حجم وحصة سوق الترميز الطبي

تحليل سوق الترميز الطبي بواسطة Mordor Intelligence

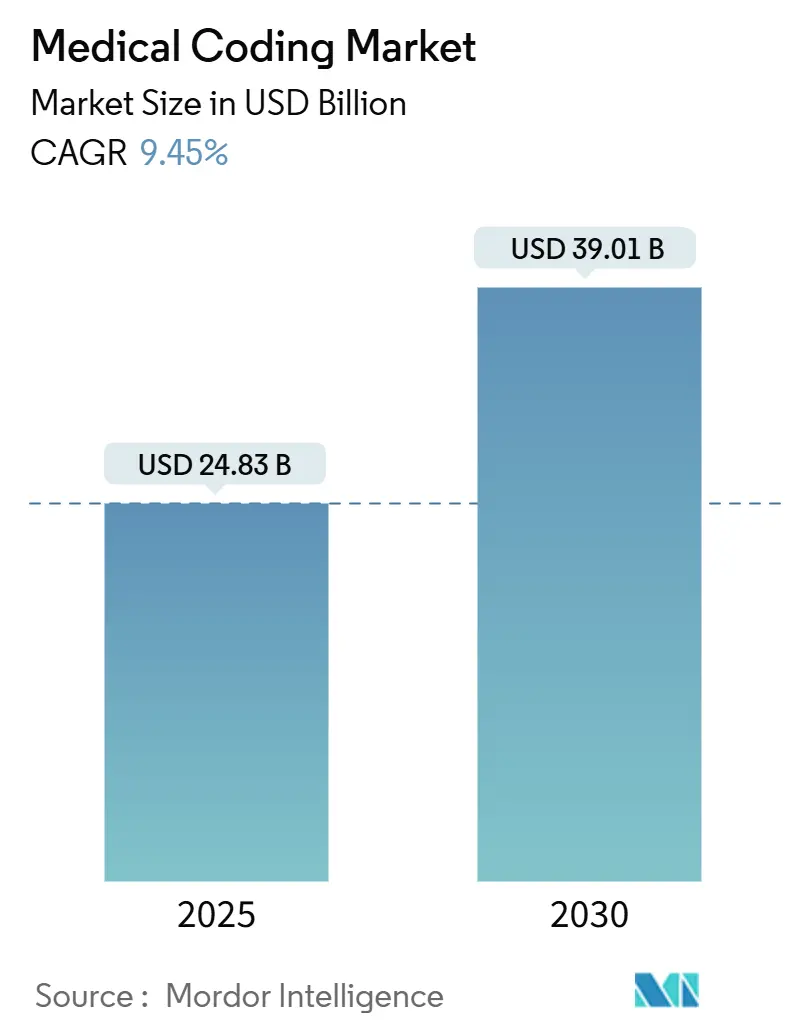

يُقدر حجم سوق الترميز الطبي بـ 24.83 مليار دولار أمريكي في عام 2025، ومن المتوقع أن يصل إلى 39.01 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 9.45% خلال فترة التوقعات (2025-2030).

تهيمن المنصات المستضافة سحابياً لأن المستشفيات تفضل أنظمة قابلة للتوسع قائمة على الاشتراك تتكامل بسلاسة مع السجلات الصحية الإلكترونية. يتيح الوصول عبر الويب أيضاً للفرق البعيدة، وهو ضرورة حيث لا يزال مقدمو الرعاية الصحية يواجهون نقصاً بنسبة 30% في المبرمجين. إن الطرح السريع لـ ICD-11، وتوسيع برامج التأمين الوطنية في الاقتصادات الناشئة، والاستخدام المتزايد لأدوات الذكاء الاصطناعي لتقليل تأخيرات الرسوم، كلها تعزز الطلب. تشير الاستحواذات الاستراتيجية بين مقدمي الخدمات وشركات البرمجيات إلى سباق لبناء حلول شاملة تربط التوثيق والترميز والمطالبات بسلاسة عبر كل بيئة رعاية.

النقاط الرئيسية للتقرير

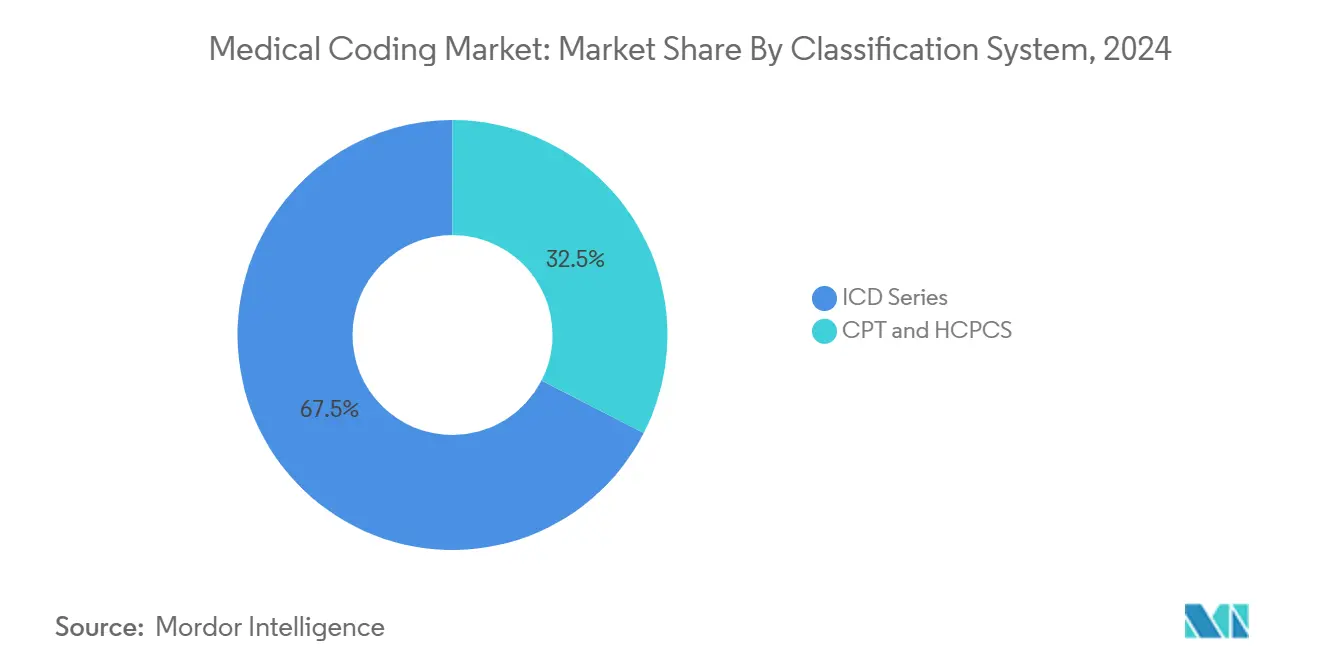

- حسب نظام التصنيف، استحوذت سلسلة ICD على 67.46% من حصة سوق الترميز الطبي في عام 2024؛ ومن المتوقع أن تسجل معدل نمو سنوي مركب قدره 10.07% حتى عام 2030.

- حسب المكون، استحوذت الخدمات الخارجية على 60.32% من حجم سوق الترميز الطبي في عام 2024 وتتوسع بمعدل نمو سنوي مركب قدره 10.67% حتى عام 2030.

- حسب طريقة التسليم، استحوذت منصات الويب والسحابة على 70.35% من سوق الترميز الطبي في عام 2024؛ ومن المتوقع أن تنمو بنسبة 11.35% سنوياً حتى عام 2030.

- حسب المستخدم النهائي، تصدرت المستشفيات بحصة إيرادات قدرها 40.71% في عام 2024، بينما شركات التأمين تتقدم بمعدل نمو سنوي مركب قدره 11.02% حتى عام 2030.

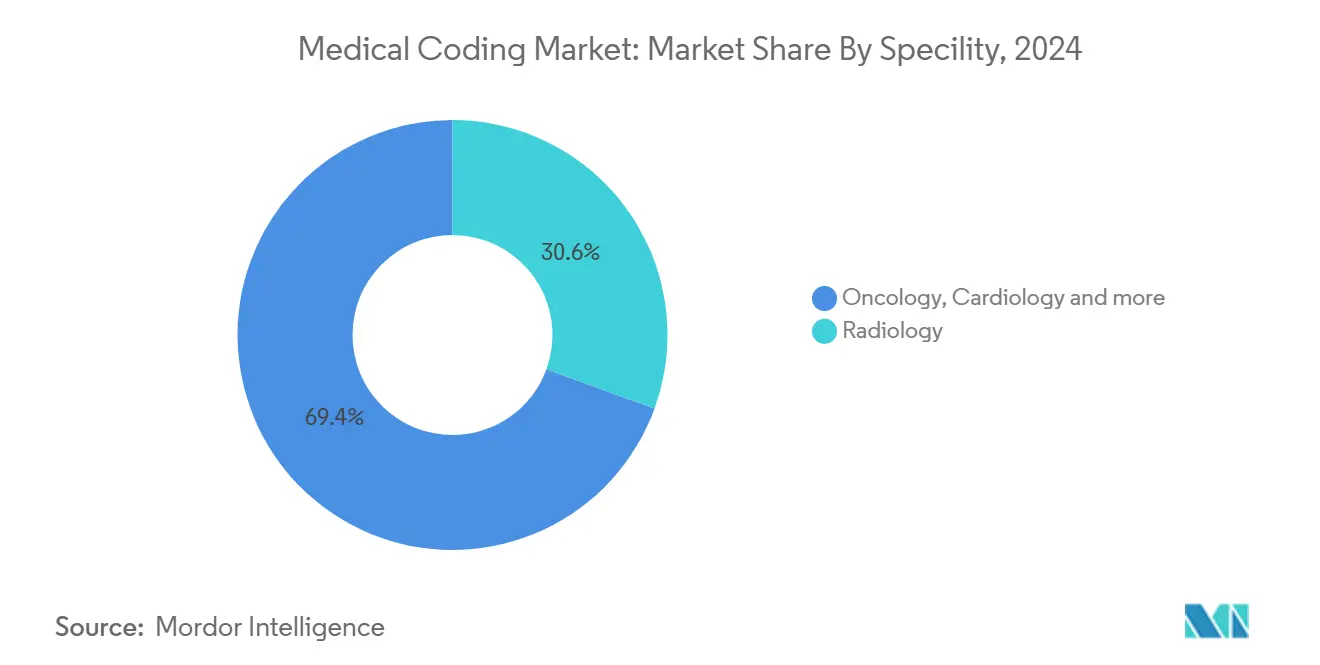

- حسب التخصص، استحوذت الأشعة على 30% من حصة سوق الترميز الطبي في عام 2024؛ وعلم الأورام هو أسرع التخصصات نمواً بمعدل نمو سنوي مركب قدره 12.56% حتى عام 2030.

- حسب المنطقة، سيطرت أمريكا الشمالية على 55% من سوق الترميز الطبي في عام 2024؛ وآسيا والمحيط الهادئ ترتفع بأسرع وتيرة بمعدل نمو سنوي مركب قدره 11.30% بين 2025-2030

اتجاهات ورؤى السوق العالمية للترميز الطبي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الانتقال إلى ICD-11 والتوحيد العالمي لترميز الرعاية الصحية | 2.30% | عالمي | المدى المتوسط (2-4 سنوات) |

| الارتفاع في حجم المطالبات الصحية وسط الشيخوخة السكانية | 1.80% | أمريكا الشمالية، آسيا والمحيط الهادئ، أوروبا | المدى القصير (≤2 سنوات) |

| التسارع في اعتماد حلول الترميز التلقائي المدعومة بالذكاء الاصطناعي في المستشفيات | 2.60% | عالمي | المدى الطويل (≥4 سنوات) |

| توسع برامج التأمين الصحي العام في البلدان الناشئة | 1.40% | آسيا والمحيط الهادئ، أمريكا اللاتينية | المدى الطويل (≥4 سنوات) |

| الدفع التنظيمي للتعديل الدقيق للمخاطر في إطار برامج الرعاية القائمة على القيمة | 1.20% | الولايات المتحدة، أسواق OECD مختارة | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

الانتقال إلى ICD-11 والتوحيد العالمي

دخل ICD-11 حيز التنفيذ في 1 يناير 2022 ويشمل الآن حوالي 17,000 فئة تشخيصية و130,000 مصطلح سريري. تضيف إصدار 2025 دعماً متعدد اللغات عبر 14 لغة وتقدم رموزاً مجمعة تلتقط الحالات المعقدة بدقة أكبر. أربع عشرة دولة أوروبية، وإحدى عشرة دولة من آسيا والمحيط الهادئ، وست دول أفريقية، وأربع دول أمريكية تستخدم بالفعل النظام الجديد، مما يحث على تحديثات برمجية واسعة النطاق وإعادة تدريب الموظفين. الموردون الذين يوفرون أدوات التخطيط التلقائي والتدريب المجمع يحصلون على عقود لأن الأنظمة الصحية يجب أن تحول مكتبات ICD-10 القديمة. من المتوقع أن تحتاج الولايات المتحدة إلى نافذة هجرة من أربع إلى خمس سنوات لأن متغير ICD-10-CM الخاص بها يحتوي على أكثر من 70,000 رمز، مما يخلق أعمالاً مستدامة لاستشاريي الانتقال.

الارتفاع في حجم المطالبات الصحية وسط الشيخوخة السكانية

يعالج دافعو التأمين أحمال مطالبات غير مسبوقة حيث يتطلب كبار السن رعاية متعددة الجوانب؛ تعالج Humana وحدها 480,000 مطالبة. يغطي تبادل البيانات الإلكتروني 96% من طلبات Medicaid، و99.1% تتم تسويتها خلال عشرة أيام، مما يضغط دورات الإيرادات. تلزم أهداف الدفع الأسرع المبرمجين بمطابقة الحدة المتزايدة مع توثيق دقيق. لذلك تستثمر المستشفيات بكثافة في منصات مساعدة بالكمبيوتر تجمع بين معالجة اللغة الطبيعية والتعديلات في الوقت الفعلي لكبح الرفض. الموردون القادرون على توسيع قوة المعالجة أثناء الذروات الموسمية، مثل ذروات الإنفلونزا، يحصلون على عقود مميزة.

التسارع في اعتماد حلول الترميز التلقائي المدعومة بالذكاء الاصطناعي في المستشفيات

كشف مشروع تجريبي لمستشفى Tampa General عن مليون دولار أمريكي كان مفقوداً عبر 13,000 حالة حقن، مما يثبت تأثير الإيرادات لمحركات التعلم الآلي. تشغل الآن وزارة شؤون المحاربين القدامى الأمريكية منصة 3M RevCycle Health Services على AWS GovCloud، مما يظهر أن الوكالات الفيدرالية تؤيد أيضاً الذكاء الاصطناعي السحابي لكفاءة الترميز. يهدف الموردون الرائدون إلى تحقيق 70% تغطية ترميز مستقل، وهو هدف تمكنه النماذج التي تتعلم باستمرار من عبارات الطبيب. مع استمرار نقص المبرمجين، يتعامل المشترون مع الذكاء الاصطناعي كتحوط استراتيجي ضد فجوات العمالة وأخطاء التوثيق.

توسع برامج التأمين الصحي العام في البلدان الناشئة

تطلق الدول الناشئة تغطية شاملة، مما يحث على الاستثمارات في أطر قوية لمعالجة المطالبات ترتبط مباشرة بـ ICD-11. ينمو سوق الترميز الطبي في آسيا والمحيط الهادئ بمعدل نمو سنوي مركب قدره 11.30% لأن مراكز التعهيد الهندية والفلبينية توفر مبرمجين معتمدين بتكلفة تنافسية بينما تقوم الأنظمة المحلية أيضاً بالرقمنة. تتطلب الحكومات تحليلات مكافحة الاحتيال، لذلك يفوز مقدمو الخدمات الذين يدمجون وضع العلامات القائم على القواعد مع منصات الترميز بالمناقصات. مع مرور الوقت، تنتقل السلطات من الرسوم مقابل الخدمة إلى الرعاية القائمة على القيمة، مما يتطلب التقاط بيانات أكثر ثراء وبالتالي تعزيز الطلب على وحدات ترميز متقدمة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| النقص الحاد في المبرمجين المعتمدين | −1.9% | أمريكا الشمالية، أوروبا | المدى القصير (≤2 سنوات) |

| التحديثات المستمرة لمجموعات الرموز التنظيمية التي تسبب اضطرابات تشغيلية | −1.5% | عالمي | المدى المتوسط (2-4 سنوات) |

| مخاوف أمان البيانات والامتثال لـ HIPAA في مراكز الترميز الخارجية | −1.1% | الولايات المتحدة، الاتحاد الأوروبي | المدى القصير (≤2 سنوات) |

| ارتفاع تكاليف التدريب يحد من التبني في عيادات الأطباء الصغيرة | −0.9% | عالمي | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

النقص الحاد في المبرمجين المعتمدين

تسجل الولايات المتحدة معدل شغور بنسبة 30% للمبرمجين، مع اقتراب العديد من الموظفين من التقاعد [1]المصدر: الجمعية الطبية الأمريكية، 'معالجة نقص آخر في الرعاية الصحية: المبرمجون الطبيون'، ama-assn.org. تلقت Baptist Health Medical Group مؤخراً 300 متقدم لـ 20 مكان تدريب داخلي، مما يوضح اختناقات التدريب. ترتفع جداول الأجور ومكافآت التوقيع، لكن العيادات الأصغر تكافح للمنافسة. لذلك ينمو التعهيد الخارجي بنسبة 10.67% سنوياً، وتتلقى عمليات نشر الذكاء الاصطناعي تمويلاً متسارعاً لتعويض عجز الموظفين. الدوران العالي يثير أيضاً مخاطر الامتثال لأن الموظفين الجدد غالباً ما يحتاجون إلى ستة أشهر من الخبرة قبل الترميز بشكل مستقل، مما يبطئ الإنتاجية أثناء التأهيل.

التحديثات المستمرة لمجموعات الرموز التنظيمية التي تسبب اضطرابات تشغيلية

تصدر CMS مراجعات رئيسية لـ CPT و HCPCS كل نوفمبر للعام التالي [2]المصدر: مراكز الرعاية الطبية والخدمات الطبية، 'قائمة رموز CPT/HCPCS'، cms.gov. يجبر التغيير على تصحيحات برمجية ربع سنوية وإعادة تدريب متكررة للموظفين. تلاحظ الجمعية الطبية الأمريكية أن أخطاء عدم التجميع والترقية المرتبطة بالتغييرات السريعة تبقى من أهم نتائج التدقيق. لذلك يفضل مقدمو الخدمات منصات الاشتراك التي تدفع التحديثات تلقائياً بينما تسجل تواريخ الإصدارات للمدققين. ومع ذلك، حتى مع الأتمتة، يحول عبء التغيير فرق تحسين التوثيق السريري بعيداً عن مبادرات الجودة، مما يخفف الإنتاجية.

سوق الترميز الطبي - التحليل القطاعي

نظام التصنيف: سلسلة ICD تهيمن وسط الانتقال العالمي

استحوذت عائلة ICD على 67.46% من حصة سوق الترميز الطبي في عام 2024 ومن المتوقع أن تتوسع بمعدل نمو سنوي مركب قدره 10.07%، مما يعكس رعاية منظمة الصحة العالمية والتبني شبه الشامل. حجم سوق الترميز الطبي المرتبط تحديداً بخدمات انتقال ICD يتسع حيث تحصل المستشفيات على رخص لأدوات التخطيط، وتدير مشاريع تجريبية للترميز المزدوج، وتدرب الأطباء على رموز المجموعة الجديدة. الطلب قوي بشكل خاص بين الشبكات الصحية متعددة الجنسيات التي يجب أن تحافظ على قابلية مقارنة البيانات عبر الحدود.

يجلب إطلاق إصدار ICD-11 لعام 2025 خطافات معالجة اللغة الطبيعية ومنطق التنسيق اللاحق، مما يمكن الموردين من تجميع محركات ذكاء اصطناعي تحلل الملاحظات السردية مباشرة إلى مجموعات رموز متوافقة. تتوقع شركات الاستشارة موجة متعددة السنوات من تحديثات البرمجيات، وتقوم شركات التأمين الحكومية بتحديث منطق تسوية المطالبات في نفس الوقت. تبقى CPT و HCPCS حاسمتين في الولايات المتحدة لإجراءات العيادات الخارجية، ولكنها تكمل بدلاً من أن تحل محل ICD.

ملاحظة: حصص القطاعات الفردية متاحة عند شراء التقرير

حسب المكون: التعهيد الخارجي يتوسع وسط قيود القوى العاملة

سيطرت الخدمات المتعهدة خارجياً على 60.32% من سوق الترميز الطبي في عام 2024، متسارعة بمعدل نمو سنوي مركب قدره 10.67% حيث تحول المستشفيات تكاليف التوظيف الثابتة إلى عقود متغيرة. حجم سوق الترميز الطبي المخصص لموردي الطرف الثالث يتوسع لذلك أسرع من المنصات الداخلية. تختار الأنظمة الصحية شركاء يضمنون مستويات دقة فوق 95%، خاصة للتخصصات عالية التعقيد.

يستمر التوحيد؛ استحواذ e4health على eCatalyst Healthcare Solutions يضيف ترميز مدقق ونزاهة التوثيق السريري تحت راية واحدة. العديد من المستشفيات الإقليمية تدير الآن نماذج مختلطة حيث تبقى مخططات المرضى الداخليين الأساسية داخلياً بينما تتحول حجوم العيادات الخارجية المتخصصة إلى الخارج للتسليم الليلي. الموردون الذين يقدمون التدريب عن بُعد لموظفي العملاء وتجمعات توظيف مرنة لحجوم الذروة يتمتعون بمعدلات تجديد أعلى.

حسب طريقة التسليم: الحلول السحابية تفتح قابلية التشغيل البيني

استحوذت منصات السحابة والويب على 70% من حصة سوق الترميز الطبي في عام 2024 ومن المتوقع أن ترتفع بمعدل نمو سنوي مركب قدره 11.35%. تفضل المستشفيات البوابات القائمة على المتصفح التي تندمج بسلاسة مع مجموعات دورة الإيرادات والسجلات الصحية الإلكترونية. حجم سوق الترميز الطبي المنسوب إلى اشتراكات السحابة يستفيد من ميزانية OPEX ودورات النشر الأسرع مقارنة بالبرمجيات الداخلية.

اختيار وزارة شؤون المحاربين القدامى لـ AWS GovCloud لمنصة 3M RevCycle Health Services يؤكد الثقة في التخزين السحابي العام المتوافق للمعلومات الصحية المحمية. التحكم التلقائي في الإصدار يعني أن تحديثات ICD و CPT و HCPCS تنتشر عالمياً بين عشية وضحاها، مما يقلل وقت التوقف. يجمع الموردون لوحات تحليلات تبرز اتجاهات الرفض وإنتاجية المبرمج، مما يخلق علاقات عميل أكثر التصاقاً.

حسب المستخدم النهائي: المستشفيات تقود لكن دافعي التأمين يستثمرون بقوة

ولدت المستشفيات والعيادات 40.71% من إيرادات 2024، مدعومة بأحمال حالات كبيرة للمرضى الداخليين تتطلب ترميز متعدد الأنظمة. تعتمد على محركات ذكاء اصطناعي مخصبة للأشعة والجراحة وطب القلب، كل منها بتعديلات مخصصة. شركات التأمين، رغم كونها أصغر اليوم، تمثل مجموعة المستخدمين النهائيين الأسرع نمواً في سوق الترميز الطبي بمعدل نمو سنوي مركب قدره 11.02%. تدمج التحقق من الترميز ضمن تدفقات عمل ما قبل التسوية لكبح الاحتيال ودعم نماذج الدفع القائمة على القيمة.

تشتري شركات التأمين بشكل متزايد نفس وحدات معالجة اللغة الطبيعية التي يستخدمها مقدمو الخدمات ولكن تطبقها بعد التقديم للتحقق من التوثيق. بدأ بعضها في تقديم حلقات تغذية راجعة للأطباء تضع علامات على أنماط ترميز عالية المخاطر، محولة فعلياً أدوات الإشراف إلى منصات تعليم للمزودين. يمكن للتوافق بين أنظمة دافعي التأمين ومقدمي الخدمات أن يقلل أوقات معالجة الرفض ويخلق مدخرات مشتركة.

حسب نوع التخصص: الأشعة ترسو الحجم بينما علم الأورام يتسارع

أنتجت الأشعة 30% من إيرادات 2024، مما يعكس حجم إجراءات عالي وتدفقات عمل التصوير الرقمي الناضجة. يتنقل المبرمجون في مجموعات متنوعة من الطرق، لذلك يشهد دعم قرارات الذكاء الاصطناعي الذي يربط بيانات DICOM الوصفية مع التقارير السردية امتصاصاً سريعاً. قطاع صناعة الترميز الطبي للأشعة يحتفظ بهوامش قوية لأن حتى المكاسب الدقيقة في الدقة تترجم إلى إيرادات كبيرة عبر حجوم التصوير اليومية.

ينمو علم الأورام بمعدل نمو سنوي مركب قدره 12.56% مع انتشار الطب الدقيق. العلاجات المستهدفة والعلامات الجينية وأنظمة الدمج تتطلب رموزاً حبيبية، وأحياناً جديدة. إرشادات جمعية القلب الأمريكية حول تصوير أورام القلب تعقد التوثيق أكثر، مما يدفع الطلب على تعديلات متعددة التخصصات. الموردون الذين يطلقون وحدات علم أورام خاصة بالتخصص، مثل تحديث Optum360 لعام 2025، يهدفون إلى أتمتة التقاط دورات النظام ونتائج العلامات الحيوية والأحداث الضائرة ضمن تمرير ترميز واحد.

ملاحظة: حصص القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

استحوذت أمريكا الشمالية على 55% من سوق الترميز الطبي في عام 2024. سياسات السداد الخاصة بـ CMS تدفع معايير توثيق دقيقة، مما يدفع المستشفيات نحو منصات مدعومة بالذكاء الاصطناعي تكبح مخاطر الرفض. نقص المبرمجين المستمر يرفع اعتماد التعهيد الخارجي بينما توحيدات إقليمية، مثل شراء e4health لـ eCatalyst، توضح قيمة آثار الخدمة القابلة للتوسع. يسرّع مقدمو الخدمات أيضاً تطوير المهارات الداخلية للمبرمج من خلال شراكات AAPC لأن الجدول الزمني لـ ICD-11 يبقى غير محدد محلياً.

تقف آسيا والمحيط الهادئ كأسرع منطقة نمواً بمعدل نمو سنوي مركب قدره 11.30% بين 2025-2030. إحدى عشرة دولة نفذت بالفعل ICD-11، وتستثمر الحكومات بكثافة في منصات السجلات الصحية الإلكترونية لتمديد تغطية التأمين. تصدر الهند والفلبين مبرمجين معتمدين لعملاء عالميين، مستفيدتين من إجادة اللغة الإنجليزية وخطوط أنابيب مهنية قوية. برامج التأمين العام المتنامية والتحديث في الصين واليابان تدفع تحديثات منصة مستمرة مناسبة للمطالبات عالية الحجم.

تحافظ أوروبا على نمو مستقر مدعوم بـ 14 دولة اعتمدت بالكامل ICD-11. يخبر الترميز بشكل أساسي التتبع الوبائي وتخطيط الموارد عبر الأنظمة المؤممة، ولكن مشاريع الرعاية القائمة على القيمة التجريبية تكثف الطلب على رموز نتائج أكثر ثراء. قوانين GDPR الصارمة ترفع متطلبات حماية البيانات، مما يوجه المشترين نحو موردي السحابة مع تشفير مثبت واستضافة إقليمية. اعتماد السحابة يدعم أيضاً حركة القوى العاملة حيث يعمل العديد من المبرمجين الأوروبيين الآن عن بُعد عبر الحدود.

البيئة التنافسية

البيئة التنافسية

المنافسة العالمية مجزأة إلى حد معتدل. قادة التكنولوجيا مثل 3M و Optum360 و Nuance المملوكة لمايكروسوفت يدمجون معالجة اللغة الطبيعية والتحليلات، بينما تركز شركات الخدمات على عروض ترميز وتدقيق ونزاهة التوثيق السريري قابلة للتوسع. متوسط مضاعفات التقييم يمتد من 12-30× EBITDA لمنصات دورة الإيرادات المدفوعة بالتكنولوجيا، مما يعكس شهية المستثمرين لمحركات الترميز التلقائي scoperesearch.co.

المستحوذون يقدرون الشركات التي لديها ذكاء اصطناعي ملكي أو مراكز تسليم خارجية قوية. صناديق الأسهم الخاصة غالباً ما تدمج عدة متخصصين من المستوى المتوسط لإنشاء منصات وطنية قادرة على خدمة أنظمة صحية متعددة الولايات.

خرائط طريق المنتجات تركز على مكتبات تخصص أعمق وتحديثات مجموعة رموز تلقائية وتكامل EHR أقوى يقلل التبديل اليدوي. يستثمر الموردون في الذكاء الاصطناعي القابل للتفسير لإرضاء فحص المدققين وتدريب الأطباء لتحسين تحديد الملاحظات في نقطة الرعاية. الشراكات مع الجمعيات المهنية تضمن أن بروتوكولات العلاج الناشئة تترجم بسرعة إلى مصطلحات مرمزة، مما يقصر دورات تحقيق الإيرادات لمقدمي الخدمات الذين يعتمدون علاجات جديدة.

قادة صناعة الترميز الطبي

3M Health Information Systems

Optum360 (UnitedHealth Group)

nThrive, Inc. (FinThrive)

Nuance Communications (Microsoft Corp.)

Aviacode, Inc.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- مايو 2025: أطلقت Optum منصة دورة إيرادات مدعومة بالذكاء الاصطناعي مصممة لتقليل العبء الإداري من خلال تحسين دقة التوثيق والترميز.

- فبراير 2025: أصدرت منظمة الصحة العالمية تحديث ICD-11 لعام 2025 يتميز بتعزيز قابلية التشغيل البيني والدعم متعدد اللغات عبر 14 لغة

- ديسمبر 2024: استحوذت e4health على eCatalyst Healthcare Solutions المقرة في فينيكس، موسعة خدمات الترميز المتعهدة خارجياً ونزاهة التوثيق السريري.

- أكتوبر 2024: أكدت مراكز الرعاية الطبية وخدمات Medicaid تاريخ نشر قائمة رموز CPT/HCPCS لعام 2025 في 26 نوفمبر 2024، مشيرة إلى تغييرات السداد القادمة.

- سبتمبر 2024: دخلت EQT في اتفاقية للاستحواذ على حصة مسيطرة في GeBBS Healthcare Solutions، مما يبرز شهية المستثمر المستمرة لأصول دورة الإيرادات.

نطاق تقرير السوق العالمية للترميز الطبي

يحول الترميز الطبي تشخيصات الرعاية الصحية والإجراءات والخدمات والمعدات إلى رموز أبجدية رقمية طبية شاملة. يُستخدم الترميز الطبي بشكل متزايد في السيناريو الحالي لإنشاء سجل رعاية مريض مناسب وتبسيط عملية الفوترة الطبية وتسريع المدفوعات للأطباء وتحديد مجالات الرعاية الصحية التي تتطلب التركيز.

يتم تقسيم سوق الترميز الطبي حسب نظام التصنيف والمكون وطريقة التسليم والمستخدم النهائي ونوع التخصص والجغرافيا. حسب نظام التصنيف، يتم تقسيم السوق إلى سلسلة ICD (ICD-10، ICD-11) و CPT و HCPCS. حسب المكون، يتم تقسيم السوق إلى ترميز داخلي ومتعهد خارجياً. حسب طريقة التسليم، يتم تقسيم السوق إلى داخل المؤسسة وقائم على الويب والسحابة. حسب المستخدم النهائي، يتم تقسيم السوق أكثر إلى مستشفيات وعيادات وشركات تأمين ومستخدمين نهائيين آخرين. حسب نوع التخصص، يتم تقسيم السوق إلى أشعة وعلم أورام وطب قلب وعلم أمراض وتخصصات أخرى. حسب قطاع الجغرافيا، يتم تقسيم السوق أكثر إلى أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ والشرق الأوسط وأفريقيا وأمريكا الجنوبية. يقدم التقرير القيمة (بمليون دولار أمريكي) للقطاعات المذكورة أعلاه.

| سلسلة ICD (ICD-10، ICD-11) |

| CPT |

| HCPCS |

| الترميز الداخلي |

| الترميز المتعهد خارجياً |

| داخل المؤسسة |

| قائم على الويب والسحابة |

| المستشفيات والعيادات |

| شركات التأمين |

| أخرى |

| الأشعة |

| علم الأورام |

| طب القلب |

| علم الأمراض |

| التخصصات الأخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| أستراليا | |

| باقي آسيا والمحيط الهادئ | |

| الشرق الأوسط | مجلس التعاون الخليجي |

| جنوب أفريقيا | |

| باقي الشرق الأوسط | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| باقي أمريكا الجنوبية |

| حسب نظام التصنيف (القيمة، دولار أمريكي) | سلسلة ICD (ICD-10، ICD-11) | |

| CPT | ||

| HCPCS | ||

| حسب المكون (القيمة، دولار أمريكي) | الترميز الداخلي | |

| الترميز المتعهد خارجياً | ||

| حسب طريقة التسليم (القيمة، دولار أمريكي) | داخل المؤسسة | |

| قائم على الويب والسحابة | ||

| حسب المستخدم النهائي (القيمة، دولار أمريكي) | المستشفيات والعيادات | |

| شركات التأمين | ||

| أخرى | ||

| حسب نوع التخصص (القيمة، دولار أمريكي) | الأشعة | |

| علم الأورام | ||

| طب القلب | ||

| علم الأمراض | ||

| التخصصات الأخرى | ||

| حسب الجغرافيا (القيمة، دولار أمريكي) | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| أستراليا | ||

| باقي آسيا والمحيط الهادئ | ||

| الشرق الأوسط | مجلس التعاون الخليجي | |

| جنوب أفريقيا | ||

| باقي الشرق الأوسط | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما الذي يقود النمو السريع لسوق الترميز الطبي؟

المستشفيات التي تترقى إلى ICD-11، وارتفاع حجوم المطالبات من الشيخوخة السكانية، واعتماد أدوات الترميز التلقائي المدعومة بالذكاء الاصطناعي معاً تغذي معدل نمو سنوي مركب قدره 9.45% حتى عام 2030.

ما مدى خطورة نقص المبرمجين في أمريكا الشمالية؟

تواجه الولايات المتحدة حالياً نقصاً بنسبة 30% من المبرمجين المعتمدين، مما يشجع المستشفيات على تعهيد الخدمات ونشر منصات الذكاء الاصطناعي للحفاظ على الدقة.

لماذا تُفضل منصات الترميز القائمة على السحابة على البرمجيات الداخلية؟

تقدم الحلول السحابية وصولاً آمناً قائماً على المتصفح وتحديثات تلقائية لمجموعات الرموز وتكاملاً سهلاً مع السجلات الصحية الإلكترونية وتسعير اشتراك يقلل النفقات الرأسمالية.

أي منطقة تتوسع بأسرع وتيرة في سوق الترميز الطبي؟

آسيا والمحيط الهادئ تنمو بمعدل نمو سنوي مركب قدره 11.30% حيث تعتمد الدول ICD-11 وتوسع التأمين العام وتستفيد من مجمعات كبيرة من المبرمجين المدربين.

ما التخصصات التي تتطلب أكثر أدوات الترميز تقدماً اليوم؟

الأشعة تولد أعلى حجم، لكن علم الأورام يظهر أسرع نمو لأن العلاجات الدقيقة المعقدة تحتاج رموزاً حبيبية جداً.

كيف سيغير الذكاء الاصطناعي تدفقات عمل الترميز الطبي بحلول عام 2030؟

يهدف الموردون لأتمتة الترميز لما لا يقل عن 70% من الحالات، باستخدام معالجة اللغة الطبيعية لاستخراج البيانات مباشرة من ملاحظات الطبيب، مما سيقلل العبء اليدوي ومعدلات الخطأ.

آخر تحديث للصفحة في: