حجم وحصة سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ

تحليل سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ من قبل مردور إنتليجنس

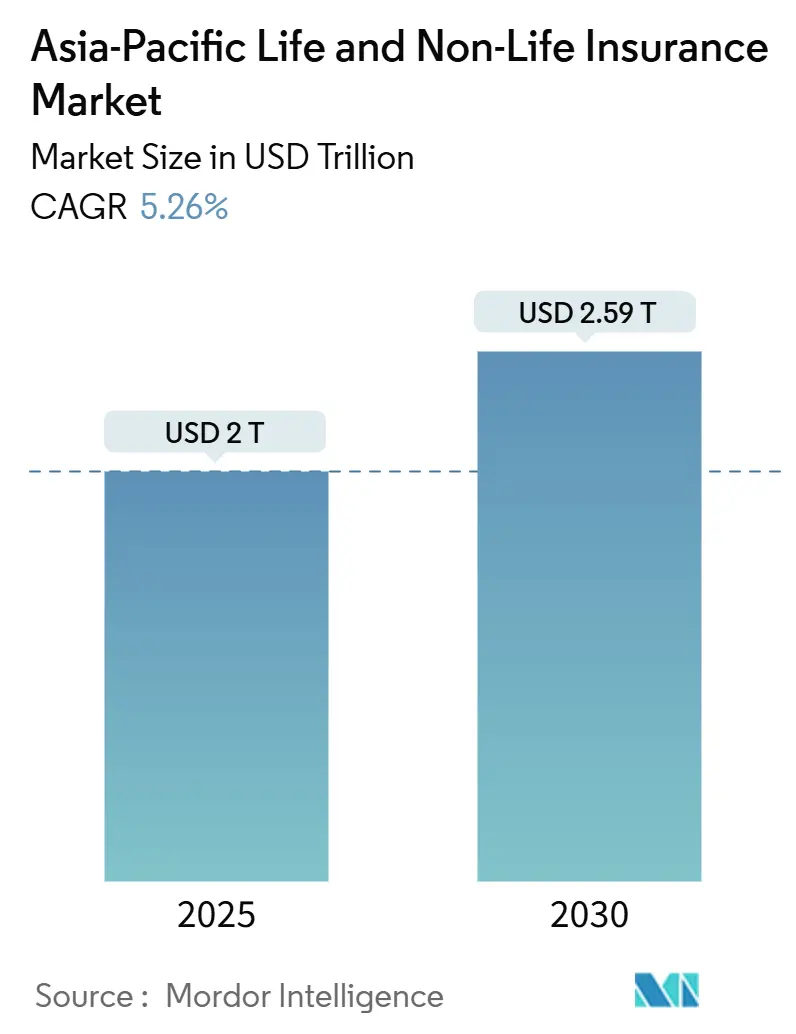

تقدر قيمة سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ بـ 2.00 تريليون دولار أمريكي في عام 2025 ومن المتوقع أن تصل إلى 2.59 تريليون دولار أمريكي بحلول عام 2030، متقدمة بمعدل نمو سنوي مركب قدره 5.26%. التحولات الديموغرافية وتحرير اللوائح والاعتماد الرقمي السريع تدعم هذه التوقعات حيث تنتقل شركات التأمين من نماذج الوكالة التقليدية نحو التوزيع المدمج القائم على النظم البيئية الذي يجمع الحماية مع الخدمات المالية اليومية. إن تسارع انتشار الهواتف الذكية ولوائح واجهة برمجة التطبيقات المفتوحة وطرح برامج الهوية الرقمية الوطنية تخفض تكاليف الإعداد وتفتح شرائح فرعية غير مستغلة، بينما تدفع أحداث الخسائر المتعلقة بالمناخ شركات التأمين لإعادة معايرة نماذج المخاطر وإطلاق أغطية معاملية تدفع في غضون أيام بدلاً من شهور. كما يستفيد سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ من ارتفاع الدخل المتاح للطبقة المتوسطة في الهند وإندونيسيا وفيتنام لأن القوة الشرائية الجديدة عموماً تتحول إلى بوالص صحية وادخار لأول مرة تتجدد على مدار دورة حياة العميل. تتزايد الحدة التنافسية حيث تسعى شركات التأمين العالمية للحجم من خلال عمليات الدمج وحيث تدمج منصات التكنولوجيا البوالص القائمة على الاستخدام ضمن نظم مشاركة الرحلات والتجارة الإلكترونية ونظم الشركات المصنعة للمعدات الأصلية، مما يضغط هياكل العمولة التقليدية.

النقاط الرئيسية للتقرير

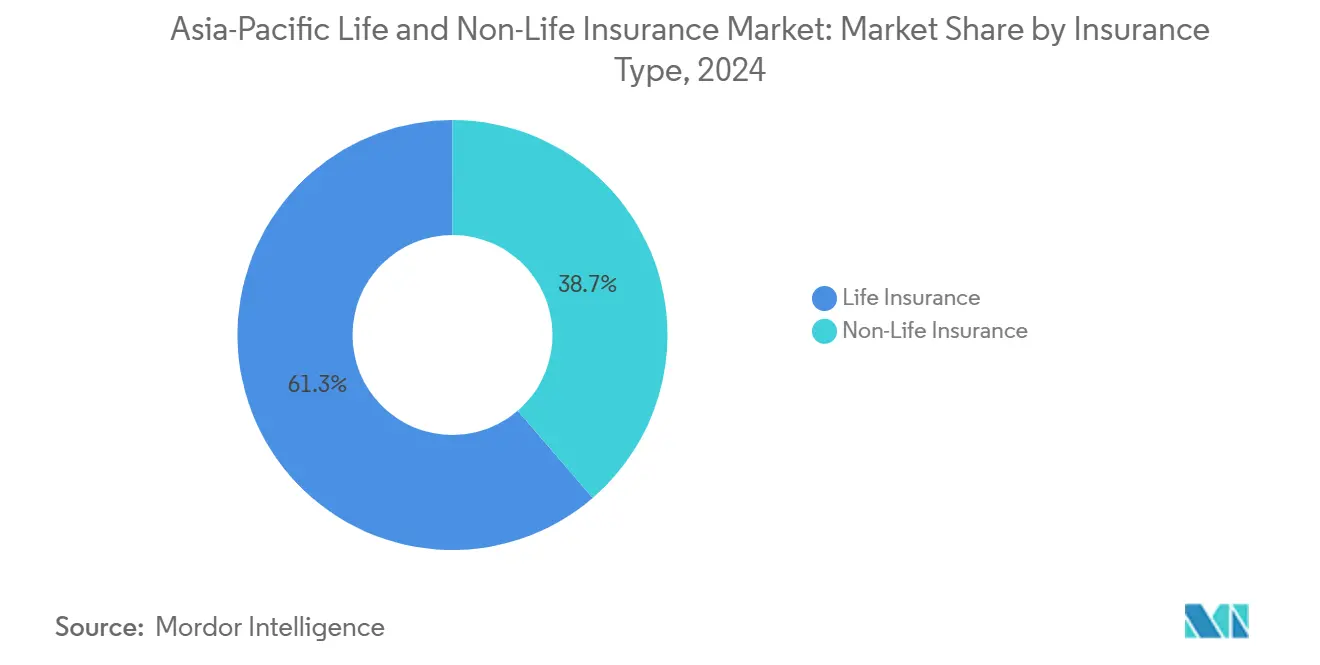

- حسب نوع التأمين، تصدر التأمين على الحياة بـ 61.3% من حصة سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ في عام 2024، بينما تتوسع تغطية الصحة والطب غير الحياة بمعدل نمو سنوي مركب قدره 7.89% حتى عام 2030.

- حسب قناة التوزيع، احتفظت شبكات الوكالة بحصة 42.6% من حجم سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ في عام 2024، لكن القنوات الرقمية المباشرة تنمو بأسرع وتيرة بمعدل نمو سنوي مركب قدره 6.74% حتى عام 2030.

- حسب الجغرافيا، استحوذت الصين على 54.8% من حجم سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ في عام 2024، بينما سجلت الهند أعلى معدل نمو سنوي مركب متوقع بـ 8.43% حتى عام 2030.

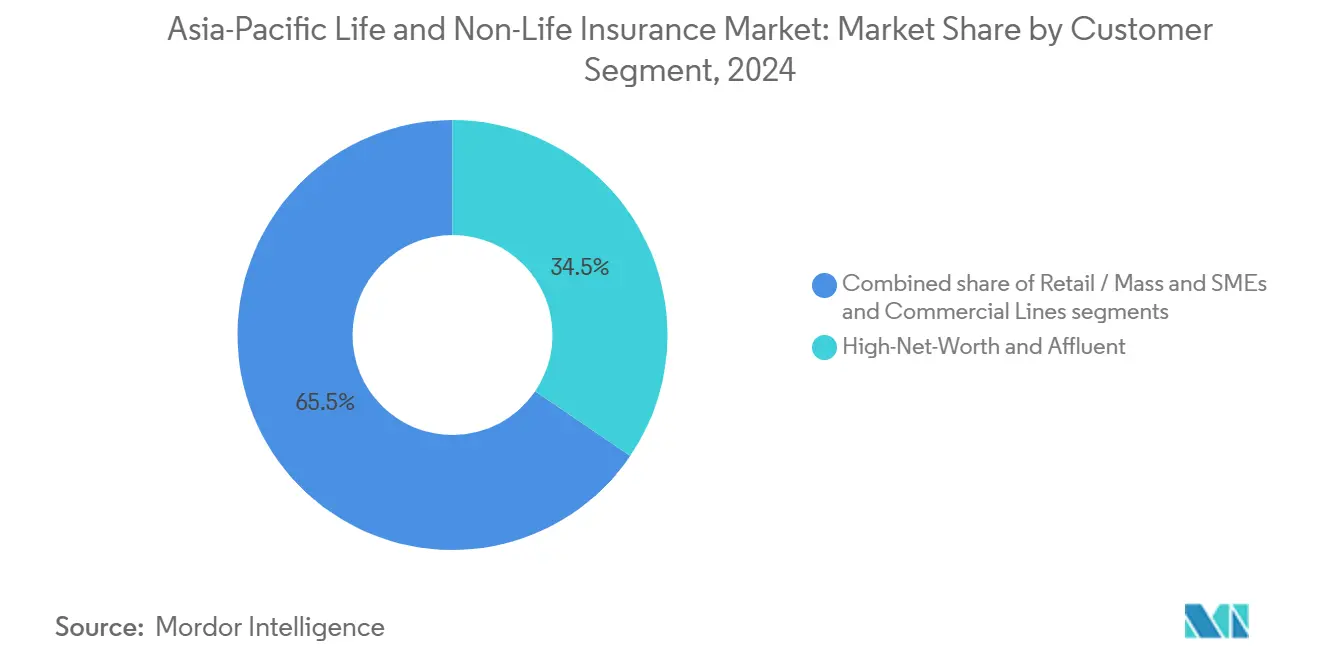

- حسب شريحة العملاء، استحوذ العملاء أصحاب الثروات العالية على حصة 34.5% من سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ في عام 2024، بينما من المتوقع أن تتوسع البوالص المستهدفة للمؤسسات الصغيرة والمتوسطة والخطوط التجارية بمعدل نمو سنوي مركب قدره 7.65% حتى 2030

اتجاهات ورؤى سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ارتفاع الدخل المتاح للطبقة المتوسطة | +1.2% | الهند، فيتنام، إندونيسيا | المدى المتوسط (2-4 سنوات) |

| شيخوخة السكان وتزايد فجوات المعاشات/الصحة | +0.9% | اليابان، كوريا الجنوبية، الصين، سنغافورة | المدى الطويل (≥ 4 سنوات) |

| تحرير اللوائح وتخفيف حدود الملكية | +0.8% | الهند، إندونيسيا، فيتنام، تايلاند | المدى القصير (≤ 2 سنوات) |

| تسارع توزيع التكنولوجيا الرقمية/تقنيات التأمين | +0.7% | الصين، سنغافورة، كوريا الجنوبية | المدى المتوسط (2-4 سنوات) |

| التأمين المدمج عبر التطبيقات الفائقة والشركات المصنعة للمعدات الأصلية | +0.6% | الصين، جنوب شرق آسيا، الهند | المدى القصير (≤ 2 سنوات) |

| مخاطر المناخ والطلب على الأغطية المعاملية | +0.4% | الفلبين، إندونيسيا، تايوان | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع الدخل المتاح للطبقة المتوسطة

نمو الدخل الحضري عبر الاقتصادات الناشئة يغذي مباشرة سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ حيث تعطي الأسر الميسورة حديثاً الأولوية لحماية الصحة والادخار. يتسارع الاستهلاك المحلي في فيتنام، حيث نمو الناتج المحلي الإجمالي لعام 2025 بنسبة 8% وقفزة بنسبة 48.6% في الاستثمار الأجنبي الوارد تعزز الأصول المالية الشخصية[1]White & Case, "Vietnam FDI Q1 2025," whitecase.com. الأرباح الأعلى تحسن استمرارية البوليصة، مما يمكن شركات التأمين من البيع المتقاطع للمرض الخطير وحلول التقاعد التي تعتمد على قنوات الدفع الرقمي الإجباري المطروحة عبر رابطة دول جنوب شرق آسيا. اختراق التجارة الإلكترونية القوي أيضاً يعرض المستهلكين لمخاطر سيبرانية، مما يخلق نقطة دخول لأغطية السيبرانية الشخصية المجمعة. مجتمعة، الدخل المتاح المتزايد يؤثر الآن على مزيج الأقساط عبر تحويل المشترين من خطط المدى الأدنى إلى منتجات متعددة الفوائد تتضمن مكافآت العافية.

شيخوخة السكان وتزايد فجوات المعاشات/الصحة

انخفاض الخصوبة وارتفاع طول العمر في اليابان وكوريا الجنوبية والصين الساحلية يوسع فجوات تمويل المعاشات والرعاية الصحية، مما يعزز الطلب على المعاشات والرعاية طويلة المدى والبوالص الطبية التكميلية. تتوقع سنغافورة أن يكون واحد من كل أربعة مواطنين على الأقل 65 عاماً بحلول عام 2030، مما يدفع شركات التأمين لإعادة تصميم خطط الهبات التقليدية إلى منتجات دخل مدى الحياة. التضخم الطبي بنسبة 11%-12% في المدن الآسيوية الكبيرة يحفز أيضاً الأسر على تأمين التغطية قبل أن تطبق استثناءات متعلقة بالعمر، مما يدفع نمو الأقساط في سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ إلى ما يتجاوز معدلات الناتج المحلي الإجمالي الرئيسية. الأوراق المالية المرتبطة بطول العمر الصادرة عن معيدي التأمين تكتسب أيضاً القبول التنظيمي، مما يسمح للكتاب الأساسيين بحماية إجهاد الفائض الناتج عن توقع الحياة الممتد. هذه الديموغرافيات تسرع المحورة من بوالص الحياة المؤدية للادخار نحو منتجات المخاطر الخالصة، مما يحسن كفاءة رأس المال.

تحرير اللوائح وتخفيف حدود الملكية الأجنبية

الحكومات تجذب رأس المال الأجنبي لتعميق السعة المحلية. قرار الهند برفع حدود الاستثمار الأجنبي المباشر إلى 100% أزال سقف المشروع المشترك، مما يطلق تدفقات رأس المال والمعرفة التشغيلية. POJK 8/2024 الجديد في إندونيسيا يقصر دورات تقديم المنتجات ويعترف رسمياً بقنوات التسويق الرقمي، مما يقلل احتكاك الوصول للسوق للداخلين الأصليين السحابيين. قواعد رأس المال المخففة تساعد سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ على امتصاص التعرض المتزايد للكوارث دون الإفراط في الاعتماد على الدعم الحكومي. موافقات المنتجات الأسرع تشجع تجارب الصندوق الرملي للتغطية القائمة على الاستخدام، مما يسمح لشركات التأمين باختبار النماذج الاكتوارية قبل إلزام كامل سعة الميزانية العمومية. التحرير أيضاً يحفز الداخلين المتخصصين الذين يركزون على مخاطر متخصصة مثل المحاصيل أو النقل الجزئي، مما يوسع خيارات المستهلكين.

تسارع اعتماد التوزيع الرقمي/تقنيات التأمين

المنطقة تستضيف الآن أكثر من 250 تقنية تأمين مرخصة تسمح واجهات برمجة التطبيقات لمنصاتها الأساسية لشركات التأمين بتوصيل الاكتتاب وإصدار البوالص ومعرفة العميل في التطبيقات الفائقة في أيام بدلاً من شهور. تقرر مانولايف انخفاضاً بنسبة 45% في متوسط وقت الاكتتاب بعد نشر محركات فرز الذكاء الاصطناعي التوليدي في مراكز اتصال سنغافورة. مثل هذه المكاسب في الإنتاجية تدعم منتجات تذاكر أقل تستفيد من عشرات الملايين من المشترين لأول مرة، مما يضمن أن سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ يمكن أن يتوسع دون نمو متناسب في عدد الموظفين. قنوات الدفع القائمة على البلوك تشين تقطع أيضاً تكاليف التحويلات عبر الحدود للأغطية الصحية للمغتربين. مع نضج الروبوتات المحادثة، ترى شركات التأمين انخفاضاً في معدلات الانقطاع في السنة الأولى لأن استفسارات الإعداد تحل فوراً، مما يرفع قيمة العميل مدى الحياة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| انخفاض الثقافة المالية وعجز الثقة | -0.8% | الهند الريفية، إندونيسيا، فيتنام | المدى الطويل (≥ 4 سنوات) |

| تنظيم متعدد الولايات القضائية مجزأ | -0.6% | العمليات عبر الحدود لرابطة دول جنوب شرق آسيا | المدى المتوسط (2-4 سنوات) |

| عوائد الاستثمار المتقلبة تضغط على هوامش الحياة | -0.4% | اليابان، كوريا الجنوبية | المدى المتوسط (2-4 سنوات) |

| نماذج التأمين الذاتي للتقنيات الكبيرة تضغط على الهوامش | -0.3% | الصين، سنغافورة | المدى القصير (≤ 2 سنوات) |

| المصدر: Mordor Intelligence | |||

انخفاض الثقافة المالية وعجز الثقة

الاختراق يبقى أقل من 2% من الناتج المحلي الإجمالي في الأسواق المكتظة مثل إندونيسيا، حيث أقل من 60% من شركات التأمين تستخدم التسويق الرقمي الكامل، مما يعيق الوصول الريفي. السلطات أطلقت حملات تعليم جماهيرية وأهداف تغطية شاملة، ومع ذلك بناء الثقة يستغرق وقتاً، مما يحد من الجذب قريب المدى لسوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ. ندرة وثائق البوليصة ثنائية اللغة تعيق أيضاً الاستفادة بين السكان الريفيين الذين يتعاملون أساساً باللهجات المحلية. بدون تدريب وكيل مركز ومبادرات الثقافة الرقمية، معدلات التسرب قد تبقى مرتفعة، مما يقلل الربحية طويلة المدى.

تنظيم متعدد الولايات القضائية مجزأ وتكلفة الامتثال

كل من الولايات القضائية الآسيوية والمحيط الهادئ الرئيسية البالغة 19 تحتفظ بقواعد ملاءة مالية مخصوصة وتوطين بيانات وموافقة منتجات. تعديلات عمليات الدمج والاستحواذ 2024 في هونغ كونغ تتطلب الآن خطط أعمال المشتري واختبارات الصلاحية بعد الاستحواذ[2]Slaughter and May, "Hong Kong Insurance M&A Regulatory Update," slaughterandmay.com. مثل هذا التغاير يجبر شركات التأمين الإقليمية على تشغيل فرق امتثال متوازية، مما يقلل فوائد الحجم ويبطئ إطلاق المنتجات عبر الحدود. شركات التأمين تواجه أيضاً قوالب إفصاح ESG متباينة تعقد تقارير السوق الرأسمالية. دورات التدقيق المكررة تستهلك حتى 4% من إجمالي الأقساط المكتوبة في نفقات التشغيل، مما يؤدي إلى تآكل التسعير التنافسي.

تحليل القطاعات

حسب نوع التأمين: هيمنة التأمين على الحياة تواجه اضطراب الصحة

بوالص الحياة ولدت 61.3% من دخل الأقساط لعام 2024، مرسخة سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ. ومع ذلك قطاع الصحة والطب متوقع أن يتفوق بمعدل نمو سنوي مركب 7.89% حتى 2030 حيث تعامل الأسر بعد الجائحة التغطية الطبية كإنفاق أساسي. منتجات المراضة الخطوط الشخصية الآن تجمع التطبيب عن بُعد وتطبيقات العافية، مع تقارير شركات التأمين عن ارتفاع البيع المتقاطع بنسبة 30% إلى راكبي المرض الخطير. النمو في خطوط الصحة نحت بالفعل 54 مليار دولار أمريكي من حجم سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ في عام 2025. السيارات والممتلكات تبقى دورية لكنها تستفيد من اعتماد المركبات الكهربائية والمصادقات المعاملية التي تسرع تسوية المطالبات بعد الأحداث المناخية. منصات متعددة الخطوط الجديدة تتيح أيضاً للمستهلكين إضافة أغطية السفر أو الحيوانات الأليفة أو الأدوات إلى محفظة محمولة واحدة، مما يعزز الاحتفاظ من خلال الراحة. شركات التأمين تعيد تسعير الخطط التقليدية الموجهة للادخار نحو بوالص المدى، مما يحرر رأس المال ويتماشى مع إرشادات IFRS 17.

المحورة المستمرة من الهبات الثقيلة الادخار نحو حلول المدى المركزة على المخاطر والمعاشات تحمي هوامش الانتشار، خاصة تحت تصنيف العقود الجديد القائم على IFRS. مع انتقال تصميم المنتج إلى راكبين معياريين مسعرين في الوقت الفعلي، شركات تأمين الحياة تنوع الدخل من خلال رسوم إدارة الأصول على الصناديق المشاركة، مما يقلل الحساسية لصدمات معدل الفائدة. شركات تأمين الصحة تجرب نماذج تعويض قائمة على القيمة تربط المدفوعات بالنتائج السريرية بدلاً من فواتير رسوم الخدمة. مثل هذا الابتكار يرسخ أيضاً التغطية الصحية كمحرك النمو ضمن سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ.

حسب قناة التوزيع: شبكات الوكالة تقاوم الاضطراب الرقمي

رغم الاختراق الإنترنتي السريع، قوى الوكالة ما زالت استحوذت على حصة أقساط 42.6% في عام 2024، مما يعكس تفضيلاً ثقافياً عميقاً للمشورة وجهاً لوجه في أسواق مثل اليابان وكوريا الجنوبية. نماذج المستشار المعزز تدمج لوحات إدارة علاقات العملاء التي تظهر مطالبات أفضل عرض تالي مولدة بالذكاء الاصطناعي، مما يحسن التحويل بنسبة 18%. بوابات المباشر للمستهلك، في الوقت نفسه، سجلت معدل نمو سنوي مركب 6.74%، مضيفة 27 مليار دولار أمريكي إلى حجم سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ في عام 2025. التأمين المصرفي يبقى ذا صلة في اقتصادات مركز الثروة حيث البنوك التجارية تدير تدفقات العملاء الميسورين. شركات التأمين الآن تصدر تراخيص رقمية تتيح للوكلاء إغلاق البوالص عبر الفيديو، مما يقطع متوسط تكاليف الاستحواذ بنسبة 15%. أطر العمولة الهجينة تكافئ الوكلاء الذين ينقلون التجديدات الأبسط إلى بوابات الخدمة الذاتية، مما يحررهم للتركيز على الحالات المعقدة.

الوكلاء المربوطون الآن يديرون ممارسات هجينة، يستضيفون استشارات فيديو ويستخدمون التوقيعات الإلكترونية لإغلاق البوالص في نفس اليوم. القنوات المدمجة تكسب أرضاً حيث الشركات المصنعة للهواتف الذكية تثبت مسبقاً تطبيقات الحماية الصغيرة، مما يسمح بشراء التغطية الجزئية في أقل من ثلاث نقرات. هذا التجزء يلزم شركات التأمين بالحفاظ على تنسيق متعدد القنوات بحيث محركات الاكتتاب تسحب رؤية مخاطر واحدة بغض النظر عن نقطة الدخول، محافظة على الربحية بينما تلبي العملاء على قناة اختيارهم. مجمعات البيانات عبر القنوات تغذي أيضاً محركات مكافحة الاحتيال التي خفضت تنبيهات مطالبات إيجابية خاطئة بنسبة 22%، مما يعزز تجربة العميل.

حسب شريحة العملاء: نمو المؤسسات الصغيرة والمتوسطة يتحدى هيمنة أصحاب الثروات العالية

أصحاب الثروات العالية استحوذوا على 34.5% من دخل الأقساط في عام 2024، مدعومين بتخطيط الإرث المخصوص وتخصيصات الحياة الشاملة. ومع ذلك عملاء المؤسسات الصغيرة والمتوسطة والتجاريين سينمون أسرع بمعدل نمو سنوي مركب 7.65% حتى 2030، مما يمثل فرصة 112 مليار دولار أمريكي ضمن سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ. الحزم الرقمية تلف راكبي الممتلكات والسيبرانية ومنفعة الموظف تحت اشتراك شهري واحد، مما يجعل التغطية بأسعار معقولة للمؤسسات التي توظف 5-200 موظف. الإعداد يستفيد من واجهات برمجة التطبيقات للصيرفة المفتوحة، مما يقلل وقت الاكتتاب إلى دقائق ويحافظ على نسب المصروفات أقل من 25%. مخططات الند للند المجموعة أيضاً تظهر حيث مجموعات من العاملين المستقلين تجمع المخاطر على منصات قائمة على البلوك تشين، مما يعطل أيضاً البوالص المجموعة التقليدية.

التأمين الجزئي للسوق الجماهيري أيضاً يتوسع من خلال محافظ المحمول التي تجمع أقساط أقل من 5 دولار أمريكي، مما يحمي عمال اقتصاد العربة ضد دخول المستشفى أو انقطاع الدخل. مع انتقال الاكتتاب إلى تحليلات قائمة على السلوك باستخدام قياسات إنترنت الأشياء وواجهات برمجة تطبيقات كشوف الرواتب، تسعير المخاطر يصبح أكثر دقة، مما يحفز شركات التأمين لاكتتاب قطاعات عُدت تاريخياً غير مربحة. حزم العافية المؤسسية التي ترد أقساط عندما يتم الوفاء بأهداف القياسات الحيوية تكتسب شعبية، مما يعزز المشاركة ويخفض نسب المطالبات. معاً، هذه الاتجاهات تنوع مصادر الإيرادات ما وراء قطاعات الميسورين الإرثية، مما يوسع مرونة السوق.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

حصة الصين البالغة 54.8% تؤكد القوة الهيكلية لسوقها المحلي، مدعومة بـ 685 مليار دولار أمريكي في دخل الأقساط خلال عام 2023[3]W&H Law Firm, "China Insurance Sector 2024 Overview," whlaw.com. التأكيد التنظيمي تحول إلى جودة الملاءة المالية تحت C-ROSS-II، مما يدفع اللاعبين الأضعف للتوحيد. بينغ آن تستفيد من نظامها المتكامل للتمويل والصحة لخدمة 232 مليون عميل تجزئة، مولدة إيرادات 136 مليار دولار أمريكي في 2024 بينما تنشر الذكاء الاصطناعي فرز لـ 70% من مطالبات السيارات. رغم حجمها، النمو يبطئ نحو متوسط رقم واحد، مما يدفع شركات التأمين للمحورة إلى معاشات إدارة الثروة وأدوار منصة المعاشات.

الهند هي الساحة الأسرع نمواً، متوسعة بمعدل نمو سنوي مركب 8.43% مع صعود اختراق التأمين من قاعدة منخفضة. قواعد الملكية الأجنبية المحررة تشجع الشركات متعددة الجنسيات على ضخ رأس المال في المطالبات الرقمية وتعليم العملاء والوصول الريفي. سويس ري تتوقع أن اقتصاد الهند يصبح ثالث أكبر اقتصاد في العالم بحلول نهاية العقد، مما يعزز زخم الأقساط طويل المدى. خارطة طريق "التأمين للجميع" للمنظم، التي أزالت حدود العمر على بوالص الصحة في 2025، توسع السوق القابل للمخاطبة وتدعم ابتكار القطاع الخاص.

اليابان وكوريا الجنوبية تبقيان متخصصتين ناضجتين لكن مربحتين. شركات التأمين اليابانية تتنوع في الخارج، مثال على ذلك استحواذ مييجي ياسودا بـ 2 مليار دولار أمريكي على أعمال منافع طوعية أمريكية في 2025 لتعويض الأحجام المحلية الراكدة. إصلاحات التأمين الاجتماعي في كوريا الجنوبية، فعالة منتصف 2025، تخفض عتبات مساهمة المعاشات، مما يحرر نقد الأسرة للتغطية الخاصة التكميلية.

جنوب شرق آسيا يقدم جانب علوي مفرط الحجم. إيرادات أقساط التأمين غير الحياة في فيتنام ارتفعت 5.4% سنوياً إلى 3.06 مليار دولار أمريكي في الأشهر الأربعة الأولى من 2025. تحديث OJK في إندونيسيا أضاء الضوء الأخضر لشركات التأمين الرقمية بالكامل، مقصراً أوقات موافقة المنتجات ومحفزاً إطلاق البوالص المدمجة ضمن عمليات الشراء للتجارة الإلكترونية. سنغافورة تعمل كمحور الابتكار للمنطقة، مستضيفة أكثر من 80 تقنية تأمين ومجربة قواعد إعادة الإقامة عبر الحدود التي تخفض تكاليف رأس المال للتوسع الإقليمي.

أستراليا، بمساعدة إشراف احترازي مستقر وسوق إعادة تأمين مفتوح، تجذب رأس مال مخاطر كوارث متخصص. اندماج 2024 بين MLC Life وResolution Life لخلق Acenda يدل على لعبة حجم مصممة لاستخراج المكتب الخلفي بينما تقدم لـ 2 مليون عميل تجربة رقمية محدثة.

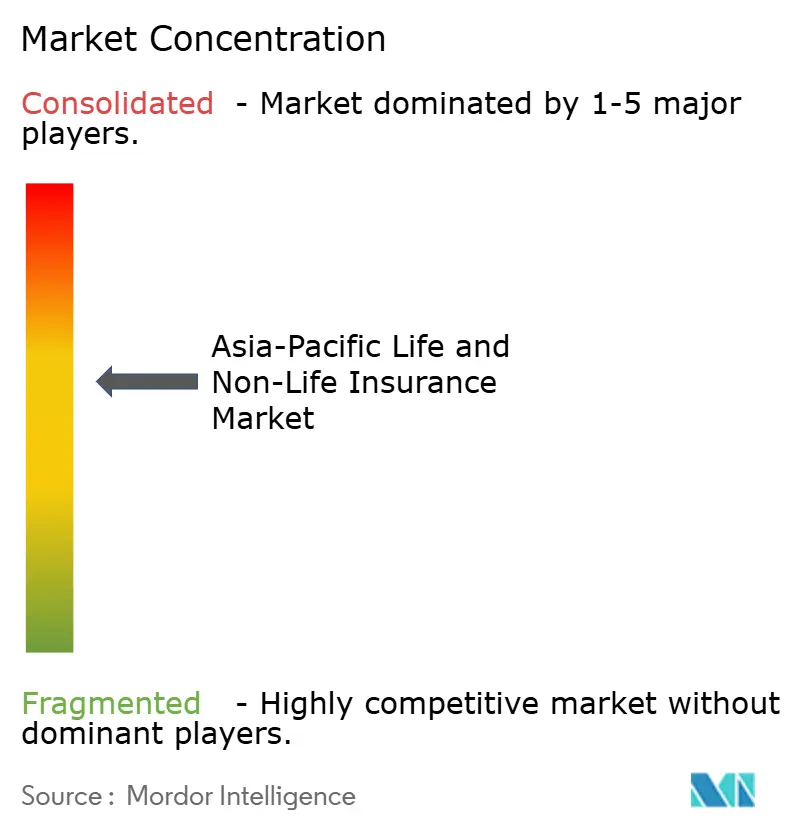

المشهد التنافسي

المنافسة في سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ معتدلة. أفضل خمسة لاعبين يهيمنون على حوالي نصف الأقساط الإقليمية، تاركين مجالاً للمتخصصين المحليين الرشيقين. شركات التأمين التقليدية تشتري النمو: استحواذ أليانز على Income Insurance في سنغافورة يعطيها بصمة فورية للسيارات والصحة، بينما حصة زيوريخ 70% في Kotak General Insurance تؤمن منصة غير حياة هندية. الحافة التكنولوجية الآن محورية؛ هجرة AIA Group السحابية قطعت وقت إطلاق المنتج بنسبة 40%، و92% من شركات التأمين الفيتنامية تدمج بالفعل الذكاء الاصطناعي في فرز المطالبات، أكثر من مضاعفة سنوياً.

قطاعات المساحة البيضاء تتضمن أغطية المناخ المعاملية ومسؤولية السيبرانية ومنتجات الصحة الجزئية للعمال المستقلين في اقتصاد العربة. معيدو التأمين مثل سويس ري وميونخ ري يوفرون سعة حصة الحصة التي تشجع الكتاب الأساسيين على التجريب مع منتجات دورة قصيرة. في الوقت نفسه، داخلو التكنولوجيا الكبيرة يستفيدون من بيانات الطرف الأول لتقديم حماية ادفع كما تذهب، مما يضغط هياكل العمولة الإرثية ويجبر الراسخين على فصل وإعادة تسعير التوزيع.

التوحيد متوقع أن يستمر حيث إصلاحات الملاءة المالية ترفع عتبات رأس المال. شركات التأمين التي تفتقر للعضلة الرقمية أو عمق الاكتتاب المتخصص ستسعى لتحالفات مساندة مع تقنيات التأمين أو تخرج من الأسواق حيث تفتقر للحجم. في هذا السياق، الكفاءة التشغيلية وشراكات النظم البيئية والتحليلات المتقدمة تحدد الميزة المستدامة أكثر من حجم الميزانية العمومية وحدها.

قادة صناعة التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ

-

مجموعة بينغ آن للتأمين

-

شركة الصين للتأمين على الحياة

-

مجموعة AIA

-

تأمين اليابان بوست

-

شركة التأمين على الحياة في الهند

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- مارس 2025: وافقت شركة تشاب المحدودة على الاستحواذ على عمليات الممتلكات والحوادث لشركة ليبرتي ميوتشوال في تايلاند وفيتنام، موسعة بصمتها في جنوب شرق آسيا.

- يناير 2025: أعلنت برودنشال فايننشال وداي إتشي لايف عن تحالف توزيع وإدارة أصول يركز على اليابان.

- ديسمبر 2024: أكملت نيبون لايف الاستحواذ على الحصة المتبقية في MLC Limited، مدمجة إياها مع Resolution Life Australasia لتشكيل Agenda.

- نوفمبر 2024: وقعت Pacific Life Re مذكرة تفاهم مع Kakao Pay Insurance لتطوير منتجات صحية حصرية للتطبيق في كوريا الجنوبية.

- أغسطس 2024: استحوذت مييجي ياسودا لايف على أعمال American Heritage التابعة لـ Allstate مقابل 2 مليار دولار أمريكي، خاضعة للموافقة التنظيمية.

نطاق تقرير سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ

يهدف هذا التقرير إلى تقديم تحليل مفصل لسوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ. يركز على ديناميكيات السوق والاتجاهات الناشئة في القطاعات والأسواق الإقليمية ورؤى أنواع المنتجات والتطبيقات المختلفة. كما يحلل اللاعبين الرئيسيين والمشهد التنافسي في سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ.

سوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ مقسم حسب نوع التأمين وقناة التوزيع والجغرافيا. حسب نوع التأمين، السوق مقسم فرعياً إلى التأمين على الحياة (فردي، مجموعة)، والتأمين غير الحياة (منزل، سيارات، أخرى). حسب قناة التوزيع، السوق مقسم فرعياً إلى المباشر والوكالة والبنوك وقنوات التوزيع الأخرى. حسب الجغرافيا، السوق مقسم فرعياً إلى الصين واليابان والهند وباقي آسيا والمحيط الهادئ. التقرير يقدم حجم السوق والتوقعات لسوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ بالقيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| التأمين على الحياة | التأمين على الحياة لمدة |

| التأمين على الحياة الكامل / المشارك | |

| الهبة | |

| مرتبط بالوحدة / مرتبط بالاستثمار | |

| التأمين على الحياة الجماعي | |

| التأمين غير الحياة | السيارات |

| الممتلكات والكوارث | |

| الصحة والطب | |

| الحوادث الشخصية والسفر | |

| البحري والطيران والنقل | |

| المحاصيل والمعاملي |

| القوة الوكيلة |

| التأمين المصرفي |

| الوسطاء ومستشارو الاستثمار المالي المستقلون |

| المباشر للمستهلك (الرقمي / التيلي سيلز) |

| شراكات التقارب والمدمجة |

| التجزئة / السوق الجماهيري |

| أصحاب الثروات العالية والميسورين |

| المؤسسات الصغيرة والمتوسطة والخطوط التجارية |

| الصين |

| الهند |

| اليابان |

| كوريا الجنوبية |

| أستراليا |

| إندونيسيا |

| فيتنام |

| سنغافورة |

| باقي آسيا والمحيط الهادئ |

| حسب نوع التأمين | التأمين على الحياة | التأمين على الحياة لمدة |

| التأمين على الحياة الكامل / المشارك | ||

| الهبة | ||

| مرتبط بالوحدة / مرتبط بالاستثمار | ||

| التأمين على الحياة الجماعي | ||

| التأمين غير الحياة | السيارات | |

| الممتلكات والكوارث | ||

| الصحة والطب | ||

| الحوادث الشخصية والسفر | ||

| البحري والطيران والنقل | ||

| المحاصيل والمعاملي | ||

| حسب قناة التوزيع | القوة الوكيلة | |

| التأمين المصرفي | ||

| الوسطاء ومستشارو الاستثمار المالي المستقلون | ||

| المباشر للمستهلك (الرقمي / التيلي سيلز) | ||

| شراكات التقارب والمدمجة | ||

| حسب شريحة العملاء | التجزئة / السوق الجماهيري | |

| أصحاب الثروات العالية والميسورين | ||

| المؤسسات الصغيرة والمتوسطة والخطوط التجارية | ||

| حسب المنطقة | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| أستراليا | ||

| إندونيسيا | ||

| فيتنام | ||

| سنغافورة | ||

| باقي آسيا والمحيط الهادئ | ||

الأسئلة الرئيسية التي يجيب عليها التقرير

ما هو الحجم الحالي لسوق التأمين على الحياة وغير الحياة في آسيا والمحيط الهادئ؟

السوق يساوي 2.00 تريليون دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 2.59 تريليون دولار أمريكي بحلول 2030.

أي قطاع ينمو أسرع ضمن السوق؟

بوالص الصحة والطب غير الحياة تتوسع بمعدل نمو سنوي مركب 7.89% بسبب الوعي المتزايد بعد الجائحة والتضخم الطبي.

لماذا تُعتبر الهند الجغرافيا الأكثر جاذبية للنمو؟

قواعد الملكية الأجنبية المحررة واختراق التأمين المنخفض والسكان الشباب الميسورين تدفع توقع معدل نمو سنوي مركب 8.43%.

كيف تغير المنصات الرقمية توزيع التأمين؟

التطبيقات الفائقة ونظم الشركات المصنعة للمعدات الأصلية تدمج التغطية الجزئية عند الخروج، مما يمكن حماية ادفع لكل استخدام التي تصل إلى المشترين لأول مرة.

ما الابتكارات التي تعالج فجوة الحماية المتعلقة بالمناخ في آسيا؟

التأمين المعاملي يدفع منافع ثابتة بمجرد الوصول لعتبات طقس متفق عليها مسبقاً، مما يسرع الإغاثة للمجتمعات المتضررة من الكوارث.

هل سيختفي الوكلاء التقليديون مع نمو القنوات الرقمية؟

غير مرجح؛ شبكات الوكالة ما زالت تحتفظ بحصة أقساط 42.6% وتتطور إلى مستشارين هجينين يستفيدون من أدوات الذكاء الاصطناعي لمشاركة العملاء.

آخر تحديث للصفحة في: