حجم وحصة سوق التأمين الصحي والطبي في إندونيسيا

تحليل سوق التأمين الصحي والطبي في إندونيسيا بواسطة مورور إنتليجنس

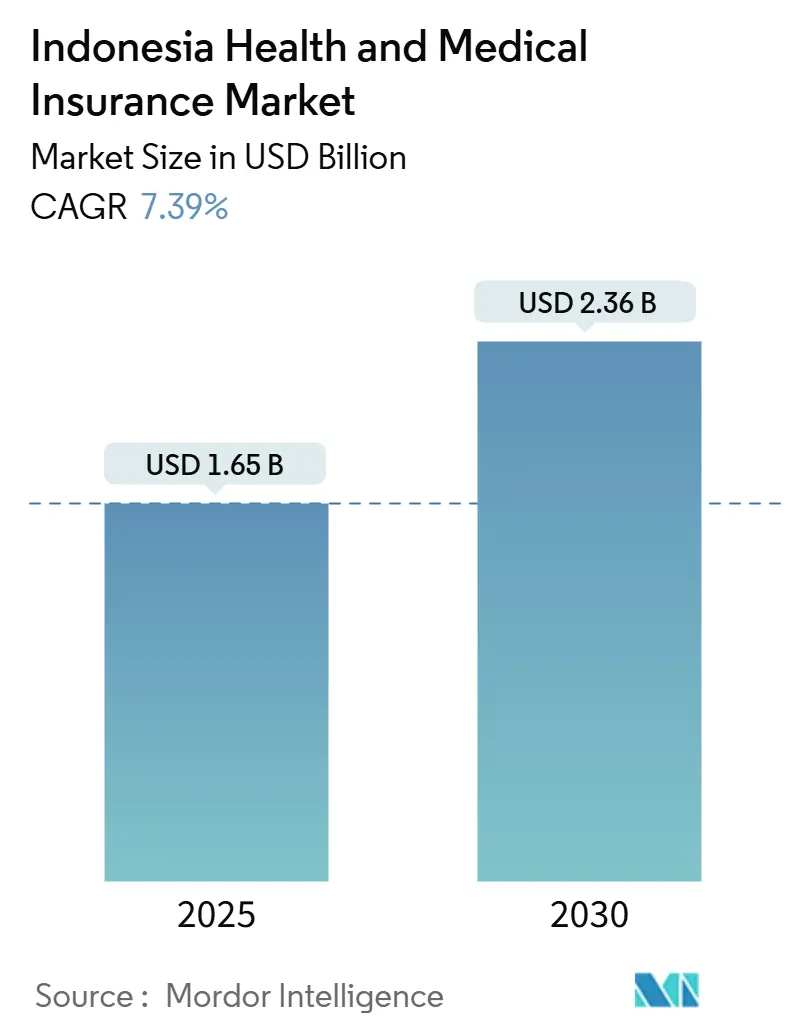

يقدر حجم سوق التأمين الصحي والطبي في إندونيسيا بقيمة 1.65 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 2.36 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 7.39% خلال فترة 2025-2030. يُعزى مسار النمو إلى التغطية العامة شبه الشاملة، والتضخم المستمر في التكاليف الطبية بأرقام مضاعفة، وتزايد استعداد الطبقة المتوسطة لدفع تكاليف الرعاية المتميزة، والرقمنة السريعة للتوزيع. تواصل برامج الضمان الاجتماعي/العام هيمنتها على أحجام الأقساط، إلا أن العقود الجماعية الخاصة مع أصحاب العمل والسياسات الصغيرة المُباعة عبر المحافظ الإلكترونية تستحوذ على الطلب المتزايد. اللوائح الأكثر صرامة من هيئة الخدمات المالية (OJK) تعزز ثقة المستهلكين، بينما تحالفات التأمين المصرفي ومنصات التكنولوجيا المالية للتأمين توسع النطاق الجغرافي رغم قيود اللوجستيات الأرخبيلية في إندونيسيا.[1]هيئة الخدمات المالية، "POJK 22/2024 التقارير الدورية،" ojk.go.id. تتصاعد حدة المنافسة حيث تُرقمن الشركات الرائدة الحالية عمليات الاكتتاب والمطالبات، وتقوم الشركات الناشئة الممولة جيداً بتوسيع نطاق السياسات منخفضة التكلفة التي تكمل فوائد نظام الضمان الصحي الوطني (JKN).

النقاط الرئيسية للتقرير

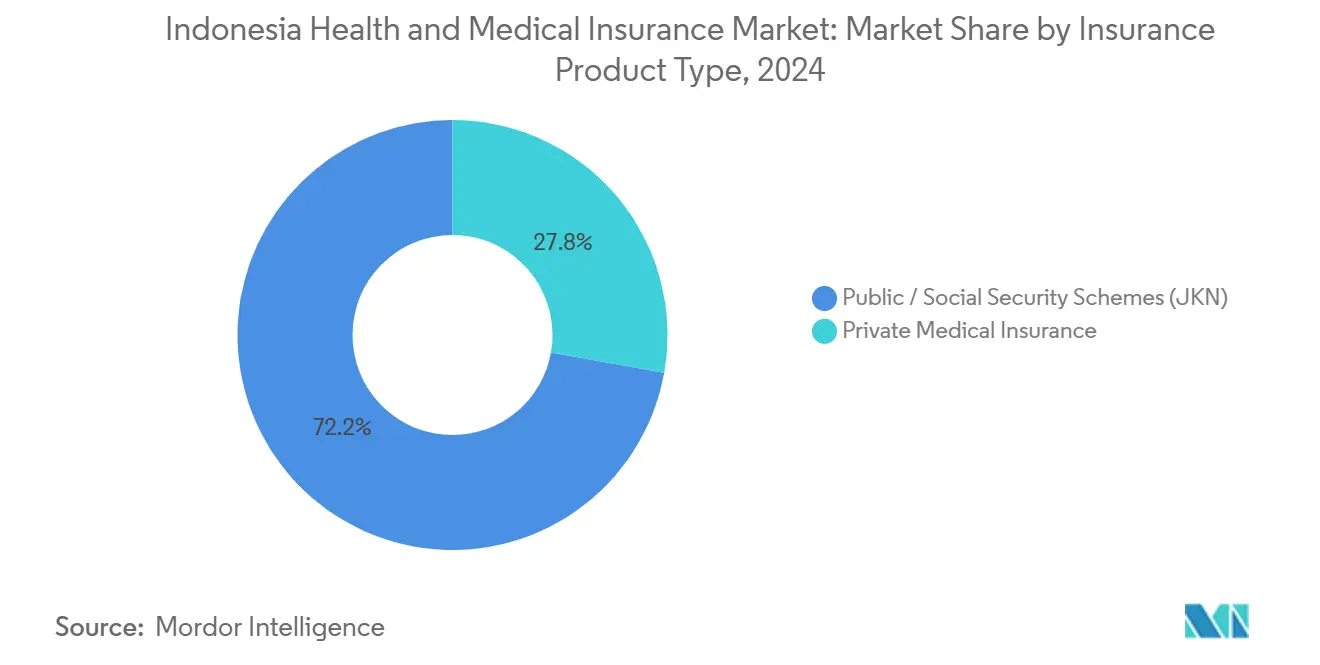

- حسب نوع منتج التأمين، تصدرت برامج الضمان الاجتماعي/العام بـ 72.19% من حصة سوق التأمين الصحي والطبي في إندونيسيا في عام 2024، بينما تتقدم تغطية السياسات الجماعية للتأمين الطبي الخاص بمعدل نمو سنوي مركب قدره 8.92% حتى عام 2030.

- حسب مدة التغطية، شكلت السياسات قصيرة الأجل 76.81% من حجم سوق التأمين الصحي والطبي في إندونيسيا في عام 2024، ومن المتوقع أن تتوسع السياسات طويلة الأجل بمعدل نمو سنوي مركب قدره 7.53% حتى عام 2030.

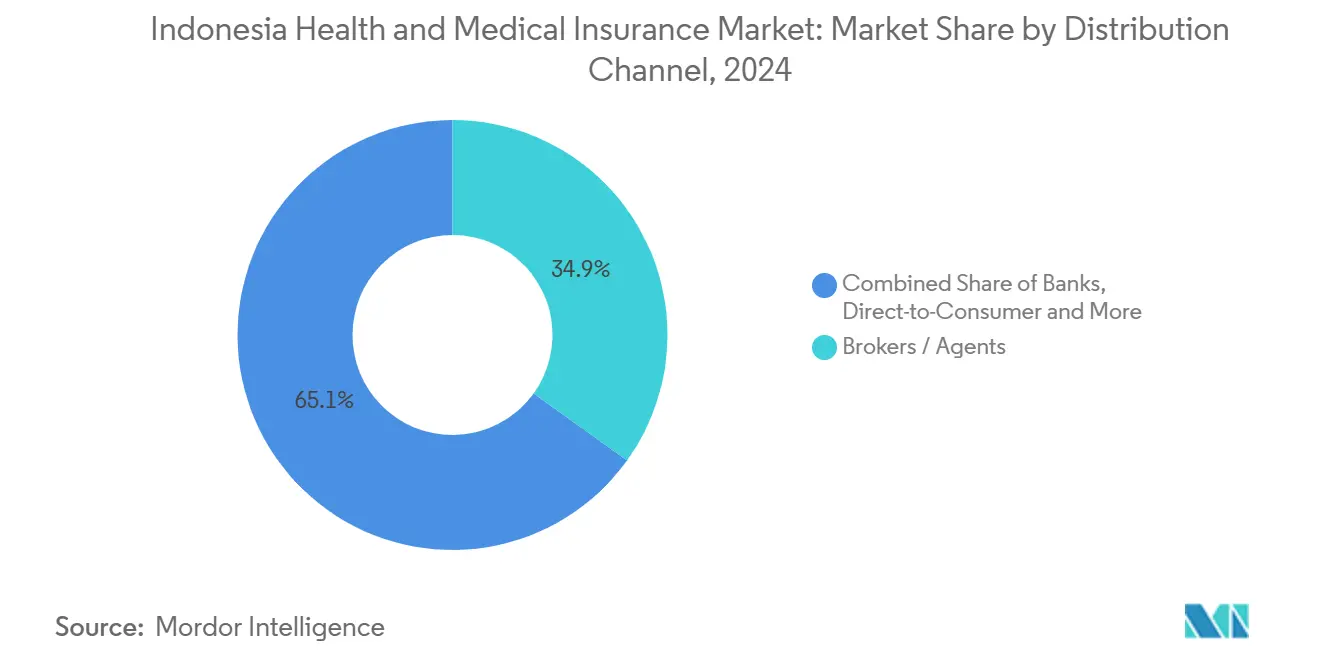

- حسب قناة التوزيع، استحوذ السماسرة والوكلاء على 34.93% من حصة الإيرادات في عام 2024، بينما تنمو المبيعات المباشرة للمستهلك بأسرع معدل عند 8.12% كمعدل نمو سنوي مركب حتى عام 2030.

- حسب المستخدم النهائي، مثلت التغطية الفردية 52.82% من الأقساط في عام 2024؛ المؤسسات الصغيرة والمتوسطة هي القطاع الأسرع نمواً للمستخدمين النهائيين بمعدل نمو سنوي مركب قدره 9.12% حتى عام 2030.

اتجاهات ورؤى سوق التأمين الصحي والطبي في إندونيسيا

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| توسع التغطية شبه الشاملة لنظام JKN | +1.0% | وطني، أقوى في المحافظات الريفية | متوسط الأجل (2-4 سنوات) |

| تزايد طلب الطبقة المتوسطة على الخطط الخاصة | +1.2% | المراكز الحضرية (جاكرتا، سورابايا، باندونغ) | قصير الأجل (≤ سنتان) |

| التضخم المضاعف في التكاليف الطبية | +1.5% | وطني، مُركز في المناطق الصناعية | قصير الأجل (≤ سنتان) |

| قواعد سلوك OJK الأكثر صرامة | +0.8% | وطني، أقوى في الأسواق الحضرية | متوسط الأجل (2-4 سنوات) |

| توزيع البنوك الرقمية والمحافظ الإلكترونية | +0.9% | وطني، مكاسب مبكرة في جاوة وسومطرة وكاليمانتان | متوسط الأجل (2-4 سنوات) |

| الفحوصات السنوية الممولة حكومياً لعام 2025 | +0.6% | وطني، يُعطي الأولوية للمحافظات المحرومة | طويل الأجل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

توسع التغطية شبه الشاملة لنظام JKN

وصل البرنامج العام إلى تغطية 95.75% من السكان بنهاية عام 2023، مما خلق الألفة مع مفاهيم التأمين بين المستخدمين لأول مرة ورفع استخدام خدمات الرعاية الصحية الرسمية. الانتقال إلى إطار عمل الاشتراكات والإحالات الصحية القائم على الدخل (KRIS) المقرر في 30 يونيو 2025 يستبدل نظام الطبقات الثلاث السابق، مما قد يرفع المساهمات لأصحاب الدخل المرتفع ويزيد الاهتمام بالخطط الخاصة التكميلية. فحوصات الصحة السنوية الممولة من BPJS والتي تبدأ في عام 2025 يجب أن تكشف عن الأمراض المزمنة غير المشخصة سابقاً، موسعة مجمعات المخاطر للأغطية الخاصة المتخصصة. قاعدة التقارير الدورية لهيئة OJK (POJK 22/2024) تشدد في الوقت نفسه الإشراف على الملاءة المالية، مما يعزز الثقة في شركات التأمين الخاصة.[2]هيئة الخدمات المالية، "لائحة OJK 12/2024 حول استراتيجية مكافحة الاحتيال،" ojk.go.id.مجتمعة، تحول هذه الإجراءات وصول القطاع العام إلى فرصة للقطاع الخاص.

تزايد طلب الطبقة المتوسطة على خطط التكميل الخاصة

تنظر الأسر الحضرية متوسطة الدخل بشكل متزايد إلى الرعاية المتميزة كضرورة وليس كرفاهية لأنها تريد أوقات انتظار أقصر والوصول إلى شبكات المستشفيات الخاصة. المساهمات القائمة على الدخل في نظام JKN تحت KRIS تعزز القيمة المضافة لمنتجات التكميل التي تحدد سقف الإنفاق الشخصي مع تقديم خدمات من نوع كونسيرج. تستجيب شركات التأمين بأغطية معيارية مثل خطط النقد المستردة للمستشفيات المُسعرة قرب 100,000 روبية إندونيسية شهرياً، مستهدفة العائلات التي تكسب أكثر من 8 مليون روبية إندونيسية شهرياً. شركاء التأمين المصرفي يستفيدون من بيانات العملاء التفصيلية للموافقة المسبقة على المتقدمين، مما يزيد معدلات التحويل ويقلل تكاليف الاستحواذ. يتم تضخيم هذا الاتجاه ببيانات السياحة الطبية الخارجية التي تكشف عن الثغرات في الرعاية الثلاثية المحلية، مما يدفع الإندونيسيين الأثرياء لتأمين الحماية المحلية الشاملة.

التضخم المضاعف في التكاليف الطبية يعزز تغطية المجموعات من أصحاب العمل

التضخم الطبي في إندونيسيا لعام 2025 الذي يفوق 19% يضع الضغط على ميزانيات الأجور ويجبر الشركات على تحسين مزايا التأمين للبقاء قادرة على المنافسة في القطاعات التي تعاني من نقص المواهب مثل التصنيع والتكنولوجيا. نسب خسائر المطالبات التي تتجاوز 105% في أوائل عام 2024 أدت إلى إعادة تسعير الأقساط، إلا أن أصحاب العمل امتصوا إلى حد كبير زيادات التكاليف للحفاظ على نطاق التغطية. المنتجات الجماعية، لذلك، تحقق أسرع مكاسب في الحصة، خاصة بين المؤسسات الصغيرة والمتوسطة التي لم تقدم تاريخياً أي مزايا ولكنها تواجه الآن تحديات الاحتفاظ. قدمت شركات النقل الرائدة برامج عافية مُجمعة وخدمات فرز رقمية لتسطيح اتجاهات المطالبات وتبرير أقساط أعلى. تطور أكبر في التطوير الاكتواري، بما في ذلك اكتشاف الاحتيال القائم على الذكاء الاصطناعي، يدعم ربحية الاكتتاب الجماعي رغم الرياح المعاكسة التضخمية.

توزيع البنوك الرقمية والمحافظ الإلكترونية يفتح التأمين الصغير

انتشار الهواتف الذكية يتجاوز 89%، وانتشار المحافظ الإلكترونية يسرّع إصدار السياسات المباشرة للمستهلك.[3]المصدر: بنك إندونيسيا، "مسح المستهلك 2024،" bi.go.id. الأقساط الصغيرة منخفضة تصل إلى 3,000 روبية إندونيسية أسبوعياً، تُدفع عبر خصومات بنقرة واحدة، تلقى صدى لدى عمال اقتصاد العمل الحر وصغار المزارعين الريفيين الذين لم يكن بإمكان الوكلاء الوصول إليهم سابقاً. موافقات الصندوق التنظيمي التجريبي تسمح بمحركات التسعير في الوقت الفعلي التي تستوعب سجلات استشارات الطب عن بُعد، مما يمكّن من تسويات مطالبات صغيرة فورية. هذه التجارب الخالية من الاحتكاك تبني الثقة بين المشترين لأول مرة وتتوسع وطنياً حيث تبيع البنوك الرقمية الحماية بشكل متقاطع للعملاء كثيري المعاملات. زخم النمو الأقوى في جاوة، لكن التبني المبكر في الجزر الثانوية يشير إلى إمكانات وطنية.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| عجز تمويل JKN | -1.0% | وطني، حاد في الجزر الخارجية | قصير الأجل (≤ سنتان) |

| تسارع التضخم الطبي | -0.8% | وطني، مُركز في المدن الرئيسية | قصير الأجل (≤ سنتان) |

| توطين البيانات وتكاليف امتثال قانون PDP | -0.5% | وطني، تأثير أعلى على شركات التأمين الرقمية | متوسط الأجل (2-4 سنوات) |

| انخفاض الثقافة التأمينية في المحافظات الريفية | -0.4% | المحافظات الريفية، شرق إندونيسيا | طويل الأجل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

عجز تمويل JKN يضغط على تعويضات مقدمي الخدمة

سجلت BPJS كيسهاتان عجزاً قدره 20 تريليون روبية إندونيسية في عام 2024، والتوقعات الاكتوارية تشير إلى احتمال التخلف عن السداد إذا استمرت الثغرات الهيكلية حتى عام 2026. المستشفيات التي تواجه تأخيرات في التعويضات تعطي الأولوية بشكل متزايد للمرضى المؤمن عليهم بشكل خاص، مما يقلص السعة لمستفيدي JKN. هذا الوضع يجبر الأسر منخفضة الدخل على السفر لمسافات أطول أو تحمل طوابير أطول للرعاية، مما يقوض أهداف التغطية الشاملة. إصلاح KRIS يهدف إلى سد الفجوة من خلال المساهمات القائمة على الدخل، إلا أن الحساسية السياسية حول زيادات الأقساط قد تؤخر الاسترداد الكامل للتكلفة. مقدمو الخدمة، في الوقت نفسه، يتجهون إلى شركات التأمين الخاصة لاستقرار التدفق النقدي، مما يوسع فعلياً فجوة جودة الرعاية بين القطاع العام والخاص. مع مرور الوقت، العجوزات المستمرة قد تؤدي إلى تقنين المزايا أو مدفوعات مشتركة أعلى، مما يقلل القيمة المدركة لـ JKN.

تسارع التضخم الطبي يضغط على هوامش شركات التأمين

التضخم الطبي يفوق بكثير التضخم الاستهلاكي العام، مما يؤدي إلى تآكل هوامش الربح المُدمجة في العقود متعددة السنوات. المنحنيات التكاليفية الأحدّ من المتوقع تجبر شركات التأمين على إعادة التسعير بشكل أكثر تكراراً، لكن قواعد حماية المستهلك لهيئة OJK (POJK 12/2024) تحدد سقفاً للقفزات الحادة في الأقساط، مما يخلق عدم تطابق زمني بين ارتفاع المطالبات واعتراف الإيرادات. بعض شركات النقل تستجيب بتضييق جداول المزايا، وإدخال مدفوعات مشتركة أعلى، وتقييد شبكات مقدمي الخدمة للسيطرة على التكاليف. هذه الإجراءات يمكن أن تقلل من جاذبية السياسة للمشترين متوسطي الدخل المعتادين على الوصول بدون نقد في أفضل المستشفيات. التضخم المستمر يعقد أيضاً دقة الاحتياطي، مما يرفع متطلبات رأس المال للملاءة المالية ويحبس السيولة التي يمكن أن تمول النمو بطريقة أخرى. إذا لم يُراقب، ضغط الهامش قد يردع الداخلين الجدد، مما يبطئ الابتكار التنافسي.

تحليل القطاعات

حسب نوع منتج التأمين: الهيمنة العامة تحفز الابتكار الخاص

سيطرت برامج الضمان الاجتماعي/العام على 72.19% من حصة سوق التأمين الصحي والطبي في إندونيسيا في عام 2024، مما يؤكد حجم تفويض JKN الشامل. من المتوقع أن تتوسع تغطية السياسات الجماعية للتأمين الطبي الخاص بمعدل نمو سنوي مركب قدره 8.92%، مما يضع القطاع كمحرك النمو الرئيسي لحجم سوق التأمين الصحي والطبي في إندونيسيا خلال 2025-2030. تنافس أصحاب العمل المتزايد على العمالة المهرة والحاجة للتحوط ضد التضخم الطبي المرتفع يشجع الشركات على تمويل أغطية خاصة شاملة تتجاوز قيود قدرة القطاع العام. شركات النقل الخاصة تتمايز من خلال وصول المتخصصين والشبكات بدون نقد والخيارات المتوافقة مع الشريعة التي تتماشى مع التركيبة السكانية في إندونيسيا.

نضج السوق مرئي أيضاً في تغطية السياسات الفردية، حيث يرقي المهنيون الحضريون من خطط النقد الأساسية للمستشفى إلى منتجات تعويض متميزة تقدم فوترة مباشرة في المرافق من الدرجة الأولى. تغيير KRIS الذي يلغي الغرف القائمة على الطبقة يدفع أيضاً الأسر عالية الدخل نحو الأجنحة الخاصة وتغطية الإحالة الدولية. التحالفات الاستراتيجية للتأمين المصرفي مثل برودينشال-بنك شرياه إندونيسيا تمدّد المتغيرات الشرعية إلى أكثر من 20 مليون عميل مصرفي إسلامي، موسعة وصول شركات التأمين الخاصة خارج قنوات الوكالة التقليدية.

ملاحظة: حصص القطاع لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب مدة التغطية: المرونة قصيرة الأجل تلتقي بالأمان طويل الأجل

شكلت العقود قصيرة الأجل 76.81% من أقساط عام 2024، مما يعكس تفضيل المستهلك للخطط قابلة التجديد منخفضة الالتزام التي تتماشى مع فوائد JKN مدى الحياة. مع ذلك، من المتوقع أن تحقق السياسات طويلة الأجل توسعاً أسرع بمعدل نمو سنوي مركب قدره 7.53%، مدعومة بارتفاع الثقافة المالية، والمزايا الجماعية القابلة للخصم الضريبي، وتجميع متسابقي الصحة مع تأمين الحياة. أصحاب العمل يتبنون أغطية أطول مدة لحبس الإفصاحات الصحية الحالية وتأمين مسارات أقساط يمكن التنبؤ بها، بينما قاعدة مكافحة الاحتيال لهيئة OJK (POJK 12/2024) تعزز الثقة في قدسية العقود.

العائلات الأصغر سناً تزن بشكل متزايد الحماية المستقبلية ضد مخاطر الأمراض المزمنة، مما يحفز اعتماد خطط مضمونة التجديد التي تُجمد شروط الاكتتاب. في الوقت نفسه، قطاعات المغتربين وأصحاب الثروات العالية تفضل سياسات الإخلاء الطبي الدولي متعددة السنوات لمعالجة الهشاشة الجغرافية عبر 17,000 جزيرة في إندونيسيا. معاً، هذه الاتجاهات تميل مزيج المحفظة ببطء نحو عقود أطول مدة حتى لو احتفظت السياسات قصيرة الأجل بهيمنة الحجم.

حسب قناة التوزيع: الاضطراب الرقمي يتحدى الشبكات التقليدية

احتفظ السماسرة والوكلاء بحصة مهيمنة قدرها 34.93% في عام 2024 بسبب الثقة الشخصية المتجذرة وتعقيد تخصيص السياسات الجماعية. ومع ذلك، تنمو المسارات المباشرة للمستهلك عبر الإنترنت بمعدل نمو سنوي مركب قدره 8.12%، جزئياً لأن جيل الألفية المعتمد على الهواتف الذكية يتجاوز الوسطاء ويقدر إصدار السياسة الفوري. حجم سوق التأمين الصحي والطبي في إندونيسيا المُعزى إلى التأمين المصرفي يرتفع أيضاً حيث تستخرج البنوك بيانات المعاملات لتأهيل العملاء المحتملين مسبقاً، مما يدفع معدلات تحويل البيع المتقاطع فوق 15%.

منصات التكنولوجيا المالية للتأمين تشارك مع المحافظ الإلكترونية لتقديم أغطية صغيرة الحجم مُدمجة عند الدفع، مما يقلل تكلفة التوزيع إلى مجرد روبيات لكل سياسة. القنوات الممولة من أصحاب العمل تحافظ على النطاق من خلال الاتفاقيات الرئيسية التي تُبسط إدارة التجديد. الترتيبات المتخصصة مع النقابات المهنية وأساطيل مشاركة الرحلات تكمل مزيج القنوات، مما يُظهر كيف يُصمم تصميم المنتج بشكل متزايد لسياق التوزيع.

ملاحظة: حصص القطاع لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قطاع المستخدم النهائي: الهيمنة الفردية تفسح المجال للنمو المؤسسي

مثل الأفراد 52.82% من الأقساط المكتوبة في عام 2024، مما يعكس السكان الإندونيسيين الواسعين في سن العمل المتأقلمين مع التأمين من خلال JKN. مع ذلك، تمثل المؤسسات الصغيرة والمتوسطة أعلى زخم نمو بمعدل نمو سنوي مركب قدره 9.12%، مدفوعة بأسواق عمل ضيقة والرغبة في مطابقة معايير المزايا متعددة الجنسيات. حجم سوق التأمين الصحي والطبي في إندونيسيا المُسجل من قبل المؤسسات الصغيرة والمتوسطة مُعد للتوسع، خاصة في ممرات التصنيع عبر جاوة وسومطرة، حيث دوران العمال يحمل تكاليف إعادة تأهيل عالية.

الشركات الكبيرة تحافظ على نمو أقساط ثابت من خلال ترقيات المزايا الدورية وإضافات العافية. رواد الأعمال الصغار وعمال اقتصاد العمل الحر يشكلون الحدود التالية، يُصل إليهم عبر السياسات الصغيرة بمتوسط 20,000 روبية إندونيسية شهرياً. دفع هيئة OJK لصيغ سياسة مُبسطة وعمليات KYC رقمية يقلل احتكاك الإعداد، مما يدعم التوسع في قطاعات العمل غير الرسمية الحالية خارج برامج أصحاب العمل.

التحليل الجغرافي

هيمنت جاوة على أحجام الأقساط الخاصة لعام 2024، جذبت حوالي 60% من سوق التأمين الصحي والطبي في إندونيسيا رغم استضافتها 56% من السكان. كثافة الأقساط الأعلى في منطقة جاكرتا الحضرية الكبرى، حيث يبلغ دخل الأسرة القابل للتصرف أكثر من ضعف المتوسط الوطني وتتجمع المقار الرئيسية للشركات حول المستشفيات المتكاملة والعيادات المتخصصة. المدن الثانوية مثل سورابايا وباندونغ تتفوق أيضاً على النمو الوطني مع ارتفاع الثراء يغذي الطلب على أغطية التكميل الخاصة التي تضمن غرف فردية وإحالات متخصصة سريعة.

سومطرة تحتل المرتبة الثانية في مساهمة الأقساط، مُعززة بأصحاب العمل في النفط والغاز والأعمال الزراعية الذين يمولون أغطية جماعية لقوى عمل واسعة في الموقع. مراكز التعدين في كاليمانتان تضيف جيوب طلب مؤسسي عالي القيمة، غالباً ما تتطلب متسابقي الإخلاء الطبي لأن الرعاية الثلاثية مُركزة في جاوة. هذه الفروق الدقيقة الجغرافية تعزز حاجة شركات النقل لمعايرة تصميم الشبكة والتسعير لهياكل تكلفة مقدمي الخدمة المحليين، خاصة حيث ندرة المتخصصين تُضخم التعريفات.

المحافظات الشرقية، بابوا، مالوكو، ونوسا تنغارا، تبقى غير مُخترقة حيث فجوات البنية التحتية للرعاية الصحية تحصر السكان في JKN وعيادات التواصل الحكومية. مبادرة الفحص الوقائي الوطنية لعام 2025 تسعى لإظهار الحالات المزمنة الكامنة، مما يخلق خيارات لشركات التأمين لصياغة متسابقي المرض المزمن منخفضة التذكرة. إطلاق الطب عن بُعد الرقمي يخفف التجزئة الجغرافية؛ المنصات المرتبطة بأكثر من 20,000 مهني طبي تغطي الآن أكثر من 140 مدينة، مما يُمكن الاستشارات عن بُعد التي تُغذي مباشرة في وحدات مطالبات التأمين الصغير.

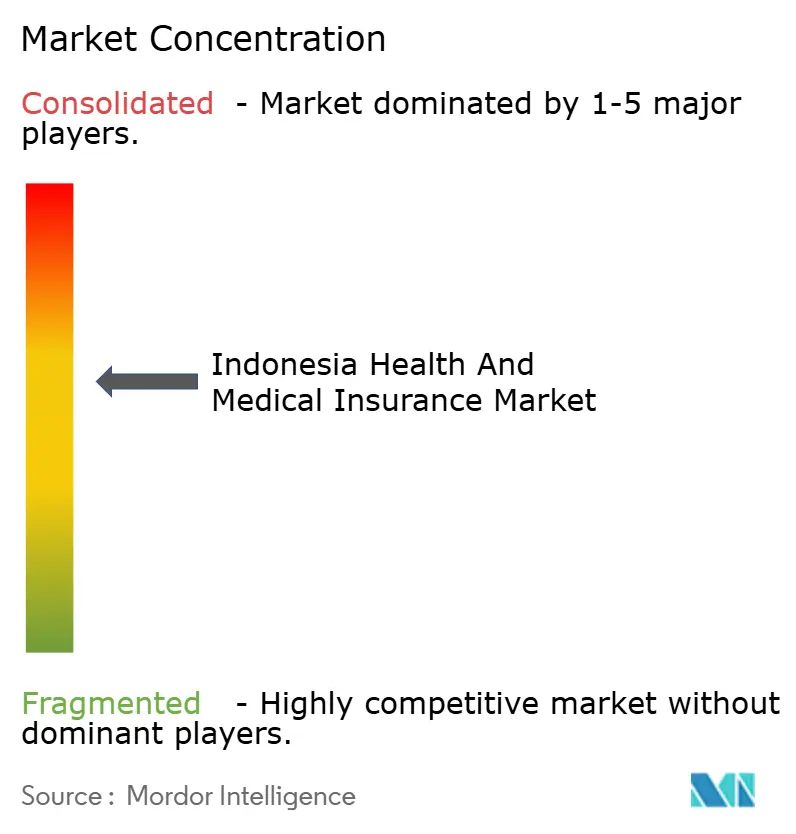

المشهد التنافسي

إدارة BPJS كيسهاتان لنظام JKN تؤكد هيمنة القطاع العام، إلا أن الساحة الخاصة تُظهر تركيزاً معتدلاً. الشركات متعددة الجنسيات الكبرى، بما في ذلك برودينشال إندونيسيا، أليانز لايف إندونيسيا، وAIA فايننشال إندونيسيا، تستخدم جيوش وكالة تتجاوز 300,000 وكيل مُرخص مجتمعة وتحتفظ بامتيازات تأمين مصرفي قوية مع المقرضين من أفضل 10. شبكة وكالة برودينشال وحدها سجلت 277 مليون دولار أمريكي في معادل الأقساط السنوية في عام 2023، جذبت قريباً من 29% من مبيعات الوكالة للأعمال الجديدة.

التحالفات الاستراتيجية تُشكل مسارات تنافسية. صفقة برودينشال-بنك شرياه إندونيسيا في سبتمبر 2024 تمنح برودينشال الوصول إلى 20 مليون عميل تمويل إسلامي عبر 1,000 فرع، مُكملة قناتها المباشرة. بالمثل، الشركات الحالية الأخرى تتفاوض على اتفاقيات توزيع حصرية مع البنوك المملوكة للدولة للحفاظ على موقع السوق حيث المتمردون الرقميون يخفضون تكاليف الاستحواذ. شركات النقل تستثمر أيضاً في مختبرات الاكتتاب القائمة على الذكاء الاصطناعي لتسريع إصدار السياسات وتقليل تسرب المطالبات، مُدلل عليه بإطلاق مختبر الذكاء الاصطناعي لبرودينشال في أغسطس 2024.

اللاعبون الرقميون الأصليون مثل قولة، لايفبال، وDANA للتأمين يبنون النطاق من خلال نماذج قليلة اللمس تُعالج أكثر من 115,000 مطالبة سنوية وتُنمي الأقساط المكتوبة الإجمالية 2.5× منذ عام 2022. نجاحهم يُسرع تعاونات شركات التأمين والتكنولوجيا المالية حيث شركات النقل التقليدية تسعى لتكامل API لوضع المنتجات الصغيرة داخل التجارة الإلكترونية وتطبيقات مشاركة الرحلات الفائقة. لوائح مكافحة الاحتيال والشفافية لهيئة OJK تُوحد ضمانات المستهلك عبر الشركات الحالية والناشئة، مُحافظة على ساحة لعب متكافئة مع تأييد الابتكار المُمكن تكنولوجياً.

قادة صناعة التأمين الصحي والطبي في إندونيسيا

-

أليانز لايف إندونيسيا

-

برودينشال إندونيسيا

-

AIA فايننشال إندونيسيا

-

AXA ماندري للخدمات المالية

-

سيكويس لايف

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يناير 2025: أصدرت الحكومة الإندونيسية اللائحة الرئاسية 161/2024 لإعادة هيكلة وزارة الصحة، مُبسطة الإشراف على JKN ومُلزمة بتنسيق أوثق بين القطاعين العام والخاص.

- سبتمبر 2024: دخلت برودينشال إندونيسيا وبنك شرياه إندونيسيا في شراكة تأمين مصرفي لتسويق أغطية متوافقة مع الشريعة لـ 20 مليون عميل عبر أكثر من 1,000 فرع، مع تخطيط الإطلاق لأوائل عام 2025.

- سبتمبر 2024: ألغت هيئة OJK تصريح أليانز لايف إندونيسيا لتشغيل وحدة شرعية، موجهة نقل الأصول الإسلامية إلى شركة PT أسورانسي أليانز لايف شرياه إندونيسيا المُشكلة حديثاً تحت قواعد حوكمة أكثر صرامة.

- أغسطس 2024: أطلقت برودينشال مختبر ذكاء اصطناعي في سنغافورة مع جوجل كلاود لتعزيز دقة الاكتتاب ومعالجة المطالبات عبر 24 سوقاً، بما في ذلك إندونيسيا.

نطاق تقرير سوق التأمين الصحي والطبي في إندونيسيا

التأمين الصحي والطبي يوفر تغطية للمصاريف الطبية والجراحية وأدوية الوصفات الطبية وغيرها من المصاريف الطبية التي يتكبدها المؤمن عليه. يمكن للتأمين تعويض المؤمن عليه عن المصاريف المتكبدة من المرض أو الإصابة أو دفع مقدم الرعاية مباشرة. تحليل خلفية كامل لسوق التأمين الصحي الإندونيسي، والذي يشمل تقييماً لاتجاهات السوق الناشئة حسب القطاعات، والتغييرات الهامة في ديناميكيات السوق، ورؤى السوق، ونظرة عامة على السوق مُغطى في التقرير. سوق التأمين الصحي والطبي في إندونيسيا مُقسم حسب نوع المنتج (منتجات التأمين الصحي الفردي/الشخصي، منتجات التأمين الصحي الجماعي)، حسب مقدم الخدمة (التأمين الصحي العام/الاجتماعي، التأمين الصحي الخاص)، وحسب قناة التوزيع (الوكلاء، السماسرة، البنوك، المبيعات عبر الإنترنت، قنوات التوزيع الأخرى). يقدم التقرير حجم السوق والتوقعات للتأمين الصحي والطبي في إندونيسيا من حيث القيمة (مليار دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| التأمين الطبي الخاص (PMI) | تغطية السياسة الفردية |

| تغطية السياسة الجماعية | |

| برامج الضمان الاجتماعي / العام |

| قصيرة الأجل (< 12 شهر) |

| طويلة الأجل (≥ 12 شهر) |

| السماسرة / الوكلاء |

| البنوك (التأمين المصرفي) |

| المباشر للمستهلك (عبر الإنترنت / الهاتف) |

| الممول من صاحب العمل (الشركات) |

| قنوات أخرى (انتماء، جمعيات) |

| الأفراد |

| المؤسسات الصغيرة والمتوسطة |

| الشركات الكبيرة |

| حسب نوع منتج التأمين | التأمين الطبي الخاص (PMI) | تغطية السياسة الفردية |

| تغطية السياسة الجماعية | ||

| برامج الضمان الاجتماعي / العام | ||

| حسب مدة التغطية | قصيرة الأجل (< 12 شهر) | |

| طويلة الأجل (≥ 12 شهر) | ||

| حسب قناة التوزيع | السماسرة / الوكلاء | |

| البنوك (التأمين المصرفي) | ||

| المباشر للمستهلك (عبر الإنترنت / الهاتف) | ||

| الممول من صاحب العمل (الشركات) | ||

| قنوات أخرى (انتماء، جمعيات) | ||

| حسب قطاع المستخدم النهائي | الأفراد | |

| المؤسسات الصغيرة والمتوسطة | ||

| الشركات الكبيرة |

الأسئلة الرئيسية المجاب عليها في التقرير

ما حجم سوق التأمين الصحي والطبي في إندونيسيا في عام 2025؟

يبلغ حجم سوق التأمين الصحي والطبي في إندونيسيا 1.65 مليار دولار أمريكي في عام 2025 ومن المتوقع أن ينمو بمعدل نمو سنوي مركب قدره 7.39% حتى عام 2030.

ما الذي يدفع أقوى نمو ضمن قطاعات التأمين الطبي الخاص في إندونيسيا؟

الأغطية الجماعية الممولة من أصحاب العمل تتوسع بأسرع معدل، مدعومة بتضخم طبي بنسبة 19% وأسواق مواهب تنافسية تدفع المؤسسات الصغيرة والمتوسطة والشركات الكبيرة لتعزيز المزايا.

كيف يُغير التوزيع الرقمي الوصول للتأمين عبر إندونيسيا؟

المبيعات المباشرة للمستهلك عبر الإنترنت تنمو بمعدل نمو سنوي مركب قدره 8.12% حيث المحافظ الإلكترونية والبنوك الرقمية وواجهات برمجة التطبيقات للتكنولوجيا المالية للتأمين تُمكن إصدار السياسات الصغيرة الفوري وطنياً.

ما التغييرات التنظيمية الأكثر أهمية لشركات التأمين في عام 2025؟

التحول من JKN القائم على الطبقة إلى KRIS القائم على الدخل بحلول 30 يونيو 2025 وقواعد سلوك OJK الجديدة (POJK 12/2024 وPOJK 22/2024) تشدد متطلبات الملاءة المالية والتقارير ومكافحة الاحتيال.

أي المناطق خارج جاوة تُظهر طلباً متزايداً على التأمين الخاص؟

سومطرة وكاليمانتان تُسجلان مكاسب ملحوظة بسبب أصحاب العمل في قطاع الموارد، بينما من المتوقع أن تحفز برامج الرعاية الوقائية الطلب المستقبلي في المحافظات الشرقية.

ما النظرة التنافسية للتكنولوجيا المالية للتأمين في إندونيسيا؟

التكنولوجيا المالية للتأمين الممولة جيداً التي تُعالج أكثر من 115,000 مطالبة سنوية تتوسع بسرعة، مما يُجبر شركات التأمين التقليدية على تشكيل شراكات أو إطلاق وحدات رقمية داخلية للاحتفاظ بالحصة.

آخر تحديث للصفحة في: