تحليل سوق أجهزة استشعار الرطوبة

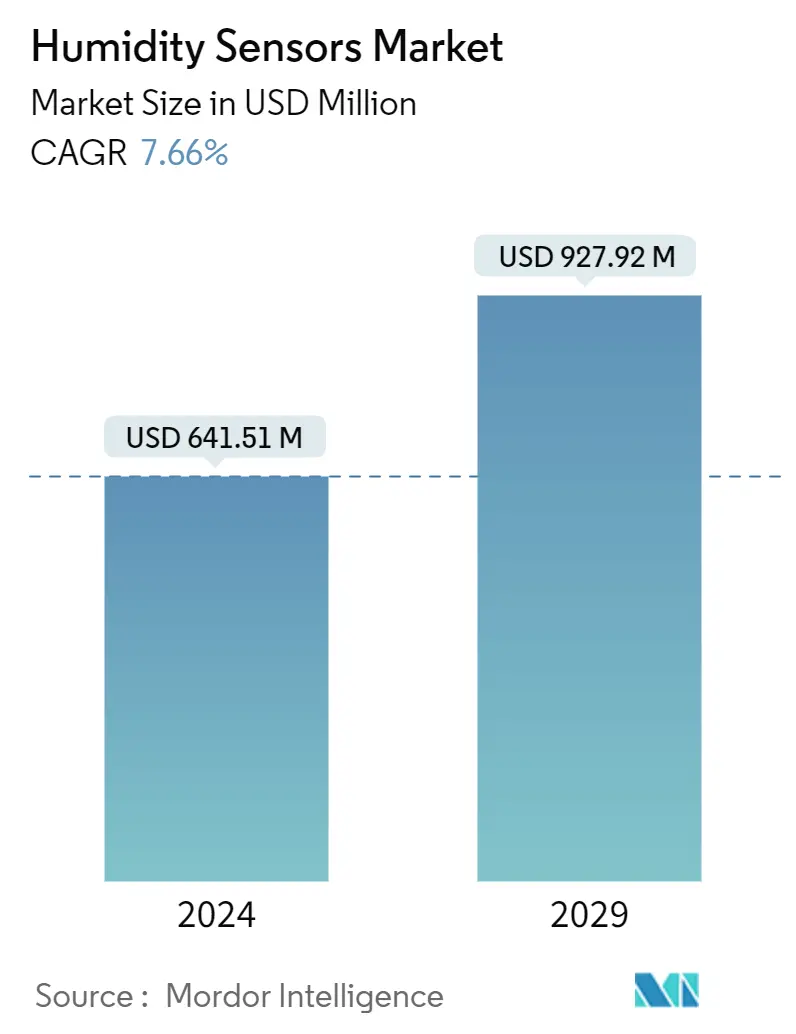

يقدر حجم سوق أجهزة استشعار الرطوبة بـ 641.51 مليون دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 927.92 مليون دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 7.66٪ خلال الفترة المتوقعة (2024-2029).

مستشعر الرطوبة هو جهاز إلكتروني يقيس الرطوبة في بيئته ويحول نتائجه إلى إشارة كهربائية مقابلة. يأتي بأحجام ووظائف مختلفة. بعضها مدمج في الأجهزة المحمولة، بينما البعض الآخر جزء من أنظمة مدمجة أكبر (مثل أنظمة مراقبة جودة الهواء). تستخدم أجهزة استشعار الرطوبة على نطاق واسع في الأرصاد الجوية والطب والسيارات والتكييف والإنتاج الصناعي. تتضمن بعض مزايا أجهزة الاستشعار السعوية انخفاض استهلاك الطاقة، والخطية الجيدة، واكتشاف الرطوبة النسبية على نطاق واسع، ولكن عملية التصنيع المعقدة تمثل عيبًا رئيسيًا.

- يتم تحديد أداء مستشعر الرطوبة في المقام الأول من خلال هيكله النانوي والمجهري، والذي يتضمن حجم المسام، وسمك الطبقة، وتوزيع حجم العنصر الهيكلي السطحي، وتوحيد مورفولوجيا السطح، ومسافة القطب الكهربائي. من أجل التنفيذ، يجب أن تستوفي أجهزة استشعار الرطوبة مجموعة متنوعة من الخصائص، بما في ذلك التكرار، والحساسية، وقابلية التكرار، والخطية، والتباطؤ المنخفض، وسرعة الاستجابة والاسترداد السريعة، والاستقرار، والتكلفة المنخفضة، وسهولة الاتصال بوحدات التحكم. وينبغي تصميم أجهزة الاستشعار وفقا لهذه المواصفات.

- يمكن لأجهزة استشعار الرطوبة تحسين الأداء وتقليل استهلاك الطاقة وزيادة السلامة في مجموعة متنوعة من التطبيقات. على نحو متزايد، يقوم مصنعو المعدات الأصلية بتصميم أجهزة استشعار للرطوبة/درجة الحرارة النسبية في المحركات والإلكترونيات وغيرها من المنتجات لتحسين التحكم والإخراج.

- نمت صناعة السيارات بشكل ملحوظ في السنوات القليلة الماضية، مدعومة بالنمو في أحجام الوحدات مع ظهور تقنيات جديدة، سواء كان ذلك للسلامة أو الترفيه أو الابتكار الخالص. تقوم المنظمات الحكومية في العديد من البلدان بتنفيذ معايير السلامة والتحكم في الانبعاثات التي تتطلب تركيب أجهزة استشعار. وبالتالي، يتعين على شركات السيارات الالتزام بلوائح السلامة ومراقبة الانبعاثات التي وضعتها هذه السلطات. ومن المتوقع أن يؤدي هذا الاتجاه إلى زيادة الطلب على أجهزة استشعار درجة حرارة السيارات خلال الفترة المتوقعة

- ومع ذلك، فإن أجهزة الاستشعار اللاسلكية تكون عرضة لهجمات مختلفة، مثل التنصت والتشويش والانتحال. يمكن أن تكون عرضة للتداخل من الأجهزة اللاسلكية الأخرى أو إشارات الراديو، مما قد يؤدي إلى انخفاض جودة نقل البيانات. وبالتالي، فإن ضمان أمان الشبكة والبيانات التي تجمعها يشكل تحديًا كبيرًا للسوق المدروسة. بالإضافة إلى ذلك، فهي عادةً ما تكون صغيرة الحجم ولها قدرات معالجة وتخزين محدودة. وهذا يجعل من الصعب أداء المهام المعقدة أو تخزين كميات كبيرة من البيانات.

- بسبب تفشي فيروس كورونا (COVID-19)، تعطلت سلسلة التوريد العالمية والطلب على العديد من المنتجات بشكل كبير، ومن المتوقع أن يتأثر اعتماد أجهزة استشعار الرطوبة اللاسلكية حتى نهاية عام 2020. ومع ذلك، فإن الطلب المتزايد على الإلكترونيات الاستهلاكية والتطبيقات الطبية زيادة كبيرة في نمو السوق. كان العديد من اللاعبين يستثمرون ويتعاونون لتلبية المتطلبات.

اتجاهات سوق أجهزة استشعار الرطوبة

قطاع السيارات يشهد نمواً كبيراً

- يشمل قطاع السيارات مجموعة متنوعة من الشركات والكيانات العاملة في مجال إنشاء وتطوير وإنتاج وترويج وبيع وصيانة وتخصيص السيارات. إنها واحدة من أكبر الصناعات على مستوى العالم من حيث الإيرادات، حيث تستثمر العديد من الشركات باستمرار في نموها. توفر هذه الصناعة أيضًا فرصًا لاستخدام أجهزة استشعار الرطوبة المستخدمة لتقليل ضباب النوافذ وتعزيز الراحة من خلال إدارة مستويات الرطوبة داخل السيارة.

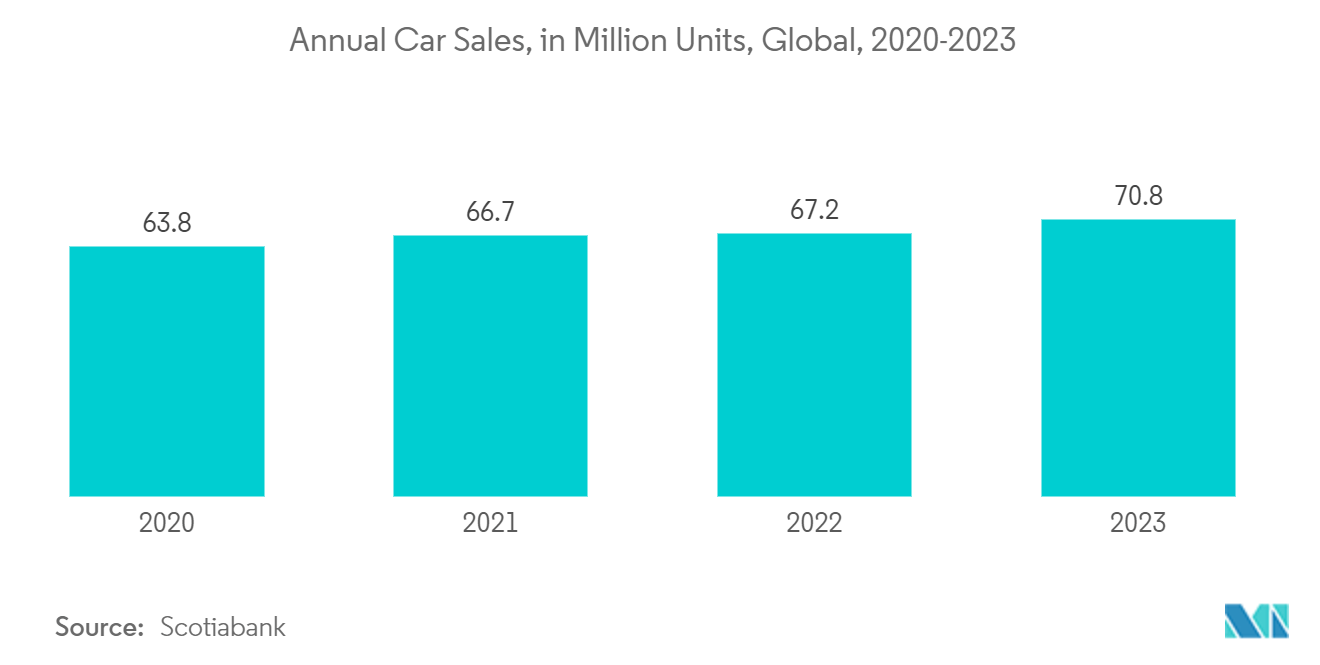

- ونما سوق السيارات إلى ما يقرب من 67.2 مليون مركبة في عام 2022، مقارنة بـ 66.7 مليون في عام 2021. وشهدت الصناعة انخفاضًا في المبيعات في عامي 2020 و2021 بسبب ضعف الاقتصاد العالمي. تسبب جائحة كوفيد-19 والحرب الروسية على أوكرانيا في نقص في أشباه موصلات السيارات ومشكلات في سلسلة التوريد في عام 2022. ومع ذلك، كان من المتوقع أن تستأنف النمو في عام 2023 وتصل إلى 70.8 مليون وحدة. ومن المتوقع أن تشكل اتجاهات النمو المماثلة الطلب على السيارات في المستقبل، وهو ما يترجم أيضًا إلى زيادة في سوق أجهزة استشعار الرطوبة.

- يستخدم قطاع السيارات أجهزة استشعار للرطوبة للإشراف على المناخ داخل المركبات وإدارته. تلعب هذه المستشعرات دورًا حاسمًا في تنظيم نظام تكييف الهواء والتهوية في السيارات، مما يضمن إزالة الجليد من النوافذ بشكل مناسب لتعزيز السلامة.

- علاوة على ذلك، فإنها تقوم بتنشيط عملية التهوية فقط عندما يتجاوز مستوى الرطوبة عتبة معينة، وبالتالي تقليل استخدام الطاقة وتعزيز الكفاءة الإجمالية للمركبات. ونتيجة لذلك، يستمر الطلب على أجهزة استشعار الرطوبة في صناعة السيارات في التوسع، مما يعزز نمو السوق. ومن المتوقع أن تؤدي المبيعات المتزايدة للمركبات والاستثمارات في تعزيز إنتاج المركبات إلى تعزيز إمكانات السوق.

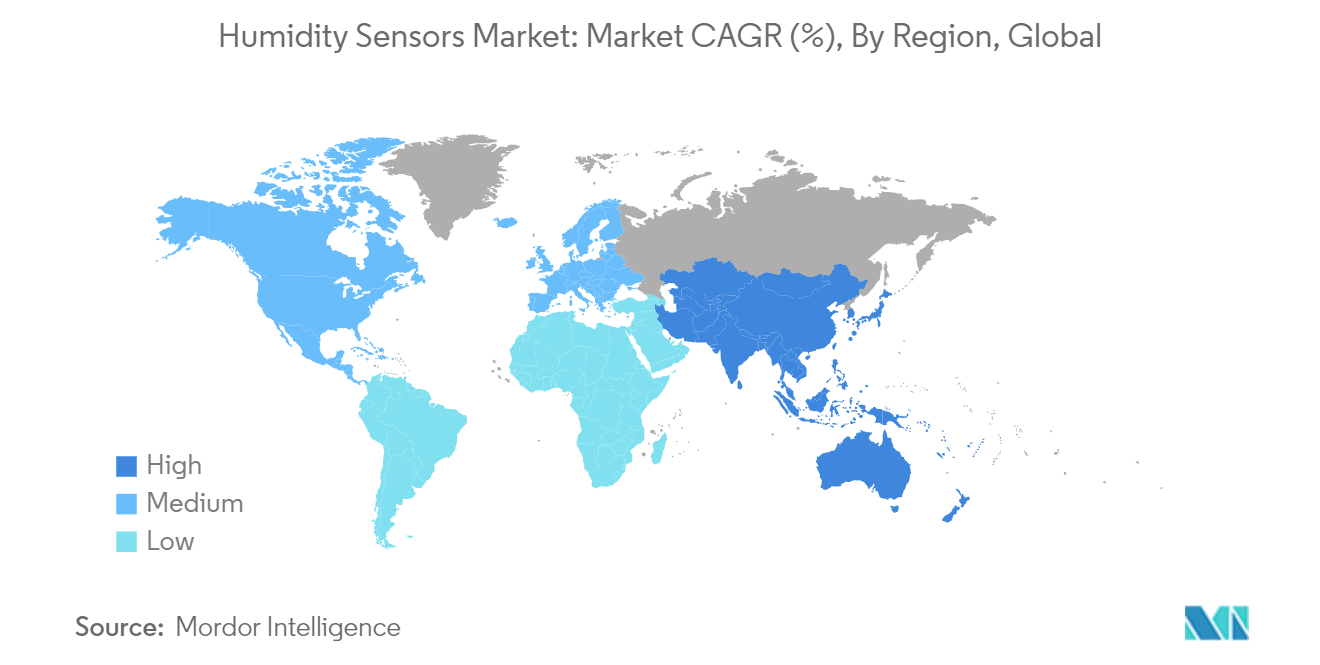

من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق

- من المتوقع أن يشهد سوق أجهزة استشعار الرطوبة في منطقة آسيا والمحيط الهادئ نموًا كبيرًا خلال الفترة المتوقعة. يتم تصنيع أجهزة الاستشعار إلى حد كبير في منطقة آسيا والمحيط الهادئ، ويتم استخدام تكنولوجيا الاستشعار على نطاق واسع في جميع أنحاء العالم حيث تعتمد التقنيات المتطورة على عمل أجهزة الاستشعار.

- يتم دعم صناعة التدفئة والتهوية وتكييف الهواء (HVAC) من خلال تطوير البنية التحتية، والتقدم التكنولوجي، والأنشطة السياحية المتنامية، وزيادة الدخل المتاح، والمبادرات الحكومية التي تعزز كفاءة استخدام الطاقة. تتبنى الصناعة الأتمتة وإنترنت الأشياء وتكامل الذكاء الاصطناعي، ويتزايد الطلب على الأنظمة عالية الأداء والموفرة للطاقة. ومن المتوقع أن تستحوذ المنطقة على نمو الطلب على النفط والغاز. تعمل صناعة النفط والغاز غالبًا في بيئات برية وبحرية قاسية في ظل ظروف مناخية قاسية. تضمن أنظمة التدفئة والتهوية وتكييف الهواء (HVAC) أن تظل مساحات العمل الداخلية صالحة للسكن من خلال الحفاظ على جودة الهواء ودرجة الحرارة والرطوبة، مما يدفع نمو السوق.

- أقيمت الدورة الثانية والعشرون لمعرض ACREX India، أحد أكبر معارض تكييف الهواء والتدفئة والتهوية والمباني الذكية في جنوب آسيا، في مارس 2023 في مركز بومباي للمعارض في مومباي. وقد استعرض هذا الحدث، الذي نظمته الجمعية الهندية لمهندسي التدفئة والتبريد وتكييف الهواء (ISHRAE) بالشراكة مع Informa Markets، صناعة التدفئة والتهوية وتكييف الهواء (HVAC) المزدهرة في الهند، سعياً للمساهمة في رؤية أتمانيربهار لرئيس الوزراء. وسيكون التركيز على التطورات التكنولوجية في قطاع التدفئة والتهوية وتكييف الهواء، والتي تعتبر ضرورية لمستقبل أفضل.

- تركز الشركات العاملة في السوق على ابتكار منتجات جديدة كجزء من توسع أعمالها. على سبيل المثال، في يوليو 2023، تعاونت شركة Weathernews Inc. وشركة Omron Corporation وطورتا مستشعرًا جديدًا لإنترنت الأشياء للطقس، والذي تم إصداره باسم Soratena Pro. Soratena Pro هو مستشعر إنترنت الأشياء عالي الأداء للطقس يراقب العناصر، بما في ذلك درجة حرارة الهواء والرطوبة والضغط الجوي وهطول الأمطار واتجاه الرياح وسرعة الرياح. تم تطوير Soratena Pro بشكل مشترك بواسطة OMRON، المتخصصة في تطوير أجهزة الاستشعار، وتفتخر Weathernews بالتكنولوجيا التي توفر أعلى دقة للتنبؤ بالطقس، مع الاستفادة من نقاط القوة في كلا الشركتين.

- وتشهد المنطقة أيضًا نموًا في قطاعي الأغذية والمشروبات، مع دخول العديد من منافذ تقديم الخدمات الغذائية المحلية والعالمية إلى المنطقة. ويتزايد أيضًا استخدام التكنولوجيا في صناعة الأغذية بدءًا من تحضير الطعام وحتى استهلاكه. تعد صناعة الأغذية والمشروبات أيضًا مستخدمًا مهمًا لأجهزة استشعار الرطوبة التي تراقب درجة حرارة ورطوبة المنتجات الغذائية لمنع أي تلف.

- وبحسب منظمة OICA، احتلت الصين المركز الأول في إنتاج المركبات التجارية في عام 2022 بـ 3184.53 مركبة. واحتلت اليابان وتايلاند المركزين الثاني والثالث بإنتاج 1,269.16 و1,289.46 مركبة تجارية على التوالي. علاوة على ذلك، تعمل كهربة المركبات وتهجينها، والتحالفات بين شركات صناعة السيارات، وارتفاع الدخل المتاح، على تحفيز الطلب على أجهزة استشعار السيارات في قطاع السيارات. تساهم دول مثل الصين بشكل كبير في توسيع صناعة أجهزة استشعار السيارات العالمية. تعد المنطقة أيضًا موطنًا لعدد قليل من شركات صناعة السيارات الكبرى في جميع أنحاء العالم، ومن المتوقع أن تعمل على تطوير أجهزة استشعار السيارات، بما في ذلك سوق أجهزة استشعار الرطوبة، خلال الفترة المتوقعة.

نظرة عامة على صناعة أجهزة استشعار الرطوبة

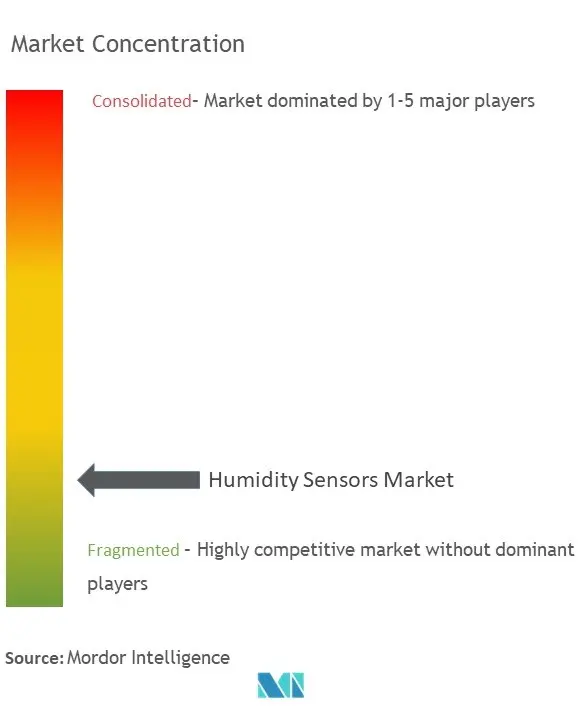

سوق أجهزة استشعار الرطوبة مجزأ. بالنظر إلى التقدم الكبير في التكنولوجيا، مثل IIOT والأتمتة، من المتوقع أن تظهر الحاجة إلى أجهزة استشعار أكثر تحديدًا للتكنولوجيا، مما قد يؤدي إلى مزيد من التنافس الشامل، ومن بين اللاعبين شركة General Electric، وLaird Connectivity، وE+E Elektronik GmbH. وشركة هانيويل الدولية، وميشيل إنسترومنت المملكة المتحدة.

في نوفمبر 2023، أطلقت E+E Elektronik جيلًا جديدًا من أجهزة استشعار الغرفة الدقيقة والموثوقة، CDS201، وHTS201، وTES201. تقدم الشركة، المصممة خصيصًا لتطبيق أتمتة المنشأة المعنية، جهاز CDS201 3 في 1 لثاني أكسيد الكربون والرطوبة ودرجة الحرارة، ومستشعر الرطوبة ودرجة الحرارة HTS201، ومستشعر درجة الحرارة TES201. يحتوي كل متغير على مخرجات تناظرية أو واجهة رقمية وشاشة عرض كبيرة ومتطورة. تعمل العلبة الوظيفية الإضافية على تقليل تكاليف التثبيت وتجنب دخول الهواء الزائف.

في سبتمبر 2023، أعلنت شركة Process Sensing Technologies عن الاستحواذ على شركة Sensore Electronic GmbH. سيكون Sensore إضافة إلى مجموعة أجهزة الاستشعار الحالية. تعتبر منتجات Sensore مناسبة بشكل خاص للتطبيقات المهمة في الصناعات الأكثر تطلبًا.

قادة السوق لأجهزة استشعار الرطوبة

General Electric Company

Laird Connectivity

E+E Elektronik GmbH

Honeywell International Inc.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق أجهزة استشعار الرطوبة

- سبتمبر 2023 أطلقت شركة E+E Elektronik أقوى مستشعر للرطوبة ودرجة الحرارة، وهو HTS801، للتطبيقات الصناعية في السوق. تشتمل مجسات الاستشعار في HTS801 على عنصر استشعار ممتاز وقابل للحرارة لإجراء قياسات دقيقة، مما يضمن الاستقرار على المدى الطويل حتى في ظل الظروف الأكثر تحديًا. يعتبر HTS801 مناسبًا بشكل خاص للاستخدام في التطبيقات ذات الرطوبة العالية والتعرض للمواد الكيميائية.

- سبتمبر 2023 أعلنت شركتا Sensirion وAirTeq عن شراكتهما لإطلاق سلسلة AirCheq Pro لمراقبة جودة الهواء الداخلي. يجمع هذا التعاون بين دقة وجودة أجهزة استشعار Sensirion السويسرية الصنع مع التزام AirTeq بتقديم حلول استثنائية لجودة الهواء الداخلي للبيئات التجارية والسكنية. تعد سلسلة SHT4x من Sensirion عبارة عن مستشعرات رطوبة ودرجة حرارة دقيقة للغاية وموثوقة توفر أفضل نسبة أداء للسعر في السوق.

تجزئة صناعة أجهزة استشعار الرطوبة

مستشعر الرطوبة هو جهاز إلكتروني يقيس الرطوبة في بيئته ويحول نتائجه إلى إشارة كهربائية مقابلة. أجهزة استشعار الرطوبة هي جزء من أجهزة الاستشعار البيئية.

يتم تقسيم سوق أجهزة استشعار الرطوبة حسب صناعة المستخدم النهائي (الكيماويات والبتروكيماويات، وأتمتة البناء (HVAC)، والسيارات، والنفط والغاز والغاز الطبيعي، والأدوية، وأشباه الموصلات، وتوليد الطاقة، والأغذية والمشروبات، والورق واللب، والمياه، ومياه الصرف الصحي، الحرق، والإلكترونيات الاستهلاكية، وصناعات المستخدم النهائي الأخرى) والجغرافيا (أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا اللاتينية والشرق الأوسط وأفريقيا). يتم توفير حجم السوق والتوقعات من حيث القيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| الكيميائية والبتروكيماوية |

| أتمتة البناء (HVAC) |

| السيارات |

| النفط والغاز والغاز الطبيعي |

| الأدوية |

| أشباه الموصلات |

| توليد الطاقة |

| الأغذية والمشروبات |

| الورق واللب |

| المياه ومياه الصرف الصحي والحرق |

| مستهلكى الكترونيات |

| صناعات المستخدم النهائي الأخرى |

| أمريكا الشمالية |

| أوروبا |

| آسيا والمحيط الهادئ |

| أمريكا اللاتينية |

| الشرق الأوسط وأفريقيا |

| بواسطة صناعة المستخدم النهائي | الكيميائية والبتروكيماوية |

| أتمتة البناء (HVAC) | |

| السيارات | |

| النفط والغاز والغاز الطبيعي | |

| الأدوية | |

| أشباه الموصلات | |

| توليد الطاقة | |

| الأغذية والمشروبات | |

| الورق واللب | |

| المياه ومياه الصرف الصحي والحرق | |

| مستهلكى الكترونيات | |

| صناعات المستخدم النهائي الأخرى | |

| بواسطة الجغرافيا | أمريكا الشمالية |

| أوروبا | |

| آسيا والمحيط الهادئ | |

| أمريكا اللاتينية | |

| الشرق الأوسط وأفريقيا |

الأسئلة الشائعة حول أبحاث سوق أجهزة استشعار الرطوبة

ما هو حجم سوق أجهزة استشعار الرطوبة؟

من المتوقع أن يصل حجم سوق أجهزة استشعار الرطوبة إلى 641.51 مليون دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 7.66٪ ليصل إلى 927.92 مليون دولار أمريكي بحلول عام 2029.

ما هو حجم سوق أجهزة استشعار الرطوبة الحالي؟

في عام 2024، من المتوقع أن يصل حجم سوق أجهزة استشعار الرطوبة إلى 641.51 مليون دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق أجهزة استشعار الرطوبة؟

تعد شركة General Electric وLaird Connectivity وE+E Elektronik GmbH وHoneywell International Inc. من الشركات الكبرى العاملة في سوق أجهزة استشعار الرطوبة.

ما هي المنطقة الأسرع نموًا في سوق أجهزة استشعار الرطوبة؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق أجهزة استشعار الرطوبة؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق أجهزة استشعار الرطوبة.

ما هي السنوات التي يغطيها سوق أجهزة استشعار الرطوبة وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق أجهزة استشعار الرطوبة بـ 592.37 مليون دولار أمريكي. يغطي التقرير الحجم التاريخي لسوق أجهزة استشعار الرطوبة للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق أجهزة استشعار الرطوبة للأعوام 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة أجهزة استشعار الرطوبة

إحصائيات حصة سوق مستشعرات الرطوبة وحجمها ومعدل نمو الإيرادات لعام 2023، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل مستشعر الرطوبة توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.