حجم وحصة سوق المنتجات الغذائية العلاجية

تحليل سوق المنتجات الغذائية العلاجية بواسطة مردر إنتليجنس

من المتوقع أن يصل السوق العالمي للمنتجات الغذائية العلاجية، المقدر بـ 513.20 مليار دولار أمريكي في عام 2025، إلى 657.84 مليار دولار أمريكي بحلول عام 2030، بنمو بمعدل نمو سنوي مركب قدره 5.09%. يُدفع توسع السوق بتزايد تفضيل المستهلكين لأساليب الرعاية الصحية الوقائية والتغذية الوظيفية. تساهم العوامل الديموغرافية، خاصة شيخوخة السكان في الاقتصادات المتقدمة والمستهلكين الأصغر سناً المهتمين بالصحة، بشكل كبير في نمو السوق. يتم تعزيز الطلب أكثر من خلال تزايد انتشار الحالات الصحية مثل أمراض القلب والأوعية الدموية والسكري والسمنة، والتي تساعد المنتجات الغذائية العلاجية في إدارتها من خلال محتواها من مضادات الأكسدة والبروبيوتيك والأحماض الدهنية المتعددة غير المشبعة. يتشكل السوق أيضاً من خلال تزايد تعليم المستهلكين والاتجاه نحو حلول التغذية المخصصة، خاصة للأفراد الذين يعانون من حالات طبية محددة حيث قد تكون العلاجات التقليدية أقل فعالية. تشكل الفيتامينات المتعددة والفيتامينات المفردة جزءاً كبيراً من طلب المستهلكين عبر المناطق. مع استمرار المستهلكين في إعطاء الأولوية للرعاية الصحية الوقائية والعافية، فإن سوق المنتجات الغذائية العلاجية مُهيأ للنمو المستدام والابتكار في السنوات القادمة.

النقاط الرئيسية للتقرير

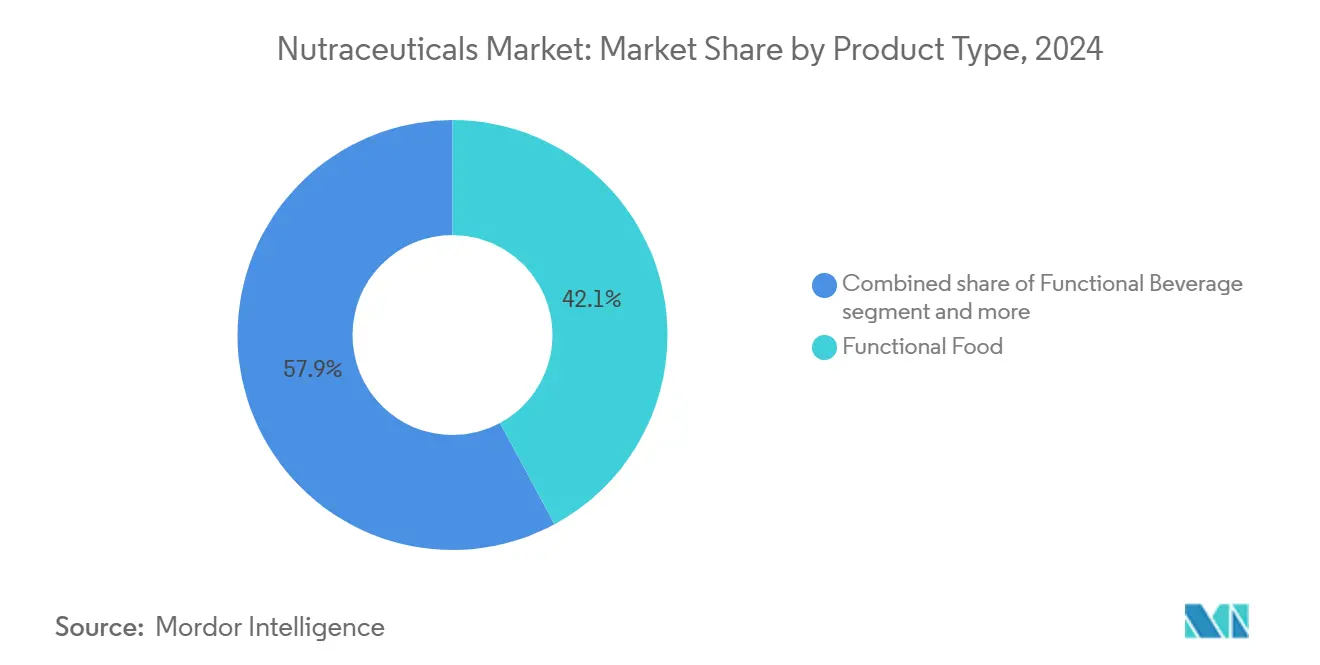

- حسب نوع المنتج، تصدرت الأغذية الوظيفية بحصة إيرادات قدرها 42.13% من سوق المنتجات الغذائية العلاجية في عام 2024، بينما من المتوقع أن تتوسع المشروبات الوظيفية بمعدل نمو سنوي مركب قدره 7.73% حتى عام 2030.

- حسب الوظيفة، شكلت تطبيقات إدارة الوزن 18.98% من حصة سوق المنتجات الغذائية العلاجية في عام 2024، بينما من المقرر أن تنمو التغذية الرياضية والأداء بمعدل نمو سنوي مركب قدره 9.81% خلال فترة 2025-2030.

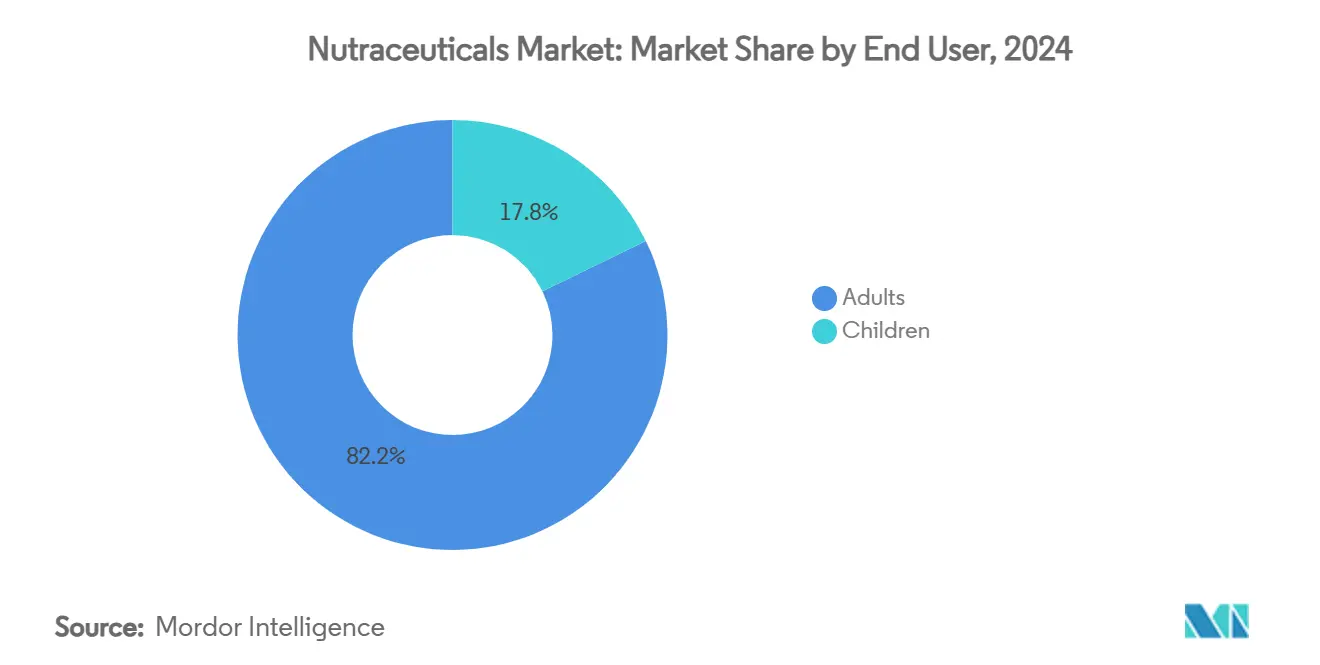

- حسب المستخدم النهائي، استحوذ البالغون على 82.25% من حصة حجم سوق المنتجات الغذائية العلاجية في عام 2024، ومن المتوقع أن ينمو قطاع الأطفال بمعدل نمو سنوي مركب قدره 8.22% في نفس فترة التوقعات.

- حسب قناة التوزيع، احتلت متاجر الأدوية والصيدليات 31.17% من حصة سوق المنتجات الغذائية العلاجية في عام 2024، بينما تتقدم تجارة التجزئة الإلكترونية بمعدل نمو سنوي مركب قدره 9.84% حتى عام 2030.

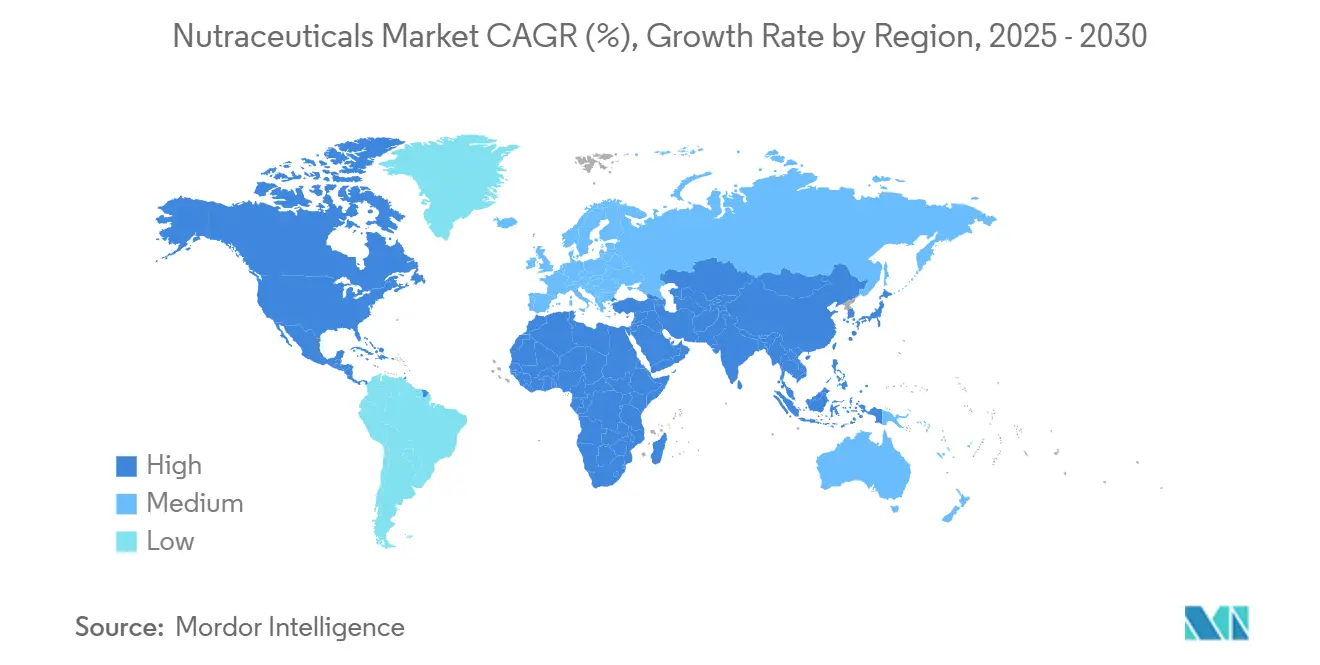

- حسب الجغرافيا، بقيت أمريكا الشمالية أكبر مساهم إقليمي بحصة قدرها 38.73% في عام 2024، وآسيا والمحيط الهادئ هي المنطقة الأسرع نمواً بمعدل نمو سنوي مركب قدره 7.90% حتى عام 2030.

اتجاهات ورؤى السوق العالمي للمنتجات الغذائية العلاجية

تحليل تأثير المحركات

| المحرك | تأثير (~) % على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تزايد انتشار الأمراض المزمنة يدفع الطلب | +1.5% | عالمي، أعلى في أمريكا الشمالية وأوروبا | المدى الطويل (≥ 4 سنوات) |

| النمو في عدد السكان المسنين يتطلب رعاية صحية وقائية | +0.8% | عالمي، مُركز في الاقتصادات المتقدمة | المدى الطويل (≥ 4 سنوات) |

| توسع عروض الأغذية والمشروبات الوظيفية يعزز الطلب | +1.2% | عالمي، بقيادة أمريكا الشمالية وآسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| تزايد اتجاهات اللياقة البدنية والعافية بين جيل الألفية | +0.9% | عالمي، الأقوى في المراكز الحضرية | المدى المتوسط (2-4 سنوات) |

| التطورات التكنولوجية في تركيبات المنتجات الغذائية العلاجية | +0.6% | عالمي، مراكز الابتكار في أمريكا الشمالية وأوروبا | المدى القصير (≤ سنتان) |

| تزايد اعتماد المكونات الطبيعية والعضوية | +0.3% | أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تزايد انتشار الأمراض المزمنة يدفع الطلب

لقد غيّر الارتفاع العالمي في الأمراض غير السارية (NCDs) أساليب الرعاية الصحية، مما جعل المنتجات الغذائية العلاجية مكونات رئيسية في استراتيجيات الصحة الوقائية. وفقاً لمرصد التقدم في الأمراض غير السارية لعام 2025 لمنظمة الصحة العالمية، يموت أكثر من 40 مليون شخص سنوياً من الأمراض غير السارية، بما في ذلك أمراض القلب والأوعية الدموية والسرطان والسكري وأمراض الجهاز التنفسي المزمنة [1]المصدر: منظمة الصحة العالمية، "مرصد التقدم في الأمراض غير السارية،" who.int. لقد أدت هذه الأزمة الصحية إلى دمج أنظمة الرعاية الصحية للمكملات الغذائية في بروتوكولات الرعاية القياسية. يمتد السوق الآن إلى ما هو أبعد من مكملات الفيتامينات والمعادن الأساسية ليشمل التركيبات المتخصصة لاضطرابات الأيض وصحة القلب والأوعية الدموية والوظيفة المعرفية. مع دعم الأدلة السريرية لفعالية المنتجات الغذائية العلاجية وتزايد الوعي لدى المستهلكين، يطور المصنعون تركيبات محددة للحالات تتناول القضايا الصحية الأساسية بدلاً من مجرد الأعراض. من المتوقع أن يستمر هذا التحول نحو الرعاية الصحية الوقائية من خلال المنتجات الغذائية العلاجية في دفع نمو السوق في السنوات القادمة.

النمو في عدد السكان المسنين الذين يتطلبون رعاية صحية وقائية

إن شيخوخة السكان في الاقتصادات المتقدمة تزيد الطلب على منتجات المنتجات الغذائية العلاجية المخصصة للفئات العمرية. إن العدد المتزايد من كبار السن عالمياً يدفع التوسع في أسواق التغذية الطبية وصحة المستهلك والتغذية النشطة. لقد توسع هذا التغيير الديموغرافي إلى ما هو أبعد من المكملات التقليدية ليشمل الأغذية الوظيفية التي تستهدف الشيخوخة الصحية، خاصة لصحة العظام ودعم المفاصل والوظيفة المعرفية. يفيد مكتب المراجع السكانية لعام 2024 بأن 10% من السكان العالميين يبلغون من العمر 65 عاماً أو أكثر، مع وصول مناطق في شرق آسيا وأوروبا وأمريكا الشمالية إلى 20% أو أعلى [2]المصدر: مكتب المراجع السكانية، "أبرز ما في ورقة بيانات السكان العالميين لعام 2024،" prb.org. الشركات مثل أوتسوكا للأدوية وباكستر الدولية وأليرغان هي لاعبون مهمون في سوق تغذية كبار السن. لقد أدى الفهم المتزايد لدور النظام الغذائي في الشيخوخة إلى النمو في التغذية النشطة، خاصة في منتجات البروتين والبروبيوتيك للمستهلكين الأكبر سناً. إن تركيز أنظمة الرعاية الصحية على الرعاية الوقائية بدلاً من العلاج قد عزز هذا الاتجاه، مما جعل المنتجات الغذائية العلاجية خيارات فعالة من حيث التكلفة لإدارة القضايا الصحية المرتبطة بالعمر.

توسع عروض الأغذية والمشروبات الوظيفية يعزز الطلب

مع تأثير الأمراض المزمنة بشكل متزايد على جميع الفئات العمرية، حتى الأصغر سناً، ينتقل المستهلكون من المكملات التقليدية إلى الأغذية والمشروبات الوظيفية. استجابة لذلك، يوسع المصنعون خطوط منتجاتهم لتلبية الطلب المتزايد على المنتجات المعززة للصحة التي تندمج بسلاسة في الحياة اليومية. على سبيل المثال، قامت سيلسيوس هايدريشن بدخول مجال المنتجات الغذائية العلاجية من خلال إطلاق أول مشروب وظيفي خالٍ من الكافيين لها في فبراير 2025. تؤكد هذه الخطوة على تحول كبير في السوق، مسلطة الضوء على تفضيل المستهلكين للمنتجات المريحة والمركزة على الصحة التي تقدم فوائد متعددة. هذا الاتجاه واضح بشكل خاص في الأسواق المتقدمة، حيث تتطلب أنماط الحياة السريعة حلولاً غذائية فعالة. بالإضافة إلى ذلك، فإن الارتفاع في التغذية المخصصة والوعي المتزايد بالرعاية الصحية الوقائية يحفز الابتكارات في المشروبات متعددة الوظائف. هذه المشروبات، التي تستهدف قضايا صحية محددة مثل المناعة والهضم والعافية العقلية، توسع جاذبية ونطاق السوق.

تزايد اتجاهات اللياقة البدنية والعافية بين جيل الألفية

يحول المستهلكون من جيل الألفية وجيل Z سوق العافية من خلال تفضيلهم لحلول الصحة المدعمة علمياً إلى ما هو أبعد من أساليب اللياقة البدنية التقليدية. إن تركيزهم على الصحة الوقائية والحلول المخصصة ودمج الصحة الرقمية قد زاد الطلب على المنتجات الغذائية العلاجية، خاصة تلك التي تدعم أنماط الحياة النشطة. يُظهر هؤلاء المستهلكون اهتماماً قوياً بالمنتجات القائمة على البروتين، خاصة مساحيق البروتين. إن تركيزهم على شفافية المكونات والاستدامة البيئية والأدلة العلمية دفع المصنعين إلى تطوير منتجات بتركيبات أبسط وأساليب تسويق مدعمة بالأدلة تجذب المستهلكين المهتمين بالصحة. علاوة على ذلك، تمكن التكاملات التقنية، بما في ذلك التطبيقات والأجهزة القابلة للارتداء، المستهلكين من مراقبة رحلات العافية الخاصة بهم. تكثف هذه القدرة الطلب على المنتجات المخصصة للمقاييس الصحية الشخصية. هذه المجموعة المتمرسة تقنياً لا تتتبع صحتها فحسب، بل تتفاعل أيضاً مع العلامات التجارية على وسائل التواصل الاجتماعي، مما يشكل الاتجاهات ويغذي المجتمعات المركزة على الصحة الشاملة والاستدامة.

تحليل تأثير القيود

| القيد | تأثير (~) % على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| وجود منتجات مقلدة | -0.7% | عالمي، حاد في الأسواق الناشئة والقنوات الإلكترونية | المدى القصير (≤ سنتان) |

| التكاليف العالية للبحث والتطوير والإنتاج للمنتجات الغذائية العلاجية | -0.5% | عالمي، يؤثر بشكل خاص على المصنعين الأصغر | المدى المتوسط (2-4 سنوات) |

| نقص اللوائح الموحدة عبر البلدان | -0.6% | عالمي، الأكثر وضوحاً في التجارة عبر الحدود | المدى الطويل (≥ 4 سنوات) |

| خطر الوسم الخاطئ والادعاءات الصحية الكاذبة | -0.4% | عالمي، مُركز في الأسواق الأقل تنظيماً | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

وجود منتجات مقلدة

إن ارتفاع منتجات المنتجات الغذائية العلاجية المقلدة، خاصة في الأسواق الناشئة ذات الرقابة التنظيمية المحدودة، يتحدى سلامة السوق وثقة المستهلك. في عام 2024، طبقت أمازون سياسات معززة للمكملات الغذائية لمعالجة مخاوف الأصالة [3]المصدر: المؤسسة الوطنية للصحة، "سياسة أمازون الجديدة للمكملات الغذائية تعزز السلامة والامتثال،" nsf.org . تتطلب السياسات الجديدة من البائعين تقديم بيانات الاختبار وشهادات التحليل من مختبرات مستقلة معتمدة، مما يحل محل الممارسة السابقة لقبول وثائق المصنع. لا يسلط هذا التغيير المحوري الضوء على تفاني أمازون في ضمان الجودة فحسب، بل يضع أيضاً معياراً صناعياً جديداً لمبيعات المنتجات الغذائية العلاجية عبر الإنترنت. مع هذه المعايير المرتفعة، تسعى أمازون لحماية المستهلكين من المنتجات غير الآمنة أو المُصنفة بشكل غير دقيق، وتعزيز الشفافية، وتحسين مصداقية بائعي السوق لديها. بالإضافة إلى ذلك، تحفز هذه السياسات المصنعين على إعطاء الأولوية للاختبار الصارم من طرف ثالث والامتثال، مما يعزز الثقة بين المستهلكين المهتمين بالصحة ويعزز النمو المستدام للسوق.

التكاليف العالية للبحث والتطوير والإنتاج للمنتجات الغذائية العلاجية

تطرح التكاليف العالية في البحث والتطوير والتصنيع تحديات كبيرة في سوق المنتجات الغذائية العلاجية، خاصة للشركات الأصغر. تقنيات التركيب المتقدمة ودراسات التحقق السريري الإلزامية والامتثال التنظيمي الصارم لا تطيل الجداول الزمنية للتطوير فحسب، بل تضخم أيضاً الحاجات الرأسمالية. تخلق هذه العوائق حواجز دخول هائلة للوافدين الجدد. علاوة على ذلك، يجب أن تلتزم مرافق التصنيع المتخصصة بمعايير الأدوية مع البقاء فعالة من حيث التكلفة للمنتجات الاستهلاكية، مما يعقد دخول السوق أكثر. نتيجة لذلك، تلجأ العديد من الشركات الناشئة إلى شراكات استراتيجية أو منظمات التصنيع التعاقدي (CMOs) لتخفيف التكاليف والتنقل في المتاهة التنظيمية المعقدة. ومع ذلك، يمكن أن تحد هذه التبعية من سيطرتها على ابتكار المنتجات والجداول الزمنية. غالباً ما تؤدي هذه الديناميكيات إلى تركيز قوة السوق بين اللاعبين الراسخين، الذين يمتلكون الموارد لتحمل متطلبات البحث والتطوير والامتثال الصارمة.

تحليل القطاعات

حسب نوع المنتج: الأغذية الوظيفية تقود تطور السوق

يهيمن قطاع الأغذية الوظيفية على حصة سوقية قدرها 42.13% في عام 2024، حيث يفضل المستهلكون بشكل متزايد المنتجات المعززة للصحة المدمجة في روتينهم الغذائي اليومي بدلاً من المكملات المستقلة. يعكس هذا الموقع القيادي نجاح القطاع في تقديم فوائد صحية مستهدفة من خلال تنسيقات مألوفة، من الحبوب والمنتجات المخبوزة المدعمة إلى منتجات الألبان المُثرية بالبروبيوتيك والوجبات الخفيفة المعززة بالمغذيات. تكمن قوة الفئة في قدرتها على دمج الوظيفة الغذائية مع الراحة، وهو ما يظهر بشكل خاص في تطوير تنسيقات الوجبات الخفيفة المحمولة التي تدمج المركبات النشطة بيولوجياً للاستهلاك أثناء التنقل.

تشهد المشروبات الوظيفية أسرع توسع مع معدل نمو سنوي مركب متوقع قدره 7.73% من 2025-2030، بينما تحافظ المكملات الغذائية على نمو مستقر من خلال ابتكار التنسيق. يُدفع نمو قطاع المشروبات بشكل أساسي بمشروبات الطاقة والمشروبات الرياضية، التي توسعت إلى ما هو أبعد من السكان الرياضيين إلى المستهلكين العاديين، إلى جانب العصائر المدعمة وبدائل الألبان التي تلبي الاحتياجات الغذائية المحددة. في الوقت نفسه، تتطور فئة المكملات من خلال تنسيقات التوصيل غير التقليدية مثل العلكة والسوائل، مما يعكس التحولات على مستوى الصناعة نحو التخصيص والمنتجات متعددة الوظائف التي تتناول عدة مخاوف صحية في الوقت نفسه.

ملاحظة: حصص القطاعات من جميع القطاعات الفردية متاحة عند شراء التقرير

حسب الوظيفة: هيمنة إدارة الوزن تلتقي بنمو تغذية الأداء

تحتل تطبيقات إدارة الوزن على حصة سوقية مهيمنة قدرها 18.98% في عام 2024، مدفوعة بتزايد تركيز المستهلكين على الوقاية من السمنة وتحسين صحة الأيض. يدعم هذا الأداء القوي للقطاع الأدلة السريرية التي تؤكد التدخلات الغذائية لمراقبة الوزن وتزايد وعي المستهلكين بالمخاطر الصحية المرتبطة بالنظام الغذائي. تضم الفئة منتجات بتركيبات متقدمة تستهدف جوانب متعددة من إدارة الوزن، بما في ذلك تنظيم الشهية وتعزيز الأيض ودعم أكسدة الدهون، بينما تستفيد من تأييدات مقدمي الرعاية الصحية والدمج في برامج العافية الشاملة.

من المتوقع أن تحقق تطبيقات التغذية الرياضية والأداء أعلى معدل نمو بمعدل نمو سنوي مركب قدره 9.81% من 2025-2030، موسعة إلى ما هو أبعد من الأسواق الرياضية التقليدية إلى العافية العامة. هذا النمو قوي بشكل خاص بين جيل الألفية وجيل Z، الذين ينظرون إلى التغذية الرياضية كجزء لا يتجزأ من أسلوب حياتهم. يُظهر السوق التنويع عبر قطاعات متعددة، مع تطبيقات الصحة العامة التي تحافظ على الجاذبية الواسعة من خلال الموقع الوقائي، بينما تستفيد فئات المناعة وصحة الجهاز الهضمي من الوعي المتزايد بروابط صحة الأمعاء. تظهر صحة المرأة كقطاع نمو مع تركيبات محددة للنوع للعافية الهرمونية وكثافة العظام والإنجابية، بينما تستجيب تطبيقات الشيخوخة الصحية التي تستهدف صحة العظام والمفاصل والمعرفية للتحولات الديموغرافية والتركيز المتزايد على طول العمر.

حسب المستخدم النهائي: قيادة السوق للبالغين تواجه تسارع قطاع الشباب

يشكل البالغون 82.25% من الحصة السوقية في عام 2024، مدفوعين بقوتهم الشرائية وزيادة الوعي الصحي. تُنسب قيادة هذا القطاع إلى وعيهم الصحي الراسخ وتزايد القوة الشرائية والتركيز على الرعاية الصحية الوقائية من خلال المنتجات الغذائية العلاجية. يُظهر المستهلكون البالغون فهماً متقدماً في اختيار المنتج، مع إعطاء الأولوية للتركيبات المدعومة علمياً لاحتياجات صحية محددة، من صحة القلب إلى وظيفة الدماغ. يتعزز نمو القطاع من خلال توصيات المهنيين الطبيين ودمج المنتجات الغذائية العلاجية في برامج العافية الأوسع المركزة على صيانة الصحة طويلة المدى.

من المتوقع أن ينمو قطاع الأطفال بمعدل نمو سنوي مركب قدره 8.22% من 2025-2030، حيث يدرك الآباء بشكل متزايد أوجه النقص الغذائية في الأنظمة الغذائية المعاصرة. يعكس هذا التوسع الفهم المتزايد لكيفية تأثير التغذية المبكرة على الصحة طويلة المدى، مع استثمار الآباء في المنتجات التي تدعم تطور الدماغ والمناعة والنمو. يركز تطوير المنتج على تنسيقات صديقة للطفل مثل العلكة والأقراص القابلة للمضغ والسوائل المنكهة لتحسين معدلات الاستهلاك. يخلق المصنعون تركيبات مصممة خصيصاً لمجموعات عمرية مختلفة، مما يضمن كلاً من الكفاية الغذائية والأمان للمستهلكين الصغار.

حسب قناة التوزيع: التجزئة التقليدية تلتقي بالتحول الرقمي

تحافظ متاجر الأدوية والصيدليات على قيادة التوزيع بحصة سوقية قدرها 31.17% في عام 2024، مستفيدة من سمعتها الراسخة كمقدمي رعاية صحية موثوقين. تنبع هيمنتهم من القدرة على تقديم الاستشارة المهنية وتعليم المنتج والدمج مع أنظمة الرعاية الصحية وبرامج التغطية التأمينية. هذا يضع المنتجات الغذائية العلاجية كتدخلات صحية مشروعة بدلاً من منتجات نمط الحياة. يشمل تطور القناة خدمات استشارة عافية معززة وتوصيات مخصصة تقوي العلاقات مع العملاء وتدفع قرارات الشراء المدروسة.

يتنوع المشهد التجاري عبر قنوات متعددة لتلبية تفضيلات المستهلكين المختلفة. تُظهر تجارة التجزئة الإلكترونية أقوى نمو بمعدل نمو سنوي مركب قدره 9.84% (2025-2030)، مدفوعة بالراحة وتنوع المنتجات والأسعار التنافسية. تستفيد المنصات الرقمية من الاستراتيجيات المباشرة للمستهلك وخدمات الاشتراك والتوصيات المخصصة. تحافظ تنسيقات التجزئة التقليدية على صلتها من خلال عروض قيمة مختلفة - تقدم السوبرماركت والهايبرماركت أسعاراً تنافسية وراحة، وتوفر المتاجر المتخصصة مجموعات مختارة واستشارات خبراء، بينما تلتقط متاجر الراحة مشتريات اندفاعية من خلال عروض الصحة والعافية الموسعة.

تحليل الجغرافيا

تحتل أمريكا الشمالية على أكبر حصة سوقية بنسبة 38.73% في عام 2024، مدفوعة بالأطر التنظيمية الراسخة والبنية التحتية القوية للرعاية الصحية وارتفاع إنفاق المستهلكين على منتجات العافية. يتميز نضج السوق في المنطقة بالتعليم الشامل للمستهلكين والدمج الفعال لمقدمي الرعاية الصحية، مما يخلق بيئة مواتية لابتكار المنتجات وتوسع السوق.

يتميز سوق المنتجات الغذائية العلاجية الأوروبي بنمو مستقر. تعطي المعايير التنظيمية الصارمة في المنطقة الأولوية لسلامة وفعالية المنتج. في الوقت نفسه، يُظهر المستهلكون تفضيلاً واضحاً للتركيبات الطبيعية والعضوية. تعزز الشيخوخة السكانية والتأكيد المتزايد على الرعاية الصحية الوقائية هذا النمو. علاوة على ذلك، مع تزايد وعي المستهلكين بالقضايا الصحية المرتبطة بنمط الحياة، هناك طلب متزايد على المنتجات الغذائية العلاجية المبتكرة والمدعومة علمياً المصممة خصيصاً لاحتياجات صحية محددة.

من المتوقع أن تحقق منطقة آسيا والمحيط الهادئ معدل نمو سنوي مركب قدره 7.90% من 2025-2030، مما يجعلها السوق الأسرع نمواً عالمياً. يُدفع هذا النمو بارتفاع الوعي الصحي والمبادرات الحكومية الداعمة للرعاية الصحية. تكمن الميزة الفريدة للمنطقة في دمجها الناجح لممارسات الطب التقليدي مع أساليب المنتجات الغذائية العلاجية الحديثة، كما يوضح سوق المكملات الصحية المتوسع في فيتنام. علاوة على ذلك، تحفز الاستثمارات المتزايدة في البحث والتطوير الابتكار، مما يؤدي إلى إطلاق منتجات جديدة تتناغم ثقافياً مع المستهلكين المحليين.

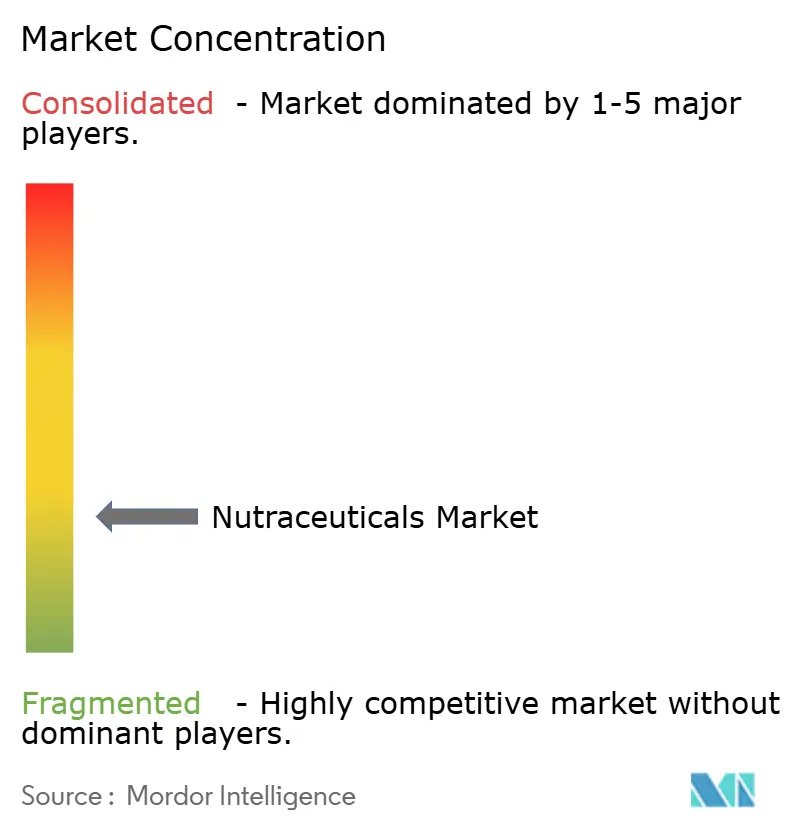

المشهد التنافسي

سوق المنتجات الغذائية العلاجية مجزأ، مما يخلق فرصاً لكل من الشركات المتعددة الجنسيات الراسخة والعلامات التجارية المتخصصة الناشئة. ينبع هذا التجزؤ من فئات المنتجات المتنوعة وقنوات التوزيع وشرائح المستهلكين، مما يمنع أي لاعب واحد من تحقيق السيطرة المهيمنة على السوق. بينما تستفيد الشركات الكبيرة في الأدوية والأغذية من شبكات التوزيع الراسخة والخبرة التنظيمية وقدرات البحث، تتنافس الشركات المتخصصة الأصغر من خلال الابتكار والموقع المتخصص واستراتيجيات المباشر للمستهلك. تشمل بعض اللاعبين الرائدين في السوق شركة نستله المحدودة، وشركة هرباليف نيوتريشن المحدودة، وشركة جنرال ميلز المحدودة، وشركة أمواي كورب، وشركة بيبسيكو المحدودة.

تشكل الشركات بشكل متزايد شراكات استراتيجية ومشاريع مشتركة لدمج القدرات التكميلية عبر سلسلة القيمة. يوضح المشروع المشترك في أبريل 2024 بين نستله ومختبرات الدكتور ريدي في الهند هذا الاتجاه، حيث يدمج حلول الصحة الغذائية لنستله مع نقاط القوة التجارية للدكتور ريدي لمعالجة فئات صحة الأيض وتغذية المستشفيات وصحة المرأة.

لقد ظهر اعتماد التكنولوجيا كعامل تمييز رئيسي، حيث تستثمر الشركات في تطوير التركيبات المدفوعة بالذكاء الاصطناعي ومنصات التغذية المخصصة وأنظمة التوصيل المتقدمة لتعزيز فعالية المنتج ومشاركة المستهلك. يتم تعريف المشهد التنافسي أكثر من خلال متطلبات الامتثال التنظيمي، التي تفضل الشركات ذات قدرات ضمان الجودة الراسخة. تخلق هذه المتطلبات حواجز دخول للاعبين الأصغر بينما تفيد المنظمات التي تستثمر في بنية تحتية شاملة للامتثال.

قادة صناعة المنتجات الغذائية العلاجية

-

شركة نستله المحدودة

-

شركة بيبسيكو المحدودة

-

شركة هرباليف نيوتريشن المحدودة

-

شركة جنرال ميلز المحدودة

-

شركة أمواي كورب

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- فبراير 2025: تشاركت iPRO مع الربيع لتقديم مشروبات الترطيب الوظيفية إلى المملكة العربية السعودية، مما يلبي الطلب المتزايد للمستهلكين على خيارات المشروبات الأكثر صحة.

- نوفمبر 2024: أطلقت Bliss Body مجموعة مشروبات وظيفية بثلاث نكهات، تجمع بين المكونات الطبيعية والمغذيات الأساسية للعافية والطاقة.

- أكتوبر 2024: قدمت The Turmeric Co مجموعة من المشروبات الوظيفية القائمة على الكركم تستهدف المناعة والتعافي.

- مارس 2024: مددت Abbott شراكتها مع ريال مدريد ومؤسسة ريال مدريد حتى موسم 2026-27، مستمرة كشريك عالمي لعلوم الصحة والتغذية.

نطاق التقرير العالمي لسوق المنتجات الغذائية العلاجية

منتجات المنتجات الغذائية العلاجية لها فوائد فسيولوجية، وتحمي من الأمراض المزمنة، وتحسن الصحة، وتؤخر الشيخوخة، وتزيد متوسط العمر المتوقع. يتم تقسيم السوق العالمي للمنتجات الغذائية العلاجية إلى نوع المنتج وقناة التوزيع والجغرافيا. بناءً على نوع المنتج، يتم تقسيم السوق إلى الأغذية الوظيفية والمشروبات الوظيفية والمكملات الغذائية. يتم تصنيف قطاع الأغذية الوظيفية أكثر كحبوب ومخابز وحلويات وألبان ووجبات خفيفة وأغذية وظيفية أخرى. يتم تقسيم المشروبات الوظيفية فرعياً كمشروبات طاقة ومشروبات رياضية وعصير مدعم ومشروبات الألبان وبدائل الألبان ومشروبات وظيفية أخرى. يتم تصنيف المكملات الغذائية كفيتامينات ومعادن ونباتات وإنزيمات وأحماض دهنية وبروتينات ومكملات غذائية أخرى. حسب قناة التوزيع، يتم تقسيم السوق إلى متاجر متخصصة وسوبرماركت/هايبرماركت ومتاجر راحة ومتاجر أدوية/صيدليات ومتاجر تجزئة إلكترونية وقنوات توزيع أخرى. يتم تقسيم السوق بناءً على الجغرافيا: أمريكا الشمالية، وأوروبا، وآسيا والمحيط الهادئ، وأمريكا الجنوبية، والشرق الأوسط، وأفريقيا. لكل قطاع، تم إجراء تحديد حجم السوق والتوقعات بناءً على القيمة (بمليون دولار أمريكي).

| الأغذية الوظيفية | الحبوب |

| المخابز والحلويات | |

| الألبان | |

| الوجبة الخفيفة | |

| الأغذية الوظيفية الأخرى | |

| المشروبات الوظيفية | مشروب الطاقة |

| المشروب الرياضي | |

| العصير المدعم | |

| مشروبات الألبان وبدائل الألبان | |

| المشروبات الوظيفية الأخرى | |

| المكملات الغذائية | الفيتامينات |

| المعادن | |

| النباتات | |

| الإنزيمات | |

| الأحماض الدهنية | |

| البروتينات | |

| المكملات الغذائية الأخرى |

| الصحة العامة |

| إدارة الوزن |

| التغذية الرياضية والأداء |

| المناعة وصحة الجهاز الهضمي |

| الشيخوخة الصحية (العظام، المفاصل، المعرفية) |

| صحة المرأة |

| التطبيقات الأخرى |

| البالغون |

| الأطفال |

| السوبرماركت/الهايبرماركت |

| متاجر الراحة |

| المتاجر المتخصصة |

| متاجر الأدوية والصيدليات |

| متاجر التجزئة الإلكترونية |

| قنوات التوزيع الأخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| إسبانيا | |

| هولندا | |

| بولندا | |

| بلجيكا | |

| السويد | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| إندونيسيا | |

| كوريا الجنوبية | |

| تايلاند | |

| سنغافورة | |

| بقية آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| تشيلي | |

| بيرو | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | جنوب أفريقيا |

| المملكة العربية السعودية | |

| دولة الإمارات العربية المتحدة | |

| نيجيريا | |

| مصر | |

| المغرب | |

| تركيا | |

| بقية الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | الأغذية الوظيفية | الحبوب |

| المخابز والحلويات | ||

| الألبان | ||

| الوجبة الخفيفة | ||

| الأغذية الوظيفية الأخرى | ||

| المشروبات الوظيفية | مشروب الطاقة | |

| المشروب الرياضي | ||

| العصير المدعم | ||

| مشروبات الألبان وبدائل الألبان | ||

| المشروبات الوظيفية الأخرى | ||

| المكملات الغذائية | الفيتامينات | |

| المعادن | ||

| النباتات | ||

| الإنزيمات | ||

| الأحماض الدهنية | ||

| البروتينات | ||

| المكملات الغذائية الأخرى | ||

| حسب الوظيفة | الصحة العامة | |

| إدارة الوزن | ||

| التغذية الرياضية والأداء | ||

| المناعة وصحة الجهاز الهضمي | ||

| الشيخوخة الصحية (العظام، المفاصل، المعرفية) | ||

| صحة المرأة | ||

| التطبيقات الأخرى | ||

| حسب المستخدم النهائي | البالغون | |

| الأطفال | ||

| حسب قناة التوزيع | السوبرماركت/الهايبرماركت | |

| متاجر الراحة | ||

| المتاجر المتخصصة | ||

| متاجر الأدوية والصيدليات | ||

| متاجر التجزئة الإلكترونية | ||

| قنوات التوزيع الأخرى | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| إسبانيا | ||

| هولندا | ||

| بولندا | ||

| بلجيكا | ||

| السويد | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| إندونيسيا | ||

| كوريا الجنوبية | ||

| تايلاند | ||

| سنغافورة | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| تشيلي | ||

| بيرو | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | جنوب أفريقيا | |

| المملكة العربية السعودية | ||

| دولة الإمارات العربية المتحدة | ||

| نيجيريا | ||

| مصر | ||

| المغرب | ||

| تركيا | ||

| بقية الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المُجاب عليها في التقرير

ما هو الحجم الحالي لسوق المنتجات الغذائية العلاجية؟

يُقدر بـ 513.20 مليار دولار أمريكي في عام 2025، مع توقعات للوصول إلى 657.84 مليار دولار أمريكي بحلول عام 2030 بمعدل نمو سنوي مركب قدره 5.09%.

أي قطاع منتج يقود سوق المنتجات الغذائية العلاجية؟

تهيمن الأغذية الوظيفية بحصة إيرادات قدرها 42.13% في عام 2024، مما يعكس الاهتمام القوي للمستهلكين بالأغذية المريحة والمعززة للصحة.

أي منطقة تنمو بأسرع وتيرة في سوق المنتجات الغذائية العلاجية؟

من المتوقع أن تنمو آسيا والمحيط الهادئ بمعدل نمو سنوي مركب قدره 7.90% من 2025-2030 بسبب ارتفاع الدخول والوعي الصحي والمبادرات الحكومية الداعمة.

كيف تؤثر تجارة التجزئة الإلكترونية على مبيعات المنتجات الغذائية العلاجية؟

تتوسع القنوات الإلكترونية بمعدل نمو سنوي مركب قدره 9.84% حتى عام 2030، مدفوعة بخدمات الاشتراك والتوصيات المخصصة ومجموعات المنتجات الأوسع.

آخر تحديث للصفحة في: