حجم وحصة سوق مُحلّيات الطعام

تحليل سوق مُحلّيات الطعام من قبل موردور إنتيليجنس

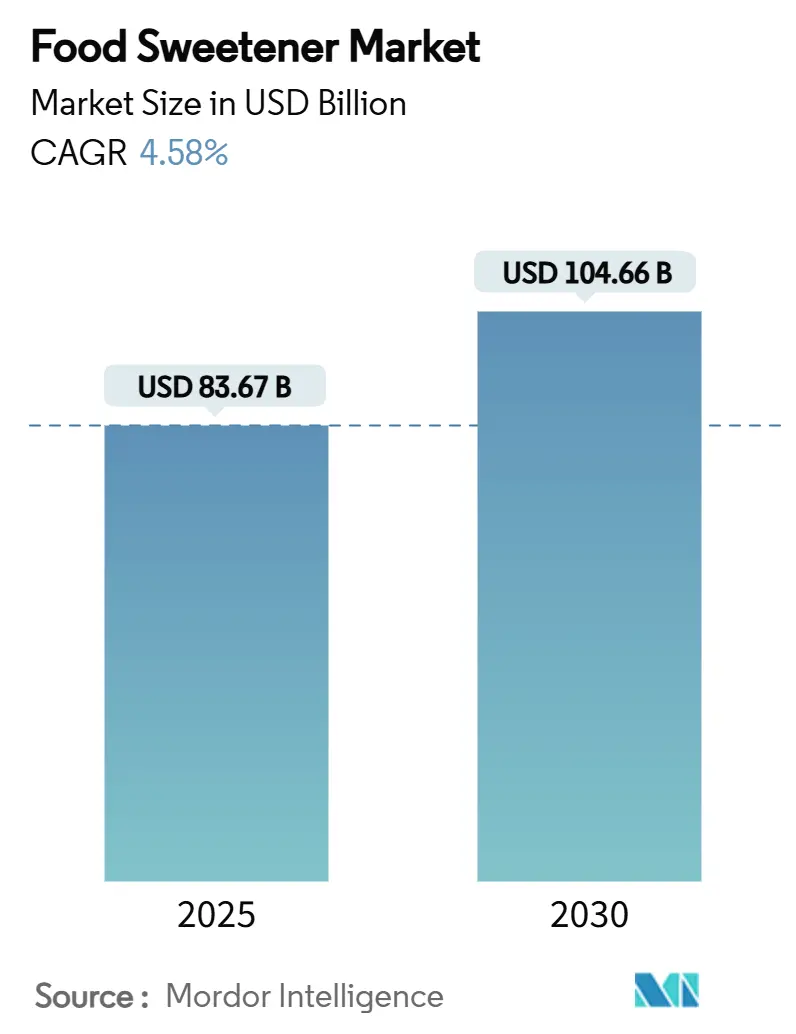

يُقدر حجم سوق مُحلّيات الطعام بـ 83.67 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 104.66 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب قدره 4.58%. يُغذى هذا النمو بواسطة سياسات تقليل السكر المُطبقة في 115 دولة، وزيادة الوعي الصحي بين المستهلكين، والتطورات المستمرة في ابتكار المكونات التي تُمكن من تقليل السعرات الحرارية دون التنازل عن الطعم. في حين تتصدر منطقة آسيا والمحيط الهادئ الطلب بسبب عدد سكانها الكبير وزيادة اعتماد أنماط الحياة الصحية، تشهد منطقة الشرق الأوسط وأفريقيا أسرع نمو، مدفوعة بالتحضر السريع وارتفاع الدخل المتاح وتطور العادات الغذائية. في ضوء الإجراءات التجارية الأمريكية الأخيرة على الإريثريتول الصيني، يوسع موردو المكونات قدراتهم في التخمر الدقيق لتلبية الطلب، وتُنوع الشركات المصنعة سلاسل التوريد الخاصة بها للحد من المخاطر. عمليات الاندماج والاستحواذ، مثل استحواذ تيت آند لايل على سي بي كيلكو في عام 2024، تُسلط الضوء على اتجاه السوق نحو التكامل الرأسي وتطوير الحلول ذات القيمة المضافة لتلبية تفضيلات المستهلكين المتطورة.

النقاط الرئيسية للتقرير

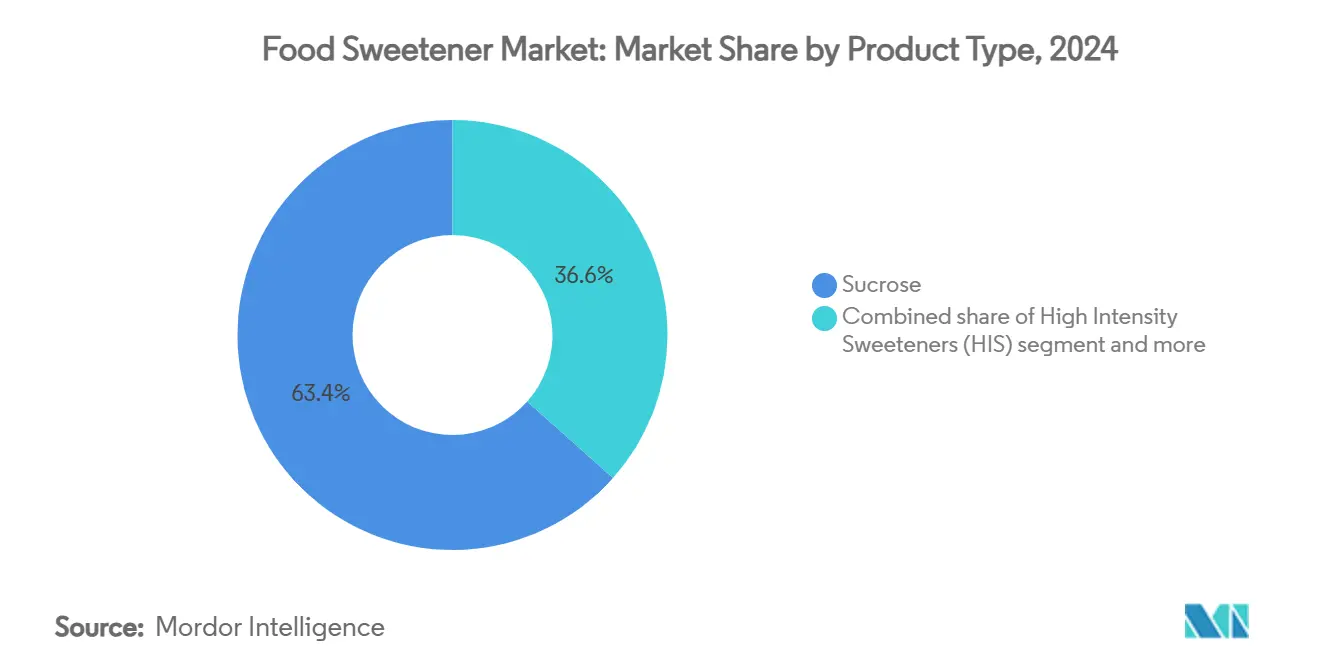

- حسب نوع المنتج، استحوذ السكروز على 63.41% من حصة سوق مُحلّيات الطعام في عام 2024، بينما من المتوقع أن تُسجل المُحلّيات عالية الكثافة معدل نمو سنوي مركب قدره 6.89% حتى عام 2030.

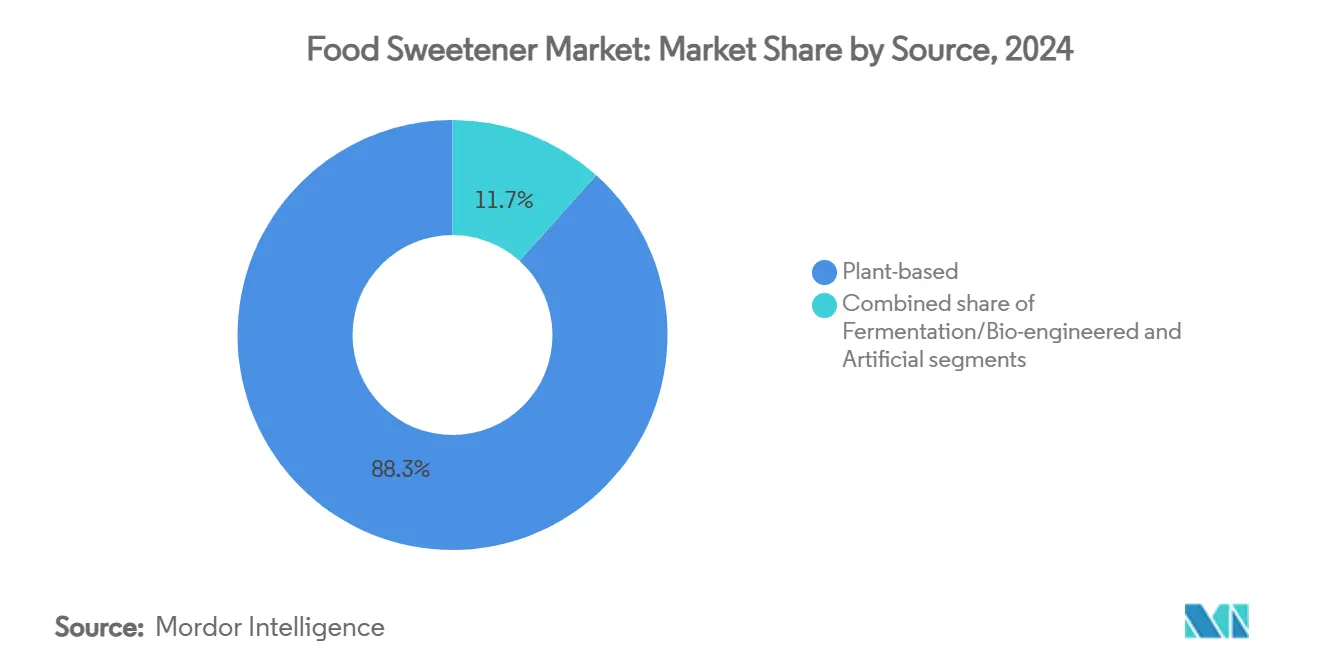

- حسب المصدر، هيمنت المكونات النباتية على 88.34% من الإيرادات في عام 2024؛ ومن المتوقع أن ترتفع المُحلّيات المُشتقة من التخمر بمعدل نمو سنوي مركب قدره 7.11% حتى عام 2030.

- حسب الشكل، تصدرت الأشكال الصلبة بحصة إيرادات قدرها 62.21% في عام 2024، بينما تتجه السوائل والشراب نحو معدل نمو سنوي مركب قدره 7.25%.

- حسب التطبيق، شكل الطعام 56.48% من حجم سوق مُحلّيات الطعام في عام 2024، بينما من المتوقع أن تتوسع المشروبات بمعدل نمو سنوي مركب قدره 6.15%.

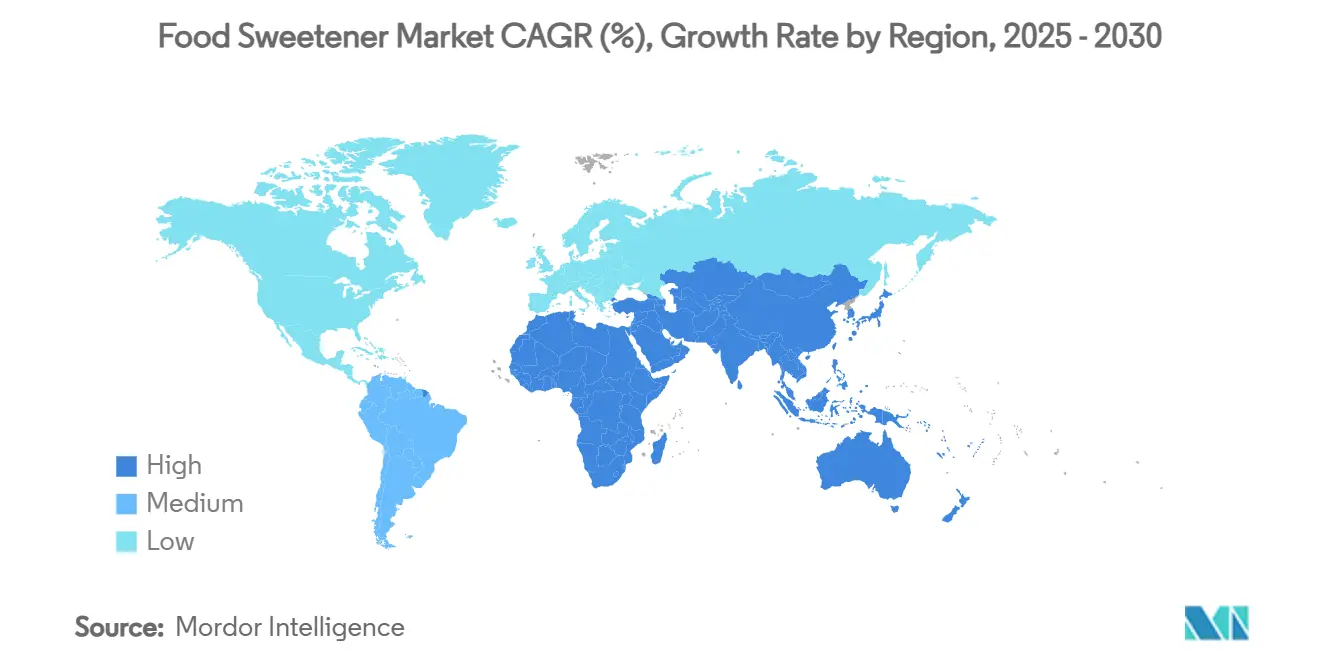

- حسب الجغرافيا، استحوذت منطقة آسيا والمحيط الهادئ على 38.45% من حصة سوق مُحلّيات الطعام في عام 2024، ومن المتوقع أن تُسجل منطقة الشرق الأوسط وأفريقيا معدل نمو سنوي مركب قدره 7.41% حتى عام 2030.

اتجاهات ونظرات سوق مُحلّيات الطعام العالمي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| زيادة الوعي الصحي بين المستهلكين | +1.2% | عالمي، مع تأثير أقوى في أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| زيادة انتشار السمنة والسكري | +0.9% | عالمي، حاد بشكل خاص في آسيا والمحيط الهادئ وأمريكا الشمالية | المدى الطويل (≥ 4 سنوات) |

| تزايد الطلب على المنتجات منخفضة السعرات الحرارية والخالية من السكر | +1.1% | عالمي، تقوده الأسواق المتقدمة | المدى القصير (≤ 2 سنة) |

| توسع صناعة الأطعمة والمشروبات | +0.8% | جوهر آسيا والمحيط الهادئ، انتشار إلى الشرق الأوسط وأفريقيا وأمريكا الجنوبية | المدى المتوسط (2-4 سنوات) |

| زيادة تفضيل المستهلكين للمُحلّيات الطبيعية | +1.0% | عالمي، الأقوى في أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| الدعم التنظيمي لتقليل استهلاك السكر | +0.7% | عالمي، مع جداول زمنية متفاوتة للتطبيق | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

زيادة الوعي الصحي بين المستهلكين

إن زيادة الوعي الصحي بين المستهلكين يُعد محركاً رئيسياً في سوق مُحلّيات الطعام. مع إعطاء الأفراد الأولوية المتزايدة لصحتهم ورفاههم، هناك طلب متزايد على البدائل الصحية للسكر التقليدي. يسعى المستهلكون بنشاط إلى المنتجات التي تتماشى مع تفضيلاتهم الغذائية، مثل المُحلّيات منخفضة السعرات الحرارية والطبيعية وغير الاصطناعية. هذا التحول في سلوك المستهلك يُشجع المصنعين على الابتكار وتقديم مجموعة متنوعة من المُحلّيات التي تلبي هذه التفضيلات. بالإضافة إلى ذلك، فإن الانتشار المتزايد للأمراض المرتبطة بنمط الحياة، مثل السكري والسمنة، قد زاد من الحاجة إلى خيارات تحلية صحية. من المتوقع أن يستمر هذا الاتجاه في تشكيل سوق مُحلّيات الطعام خلال فترة التوقعات. إلى جانب ذلك، تُساهم الشعبية المتزايدة للمنتجات النباتية والعضوية أيضاً في الطلب على المُحلّيات الطبيعية مثل الستيفيا وفاكهة الراهب وشراب الأغاف. علاوة على ذلك، تُمكن التطورات في تكنولوجيا الغذاء من تطوير مُحلّيات مبتكرة تُحاكي طعم السكر بينما تُقدم فوائد صحية، مثل تقليل السعرات الحرارية وانخفاض المؤشر الجلايسيمي.

زيادة انتشار السمنة والسكري

إن الانتشار المتزايد للسمنة والسكري يُعد محركاً مهماً لسوق مُحلّيات الطعام. وفقاً للاتحاد الدولي للسكري (IDF)، كان حوالي 589 مليون بالغ (20-79 سنة) يعيشون مع السكري في عام 2024، ومن المتوقع أن يرتفع هذا العدد إلى 853 مليون بحلول عام 2050 [1]المصدر: الاتحاد الدولي للسكري، "السكري حول العالم في عام 2024"، idf.org. لقد أدت هذه الأزمة الصحية المتنامية إلى زيادة الوعي بشأن الآثار الضارة لاستهلاك السكر المفرط، مما دفع المستهلكين إلى البحث عن بدائل صحية. مع استمرار ارتفاع هذه الحالات الصحية عالمياً، هناك طلب متزايد على المُحلّيات البديلة التي يُمكنها المساعدة في إدارة تناول السكر دون التنازل عن الطعم. يُصبح المستهلكون أكثر وعياً صحياً، مما يؤدي إلى التحول نحو المُحلّيات منخفضة السعرات الحرارية والخالية من السكر. يُدعم هذا الاتجاه كذلك بالمبادرات الحكومية واللوائح التي تهدف إلى تقليل استهلاك السكر لمكافحة السمنة والسكري. وبالتالي، يشهد سوق مُحلّيات الطعام نمواً كبيراً حيث تُبتكر الشركات المصنعة لتلبية احتياجات المستهلكين المهتمين بالصحة المتطورة.

تزايد الطلب على المنتجات منخفضة السعرات الحرارية والخالية من السكر

إن التفضيل المتزايد للمستهلكين لخيارات الطعام الصحية قد دفع بشكل كبير الطلب على المنتجات منخفضة السعرات الحرارية والخالية من السكر في سوق مُحلّيات الطعام. لقد شجع الوعي المتزايد بالآثار الصحية الضارة لاستهلاك السكر المفرط، مثل السمنة والسكري وأمراض القلب والأوعية الدموية، المستهلكين على البحث عن بدائل تتماشى مع أنماط حياتهم المهتمة بالصحة. بالإضافة إلى ذلك، فإن الاعتماد المتزايد للحميات الخالية من السكر والمنتجات الغذائية منخفضة السعرات الحرارية بين عشاق اللياقة البدنية والأفراد الذين يُديرون الحالات الصحية المزمنة قد غذى هذا الطلب أكثر. تستجيب الشركات المصنعة لهذا الاتجاه من خلال الابتكار وتوسيع محافظ منتجاتها لتشمل المُحلّيات الطبيعية والاصطناعية التي تلبي هذه التفضيلات. يُدعم هذا التحول أيضاً بالمبادرات الحكومية واللوائح التي تُروج لتقليل استهلاك السكر، مما خلق بيئة مواتية لنمو القطاع الخالي من السكر ومنخفض السعرات الحرارية داخل سوق مُحلّيات الطعام.

السياسات الحكومية التي تُروج لتقليل السكر

إن المبادرات الحكومية التي تهدف إلى كبح استهلاك السكر تُحفز نمو السوق. لقد طرحت الجهات التنظيمية، بما في ذلك منظمة الصحة العالمية (WHO) وإدارات الصحة الوطنية، إرشادات لمعالجة تناول السكر المفرط. على سبيل المثال، تُلزم إدارة الغذاء والدواء الأمريكية (FDA) الآن بتحديث ملصقات التغذية التي تُسلط الضوء على السكريات المضافة. في المملكة المتحدة، تُدفع رسوم صناعة المشروبات الغازية، المعروفة شعبياً باسم ضريبة السكر، الشركات المصنعة إلى إعادة صياغة منتجاتها بسكر أقل. وبالمثل، فرضت المكسيك والهند ضرائب على المشروبات المُحلاة بالسكر لردع الاستهلاك. يُخطط الاتحاد الأوروبي، في إطار مبادرة "من المزرعة إلى المائدة"، لخفض مستويات السكر في الأطعمة المُعالجة. علاوة على ذلك، تُدافع جمعية القلب الأمريكية عن تحديد السكريات المضافة بحد أقصى 6% من السعرات الحرارية اليومية [2]المصدر: جمعية القلب الأمريكية، "السكريات المضافة"، heart.org . مُعززة بحملات الصحة العامة والشراكات مع مجموعات الصناعة، تُروج هذه المبادرات لاستخدام المُحلّيات منخفضة السعرات الحرارية كبدائل جذابة في تركيبات الأطعمة والمشروبات.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ارتفاع تكاليف إنتاج المُحلّيات الطبيعية | -0.8% | عالمي، يُؤثر بشكل خاص على اعتماد الأسواق الناشئة | المدى المتوسط (2-4 سنوات) |

| شك المستهلكين حول سلامة المُحلّيات الاصطناعية | -0.6% | عالمي، الأقوى في أوروبا وأمريكا الشمالية | المدى القصير (≤ 2 سنة) |

| الأطر التنظيمية المعقدة للمضافات الغذائية | -0.4% | عالمي، مع تعقيد إقليمي متفاوت | المدى الطويل (≥ 4 سنوات) |

| قبول محدود من المستهلكين في مناطق معينة | -0.5% | إقليمي، خاصة في ثقافات الطعام التقليدية | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع تكاليف إنتاج المُحلّيات الطبيعية

إن ارتفاع تكاليف الإنتاج المرتبطة بالمُحلّيات الطبيعية تُشكل قيداً كبيراً في سوق مُحلّيات الطعام. تُساهم عوامل مثل متطلبات الزراعة الواسعة وعمليات الاستخراج كثيفة العمالة والحاجة إلى تقنيات المعالجة المتقدمة في هذه التكاليف المرتفعة. غالباً ما تتطلب زراعة المواد الخام مثل الستيفيا وفاكهة الراهب ومصادر طبيعية أخرى ظروف مناخية محددة ومدخلات زراعية كبيرة، مما يزيد من النفقات. بالإضافة إلى ذلك، فإن الاعتماد على مواد خام محددة، والتي غالباً ما تكون عرضة للتوفر الموسمي وتقلبات الأسعار، يُفاقم المشكلة أكثر. على سبيل المثال، يُمكن للظروف الجوية السيئة أو اضطرابات سلسلة التوريد أن تؤدي إلى نقص في المواد الخام، مما يُسبب ارتفاعاً في الأسعار ويُؤثر على جداول الإنتاج الزمنية. هذه التحديات تجعل المُحلّيات الطبيعية أقل قدرة على المنافسة من ناحية التكلفة مقارنة بالبدائل الاصطناعية، مما يُحد من اعتمادها بين المصنعين. علاوة على ذلك، فإن المتطلبات التنظيمية الصارمة للمُحلّيات الطبيعية، بما في ذلك الشهادات والامتثال لمعايير سلامة الغذاء، تُضيف طبقة أخرى من الأعباء المالية للمنتجين.

شك المستهلكين حول سلامة المُحلّيات الاصطناعية

إن شك المستهلكين بشأن سلامة المُحلّيات الاصطناعية يُشكل قيداً كبيراً في سوق مُحلّيات الطعام. لقد أدت المخاوف حول المخاطر الصحية المحتملة، مثل الروابط بالأمراض المزمنة واضطرابات الأيض والآثار الضارة الأخرى، إلى زيادة التدقيق في هذه المنتجات. لم تُقدم الجهات التنظيمية والدراسات العلمية دائماً استنتاجات متسقة، مما يُغذي عدم اليقين بين المستهلكين أكثر. لقد دفع هذا الشك إلى تحول في تفضيلات المستهلكين نحو المُحلّيات الطبيعية، مثل الستيفيا والعسل، والتي يُنظر إليها كبدائل صحية. بالإضافة إلى ذلك، فإن الطلب المتزايد على منتجات التسمية النظيفة قد كثف التركيز على الشفافية والسلامة في مكونات الطعام، مما يضع المُحلّيات الاصطناعية تحت ضغط أكبر. لقد ساهم تصور المُحلّيات الاصطناعية كمركبات اصطناعية ومُعالجة كيميائياً في المشاعر السلبية المحيطة باستخدامها أكثر. لقد ضخمت التقارير الإعلامية والدعوة من مجموعات مهتمة بالصحة هذه المخاوف، مؤثرة على سلوك المستهلكين وقرارات الشراء. علاوة على ذلك، فإن نقص التثقيف الواسع للمستهلكين حول الاختلافات بين المُحلّيات الاصطناعية المختلفة وملفات السلامة الخاصة بكل منها قد فاقم المشكلة. مع استمرار الجدل حول سلامة المُحلّيات الاصطناعية، يجب على سوق مُحلّيات الطعام التنقل عبر هذه التحديات للحفاظ على النمو وتلبية متطلبات المستهلكين المتطورة.

تحليل القطاعات

حسب نوع المنتج: المُحلّيات عالية الكثافة تُحرك الابتكار

في عام 2024، يُهيمن السكروز بحصة سوقية مُهيمنة قدرها 63.41%، مما يُؤكد وجوده المُتجذر بعمق في تطبيقات الطعام التقليدية. يُساهم اعتراف المستهلكين الواسع به واستخدامه المُثبت في الوصفات التقليدية والأطعمة المُعالجة بشكل كبير في استمرار قيادته للسوق. يبقى السكروز خياراً مُفضلاً للمصنعين بسبب خصائصه الوظيفية، مثل الحلاوة وتعزيز القوام وقدرات الحفظ، والتي يصعب تكرارها مع المُحلّيات البديلة. بالإضافة إلى ذلك، فإن قدرته على تحمل التكاليف وسهولة توفره يُقويان موقفه في السوق أكثر. رغم الطلب المتزايد على المُحلّيات البديلة، يستمر السكروز كمكون أساسي في مختلف منتجات الطعام والمشروبات، خاصة في المناطق التي تُهيمن فيها التفضيلات الغذائية التقليدية.

في الوقت نفسه، تُهيأ المُحلّيات عالية الكثافة لقيادة النمو في سوق مُحلّيات الطعام، بمعدل نمو سنوي مركب متوقع قدره 6.89% حتى عام 2030. تكتسب هذه المُحلّيات زخماً بسبب محتواها منخفض السعرات الحرارية وملاءمتها للمستهلكين المهتمين بالصحة. إن اعتمادها المتزايد في المشروبات والحلويات ومنتجات الطعام الأخرى منخفضة السعرات الحرارية يُسلط الضوء على دورها كمحفز للنمو. علاوة على ذلك، فإن الانتشار المتزايد للحالات الصحية المرتبطة بنمط الحياة، مثل السمنة والسكري، قد عجل بالتحول نحو بدائل السكر، مما عزز الطلب على المُحلّيات عالية الكثافة. بالإضافة إلى ذلك، تُسلط مراكز مكافحة الأمراض والوقاية منها (CDC) الضوء على أنه في الولايات المتحدة وحدها، أكثر من 38.4 مليون شخص مصابون بالسكري، مع 98 مليون بالغ مصابون بمقدمات السكري اعتباراً من عام 2024 [3]المصدر: مراكز مكافحة الأمراض والوقاية منها، "تقرير إحصائيات السكري الوطنية"، cdc.gov . إن الابتكارات في تقنيات التركيب، إلى جانب الموافقات التنظيمية لمتغيرات المُحلّيات الأحدث، تُوسع نطاق تطبيقها أيضاً. مع تطور تفضيلات المستهلكين، من المتوقع أن تلعب المُحلّيات عالية الكثافة دوراً محورياً في تلبية الطلب على حلول التحلية الأكثر صحة واستدامة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

حسب الشكل: التطبيقات السائلة تكتسب زخماً

تُحافظ المُحلّيات الصلبة على حصة سوقية قدرها 62.21% في عام 2024، مما يعكس الاستخدام المُثبت في تطبيقات الخبز والحلويات حيث توفر البنية البلورية فوائد وظيفية تتجاوز التحلية. تتسارع أشكال السوائل والشراب بمعدل نمو سنوي مركب قدره 7.25% حتى عام 2030، مدفوعة بنمو صناعة المشروبات وتحسن خصائص الذوبان في التطبيقات المائية. يختلف تفضيل الشكل بشكل كبير حسب التطبيق، حيث تُهيمن الأشكال الصلبة على الاستخدام على المائدة والخبز الصناعي، بينما تتفوق السوائل في تركيب المشروبات وتطبيقات الألبان. تُؤثر اعتبارات المعالجة على اختيار الشكل، حيث توفر المُحلّيات السائلة غالباً تشتتاً أفضل ووقت معالجة مُقلل في التصنيع واسع النطاق.

يُفضل مصنعو المشروبات بشكل متزايد أنظمة المُحلّيات السائلة التي تُمكن من الجرعات الدقيقة وملفات النكهة المتسقة دون مشاكل التبلور. تُلبي الأشكال المُجففة بالرش والمُحببة احتياجات صناعية محددة حيث تُهم قابلية التدفق واستقرار التخزين أكثر من سرعة الذوبان. يستفيد القطاع السائل من الابتكارات في تكنولوجيا التركيز التي تُقلل تكاليف الشحن ومتطلبات التخزين. تُمكن تركيبات الشراب من الخلط المُخصص لعدة مُحلّيات لتحقيق ملفات طعم محددة وخصائص وظيفية. يعكس اختيار الشكل بشكل متزايد تحسين سلسلة التوريد بدلاً من المتطلبات الوظيفية الصرفة، حيث يختار المصنعون تنسيقات تُقلل تكاليف التعامل وتعقيد المخزون.

حسب المصدر: تقنية التخمر تُعيد تشكيل الإنتاج

في عام 2024، تُهيمن المصادر النباتية على سوق مُحلّيات الطعام، حيث تحتل حصة سوقية قدرها 88.34%. هذه الهيمنة مدفوعة بشكل أساسي بالتفضيل المتزايد للمستهلكين للمكونات الطبيعية والمستدامة. المُحلّيات النباتية، مثل الستيفيا وفاكهة الراهب، مُعترف بها على نطاق واسع لفوائدها الصحية والأثر البيئي الأدنى. بالإضافة إلى ذلك، فإن توفر تقنيات الاستخراج الراسخة قد سهل الإنتاج واسع النطاق واعتماد هذه المُحلّيات عبر تطبيقات مختلفة، بما في ذلك المشروبات والحلويات والمخبوزات.

من ناحية أخرى، تُواجه البدائل المُشتقة من التخمر نمواً كبيراً، بمعدل نمو سنوي مركب متوقع قدره 7.11% خلال فترة التوقعات. يُعزى هذا النمو إلى التطورات في التكنولوجيا الحيوية الدقيقة، والتي عززت كفاءة وقابلية توسع عمليات التخمر. هذه البدائل، مثل الألولوز والتاجاتوز، تكتسب زخماً بسبب قدرتها على محاكاة طعم ووظيفة السكريات التقليدية بينما تُقدم محتوى سعرات حرارية مُقلل. مع ارتفاع طلب المستهلكين على حلول التحلية المبتكرة والواعية بالصحة، من المتوقع أن تلعب المُحلّيات المُشتقة من التخمر دوراً متزايد الأهمية في السوق.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

حسب التطبيق: المشروبات تُسرع الاعتماد

تُهيمن تطبيقات الطعام بحصة سوقية قدرها 56.48% في عام 2024، تشمل فئات متنوعة من منتجات المخابز إلى الأطعمة المُعالجة، حيث تُؤدي المُحلّيات أدواراً وظيفية متعددة تتجاوز تحسين الطعم. تبرز المشروبات كالقطاع الأسرع نمواً بمعدل نمو سنوي مركب قدره 6.15% حتى عام 2030، مدفوعة بضغوط إعادة التركيب من ضرائب السكر ومطالب صحة المستهلكين. يعكس التقسيم حسب التطبيق أنماط اعتماد مختلفة، حيث تقود المشروبات الابتكار بسبب سهولة إعادة التركيب مقارنة بمصفوفات الطعام المعقدة. تُواجه تطبيقات المخابز والحلويات تحديات تقنية في استبدال الخصائص الهيكلية للسكر، بينما تستفيد الألبان والحلويات من وظيفة المُحلّيات في تعديل القوام.

تُمثل المكملات الغذائية والأطعمة الوظيفية تطبيقات عالية القيمة حيث تُمكن المُحلّيات من وضع المنتجات حول الفوائد الصحية بدلاً من مجرد تقليل السعرات الحرارية. تُظهر اللحوم والمنتجات المالحة تطبيقات ناشئة حيث يسعى المصنعون لموازنة ملفات النكهة في تركيبات مُقللة الصوديوم. يعكس نمو قطاع المشروبات استراتيجيات إعادة تركيب ناجحة تُحافظ على قبول المستهلكين بينما تُحقق تقليلاً كبيراً في السكر. تقود المشروبات الغازية الاعتماد بسبب الضغط التنظيمي ووعي المستهلكين، بينما تستفيد المشروبات الرياضية من المُحلّيات لتحسين محتوى الكربوهيدرات لتطبيقات الأداء. يُظهر تطور التطبيق تكامل المُحلّيات عبر نظام الغذاء بأكمله بدلاً من وضع صحي متخصص.

التحليل الجغرافي

في عام 2024، تُهيمن منطقة آسيا والمحيط الهادئ على سوق مُحلّيات الطعام بحصة قدرها 38.45%، مدفوعة بقاعدة سكانية كبيرة وتنمية اقتصادية سريعة. لقد عزز عدد السكان المتزايد من الطبقة المتوسطة وارتفاع الدخل المتاح في المنطقة الطلب على الأطعمة المُعالجة بشكل كبير، مما غذى بدوره استهلاك مُحلّيات الطعام. بالإضافة إلى ذلك، فإن توسع صناعة الأطعمة والمشروبات، إلى جانب التأثير المتزايد لعادات الأكل الغربية، قد دفع نمو السوق في هذه المنطقة أكثر. تُطبق الحكومات في آسيا والمحيط الهادئ أيضاً سياسات داعمة لتعزيز إنتاج ومعالجة الطعام، مما يُؤثر إيجابياً على سوق مُحلّيات الطعام.

تبرز منطقة الشرق الأوسط وأفريقيا كمنطقة نمو رئيسية، متوقعة لتسجيل معدل نمو سنوي مركب قوي قدره 7.41% حتى عام 2030. إن التحضر وزيادة الوعي الصحي هما المحركان الأساسيان لهذا النمو، حيث يتحول المستهلكون نحو خيارات غذائية صحية، بما في ذلك المُحلّيات منخفضة السعرات الحرارية والطبيعية. تشهد المنطقة أيضاً ارتفاعاً في اعتماد اتجاهات الطعام الدولية، مما يخلق فرصاً لمصنعي مُحلّيات الطعام. علاوة على ذلك، من المتوقع أن تدعم المبادرات الحكومية التي تهدف إلى تقليل استهلاك السكر وتعزيز البدائل الصحية توسع السوق في فترة التوقعات.

تُظهر أمريكا الشمالية خصائص سوق ناضجة، مع تركيز قوي على المُحلّيات الطبيعية المتميزة، مما يعكس تفضيلات المستهلكين للمنتجات عالية الجودة والواعية بالصحة. من ناحية أخرى، تُركز أوروبا على الامتثال التنظيمي والاستدامة، حيث تُشكل اللوائح الصارمة والمخاوف البيئية ديناميات السوق. في أمريكا الجنوبية، يقود الانتشار المتزايد لمرض السكري والمبادرات الصحية الحكومية اعتماد مُحلّيات الطعام. تُواجه المنطقة أيضاً زيادة الوعي حول فوائد بدائل السكر، مما يُشجع المستهلكين على اختيار البدائل الصحية. هذه الديناميات الإقليمية تُسلط الضوء مجتمعة على أنماط النمو المتنوعة والفرص داخل سوق مُحلّيات الطعام العالمي.

المشهد التنافسي

يُظهر سوق مُحلّيات الطعام تجزئة معتدلة. هذا التوازن في المنافسة يُتيح للعمالقة المُثبتين قيادة حصص سوقية كبيرة بينما يمهد الطريق في الوقت نفسه للوافدين الجدد لنحت مكانات في قطاعات متخصصة. تتبنى أعمدة الصناعة مثل شركة كارجيل المدمجة وشركة آرتشر دانيلز ميدلاند وشركة تيت آند لايل المحدودة استراتيجيات التكامل الرأسي بقوة. من خلال توسيع نطاقها من المدخلات الزراعية إلى المكونات النهائية، تُخفف بفعالية المخاطر المرتبطة بتقلبات أسعار المواد الخام. على سبيل المثال، استثمرت ADM في شراكات مع المزارعين لضمان توريد ثابت للمواد الخام، بينما وسعت كارجيل مرافق إنتاجها لضمان تحكم أفضل في سلسلة التوريد. هذه الاستراتيجيات لا تُعزز الكفاءة التشغيلية فحسب، بل تُقوي أيضاً مواقفهم السوقية ضد المنافسين الناشئين.

إلى جانب التكامل الرأسي، تقود الشركات الابتكار لتلبية متطلبات المستهلكين المتطورة. تُطور أنظمة مُحلّيات هجينة تُجمع بين المكونات الطبيعية، مثل الستيفيا، مع المكونات المُشتقة من التخمر مثل الألولوز. تهدف هذه الأنظمة إلى تحسين كفاءة التكلفة وتعزيز الطعم وتحسين الملفات الغذائية. على سبيل المثال، EverSweet من كارجيل، وهو مُحلي قائم على الستيفيا مُنتج من خلال التخمر، اكتسب زخماً لقدرته على توفير حلاوة تشبه السكر دون السعرات الحرارية. وبالمثل، قدمت ADM خلطات مُحلّيات تُلبي الطلب المتزايد على منتجات التسمية النظيفة، وتُقدم حلولاً تُقلل محتوى السكر بينما تتجنب المواد المضافة الاصطناعية. هذه الابتكارات ذات قيمة خاصة في تطبيقات مثل المشروبات والمخبوزات ومنتجات الألبان، حيث الحفاظ على الطعم والقوام أمر بالغ الأهمية. يشهد المشهد التنافسي أيضاً لاعبين أصغر وشركات ناشئة تركز على قطاعات متخصصة للتميز.

شركات مثل تيت آند لايل تستفيد من التطورات في التكنولوجيا الحيوية لإنشاء مُحلّيات نباتية مع وظائف محسنة. على سبيل المثال، طورت PureCircle منتجات ستيفيا الجيل التالي التي تُعالج الطعم اللاحق المستمر المرتبط غالباً بالمُحلّيات الطبيعية. في الوقت نفسه، قدمت تيت آند لايل ألياف قابلة للذوبان لا تُؤدي فقط وظيفة المُحلّيات بل تُقدم أيضاً فوائد صحية إضافية، مثل تحسين صحة الأمعاء. هذا التفاعل الديناميكي بين القادة المُثبتين والداخلين المبتكرين يُغذي بيئة متوازنة لكن تنافسية، مما يدفع النمو الإجمالي وتنويع سوق مُحلّيات الطعام.

قادة صناعة مُحلّيات الطعام

-

شركة كارجيل المدمجة

-

شركة آرتشر دانيلز ميدلاند

-

شركة تيت آند لايل المحدودة

-

شركة إنجريديون المدمجة

-

شركة زودزوكر

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- ديسمبر 2024: شكلت تيت آند لايل تحالفاً استراتيجياً مع بايو هارفست لتطوير مُحلّيات نباتية باستخدام تقنية التركيب النباتي. تُركز المبادرة على تصنيع مكونات تحلية فعالة التكلفة وغنية بالمغذيات ومستدامة تطابق ملف طعم السكر دون نكهة متبقية.

- سبتمبر 2024: أطلقت هاوتيان SoPure Dorado، مستخلص ستيفيا ذهبي غير مُكرر. طورت الشركة هذا المُحلي الخالي من السعرات الحرارية لتلبية طلب السوق من المستهلكين الباحثين عن بدائل نباتية قليلة المعالجة للمُحلّيات التقليدية.

- أبريل 2024: أطلقت إنجريديون PURECIRCLE Clean Taste Solubility Solution (CTSS)، مُحلي قائم على الستيفيا بقابلية ذوبان أكثر من 100 مرة من ستيفيا Reb M. أظهرت نتائج لجان المستهلكين والتقييمات الحسية أن CTSS يتفوق على المُحلّيات الاصطناعية ومكونات الستيفيا الأخرى في جودة الطعم.

- يناير 2024: حصلت شركة كارجيل المدمجة وDSM-Firmenich على موافقة تنظيمية لمُحليهما EverSweet® الستيفيا بعد تقييم سلامة مؤات. أكد التقييم أن المنتج يُلبي معايير السلامة واللوائح المطلوبة، مما يُقدم عملية تفويض السوق.

نطاق تقرير سوق مُحلّيات الطعام العالمي

المُحلّيات هي المواد الطبيعية والاصطناعية المختلفة التي تُعطي طعماً حلواً للأطعمة والمشروبات.

ينقسم سوق مُحلّيات الطعام إلى نوع المنتج والمصادر والشكل والتطبيق والجغرافيا. بناءً على نوع المنتج، ينقسم السوق إلى السكروز ومُحلّيات النشا وكحوليات السكر والمُحلّيات عالية الكثافة وأخرى.

بناءً على المصدر، ينقسم السوق إلى نباتي وتخمر/مُهندس حيوياً واصطناعي. بناءً على الشكل، ينقسم السوق إلى صلب وسائل/شراب. بناءً على التطبيق، ينقسم السوق إلى الطعام والمشروبات.

جغرافياً، ينقسم السوق إلى أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا.

| السكروز (السكر العادي) | |

| مُحلّيات النشا وكحوليات السكر | الدكستروز |

| شراب الذرة عالي الفركتوز (HFCS) | |

| المالتودكسترين | |

| السوربيتول | |

| الزيليتول | |

| الإريثريتول | |

| كحوليات السكر الأخرى | |

| المُحلّيات عالية الكثافة (HIS) | السكرالوز |

| الأسبارتام | |

| السكارين | |

| النيوتام | |

| الستيفيا | |

| الأسيسلفام-ك | |

| السيكلامات | |

| HIS أخرى | |

| أخرى |

| نباتي |

| تخمر/مُهندس حيوياً |

| اصطناعي |

| صلب |

| سائل/شراب |

| الطعام | المخابز والحلويات |

| الألبان والحلويات | |

| اللحوم والمنتجات المالحة | |

| المكملات الغذائية والأطعمة الوظيفية | |

| الصلصات والتتبيلات والمدهونات | |

| أطعمة مُعالجة أخرى | |

| المشروبات | المشروبات الغازية |

| المشروبات الرياضية | |

| مشروبات أخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| بقية أمريكا الشمالية | |

| أوروبا | المملكة المتحدة |

| ألمانيا | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| هولندا | |

| السويد | |

| بولندا | |

| بلجيكا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| كوريا الجنوبية | |

| إندونيسيا | |

| تايلاند | |

| سنغافورة | |

| بقية آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| بيرو | |

| تشيلي | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | جنوب أفريقيا |

| المملكة العربية السعودية | |

| الإمارات العربية المتحدة | |

| نيجيريا | |

| مصر | |

| المغرب | |

| تركيا | |

| بقية الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | السكروز (السكر العادي) | |

| مُحلّيات النشا وكحوليات السكر | الدكستروز | |

| شراب الذرة عالي الفركتوز (HFCS) | ||

| المالتودكسترين | ||

| السوربيتول | ||

| الزيليتول | ||

| الإريثريتول | ||

| كحوليات السكر الأخرى | ||

| المُحلّيات عالية الكثافة (HIS) | السكرالوز | |

| الأسبارتام | ||

| السكارين | ||

| النيوتام | ||

| الستيفيا | ||

| الأسيسلفام-ك | ||

| السيكلامات | ||

| HIS أخرى | ||

| أخرى | ||

| حسب المصدر | نباتي | |

| تخمر/مُهندس حيوياً | ||

| اصطناعي | ||

| حسب الشكل | صلب | |

| سائل/شراب | ||

| حسب التطبيق | الطعام | المخابز والحلويات |

| الألبان والحلويات | ||

| اللحوم والمنتجات المالحة | ||

| المكملات الغذائية والأطعمة الوظيفية | ||

| الصلصات والتتبيلات والمدهونات | ||

| أطعمة مُعالجة أخرى | ||

| المشروبات | المشروبات الغازية | |

| المشروبات الرياضية | ||

| مشروبات أخرى | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| بقية أمريكا الشمالية | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| هولندا | ||

| السويد | ||

| بولندا | ||

| بلجيكا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| كوريا الجنوبية | ||

| إندونيسيا | ||

| تايلاند | ||

| سنغافورة | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| بيرو | ||

| تشيلي | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | جنوب أفريقيا | |

| المملكة العربية السعودية | ||

| الإمارات العربية المتحدة | ||

| نيجيريا | ||

| مصر | ||

| المغرب | ||

| تركيا | ||

| بقية الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المُجاب عليها في التقرير

ما هي القيمة الحالية لسوق مُحلّيات الطعام؟

حجم سوق مُحلّيات الطعام هو 83.67 مليار دولار أمريكي في عام 2025.

أي منطقة تقود الطلب العالمي؟

تحتل آسيا والمحيط الهادئ أكبر حصة بنسبة 38.45% بسبب قطاعات الأطعمة المُعالجة المتوسعة في الصين والهند.

أي قطاع منتجات ينمو بأسرع وتيرة؟

تُسجل المُحلّيات عالية الكثافة أعلى معدل نمو سنوي مركب بنسبة 6.89% حيث تسعى العلامات التجارية لبدائل خالية من السعرات الحرارية.

كيف ستُشكل الاتجاهات التنظيمية السوق؟

ضرائب السكر في 115 دولة وموافقات أكثر صرامة للمواد المضافة في الولايات المتحدة وأوروبا ستستمر في الضغط على العلامات التجارية لإعادة التركيب بمُحلّيات بديلة.

آخر تحديث للصفحة في: