حجم وحصة سوق أنظمة الملاحة الطيران

تحليل سوق أنظمة الملاحة الطيران من قبل موردور إنتليجنس

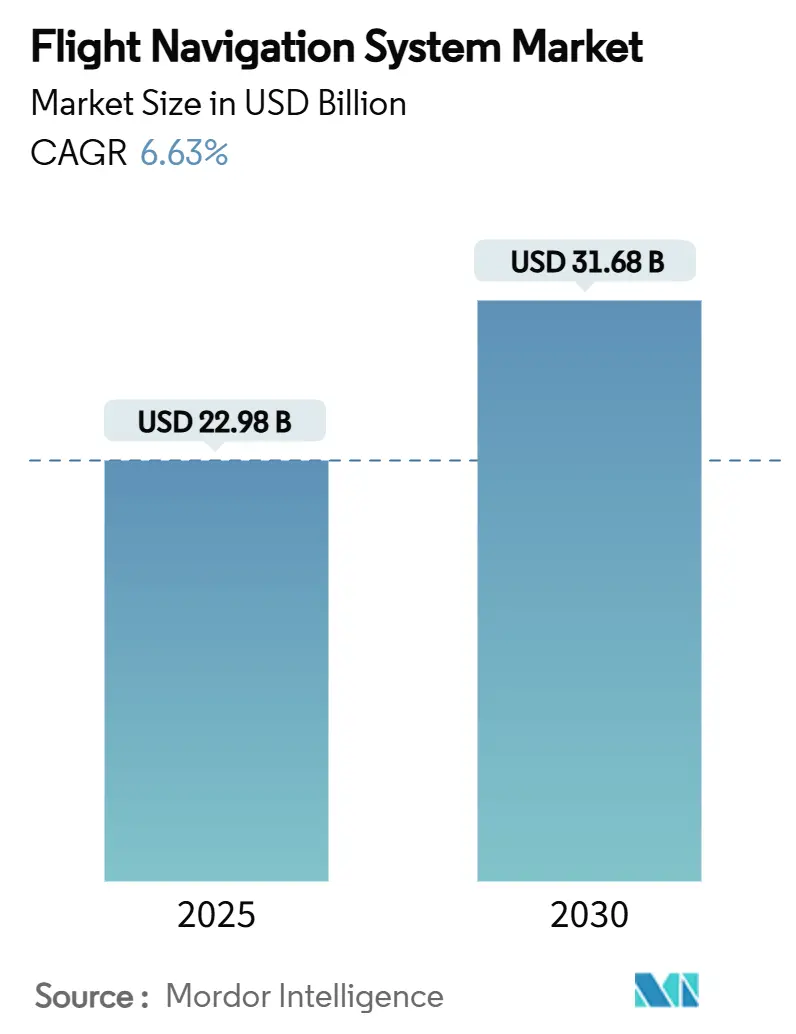

يُقدر سوق أنظمة الملاحة الطيران بـ 22.98 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى حجم سوق قدره 31.68 مليار دولار أمريكي بحلول عام 2030، متوسعاً بمعدل نمو سنوي مركب قدره 6.63%. تعكس الزخم الحالي للنمو ارتفاع عمليات تسليم الطائرات، وترقيات NextGen وSESAR الإلزامية، والاعتماد السريع لدمج أجهزة الاستشعار المدعومة بالذكاء الاصطناعي عبر أجهزة قمرة القيادة. تستفيد الطلبات أيضاً من توسع ممرات التنقل الجوي الحضري، حيث يكون تحديد المواقع على مستوى السنتيمتر وروابط البيانات منخفضة الكمون أمراً بالغ الأهمية. وفي الوقت نفسه، تعمل هياكل التكرار متعددة الطبقات التي تجمع بين الزيادة القائمة على الأقمار الصناعية وأجهزة الاستشعار بالقصور الذاتي والمساعدات الأرضية على تقليل استهلاك الوقود وزيادة سعة المجال الجوي. تساعد هذه المزايا على تعويض مخاطر الأمن السيبراني وتداخل الطيف المتزايدة المصاحبة لتعقيد النظام الأعلى.

النقاط الرئيسية للتقرير

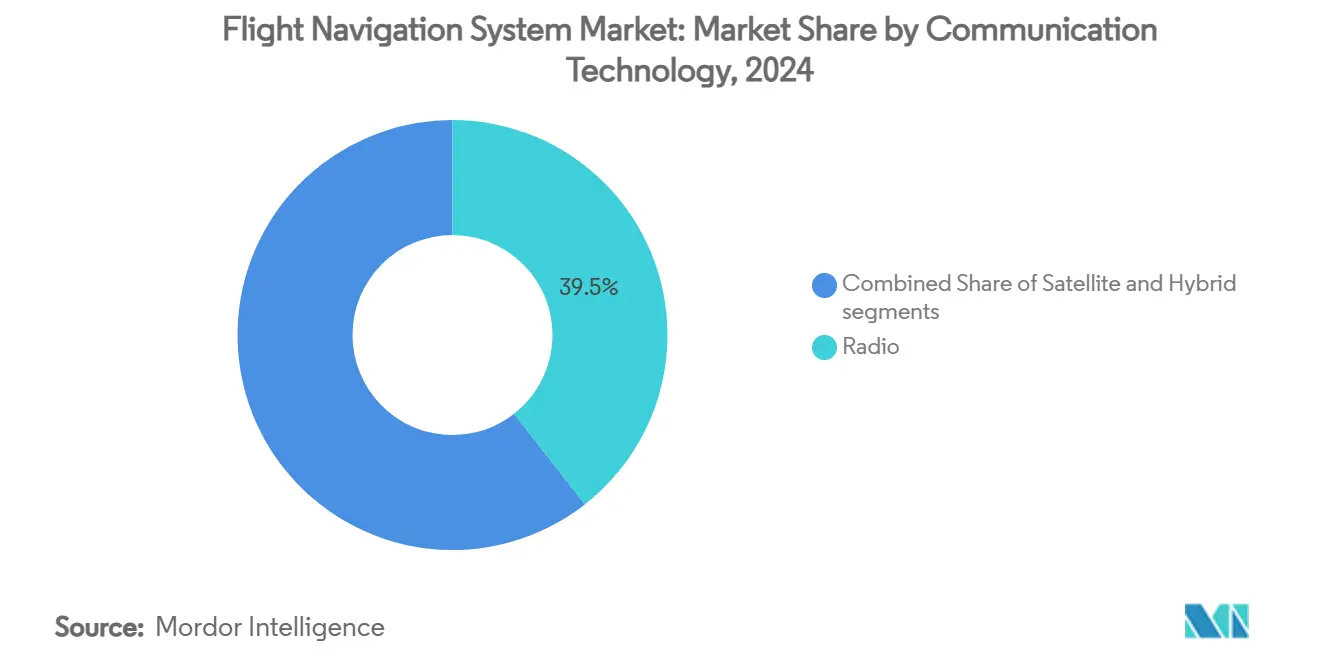

- حسب تقنية الاتصال، تصدرت الاتصالات الراديوية بحصة إيرادات قدرها 39.45% في عام 2024، بينما من المتوقع أن تنمو حلول GNSS-SBAS الهجينة بمعدل نمو سنوي مركب قدره 8.95% حتى عام 2030.

- حسب المنصة، استحوذ الطيران المدني والتجاري على 41.25% من حصة سوق أنظمة الملاحة الطيران في عام 2024، بينما يتقدم الطيران العسكري بمعدل نمو سنوي مركب قدره 9.23% حتى عام 2030.

- حسب أداة الطيران، احتلت أنظمة الطيار الآلي حصة 29.21% من سوق أنظمة الملاحة الطيران في عام 2024، وتتوسع أدوات الجيروسكوب بأسرع معدل بمعدل نمو سنوي مركب قدره 10.12%.

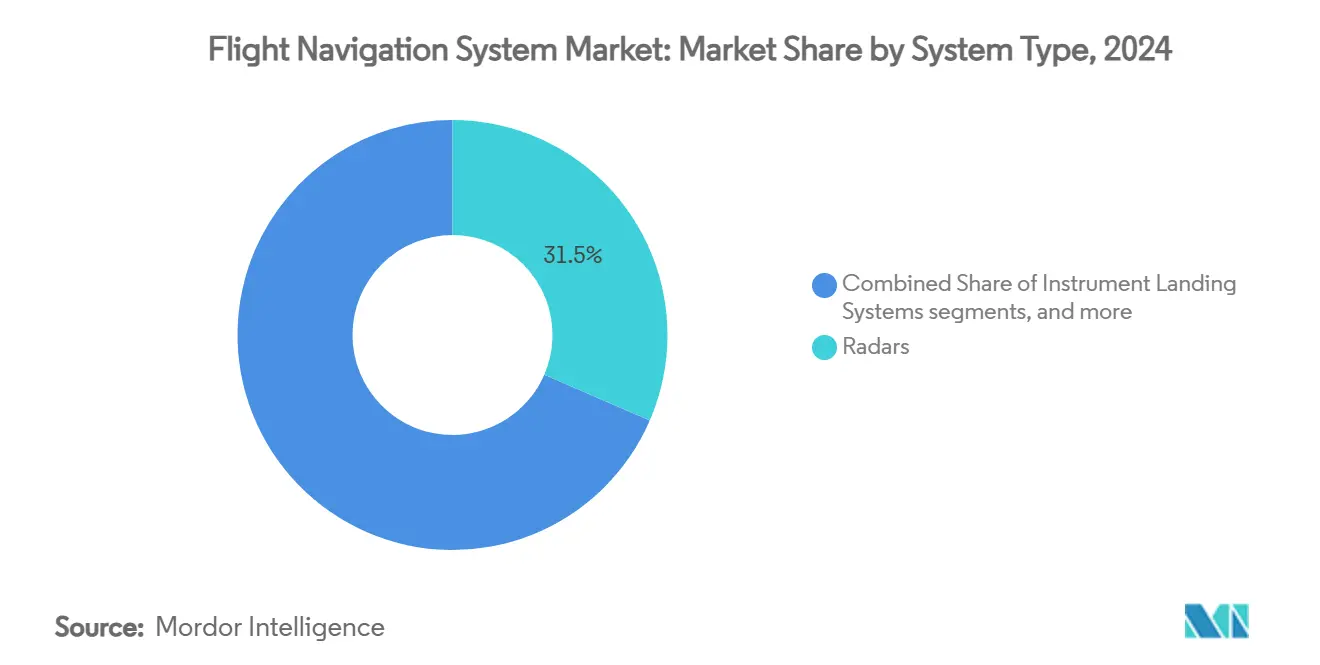

- حسب نوع النظام، ساهمت أنظمة الرادار بحصة 31.51% في عام 2024، بينما سجلت أنظمة تجنب التصادم أعلى معدل نمو سنوي مركب قدره 6.53% حتى عام 2030.

- حسب المكونات، هيمنت الأجهزة بحصة 39.41% في عام 2024، لكن حلول البرمجيات تسجل معدل نمو سنوي مركب قدره 7.27% مع اكتساب البُنى السحابية الأصلية قوة دافعة.

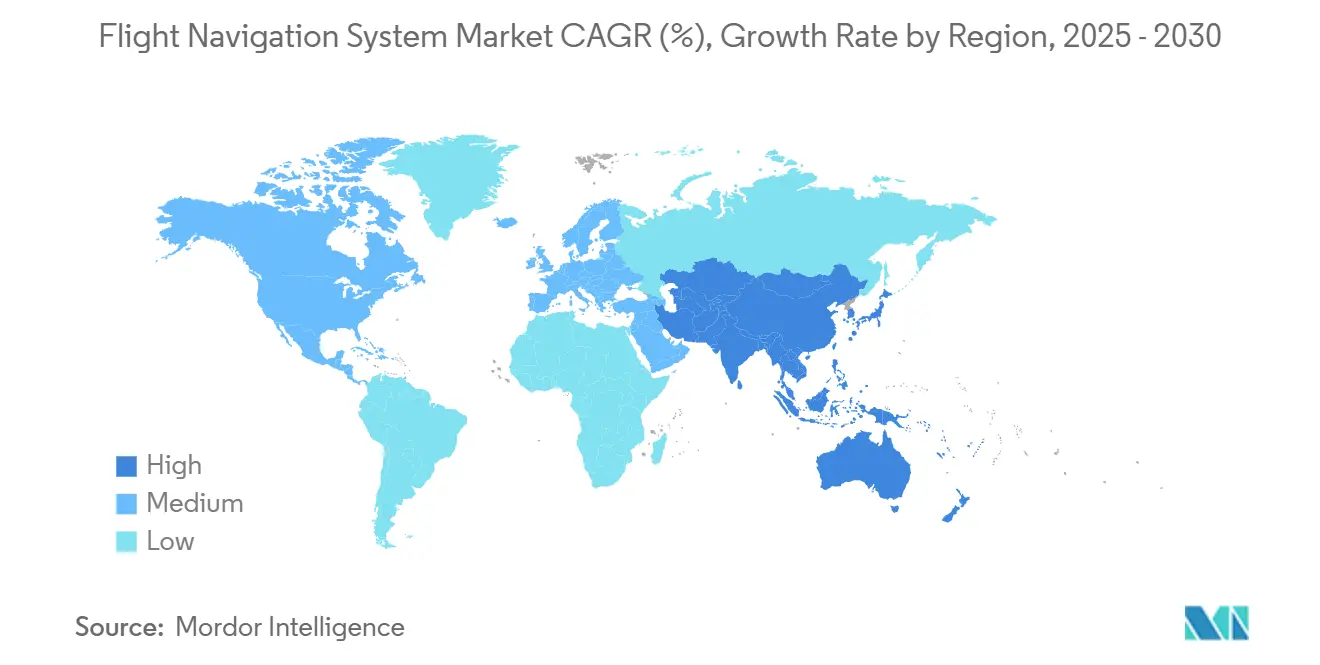

- حسب الجغرافيا، احتفظت أمريكا الشمالية بحصة 35.65% في عام 2024، إلا أن آسيا والمحيط الهادئ من المتوقع أن تنمو بمعدل نمو سنوي مركب قدره 8.12%، مما يعكس توسع الأسطول في الصين والهند.

اتجاهات ورؤى السوق العالمي لأنظمة الملاحة الطيران

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الزيادة القائمة على الأقمار الصناعية (SBAS) وتفويضات NextGen/SESAR | +1.2% | أمريكا الشمالية وأوروبا، توسع إلى آسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| ارتفاع أسطول الطائرات التجارية العالمي | +1.8% | عالمياً، مع قيادة آسيا والمحيط الهادئ للنمو | المدى الطويل (≥ 4 سنوات) |

| التحول إلى معايير الملاحة القائمة على الأداء (PBN) | +1.5% | عالمياً، الدول الأعضاء في منظمة الطيران المدني الدولي | المدى المتوسط (2-4 سنوات) |

| الطلب المتزايد على موثوقية ملاحة الطائرات بدون طيار ونظم الطائرات بدون طيار بعيدة المدى | +0.9% | أمريكا الشمالية وأوروبا، ناشئ في آسيا والمحيط الهادئ | المدى القصير (≤ 2 سنوات) |

| احتياجات تكامل ممرات التنقل الجوي الحضري | +0.8% | المناطق الحضرية الكبرى عالمياً | المدى الطويل (≥ 4 سنوات) |

| التكرار المدفوع بالذكاء الاصطناعي لدمج أجهزة الاستشعار لقمرات القيادة عديمة الأعطال | +0.6% | أسواق الطيران المتقدمة | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

أنظمة الزيادة القائمة على الأقمار الصناعية تقود تحول البنية التحتية

حصلت EGNOS على تمديد بقيمة 51 مليون يورو (60.01 مليون دولار أمريكي) حتى عام 2028، مما يتيح للمطارات الأوروبية دعم المناهج الدقيقة دون تركيب منارات أرضية جديدة.[1]Thales Alenia Space, "EUSPA Signs Contract to Extend EGNOS Service Life," thalesaleniaspace.com تعكس البرامج المماثلة في كوريا وأفريقيا جنوب الصحراء هذا النجاح، مما يدفع شركات الطيران إلى التخلي عن أجهزة الاستقبال الأقدم لصالح الأجهزة الجاهزة لـ SBAS. تعمل بنود التوافق الإلزامية ضمن NextGen وSESAR على تسريع دورات استبدال المعدات وتعزيز التشغيل البيني العالمي، مما يقلل ساعات تدريب الطيارين ونفقات تخطيط الرحلات. ترحب شركات الطيران بانخفاض تكاليف صيانة المحطات الأرضية لأن إشارات الأقمار الصناعية توفر الدقة المطلوبة لعمليات أداء الملاحة المطلوبة. تعمل هذه العوامل مجتمعة على تضخيم طلب الترقية عبر كل قطاع من قطاعات الأسطول.

توسع الأسطول التجاري يزيد من طلب أنظمة الملاحة

عادت دفاتر طلبات إيرباص وبوينج إلى مستويات ما قبل الجائحة في عام 2024، مما دفع الشركات المصنعة للمعدات الأصلية مثل ثاليس إلى الإبلاغ عن 6.4 مليار يورو (7.54 مليار دولار أمريكي) من طلبات إلكترونيات الطيران لأجنحة إدارة الطيران والملاحة.[2]Thales Group, "Thales Full-Year 2024 Results," thalesgroup.com تعطي شركات الطيران الأولوية لبرامج الهبوط المستمر والتوجيه الديناميكي التي تقلل من استهلاك الوقود وعقوبات الكربون. وفي الوقت نفسه، تدعو بُنى الطائرات الكهربائية أكثر إلى منصات الحوسبة المتكاملة التي تدمج مهام الملاحة والاتصال والتحكم في الطيران لتوفير الوزن. تفتح الملاحة المحددة بالبرمجيات تحديثات الميزات عبر الهواء، مما يحمي قيمة الأصول عبر أعمار الخدمة الطويلة.

معايير الملاحة القائمة على الأداء تعيد تشكيل المتطلبات التشغيلية

تطلب مراجعات الملحق 11 الأخيرة لمنظمة الطيران المدني الدولي من الدول الأعضاء مراقبة سلامة الأقمار الصناعية وحماية روابط البيانات جو-أرض من التسلل السيبراني. شركات الطيران التي تتبنى الملاحة القائمة على الأداء تطير مسارات أقصر ومسارات عمودية محسنة، مما يعزز السعة في المراكز المزدحمة. تكافئ مستويات أداء الملاحة المطلوبة المتدرجة شركات النقل التي تستثمر في أدق أجهزة الاستقبال بينما تبقى متوافقة مع الأساطيل الأقدم. تساعد طبقات الطقس في الوقت الفعلي داخل أجهزة كمبيوتر إدارة الطيران المرسلين على تعديل المسارات وتجنب الاضطرابات دون الانحراف عن قيود المجال الجوي.

موثوقية ملاحة الطائرات بدون طيار تقود الابتكار التكنولوجي

يتطلب إطار عمل منظمة الطيران المدني الدولي للطائرات المدارة عن بُعد أداء ملاحة دقيق للرحلات خارج خط البصر المرئي، مما يخلق طلباً على أجهزة الاستشعار بالقصور الذاتي المقاومة المدمجة مع تشخيصات الذكاء الاصطناعي icao.int. تعد الجيروسكوبات المعززة بالكم تحت التطوير بدقة أربع ساعات دون GPS، كما ثبت في تجارب بوينج خلال مارس 2025. تبدو نفس التكنولوجيا جذابة لنظم الطائرات بدون طيار العسكرية بعيدة المدى، التي يجب أن تعمل في سيناريوهات التشويش، مما يدفع الموردين إلى تقوية الأنظمة ضد الهجمات الإلكترونية.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تكاليف الترقية والاعتماد المرتفعة | -0.8% | عالمياً، المشغلون الأصغر الأكثر تأثراً | المدى القصير (≤ 2 سنوات) |

| نقاط ضعف التشويش والخداع السيبراني | -1.1% | عالمياً، مرتفع في مناطق النزاع | المدى القصير (≤ 2 سنوات) |

| إعادة تخصيص طيف 5G يزدحم نطاقات الملاحة | -0.7% | أمريكا الشمالية وأوروبا، توسع عالمياً | المدى المتوسط (2-4 سنوات) |

| نقص مغناطيس الأرض النادرة لجيروسكوبات MEMS | -0.5% | سلاسل التوريد العالمية | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

التهديدات السيبرانية تكشف نقاط ضعف الملاحة

ارتفعت حوادث خداع GPS المؤكدة بشدة في عام 2024، مما عطل الرحلات التجارية فوق مناطق النزاع وأجبر المشغلين على تزويد أنظمة النسخ الاحتياطي متعددة المصادر لتحديد المواقع. تزيد مثل هذه التكرارات من التكاليف وأعباء العمل للاعتماد. يدمج المصنعون الآن أجهزة استشعار بالقصور الذاتي بدرجة الكم للحفاظ على الدقة أثناء الانقطاعات، بينما تستثمر شركات الطيران في المراقبة في الوقت الفعلي للإشارة إلى بيانات الأقمار الصناعية الشاذة. تستجيب الحكومات بشبكات مراقبة الطيف، لكن النشر الكامل يبقى على بُعد سنوات.

تداخل طيف 5G يتحدى عمليات مقياس الارتفاع الراديوي

تواصل إدارة الطيران الفيدرالية تقييم تداخل 5G للنطاق C مع مقاييس الارتفاع الراديوية، فارضة قيود مؤقتة على المناهج في عدة مطارات أثناء ضعف الرؤية.[3]Federal Aviation Administration, "FAA 5G C-Band Guidance," faa.gov يجب على شركات الطيران وضع ميزانية لمرشحات التحديث أو مقاييس الارتفاع الجديدة، خاصة على أساطيل الطائرات واسعة الهيكل العاملة عبر مناطق متعددة بقواعد طيف مختلفة. تضغط هذه النفقات غير المخططة على شركات النقل الأصغر وتبطئ اعتماد إلكترونيات الطيران المتقدمة الأخرى.

تحليل القطاعات

حسب تقنية الاتصال: البُنى الهجينة تكتسب زخماً

حافظت الروابط الراديوية على 39.45% من إيرادات عام 2024 بسبب البنية التحتية المتجذرة لـ VHF والتفويضات التنظيمية العالمية. إلا أن حلول GNSS-SBAS الهجينة مقررة لتفوق جميع التقنيات الأخرى بمعدل نمو سنوي مركب قدره 8.95%، مما يوضح تحول الصناعة نحو مناهج الدقة والتغطية المحيطية دون مساعدات أرضية. حجم سوق أنظمة الملاحة الطيران للحلول الهجينة من المتوقع أن ينمو بشكل أسرع من أي فئة اتصال أخرى، مدعوماً بمشغلي الأقمار الصناعية الذين يطلقون كوكبات ADS-B مخصصة تغذي بيانات حركة المرور في الوقت الفعلي للطاقم.

تكتسب الاتصالات الساتلية صلة على المسارات القطبية وعبر المحيطات، بينما تسمح أجهزة الراديو المحددة بالبرمجيات بالاختيار الديناميكي للترددات لتخفيف التداخل. يجهز الجمع بين أجهزة الاستقبال المتمركزة في الفضاء والشبكات الأرضية شركات الطيران بروابط مقاومة تدعم تمارين إدارة المسار رباعي الأبعاد المستقبلية. يمثل برنامج ADS-B من 100 قمر صناعي من ثاليس هذا التحول نحو المراقبة والاتصالات المتكاملة، مما يقلل من عدد الأجهزة وتكاليف الاعتماد من خلال وحدات إلكترونيات الطيران المشتركة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب المنصة: التحديث العسكري يسرع الطلبات

سيطرت الأساطيل المدنية والتجارية على 41.25% من حصة سوق أنظمة الملاحة الطيران في عام 2024، معززة باستبدال الطائرات ضيقة الهيكل المسنة وانتعاش طلب الركاب. تقود الجيوش أعلى سرعة إنفاق بمعدل نمو سنوي مركب قدره 9.23% حيث تسعى الدول إلى قدرة ملاحة ذات سيادة محصنة ضد إشارات GNSS الأجنبية. تجمع هذه البرامج في كثير من الأحيان مرشحات الحرب الإلكترونية وأجهزة الاستشعار بالقصور الذاتي المتكررة والتخطيط المهمة المساعد بالذكاء الاصطناعي في نفس خادم قمرة القيادة لتقليل الأسلاك والوزن.

يُظهر مفهوم المقاتل من الجيل السادس لبرنامج الطيران القتالي العالمي أن دمج أجهزة الاستشعار والملاحة التكيفية سيدعم منصات التفوق الجوي المستقبلية.[4]Army Recognition, "Global Combat Air Programme Advances Sixth-Generation Fighter," armyrecognition.com في نفس الوقت، تبدأ سيارات الأجرة الجوية eVTOL، المصنفة تحت التنقل الجوي الحضري، في تحديد هوائيات معتمدة وأجهزة استقبال متعددة الترددات مصممة للممرات منخفضة الارتفاع. يحافظ هذا الطلب على التنوع على تراكم الطلبات لأجنحة إلكترونيات الطيران اللاأدراكية للمنصة التي يمكن إعادة تعبئتها عبر المقاتلات وطائرات الشحن وسيارات الأجرة الطائرة بإعادة التأهيل الدنيا.

حسب أداة الطيران: الجيروسكوبات تقود ابتكار الموجة التالية

احتلت أجهزة كمبيوتر الطيار الآلي أكبر حصة من الأدوات بنسبة 29.21% في عام 2024، مما يعكس دورها الذي لا غنى عنه في إدارة أعباء العمل بعيدة المدى. تسجل أدوات الجيروسكوب أحد الارتفاعات بمعدل نمو سنوي مركب قدره 10.12% حتى عام 2030 حيث يفتح تحسين MEMS والاستشعار الكمي خصائص الانحراف على مستوى السنتيمتر. يسمح الأداء الناتج لقمرات القيادة عديمة الأعطال بالحفاظ على دقة الملاحة أثناء انقطاع GNSS المطول، وهي ميزة حاسمة للطيران العسكري والرحلات عبر القطبين.

حققت الجيروسكوبات البصرية من Anello Photonics خطأ 0.1% على مدى 100 كيلومتر في التجارب الميدانية، مما يؤكد وتيرة التحسن. تقلل التطورات في خوارزميات دمج أجهزة الاستشعار من عدم اليقين في الموقع بمزج جيروسكوب ومقياس التسارع وبيانات الهواء والإشارات السماوية داخل مرشح كالمان مشترك، مما يعزز المقاومة ضد هجمات الخداع. تدعم هذه التطورات سوق أنظمة الملاحة الطيران من خلال تمكين وحدات المرجع بالقصور الذاتي منخفضة التكلفة المناسبة للطائرات بدون طيار الصغيرة وeVTOLs.

حسب نوع النظام: المراقبة والسلامة تتقارب

احتفظت أنظمة الرادار بحصة 31.51% في عام 2024 لأن المشغلين المدنيين والدفاعيين يعتمدون عليها للوعي بالطقس والتضاريس. إلا أن أجنحة تجنب التصادم نمت بمعدل نمو سنوي مركب قدره 6.53% حيث نفذت منظمة الطيران المدني الدولي تفويضات مراقبة معززة مدعومة ببث ADS-B المتمركزة في الفضاء. حجم سوق أنظمة الملاحة الطيران لأجهزة وبرمجيات تجنب التصادم من المتوقع أن يتوسع بانتظام حيث تتطلب الطائرات المستقلة حل النزاعات بسرعة الآلة.

في الوقت نفسه، تبقى الملاحة بالقصور الذاتي قدرة أساسية للمشغلين الذين يطيرون في مناطق محرومة من GPS. في الوقت نفسه، تعيش أنظمة الهبوط بالأدوات (ILS) بفضل الإصرار التنظيمي على التكرار ثنائي المسار أثناء مناهج الرؤية المنخفضة. لذلك، يجمع الموردون رادار الطقس وتجنب تصادم المرور ووحدات الهبوط الدقيق في أرفف متكاملة تقلل النفقات العامة لدورة الحياة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب المكونات: البرمجيات تحول خلق القيمة

شكلت الأجهزة 39.41% من الإيرادات في عام 2024، مرتكزة على وحدات عرض قمرة القيادة والهوائيات وأجهزة الاستشعار بالقصور الذاتي. تمثل البرمجيات الحدود سريعة الحركة، ترتفع بمعدل نمو سنوي مركب قدره 7.27% على ظهر تخطيط الطيران السحابي الأصلي ولوحات الصيانة التنبؤية وطياري الذكاء الاصطناعي. تنظر صناعة أنظمة الملاحة الطيران بشكل متزايد إلى التحديثات عبر الهواء كمفتاح اقتصاديات دورة الحياة؛ SmartCharts من غارمن وLuci من FlightPath3D تمثل ابتكارات واجهة المستخدم التي تدفع إيرادات الاشتراك.

تسمح مزامنة الحافة-السحابة للطاقم بتلقي طبقات الطقس في الوقت الفعلي والتوجيه المحسن أثناء الطيران، بينما يراقب المهندسون الأرضيون مقاييس الصحة المتدفقة من كل وحدة قابلة للاستبدال في الخط. تقلل هذه البنية من الصيانة غير المجدولة وتدعم اعتماد أسرع لإصدارات الوظائف الطفيفة، مما يعزز روابط ما بعد البيع للموردين.

التحليل الجغرافي

حافظت أمريكا الشمالية على قيادتها بحصة 35.65% في عام 2024، مدعومة بالتمويل الثابت لـ NextGen والإنتاج القوي للطائرات النفاثة التجارية ووضع القواعد الاستباقي لإدارة الطيران الفيدرالية بشأن طائرات الرفع المدعومة. تُظهر إضافات طرق ملاحة المنطقة مثل Q-143 وT-467 أن ترقيات الكفاءة في الطريق تستمر حتى مع انتعاش أعداد الركاب. يضع الاعتماد الواسع للمنطقة على تحديثات البرمجيات عبر الهواء موقعها كأرض تجارب للتحليلات الملاحية السحابية التي تغذي مباشرة خوارزميات مركز الإرسال.

آسيا والمحيط الهادئ هي الساحة الأسرع نمواً بمعدل نمو سنوي مركب قدره 8.12% حتى عام 2030. تهيمن الصين والهند على دفاتر الطلبات للطائرات النفاثة ضيقة الهيكل، بينما تخصص الحكومات الإقليمية رؤوس الأموال نحو الزيادة القائمة على الأقمار الصناعية وإطارات إدارة حركة المرور بدون طيار. تُظهر منشأة MRO الجديدة لثاليس في دلهي-NCR واتفاقية خريطة طريق UTM مع السلطات التايلندية تحول المورد نحو مراكز الهندسة المحلية التي يمكنها تقليل وقت الاعتماد للناقلات الأصلية. تسرع هذه التحركات اعتماد أجهزة استقبال GNSS-SBAS الهجينة عبر أساطيل الممر الواحد الجديدة.

تسجل أوروبا مكاسب صلبة حيث تنتشر إجراءات PBN المدفوعة بـ SESAR وتضع وكالة سلامة الطيران التابعة للاتحاد الأوروبي اللمسات الأخيرة على لوائح VTOL الشاملة التي تضع خطوط أساس أداء الملاحة للتنقل الجوي الحضري. يحمي تمديد عمر خدمة EGNOS حتى عام 2028 عمليات الرؤية المنخفضة لأكثر من 400 مطار، مما يحافظ على الطلب لأجهزة كمبيوتر إدارة الطيران القادرة على SBAS وشاشات المناهج الدقيقة.[5]European Union Aviation Safety Agency, "Special Condition for VTOL-Category Aircraft," easa.europa.eu تدفع أولويات الاستدامة شركات الطيران إلى اعتماد أدوات التنبؤ بالمسار التي تمكن وصولات الهبوط المستمر، مما يعزز دور التحليلات التنبؤية داخل خوادم قمرة القيادة.

المشهد التنافسي

سوق أنظمة الملاحة الطيران مدمج باعتدال. تستفيد شركات الطيران الكبرى من المعرفة العميقة للاعتماد والعلاقات الطويلة مع العملاء لحماية القواعد المثبتة، بينما تتخلص بانتقائية من الأصول غير الأساسية. أعاد بيع بوينج لـ Jeppesen وForeFlight إلى Thoma Bravo بقيمة 10.55 مليار دولار أمريكي تركيز صانع الطائرات على الأجهزة بينما خلق منصة طيران رقمي خالصة للنمو السريع في الاشتراكات. سلطت العروض المتنافسة من شركات مثل هانيويل وGE وشركة RTX الضوء على الأهمية الاستراتيجية لقواعد بيانات تخطيط الطيران في قمرات القيادة من الجيل التالي.

يميز الداخلون الجدد أنفسهم من خلال الاستشعار الكمي والجيروسكوبات البصرية وطياري الذكاء الاصطناعي. توسع شراء VIAVI Solutions بقيمة 50 مليون دولار أمريكي لـ Inertial Labs تشكيلة أجهزة الاستشعار بالقصور الذاتي للمنصات المأهولة وغير المأهولة، مما يعكس الاتجاه نحو محافظ الاستشعار الحركي المتكاملة رأسياً. وفي الوقت نفسه، تتسابق مجموعة ثاليس وغارمن وهانيويل لتزويد هوائيات متعددة الترددات وأجهزة طيران مفتوحة البنية لمطوري eVTOL، متوقعة اعتماد التنقل الحضري خلال العقد.

تتجلى الكثافة التنافسية أيضاً في مشاريع المراقبة التعاونية المتمركزة في الفضاء. تبني ثاليس وSpire Global وESSP خدمة ADS-B من 100 قمر صناعي تعد بتغطية حركة المرور على نطاق الكرة الأرضية بحلول عام 2027. يحسن الوصول إلى مثل هذه تغذيات البيانات خوارزميات تجنب التصادم ويخلق خدمات تحليلات طيران متميزة. الموردون الذين يقترنون الأجهزة واشتراكات البيانات ولوحات الصيانة التنبؤية يقفون لالتقاط قيمة أكبر مدى الحياة عبر الأساطيل التي تتوسط الآن فترات خدمة تزيد عن 20 عاماً.

قادة صناعة أنظمة الملاحة الطيران

-

شركة هانيويل الدولية المحدودة

-

شركة RTX

-

مجموعة ثاليس

-

شركة غارمن المحدودة

-

شركة نورثروب غرومان

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- يونيو 2025: كشفت غارمن عن لوحة الطيران المتكاملة G5000 PRIME، معززة الوعي بالموقف برؤية تركيبية وتوجيه سير تنبؤي.

- مايو 2025: قدمت غارمن SmartCharts، تقدم رسم خرائط تفاعلي مع طبقات بيانات في الوقت الفعلي لتقليل عبء عمل الطيار.

- أغسطس 2024: أصبحت ثاليس المورد الوحيد لهوائيات الملاحة والاتصال لبرنامج طائرة eVTOL من ليليوم.

- يونيو 2024: بدأت ثاليس وSpire Global وESSP ببناء خدمة مراقبة ساتلية ستستخدم 100 قمر صناعي لجمع رسائل ADS-B العالمية.

نطاق التقرير العالمي لسوق أنظمة الملاحة الطيران

تحدد أنظمة الملاحة الطيران الموقع الدقيق للطائرة، مما يساعد الطيارين على الالتزام بالمسارات المحددة. تتعمق دراسة السوق في أنظمة الملاحة الطيران المتنوعة المستخدمة عبر الطيران العسكري والتجاري والعام. تشمل جميع مكونات وأنظمة إلكترونيات الطيران الحاسمة للملاحة والاتصال، مما يضمن أن الطائرات يمكنها نقل مواقعها بفعالية إلى المحطات الأرضية والطائرات الأخرى المحمولة جواً.

يُقسم سوق أنظمة الملاحة الطيران حسب نوع الاتصال والتطبيق وأداة الطيران والأنظمة والجغرافيا. حسب نوع الاتصال، يُقسم السوق إلى راديو وأقمار صناعية. حسب التطبيق، يُقسم السوق إلى الطيران المدني والتجاري والطيران العسكري. حسب أداة الطيران، يُقسم السوق إلى طيار آلي ومقياس ارتفاع وجيروسكوب وأجهزة استشعار وبوصلة مغناطيسية. حسب الأنظمة، يُقسم السوق إلى رادارات وأنظمة هبوط بالأدوات وأنظمة ملاحة بالقصور الذاتي وأنظمة تجنب التصادم وVOR/DME وأنظمة الملاحة الساتلية العالمية (GNSS). يغطي التقرير أيضاً أحجام السوق والتوقعات لسوق أنظمة الملاحة الطيران في البلدان الرئيسية عبر مناطق مختلفة. لكل قطاع، يُقدم حجم السوق من حيث القيمة (بالدولار الأمريكي).

| الراديو |

| الأقمار الصناعية |

| الهجين (GNSS+SBAS) |

| الطيران المدني والتجاري |

| طيران الأعمال والطيران العام |

| الطيران العسكري |

| الطائرات بدون طيار/eVTOL |

| الطيار الآلي |

| مقياس الارتفاع |

| الجيروسكوب |

| نظام مرجع الاتجاه والموقف (AHRS) |

| أجهزة الاستشعار (IMU، بيانات الهواء، إلخ) |

| البوصلة المغناطيسية |

| الرادارات |

| أنظمة الهبوط بالأدوات (ILS) |

| أنظمة الملاحة بالقصور الذاتي (INS) |

| أنظمة تجنب التصادم (CAS) |

| GNSS/VOR-DME |

| أنظمة أخرى |

| الأجهزة |

| البرمجيات |

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| فرنسا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| كوريا الجنوبية | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | المملكة العربية السعودية |

| الإمارات العربية المتحدة | ||

| تركيا | ||

| باقي الشرق الأوسط | ||

| أفريقيا | جنوب أفريقيا | |

| باقي أفريقيا | ||

| حسب تقنية الاتصال | الراديو | ||

| الأقمار الصناعية | |||

| الهجين (GNSS+SBAS) | |||

| حسب المنصة | الطيران المدني والتجاري | ||

| طيران الأعمال والطيران العام | |||

| الطيران العسكري | |||

| الطائرات بدون طيار/eVTOL | |||

| حسب أداة الطيران | الطيار الآلي | ||

| مقياس الارتفاع | |||

| الجيروسكوب | |||

| نظام مرجع الاتجاه والموقف (AHRS) | |||

| أجهزة الاستشعار (IMU، بيانات الهواء، إلخ) | |||

| البوصلة المغناطيسية | |||

| حسب نوع النظام | الرادارات | ||

| أنظمة الهبوط بالأدوات (ILS) | |||

| أنظمة الملاحة بالقصور الذاتي (INS) | |||

| أنظمة تجنب التصادم (CAS) | |||

| GNSS/VOR-DME | |||

| أنظمة أخرى | |||

| حسب المكونات | الأجهزة | ||

| البرمجيات | |||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| المكسيك | |||

| أوروبا | المملكة المتحدة | ||

| ألمانيا | |||

| فرنسا | |||

| باقي أوروبا | |||

| آسيا والمحيط الهادئ | الصين | ||

| اليابان | |||

| الهند | |||

| كوريا الجنوبية | |||

| باقي آسيا والمحيط الهادئ | |||

| أمريكا الجنوبية | البرازيل | ||

| الأرجنتين | |||

| باقي أمريكا الجنوبية | |||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | المملكة العربية السعودية | |

| الإمارات العربية المتحدة | |||

| تركيا | |||

| باقي الشرق الأوسط | |||

| أفريقيا | جنوب أفريقيا | ||

| باقي أفريقيا | |||

الأسئلة الرئيسية المجاب عنها في التقرير

ما هي القيمة الحالية لسوق أنظمة الملاحة الطيران؟

يُقدر السوق بـ 22.98 مليار دولار أمريكي في عام 2025.

ما هي سرعة نمو سوق أنظمة الملاحة الطيران المتوقعة؟

من المتوقع أن يتوسع بمعدل نمو سنوي مركب قدره 6.63%، ليصل إلى 31.68 مليار دولار أمريكي بحلول عام 2030.

أي تقنية اتصال تحتل أكبر حصة؟

تقود الاتصالات الراديوية بحصة 39.45%، رغم أن حلول GNSS-SBAS الهجينة تنمو بشكل أسرع.

لماذا آسيا والمحيط الهادئ هي المنطقة الأسرع نمواً؟

توسع الأسطول في الصين والهند والاستثمارات الكبيرة في تحديث حركة المرور الجوية تقود معدل النمو السنوي المركب للمنطقة البالغ 8.12%.

كيف ستؤثر شبكات 5G على الملاحة الطيران؟

يمكن لنشر 5G للنطاق C أن يتداخل مع مقاييس الارتفاع الراديوية، مما يدفع شركات الطيران إلى ترقية المعدات والمنظمين إلى إصدار قيود تشغيلية.

ما هو الاتجاه التكنولوجي الأكثر تعطيلاً لأنظمة الملاحة المستقبلية؟

تعد الجيروسكوبات المعززة بالكم ودمج أجهزة الاستشعار المدفوع بالذكاء الاصطناعي بدقة مستقلة عن GPS وهياكل قمرة قيادة عديمة الأعطال.

آخر تحديث للصفحة في: