تحليل سوق إستر الأحماض الدهنية

من المتوقع أن يصل السوق العالمي لإسترات الأحماض الدهنية إلى أكثر من 1,771.21 كيلو طن بحلول نهاية العام الحالي، ومن المتوقع أن يسجل السوق معدل نمو سنوي مركب يزيد عن 4٪ خلال الفترة المتوقعة.

أثرت جائحة كوفيد-19 على السوق سلبا في عام 2020 والنصف الأول من عام 2021، بسبب انخفاض صناعات المستخدم النهائي مثل الوقود الحيوي والعناية الشخصية. ومع ذلك، فقد وصل السوق حاليًا إلى مستويات ما قبل الوباء، ومن المتوقع أن ينمو بمعدل ثابت.

- العوامل الرئيسية التي تحرك السوق التي تمت دراستها هي التفضيل المتزايد لوقود الديزل الحيوي وزيادة الطلب على منتجات العناية الشخصية.

- من ناحية أخرى، من المرجح أن تؤدي قيود الأداء المرتبطة باسترات الأحماض الدهنية إلى إعاقة نمو السوق خلال الفترة المتوقعة.

- من المرجح أن تكون التطبيقات الناشئة وإعادة تدوير استرات الأحماض الدهنية بمثابة فرص للسوق التي تمت دراستها في السنوات القادمة.

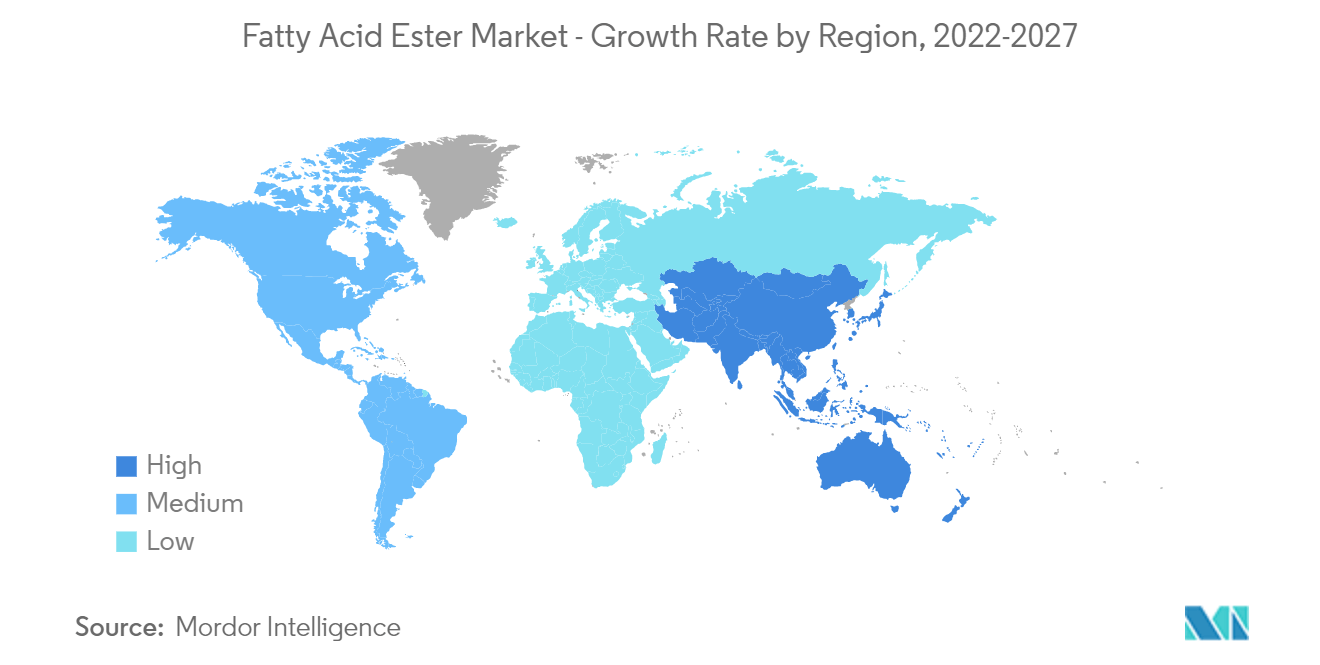

- سيطرت المنطقة الأوروبية على السوق في جميع أنحاء العالم. ومع ذلك، من المتوقع أن تسجل منطقة آسيا والمحيط الهادئ أعلى معدل نمو سنوي مركب خلال فترة التوقعات.

اتجاهات سوق إستر الأحماض الدهنية

زيادة الطلب على سوق إستر الأحماض الدهنية من تطبيقات الوقود الحيوي

- يعتبر وقود الديزل الحيوي المصنوع من استرات الأحماض الدهنية (مصادر متجددة) أكثر أمانًا للبيئة. ينتج وقود الديزل الحيوي ملوثات سامة وغازات دفيئة أقل من وقود الديزل النفطي.

- ويمكن استخدامها في شكل نقي (B100) أو يمكن مزجها مع وقود الديزل الحيوي في شكل B2 (أي 2% وقود الديزل الحيوي، 98% وقود الديزل النفطي)، B5 (أي 5% وقود الديزل الحيوي، 95% وقود الديزل النفطي). وبالمثل، يمكن استخدامها كـ B20 وB100. في بعض الحالات، يتم استخدام وقود الديزل الحيوي كما هو (B100)، بشكل رئيسي من قبل شركات الشاحنات الكبيرة.

- كما ساعد وقود الديزل الحيوي العديد من البلدان على تقليل اعتمادها على احتياطيات النفط الأجنبية، حيث يتم إنتاجها محليًا ويمكن استخدامها في أي محرك ديزل مع تعديل بسيط أو بدون تعديل على المحرك أو نظام الوقود.

- ووفقا لـ IES، في عام 2021، وصل الطلب على الوقود الحيوي إلى 155.400 مليون لتر، ليعود إلى مستويات عام 2019 تقريبًا. ارتفع الطلب بمقدار 8,700 مليون لتر على أساس سنوي. ارتفع الطلب على وقود الديزل الحيوي ((في إشارة إلى FAME)) بنسبة 0.2٪ مقارنة بعام 2019 و 0.3٪ مقارنة بعام 2020.

- وخلال الفترة نفسها، من المتوقع أن يزيد إنتاج وقود الديزل الحيوي والزيوت النباتية المعالجة بالهيدروجين بمقدار 380 ألف برميل يوميًا، ويرجع ذلك في الغالب إلى زيادة القدرات في الولايات المتحدة وإندونيسيا وماليزيا.

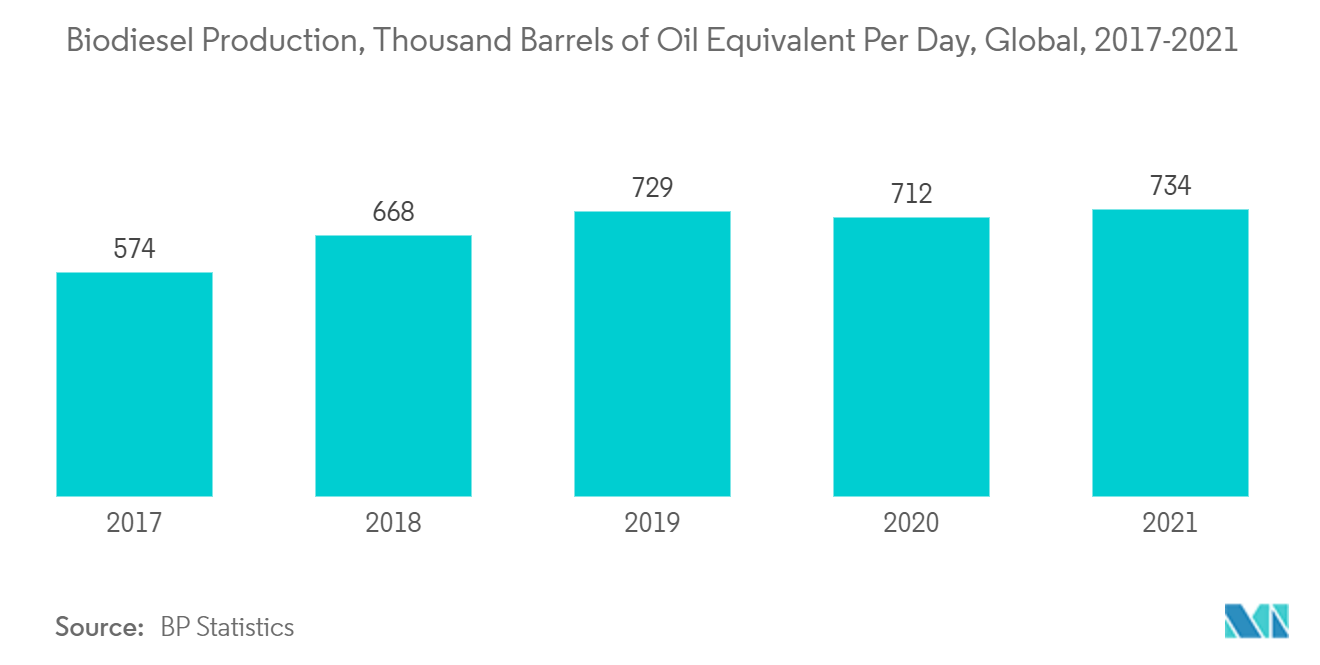

- وبحسب إحصائيات شركة بريتيش بتروليوم، وصل الإنتاج العالمي من وقود الديزل الحيوي في عام 2021 إلى 734 ألف برميل من مكافئ النفط يوميًا مقارنة بـ 712 ألف برميل من مكافئ النفط يوميًا التي تم إنتاجها في عام 2020.

- ومن المتوقع أن يشهد سوق الوقود الحيوي (الديزل الحيوي في هذه الحالة) زيادة بوتيرة جيدة، وذلك نظراً لمزاياه الإضافية وسلامته، الأمر الذي سيزيد بشكل كبير من الطلب على استرات الأحماض الدهنية الطبيعية.

المنطقة الأوروبية للسيطرة على السوق

- السوق الأوروبية هي أكبر سوق لاسترات الأحماض الدهنية (FAEs) بسبب الطلب الكبير على الوقود الحيوي والعناية الشخصية ومستحضرات التجميل، وخاصة من دول مثل ألمانيا وفرنسا.

- أوروبا هي أكبر منتج للديزل الحيوي على مستوى العالم. ووصل إلى 248 ألف برميل نفط مكافئ يومياً عام 2021 مقارنة بمستوى الإنتاج عام 2011 الذي سجل نحو 160 ألف برميل نفط مكافئ يومياً. ومن المتوقع أن يصل إنتاج الزيوت النباتية المهدرجة ووقود الديزل الحيوي في أوروبا إلى 320 ألف برميل يوميًا في عام 2026، ارتفاعًا من 40 ألف برميل يوميًا في عام 2020.

- وفقًا للقوانين الجديدة التي أقرها البرلمان الألماني، من المقرر أن يرتفع التزام البلاد بخفض انبعاثات الغازات الدفيئة (GHG) إلى 25% بحلول عام 2030 من 6% حاليًا. ومن المتوقع أن تزيد شركات النفط في البلاد من استخدام مصادر الطاقة المتجددة في النقل بشكل كبير. في المقابل، تم تحديد سقف لعدد أنواع الوقود الحيوي المرتكز على المحاصيل والتي يتم احتسابها ضمن ولاية المزج بنسبة 4.4%، مع حظر الوقود الحيوي المرتكز على زيت النخيل اعتبارًا من عام 2023 فصاعدًا.

- وفقًا لـ Union Zur Förderung von Oel und Proteinpflanzen (UFOP)، بلغ إنتاج وقود الديزل الحيوي في ألمانيا حوالي 2.38 مليون طن. يحد معيار وقود الديزل DIN EN 590 من معدل دمج FAME (الديزل الحيوي) بنسبة 7% من حيث الحجم.

- في ألمانيا، يتم استخدام حوالي نصف الأراضي للزراعة. وهي ثالث أكبر مصدر للسلع الزراعية في العالم. تُزرع الحبوب بشكل رئيسي في حوالي ثلث الأراضي الزراعية في ألمانيا، حيث يعتبر القمح المحصول الرئيسي، يليه الشعير والجاودار. وهذا يزيد من الطلب على FAEs من مختلف التطبيقات الزراعية.

- في عام 2021، بلغ إجمالي القيمة المضافة للقطاع الزراعي الألماني حوالي 19.36 مليار يورو (~ 19.90 مليار دولار أمريكي)، مقارنة بـ 20.62 مليار يورو (~ 21.19 مليار دولار أمريكي) في عام 2020. علاوة على ذلك، في عام 2020، بلغت قيمة الإنتاج الزراعي الألماني تقدر بنحو 57.59 مليار يورو (~ 59.18 مليار دولار أمريكي)، بانخفاض من 58.53 مليون يورو (~ 60.15 مليار دولار أمريكي) في عام 2019.

- تُستخدم FAEs في تطبيقات الوقود الحيوي لتقليل آثار الكربون. أصدرت الحكومة الفرنسية قانونًا في عام 2015 يسمى قانون الانتقال للطاقة والذي يتضمن الالتزام بزيادة حصة مصادر الطاقة المتجددة في وقود النقل إلى 15٪ بحلول عام 2025.

- وبحسب تقرير المراجعة الإحصائية لشركة بي بي للطاقة العالمية 2022، بلغ إنتاج الوقود الحيوي في فرنسا نحو 48 ألف برميل مكافئ نفط يومياً في 2021 مقابل 43 ألف برميل مكافئ نفط يومياً في 2020، أي بزيادة 12% تقريباً. من العام السابق.

- تُستخدم FAEs في صناعة مستحضرات التجميل حيث أن لها تأثيرًا مرطبًا لتنعيم البشرة لخلق إحساس مهدئ. وقد بلغت قيمة سوق منتجات مستحضرات التجميل الفرنسية 2.38 مليار دولار أمريكي في عام 2021 مقارنة بـ 2.05 مليار دولار أمريكي في عام 2020، ومن المتوقع أن تصل إلى حوالي 3.55 مليار دولار أمريكي بحلول عام 2026.

- ونظرا للعوامل المذكورة أعلاه، من المرجح أن تهيمن المنطقة الأوروبية على السوق خلال الفترة المتوقعة.

نظرة عامة على صناعة إستر الأحماض الدهنية

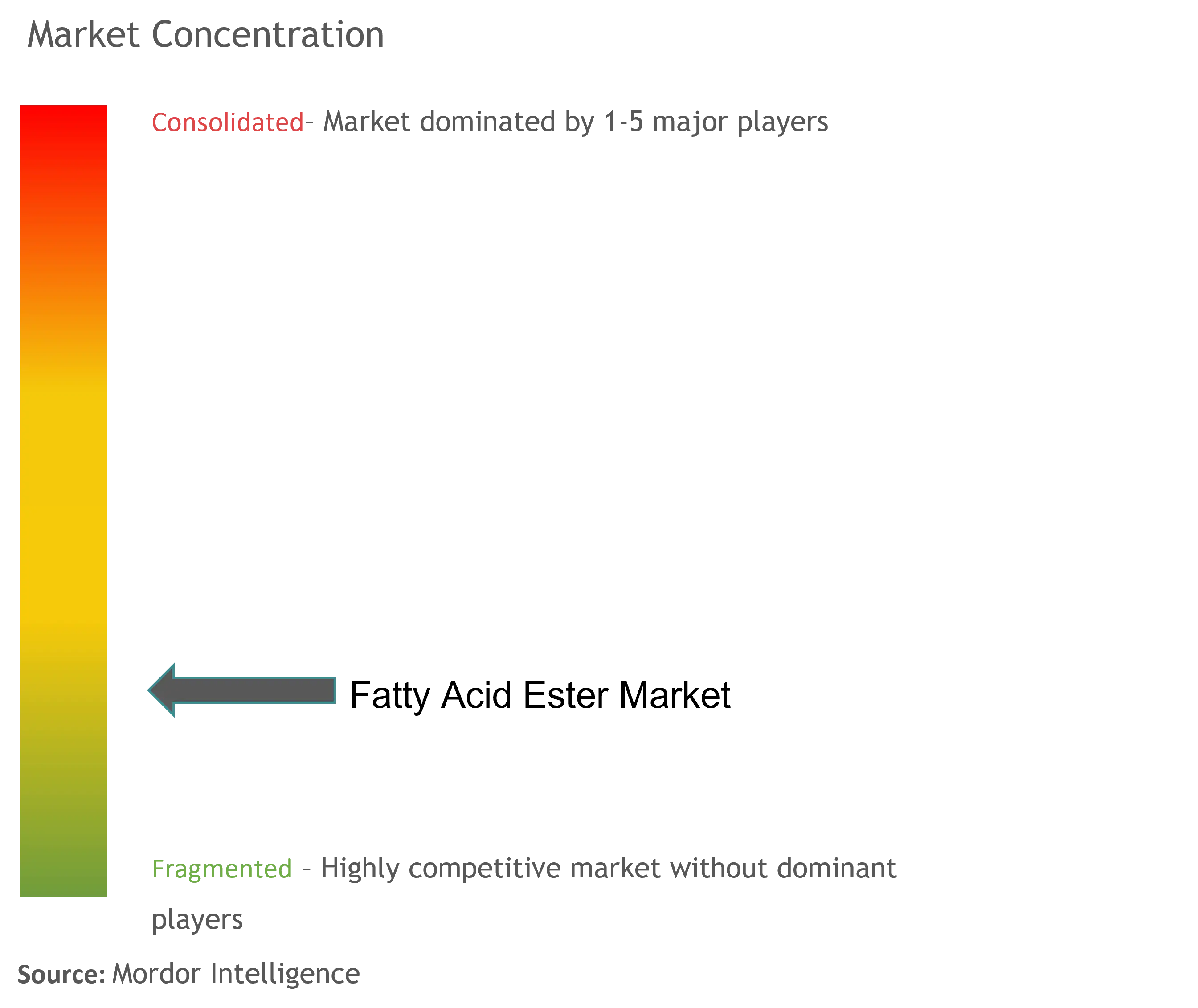

إن سوق إستر الأحماض الدهنية مجزأ بطبيعته، مع وجود عدد قليل فقط من اللاعبين الرئيسيين الذين يهيمنون على السوق. بعض الشركات الكبرى هي Wilmar International Ltd، وAvril، وChevron Corporation، وVerbio Vereinigte Bioenergie AG، وCargill Corporation، وغيرها.

قادة سوق إستر الأحماض الدهنية

Wilmar International Ltd

Avril

Chevron Corporation

Verbio Vereinigte Bioenergie AG

Cargill Corporation

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق إستر الأحماض الدهنية

- يونيو 2022 استحوذت شركة Chevron Corporation على شركة Renewable Energy Group Inc. وقد أضاف هذا الاستحواذ قدرات وأصول وعلاقات تكميلية مع العملاء لجعل شركة Chevron واحدة من شركات الوقود المتجدد الرائدة في الولايات المتحدة.

- يونيو 2022 أكملت شركة Cargill أول مصنع متطور للديزل الحيوي في مدينة Ghent ببلجيكا، يُطلق عليه اسم Bioro Biodiesel Refinery، والذي يحول نفايات الزيوت والمخلفات إلى وقود متجدد. وسيتم استخدام وقود الديزل الحيوي المتقدم الذي يتم إنتاجه في المنشأة من قبل قطاعي النقل البحري والنقل بالشاحنات في أوروبا.

- مايو 2022 بدأت شركة Oleon، وهي شركة تابعة لمجموعة Avril، في بناء منشأة إنتاج جديدة في بايتاون، تكساس، هيوستن، باستثمار قدره 50 مليون دولار أمريكي. ومن المتوقع أن يبدأ تشغيل هذه المنشأة الجديدة بحلول نهاية عام 2023 وستنتج الإسترات وتوفر خدمات الخلط لدعم أعمال الشركة المتنامية في مجال النفط والغاز.

تجزئة صناعة استر الأحماض الدهنية

استرات الأحماض الدهنية هي نوع من الإستر ينتج عن مزيج حمض دهني مع كحول. عندما يكون مكون الكحول هو الجلسرين، فإن استرات الأحماض الدهنية المنتجة يمكن أن تكون أحادية الجليسريد، أو ثنائي الجليسريد، أو ثلاثي الجليسريد.

يتم تقسيم سوق إستر الأحماض الدهنية حسب النوع والتطبيق والجغرافيا. حسب النوع، يتم تقسيم السوق إلى استرات ميثيل الأحماض الدهنية، واسترات البوليول، واسترات السوربيتان، واسترات السكروز، وأنواع أخرى. حسب التطبيق، يتم تقسيم السوق إلى مواد التشحيم الاصطناعية، والمستحضرات الصيدلانية، ومنتجات العناية الشخصية، والمواد الغذائية، وتطبيقات الوقود الحيوي، وغيرها من التطبيقات. حسب الجغرافيا، يتم تقسيم السوق إلى آسيا والمحيط الهادئ وأوروبا وأمريكا الشمالية وأمريكا الجنوبية والشرق الأوسط وأفريقيا. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق استرات الأحماض الدهنية في البلدان الرئيسية عبر 15 دولة. لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس الحجم (كيلو طن).

| استرات ميثيل الأحماض الدهنية (FAME) |

| استرات البوليول |

| استرات السوربيتان |

| استرات السكروز |

| أنواع أخرى |

| مواد التشحيم الاصطناعية |

| المستحضرات الصيدلانية |

| منتجات العناية الشخصية |

| طعام |

| تطبيقات الوقود الحيوي |

| تطبيقات أخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| فرنسا | |

| المملكة المتحدة | |

| إيطاليا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| يكتب | استرات ميثيل الأحماض الدهنية (FAME) | |

| استرات البوليول | ||

| استرات السوربيتان | ||

| استرات السكروز | ||

| أنواع أخرى | ||

| طلب | مواد التشحيم الاصطناعية | |

| المستحضرات الصيدلانية | ||

| منتجات العناية الشخصية | ||

| طعام | ||

| تطبيقات الوقود الحيوي | ||

| تطبيقات أخرى | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| فرنسا | ||

| المملكة المتحدة | ||

| إيطاليا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق إستر الأحماض الدهنية

ما هو حجم سوق إستر الأحماض الدهنية الحالي؟

من المتوقع أن يسجل سوق إستر الأحماض الدهنية معدل نمو سنوي مركب يزيد عن 4٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق إستر الأحماض الدهنية؟

Wilmar International Ltd، Avril، Chevron Corporation، Verbio Vereinigte Bioenergie AG، Cargill Corporation هي الشركات الكبرى العاملة في سوق إستر الأحماض الدهنية.

ما هي المنطقة الأسرع نموًا في سوق إستر الأحماض الدهنية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق إستر الأحماض الدهنية؟

في عام 2024، استحوذت أوروبا على أكبر حصة سوقية في سوق إستر الأحماض الدهنية.

ما هي السنوات التي يغطيها سوق إستر الأحماض الدهنية؟

يغطي التقرير حجم السوق التاريخي لسوق إستر الأحماض الدهنية للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق إستر الأحماض الدهنية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة إستر الأحماض الدهنية

إحصائيات الحصة السوقية لإسترات الأحماض الدهنية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل إستر الأحماض الدهنية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.