تحليل سوق الأحماض الدهنية الطبيعية

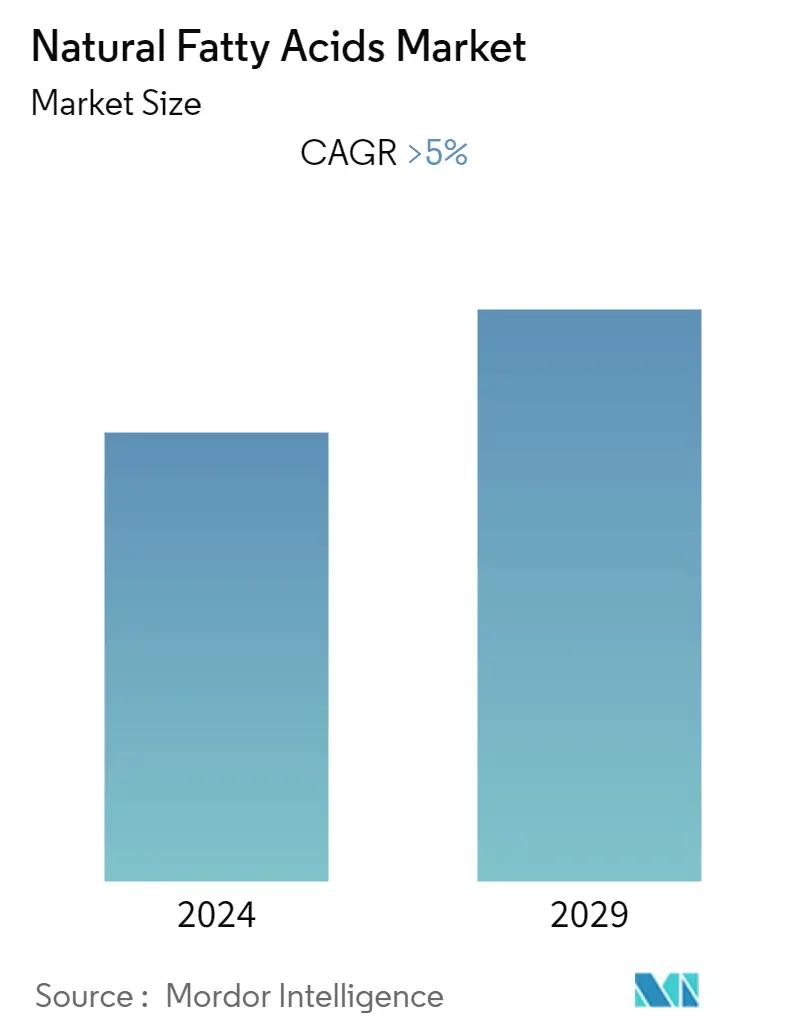

خلال الإطار الزمني للتنبؤ، من المتوقع أن يسجل سوق الأحماض الدهنية الطبيعية معدل نمو سنوي مركب يزيد عن 5٪.

أثر فيروس كورونا (COVID-19) على سوق الأحماض الدهنية الطبيعية بشكل عام بسبب توقف الإنتاج. ومع ذلك، فإن الارتفاع الكبير في مستحضرات التجميل ومنتجات العناية الشخصية أدى إلى زيادة الطلب على الأحماض الدهنية بعد الوباء.

- العوامل الرئيسية التي تدفع نمو السوق التي تمت دراستها هي الطلب المتزايد على الجلسرين لتصنيع البروبيلين غليكول والإبيكلوروهدرين، واللوائح الحكومية التي تشجع استخدام المنتجات الصديقة للبيئة، والاستخدام الأوسع لـ C18 في تطبيقات حقول النفط والحفر، والطلب المتزايد من سوق مستحضرات التجميل والعناية الشخصية.

- على الجانب الآخر، فإن تقلب العرض وأسعار المواد الخام يشكل حجر عثرة رئيسي في نمو السوق المدروسة.

- خلال فترة التوقعات، من المرجح أن يكون للسوق الذي تم النظر فيه فرصًا بسبب الطلب على المواد الخام الحيوية.

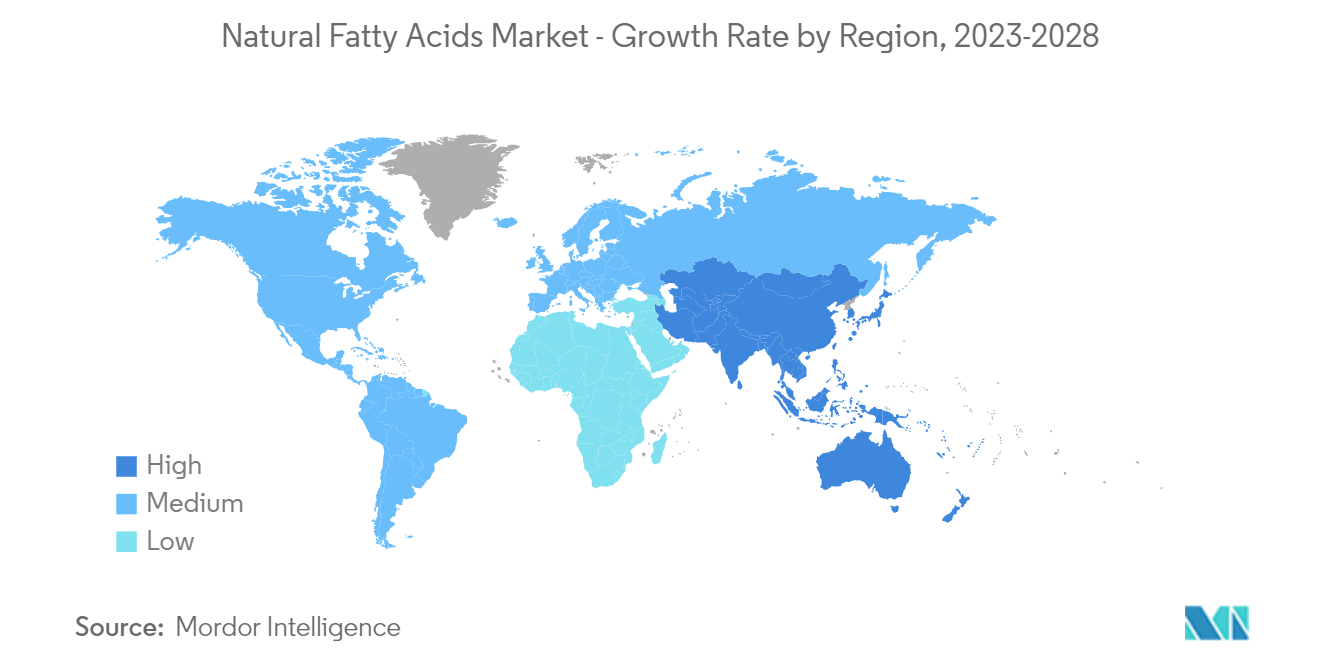

- سيطرت منطقة آسيا والمحيط الهادئ على السوق في جميع أنحاء العالم، حيث يكون الطلب مدفوعًا في المقام الأول بالطلب المتزايد على مستحضرات التجميل ومنتجات العناية الشخصية والمنظفات والصابون وإنتاجها.

اتجاهات سوق الأحماض الدهنية الطبيعية

قطاع المنتجات المنزلية ومستحضرات التجميل والعناية الشخصية يهيمن على الطلب في السوق

الخصائص المضادة للبكتيريا والفطريات والمضادة للفيروسات للأحماض الدهنية الطبيعية تجعلها شائعة الاستخدام على نطاق واسع في الأسواق المنزلية ومستحضرات التجميل والعناية الشخصية.

- بالإضافة إلى ذلك، يوفر الحمض الدهني تأثيرًا معتمًا وتماسكًا ويزيد من سمك المنتج. ونتيجة لهذه الخصائص، تستخدم الأحماض الدهنية الطبيعية على نطاق واسع في مستحضرات التجميل ومنتجات العناية الشخصية.

- وشكلت صناعة العناية الشخصية ومستحضرات التجميل حوالي 317 مليار دولار أمريكي في عام 2021، وتتصدر منطقة آسيا والمحيط الهادئ وأوروبا السوق، والذي من المتوقع أن يكون مدفوعًا بارتفاع الطلب على هذه المنتجات في هذه الأسواق. أيضًا، بحلول عام 2027، من المتوقع أن تبلغ قيمة صناعة العناية الشخصية حوالي 354,80 مليار دولار أمريكي.

- وفقًا لجمعية صناعة العناية الشخصية والمنظفات e. V. (IKW)، بلغت إيرادات منظفات الغسيل ومنتجات التنظيف في ألمانيا 5,092 مليون يورو (6,024.60 مليون دولار أمريكي) في عام 2021، مقارنة بـ 5,246 مليون يورو (5,989.49 مليون دولار أمريكي) في العام السابق.

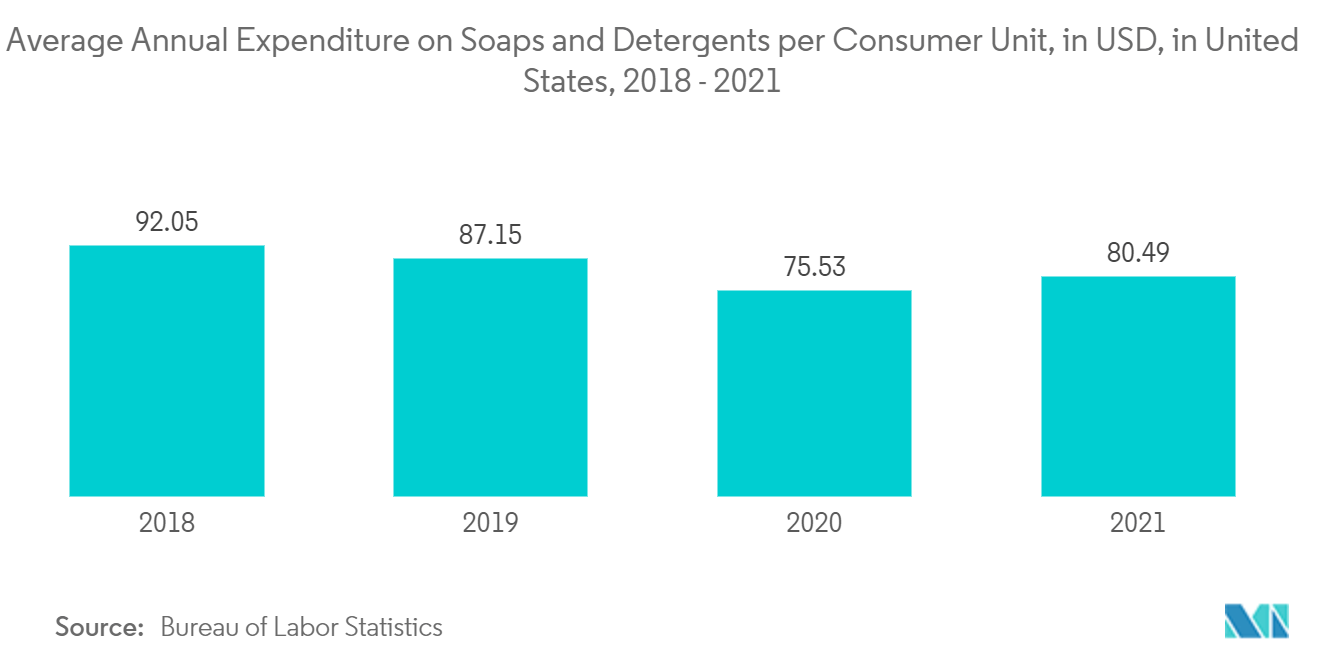

- علاوة على ذلك، في الولايات المتحدة، بلغ متوسط النفقات السنوية على الصابون والمنظفات حوالي 80.5 دولارًا أمريكيًا لكل وحدة استهلاكية في عام 2021، ارتفاعًا من 75.5 دولارًا أمريكيًا في عام 2020. ومن المرجح أن يؤدي هذا النمو إلى جعل صناعة الصابون والمنظفات تستخدم المزيد من الأحماض الدهنية الطبيعية.

- وقد أدى ارتفاع الدخل وزيادة التحضر وزيادة الوعي بأهمية النظافة إلى زيادة قوية في الطلب على المنتجات المنزلية ومستحضرات التجميل والعناية الشخصية.

- وبما أن المزيد من منتجات العناية الشخصية والجمال يتم تصنيعها، فإن استخدام الأحماض الدهنية الطبيعية سيستمر أيضًا في النمو خلال السنوات القليلة المقبلة.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- سيطرت منطقة آسيا والمحيط الهادئ على حصة السوق العالمية. في المنطقة، الطلب على الأحماض الدهنية الطبيعية مدفوع على نطاق واسع من خلال استخدامها المتزايد في صناعات مثل مستحضرات التجميل والعناية الشخصية والمنظفات والصابون وحقول النفط ومواد التشحيم.

- وتشهد المنطقة نمواً قوياً في الطلب على منتجات العناية الشخصية ومستحضرات التجميل، مدفوعاً إلى حد كبير بتأثير الثقافة الغربية. وقد أدى ذلك إلى زيادة استخدام المراهقين لمستحضرات التجميل، وزيادة الوعي بضرورة حسن المظهر مع تزايد فرص العمل للنساء، وزيادة الوعي بالنظافة، مما أدى أيضًا إلى زيادة إنتاج هذه المنتجات في المنطقة.

- علاوة على ذلك، تعد منطقة آسيا والمحيط الهادئ أيضًا أكبر منتج لمنتجات مثل الصابون والمطاط والبلاستيك. يتزايد إنتاج المطاط والبلاستيك بشكل ملحوظ في المنطقة مع تزايد الاستخدام في صناعات مثل البناء والسيارات والإلكترونيات.

- وفي عام 2021، سيصل إجمالي إنتاج المنتجات البلاستيكية في الصين إلى 80 مليون طن متري، بزيادة قدرها 5.27 بالمئة عن العام السابق. تعد الصين أكبر منتج للمواد البلاستيكية في العالم، حيث تمثل ما يقرب من ثلث إنتاج البلاستيك العالمي.

- علاوة على ذلك، تعد الهند أيضًا أحد المنتجين والمستهلكين الرئيسيين للمنتجات البلاستيكية. وبلغ إجمالي صادرات البلاستيك من الهند إلى فرنسا خلال الفترة 2021-22 حوالي 225 مليون دولار أمريكي. كما أن المبادرات الحكومية مثل الهند الرقمية، وصنع في الهند، ومهارات الهند سوف تعمل أيضاً على تعزيز صناعة البلاستيك في الهند.

- تشهد صناعة البناء والتشييد في المنطقة نموًا قويًا بسبب نمو البناء السكني والتجاري في دول مثل الهند والصين وإندونيسيا وسنغافورة وفيتنام. علاوة على ذلك، شهد إنتاج السيارات في دول مثل الهند وماليزيا وتايلاند وإندونيسيا زيادة كبيرة أيضًا.

- وبهذا، من المرجح أن يشتري الناس المزيد من البلاستيك والمطاط، وهو ما من المرجح أن يدفع سوق الأحماض الدهنية الطبيعية خلال السنوات القليلة المقبلة.

نظرة عامة على صناعة الأحماض الدهنية الطبيعية

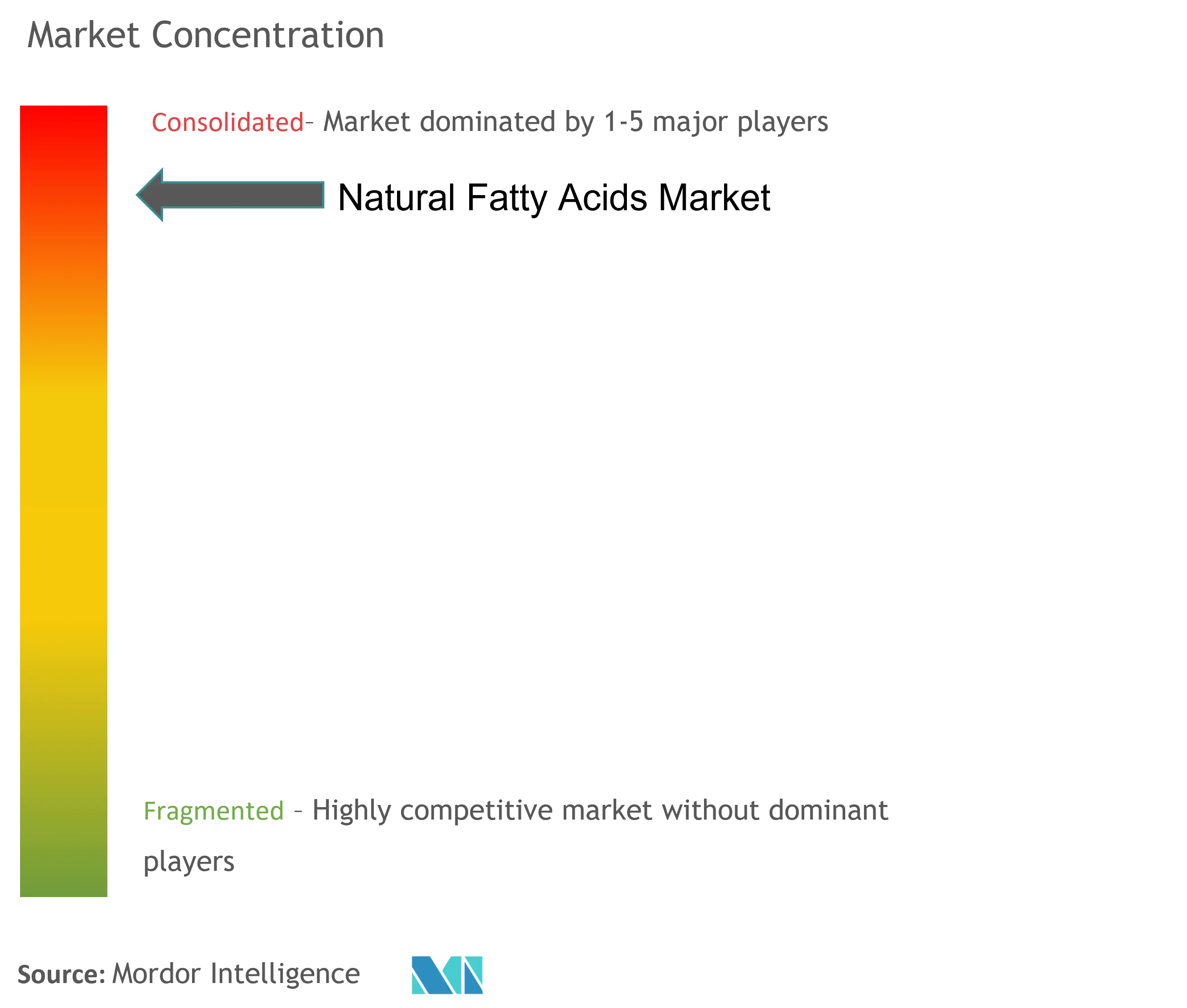

يتم توحيد سوق الأحماض الدهنية الطبيعية، حيث يسيطر اللاعبون الرئيسيون على جزء كبير من الطلب في السوق. بعض اللاعبين الرئيسيين في السوق يشملون BASF SE، وشركة Eastman Chemical Company، وLG Chemicals، وAkzoNobel NV، وAshland، من بين آخرين (وليس بأي ترتيب معين).

قادة سوق الأحماض الدهنية الطبيعية

BASF SE

Eastman Chemical Company

LG Chemicals

AkzoNobel N.V.

Ashland

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأحماض الدهنية الطبيعية

- نوفمبر 2022 وقعت شركة Sinarmas Cepsa Pte Ltd (SCPL) وشركتها الأم، وهي شركة المواد الكيميائية التابعة لشركة CEPSA وشركة الأعمال الزراعية Golden Agri-Resources (GAR)، مذكرة تفاهم لتوسيع إنتاج المواد الكيميائية الحيوية في موقع شركة SCPL في لوبوك جاونج. ، إندونيسيا.

- أغسطس 2022 قامت شركة Kraton Chemical LLC بتعيين شركة توزيع المواد الكيميائية الرائدة Redox Limited (Redox) كشريك قناة لمجموعة Tall Oil Fatty Acid وInk Polyamides في أستراليا ونيوزيلندا.

تجزئة صناعة الأحماض الدهنية الطبيعية

الأحماض الدهنية الطبيعية هي عائلة واسعة ومتنوعة من المواد الموجودة في كل من النباتات والحيوانات. وتستخدم الأحماض الدهنية الطبيعية ومشتقاتها في قطاعات مختلفة، بما في ذلك البلاستيك والمطاط والمنظفات ومستحضرات التجميل ومنتجات العناية الشخصية. يتم تقسيم السوق حسب النوع والتطبيق والجغرافيا. يتم تقسيم النوع أو السوق إلى حمض دهني، وحمض دهني مقطر، وحمض كابريليك دهني C8، وحمض دهني طويل القامة، وحمض الأوليك. حسب التطبيق، يتم تقسيم السوق إلى الأدوات المنزلية ومستحضرات التجميل والعناية الشخصية والصابون والمنظفات وحقول النفط والمطاط والبلاستيك ومواد التشحيم وغيرها من التطبيقات. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق ملاط إصلاح الخرسانة في 15 دولة عبر المناطق الرئيسية. تم استخدام الإيرادات (مليون دولار أمريكي) لتحديد حجم السوق والتنبؤ به لكل قطاع.

| حامض دهني |

| الأحماض الدهنية المقطرة |

| حمض الكابريليك الدهني C8 |

| حمض دهني زيتي طويل القامة |

| حمض الأوليك |

| المنزلية ومستحضرات التجميل والعناية الشخصية |

| الصابون والمنظفات |

| حقل النفط |

| المطاط والبلاستيك |

| مواد التشحيم |

| صناعات المستخدم النهائي الأخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| يكتب | حامض دهني | |

| الأحماض الدهنية المقطرة | ||

| حمض الكابريليك الدهني C8 | ||

| حمض دهني زيتي طويل القامة | ||

| حمض الأوليك | ||

| طلب | المنزلية ومستحضرات التجميل والعناية الشخصية | |

| الصابون والمنظفات | ||

| حقل النفط | ||

| المطاط والبلاستيك | ||

| مواد التشحيم | ||

| صناعات المستخدم النهائي الأخرى | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق الأحماض الدهنية الطبيعية

ما هو حجم سوق الأحماض الدهنية الطبيعية الحالي؟

من المتوقع أن يسجل سوق الأحماض الدهنية الطبيعية معدل نمو سنوي مركب يزيد عن 5٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعين الرئيسيين في نطاق سوق الأحماض الدهنية الطبيعية؟

BASF SE، Eastman Chemical Company، LG Chemicals، AkzoNobel N.V.، Ashland هي الشركات الكبرى العاملة في سوق الأحماض الدهنية الطبيعية.

ما هي المنطقة الأسرع نموًا في سوق الأحماض الدهنية الطبيعية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الأحماض الدهنية الطبيعية؟

في عام 2024، استحوذت منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الأحماض الدهنية الطبيعية.

ما هي السنوات التي يغطيها سوق الأحماض الدهنية الطبيعية؟

يغطي التقرير حجم السوق التاريخي للأحماض الدهنية للأعوام 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم السوق للأعوام 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة الأحماض الدهنية الطبيعية

إحصائيات الحصة السوقية للأحماض الدهنية الطبيعية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الأحماض الدهنية الطبيعية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.