حجم سوق الشحن والخدمات اللوجستية في أوروبا

| فترة الدراسة | 2017 - 2029 | |

| حجم السوق (2024) | 1523.98 تريليون دولار أمريكي | |

| حجم السوق (2029) | 1788.64 تريليون دولار أمريكي | |

| أكبر حصة حسب وظيفة اللوجستيات | نقل البضائع | |

| CAGR (2024 - 2029) | 4.11 % | |

| أكبر حصة حسب البلد | ألمانيا | |

| تركيز السوق | قليل | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الشحن والخدمات اللوجستية في أوروبا

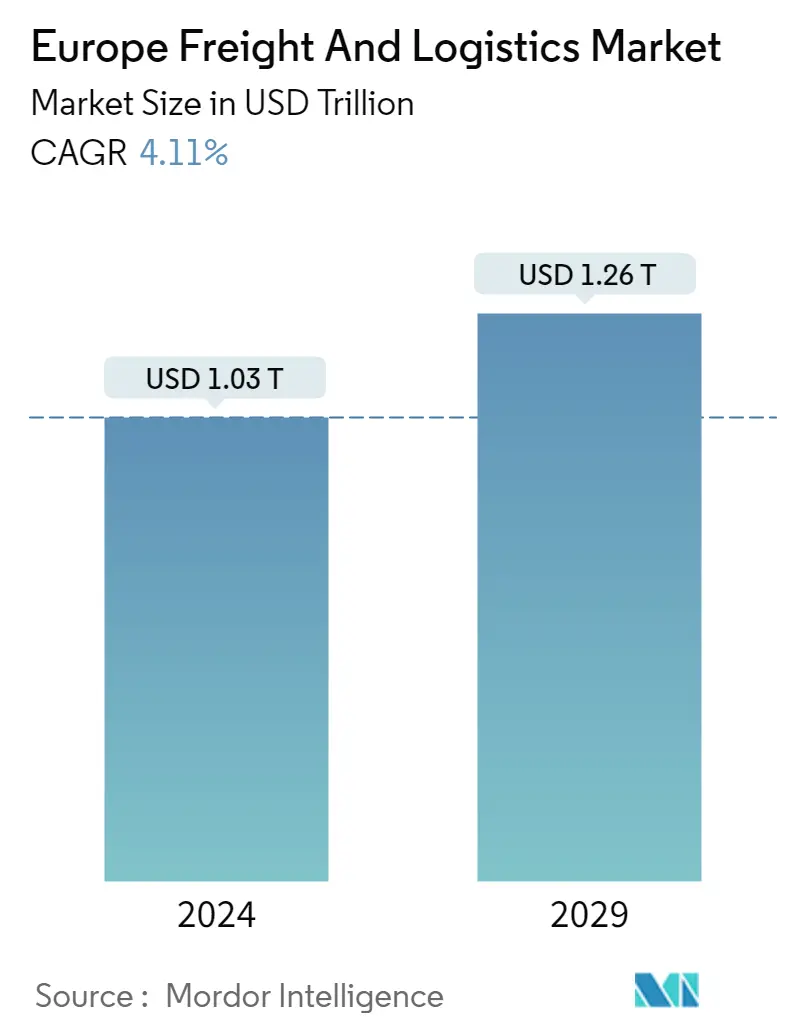

يُقدر حجم سوق الشحن والخدمات اللوجستية في أوروبا بـ 1.03 تريليون دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 1.26 تريليون دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 4.11٪ خلال الفترة المتوقعة (2024-2029).

ارتفاع الاستثمارات الحكومية، مثل حزمة تمويل طرق الشحن التي تبلغ 39.85 مليون دولار أمريكي التي تقدمها حكومات المملكة المتحدة، يؤدي إلى زيادة الطلب على الخدمات

- وفي أوروبا الغربية، يبلغ متوسط العائد على حقوق المساهمين في قطاع النقل والخدمات اللوجستية 0.86%. اعتبارًا من يناير 2022، شهدت الشركات العاملة في صناعة النقل الجوي في أوروبا الغربية متوسط عوائد على حقوق الملكية يبلغ حوالي -45.75%. ومع ذلك، تعمل العديد من البلدان على تحسين البنية التحتية للنقل لتحسين التدفق التجاري في أوروبا. على سبيل المثال، تعمل ألمانيا والمملكة المتحدة على تطوير البنية التحتية من خلال مشاريع البناء.

- وفي ألمانيا، شهدت البنية التحتية للطرق أيضًا ارتفاعًا، حيث وصل إجمالي الطرق إلى 8,30,000 كيلومترًا في عام 2021 من 6,44,480 كيلومترًا في العام السابق، وهو ما يمثل زيادة بنسبة 28.79% على أساس سنوي. ومع زيادة التركيز على الطرق والبنية التحتية، من المتوقع أن ينمو سوق نقل البضائع البري محليًا ودوليًا في ألمانيا.

- في أبريل 2020، أعلنت حكومة المملكة المتحدة عن إطلاق حزمة تمويل لطرق الشحن بقيمة 32.45 مليون يورو (39.85 مليون دولار أمريكي). قدمت الحكومة تمويلًا بقيمة 20.06 مليون يورو (24.63 مليون دولار أمريكي) لحماية خمسة طرق شحن رئيسية بين بريطانيا العظمى وأيرلندا الشمالية خلال جائحة كوفيد-19. وتم تقديم مبلغ آخر قدره 12.39 مليون يورو (15.21 مليون دولار أمريكي) لدعم الروابط مع جزيرة وايت وجزر سيلي. وتضمنت حزمة التدابير أيضًا إنشاء وحدة دعم النقل (TSU) لمساعدة المستجيبين في الخطوط الأمامية خلال أزمة كوفيد-19.

تحويل الشحن والخدمات اللوجستية في أوروبا

- تهيمن دول مثل ألمانيا وفرنسا وإيطاليا وإسبانيا والمملكة المتحدة على سوق الشحن والخدمات اللوجستية الأوروبية. الشحن البري هو وسيلة النقل الرئيسية في المنطقة. خصصت الحكومة الألمانية مؤخرًا مبلغًا قدره 530 مليون يورو (578 مليون دولار أمريكي) لتحسين الجسور عبر الشبكة. كما ارتفعت أسعار الشحن في أوروبا بسبب التضخم وضعف الطلب والحرب في أوكرانيا. خلال عام 2021، سجل معدل الشحن البري التعاقدي زيادة قدرها 13.1 نقطة على أساس سنوي، بينما زاد الشحن البري الفوري بمقدار 20.1 نقطة على أساس سنوي في عام 2022. وظل النقص في السائقين بحوالي 380.000 إلى 425.000 يمثل مشكلة كبيرة في أوروبا. ولمواجهة بعض هذه التحديات، يهدف الاتحاد الأوروبي إلى مضاعفة حصة النقل بالسكك الحديدية بحلول عام 2030 للحد من البصمة الكربونية لقطاع النقل والازدحام في وصلات الطرق. وسجل حجم الشحن الجوي نمواً في أوروبا وارتفع بنسبة 6.0% في ديسمبر 2021 مقارنة بشهر ديسمبر 2019.

- وصلت الاستثمارات اللوجستية في أوروبا إلى ما يقرب من 34 مليار دولار أمريكي في النصف الأول من عام 2022، وشهدت زيادة بنسبة 13٪ على أساس سنوي في الإقبال مدفوعًا بالنمو في التجارة الإلكترونية، والتي شهدت ارتفاعًا بنسبة 13.3٪ على أساس سنوي في عام 2021، لتصل إلى حوالي 88.1 مليار يورو. (94.04 مليار دولار أمريكي). ساهم القطاع المحلي من سوق البريد السريع والطرود الأوروبية بنسبة 69٪ في الإيرادات المحققة في عام 2021، مدفوعة بنمو التجارة الإلكترونية.

- أطلقت المفوضية الأوروبية (EU) حزمة التنقل للاتحاد الأوروبي في عام 2020 لتعزيز صناعة النقل البري في أوروبا. في عام 2022، استثمر الاتحاد الأوروبي حوالي 5.4 مليار يورو (5.76 مليار دولار أمريكي) لبناء بنية تحتية للنقل مستدامة وآمنة وفعالة. ومن المتوقع أن ترتفع حصة الوضع عبر الإنترنت في مبيعات التجزئة إلى 40% في المملكة المتحدة و25% في أوروبا القارية، مما يزيد الطلب على لوجستيات المستودعات في جميع أنحاء المنطقة خلال الفترة المتوقعة.

اتجاهات سوق الشحن والخدمات اللوجستية في أوروبا

- شهدت الدول الأوروبية معدل نمو سكاني بطيء على أساس سنوي بنسبة 0.02% في عام 2022 بسبب انخفاض معدلات الخصوبة ومتوسط العمر المتوقع

- يقود قطاع التصنيع الاقتصادات الأوروبية على خلفية الاستثمارات الضخمة من القطاعين العام والخاص

- تعمل صناعة البناء والتشييد وإنتاج النفط والغاز على تعزيز نمو الناتج المحلي الإجمالي وسط التحديات المستمرة الناشئة عن الحرب الروسية الأوكرانية

- تعزى الزيادة في الإنتاج وأسعار المستهلك إلى حد كبير إلى انقطاع إمدادات الطاقة بسبب الحرب بين روسيا وأوكرانيا

- وتمثل المملكة المتحدة وفرنسا وألمانيا مجتمعة 60% من إجمالي إيرادات التجارة الإلكترونية في أوروبا

- نمت مساهمة الصناعة التحويلية بنسبة 9.36% على أساس سنوي في عام 2022، بقيادة القطاع الفرعي للأغذية والمشروبات

- صادرات السيارات والزراعة من بين أكبر المساهمين في التصدير في الاقتصاد الإقليمي في عام 2022، حيث تقود ألمانيا والمملكة المتحدة وهولندا وإيطاليا الطريق

- وتعمل الاقتصادات الأوروبية على تنويع قنوات استيراد الغاز الطبيعي المسال في جميع أنحاء العالم، مع التركيز على خفض الواردات الروسية

- وتؤدي أسعار الوقود ونقص سائقي الشاحنات في المنطقة إلى زيادة تكاليف تشغيل النقل بالشاحنات

- وشهدت تسجيلات المركبات التجارية في المنطقة تراجعاً، مع نمو طفيف في تسجيلات المركبات التجارية الخفيفة

- وكانت الدول الأوروبية من بين المراتب الأولى في مؤشر الأداء اللوجستي العالمي في عام 2023 بسبب البنية التحتية والترابط التجاري

- ولتقليل انبعاثات الكربون، يهدف مصنعو الشاحنات الأوروبيون إلى بيع الشاحنات الكهربائية أو الهيدروجينية فقط بحلول عام 2040

- استثمر الاتحاد الأوروبي أكثر من 5 مليارات دولار أمريكي في عام 2022 لزيادة حصة سوق نقل البضائع بالسكك الحديدية إلى 25٪ بحلول عام 2030

- ويساهم تحسين الاتصال والبنية التحتية إلى جانب الاستثمارات في توسيع القدرات في دفع عجلة النمو في المنطقة

- تعمل دول مثل فرنسا وإسبانيا وألمانيا في منطقة أوروبا على تعزيز اتصال موانئها لتعزيز النمو الاقتصادي

- على الرغم من انخفاض إنتاجية الموانئ وزيادة فترات انتظار الأرصفة، إلا أن الموانئ الأوروبية تشهد استقرارًا فيما يتعلق بازدحام الموانئ منذ سبتمبر 2022

- وانخفضت أسعار الشحن البحري بسبب انخفاض الطلب بسبب التباطؤ العالمي المستمر

- تعمل المنطقة الأوروبية على زيادة استثماراتها في قطاع الخدمات اللوجستية بميزانية مخططة تبلغ 6 مليارات دولار أمريكي

- وتحتل الدول الأوروبية المرتبة الأولى في تطوير البنية التحتية، وتحفيز الاستثمار في الطرق، وتحديث شبكة السكك الحديدية

نظرة عامة على صناعة الشحن والخدمات اللوجستية في أوروبا

سوق الشحن والخدمات اللوجستية في أوروبا مجزأ، حيث تشغل الشركات الخمس الكبرى 17.66%. اللاعبون الرئيسيون في هذا السوق هم AP Moller - Maersk، وDB Schenker، وDeutsche Post DHL Group، وDSV A/S (De Sammensluttede Vognmænd af Air and Sea) وKuhne + Nagel (مرتبة أبجديًا).

قادة سوق الشحن والخدمات اللوجستية في أوروبا

A.P. Moller - Maersk

DB Schenker

Deutsche Post DHL Group

DSV A/S (De Sammensluttede Vognmænd af Air and Sea)

Kuehne + Nagel

Other important companies include C.H Robinson, Dachser, Expeditors International, FedEx, Hapag-Lloyd, Mainfreight, United Parcel Service.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الشحن والخدمات اللوجستية في أوروبا

- مارس 2023 أعلنت شركة ميرسك عن عزمها بيع شركة Maersk Supply Service (MSS)، وهي مزود للخدمات البحرية البحرية العالمية وحلول المشاريع لقطاع الطاقة. لقد اتخذت هذه الخطوة لمساعدة شركة Maersk Supply Service على مواصلة تطوير الحلول الجديدة للانتقال الأخضر للقطاع الخارجي في ظل ملكية جديدة طويلة الأجل. كما أنه يمثل اكتمال قرارها بتصفية جميع الأنشطة المتعلقة بالطاقة والتركيز على الخدمات اللوجستية المتكاملة حقًا.

- نوفمبر 2022 في الربع الأول من عام 2022، أنشأت المنشأة DSV Fulfillment Factory، وهو نظام آلي مبتكر للتجارة الإلكترونية وحل تخزين آلي في أقصى إصدار من قابلية التوسع لنظام AustoStore.

- نوفمبر 2022 قامت شركة DHL بتمديد شراكتها مع الاتحاد الألماني للزلاجات الجماعية والزلاجات الثلجية والهيكل العظمي (BSD) لمدة أربع سنوات أخرى. وتبدأ الشراكة المتميزة واللوجستية منذ موسم الشتاء 2014-2015، وهي تشمل الخدمات اللوجستية لجميع المعدات خلال المواسم، إلى جانب العلامات التجارية للمعدات الرياضية وملابس الرياضيين.

تقرير سوق الشحن والخدمات اللوجستية في أوروبا – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 مجال الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 التركيبة السكانية

- 4.2 توزيع الناتج المحلي الإجمالي حسب النشاط الاقتصادي

- 4.3 نمو الناتج المحلي الإجمالي حسب النشاط الاقتصادي

- 4.4 تضخم اقتصادي

- 4.5 الأداء الاقتصادي والملف الشخصي

- 4.5.1 الاتجاهات في صناعة التجارة الإلكترونية

- 4.5.2 الاتجاهات في الصناعة التحويلية

- 4.6 الناتج المحلي الإجمالي لقطاع النقل والتخزين

- 4.7 اتجاهات التصدير

- 4.8 اتجاهات الاستيراد

- 4.9 سعر الوقود

- 4.10 التكاليف التشغيلية للنقل بالشاحنات

- 4.11 حجم أسطول النقل بالشاحنات حسب النوع

- 4.12 الأداء اللوجستي

- 4.13 كبار موردي الشاحنات

- 4.14 مشاركة مشروطة

- 4.15 القدرة الاستيعابية لحمولة الأسطول البحري

- 4.16 اتصال الشحن الخطي

- 4.17 مكالمات المنفذ والأداء

- 4.18 اتجاهات تسعير الشحن

- 4.19 اتجاهات حمولة الشحن

- 4.20 بنية تحتية

- 4.21 الإطار التنظيمي (الطرق والسكك الحديدية)

- 4.21.1 فرنسا

- 4.21.2 ألمانيا

- 4.21.3 إيطاليا

- 4.21.4 هولندا

- 4.21.5 بلدان الشمال الأوروبي

- 4.21.6 روسيا

- 4.21.7 إسبانيا

- 4.21.8 المملكة المتحدة

- 4.22 الإطار التنظيمي (البحر والجو)

- 4.22.1 فرنسا

- 4.22.2 ألمانيا

- 4.22.3 إيطاليا

- 4.22.4 هولندا

- 4.22.5 بلدان الشمال الأوروبي

- 4.22.6 روسيا

- 4.22.7 إسبانيا

- 4.22.8 المملكة المتحدة

- 4.23 تحليل سلسلة القيمة وقنوات التوزيع

5. تقسيم السوق (يتضمن 1. القيمة السوقية بالدولار الأمريكي لجميع القطاعات 2. حجم السوق لقطاعات مختارة مثل نقل البضائع وCEP (البريد السريع والسريع والطرود) والتخزين والتخزين 3. توقعات حتى عام 2029 وتحليل آفاق النمو)

- 5.1 صناعة المستخدم النهائي

- 5.1.1 الزراعة وصيد الأسماك والغابات

- 5.1.2 بناء

- 5.1.3 تصنيع

- 5.1.4 النفط والغاز والتعدين واستغلال المحاجر

- 5.1.5 تجارة الجملة والتجزئة

- 5.1.6 آحرون

- 5.2 الوظيفة اللوجستية

- 5.2.1 البريد السريع والطرود السريعة

- 5.2.1.1 حسب نوع الوجهة

- 5.2.1.1.1 محلي

- 5.2.1.1.2 دولي

- 5.2.2 شحن البضائع

- 5.2.2.1 حسب وسيلة النقل

- 5.2.2.1.1 هواء

- 5.2.2.1.2 الممرات المائية البحرية والداخلية

- 5.2.2.1.3 آحرون

- 5.2.3 نقل البضائع

- 5.2.3.1 حسب وسيلة النقل

- 5.2.3.1.1 هواء

- 5.2.3.1.2 خطوط الأنابيب

- 5.2.3.1.3 سكة حديدية

- 5.2.3.1.4 طريق

- 5.2.3.1.5 الممرات المائية البحرية والداخلية

- 5.2.4 التخزين والتخزين

- 5.2.4.1 عن طريق التحكم في درجة الحرارة

- 5.2.4.1.1 عدم التحكم في درجة الحرارة

- 5.2.4.1.2 التحكم في درجة الحرارة

- 5.2.5 خدمات أخرى

- 5.3 دولة

- 5.3.1 الدنمارك

- 5.3.2 فنلندا

- 5.3.3 فرنسا

- 5.3.4 ألمانيا

- 5.3.5 أيسلندا

- 5.3.6 إيطاليا

- 5.3.7 هولندا

- 5.3.8 النرويج

- 5.3.9 روسيا

- 5.3.10 إسبانيا

- 5.3.11 السويد

- 5.3.12 المملكة المتحدة

- 5.3.13 بقية أوروبا

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

- 6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 A.P. Moller - Maersk

- 6.4.2 C.H Robinson

- 6.4.3 Dachser

- 6.4.4 DB Schenker

- 6.4.5 Deutsche Post DHL Group

- 6.4.6 DSV A/S (De Sammensluttede Vognmænd af Air and Sea)

- 6.4.7 Expeditors International

- 6.4.8 FedEx

- 6.4.9 Hapag-Lloyd

- 6.4.10 Kuehne + Nagel

- 6.4.11 Mainfreight

- 6.4.12 United Parcel Service

7. الأسئلة الإستراتيجية الرئيسية للمديرين التنفيذيين للشحن والخدمات اللوجستية

8. زائدة

- 8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (محركات السوق والقيود والفرص)

- 8.1.5 تقدمات تكنولوجية

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

- 8.7 سعر صرف العملة

تجزئة صناعة الشحن والخدمات اللوجستية في أوروبا

تتم تغطية الزراعة وصيد الأسماك والغابات والبناء والتصنيع والنفط والغاز والتعدين واستغلال المحاجر وتجارة الجملة والتجزئة وغيرها كقطاعات حسب صناعة المستخدم النهائي. يتم تغطية البريد السريع والطرود السريعة والطرود وشحن البضائع ونقل البضائع والتخزين كقطاعات حسب الوظيفة اللوجستية. يتم تغطية الدنمارك وفنلندا وفرنسا وألمانيا وأيسلندا وإيطاليا وهولندا والنرويج وروسيا وإسبانيا والسويد والمملكة المتحدة كقطاعات حسب البلد.

- وفي أوروبا الغربية، يبلغ متوسط العائد على حقوق المساهمين في قطاع النقل والخدمات اللوجستية 0.86%. اعتبارًا من يناير 2022، شهدت الشركات العاملة في صناعة النقل الجوي في أوروبا الغربية متوسط عوائد على حقوق الملكية يبلغ حوالي -45.75%. ومع ذلك، تعمل العديد من البلدان على تحسين البنية التحتية للنقل لتحسين التدفق التجاري في أوروبا. على سبيل المثال، تعمل ألمانيا والمملكة المتحدة على تطوير البنية التحتية من خلال مشاريع البناء.

- وفي ألمانيا، شهدت البنية التحتية للطرق أيضًا ارتفاعًا، حيث وصل إجمالي الطرق إلى 8,30,000 كيلومترًا في عام 2021 من 6,44,480 كيلومترًا في العام السابق، وهو ما يمثل زيادة بنسبة 28.79% على أساس سنوي. ومع زيادة التركيز على الطرق والبنية التحتية، من المتوقع أن ينمو سوق نقل البضائع البري محليًا ودوليًا في ألمانيا.

- في أبريل 2020، أعلنت حكومة المملكة المتحدة عن إطلاق حزمة تمويل لطرق الشحن بقيمة 32.45 مليون يورو (39.85 مليون دولار أمريكي). قدمت الحكومة تمويلًا بقيمة 20.06 مليون يورو (24.63 مليون دولار أمريكي) لحماية خمسة طرق شحن رئيسية بين بريطانيا العظمى وأيرلندا الشمالية خلال جائحة كوفيد-19. وتم تقديم مبلغ آخر قدره 12.39 مليون يورو (15.21 مليون دولار أمريكي) لدعم الروابط مع جزيرة وايت وجزر سيلي. وتضمنت حزمة التدابير أيضًا إنشاء وحدة دعم النقل (TSU) لمساعدة المستجيبين في الخطوط الأمامية خلال أزمة كوفيد-19.

| الزراعة وصيد الأسماك والغابات |

| بناء |

| تصنيع |

| النفط والغاز والتعدين واستغلال المحاجر |

| تجارة الجملة والتجزئة |

| آحرون |

| البريد السريع والطرود السريعة | حسب نوع الوجهة | محلي |

| دولي | ||

| شحن البضائع | حسب وسيلة النقل | هواء |

| الممرات المائية البحرية والداخلية | ||

| آحرون | ||

| نقل البضائع | حسب وسيلة النقل | هواء |

| خطوط الأنابيب | ||

| سكة حديدية | ||

| طريق | ||

| الممرات المائية البحرية والداخلية | ||

| التخزين والتخزين | عن طريق التحكم في درجة الحرارة | عدم التحكم في درجة الحرارة |

| التحكم في درجة الحرارة | ||

| خدمات أخرى | ||

| الدنمارك |

| فنلندا |

| فرنسا |

| ألمانيا |

| أيسلندا |

| إيطاليا |

| هولندا |

| النرويج |

| روسيا |

| إسبانيا |

| السويد |

| المملكة المتحدة |

| بقية أوروبا |

| صناعة المستخدم النهائي | الزراعة وصيد الأسماك والغابات | ||

| بناء | |||

| تصنيع | |||

| النفط والغاز والتعدين واستغلال المحاجر | |||

| تجارة الجملة والتجزئة | |||

| آحرون | |||

| الوظيفة اللوجستية | البريد السريع والطرود السريعة | حسب نوع الوجهة | محلي |

| دولي | |||

| شحن البضائع | حسب وسيلة النقل | هواء | |

| الممرات المائية البحرية والداخلية | |||

| آحرون | |||

| نقل البضائع | حسب وسيلة النقل | هواء | |

| خطوط الأنابيب | |||

| سكة حديدية | |||

| طريق | |||

| الممرات المائية البحرية والداخلية | |||

| التخزين والتخزين | عن طريق التحكم في درجة الحرارة | عدم التحكم في درجة الحرارة | |

| التحكم في درجة الحرارة | |||

| خدمات أخرى | |||

| دولة | الدنمارك | ||

| فنلندا | |||

| فرنسا | |||

| ألمانيا | |||

| أيسلندا | |||

| إيطاليا | |||

| هولندا | |||

| النرويج | |||

| روسيا | |||

| إسبانيا | |||

| السويد | |||

| المملكة المتحدة | |||

| بقية أوروبا | |||

تعريف السوق

- Agriculture, Fishing, and Forestry (AFF) - يلتقط قطاع صناعة المستخدم النهائي هذا النفقات اللوجستية الخارجية (الاستعانة بمصادر خارجية) التي يتكبدها اللاعبون في صناعة AFF. الجهات الفاعلة المستخدمة النهائية هي المؤسسات التي تعمل بشكل أساسي في زراعة المحاصيل وتربية الحيوانات وحصاد الأخشاب وحصاد الأسماك والحيوانات الأخرى من بيئاتها الطبيعية وتوفير أنشطة الدعم ذات الصلة. هنا، يلعب مقدمو الخدمات اللوجستية (LSPs) دورًا حاسمًا في أنشطة الاستحواذ والتخزين والمناولة والنقل والتوزيع من أجل التدفق الأمثل والمستمر للمدخلات (البذور والمبيدات الحشرية والأسمدة والمعدات والمياه) من المصنعين أو الموردين إلى المنتجين والتدفق السلس للإنتاج (المنتجات والسلع الزراعية) إلى الموزعين / المستهلكين. ويشمل ذلك كلاً من الخدمات اللوجستية الخاضعة للتحكم في درجة الحرارة وغير الخاضعة للتحكم في درجة الحرارة، عند الاقتضاء وفقًا لعمر البضائع التي يتم نقلها أو تخزينها.

- Construction - يلتقط قطاع صناعة المستخدم النهائي هذا النفقات اللوجستية الخارجية (الاستعانة بمصادر خارجية) التي يتكبدها اللاعبون في صناعة البناء والتشييد. المستخدمون النهائيون الذين يتم أخذهم في الاعتبار هم المؤسسات التي تعمل بشكل أساسي في بناء وإصلاح وتجديد المباني السكنية والتجارية والبنية التحتية والأعمال الهندسية وتقسيم الأراضي وتطويرها. يلعب مقدمو الخدمات اللوجستية (LSPs) دورًا حاسمًا في زيادة ربحية مشاريع البناء من خلال الحفاظ على مخزون المواد الخام والمعدات والإمدادات الحرجة للوقت ومن خلال توفير خدمات أخرى ذات قيمة مضافة لإدارة المشاريع بشكل فعال.

- Courier, Express, and Parcel - تشير خدمات البريد السريع والبريد السريع والطرود، والتي تُعرف غالبًا باسم سوق CEP، إلى مقدمي الخدمات اللوجستية والبريدية المتخصصين في نقل البضائع الصغيرة (الطرود / الطرود). إنه يجسد الحجم الإجمالي للسوق (بالدولار الأمريكي) وحجم السوق (عدد الطرود) لـ (1) الشحنات / الطرود / الطرود التي يقل وزنها عن 70 كجم / 154 رطلاً، (2) حزم عملاء الأعمال، أي. من شركة إلى شركة (B2B) ومن شركة إلى مستهلك (B2C) بالإضافة إلى باقات العملاء الخاصة (C2C)، (3) خدمات توصيل الطرود غير السريعة (القياسية والمؤجلة) بالإضافة إلى خدمات توصيل الطرود السريعة (اليوم) -محدد-سريع وزمن-محدد-سريع)، (4) الطرود المحلية والدولية.

- Demographics - لتحليل إجمالي الطلب في السوق الذي يمكن معالجته، تمت دراسة النمو السكاني والتوقعات وتقديمها في اتجاه الصناعة هذا. وهو يمثل توزيع السكان عبر فئات مثل الجنس (ذكر / أنثى)، ومنطقة التنمية (حضرية / ريفية)، والمدن الكبرى من بين معايير رئيسية أخرى مثل الكثافة السكانية ونفقات الاستهلاك النهائي (النمو والحصة المئوية من الناتج المحلي الإجمالي). وقد تم استخدام هذه البيانات لتقييم التقلبات في الطلب والإنفاق الاستهلاكي، والنقاط الساخنة الرئيسية (المدن) للطلب المحتمل.

- Export Trends and Import Trends - يرتبط الأداء اللوجستي العام للاقتصاد بشكل إيجابي وهام (إحصائيًا) بأدائه التجاري (الصادرات والواردات). ومن ثم، في هذا الاتجاه الصناعي، تم تحليل القيمة الإجمالية للتجارة والسلع الأساسية/مجموعات السلع الرئيسية والشركاء التجاريين الرئيسيين، للجغرافيا المدروسة (البلد أو المنطقة وفقًا لنطاق التقرير) جنبًا إلى جنب مع تأثير البنية التحتية التجارية/اللوجستية الرئيسية الاستثمارات والبيئة التنظيمية.

- Freight Forwarding - يشمل شحن البضائع الذي يشير هنا إلى صناعة ترتيبات نقل البضائع (FTA) المؤسسات العاملة بشكل أساسي في ترتيب وتتبع نقل البضائع بين الشاحنين وشركات النقل. مقدمو الخدمات اللوجستية (LSPs) الذين يتم اعتبارهم هم وكلاء الشحن، و NVOCC، والوسطاء المخصصون، ووكلاء الشحن البحري. قطاع آخر ضمن شحن البضائع يلتقط الإيرادات المكتسبة من خلال خدمات القيمة المضافة لاتفاقية التجارة الحرة مثل أنشطة الوساطة الجمركية / التخليص الجمركي، وإعداد الوثائق المتعلقة بالشحن، وتوحيد وتفكيك البضائع، والتأمين على البضائع والامتثال، وترتيب التخزين والتخزين، والاتصال مع الشاحنين، و شحن البضائع من خلال وسائل النقل الأخرى. الطريق والسكك الحديدية.

- Freight Pricing Trends - تم عرض أسعار الشحن حسب وسيلة النقل (دولار أمريكي/طن كم)، خلال فترة المراجعة، في هذا الاتجاه الصناعي. وقد تم استخدام البيانات في تقييم البيئة التضخمية، والتأثير على التجارة، ودوران الشحن (طنكم)، والطلب في سوق الشحن والخدمات اللوجستية حسب وسائط النقل، وبالتالي الحجم الإجمالي لسوق الشحن والخدمات اللوجستية.

- Freight Tonnage Trends - تم عرض حمولة الشحن (وزن البضائع بالأطنان) التي تم التعامل معها بواسطة وسيلة النقل، خلال فترة المراجعة، في هذا الاتجاه الصناعي. تم استخدام البيانات كأحد المعايير بصرف النظر عن متوسط المسافة لكل شحنة (كم)، وحجم الشحن (طن كم)، وأسعار الشحن (دولار أمريكي/طن كم) لتقييم حجم سوق نقل البضائع.

- Freight Transport - يشير نقل البضائع إلى الاستعانة بمزود خدمات لوجستية (لوجستيات الاستعانة بمصادر خارجية) لنقل السلع (المواد الخام / السلع النهائية / الوسيطة / تامة الصنع بما في ذلك المواد الصلبة والسوائل) من المنشأ إلى الوجهة داخل البلد (المحلي) أو عبر -الحدود (الدولية).

- Freight and Logistics - الإنفاق الخارجي على (أو الاستعانة بمصادر خارجية) لتسهيل نقل البضائع (نقل البضائع)، وترتيب نقل البضائع من خلال وكيل (وكلاء الشحن)، والتخزين والتخزين (التي يتم التحكم في درجة حرارتها أو التي لا يتم التحكم في درجة حرارتها)، وCEP (البريد السريع المحلي أو الدولي، والبريد السريع و الطرود) وغيرها من الخدمات اللوجستية ذات القيمة المضافة المشاركة في نقل السلع (المواد الخام أو البضائع تامة الصنع بما في ذلك المواد الصلبة والسوائل) من المنشأ إلى الوجهة داخل الدولة (المحلية) أو عبر الحدود (الدولي)، من خلال واحد أو المزيد من وسائل النقل بمعنى. تشكل الطرق والسكك الحديدية والبحر والجو وخطوط الأنابيب سوق الشحن والخدمات اللوجستية.

- Fuel Price - يمكن أن يتسبب ارتفاع أسعار الوقود في حدوث تأخيرات وتعطيل لمقدمي الخدمات اللوجستية (LSPs)، في حين أن انخفاضها يمكن أن يؤدي إلى زيادة الربحية على المدى القصير وزيادة التنافس في السوق لتزويد المستهلكين بأفضل العروض. ومن ثم، تمت دراسة التغيرات في أسعار الوقود خلال فترة المراجعة وعرضها مع الأسباب بالإضافة إلى تأثيرات السوق.

- GDP Distribution by Economic Activity - تمت دراسة الناتج المحلي الإجمالي الاسمي وتوزيعه عبر القطاعات الاقتصادية الرئيسية في المنطقة الجغرافية التي تمت دراستها (البلد أو المنطقة حسب نطاق التقرير) وعرضها في هذا الاتجاه الصناعي. وبما أن الناتج المحلي الإجمالي يرتبط بشكل إيجابي بربحية ونمو صناعة الخدمات اللوجستية، فقد تم استخدام هذه البيانات جنبًا إلى جنب مع جداول المدخلات والمخرجات / جداول العرض والاستخدام لتحليل القطاعات الرئيسية المساهمة المحتملة في الطلب على الخدمات اللوجستية.

- GDP Growth by Economic Activity - تم عرض نمو الناتج المحلي الإجمالي الاسمي عبر القطاعات الاقتصادية الرئيسية، بالنسبة للجغرافيا التي تمت دراستها (البلد أو المنطقة حسب نطاق التقرير) في اتجاه الصناعة هذا. تم استخدام هذه البيانات لتقييم نمو الطلب على الخدمات اللوجستية من جميع المستخدمين النهائيين في السوق (القطاعات الاقتصادية المذكورة هنا).

- Inflation - تم عرض الاختلافات في كل من تضخم أسعار الجملة (التغير السنوي في مؤشر أسعار المنتجين) وتضخم أسعار المستهلك في هذا الاتجاه الصناعي. تم استخدام هذه البيانات لتقييم البيئة التضخمية لأنها تلعب دورًا حيويًا في الأداء السلس لسلسلة التوريد، مما يؤثر بشكل مباشر على مكونات التكلفة التشغيلية اللوجستية، على سبيل المثال، تسعير الإطارات، وأجور ومزايا السائق، وأسعار الطاقة/الوقود، وتكاليف الصيانة، رسوم المرور، وإيجارات التخزين، والوساطة الجمركية، وأسعار الشحن، وأسعار البريد السريع وما إلى ذلك، مما يؤثر على سوق الشحن والخدمات اللوجستية بشكل عام.

- Infrastructure - نظرًا لأن البنية التحتية تلعب دورًا حيويًا في الأداء اللوجستي للاقتصاد، فإن المتغيرات مثل طول الطرق، وتوزيع طول الطريق حسب فئة السطح (الممهدة مقابل غير المعبدة)، وتوزيع طول الطريق حسب تصنيف الطرق (الطرق السريعة مقابل الطرق السريعة مقابل الطرق السريعة الأخرى) تم تحليل وعرض طول السكك الحديدية وحجم الحاويات التي تتعامل معها الموانئ الرئيسية والحمولة التي تتعامل معها المطارات الرئيسية في هذا الاتجاه الصناعي.

- Key Industry Trends - يتضمن قسم التقرير المسمى اتجاهات الصناعة الرئيسية جميع المتغيرات/المعلمات الرئيسية التي تمت دراستها لتحليل تقديرات وتوقعات حجم السوق بشكل أفضل. تم عرض جميع الاتجاهات في شكل نقاط بيانات (سلسلة زمنية أو أحدث نقاط بيانات متاحة) إلى جانب تحليل المعلمة في شكل تعليق موجز عن السوق، للجغرافيا التي تمت دراستها (البلد أو المنطقة وفقًا لنطاق التقرير ).

- Key Strategic Moves - يُشار إلى الإجراء الذي تتخذه الشركة للتمييز عن منافسيها أو استخدامه كاستراتيجية عامة على أنه خطوة استراتيجية رئيسية (KSM). يتضمن ذلك (1) الاتفاقيات (2) التوسعات (3) إعادة الهيكلة المالية (4) عمليات الدمج والاستحواذ (5) الشراكات، و(6) ابتكارات المنتجات. تم وضع قائمة مختصرة للاعبين الرئيسيين (مقدمي الخدمات اللوجستية، LSPs) في السوق، وتمت دراسة KSM الخاصة بهم وتقديمها في هذا القسم.

- Liner Shipping Bilateral Connectivity Index - فهو يشير إلى مستوى اندماج زوج من البلدان في شبكات الشحن العالمية ويلعب دورًا حاسمًا في تحديد التجارة الثنائية، والتي بدورها يمكن أن تساهم في ازدهار الدولة والمنطقة المحيطة بها. ومن ثم تم تحليل الاقتصادات الرئيسية المرتبطة بالبلد / المنطقة وفقًا لنطاق التقرير وعرضها في اتجاه الصناعة اتصال الخطوط الملاحية المنتظمة.

- Liner Shipping Connectivity - يحلل اتجاه الصناعة هذا حالة الاتصال بشبكات الشحن العالمية بناءً على حالة قطاع النقل البحري. ويتضمن تحليلًا لاتصال الشحن البحري المنتظم، واتصال الشحن الثنائي، ومؤشرات اتصال الشحن البحري المنتظم للجغرافيا (البلد / المنطقة وفقًا لنطاق التقرير) خلال فترة المراجعة.

- Liner Shipping Connectivity Index - ويشير إلى مدى ارتباط البلدان بشبكات الشحن العالمية بناءً على حالة قطاع النقل البحري لديها. ويعتمد على خمسة مكونات لقطاع النقل البحري (1) عدد خطوط الشحن التي تخدم الدولة، (2) حجم أكبر سفينة تستخدم في هذه الخدمات (بوحدات مكافئة لعشرين قدم)، (3) عدد الخدمات التي تربط دولة إلى الدول الأخرى، (4) إجمالي عدد السفن المنتشرة في دولة ما، (5) إجمالي سعة تلك السفن (بوحدات TEUs).

- Logistics Performance - الأداء اللوجستي والتكاليف اللوجستية هي العمود الفقري للتجارة، وتؤثر على تكاليف التجارة، مما يجعل الدول تتنافس على مستوى العالم. يتأثر الأداء اللوجستي باستراتيجيات إدارة سلسلة التوريد المعتمدة على مستوى السوق والخدمات الحكومية والاستثمارات والسياسات وتكاليف الوقود / الطاقة والبيئة التضخمية وما إلى ذلك. ومن ثم، في هذا الاتجاه الصناعي، يتم دراسة الأداء اللوجستي للجغرافيا (البلد / المنطقة وفقًا لـ نطاق التقرير) تم تحليلها وعرضها خلال فترة المراجعة.

- Major Truck Suppliers - تتأثر حصة السوق من العلامات التجارية للشاحنات بعوامل مثل التفضيلات الجغرافية، ومجموعة أنواع الشاحنات، وأسعار الشاحنات، والإنتاج المحلي، واختراق خدمات إصلاح وصيانة الشاحنات، ودعم العملاء، والابتكارات التكنولوجية (مثل السيارات الكهربائية، والتحول الرقمي، والشاحنات ذاتية القيادة)، وكفاءة استهلاك الوقود، خيارات التمويل، وتكاليف الصيانة السنوية، وتوافر البدائل، وبدايات التسويق وما إلى ذلك. ومن ثم، التوزيع (نسبة مئوية لسنة الأساس للدراسة) لحجم مبيعات الشاحنات للعلامات التجارية الرائدة للشاحنات والتعليق على سيناريو السوق الحالي وتوقعات السوق خلال فترة التنبؤ وقد تم تقديمها في هذا الاتجاه الصناعة.

- Manufacturing - يلتقط قطاع صناعة المستخدم النهائي هذا النفقات اللوجستية الخارجية (الاستعانة بمصادر خارجية) التي يتكبدها اللاعبون في صناعة التصنيع. الجهات الفاعلة المستخدمة النهائية هي المؤسسات التي تعمل بشكل أساسي في التحويل الكيميائي أو الميكانيكي أو الفيزيائي للمواد أو المواد إلى منتجات جديدة. يلعب مقدمو الخدمات اللوجستية (LSPs) دورًا حاسمًا في الحفاظ على التدفق السلس للمواد الخام عبر سلسلة التوريد، مما يتيح تسليم البضائع التامة الصنع في الوقت المناسب إلى الموزعين أو العملاء النهائيين وتخزين المواد الخام وتوريدها للعملاء للتصنيع في الوقت المناسب..

- Maritime Fleet Load Carrying Capacity - تصور القدرة الاستيعابية لحمولة الأسطول البحري حالة تطور البنية التحتية البحرية والتجارة في الاقتصاد. ويتأثر بعوامل مثل حجم الإنتاج، والتجارة الدولية، وصناعات المستخدم النهائي الرئيسية، والاتصال البحري، واللوائح البيئية، والاستثمارات في تطوير البنية التحتية للموانئ، وقدرة مناولة البضائع في حاويات الموانئ وما إلى ذلك. ويمثل هذا الاتجاه الصناعي القدرة على حمل حمولة الأسطول البحري حسب نوع بمعنى السفينة. سفن الحاويات، ناقلات النفط، ناقلات البضائع السائبة، البضائع العامة، من بين أنواع أخرى إلى جانب العوامل المؤثرة للجغرافيا المدروسة (البلد / المنطقة حسب نطاق التقرير)، خلال فترة المراجعة.

- Modal Share - تتأثر مشاركة الوسائط في الشحن بعوامل مثل إنتاجية الوسائط، واللوائح الحكومية، والحاويات، ومسافة الشحن، ومتطلبات التحكم في درجة الحرارة، ونوع البضائع، والتجارة الدولية، والتضاريس، وسرعة التسليم، ووزن الشحنة، والشحنات السائبة، وما إلى ذلك. وتختلف الحمولة (الأطنان) وحصة الوسائط من خلال معدل دوران الشحن (طن-كم) حسب متوسط مسافة الشحنات، ووزن مجموعات السلع الرئيسية المنقولة في الاقتصاد وعدد الرحلات. يمثل اتجاه الصناعة توزيع البضائع المنقولة حسب وسيلة النقل (بالطن وكذلك بالطن-كم) لسنة الأساس للدراسة.

- Oil and Gas, Mining and Quarrying - يلتقط قطاع صناعة المستخدم النهائي هذا النفقات اللوجستية الخارجية (الاستعانة بمصادر خارجية) التي تتكبدها الجهات الفاعلة في صناعة الاستخراج. المستخدمون النهائيون المشاركون في الدراسة هم المؤسسات التي تستخرج المواد الصلبة المعدنية الموجودة بشكل طبيعي، مثل الفحم والخامات؛ المعادن السائلة، مثل النفط الخام؛ والغازات مثل الغاز الطبيعي. يغطي مقدمو الخدمات اللوجستية (LSPs) مراحل كاملة من المنبع إلى المصب ويلعبون دورًا حاسمًا في نقل الآلات ومعدات الحفر والمعادن المستخرجة والنفط الخام والغاز الطبيعي والمنتجات المكررة / المعالجة من مكان إلى آخر.

- Other End Users - يلتقط قطاع المستخدم النهائي الآخر النفقات اللوجستية الخارجية (الاستعانة بمصادر خارجية) التي تتكبدها الخدمات المالية (BFSI)، والعقارات، والخدمات التعليمية، والرعاية الصحية، والخدمات المهنية (الإدارية، وإدارة النفايات، والقانونية، والمعمارية، والهندسية، والتصميم، والاستشارات، والبحث والتطوير العلمي ). يلعب مقدمو الخدمات اللوجستية (LSPs) دورًا حاسمًا في الحركة الموثوقة للإمدادات والمستندات من/إلى هذه الصناعات مثل نقل أي معدات أو موارد مطلوبة، وشحن المستندات والملفات السرية، وحركة السلع والإمدادات الطبية (اللوازم والأدوات الجراحية، بما في ذلك القفازات والأقنعة والمحاقن والمعدات) على سبيل المثال لا الحصر.

- Other Services - يلتقط قطاع الخدمات الأخرى الإيرادات المكتسبة من خلال (1) خدمات القيمة المضافة (VAS) لنقل البضائع عن طريق البر والسكك الحديدية والجو والبحر والممرات المائية الداخلية، (2) خدمات القيمة المضافة لنقل البضائع البحرية (تشغيل مرافق المحطة مثل الموانئ والأرصفة، تشغيل أقفال الممرات المائية، وأنشطة الملاحة والإرشاد والرسو، والإضاءة، وأنشطة الإنقاذ، وأنشطة المنارات، من بين أنشطة الدعم المتنوعة الأخرى)، (3) خدمات القيمة المضافة لنقل البضائع البرية (تشغيل المرافق الطرفية مثل محطات السكك الحديدية ومحطات مناولة البضائع) السلع، تشغيل البنية التحتية للسكك الحديدية، التحويل والتحويل، السحب والمساعدة على جانب الطريق، تسييل الغاز لأغراض النقل، من بين أنشطة الدعم المتنوعة الأخرى)، (4) خدمات القيمة المضافة لنقل البضائع الجوية (تشغيل مرافق المحطة مثل محطات الخطوط الجوية والمطارات وأنشطة مراقبة الحركة الجوية، وأنشطة الخدمات الأرضية في المطارات، وصيانة المدرج، والتفتيش/النقل/الصيانة/الاختبار للطائرات، وخدمات تزويد الطائرات بالوقود، من بين أنشطة الدعم المتنوعة الأخرى)، (5) خدمات القيمة المضافة للتخزين وخدمة التخزين (تشغيل صوامع الحبوب، مستودعات البضائع العامة، المستودعات المبردة، صهاريج التخزين وما إلى ذلك، تخزين البضائع في مناطق التجارة الخارجية، التجميد السريع، صناديق البضائع للشحن، تعبئة وإعداد البضائع للشحن، وضع العلامات و/أو طباعة العبوة، تجميع الأدوات وتعبئتها الخدمات، من بين أنشطة الدعم المتنوعة الأخرى)، و(6) خدمات القيمة المضافة لخدمات البريد السريع وخدمة الطرود السريعة (الاستلام والفرز).

- Port Calls and Performance - يعد أداء الموانئ أمرًا أساسيًا لحركة الشحن في الاقتصاد والتجارة والاتصال العالمي واستراتيجيات النمو الناجحة وجاذبية الاستثمار لأنظمة الإنتاج والتوزيع، وبالتالي يؤثر على الناتج المحلي الإجمالي والتوظيف ودخل الفرد والنمو الصناعي. ومن ثم، فإن معلمات أداء الميناء مثل متوسط الوقت الذي تقضيه السفن في الموانئ؛ تم تحليل وعرض متوسط عمر السفن التي تدخل الموانئ وحجمها وقدرتها على حمل البضائع والقدرة على حمل الحاويات ومكالمات الموانئ وإنتاجية ميناء الحاويات في هذا الاتجاه الصناعي.

- Port Liner Shipping Connectivity Index - وهو يعكس موقع الميناء في شبكة الشحن العالمية، حيث ترتبط القيمة الأعلى للمؤشر باتصال أفضل. تساهم الموانئ الفعالة والمترابطة بشكل جيد (1) في تقليل تكاليف النقل وربط سلاسل التوريد ودعم التجارة الدولية، (2) تمهد الطريق لتحقيق وفورات الحجم وتطوير الخبرة من خلال السماح للمنتجين باستغلال الإمكانيات المحلية والأجنبية بشكل أفضل. الأسواق. ومن ثم تم تحليل وتقديم الموانئ الرئيسية ذات الأهمية الاستراتيجية، في البلد / المنطقة وفقًا لنطاق التقرير، في اتجاه الصناعة اتصال الخطوط الملاحية المنتظمة.

- Port Throughput - وهو يعكس كمية البضائع أو عدد السفن التي يتعامل معها الميناء سنويًا. يمكن أن تكون مرتبطة بـ (1) حمولة البضائع، (2) حاوية TEU، و (3) مكالمات السفن. تم عرض إنتاجية الميناء من حيث إجمالي الحاويات التي يتم مناولتها (TEU)، في اتجاه الصناعة مكالمات الموانئ والأداء.

- Producer Price Inflation - ويشير إلى التضخم من وجهة نظر المنتجين. متوسط سعر البيع المستلم لمخرجاتهم خلال فترة زمنية. يتم الإبلاغ عن التغير السنوي (على أساس سنوي) لمؤشر أسعار المنتجين على أنه تضخم أسعار الجملة في اتجاه الصناعة التضخم. وبما أن مؤشر أسعار المنتجين يلتقط تحركات الأسعار الديناميكية بأكثر الطرق شمولاً، فإنه يستخدم على نطاق واسع من قبل الحكومات والبنوك والصناعة ودوائر الأعمال ويعتبر مهمًا في صياغة السياسات التجارية والمالية وغيرها من السياسات الاقتصادية. وقد تم استخدام البيانات جنبًا إلى جنب مع تضخم أسعار المستهلك من أجل فهم أفضل للبيئة التضخمية.

- Rest of Europe - تستحوذ بقية أوروبا على سوق الخدمات اللوجستية الخارجية لـ (1) ألبانيا، (2) أندورا، (3) أرمينيا، (4) النمسا، (5) أذربيجان، (6) بيلاروسيا، (7) بلجيكا، (8) البوسنة والهرسك (9) بلغاريا، (10) كرواتيا، (11) قبرص، (12) جمهورية التشيك، (13) إستونيا (14) جورجيا (15) اليونان (16) المجر (17) أيرلندا (18) كازاخستان (19) لاتفيا (20) ليختنشتاين (21) ليتوانيا (22) لوكسمبورغ (23) مالطا (24) مولدوفا (25) موناكو (26) الجبل الأسود (27) مقدونيا الشمالية (28) بولندا (29) البرتغال (30) رومانيا (31) سان مارينو (32) صربيا (33) جمهورية سلوفاكيا (34) سلوفينيا (35) سويسرا و(36) أوكرانيا

- Segmental Revenue - تم تثليث الإيرادات القطاعية أو حسابها وتقديمها لجميع اللاعبين الرئيسيين في السوق. ويشير إلى الإيرادات المحددة لسوق الشحن والخدمات اللوجستية التي حصلت عليها الشركة، خلال سنة الدراسة الأساسية، في المنطقة الجغرافية التي تمت دراستها (البلد أو المنطقة وفقًا لنطاق التقرير). ويتم حسابها من خلال دراسة وتحليل العوامل الرئيسية مثل البيانات المالية، ومحفظة الخدمات، وقوة الموظفين، وحجم الأسطول، والاستثمارات، وعدد البلدان الموجودة فيها، والاقتصاديات الرئيسية المثيرة للقلق، وما إلى ذلك التي أبلغت عنها الشركة في تقاريرها السنوية، صفحة على الإنترنت. بالنسبة للشركات التي لديها إفصاحات مالية نادرة، فقد تم اللجوء إلى قواعد البيانات المدفوعة مثل DB Hoovers وDow Jones Factiva والتحقق منها من خلال تفاعلات الصناعة/الخبراء.

- Transport and Storage Sector GDP - ترتبط قيمة ونمو الناتج المحلي الإجمالي لقطاع النقل والتخزين ارتباطًا مباشرًا بحجم سوق الشحن والخدمات اللوجستية. وبالتالي، تمت دراسة هذا المتغير وعرضه خلال فترة المراجعة، من حيث القيمة (بالدولار الأمريكي) وكنسبة مئوية من إجمالي الناتج المحلي، في هذا الاتجاه الصناعي. وقد تم دعم البيانات بتعليقات موجزة وذات صلة حول الاستثمارات والتطورات وسيناريو السوق الحالي.

- Trends in E-Commerce Industry - أدى تعزيز الاتصال بالإنترنت والازدهار في انتشار الهواتف الذكية، إلى جانب زيادة الدخل المتاح، إلى نمو هائل في سوق التجارة الإلكترونية على مستوى العالم. يحتاج المتسوقون عبر الإنترنت إلى تسليم طلباتهم بسرعة وكفاءة مما يؤدي إلى زيادة الطلب على الخدمات اللوجستية وخاصة خدمات تلبية التجارة الإلكترونية. ومن ثم، تم تحليل القيمة الإجمالية للبضائع (GMV)، والنمو التاريخي والمتوقع، وتفكك مجموعات السلع الرئيسية في صناعة التجارة الإلكترونية للجغرافيا المدروسة (البلد أو المنطقة حسب نطاق التقرير) وعرضها في اتجاه الصناعة هذا.

- Trends in Manufacturing Industry - تتضمن الصناعة التحويلية تحويل المواد الخام إلى منتجات تامة الصنع، بينما تضمن صناعة الخدمات اللوجستية التدفق الفعال للمواد الخام إلى المصنع، ونقل المنتجات المصنعة إلى الموزعين والمستهلكين. إن العرض والطلب في كلا الصناعتين مترابطان بشكل كبير ومهمان لسلسلة توريد سلسة. ومن ثم، تم تحليل وعرض إجمالي القيمة المضافة (GVA)، وتقسيم القيمة المضافة الإجمالية إلى قطاعات التصنيع الرئيسية، ونمو الصناعة التحويلية خلال فترة المراجعة، في اتجاه الصناعة هذا.

- Trucking Fleet Size By Type - تتأثر الحصة السوقية لأنواع الشاحنات بعوامل مثل التفضيلات الجغرافية، وصناعات المستخدم النهائي الرئيسية، وأسعار الشاحنات، والإنتاج المحلي، واختراق خدمات إصلاح وصيانة الشاحنات، ودعم العملاء، والاضطرابات التكنولوجية (مثل السيارات الكهربائية، والتحول الرقمي، والشاحنات ذاتية القيادة) وما إلى ذلك. تم عرض التوزيع (النسبة المئوية لسنة الأساس للدراسة) لحجم موقف الشاحنات حسب نوع الشاحنة، واضطرابات السوق، واستثمارات تصنيع الشاحنات، ومواصفات الشاحنات، واستخدام الشاحنات ولوائح الاستيراد، وتوقعات السوق خلال الفترة المتوقعة في هذا الاتجاه الصناعي.

- Trucking Operational Costs - الأسباب الرئيسية لقياس/مقارنة الأداء اللوجستي لأي شركة نقل بالشاحنات هي تقليل التكاليف التشغيلية وزيادة الربحية. ومن ناحية أخرى، فإن قياس التكاليف التشغيلية يساعد على تحديد ما إذا كان سيتم إجراء تغييرات تشغيلية للتحكم في النفقات وتحديد مجالات تحسين الأداء ومكان ذلك. وبالتالي، في هذا الاتجاه الصناعة، تكاليف التشغيل بالشاحنات والمتغيرات المعنية. تمت دراسة أجور ومزايا السائق، وأسعار الوقود، وتكاليف الإصلاح والصيانة، وتكاليف الإطارات وما إلى ذلك على مدار السنة الأساسية للدراسة، وتم تقديمها للمنطقة الجغرافية التي تمت دراستها (البلد أو المنطقة وفقًا لنطاق التقرير).

- Warehousing and Storage - يلتقط قطاع التخزين والتخزين الإيرادات المكتسبة من خلال تشغيل البضائع العامة والمبردة وأنواع أخرى من مرافق التخزين والتخزين. تتحمل هذه المؤسسات مسؤولية تخزين البضائع والحفاظ عليها آمنة بدلاً من الرسوم. تعتبر خدمات القيمة المضافة (VAS) التي قد تقدمها جزءًا من قطاع الخدمات الأخرى. تشير خدمات القيمة المضافة هنا إلى مجموعة من الخدمات المتعلقة بتوزيع سلع العميل ويمكن أن تشمل وضع العلامات وتكسير المواد السائبة ومراقبة المخزون وإدارته والتجميع الخفيف وإدخال الطلب وتلبيته والتعبئة والتغليف والاختيار والتعبئة ووضع علامات الأسعار وإصدار التذاكر والنقل ترتيب.

- Wholesale and Retail Trade - يلتقط قطاع صناعة المستخدم النهائي هذا النفقات اللوجستية الخارجية (الاستعانة بمصادر خارجية) التي يتكبدها تجار الجملة وتجار التجزئة. الجهات الفاعلة للمستخدم النهائي التي يتم أخذها في الاعتبار هي المؤسسات التي تعمل في المقام الأول في تجارة الجملة أو التجزئة للبضائع، بشكل عام دون تحويل، وتقديم الخدمات العرضية لبيع البضائع. يلعب مقدمو الخدمات اللوجستية (LSPs) دورًا حاسمًا في الحركة الموثوقة للإمدادات إلى المنتجات النهائية من دور الإنتاج إلى الموزعين وأخيرًا إلى العميل النهائي الذي يغطي أنشطة مثل مصادر المواد، والنقل، وتلبية الطلبات، والتخزين والتخزين، والتنبؤ بالطلب، إدارة المخزون الخ

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. لا يعد التضخم جزءًا من التسعير، ويظل متوسط سعر البيع (ASP) ثابتًا طوال فترة التوقعات لكل بلد.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك