تحليل سوق ملونات الطعام في مصر

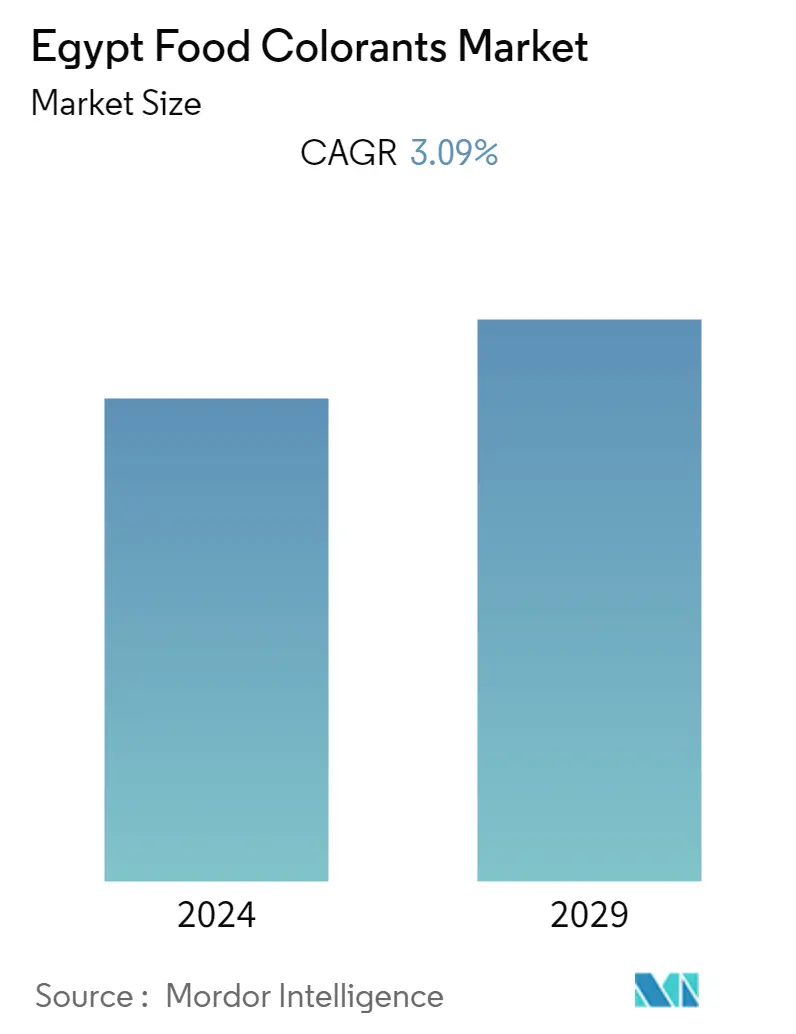

من المتوقع أن يشهد سوق ملونات الطعام المصرية معدل نمو سنوي مركب قدره 4.09٪ خلال الفترة المتوقعة (2020 - 2025).

- من المرجح أن يؤدي تحويل التفضيل نحو المنتجات الملونة بسبب إدراك النكهة إلى دفع نمو صناعة ملونات الطعام. يعد استخدام الألوان الصالحة للأكل لتعزيز المظهر البصري وملمس العناصر عاملاً رئيسيًا في تعزيز تغلغل المنتج.

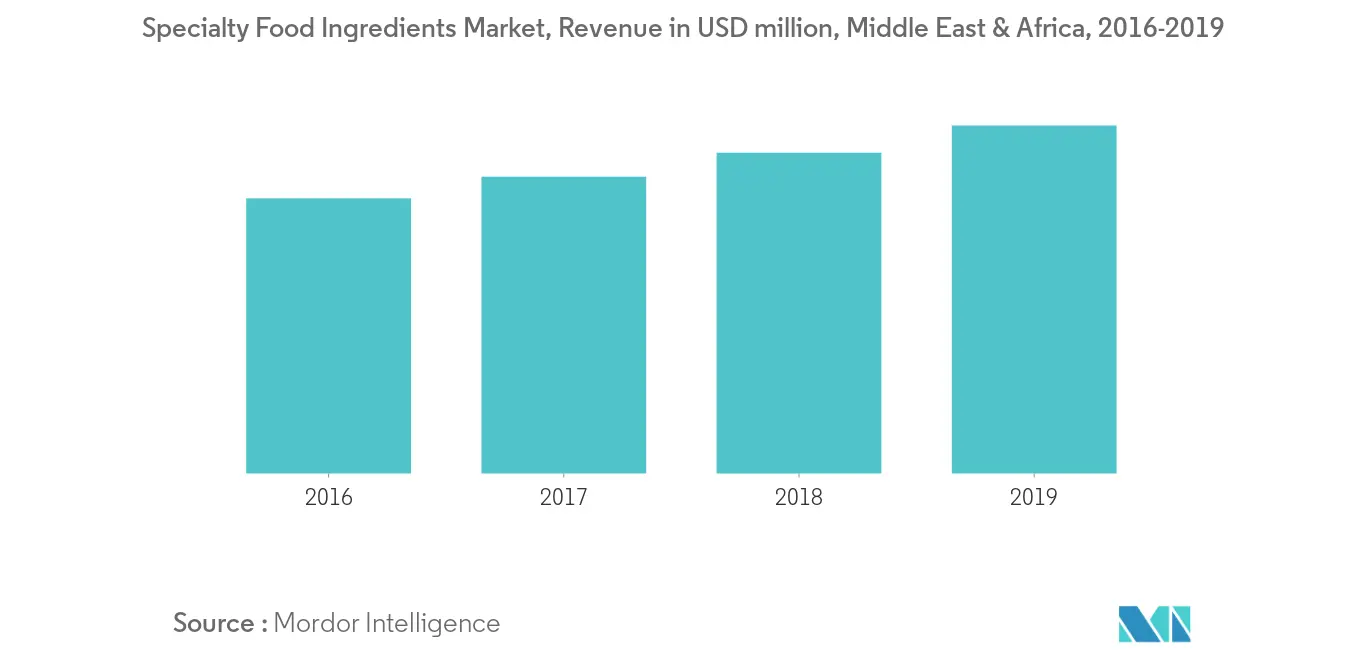

- علاوة على ذلك، فإن التوافر الكبير لمنتجات الأغذية والمشروبات في مصر قد يؤدي إلى توسيع نطاق تطبيق المنتج.

اتجاهات سوق ملونات الطعام في مصر

توسيع نطاق صناعة الأغذية والمشروبات

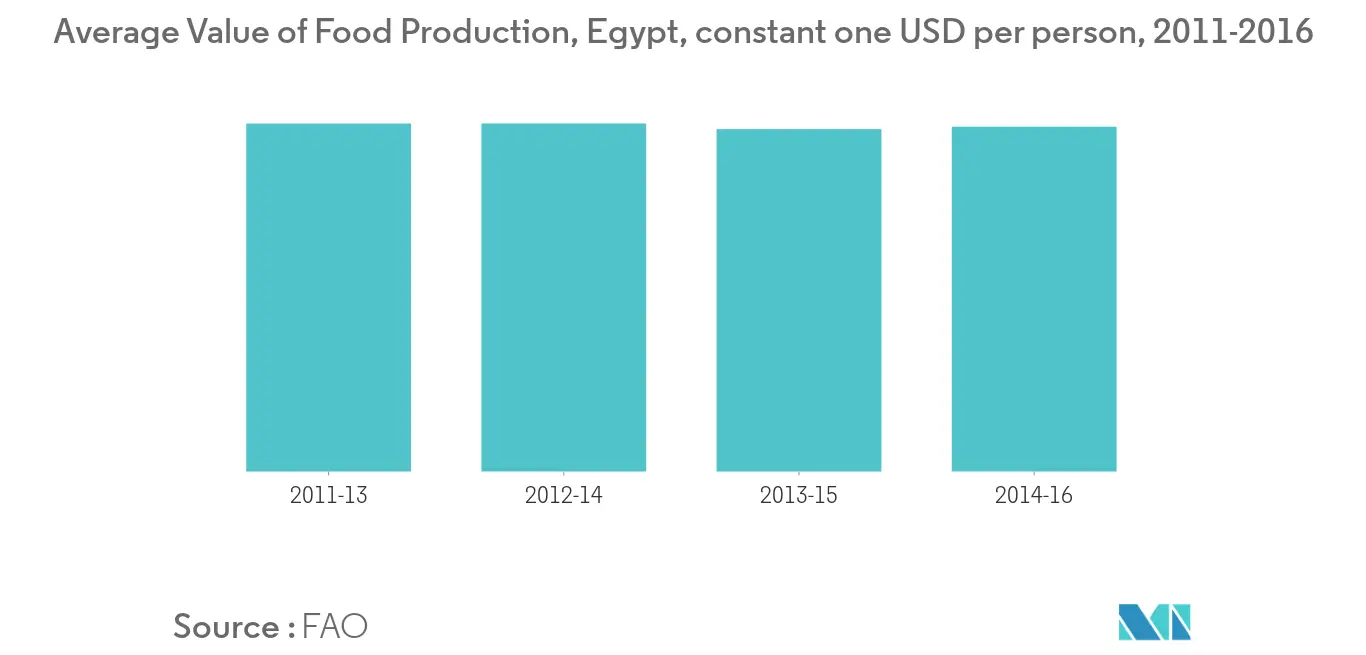

ويبلغ عدد سكان مصر أكثر من 90 مليون نسمة، وتتمتع مصر بإمكانات مربحة على المدى الطويل في سوق ملونات الطعام. ينفق المصريون حوالي 37% من دخلهم على الطعام والمشروبات والتبغ، وبالإضافة إلى ذلك، يتزايد استهلاك الغذاء بشكل مطرد من قاعدة منخفضة بمعدل نمو يزيد عن 10% سنويًا. في عام 2013، زاد نمو مبيعات المشروبات الكحولية بنسبة 18.14%، وزادت المشروبات الغازية بنسبة 14.29%، ونمت مبيعات التجزئة بالجملة للبقالة بنسبة 14.09% (وفقًا للبيانات المقدمة من وزارة الخارجية الدنماركية). وهذا يجعل مصر سوقًا مربحًا لملونات الطعام خلال فترة التوقعات، لمنح المستهلكين والسياح أفضل أنواع الأطعمة والمشروبات.

التحرك استراتيجيا نحو المكونات الطبيعية

ومع تزايد المخاوف المتعلقة بسلامة الأغذية في مصر ولوائح سلامة الأغذية التي أصدرتها الهيئة الوطنية لسلامة الأغذية في يناير/كانون الثاني 2017، تضغط أسواق المواد الغذائية على الصناعات التحويلية لتبني الملصقات النظيفة. إن القيود الرئيسية التي تواجهها الصناعة هي الوعي المتزايد حول الآثار الضارة للألوان الاصطناعية. وقد أدى ذلك إلى زيادة الطلب على الألوان الطبيعية، والتي لها تكاليف عالية مقارنة بالألوان الاصطناعية. يؤدي تزايد الدخل المتاح وتغير أنماط الحياة في البلاد إلى زيادة الطلب على الأطعمة المصنعة. أثبتت اللوائح الصارمة للمعايير الغذائية التي وضعتها إدارة الغذاء والدواء والعديد من الهيئات التنظيمية المصرية أنها تشكل عائقًا أمام المصنعين، مما أجبرهم على البحث عن بدائل في شكل ابتكارات في الملونات الطبيعية، والتي من المتوقع أن تزيد من تطبيقها خلال فترة التوقعات..

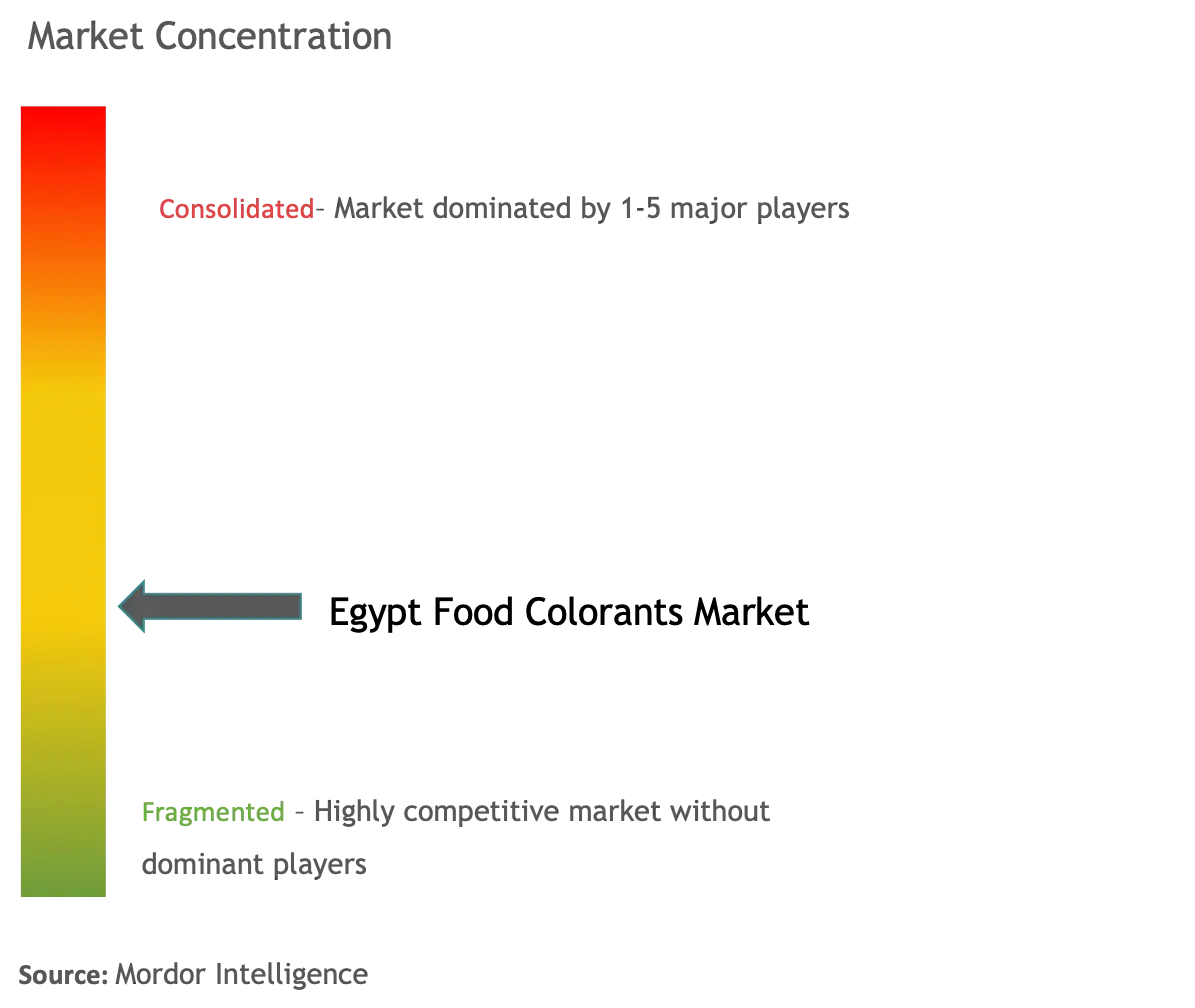

نظرة عامة على صناعة الملونات الغذائية في مصر

يعد سوق ملونات الطعام المصرية سوقًا تنافسيًا، وبعض الشركات الكبرى التي تبيع مجموعتها من الألوان الطبيعية والألوان الاصطناعية في مصر هي BASF SE وChr. هانسن القابضة إيه إس، وشركة سينسينت تكنولوجيز. تستورد مصر أيضًا الملونات من دول أخرى مختلفة، أبرزها الهند. بعض الشركات الهندية التي تستورد مجموعة ألوان الطعام الخاصة بها في البلاد هي JJT Group (Roha) وMahikra Chemicals Limited.

رواد سوق ملونات الطعام في مصر

BASF SE

Chr. Hansen Holding A/S

Sensient Technologies Corporation

JJT Group (Roha)

Mahickra Chemicals Limited

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تقسيم صناعة الملونات الغذائية في مصر

يتم تقسيم سوق ملونات الطعام المصرية حسب النوع إلى طبيعية وصناعية ومن خلال التطبيق في المشروبات ومنتجات الألبان والمنتجات المجمدة والمخبوزات ولحوم الدواجن والمأكولات البحرية والحلويات والدهون والزيوت وغيرها من التطبيقات.

| لون طبيعي |

| اللون الاصطناعي |

| المشروبات |

| منتجات الألبان والمجمدات |

| مخبز |

| اللحوم والدواجن والمأكولات البحرية |

| الحلويات |

| الزيوت والدهون |

| تطبيقات أخرى |

| حسب النوع | لون طبيعي |

| اللون الاصطناعي | |

| عن طريق التطبيق | المشروبات |

| منتجات الألبان والمجمدات | |

| مخبز | |

| اللحوم والدواجن والمأكولات البحرية | |

| الحلويات | |

| الزيوت والدهون | |

| تطبيقات أخرى |

الأسئلة الشائعة حول أبحاث سوق ملونات الطعام في مصر

ما هو حجم السوق الحالي لملونات الطعام في مصر؟

من المتوقع أن يسجل سوق ملونات الطعام المصرية معدل نمو سنوي مركب قدره 3.09٪ خلال الفترة المتوقعة (2024-2029)

من هم الباعة الرئيسيون في نطاق سوق ملونات الطعام في مصر؟

BASF SE، Chr. Hansen Holding A/S، Sensient Technologies Corporation، JJT Group (Roha)، Mahickra Chemicals Limited هي الشركات الكبرى العاملة في سوق ملونات الطعام المصرية.

ما هي السنوات التي يغطيها سوق ملونات الطعام في مصر؟

يغطي التقرير حجم السوق التاريخي لسوق ملونات الطعام في مصر للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق ملونات الطعام في مصر للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة الملونات الغذائية في مصر

إحصائيات الحصة السوقية للملونات الغذائية في مصر وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها Mordor Intelligence ™ Industry Reports. يتضمن تحليل مصر للأغذية توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.