تحليل سوق نقل البضائع البحرية في الصين

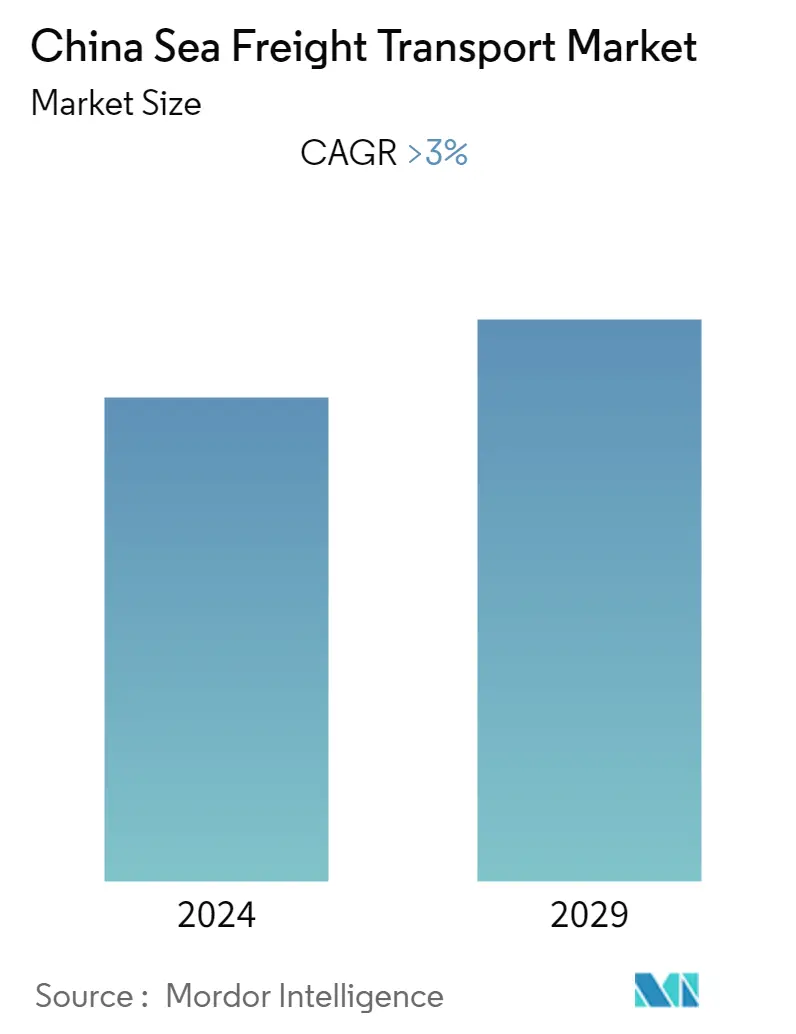

من المتوقع أن تنمو الصناعة البحرية في الصين بمعدل نمو سنوي مركب يزيد عن 3٪ خلال الفترة المتوقعة. تستورد الصين البضائع وتصدرها إلى كل دولة على هذا الكوكب تقريبًا. تساهم التجارة الخارجية بشكل كبير في الناتج المحلي الإجمالي للبلاد. يزداد الطلب على السلع الصينية في جميع أنحاء العالم (سواء السلع تامة الصنع أو المواد الخام). أصبحت الصين الاقتصاد الرئيسي الوحيد في العالم الذي سجل نموًا إيجابيًا في الناتج المحلي الإجمالي في عام 2020. وعلى الرغم من انخفاض بنسبة 6.8% في الربع المنتهي في مارس 2020، عندما كانت الصين تتعامل مع ارتفاع حاد في حالات كوفيد-19، فقد تم رفع معدل النمو السنوي لعام 2020. إلى 2.3 بالمائة. ونتيجة لوباء كوفيد-19، عانت التجارة الخارجية للصين من نقص حاد، ورفض الحاويات، وازدحام الموانئ، وانخفضت الصادرات بنسبة 54.1 في المائة، وانخفضت الواردات بنسبة 49.6 في المائة، وارتفاع أسعار الشحن إلى عنان السماء.

تعتمد صادرات وواردات الصين من البضائع في المقام الأول على وسيلتين من وسائل النقل البحر والبر، حيث يعمل القطار السريع بين الصين وأوروبا كوسيلة أساسية للنقل البري. ونتيجة لذلك، تقلصت قناة الشحن إلى أكثر من 85% من إجمالي حجم السلع المصدرة والمستوردة. يعد نقل الشحن البحري أمرًا بالغ الأهمية لاقتصاد الصين الموجه نحو التجارة، وقد لعب دورًا مهمًا في تنمية البلاد. فيما يلي محركات النمو الرئيسية في صناعة نقل البضائع البحرية الصينية بسبب قدرتها التنافسية الشاملة، تكتسب الصين حصة سوقية من الدول الآسيوية الأخرى من خلال النمو العضوي. القوة الرئيسية لهذه الصناعة هي معدل التوسع الاقتصادي المذهل في الصين. نقل البضائع السائبة بالحاويات.

بسبب وباء كوفيد-19 في عام 2020، توقف التصنيع، وانخفضت أحجام التجارة في العديد من البلدان، وتأثر توسع سوق الشحن بشكل كبير. وفي فترة زمنية قصيرة جدًا، تمت معالجة الوباء الداخلي بفعالية، وانتعش الاقتصاد تدريجيًا، وانتعش الإنتاج الصناعي بسرعة، وتم تقديم المنتجات المحلية إلى السوق العالمية، وارتفع الطلب على تجارة التصدير. وبلغ حجم إنتاجية البضائع في الموانئ الصينية 13.25 مليار طن في الفترة من يناير إلى نوفمبر 2020، بزيادة قدرها 4.18 في المائة مقارنة بنفس الفترة من عام 2019. وظل معدل نمو الحاويات في الموانئ العالمية الكبرى سلبيا في الأرباع الثلاثة الأولى من عام 2020، في حين ظلت حركة الحاويات في الموانئ الصينية سلبية. وحافظت إنتاجية ميناء نينغبو تشوشان وميناء قوانغتشو وميناء تشينغداو وميناء تيانجين على اتجاهات نمو إيجابية بدرجات متفاوتة، مما يشير إلى أن السوق المحلية آخذة في التعافي.

اتجاهات سوق نقل البضائع البحرية في الصين

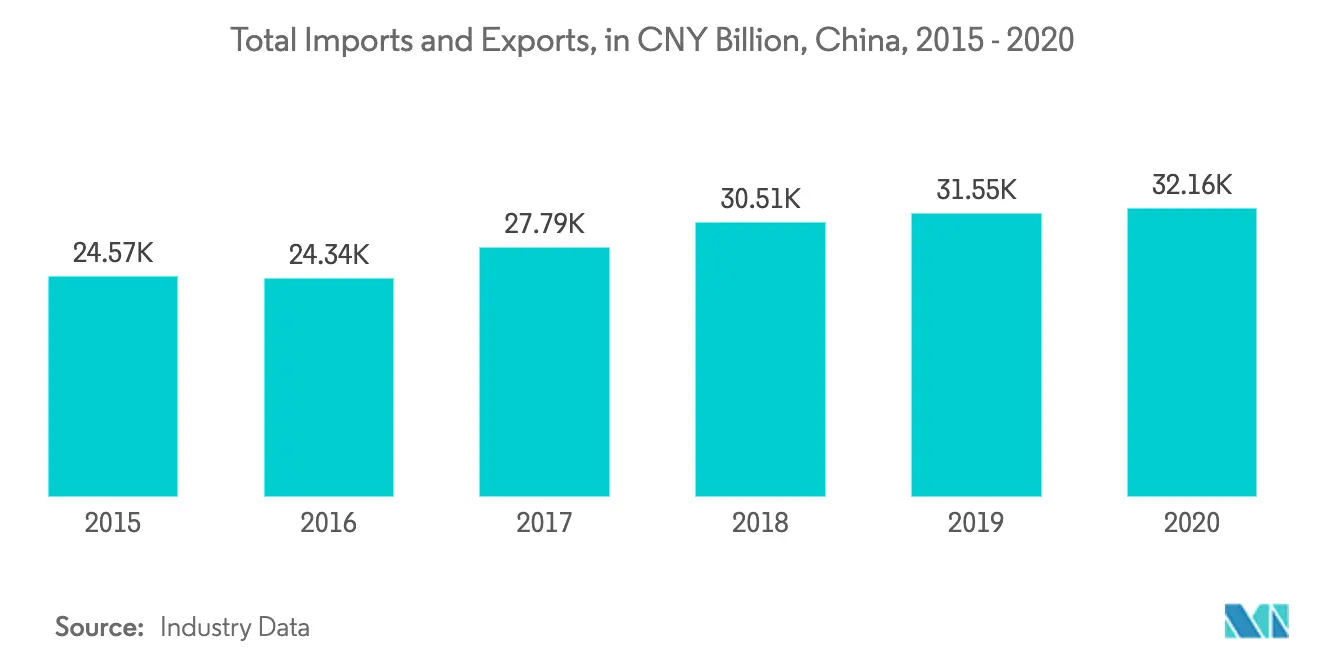

الاتجاه الإيجابي للواردات والصادرات الصينية.

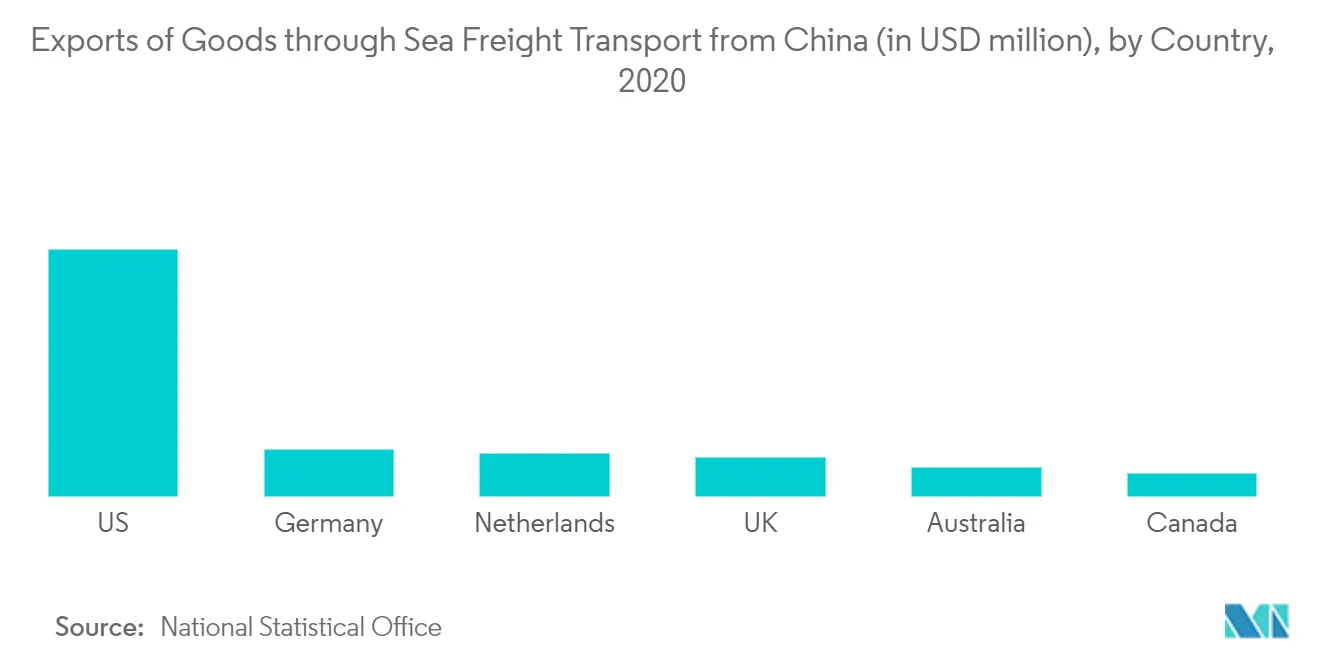

بالنسبة لشركات التصدير والاستيراد الصينية، يعد نقل الشحن البحري هو وسيلة النقل الأكثر شيوعًا. وزادت صادرات الصين بنسبة 1.5% لتصل إلى 4.65 تريليون دولار أمريكي في عام 2020، وذلك بسبب تحسن إنتاج الصناعات التحويلية. وبلغ إجمالي الصادرات 2.59 تريليون دولار أمريكي، بزيادة 3.6 في المائة، في حين بلغ إجمالي الواردات 2.06 تريليون دولار أمريكي، بانخفاض 1.1 في المائة. إن زيادة الصين بنسبة 1.1 نقطة مئوية في حصتها من الناتج المحلي الإجمالي العالمي في عام 2020 هي الأعلى في عام واحد منذ السبعينيات. وفي عام 2020، عادت التجارة بين أكبر اقتصادين في العالم، الصين والولايات المتحدة، إلى مسارها الصحيح. وارتفعت صادرات الصين إلى الولايات المتحدة بنسبة 7.9% إلى 451.81 مليار دولار أمريكي في عام 2020، بينما زادت الواردات من الولايات المتحدة بنسبة 9.8% إلى 134.91 مليار دولار أمريكي. بعد رابطة دول جنوب شرق آسيا (الآسيان) والاتحاد الأوروبي، أصبحت الولايات المتحدة ثالث أكبر شريك تجاري للصين في عام 2020. وفي عام 2020، زادت الواردات والصادرات إلى الاتحاد الأوروبي بنسبة 5.3 في المائة. وزادت الواردات الزراعية الصينية من الولايات المتحدة بنسبة 66.9% في عام 2020، مع زيادة واردات فول الصويا بنسبة 56.3% وواردات لحم الخنزير بنسبة 223.8%. وانخفضت صادرات الصين إلى الولايات المتحدة بنسبة 12.5 في المائة على أساس سنوي إلى 418.5 مليار دولار أمريكي في عام 2019، بينما انخفضت وارداتها بنسبة 20.9 في المائة إلى 122.7 مليار دولار أمريكي. على الرغم من أن إدارة الولايات المتحدة استمرت في تعطيل العلاقات الثنائية خلال العام الماضي 2019 من خلال العقوبات وأنظمة التصدير، إلا أن وباء كوفيد-19، الذي وجه ضربة كبيرة لاقتصاد الولايات المتحدة، يُنظر إليه على أنه يغذي طلبها على المنتجات الصينية، وخاصة الطبية. ومنتجات البقاء في المنزل.

تم التوقيع على اتفاقية التجارة الحرة المحدثة بين الصين والآسيان مع التوقيع على الشراكة الاقتصادية الإقليمية الشاملة (RCEP). ووفقا لإحصاءات الجمارك الصينية، وصلت التجارة بين الصين والآسيان إلى 4.74 تريليون يوان (722.8 مليار دولار أمريكي) في عام 2020، بزيادة قدرها 7%. تعد آسيان والصين أهم شريكين تجاريين لبعضهما البعض. ظلت الصين الشريك التجاري الأكثر أهمية للفلبين، سواء كمصدر للصادرات أو كمصدر للواردات. وكانت الصين ثاني أكبر شريك استثماري للبلاد في عام 2020، خاصة في البنية التحتية والتصنيع. وتجاوزت الصين الولايات المتحدة باعتبارها الشريك التجاري الرئيسي للاتحاد الأوروبي في عام 2020. وزادت الواردات من الصين إلى الاتحاد الأوروبي بنسبة 5.6 في المائة لتصل إلى 383.5 مليار يورو (463 مليار دولار أمريكي) في عام 2020، بينما زادت الصادرات بنسبة 2.2 في المائة إلى 202.5 مليار يورو.

تعد آسيان والاتحاد الأوروبي والولايات المتحدة واليابان وكوريا الجنوبية أكبر خمسة شركاء تجاريين للصين، حيث بلغت الواردات والصادرات 4.74 تريليون يوان، و4.5 تريليون يوان، و4.06 تريليون يوان، و2.2 تريليون يوان، و1.97 تريليون يوان، على التوالي، بزيادة 7 %، 5.3%، 8.8%، 1.2%، 0.7%.

الطلب على البضائع الصينية في التجارة الإلكترونية في جميع أنحاء العالم:

وفي عام 2020 الذي اجتاحته الجائحة، أنفق المستهلكون ما يقرب من 4.29 تريليون دولار أمريكي عبر الإنترنت، ارتفاعًا من حوالي 3.46 تريليون دولار أمريكي في عام 2019. وزادت المبيعات العالمية عبر الإنترنت بنسبة 24.1 في المائة في عام 2020، مقارنة بنسبة 17.9 في المائة في عام 2019. وبلغ إجمالي الواردات والصادرات 1.69 تريليون يوان صيني (261.5 مليار دولار أمريكي) في عام 2020، بزيادة 31.1 في المائة. وزادت صادرات التجارة الإلكترونية بنسبة 40.1% لتصل إلى 1.12 تريليون يوان صيني، بينما زادت الواردات بنسبة 16.5% لتصل إلى 570 مليار يوان صيني.

وفي الصين، أصبحت التجارة الإلكترونية عبر الحدود (CBEC) طريقًا أكثر أهمية للاستيراد والتصدير. وزادت صادرات الصين من مبادرة CBEC من 2.2 في المائة إلى 11.25 في المائة من إجمالي التجارة الخارجية للبلاد في السنوات الست الماضية. تشجع الحكومة تطوير CBEC من خلال زيادة قدرة الشحن الدولي للبلاد في عام 2020، بالإضافة إلى إنشاء مناطق تجريبية إضافية لـ CBEC وبلدات تجريبية، وتمت إضافة 50 مدينة إلى 36 مدينة تجريبية موجودة لـ CBEC. سوف تستفيد صناعات الاستيراد والتصدير في الصين من المناطق التجريبية لـ CBEC (وخاصة التصدير). وتبحث الصين عن فرص لتصدير منتجات ذات قيمة وهوامش أعلى حيث تستثمر بكثافة في تحسين مرافق التصنيع لديها. ولأول مرة في عام 2019، تجاوزت قيمة صادرات التجارة الإلكترونية الصينية عبر الحدود بين الشركات والمستهلكين قيمة الواردات في عام 2019.

تم تصنيف الصين كواحدة من الدول الثلاث الأكثر شعبية في مجال البيع في عام 2019 وفقًا لدراسة التسوق عبر الحدود للتجارة الإلكترونية. وعلى النقيض من المشترين الصينيين الذين يبحثون عن سلع عالية الجودة من الخارج، ينجذب المشترون الأوروبيون إلى هذه المنصات بسبب انخفاض تكلفة السلع الصينية. وفي يوم العزاب لهذا العام (2020)، كانت دولتان أوروبيتان، إسبانيا وفرنسا، من بين أفضل 10 وجهات للصادرات الصينية.

نظرة عامة على صناعة نقل البضائع البحرية في الصين

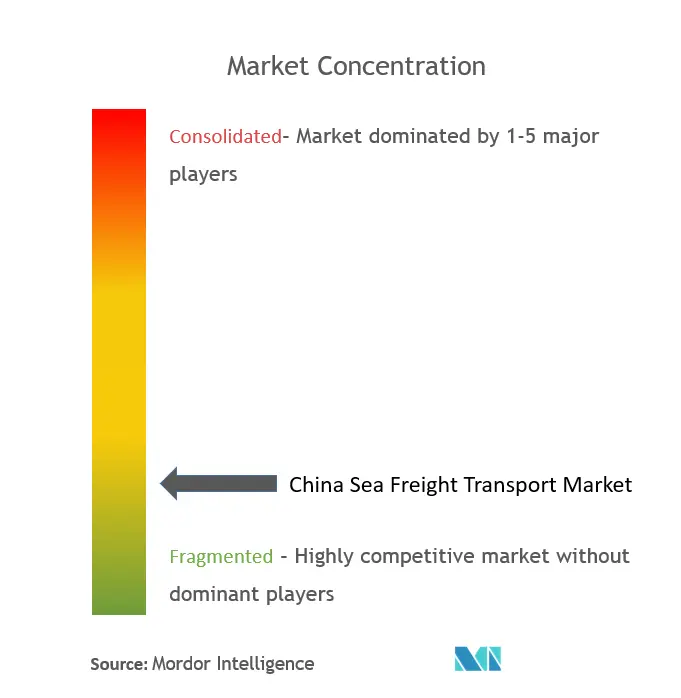

الصناعة البحرية في الصين مجزأة بطبيعتها مع مزيج من اللاعبين العالميين والمحليين، مما يجعل القطاع تنافسيًا للغاية. بعض اللاعبين الأقوياء في البلاد تشمل COSCO Shipping Lines وSinotrans Limited وChina Merchants Group وHosco Group وNanjing Ocean Transport وغيرها. ونتيجة لانتشار فيروس كورونا (كوفيد-19)، قامت غالبية الدول حول العالم بحظر الواردات من الصين، مما كان له تأثير كبير على تجارة البلاد. وبعد رفع القيود، بدأت الشركات في استئناف عملياتها وزادت أحجام التجارة أيضًا. وتمثل حصة السفن الصينية المملوكة لشركات الطيران الصينية أقل من عُشر شركات الشحن الدولية التي تقدم خدمات بحرية للتجارة الخارجية للصين في البضائع، حيث تنقل 90% من البضائع بواسطة سفن مسجلة في الخارج.

قادة سوق نقل البضائع البحرية في الصين

COSCO Shipping Lines

SINOTRANS Limited

Hebei Ocean Shipping (HOSCO)

China Merchants Group

SITC International Holdings Company Limited

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق نقل البضائع البحرية في الصين

فبراير 2021 اشترت شركة COSCO Shipping Development جميع أسهم شركة COSCO SHIPPING Investment في أربع شركات مملوكة بالكامل. وتشارك الشركات ذات الصلة في المقام الأول في إنتاج الحاويات الجافة والخاصة والمبردة، فضلاً عن توفير تقنيات تصنيع الحاويات وخدمات البحث والتطوير.

نوفمبر 2020 وقعت شركة Vale، أكبر منتج لخام الحديد والنيكل في العالم، اتفاقية استثمار مع شركة Ningbo Zhoushan Port Company، أكثر الموانئ ازدحامًا في العالم من حيث حمولة البضائع. وبحسب مصادر إعلامية، فإن الشركة البرازيلية المنتجة لخام الحديد ستشكل مشروعاً مشتركاً مع ميناء نينغبو تشوشان، على أن ينفق كل طرف 50% على تأسيس الشركة وتشغيلها. سيكون مقر الشركة في شولانغو، تشوشان، نينغبو، مقاطعة تشجيانغ، شرق الصين.

تجزئة صناعة النقل البحري في الصين

الشحن البحري هو وسيلة لنقل كميات كبيرة من المنتجات باستخدام سفن الشحن؛ يتم تعبئة المنتجات في حاويات، ثم يتم تحميلها بعد ذلك في السفينة والإبحار إلى وجهتها. يتم تقسيم تقرير سوق نقل البضائع البحرية في الصين حسب خدمات النقل المائي، وتأجير السفن، وخدمات الإيجار، ومناولة البضائع (خدمات الحاويات، وخدمات الرافعات، وخدمات الشحن والتفريغ، وما إلى ذلك)، وأنشطة الخدمة الداعمة للنقل المائي (وكالات الشحن، وخدمات وساطة السفن، والسفن خدمات الإدارة، الخ)). تحليل خلفية شامل لسوق الشحن البحري الصيني يغطي اتجاهات السوق الحالية والقيود والتحديثات التكنولوجية ومعلومات مفصلة عن مختلف القطاعات والمشهد التنافسي للصناعة. تم أيضًا دمج تأثير فيروس كورونا (COVID-19) وأخذه في الاعتبار أثناء الدراسة.

الأسئلة الشائعة حول أبحاث سوق نقل البضائع البحرية في الصين

ما هو الحجم الحالي لسوق نقل البضائع البحرية في الصين؟

من المتوقع أن يسجل سوق نقل البضائع البحرية في الصين معدل نمو سنوي مركب يزيد عن 3٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق نقل البضائع البحرية في الصين؟

COSCO Shipping Lines، SINOTRANS Limited، Hebei Ocean Shipping (HOSCO)، China Merchants Group، SITC International Holdings Company Limited هي الشركات الكبرى العاملة في سوق نقل البضائع البحرية الصينية.

ما هي السنوات التي يغطيها سوق نقل البضائع البحرية في الصين؟

يغطي التقرير حجم سوق النقل البحري الصيني للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق النقل البحري الصيني للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة نقل البضائع البحرية في الصين

إحصائيات الحصة السوقية للنقل البحري للشحن البحري الصيني وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل النقل البحري الصيني توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.