تحليل سوق مواد التشحيم الزراعية

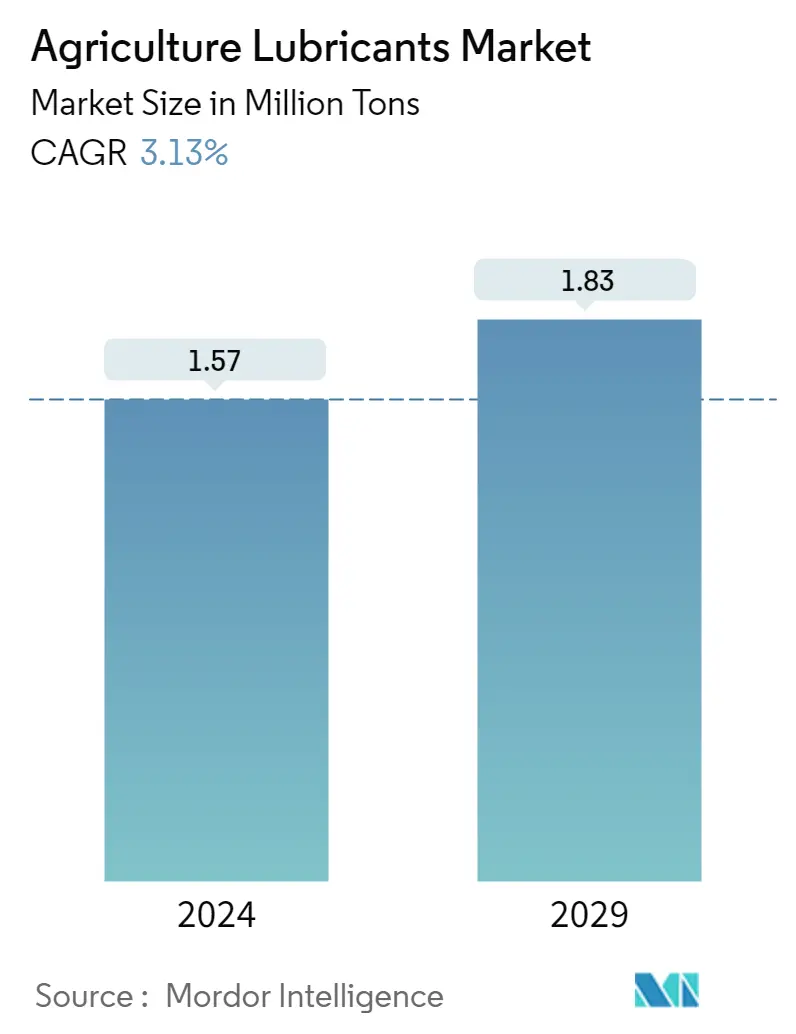

يقدر حجم سوق زيوت التشحيم الزراعية بـ 1.57 مليون طن في عام 2024، ومن المتوقع أن يصل إلى 1.83 مليون طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 3.13٪ خلال الفترة المتوقعة (2024-2029).

وفي عام 2020، تأثر السوق سلباً بسبب تفشي فيروس كورونا (كوفيد-19). ومع ذلك، في عامي 2021 و2022، ساعد انفتاح الاقتصادات السوق على اكتساب الزخم والوصول إلى مستويات ما قبل الوباء.

- عوامل مثل توفير الإعانات للآلات الزراعية من قبل الحكومتين الهندية والصينية، وزيادة معدلات الميكنة الزراعية في البلدان النامية، وزيادة تكلفة العمالة الزراعية هي التي تحرك السوق.

- ومع ذلك، فإن التكلفة العالية لمواد التشحيم الاصطناعية والحيوية من المرجح أن تعيق نمو السوق خلال الفترة المتوقعة.

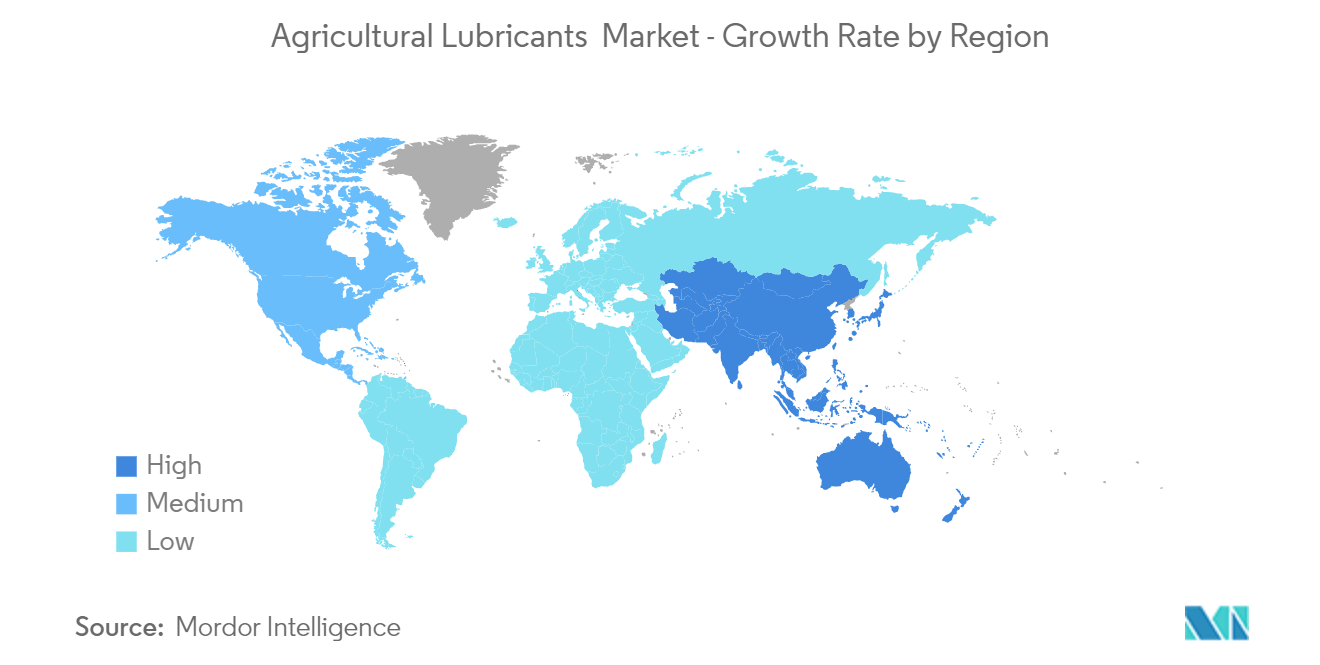

- من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق العالمية خلال فترة التنبؤ.

- إن الأهمية المتزايدة لمواد التشحيم القابلة للتحلل ستكون بمثابة فرصة لنمو السوق خلال الفترة المتوقعة.

اتجاهات سوق زيوت التشحيم الزراعية

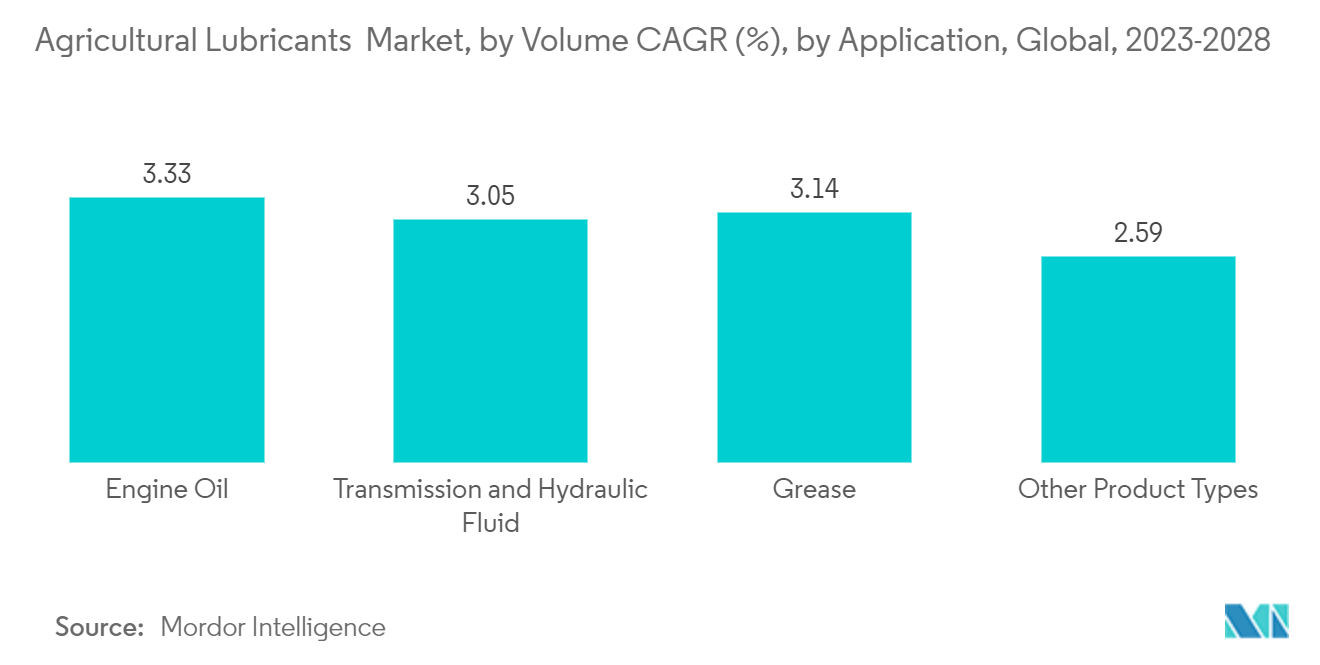

زيت المحركات يسيطر على السوق

- تُستخدم زيوت المحركات أو المحركات على نطاق واسع لتزييت محركات الاحتراق الداخلي وتتكون بشكل أساسي من 75% إلى 90% من الزيوت الأساسية و10% إلى 25% من المواد المضافة. إنها تحمي المحركات من التآكل وتبقيها باردة أثناء الاستخدام.

- تُستخدم زيوت المحركات بشكل رئيسي في تطبيقات مثل الحماية من التآكل، وتقليل التآكل، والتشغيل السلس للأجزاء الداخلية للمحرك. إنها تعمل عن طريق إنشاء طبقة رقيقة بين الأجزاء المتحركة لتعزيز نقل الحرارة وتقليل التوتر أثناء ملامسة الأجزاء.

- في القطاع الزراعي، تُستخدم زيوت المحركات في الجرارات والحصادات ومعدات العلف لتقليل الصيانة وتعزيز الحماية من التآكل والتآكل وتحسين موثوقية المحرك وتحسين كفاءة استهلاك الوقود.

- تعد شركة Total وRoyal Dutch Shell Plc وChevron Lubricants وCONDAT Group وSchaeffer Manufacturing Co. من الشركات المصنعة الرئيسية لزيوت التشحيم التي تقدم أنواعًا مختلفة من زيوت المحركات للمعدات الزراعية.

- يستثمر العديد من البائعين الرائدين في البحث والتطوير لتطوير معدات مبتكرة والحفاظ على موطئ قدم قوي في سوق الجرارات. أطلقت شركات مثل Case IH وNew Holland جرارات ذاتية القيادة جديدة. Deere Company، AGCO، وVersatile هي بعض الشركات المصنعة في هذا القطاع.

- في السنوات القادمة، من المتوقع أن تؤثر جميع العوامل المذكورة أعلاه على سوق زيت المحركات في الصناعة الزراعية.

منطقة آسيا والمحيط الهادئ تشهد أسرع نمو

- تعد الصين أكبر مستهلك لزيوت التشحيم في منطقة آسيا والمحيط الهادئ والعالم. وتمثل الصين حوالي 7% من إجمالي المساحة الزراعية على مستوى العالم، وبالتالي تغذي 22% من سكان العالم.

- تعتبر البلاد أكبر منتج للمحاصيل المختلفة، بما في ذلك الأرز والقطن والبطاطس وغيرها. ومن ثم، فإن الطلب على أنواع مختلفة من الآلات الزراعية يتزايد بسرعة بسبب الأنشطة الزراعية واسعة النطاق في البلاد.

- أدت المساحة المتزايدة للزراعة إلى زيادة الطلب على الآلات الزراعية في الصين. على سبيل المثال، ارتفعت مساحة الذرة في الصين إلى 5% في عام 2022، وارتفع الإنتاج إلى 4.6%.

- والهند هي ثاني أكبر مستهلك لزيوت التشحيم في المنطقة وثالث أكبر مستهلك على مستوى العالم، بعد الولايات المتحدة والصين.

- الهند هي واحدة من الاقتصادات التي تعتمد إلى حد كبير على الزراعة. ولا تزال الزراعة هي المصدر الرئيسي لكسب العيش لأكثر من 55% من السكان.

- وفي عام 2022، زادت صادرات الجرارات من الهند بنسبة 6% لتصل إلى 131.850 وحدة. إنها أعلى صادرات سنوية في تاريخ الهند، ارتفاعًا من 124,901 وحدة في عام 2021. وتمثل الهند ما يقرب من 2.1% من مبيعات الجرارات العالمية.

- تخطط الحكومة اليابانية لزيادة الإنتاج الزراعي إلى 54 مليون طن بحلول عام 2025، من 50 مليون طن في عام 2013. بالإضافة إلى ذلك، تخطط الحكومة لزيادة دخل المنتج من 29 مليار دولار أمريكي إلى 35 مليار دولار أمريكي، أي بزيادة قدرها 21٪ تقريبًا عن نفس الفترة. الفترة، من خلال تعزيز كمية الإنتاج الزراعي والإيرادات وخفض التكاليف.

- من المتوقع أن تؤدي مثل هذه الاتجاهات في الصناعة الزراعية إلى دفع نمو سوق مواد التشحيم الزراعية خلال الفترة المتوقعة.

نظرة عامة على صناعة زيوت التشحيم الزراعية

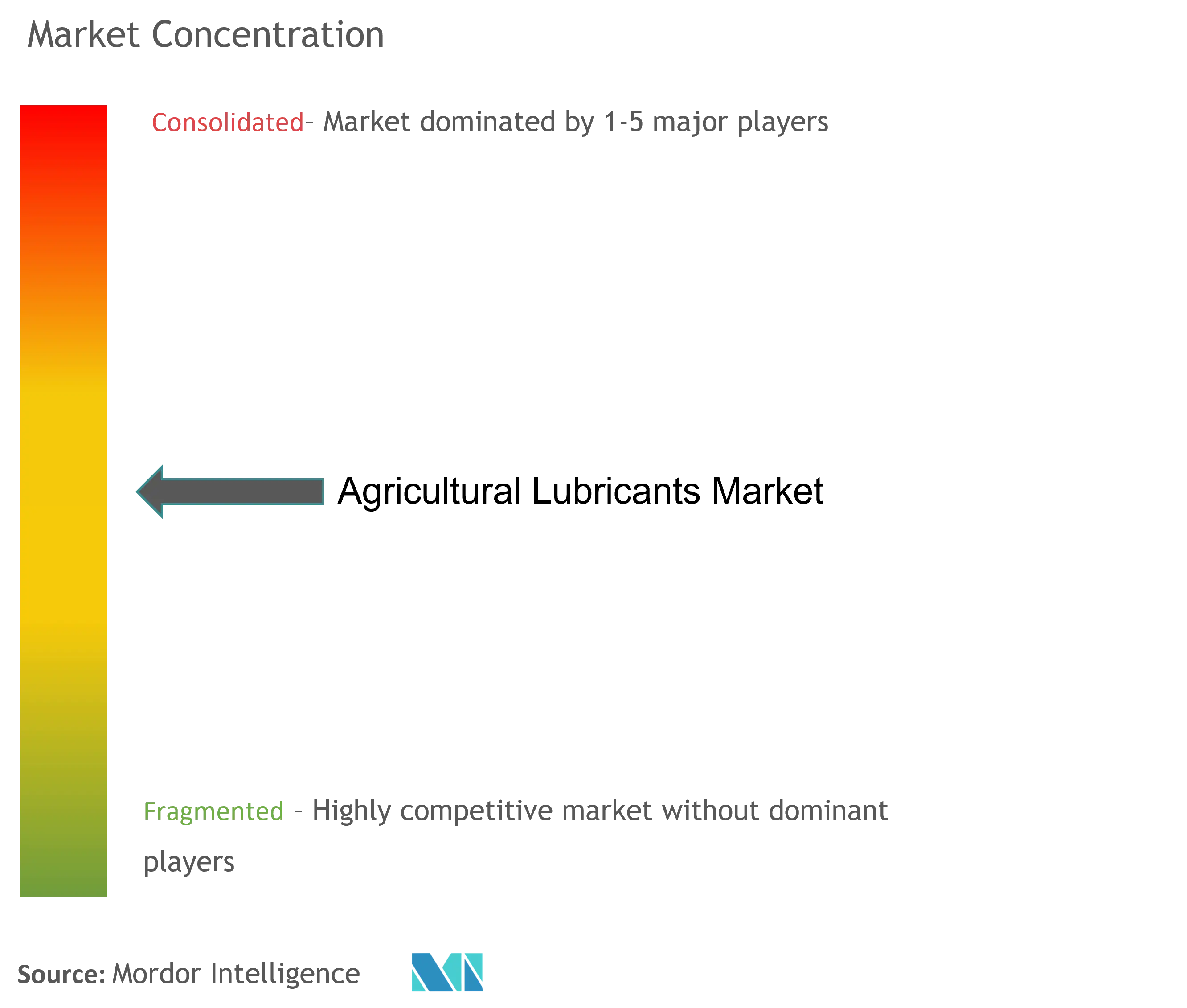

تم توحيد سوق مواد التشحيم الزراعية جزئيًا بطبيعتها. بعض اللاعبين الرئيسيين (وليس في أي ترتيب معين) في السوق التي تمت دراستها تشمل Shell plc، وFuchs، وExxon Mobil Corporation، وTotalEnergies SE، وBP plc، من بين آخرين.

رواد سوق زيوت التشحيم الزراعية

Shell plc

Fuchs

Exxon Mobil Corporation

TotalEnergies SE

BP p.l.c.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق زيوت التشحيم الزراعية

- أغسطس 2022: أعلنت شركة Phillips 66 أنها قدمت اقتراحًا غير ملزم إلى مجلس إدارة الشريك العام لشركة DCP Midstream، يعرض شراء جميع الوحدات المشتركة المملوكة ملكية عامة لشركة DCP Midstream مقابل المال. تقترح شركة Phillips 66 تعويضًا بقيمة 34.75 دولارًا أمريكيًا عن كل وحدة مشتركة مملوكة للقطاع العام معلقة من DCP Midstream. إنها جزء من صفقة تم تنظيمها على شكل اندماج DCP Midstream مع شركة فرعية غير مباشرة لشركة Phillips 66، مع بقاء DCP Midstream.

- مارس 2022: قامت شركة HollyFrontier Corporation وشركة Holly Energy بإنشاء شركة HF Sinclair Corporation، وتلاها الاستحواذ على شركة Sinclair Oil Corporation وشركة Sinclair Transportation Company. ومن شأنه أن يعزز عمل الشركة في مجال زيوت التشحيم ويعزز تواجدها في السوق التنافسية.

تجزئة صناعة زيوت التشحيم الزراعية

تم تصميم مواد التشحيم الخاصة بالزراعة لتجنب التلوث، وحماية الآلات من الأكسدة، والتآكل، والصدأ، وتوفير فترات أطول لتصريف الزيت، مما يؤدي إلى انخفاض استخدام الزيت. يؤدي استخدام مواد التشحيم المناسبة إلى زيادة وقت تشغيل المعدات ويضمن الموثوقية التشغيلية بغض النظر عن الطقس أو التضاريس. يتم تقسيم سوق مواد التشحيم الزراعية حسب نوع المنتج والجغرافيا. يتم تقسيم السوق حسب زيت المحرك وناقل الحركة والسوائل الهيدروليكية والشحوم وأنواع المنتجات الأخرى. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق أفلام البوليمر الفلورية في 11 دولة عبر المناطق الرئيسية. يعتمد حجم السوق والتوقعات لكل قطاع على الحجم (بالكيلوتون).

| زيت المحرك |

| ناقل الحركة والسوائل الهيدروليكية |

| شحم |

| أنواع المنتجات الأخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| بقية أوروبا | |

| بقية العالم |

| نوع المنتج | زيت المحرك | |

| ناقل الحركة والسوائل الهيدروليكية | ||

| شحم | ||

| أنواع المنتجات الأخرى | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| بقية أوروبا | ||

| بقية العالم | ||

الأسئلة الشائعة حول أبحاث سوق مواد التشحيم الزراعية

ما هو حجم سوق زيوت التشحيم الزراعية؟

من المتوقع أن يصل حجم سوق زيوت التشحيم الزراعية إلى 1.57 مليون طن في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 3.13٪ ليصل إلى 1.83 مليون طن بحلول عام 2029.

ما هو حجم سوق زيوت التشحيم الزراعية الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق زيوت التشحيم الزراعية إلى 1.57 مليون طن.

من هم الباعة الرئيسيون في نطاق سوق زيوت التشحيم الزراعية؟

Shell plc، Fuchs، Exxon Mobil Corporation، TotalEnergies SE، BP p.l.c. هي الشركات الكبرى العاملة في سوق زيوت التشحيم الزراعية.

ما هي المنطقة الأسرع نموًا في سوق زيوت التشحيم الزراعية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق زيوت التشحيم الزراعية؟

في عام 2024، استحوذت منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق زيوت التشحيم الزراعية.

ما هي السنوات التي يغطيها سوق زيوت التشحيم الزراعية وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق زيوت التشحيم الزراعية بنحو 1.52 مليون طن. يغطي التقرير حجم السوق التاريخي لسوق زيوت التشحيم للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق زيوت التشحيم الزراعية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة زيوت التشحيم الزراعية

إحصائيات الحصة السوقية لزيوت التشحيم الزراعية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل زيوت التشحيم الزراعية توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.