تحليل سوق الأسيتيلين

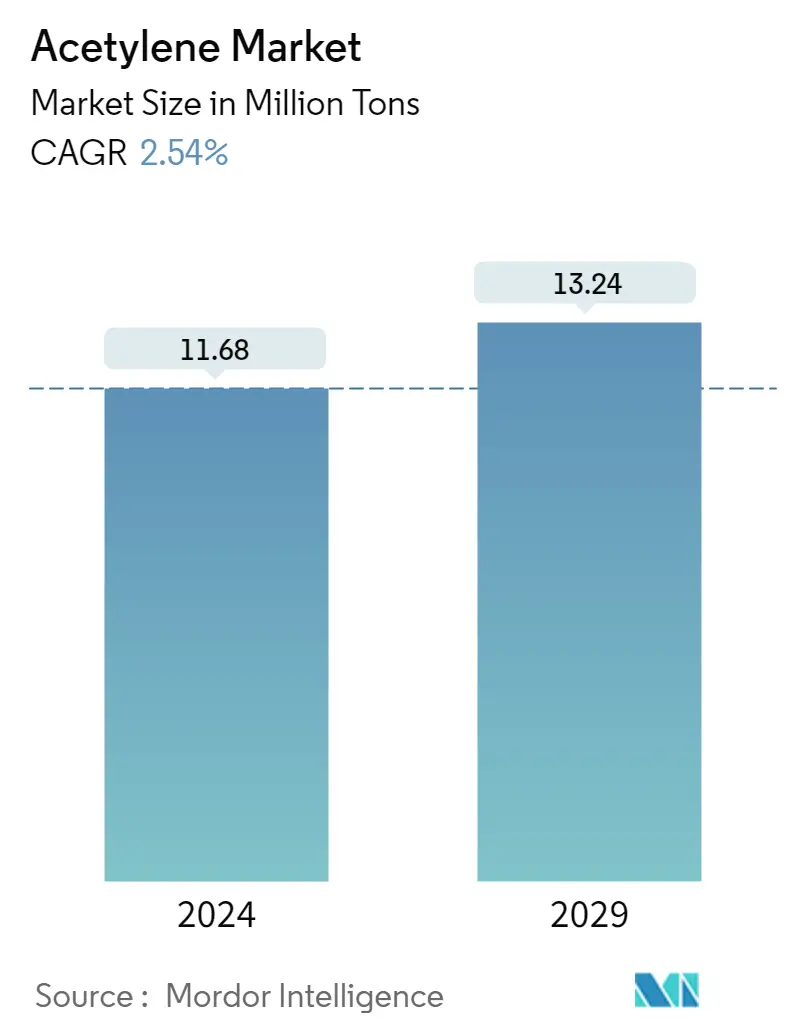

يقدر حجم سوق الأسيتيلين بـ 11.68 مليون طن في عام 2024، ومن المتوقع أن يصل إلى 13.24 مليون طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 2.54٪ خلال الفترة المتوقعة (2024-2029).

أثر جائحة كوفيد-19 سلبًا على الطلب على الأسيتيلين. أدى الإغلاق في العديد من البلدان إلى قيود سلسلة التوريد التي أعاقت بشكل كبير توسع الصناعة. ومع ذلك، تعافى السوق في العام الماضي، ومن المتوقع أن ينمو بمعدل كبير خلال الفترة المتوقعة.

- تشمل العوامل الرئيسية الدافعة للسوق المدروسة الطلب المستمر في صناعات تشغيل المعادن العالمية وزيادة الطلب في إنتاج المواد الكيميائية.

- ومع ذلك، من المتوقع أن تؤدي اللوائح البيئية الصارمة والآثار الضارة للأسيتيلين بتركيزات أعلى إلى إعاقة نمو السوق.

- علاوة على ذلك، من المرجح أن يكون استخدام غاز الأسيتيلين في الأبحاث العلمية المختلفة بمثابة فرصة للسوق الذي تمت دراسته خلال الفترة المتوقعة.

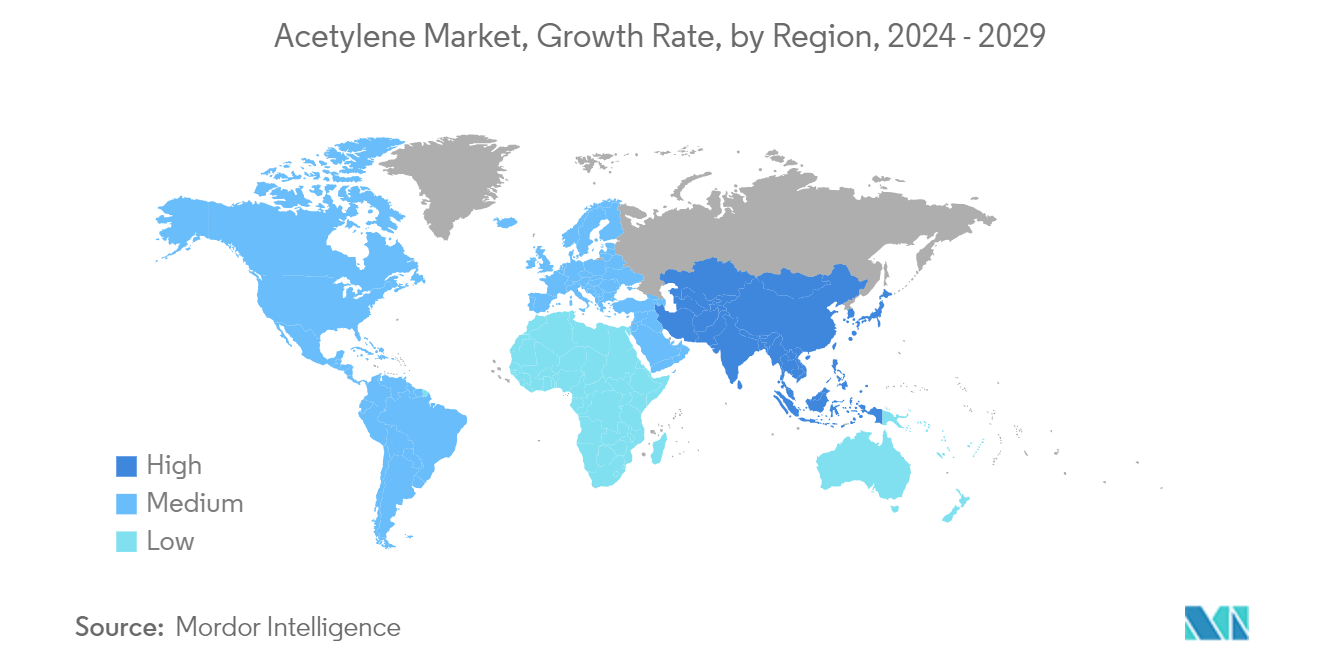

- وهيمنت منطقة آسيا والمحيط الهادئ على السوق في جميع أنحاء العالم، مع أكبر استهلاك من دول مثل الصين والهند.

اتجاهات سوق الأسيتيلين

من المتوقع أن تهيمن صناعة تشغيل المعادن على السوق

- يستخدم الأسيتيلين بشكل رئيسي في قطع الأوكسي أسيتيلين والمعالجة الحرارية واللحام. ويستخدم الأسيتيلين السائب أيضًا كمادة خام في صناعة المعالجة الكيميائية لإنتاج مركبات عضوية، بما في ذلك الأسيتالديهيد وحمض الأسيتيك وأنهيدريد الأسيتيك.

- نظرًا لبنيته ثلاثية الروابط، يتمتع الأسيتيلين بأعلى درجة حرارة لهب. يصل الأسيتيلين إلى درجة حرارة لهب تبلغ 3090 درجة مئوية (5594 درجة فهرنهايت)، ويطلق 54.8 كيلوجول/لتر من الطاقة عندما يخضع للاحتراق مع الأكسجين. تتيح أعلى درجة حرارة للهب استخدام الأسيتيلين في تطبيقات تشغيل المعادن مثل القطع واللحام واللحام والنحاس.

- تُستخدم تطبيقات الأسيتيلين المذكورة أعلاه في العديد من صناعات المستخدم النهائي مثل السيارات والفضاء وتصنيع المعادن والأدوية والزجاج وغيرها.

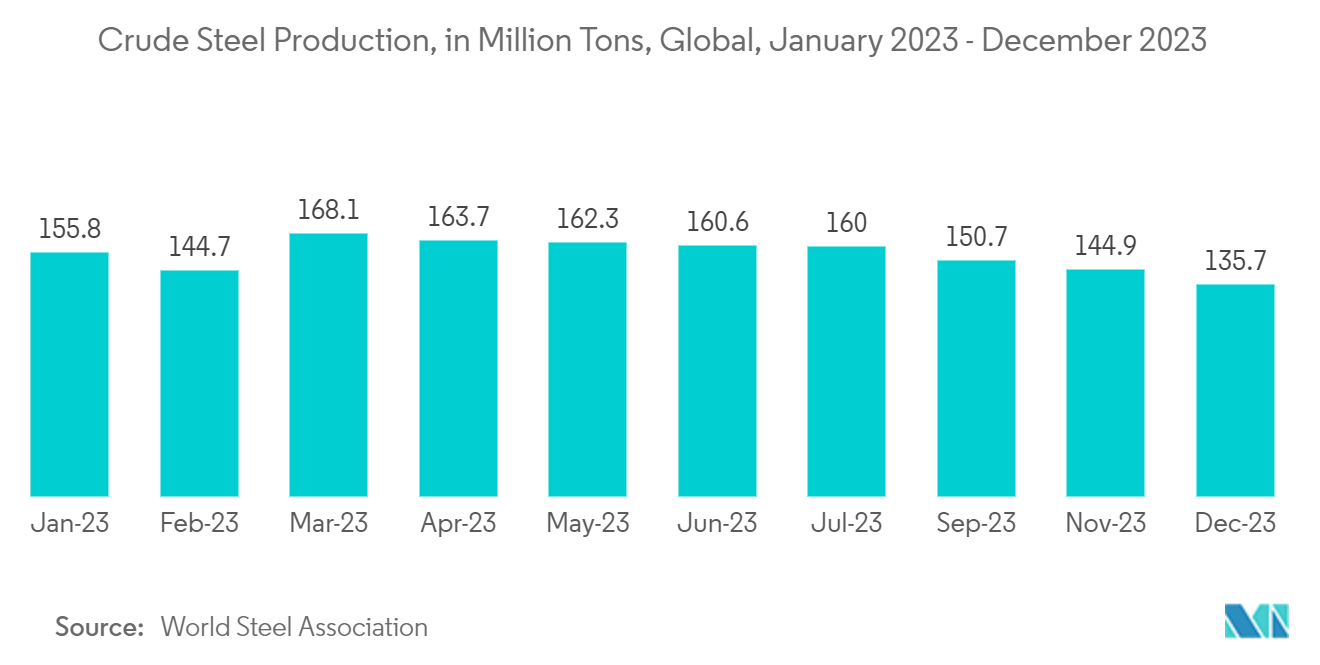

- وفقًا للجمعية العالمية للصلب، انكمش الطلب العالمي على الصلب بنسبة 2.3% على أساس سنوي في عام 2022. ومع ذلك، من المتوقع أن ينتعش بنسبة 1% في عام 2023. التضخم، والتشديد النقدي في الولايات المتحدة، وتباطؤ الصين، والغزو الروسي لأوكرانيا، كلها عوامل كان له تأثير سلبي على الصناعة، وأدى ارتفاع أسعار الطاقة وارتفاع أسعار الفائدة وتراجع الثقة إلى انخفاض توقعات الطلب، مما تسبب في تباطؤ قطاع تصنيع الصلب.

- علاوة على ذلك، وفقا للجمعية العالمية للصلب، بلغ إنتاج الصلب العالمي في يناير 2023 145.3 مليون طن متري، بانخفاض قدره 3.3٪ سنويا. وأنتجت أفريقيا 1.2 مليون طن متري في يناير 2023، بانخفاض 4.9% سنويا. وأنتجت آسيا وأوقيانوسيا 107.5 مليون طن متري، بانخفاض 0.2%. وأنتج الاتحاد الأوروبي (27) 10.3 مليون طن، بانخفاض 15.2%. وأنتج الشرق الأوسط 3.8 مليون طن متري، بزيادة 19.7%. أنتجت أمريكا الشمالية 9.1 مليون طن متري، بانخفاض 5.6٪. أنتجت روسيا وبقية دول رابطة الدول المستقلة بالإضافة إلى أوكرانيا 6.5 مليون طن متري، بانخفاض 24.9%. وفي الوقت نفسه، أنتجت أمريكا الجنوبية 3.6 مليون طن متري، بانخفاض 0.6% خلال نفس الفترة.

- علاوة على ذلك، وفقًا للجمعية الدولية للألمنيوم، في عام 2022، بلغ إجمالي الإنتاج العالمي من الألومنيوم الأولي 68.461 مليون طن متري، مقارنة بـ 67.092 مليون طن متري في عام 2021. بالإضافة إلى ذلك، نما الطلب على الألومنيوم في أمريكا الشمالية بنسبة 4.8% في عام 2022.

- تعد الولايات المتحدة خامس أكبر منتج للنحاس في العالم، حيث تمتلك 48 مليون طن من احتياطي النحاس. علاوة على ذلك، وفقا لهيئة المسح الجيولوجي الأمريكية، أنتجت الولايات المتحدة في عام 2022 حوالي 1.3 مليون طن متري من النحاس من المناجم.

- مع تزايد تطبيقات تشغيل المعادن، من المتوقع أن يزداد سوق الأسيتيلين خلال الفترة المتوقعة.

ومن المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق

- سيطرت منطقة آسيا والمحيط الهادئ على حصة السوق العالمية. ومع تزايد أنشطة النقل في دول مثل الصين واليابان، يتزايد استخدام الأسيتيلين (تصنيع المعادن) في المنطقة.

- يستخدم الأسيتيلين أيضًا لإنتاج العديد من المواد الكيميائية الأساسية، مثل مونومر كلوريد الفينيل، والأكريلونيتريل، وخلات الفينيل، وإيثر الفينيل، والأسيتالديهيد، و1،2-ثنائي كلورو إيثان، و1،4-بوتينيديول، واسترات الأكريليت، والبولي أسيتيلين، والبولي ثنائي الأسيتيلين. تمتلك منطقة آسيا والمحيط الهادئ السوق الأكثر أهمية للصناعة الكيميائية، مما يظهر نطاقًا هائلاً لسوق الأسيتيلين.

- تعد الصين مركزًا للمعالجة الكيميائية، حيث تمثل معظم إنتاج المواد الكيميائية على مستوى العالم. ومع تزايد الطلب العالمي على مختلف المواد الكيميائية، من المتوقع أن يزداد الطلب على المواد الوسيطة، مثل حمض الأسيتيك، من هذا القطاع بشكل كبير خلال فترة التنبؤ.

- تركز حكومة الصين أيضًا على تطوير وسائل صديقة للبيئة لإنتاج الصلب. وفقًا للتوجيهات الخاصة بتعزيز التنمية عالية الجودة لصناعة الحديد والصلب الصادرة عن وزارة الصناعة وتكنولوجيا المعلومات الصينية في نهاية عام 2021، كان من المقرر زيادة نسبة إنتاج الصلب المصري إلى أكثر من 15-20% من الإجمالي إنتاج الصلب الخام، في حين ستصل نسبة استخدام الخردة إلى 30% خلال السنوات المقبلة.

- وفقا لهيئة المسح الجيولوجي الأمريكية، أنتجت الصين 1.9 مليون طن متري من النحاس من المناجم في عام 2022. وتظهر هذه النتيجة انخفاضا طفيفا عن العام السابق. علاوة على ذلك، هناك العديد من مناجم النحاس العاملة في البلاد. على سبيل المثال، منجم جياما هو منجم سطحي وتحت الأرض في التبت مملوك لشركة China Gold International Resources. ومن المتوقع أن ينتج المنجم في عام 2021 86.4 ألف طن من النحاس. ومن المرجح أن يتم تشغيل المنجم بحلول عام 2050، وسيكون المحرك الرئيسي لنمو قطاع البناء في الصين.

- وفقًا لتقرير الحكومة الهندية، سجلت صادرات الصلب في البلاد في عام 2022 انخفاضًا بنحو 44٪ ووصلت إلى 10.37 طنًا متريًا في عام 2022 مقارنة بـ 18.5 طنًا متريًا في العام الماضي. وبالمثل، عند 4.77 طن متري، كانت الواردات أعلى بنسبة 21% في عام 2022 مقارنة بـ 3.94 طن متري في عام 2021. ومن المتوقع أن يرتفع استهلاك الصلب النهائي في الهند إلى 230 طنًا متريًا بحلول عام 2030-2031 من 86.3 طنًا متريًا في السنة المالية 2022. وبالتالي، من المرجح أن تؤدي زيادة إنتاج الصلب الخام خلال الفترة المقبلة إلى زيادة الطلب على سوق الأسيتيلين في البلاد.

- ومع نمو الصناعات المختلفة في المنطقة، من المرجح أن يرتفع سوق الأسيتيلين خلال الفترة المتوقعة.

نظرة عامة على صناعة الأسيتيلين

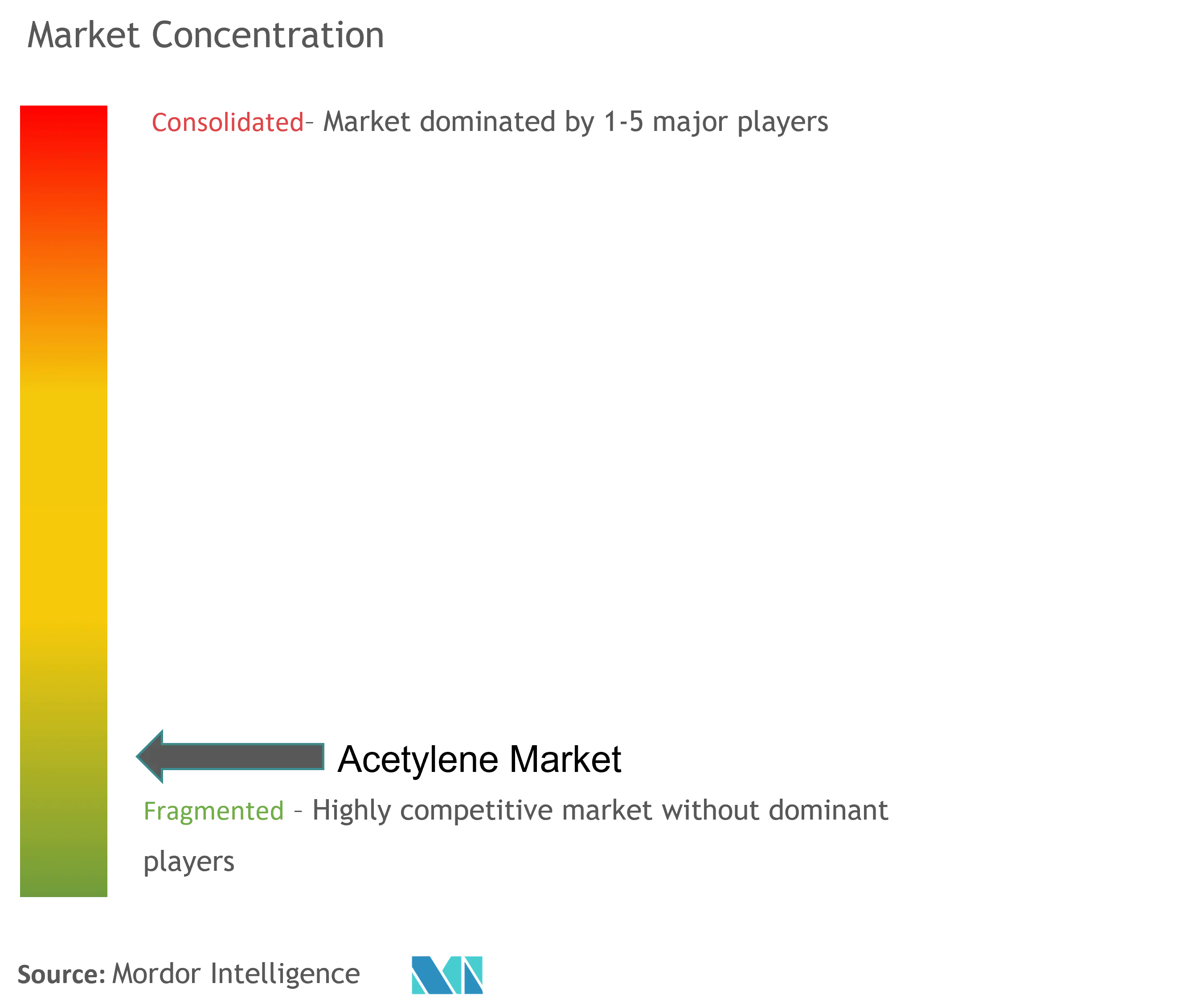

سوق الأسيتيلين مجزأ بطبيعته بسبب وجود الشركات الكبرى، بما في ذلك (ليس في أي ترتيب معين) BASF SE، وPraxair Technology Inc.، وGulf Cryo، وLinde PLC، وAir Liquide، من بين شركات أخرى.

قادة سوق الأسيتيلين

BASF SE

Praxair Technology, Inc.

Gulf Cryo

Linde plc

Air Liquide

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأسيتيلين

- أكتوبر 2022 وقعت شركة SCG Chemicals Public Company Limited وشركة Denka Company Limited اتفاقية مشروع مشترك لتشغيل أعمال تصنيع أسود الأسيتيلين في مقاطعة رايونج بتايلاند. ويقوم المشروع المشترك ببناء المصنع بطاقة إنتاجية سنوية تبلغ حوالي 11 ألف طن متري، ومن المتوقع أن يبدأ العمل به بحلول عام 2025.

- مايو 2022 أعلنت شركة Orion Engineered Carbons عن خطط لبناء مصنع لإنتاج الإضافات الموصلة القائمة على الأسيتيلين في الولايات المتحدة لتطبيقات بطاريات الليثيوم أيون والكابلات عالية الجهد ومنتجات أخرى للكهرباء وصناعة الطاقة المتجددة.

تجزئة صناعة الأسيتيلين

الأسيتيلين (ويسمى أيضًا الإيثين) هو مركب عضوي ألكيني وغاز عديم اللون قابل للاشتعال يستخدم على نطاق واسع كوقود في لحام الأوكسي أسيتيلين وقطع المعادن وكمادة خام في تصنيع العديد من المواد الكيميائية العضوية والبلاستيك.

يتم تقسيم سوق الأسيتيلين حسب التطبيق والجغرافيا (آسيا والمحيط الهادئ وأمريكا الشمالية وأوروبا وأمريكا الجنوبية والشرق الأوسط وأفريقيا). حسب التطبيق، يتم تقسيم السوق إلى تشغيل المعادن والمواد الخام الكيميائية والتطبيقات الأخرى. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق الأسيتيلين في 15 دولة عبر المناطق الرئيسية. ويقدم حجم السوق والتوقعات من حيث الحجم بالكيلو طن لجميع القطاعات المذكورة أعلاه.

| تشغيل المعادن |

| المواد الخام الكيميائية |

| تطبيقات أخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| عن طريق التطبيق | تشغيل المعادن | |

| المواد الخام الكيميائية | ||

| تطبيقات أخرى | ||

| بواسطة الجغرافيا | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق الأسيتيلين

ما هو حجم سوق الأسيتيلين؟

من المتوقع أن يصل حجم سوق الأسيتيلين إلى 11.68 مليون طن في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 2.54٪ ليصل إلى 13.24 مليون طن بحلول عام 2029.

ما هو حجم سوق الأسيتيلين الحالي؟

ومن المتوقع أن يصل حجم سوق الأسيتيلين في عام 2024 إلى 11.68 مليون طن.

من هم البائعين الرئيسيين في نطاق سوق الأسيتيلين؟

BASF SE، Praxair Technology, Inc.، Gulf Cryo، Linde plc، Air Liquide هي الشركات الكبرى العاملة في سوق الأسيتيلين.

ما هي المنطقة الأسرع نمواً في سوق الأسيتيلين؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الأسيتيلين؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الأسيتيلين.

ما هي السنوات التي يغطيها سوق الأسيتيلين وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق الأسيتيلين بـ 11.39 مليون طن. يغطي التقرير حجم سوق الأسيتيلين التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الأسيتيلين للأعوام 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة الأسيتيلين

إحصائيات الحصة السوقية للأسيتيلين لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence ™ Industry Reports. يتضمن تحليل الأسيتيلين توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني لتنزيل ملف PDF.