美国狗粮市场规模

|

|

研究期 | 2017 - 2029 |

|

|

市场规模 (2024) | 42.16 十亿美元 |

|

|

市场规模 (2029) | 62.56 十亿美元 |

|

|

按宠物食品产品划分的最大份额 | 食物 |

|

|

CAGR (2024 - 2029) | 10.67 % |

|

|

按宠物食品产品划分的增长最快 | 宠物兽医饮食 |

|

|

市场集中度 | 中等 |

主要参与者 |

||

|

||

|

*免责声明:主要玩家排序不分先后 |

美国狗粮市场分析

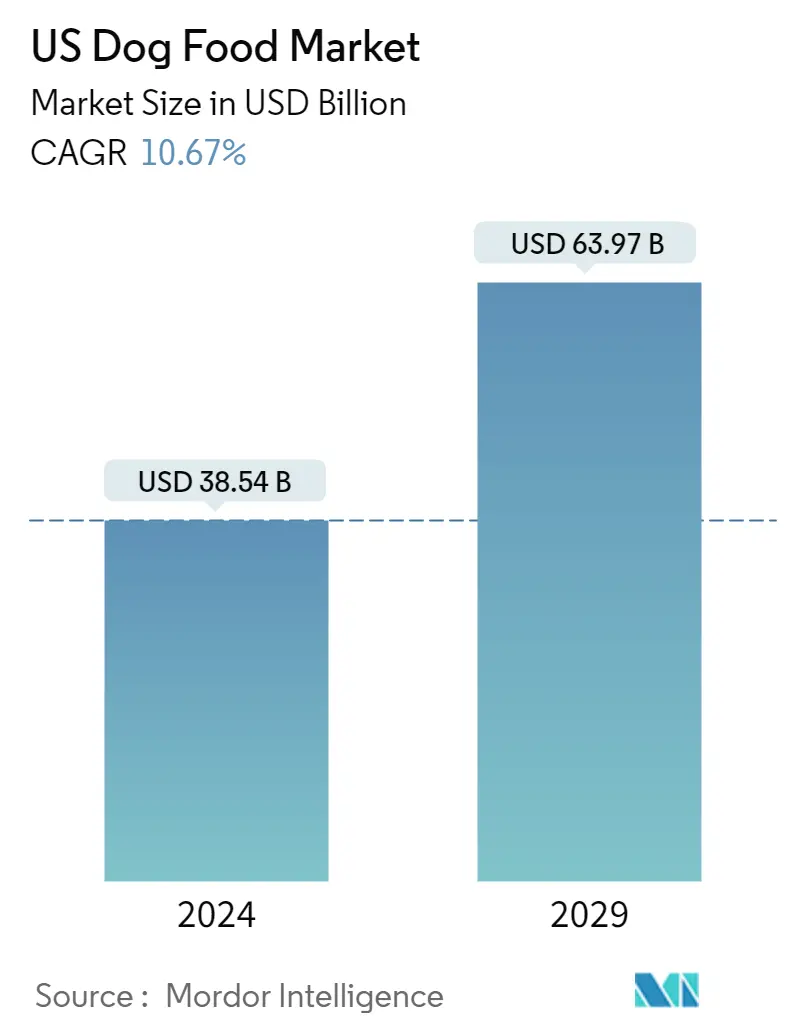

2024 年美国狗粮市场规模估计为 385.4 亿美元,预计到 2029 年将达到 639.7 亿美元,在预测期间(2024-2029 年)以 10.67% 的复合年增长率增长。

385.4亿

2024年的市场规模(美元)

639.7亿

2029年的市场规模(美元)

13.37 %

复合年增长率(2017-2023)

10.67 %

复合年增长率(2024-2029)

按产品划分的最大市场

68.38 %

价值份额, 食品, 2022, 食物,

不断扩大的狗拥有率和更广泛的狗粮选择以及来自各家公司的定制干湿狗粮推动了食品市场。

按分销渠道划分的最大市场

30.85 %

价值份额,专卖店,2022 年, 专卖店,

这些商店迎合了多样化的定制狗粮选择,拥有广泛的网络,并雇用知识渊博的员工提供个性化推荐。

按产品划分的增长最快的市场

12.83 %

预计复合年增长率,宠物兽医饮食,2023-2029 年, 宠物兽医饮食,

在预测期内,狗健康问题的日益增长、慢性病的流行以及对专业宠物营养的需求不断增长,可能会提振该细分市场的需求。

按分销渠道划分的增长最快的市场

14.19 %

预计复合年增长率,在线渠道,2023-2029, 线上渠道,

其便利性、广泛的产品选择、全国范围内的客户范围、提供的订阅模式和高效的运输系统正在推动该渠道的增长。

领先的市场参与者

22.62 %

市场份额, 玛氏公司, 2022, 玛氏公司,

玛氏公司是市场领导者,因为它非常注重扩大其制造单位和采用特殊成分配制的产品。

预防保健的增长趋势正在以最快的速度推动兽医饮食领域

- 在美国,狗粮市场在 2022 年的总价值达到 314 亿美元,成为全球最大的狗粮市场。这种增长可归因于多种因素,包括通过不同的分销渠道增加不同形式的宠物食品的供应,对具有多种益处的宠物食品的需求不断增长,以及消费者可以选择的广泛选择。

- 在美国,狗粮行业主要由宠物食品组成,2022 年的市值为 215 亿美元。2022 年,干狗粮占大部分份额,占狗粮总市值的 71.6%,而湿狗粮占剩余的 28.4%。干狗粮的受欢迎程度可归因于其对宠物的众多好处以及主流和小众品牌的广泛选择。

- 狗粮市场的第二大细分市场是狗粮,2022 年的市值为 46 亿美元。零食受到狗的青睐,用于各种目的,包括训练、牙科护理和奖励。该细分市场的增长是由使用多种成分以及在狗零食中添加维生素、矿物质和其他补充剂所推动的。据估计,在预测期内的复合年增长率为 11.2%。

- 兽医饮食市场是狗粮市场中增长最快的部分。作为宠物健康的预防措施,越来越多地使用兽医饮食预计将快速推动市场,预计在预测期内的复合年增长率为 12.8%。

- 宠物数量的增加和商业宠物产品的采用增加是预计在预测期内推动市场的因素。

美国狗粮市场趋势

不断发展的宠物生态系统和不同狗收养渠道的可用性不断提高,推动了该国的市场。

- 2022 年,狗作为宠物在美国的份额更高,即 38.6%,原因是对陪伴的高需求,因为人们对狗和狗适应主人日常生活的固有能力感到更安全。因此,更多的家庭将狗作为宠物,增加了他们的人口。2022年,约有6510万户家庭拥有狗,占拥有宠物的家庭的74.9%。2021 年,85% 的狗主人将狗视为他们的家庭成员。2017年,美国农村地区的宠物主人数量较多,比城市地区多出19%。怀俄明州、西弗吉尼亚州和印第安纳州的狗数量最多。

- 动物收容所是收养狗的主要渠道之一,由于收入水平的提高和对狗作为伴侣的高需求,预计在预测期内从宠物店购买的狗将会增加在大型公寓中。2020 年,38% 的狗父母从动物收容所收养了一只狗,而 42% 的狗父母从宠物店购买了它们。

- 宠物美容、宠物寄养和遛狗等服务的需求很高,因为宠物父母将他们的宠物视为家庭成员。例如,美国的 Pet Backer 帮助宠物父母在外出时照顾他们的宠物,并提供美容服务。

- 宠物人性化的增长趋势和不断发展的宠物生态系统预计将有助于增加该国的宠物数量,这反过来又有望增加对宠物食品的需求在预测期内。

高端化趋势的增长和为他们的狗提供环保宠物护理产品的意愿推动了该国的支出率

- 在美国,宠物主人在狗身上的支出稳步增长,2019年至2022年间增长了约24.0%。支出的增加是由于多种因素的综合作用,包括拥有宠物狗的人数不断增加、不同类型的狗粮供应范围更广以及高端化趋势。2022年,养狗的家庭数量为6510万户,约占全国养宠物家庭的74.9%。

- 与其他宠物动物相比,宠物主人在狗身上的花费更多,每只狗的平均年支出比每只猫的平均年支出高出12.2%。这是因为狗比猫消耗更多的食物,导致狗在食物上的支出份额更大。此外,在美国,狗的数量高于猫的数量。截至 2022 年,有 9240 万只宠物狗和 6470 万只宠物猫,与狗相比,猫的数量减少了 42.8%。

- 宠物狗粮和零食占宠物狗总支出的 40.9%。在过去五年中,最低限度加工的狗粮的购买量增长了 147%,表明对天然狗粮产品的偏好越来越大。宠物主人通常从超市、宠物店和在线零售商处购买宠物食品。近年来,通过在线渠道销售的宠物食品销量大幅增长。疫情加速了向线上渠道的转变,2022年在线宠物食品销量占宠物食品总销量的23.9%。这一趋势是由人们对优质宠物食品的好处的认识不断提高以及宠物食品的日益高端化所推动的,预计这将继续推动该国的宠物支出。

报告涵盖的其他主要行业趋势

- 不断发展的宠物生态系统和不同狗收养渠道的可用性不断提高,推动了该国的市场。

美国狗粮行业概况

美国狗粮市场适度盘整,前五大公司占据58.04%。该市场的主要参与者是高露洁棕榄公司(Hill's Pet Nutrition Inc.)、通用磨坊公司、玛氏公司、雀巢(普瑞纳)和 JM Smucker 公司(按字母顺序排序)。

美国狗粮市场领导者

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

General Mills Inc.

Mars Incorporated

Nestle (Purina)

The J. M. Smucker Company

Other important companies include ADM, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), PLB International, Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*免责声明:主要的参与者按字母顺序排序

美国狗粮市场资讯

- 2023 年 7 月:Hill's Pet Nutrition 推出了新的 MSC(海洋管理委员会)认证的狭鳕和昆虫蛋白产品,适用于胃部和皮肤线条敏感的宠物。它们含有维生素、omega-3 脂肪酸和抗氧化剂。

- 2023 年 3 月:General Mills Inc. 的子公司 Blue Buffalo 推出了其新的高蛋白干狗粮系列 BLUE Wilderness Premier Blend。它由鸡肉和抗氧化剂、维生素和矿物质的混合物配制而成。

- 2023 年 3 月:高露洁棕榄公司的宠物护理子公司 Hill's Pet Nutrition 推出了新的处方饮食系列,以支持被诊断患有癌症的宠物。这个处方系列,Diet ONC Care,为猫和狗提供完整和均衡的干法和湿法配方。

此报告免费

美国狗粮市场报告-目录

1. 执行摘要和主要发现

2. 报告优惠

3. 介绍

- 3.1 研究假设和市场定义

- 3.2 研究范围

- 3.3 研究方法论

4. 主要行业趋势

- 4.1 宠物数量

- 4.2 宠物支出

- 4.3 监管框架

- 4.4 价值链与分销渠道分析

5. 市场细分(包括以美元计算的市场价值和数量、2029 年预测以及增长前景分析)

-

5.1 宠物食品产品

- 5.1.1 食物

- 5.1.1.1 按子产品

- 5.1.1.1.1 干宠物食品

- 5.1.1.1.1.1 由 Sub Dry Pet Food 提供

- 5.1.1.1.1.1.1 粗粒

- 5.1.1.1.1.1.2 其他干宠物食品

- 5.1.1.1.2 湿宠物食品

- 5.1.2 宠物营养品/补品

- 5.1.2.1 按子产品

- 5.1.2.1.1 牛奶生物活性物质

- 5.1.2.1.2 Omega-3 脂肪酸

- 5.1.2.1.3 益生菌

- 5.1.2.1.4 蛋白质和肽

- 5.1.2.1.5 维生素和矿物质

- 5.1.2.1.6 其他保健食品

- 5.1.3 宠物零食

- 5.1.3.1 按子产品

- 5.1.3.1.1 酥脆零食

- 5.1.3.1.2 牙齿保健

- 5.1.3.1.3 冻干和肉干零食

- 5.1.3.1.4 柔软耐嚼的零食

- 5.1.3.1.5 其他美食

- 5.1.4 宠物兽医饮食

- 5.1.4.1 按子产品

- 5.1.4.1.1 糖尿病

- 5.1.4.1.2 消化敏感性

- 5.1.4.1.3 口腔护理饮食

- 5.1.4.1.4 肾脏

- 5.1.4.1.5 泌尿道疾病

- 5.1.4.1.6 其他兽医饮食

-

5.2 分销渠道

- 5.2.1 便利店

- 5.2.2 线上渠道

- 5.2.3 专卖店

- 5.2.4 超市/大卖场

- 5.2.5 其他渠道

6. 竞争格局

- 6.1 关键战略举措

- 6.2 市场份额分析

- 6.3 公司概况

-

6.4 公司简介

- 6.4.1 ADM

- 6.4.2 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.3 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.4 General Mills Inc.

- 6.4.5 Mars Incorporated

- 6.4.6 Nestle (Purina)

- 6.4.7 PLB International

- 6.4.8 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.9 The J. M. Smucker Company

- 6.4.10 Virbac

7. 宠物食品首席执行官的关键战略问题

8. 附录

-

8.1 全球概览

- 8.1.1 概述

- 8.1.2 波特五力框架

- 8.1.3 全球价值链分析

- 8.1.4 市场动态 (DRO)

- 8.2 来源与参考

- 8.3 图表列表

- 8.4 主要见解

- 8.5 数据包

- 8.6 专业术语

美国狗粮行业细分

食品、宠物营养保健品/补充剂、宠物零食、宠物兽医饮食被宠物食品作为细分市场所涵盖。 便利店、在线渠道、专卖店、超市/大卖场按分销渠道细分。

- 在美国,狗粮市场在 2022 年的总价值达到 314 亿美元,成为全球最大的狗粮市场。这种增长可归因于多种因素,包括通过不同的分销渠道增加不同形式的宠物食品的供应,对具有多种益处的宠物食品的需求不断增长,以及消费者可以选择的广泛选择。

- 在美国,狗粮行业主要由宠物食品组成,2022 年的市值为 215 亿美元。2022 年,干狗粮占大部分份额,占狗粮总市值的 71.6%,而湿狗粮占剩余的 28.4%。干狗粮的受欢迎程度可归因于其对宠物的众多好处以及主流和小众品牌的广泛选择。

- 狗粮市场的第二大细分市场是狗粮,2022 年的市值为 46 亿美元。零食受到狗的青睐,用于各种目的,包括训练、牙科护理和奖励。该细分市场的增长是由使用多种成分以及在狗零食中添加维生素、矿物质和其他补充剂所推动的。据估计,在预测期内的复合年增长率为 11.2%。

- 兽医饮食市场是狗粮市场中增长最快的部分。作为宠物健康的预防措施,越来越多地使用兽医饮食预计将快速推动市场,预计在预测期内的复合年增长率为 12.8%。

- 宠物数量的增加和商业宠物产品的采用增加是预计在预测期内推动市场的因素。

| 食物 | 按子产品 | 干宠物食品 | 由 Sub Dry Pet Food 提供 | 粗粒 |

| 其他干宠物食品 | ||||

| 湿宠物食品 | ||||

| 宠物营养品/补品 | 按子产品 | 牛奶生物活性物质 | ||

| Omega-3 脂肪酸 | ||||

| 益生菌 | ||||

| 蛋白质和肽 | ||||

| 维生素和矿物质 | ||||

| 其他保健食品 | ||||

| 宠物零食 | 按子产品 | 酥脆零食 | ||

| 牙齿保健 | ||||

| 冻干和肉干零食 | ||||

| 柔软耐嚼的零食 | ||||

| 其他美食 | ||||

| 宠物兽医饮食 | 按子产品 | 糖尿病 | ||

| 消化敏感性 | ||||

| 口腔护理饮食 | ||||

| 肾脏 | ||||

| 泌尿道疾病 | ||||

| 其他兽医饮食 |

| 便利店 |

| 线上渠道 |

| 专卖店 |

| 超市/大卖场 |

| 其他渠道 |

| 宠物食品产品 | 食物 | 按子产品 | 干宠物食品 | 由 Sub Dry Pet Food 提供 | 粗粒 |

| 其他干宠物食品 | |||||

| 湿宠物食品 | |||||

| 宠物营养品/补品 | 按子产品 | 牛奶生物活性物质 | |||

| Omega-3 脂肪酸 | |||||

| 益生菌 | |||||

| 蛋白质和肽 | |||||

| 维生素和矿物质 | |||||

| 其他保健食品 | |||||

| 宠物零食 | 按子产品 | 酥脆零食 | |||

| 牙齿保健 | |||||

| 冻干和肉干零食 | |||||

| 柔软耐嚼的零食 | |||||

| 其他美食 | |||||

| 宠物兽医饮食 | 按子产品 | 糖尿病 | |||

| 消化敏感性 | |||||

| 口腔护理饮食 | |||||

| 肾脏 | |||||

| 泌尿道疾病 | |||||

| 其他兽医饮食 | |||||

| 分销渠道 | 便利店 | ||||

| 线上渠道 | |||||

| 专卖店 | |||||

| 超市/大卖场 | |||||

| 其他渠道 | |||||

市场定义

- 功能 - 宠物食品通常旨在为宠物提供完整和均衡的营养,但主要用作功能性产品。范围包括宠物食用的食物和补充剂,包括兽医饮食。直接提供给宠物的补充剂/营养保健品也属于该范围。

- 经销商 - 为避免重复计算,从事无附加值宠物食品转售的公司已被排除在市场范围之外。

- 终端消费者 - 宠物主人被认为是所研究市场的最终消费者。

- 分销渠道 - 超市/大卖场、专卖店、便利店、网上渠道等渠道均在考虑范围之内。专门提供宠物相关基本和定制产品的商店被视为专卖店的范围。

| 关键词 | 定义 |

|---|---|

| 宠物食品 | 宠物食品的范围包括宠物可食用的食物,包括食品、零食、兽医饮食和营养保健品/补充剂。 |

| 食物 | 食物是供宠物食用的动物饲料。它的配方旨在提供必需的营养素并满足各种宠物的饮食需求,包括狗、猫和其他动物。这些通常分为干宠物食品和湿宠物食品。 |

| 宠物干粮 | 干燥的宠物食品可以挤压/烘烤(粗磨)或片状。它们的含水量较低,通常在 12-20% 左右。 |

| 湿宠物食品 | 湿宠物食品,也称为罐装宠物食品或湿宠物食品,与干宠物食品相比,通常具有更高的水分含量,通常在 70-80% 之间。 |

| 粗磨 | 粗磨食物是干燥的、经过加工的宠物食品,呈一口大小的小块或颗粒状。它们经过专门配制,可为各种家畜(如狗、猫和其他动物)提供均衡的营养。 |

| 对待 | 宠物零食是送给宠物的特殊食品或奖励,以表达爱意并鼓励良好行为。它们特别用于训练期间。宠物零食由肉类或肉类衍生材料与其他成分的各种组合制成。 |

| 牙科治疗 | 宠物牙科护理是专门为促进宠物良好的口腔卫生而配制的。 |

| 松脆的零食 | 它是一种质地坚硬酥脆的宠物零食,可以成为宠物的良好营养来源。 |

| 柔软耐嚼的零食 | 柔软耐嚼的宠物零食是一种易于咀嚼和消化的宠物食品。它们通常由柔软而柔韧的成分制成,例如肉类、家禽或蔬菜,这些成分经过混合并形成一口大小的块状或条状。 |

| 冻干和肉干零食 | 冻干和肉干零食是给宠物的零食,通过特殊的保存过程制备,不会破坏营养成分,从而产生持久、营养丰富的零食。 |

| 泌尿道疾病饮食 | 这些是专门为促进泌尿系统健康并降低尿路感染和其他泌尿系统问题的风险而配制的商业饮食。 |

| 肾脏饮食 | 这些是专门的宠物食品,旨在支持患有肾脏疾病或肾功能不全的宠物的健康。 |

| 消化敏感饮食 | 消化敏感饮食是专门为满足有消化问题(如食物不耐受、过敏和敏感)的宠物的营养需求而配制的。这些饮食旨在易于消化并减少宠物消化问题的症状。 |

| 口腔护理饮食 | 宠物口腔护理饮食是专门为促进宠物口腔健康和卫生而生产的饮食。 |

| 无谷物宠物食品 | 不含小麦、玉米或大豆等常见谷物的宠物食品。寻求替代选择的宠物主人通常更喜欢无谷物饮食,或者如果他们的宠物有特定的饮食敏感性。 |

| 优质宠物食品 | 与标准宠物食品相比,采用优质成分配制的高品质宠物食品通常具有额外的营养价值。 |

| 天然宠物食品 | 由天然成分制成的宠物食品,加工最少,不含人工防腐剂。 |

| 有机宠物食品 | 宠物食品采用有机成分生产,不含合成杀虫剂、激素和转基因生物 (GMO)。 |

| 挤压 | 一种用于生产干宠物食品的制造工艺,其中成分在高压和高温下烹饪、混合和成型。 |

| 其他宠物 | 其他宠物包括鸟类、鱼、兔子、仓鼠、雪貂和爬行动物。 |

| 适口性 | 宠物食品的味道、质地和香气会影响其对宠物的吸引力和接受度。 |

| 完整均衡的宠物食品 | 宠物食品以适当的比例提供所有必需营养素,以满足宠物的营养需求,而无需额外补充。 |

| 防腐剂 | 这些是添加到宠物食品中以延长其保质期并防止变质的物质。 |

| 保健品 | 提供基本营养以外的健康益处的食品通常含有具有潜在治疗效果的生物活性化合物。 |

| 益生菌 | 活的有益细菌,促进肠道菌群的健康平衡,支持宠物的消化健康和免疫功能。 |

| 抗 氧化剂 | 有助于中和体内有害自由基、促进细胞健康并支持宠物免疫系统的化合物。 |

| 保质期 | 宠物食品在生产日期后仍可安全且营养可行食用的持续时间。 |

| 处方饮食 | 在兽医监督下为解决特定医疗状况而配制的专用宠物食品。 |

| 过敏 原 | 一种会引起某些宠物过敏反应的物质,导致食物过敏或敏感。 |

| 罐头食品 | 装在罐头中的湿宠物食品,其水分含量高于干粮。 |

| 有限成分饮食 (LID) | 宠物食品配方中含有较少的成分,以尽量减少潜在的过敏原。 |

| 有保证的分析 | 宠物食品中某些营养素的最低或最高含量。 |

| 体重管理 | 旨在帮助宠物保持健康体重或支持减肥努力的宠物食品。 |

| 其他保健品 | 它包括益生元、抗氧化剂、消化纤维、酶、精油和草药。 |

| 其他兽医饮食 | 它包括体重管理饮食、皮肤和皮毛健康、心脏护理和关节护理。 |

| 其他款待 | 它包括生皮、矿物块、可舔和猫薄荷。 |

| 其他干粮 | 它包括谷物片、搅拌机、配餐器、冻干食品和风干食品。 |

| 其他动物 | 它包括鸟类、鱼类、爬行动物和小动物(兔子、雪貂、仓鼠)。 |

| 其他分销渠道 | 它包括兽医诊所、当地不受监管的商店以及饲料和农场商店。 |

| 蛋白质和肽 | 蛋白质是由称为氨基酸的基本单元组成的大分子,有助于宠物的生长和发育。肽是 2 到 50 个氨基酸的短串。 |

| Omega-3脂肪酸 | Omega-3脂肪酸是必需的多不饱和脂肪,对宠物的整体健康和福祉起着至关重要的作用 |

| 维生素 | 维生素是必需的有机化合物,对重要的生理功能至关重要。 |

| 矿物 | 矿物质是天然存在的无机物质,对宠物的各种生理功能至关重要。 |

| 慢性肾病 | 慢性肾病 |

| DHA硬氢化合物 | 二十二碳六烯酸 |

| 环保局 | 二十碳五烯酸 |

| 翼 | α-亚麻酸 |

| 吝啬 | 丁基化羟基苯甲醇 |

| BHT公司 | 丁基化羟基甲苯 |

| FLUTD的 | 猫下尿路疾病 |

研究方法

Mordor Intelligence在我们所有的报告中都遵循四步法。

- 第 1 步:确定关键变量: 为了建立稳健的预测方法,步骤1中确定的变量和因素将根据可用的历史市场数据进行测试。通过迭代过程,设置市场预测所需的变量,并在这些变量的基础上构建模型。

- 第 2 步:建立市场模型: 预测年份的市场规模估计是名义价值。通货膨胀不是定价的一部分,平均售价 (ASP) 在整个预测期内保持不变。

- 步骤 3:验证并最终确定: 在这一重要步骤中,所有市场数据、变量和分析师电话都通过来自所研究市场的主要研究专家的广泛网络进行验证。受访者是跨级别和职能选择的,以生成所研究市场的整体图景。

- 第四步:研究成果: 联合报告、自定义咨询任务、数据库和订阅平台