美国太阳能市场规模和份额

美国太阳能市场分析 by Mordor Intelligence

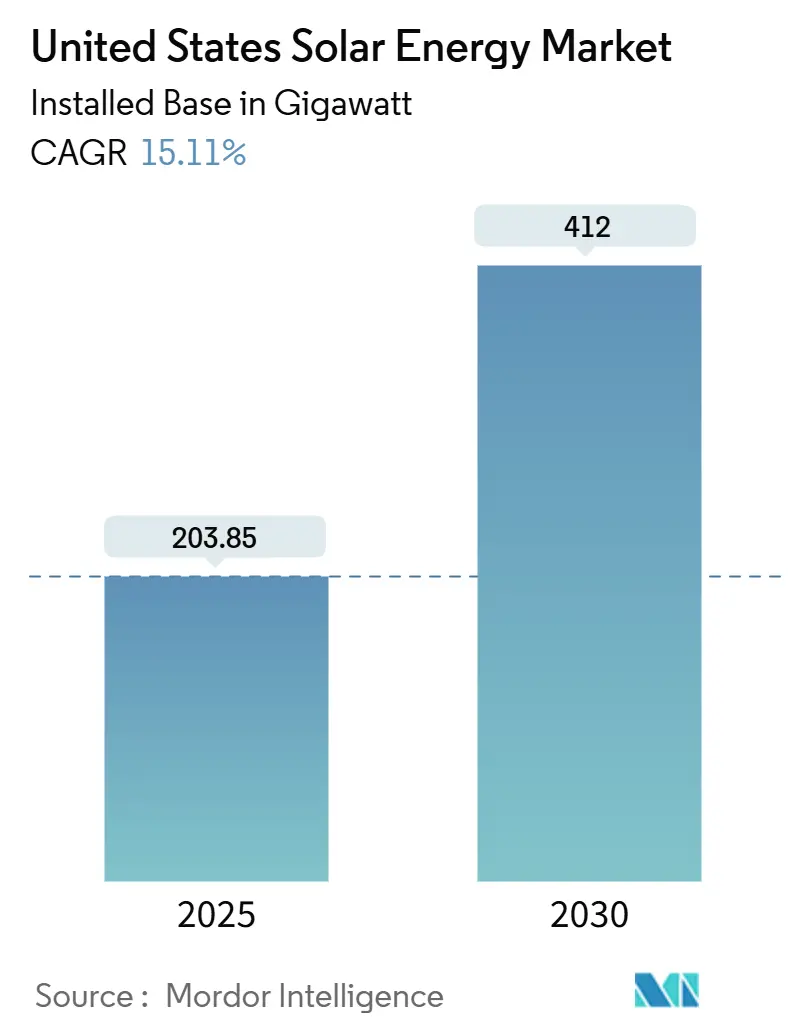

美国太阳能市场规模按装机基数计算预计将从2025年的203.85吉瓦增长到2030年的412吉瓦,在预测期间(2025-2030)的复合年增长率为15.11%。

在此规模下,2025年美国太阳能市场规模使太阳能成为美国增长最快的新电力容量来源,光伏(PV)装机占2024年记录的所有发电增量的53% [1]太阳能工业协会,《2024年太阳能市场洞察年度回顾》,seia.org。增长基于三大支柱:《通胀削减法案》(IRA)下稳定的10年税收激励、现在可以满足70%组件需求的不断增长的国内制造基地,以及企业对低碳电力采购协议的需求。开发商继续青睐公用事业规模项目,因为高日照地区的平准化成本已降至40美元/兆瓦时以下,但分布式发电正在加速,因为贷方推出零首付融资,在许多州将回收期缩短至不到七年。并网队列和输电拥堵仍然是主要障碍,但计划的电网投资和太阳能加储能混合电站的采用预计将从2026年开始缓解限电压力。

关键报告要点

- 按技术分类,太阳能光伏在2024年美国太阳能市场份额中占92%;聚光太阳能发电(CSP)预计到2030年将实现最快的17%复合年增长率。

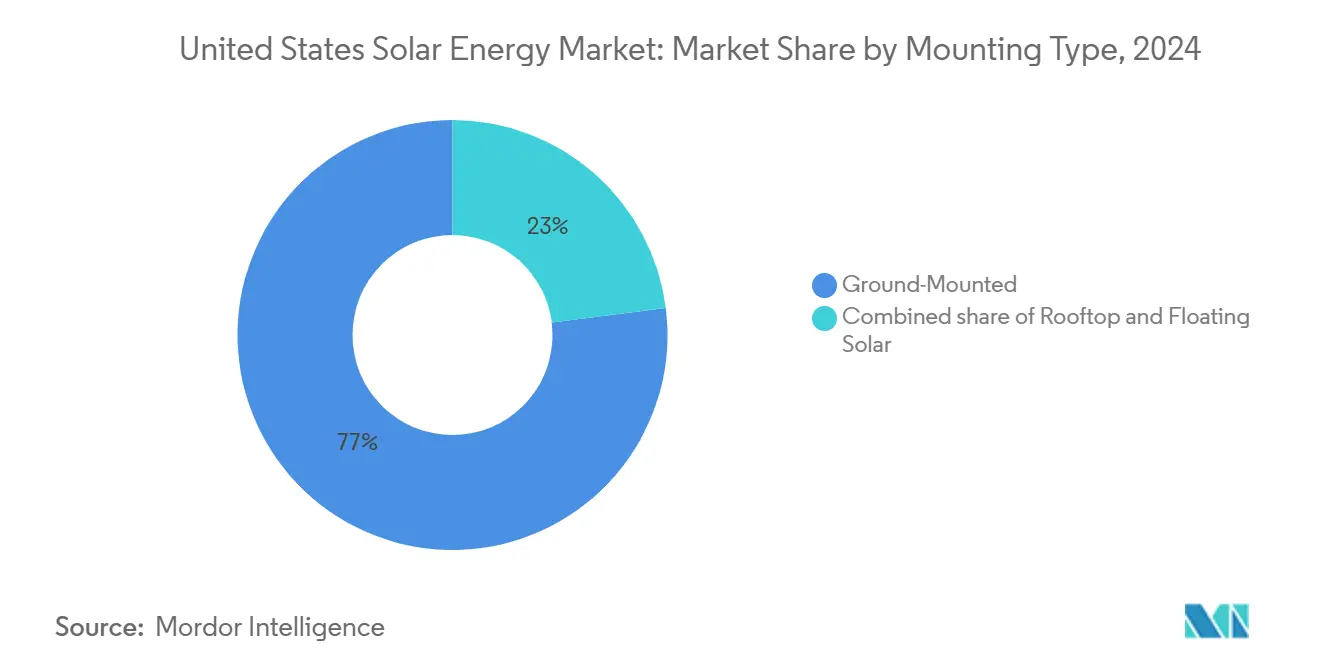

- 按安装类型分类,地面安装系统在2024年美国太阳能市场规模中占77%,而浮动太阳能预计到2030年将以23%的复合年增长率扩张。

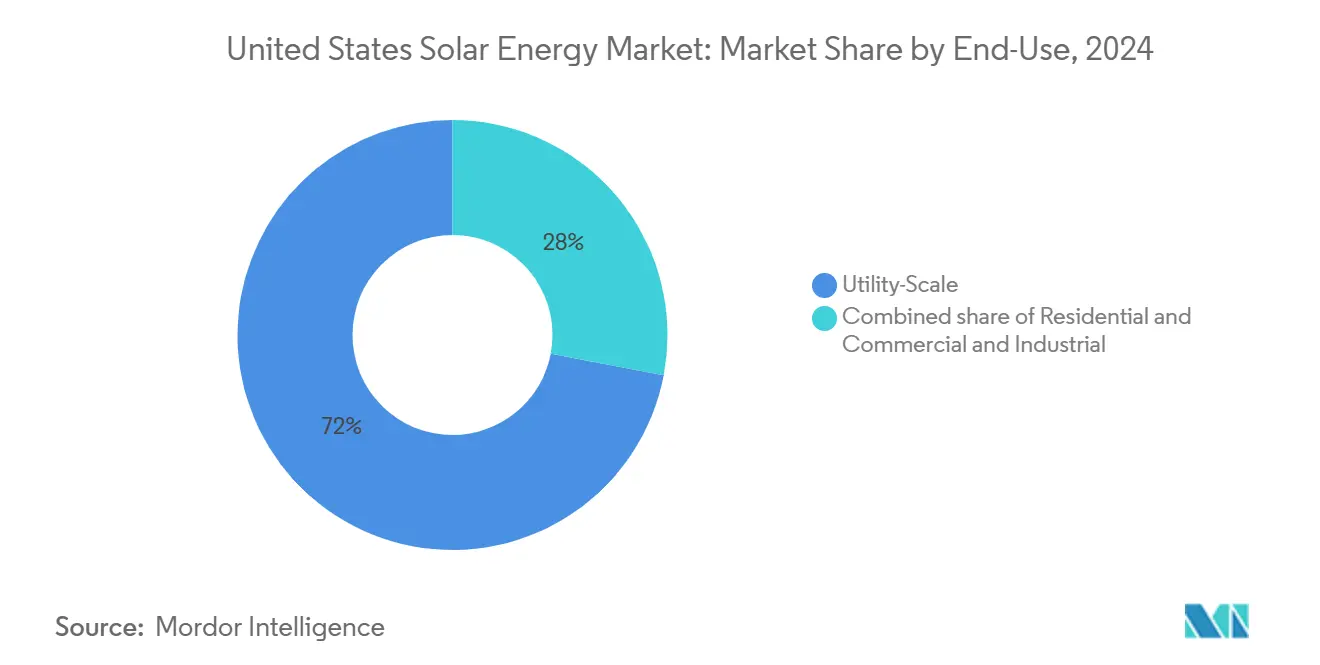

- 按最终用途分类,公用事业规模细分市场在2024年美国太阳能市场份额中占72%;住宅细分市场在2025-2030年期间预计将实现最高的20%复合年增长率。

- 按地理位置分类,德克萨斯州在2024年增加了6.5吉瓦--约占全国容量增量的30%--使其成为美国太阳能市场最大的单一州贡献者。

- First Solar、Qcells、加拿大太阳能和晶科太阳能在2024年共同供应了美国组件出货量的重要份额,突显了制造商之间的中等集中度。

美国太阳能市场趋势和洞察

驱动因素影响分析

| 驱动因素 | 对复合年增长率预测的(约)%影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 《通胀削减法案》税收激励加速公用事业规模电力采购协议 | +3.2% | 全国重点关注德克萨斯州、佛罗里达州、加利福尼亚州 | 长期(≥4年) |

| 电网边缘储能配对增强项目银行适格性 | +2.1% | 加利福尼亚州、德克萨斯州、东北部 | 中期(2-4年) |

| 企业净零排放要求推动商业和工业电力采购协议 | +1.8% | 国家科技走廊 | 中期(2-4年) |

| 社区太阳能项目扩大准入范围 | +1.4% | 纽约州、马萨诸塞州、马里兰州、伊利诺伊州 | 中期(2-4年) |

| 国内制造业信贷降低进口风险 | +2.3% | 东南制造业枢纽 | 长期(≥4年) |

| 农光互补改善土地使用经济性 | +0.9% | 中西部农场、西南沙漠地块 | 长期(≥4年) |

| 来源: Mordor Intelligence | |||

《通胀削减法案》税收激励加速公用事业规模电力采购协议

IRA将30%的投资税收抵免延长了十年,并引入了为开发商提供第二个货币化途径的生产税收抵免。[2]美国财政部,《IRA国内含量指导》,irs.gov与国内含量和能源社区的奖励信贷相结合,阳光充足地区的项目可以签署低于50美元/兆瓦时的长期电力采购协议,促成了微软与Brookfield的105吉瓦协议等交易--这是迄今为止最大的企业清洁电力合同。2025年开始的学徒规定也在建立技术工人管道,这有助于降低多吉瓦项目管道的风险。

电网边缘储能配对增强项目银行适格性

到2024年底,太阳能加储能混合电站达到了49吉瓦的光伏和3.6吉瓦的电池运行规模。[3]劳伦斯伯克利国家实验室,《2025年公用事业规模太阳能》,lbl.gov储能通过将过剩的中午输出转移到晚间峰值,将有效容量因子提高到40%以上,这在CAISO和ERCOT市场中是一个关键优势。并网队列已经列出了599吉瓦的拟议混合容量,表明融资方越来越认为在拥堵节点,独立太阳能在商业上是次优的。[4]劳伦斯伯克利国家实验室,《2025年公用事业规模太阳能》,lbl.gov

企业净零排放要求推动商业和工业电力采购协议

《财富》500强公司在2024年签约了超过23吉瓦的可再生能源,技术巨头采购多吉瓦块来满足基于科学的目标。虚拟电力采购协议结构绕过了场地限制,不断上升的披露规则推动买家转向满足国内含量规则的组件,放大了对美国制造组件的需求。

社区太阳能项目扩大准入范围

社区项目在2025年第一季度在41个州总计达到8.8吉瓦。纽约仍然领先,但缅因州在高零售电价使订阅节省变得引人注目后跃升至第二位。联邦倡议为低收入订户提供额外信贷,扩大了可接触的家庭基础。

制约因素影响分析

| 制约因素 | 对复合年增长率预测的(约)%影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 并网队列瓶颈延长交付时间 | -2.80% | CAISO、PJM、ERCOT | 短期(≤2年) |

| 201/301条款贸易行动造成价格波动 | -1.90% | 所有州 | 中期(2-4年) |

| 输电拥堵加剧限制西南项目 | -1.40% | 加利福尼亚州、亚利桑那州、内华达州、德克萨斯州 | 中期(2-4年) |

| 技术工人短缺推高EPC成本 | -1.60% | 全国热增长区域 | 短期(≤2年) |

| 来源: Mordor Intelligence | |||

并网队列瓶颈延长交付时间

全国队列在2024年膨胀到2.6太瓦,平均研究时间超过36个月。[5]美国能源部,《通胀削减法案:清洁能源条款》,energy.govCAISO列出了超过200吉瓦等待升级的太阳能,而ERCOT也面临类似的瓶颈。能源部的i2X改革将简化集群研究,但大多数区域输电组织需要至少两年时间来实施它们。

201/301条款贸易行动造成价格波动

对中国电池的关税在2024年9月上升到50%,对东南亚来源的反倾销调查加剧了不确定性。《维吾尔强迫劳动预防法》下的海关执法在2024年扣押了价值30亿美元的设备,迫使开发商迅速分散供应商。

细分分析

按类型:太阳能光伏主导地位促进CSP细分增长

太阳能光伏在2024年主导了美国太阳能市场,凭借低组件成本和成熟供应链占据92%的份额。这一地位为该细分市场提供了明确的跑道,以扩展基于TOPCon和异质结设计的新国内电池生产线。然而,聚光太阳能发电(CSP)提供了光伏所缺乏的热储存和工艺热属性,随着更多工业用户对热流进行脱碳,CSP预计到2030年将实现17%的复合年增长率。内华达州新月沙丘项目的复活和目标5美分/千瓦时的第三代CSP原型展示了在直接法向辐照度超过7千瓦时/平方米/天的地方,细分采用仍然可能是重要的。

计划中超过7吉瓦的TOPCon和HJT产能扩张应该将国内组件效率从2024年平均21%提高到全球前沿的25%。即使如此,短期优势仍然在于PERC,因为生产商管理提升风险。CSP可能仍然集中在西南部,但可能在需要500°C蒸汽的炼油厂或水泥厂获得立足点。随着两种技术的增长,到2030年美国太阳能市场规模分配给CSP的比例可能达到总容量的约5%,通过多样化的发电配置文件改善电网韧性。成本平价目标依赖于持续的IRA支持和高温熔盐塔的简化许可。

按安装类型:地面系统领先,浮动太阳能加速

地面安装阵列在2024年约占美国太阳能市场规模的77%,受到简单支架、批量采购杠杆和快速公用事业选址的青睐。开发商在高容量州定期实现低于1.50美元/瓦的安装成本,支撑公用事业规模经济。浮动太阳能仅占当今基础的1%,但由于减少蒸发和基于水的冷却提高面板效率等辅助益处,正以23%的复合年增长率获得牵引力。亚利桑那州部落土地上的水库项目和科罗拉多河流域突显了双资源优化如何支持水资源紧张地区。

屋顶系统继续增长,但现在面临更多政策变化。加利福尼亚州的NEM 3.0降低了出口信贷,这削减了2024年的住宅量。然而其他州扩大了净计费上限,并提高了零售价格,以确保房主在许多地区的投资回收期少于七年。农光互补地面阵列融合了能源和农业,在抵制单一用途太阳能场的县提供了替代路径。综合考虑,安装多样性提高了土地使用灵活性,加强了更广泛美国太阳能市场的增长前景。

备注: 购买报告后可获得所有单个细分市场的细分份额

按最终用途:公用事业规模主导,住宅加速

公用事业规模项目在2024年占美国太阳能市场份额的72%,受到规模经济和IRA支持的电力采购协议确定性推动。仅德克萨斯州就投运了6.5吉瓦,佛罗里达州在上半年首次以2.5吉瓦超越加利福尼亚州。尽管如此庞大,住宅细分市场是最快的上升者,预计到2030年将实现20%的复合年增长率。安装商利用零首付贷款,而联邦税收抵免抵消30%的系统成本,即使在州激励退步的地方也创造了强劲需求。

商业和工业(C&I)购电也在攀升:企业买家在2024年签署了23吉瓦的可再生能源电力采购协议,许多现在坚持使用国内含量面板来满足ESG审计。社区太阳能为租户和遮荫屋顶架起桥梁,已有8.8吉瓦在线,纽约和伊利诺伊州有相当大的队列。随着并网槽位收紧,更多开发商将储能与中等规模阵列配对以提高电网价值并获得优先待遇。公用事业和分布式细分市场之间的拉锯战将在这十年中塑造美国太阳能市场的拓扑结构。

备注: 购买报告后可获得所有单个细分市场的细分份额

地理分析

德克萨斯州仍然是美国太阳能市场的增长引擎,2024年增加了6.5吉瓦,预测到2030年将再增加24吉瓦。在2025年5月经历52%的年同比发电增长后,ERCOT现在从太阳能获得超过10%的电力。低于40美元/兆瓦时的竞争性批发定价吸引商户和电力采购协议支持的项目。尽管如此,输电不足可能到2035年引发接近可用发电量19%的限电,促使该州为电池支持的可靠性储备分配18亿美元。

佛罗里达州在2024年上半年安装2.5吉瓦,首次在新容量方面超越加利福尼亚州,这令观察者惊讶。该州的监管公用事业公司计划到2034年新增超过17吉瓦的太阳能,目标是35%的太阳能渗透率。佛罗里达州对2兆瓦以下系统的慷慨净计量和简化的并网流程支撑了加速,而墨西哥湾沿岸的低成本县承载着日益密集的公用事业园区。

加利福尼亚州仍然拥有全国最大的装机基数,但它面临着成长的痛苦。太阳能限电在2024年增长了29%,促使储能增量超过13吉瓦创纪录。NEM 3.0大幅削减了屋顶出口信贷,但该州的开发商通过共址电池来补偿,最大化自消费。长距离输电计划预见高达630亿美元的新线路,表明通往100%清洁电网的路径与面板一样依赖于电线。这里学到的经验教训将指导其他州,当它们自己的美国太阳能市场份额攀升到类似的渗透阈值时。

竞争格局

美国太阳能市场具有适度分散的开发商社区以及不断收紧的制造业细分市场。晶科太阳能和天合光能等外国现任者已经开设或宣布了美国吉瓦规模生产线以获取IRA信贷,而First Solar通过新的俄亥俄州超级工厂保卫其薄膜细分市场。在所有供应商中,前五大组件品牌的合并份额在2024年达到约38%,表明新进入者仍有空间,但来自资本密集型工厂的壁垒也在上升。

项目开发仍然更加分散,尽管整合在2025年加速。TPG以22亿美元收购Altus Power和KKR对Avantus的多数股权说明了机构资本如何早期锁定管道。Entergy等公用事业公司与NextEra合作确保4.5吉瓦的共同开发太阳能和储能,反映了管理供应和并网风险的垂直整合新兴策略。

技术差异化现在取决于电池效率和混合控制软件。国内生产线转向TOPCon和异质结设计,承诺比传统PERC提高2-3个百分点的效率增益。在运营方面,数字孪生和机器学习预测可以通过更智能的充放电调度将混合净收入提高5-7%。随着储能附加率攀升,特斯拉能源和Enphase等集成商将其平台扩展到公用事业市场,模糊了设备供应商和独立电力生产商之间的界限。这一不断发展的领域即使在整体需求扩张时也保持高竞争强度。

美国太阳能行业领导者

First Solar Inc.

NextEra Energy Inc.

韩华Q CELLS美国

加拿大太阳能公司

特斯拉能源

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年6月:AES、Clearway Energy、Cypress Creek Renewables和D.E. Shaw创建了一个价值60亿美元的美国太阳能买家联盟,每年采购7吉瓦组件并使国内产量翻倍。

- 2025年4月:博威特太阳能在北卡罗来纳州开设了一家价值2.94亿美元的工厂,启动了2吉瓦的初始产能,计划达到4吉瓦。

- 2025年3月:Entergy和NextEra Energy Resources同意共同开发高达4.5吉瓦的太阳能和储能资产。

- 2025年2月:TPG以22亿美元收购Altus Power,获得全国最大的商业规模太阳能组合。

美国太阳能市场报告范围

太阳能是来自太阳的热量和辐射光,可以通过太阳能发电(用于发电)和太阳能热能(用于热水等应用)等技术加以利用。

美国太阳能市场按类型细分。按类型分,市场细分为太阳能光伏(PV)和聚光太阳能发电(CSP)。对于每个细分市场,市场规模调整和预测都基于装机容量(吉瓦)进行。

| 太阳能光伏(PV) |

| 聚光太阳能发电(CSP) |

| 地面安装 |

| 屋顶 |

| 浮动太阳能 |

| 公用事业规模 |

| 商业和工业 |

| 住宅 |

| 按类型 | 太阳能光伏(PV) |

| 聚光太阳能发电(CSP) | |

| 按安装类型 | 地面安装 |

| 屋顶 | |

| 浮动太阳能 | |

| 按最终用途 | 公用事业规模 |

| 商业和工业 | |

| 住宅 |

报告中回答的关键问题

美国的太阳能装机容量是多少,增长速度有多快?

装机容量在2025年达到203.85吉瓦,预计到2030年将上升到412吉瓦,意味着2025-2030期间15.11%的复合年增长率。

《通胀削减法案》如何促进太阳能发展?

IRA确保十年30%的投资税收抵免,增加生产税收抵免,并为国内含量提供额外奖励,使低于50美元/兆瓦时的电力采购协议变得普遍。

哪些州正在增加最多的太阳能容量?

德克萨斯州以2024年增加的6.5吉瓦领先,佛罗里达州在同期以2.5吉瓦超越加利福尼亚州,加利福尼亚州尽管面临政策阻力仍然是最大的累计市场。

为什么并网队列被认为是瓶颈?

全国队列膨胀到2.6太瓦,平均研究时间延长超过36个月,延迟项目收入直到电网运营商清理积压。

电池储能在太阳能行业中发挥什么作用?

太阳能加储能混合电站已经总计49吉瓦的光伏和3.6吉瓦的电池,将容量因子提高到40%以上,并帮助公用事业公司管理晚间需求峰值。

住宅太阳能增长的前景如何?

住宅细分市场预计到2030年将以20%的复合年增长率扩张,因为零首付贷款和联邦信贷在许多州保持回收期少于七年。

页面最后更新于: