美国拖拉机市场规模和份额

Mordor Intelligence美国拖拉机市场分析

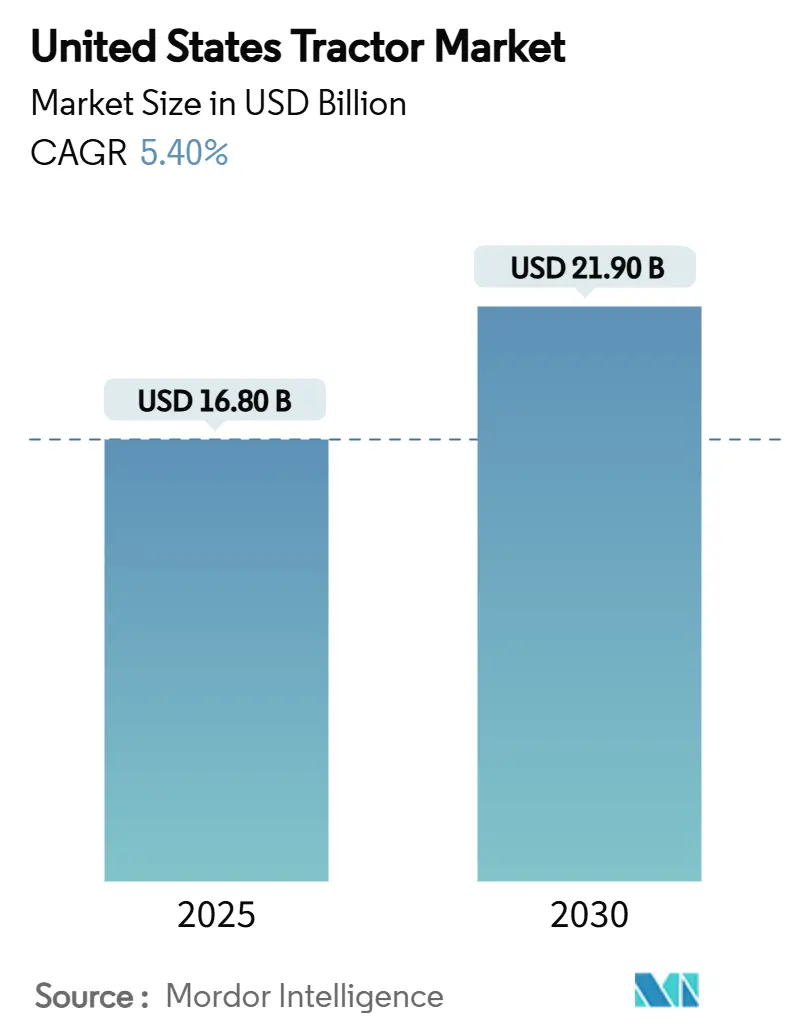

美国拖拉机市场规模在2025年价值168亿美元,预计到2030年将达到219亿美元,在预测期内录得5.4%的复合年增长率。强劲的替换需求、40马力以下的快速电动化以及嵌入式自动化正在塑造美国拖拉机市场,因为种植者希望抵消不断上涨的劳动力成本和合规支出。实时远程信息处理、农业法案激励措施以及碳信贷货币化共同提升了投资回报率,尽管Tier-4最终发动机成本增加了阻力。竞争行为仍然激烈,因为前五大供应商控制着89.6%的美国拖拉机市场,在加速功能推出的同时强化了价格纪律。法规、连接差距和经销商整合的相互作用表明向集成技术包的转变,这些技术包承诺在多个作物周期中实现可量化的节省。

关键报告要点

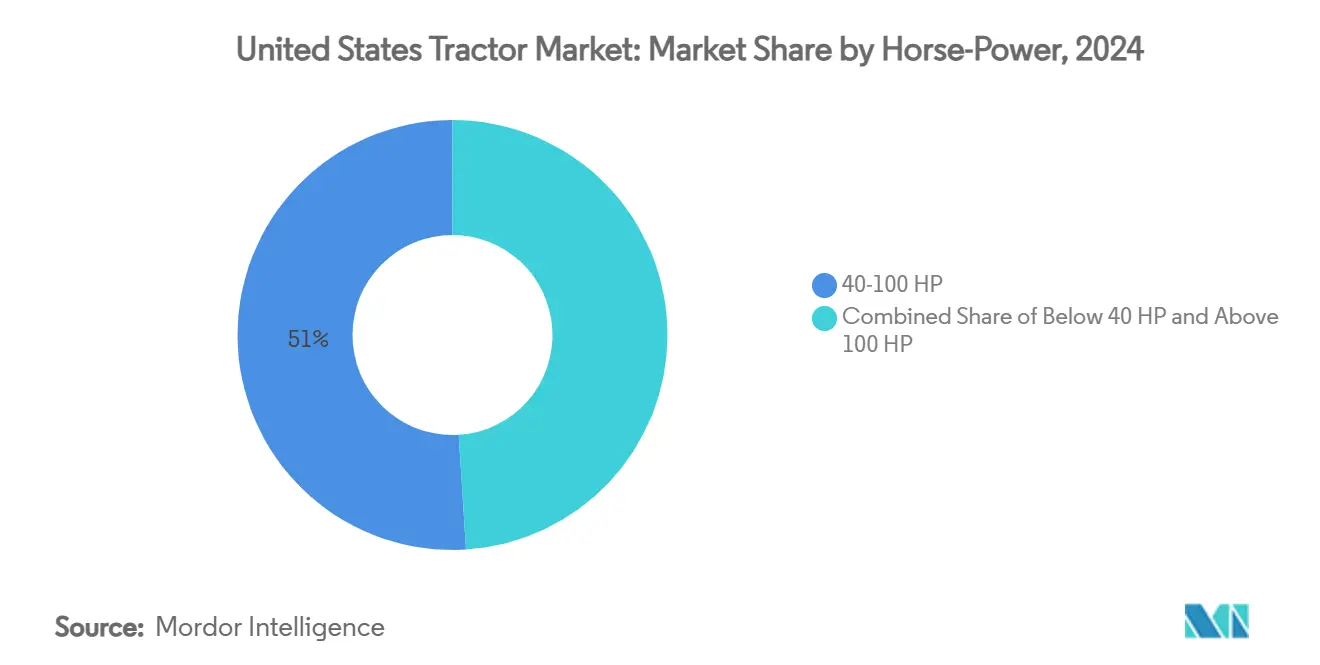

- 按马力分,40-100马力类别在2024年占美国拖拉机市场份额的51%,而40马力以下电动细分市场预计到2030年将以10.8%的复合年增长率增长。

- 按拖拉机类型分,通用拖拉机在2024年占美国拖拉机市场的41%,果园和葡萄园拖拉机设定在2030年以11.4%的复合年增长率扩张。

- 按驱动类型分,两轮驱动占2024年出货量的77%,但自主/无人驾驶平台在展望期内准备以15.6%的复合年增长率增长。

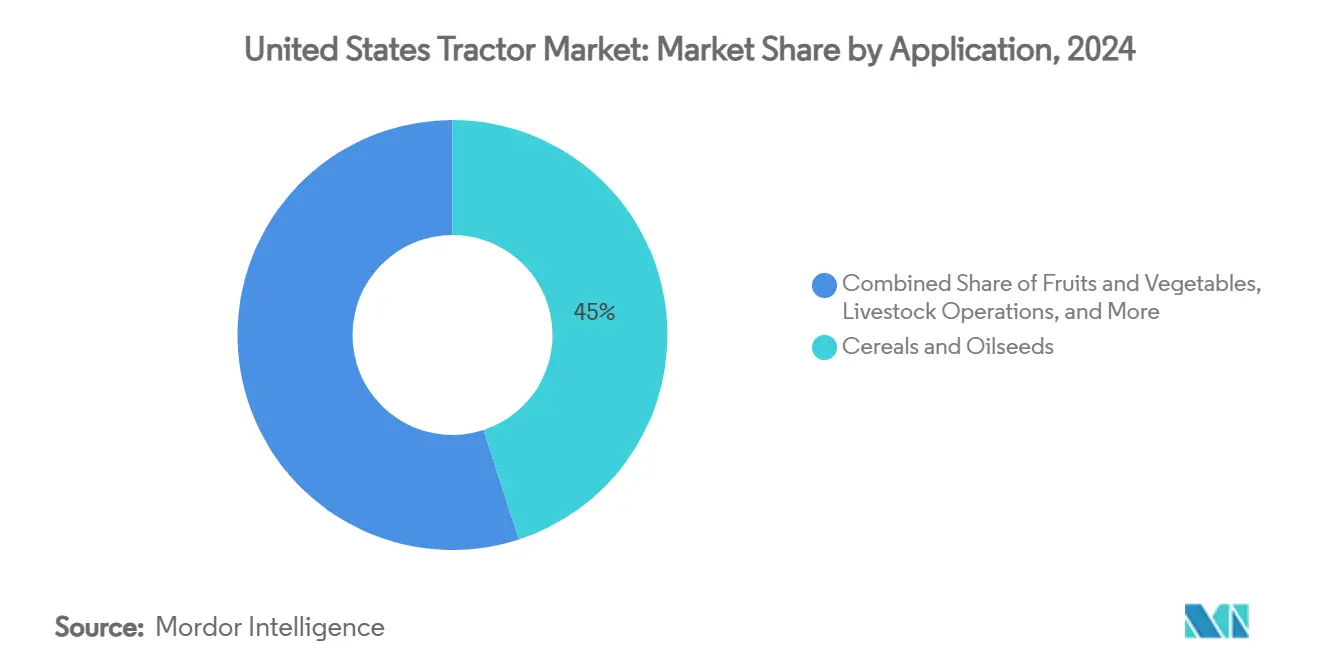

- 按应用分,谷物和油料作物在2024年占市场份额的45%,但水果和蔬菜预计到2030年将以5.9%的复合年增长率实现最强劲的价值增长。

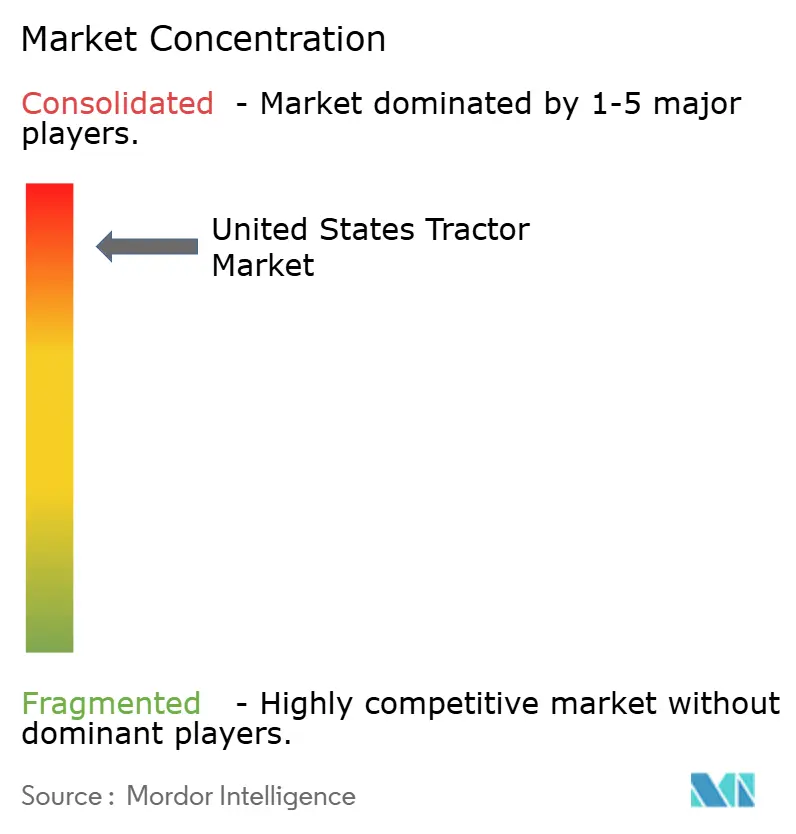

- 美国拖拉机市场运营高度市场集中,前五家公司在2024年持有89.6%的市场份额。

美国拖拉机市场趋势和洞察

驱动因素影响分析

| 驱动因素 | (~) 对复合年增长率预测的%影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 100马力以下型号的持续电动化 | +1.2% | 加利福尼亚州、纽约州和佛蒙特州 | 中期(2-4年) |

| 智能农具兼容性推动替换需求 | +0.9% | 中西部玉米带和大平原小麦区域 | 短期(≤ 2年) |

| 先进远程信息处理降低总拥有成本 | +0.8% | 全国商业农业运营 | 中期(2-4年) |

| 2023年美国农业法案中的精准农业激励措施 | +0.7% | 全国范围,重点关注服务不足的生产者 | 长期(≥ 4年) |

| 自主改装套件达到商业价位 | +0.6% | 爱荷华州、伊利诺伊州和内布拉斯加州大规模农场 | 长期(≥ 4年) |

| 低马力拖拉机的碳信贷货币化 | +0.4% | 加利福尼亚州和东北部碳交易州 | 长期(≥ 4年) |

| 来源: Mordor Intelligence | |||

100马力以下型号的持续电动化

40马力以下的电池驱动拖拉机现在提供有意义的回报,因为运营成本的降低在三到六个季节内抵消了前期溢价。John Deere的E-Power原型和Solectrac的紧凑型产品线突显了早期销量如何集中在葡萄园、奶牛场和温室运营中,在这些地方低噪音和零尾气排放具有溢价价值。电池密度仍然限制较大的设备,使研发集中在紧凑型范围,但自2023年以来组件价格已下降14%,缩小了柴油价格优势。经销商教育和充电基础设施激励措施仍然是限制因素,但农业法案气候拨款正在催化试点部署。随着Deere计划于2026年商业推出,竞争对手面临锁定早期采用者的缩小窗口。

智能农具兼容性推动替换需求

农具故意限制向后兼容性,迫使农民交换6-8年的拖拉机而不是历史上的11年周期。这种激增在40-100马力类别中最为明显,垄作运营依赖于分段控制。因此,原始设备制造商(OEMs)将引导就绪线束作为标准捆绑,以获取替换份额。这种顺风应该在2027年达到峰值,一旦安装基数达到临界质量。

先进远程信息处理降低总拥有成本

预测性维护分析避免了昂贵的故障并减少了空转燃料消耗,在产量制图应用中将车队成本削减高达每英亩25美元。然而65%的农村县仍然缺乏FCC级宽带,在山区和三角洲地区削弱了效益[1]来源:Yaguang Zhang等,《未来农村无线通信的挑战和机遇》,NSF.GOV。国家5G项目承诺在四年内提供救济,商业农场越来越多地安装私有LTE来弥补差距。随着数据订阅合并到设备发票中,成本透明度提高,采用加速。当保险公司开始提供远程信息处理相关的保费折扣时,回报计算进一步加强。

2023年美国农业法案中的精准农业激励措施

195亿美元的保护拨款将84.5亿美元用于EQIP,49.5亿美元用于RCPP,奖励GPS引导的可变速率应用,减少投入浪费[2]来源:自然资源保护服务,《通胀削减法案》,USDA.GOV 。资格规则偏向服务不足的生产者,扩大了引导就绪拖拉机的可寻址基础。因为合同运行长达10年,收入可见性允许原设备制造商为与设备捆绑相关的内部投入融资计划提供资金。FCC对100/100 Mbps田间连接的建议意味着并行的基础设施工作,将驱动因素的影响延伸到十年末。

约束因素影响分析

| 约束因素 | (~) 对复合年增长率预测的%影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| Tier-4最终发动机的高前期和维护成本 | −1.1% | 全国范围,中小型农场 | 短期(≤ 2年) |

| 山区州经销商覆盖分散 | −0.7% | 怀俄明州、蒙大拿州、科罗拉多州和爱达荷州 | 中期(2-4年) |

| 传感器密集型型号熟练技师短缺 | −0.6% | 全国范围,农村短缺严重 | 长期(≥ 4年) |

| 农村5G推出缓慢限制实时数据服务 | −0.5% | 全国偏远农业县 | 中期(2-4年) |

| 来源: Mordor Intelligence | |||

Tier-4最终发动机的高前期和维护成本

Tier-4最终合规使标价提高超过15%,并引入排气液费用,侵蚀家庭农场的利润。虽然颗粒物排放量暴跌95%,但回报期延长,促使许多种植者购买二手的前Tier-4设备或延迟更换。这种压力可能在2026年后缓解,一旦组件供应商扩大生产,二级市场价格正常化。

山区州经销商覆盖分散

超过82%的Deere & Company网点由大型连锁店持有,使怀俄明州、蒙大拿州和爱达荷州的大片地区没有便利的服务。维修行程可能超过200英里,造成收获延误和更高的停机成本。科罗拉多州的里程碑式维修权法案旨在改善准入,但废除条款造成不确定性。持续的经销商整合表明,在制造商部署移动支持车队之前,服务差距可能会扩大。

细分分析

按马力:电动型号推动40马力以下增长

40马力以下电动拖拉机预计以10.8%的复合年增长率增长,由于电池成本下降和市政激励措施,超过更广泛的美国拖拉机市场近两倍。该细分市场受益于温室、奶牛场和城市农业运营,这些运营重视零排放、低噪音性能。40-100马力范围在2024年保持51%的美国拖拉机市场份额,因为其在垄作和畜牧任务中的多功能性,支撑长期销量。100马力以上的设备服务于大型农场,柴油能量密度仍然提供最低的每英亩美元成本。

电动新来者针对拥有成本指标而非环保利他主义,引用60%的燃料节省和40%的较低维护。Deere & Company的130马力E-Power原型突显了制造商向可扩展电气化的转变,尽管电池质量使大框架采用保持在试点模式。Solectrac的收入从2021年的180万美元上升到2022年的1100万美元,但净亏损显示基础设施障碍仍然存在。随着磷酸铁锂化学获得牵引力,到2027年包装成本可能下降20%,缩小柴油的前期优势。

备注: 购买报告后可获得所有单个细分市场的细分份额

按拖拉机类型:专业应用引领创新

通用拖拉机在2024年占据41%的出货量,反映了在牛、干草和财产维护方面的广泛任务兼容性。尽管如此,果园和葡萄园拖拉机设定到2030年实现11.4%的复合年增长率,超过美国拖拉机市场平均水平。它们的溢价定价源于窄底盘、自主就绪控制和在狭窄行间茁壮成长的零排放动力总成。垄作拖拉机保持与玉米和大豆种植面积相关的稳定需求,但利润压力更大,因为原设备制造商在高马力功能与价格敏感的种植者之间取得平衡。

Case IH的FieldOps平台及其连接包含报价为新果园拖拉机移除数据服务费用,削减终生成本并刺激采用。加利福尼亚的优质水果种植者愿意支付,因为每英亩的利润使大宗商品作物相形见绌。随着时间推移,在专业设备中证明的技术--如激光雷达引导喷雾器--应该级联到主流通用型号中,一旦销量削减组件定价,扩大其吸引力。

按驱动类型:自主系统重塑市场动态

两轮驱动机器仍占美国拖拉机市场的77%,在中等牵引应用中因可承受性而受青睐。四轮驱动使用仍然是小众,专注于大草原省份的重耕作。然而,自主或无人驾驶平台预计将实现15.6%的复合年增长率,受慢性劳动力短缺和24小时操作窗口承诺的推动。

AGCO Corporation的改装套件通过适配竞争品牌降低进入门槛,成本不到新自主拖拉机的三分之一,让混合车队在完全转换之前尝试无人驾驶技术。John Deere的第二代9RX自主套件,配备16个摄像头进行360度感知,针对旨在将稀缺劳动力重新部署到其他地方的商业垄作种植者。保险公司和监管机构将塑造采用速度,但经济优势使自主化成为美国拖拉机市场增长最快的部分。

按应用:谷物推动销量,特种作物推动价值

谷物和油料作物在2024年占美国拖拉机市场份额的45%,占据市场规模的最大部分,因为玉米、大豆和小麦作业依赖多个中档设备来覆盖广阔的种植面积。它们的主导地位通过强力采用40-100马力机器得到加强,这些机器容易与ISOBUS播种机和喷雾器配对,实现可变速率应用,削减种子和化学成本。持续的作物轮作保持高利用率,所以农民优先考虑正常运行时间和预测性维护的远程信息处理。随着宽带连接改善,谷物生产者预计将进一步提升精准功能,支持稳定的设备更换。总的来说,这些因素为该细分市场到2030年的中个位数增长路径奠定了基础。

专注于干草和饲草的畜牧运营占更高需求,偏爱带装载机和PTO驱动打包机的通用拖拉机进行日常工作。水果和蔬菜占市场5.9%的复合年增长率并实现最快的价值扩张,因为窄行果园和葡萄园种植者投资于削减劳动力和排放的自主化和电动传动系统。其他特种和杂项作物--包括苗圃、草坪、棉花和新兴高利润利基--构成其余8%,但它们经常证明高端技术包的合理性,以满足可持续性目标并利用碳信贷计划。综合来看,这些多样化的应用为制造商拓宽了收入流,并缓冲了任何单一作物细分市场的周期性波动。

备注: 购买报告后可获得所有单个细分市场的细分份额

地理分析

中西部玉米带推动核心需求,吸收大约一半的年度拖拉机出货量,这得益于垄作主导地位和偏爱40-100马力型号的大型农场规模。这里的精准采用领先于全国平均水平,因为规模经济将技术成本分摊到数千英亩。大平原小麦州倾向于能够进行宽幅作业的高马力四轮驱动设备,但劳动力短缺正在引导对自主改装的兴趣。

加利福尼亚和太平洋海岸通过果园和葡萄园业务掌控溢价价值,由于严格的空气质量法令和专业作物行,早期采用电动和窄轨拖拉机。FARMER计划为低排放农业设备提供超过1.78亿美元的补助,推动种植者选择电动或混合动力选项[3]来源:加利福尼亚空气资源委员会,《FARMER计划》,ARB.CA.GOV。东北各州以较小的销量反映这些趋势,受到既定碳市场的推动,排放信贷使回报更甜美。

山区州面临独特挑战;稀疏的经销商覆盖迫使牧场主自助服务或依赖遥远的维修中心,延长设备周期。科罗拉多的维修权立法如果联邦规则停滞,可能成为其他地方的蓝图。连接短缺在这里最为严重,在基础设施弥合差距之前阻碍远程信息处理价值。这些因素共同抑制了相对于美国拖拉机市场的近期增长,但一旦约束缓解,为该地区的跨越式采用奠定了基础。

竞争格局

美国拖拉机领域运营高度市场集中,前五家公司在2024年占89.6%的份额。仅Deere & Company就持有更高的份额,使其掌控定价信号和技术路线图。CNH Industrial N.V.、AGCO Corporation、Kubota Corporation和Mahindra&Mahindra Ltd.共同填补领导层的其余部分,锚定小竞争对手无法匹敌的规模效益。密集的集中度加速了产品刷新周期,因为每个领导者必须区分或冒在新来者空间有限的市场中份额流失的风险。

2025年的战略举措突显了技术竞赛。Deere & Company承诺200亿美元的国内投资,针对自主生产线和电池工厂,显示对本地需求的信心。CNH Industrial N.V.制定了到2030年将精准技术销售提升至农业收入大约四分之一的计划,以完整的拖拉机产品线刷新为支撑。AGCO Corporation选择改装优先方法,推出OutRun自主套件,在低于55,000美元的价格下安装到混合车队并创造订阅收入流。Kubota Corporation扩展其紧凑型产品线,推出MX4900,定价吸引仍想要带驾驶室机器和涡轮增压动力的成本敏感买家。这些对比鲜明的策略显示竞争优势正在从原始马力转向软件、数据服务和总拥有成本。

经销商整合通过收紧对零件、融资和数据的控制来加强现有企业,但它也助长了科罗拉多等州的维修权运动。服务能力因超过4,000名合格技师的短缺而进一步紧张,这个问题每年使经销商损失24亿美元的劳动力。改装专家和软件初创公司旨在通过提供承诺更快维修和更少停机时间的开放架构升级来利用这些差距。总体而言,领导集群享有规模优势,但客户权力在连接性、正常运行时间和维修自由方面上升,创造了保持创新速度高的压力。

美国拖拉机行业领导者

CNH Industrial N.V.

AGCO Corporation

Kubota Corporation

Mahindra&Mahindra Ltd.

Deere & Company

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年2月:Kubota Corporation推出MX4900通用拖拉机,提供MX系列中的最低马力。该拖拉机包括装载机能力和液压流量功能,使其成为最经济实惠的型号。

- 2025年2月:Deere & Company推出两台自主农业机器。自主9RX拖拉机使用16个高分辨率摄像头,为大规模农业的无人操作提供360度视野。自主5ML果园拖拉机使用激光雷达传感器在执行鼓风喷雾作业时穿行果园树冠。

- 2024年1月:Doosan Bobcat推出AT450X,一台具有自主能力的电动铰接拖拉机。该拖拉机整合了Agtonomy的软件和嵌入式计算技术,实现在葡萄园和果园的遥控操作。该车辆零排放运行,具有紧凑农业应用的自主功能。

美国拖拉机市场报告范围

拖拉机是用于牵引农机并为机械工作提供所需能量的农用车辆。对于本报告,已考虑在农业运营中使用的拖拉机,特别是四轮拖拉机。美国农业拖拉机机械市场按马力分为40马力以下、40-100马力和100马力以上,按拖拉机类型分为通用拖拉机、垄作拖拉机、花园和果园型拖拉机以及其他拖拉机类型。该报告提供上述所有细分市场的销量(台)和价值(美元)的市场规模和预测。

| 40马力以下 |

| 40-100马力 |

| 100马力以上 |

| 通用拖拉机 |

| 垄作拖拉机 |

| 果园和葡萄园拖拉机 |

| 其他拖拉机类型 |

| 两轮驱动(2WD) |

| 四轮驱动(4WD) |

| 自主/无人驾驶 |

| 谷物和油料作物 |

| 水果和蔬菜 |

| 畜牧运营 |

| 其他 |

| 按马力 | 40马力以下 |

| 40-100马力 | |

| 100马力以上 | |

| 按拖拉机类型 | 通用拖拉机 |

| 垄作拖拉机 | |

| 果园和葡萄园拖拉机 | |

| 其他拖拉机类型 | |

| 按驱动类型 | 两轮驱动(2WD) |

| 四轮驱动(4WD) | |

| 自主/无人驾驶 | |

| 按应用 | 谷物和油料作物 |

| 水果和蔬菜 | |

| 畜牧运营 | |

| 其他 |

报告中回答的关键问题

2025年美国拖拉机市场有多大?

它达到168亿美元,预计到2030年将达到219亿美元。

什么推动了电动拖拉机的需求?

较低的运营成本、农业法案激励措施和零排放合规推动了40马力以下电动设备的激增。

哪个拖拉机细分市场到2030年增长最快?

自主/无人驾驶平台预计将实现15.6%的复合年增长率,因为改装套件达到可行的价位。

为什么经销商在整合?

不断上涨的库存和培训成本推动小网点合并,导致82%的Deere & Company位置现在由大型连锁店控制。

Tier-4最终发动机如何影响设备成本?

合规使购买价格增加超过15%,并引入持续的排气液费用,挤压小型农场的利润。

页面最后更新于: