阿联酋混合动力和电动汽车市场规模

| 研究期 | 2016 - 2029 | |

| 市场规模 (2024) | 3.84 十亿美元 | |

| 市场规模 (2029) | 10.21 十亿美元 | |

| 按车辆类型划分的最大份额 | 商用车 | |

| CAGR (2024 - 2029) | 31.10 % | |

| 按车辆类型划分的增长最快 | 商用车 | |

| 市场集中度 | 高 | |

主要参与者 | ||

*免责声明:主要玩家排序不分先后 |

阿联酋混合动力和电动汽车市场分析

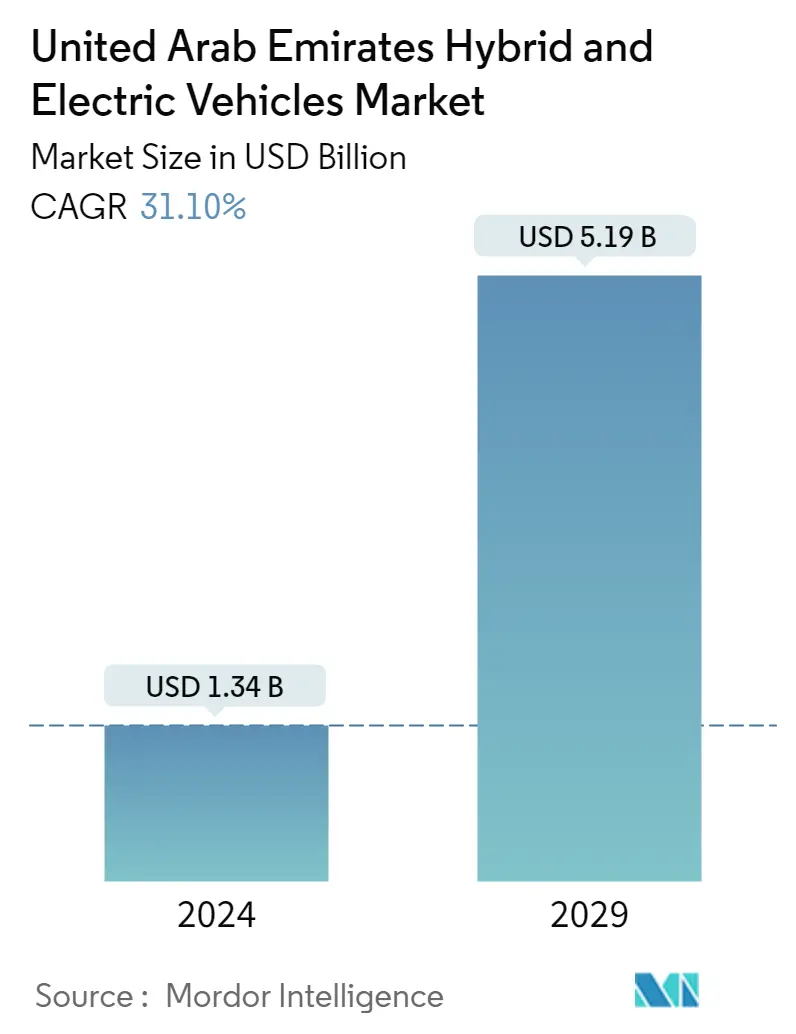

2024 年阿拉伯联合酋长国混合动力和电动汽车市场规模估计为 13.4 亿美元,预计到 2029 年将达到 51.9 亿美元,在预测期间(2024-2029 年)以 31.10% 的复合年增长率增长。

- 按车辆类型划分的最大细分市场 - 商用车:乘用车在阿联酋的电动汽车销量中销量最大,原因是对乘用车的需求不断增长,阿联酋的其他电动汽车车型很少。

- Largest Segment by Fuel Type - BEV : 2021 年,阿联酋市场售出 2,730 辆 BEV。由于化石燃料价格上涨,阿联酋的大多数原始设备制造商都生产了 BEV 变体的乘用车。

- 按燃料类型划分的增长最快的细分市场 - FCEV : 更好的燃油效率,以及传统燃料和电池供电发动机组合的续航里程焦虑问题使PHEV成为阿联酋电动汽车市场增长最快的细分市场。

- Largest Segment by Country - UAE : 由于充电基础设施的逐步发展,迪拜的电动汽车数量不断增加,使迪拜成为阿联酋最大的电动汽车市场。

商用车是按车辆类型划分的最大细分市场。

- 将电动汽车和商用车整合到阿联酋市场的主要目的是它对提高电动汽车采用率的潜在贡献。政府、银行和汽车经销商提供的激励措施导致阿联酋电动汽车进口量增长,并提高了公民的环保意识。此外,化石燃料价格的上涨也点燃了历史时期阿联酋市场电动汽车的销售。

- 由于汽油和柴油等化石燃料价格上涨,大流行后电动汽车的销量有所增加。2021 年,阿联酋市场紧凑型 SUV 的销售推动了阿联酋的整体电动汽车销量。此外,由于客户的高需求,许多整车厂专注于轿车和掀背车。此外,特斯拉和丰田等许多原始设备制造商提供具有豪华功能的高端SUV,并提高了里程范围,从而吸引了阿联酋的电动汽车大客户。

- 特斯拉等许多原始设备制造商宣布在迪拜出租车行业推出200辆电动汽车,以帮助政府到2030年实现绿色出行目标。此外,市场参与者正在投资创新的电动汽车充电解决方案,并正在升级现有基础设施以增强驾驶员的便利性,预计这将推动阿联酋电动汽车市场的增长。此外,发展道路基础设施、快速城市化、消费者消费能力提高和生活水平提高是预计在预测期内推动阿联酋电动汽车充电基础设施市场的一些因素。

阿联酋混合动力和电动汽车行业概况

阿拉伯联合酋长国混合动力和电动汽车市场是分散的,前五大公司占据了 0.00%。该市场的主要参与者是福特汽车公司、通用汽车公司、现代汽车公司、三菱扶桑卡车和巴士公司以及丰田汽车公司(按字母顺序排序)。

阿联酋混合动力和电动汽车市场领导者

Ford Motor Company

General Motors Company

Hyundai Motor Company

Mitsubishi Fuso Truck and Bus Corporation

Toyota Motor Corporation

*免责声明:主要玩家排序不分先后

阿联酋混合动力和电动汽车市场新闻

- 2022 年 8 月:通用汽车中东 (GM MEO) 宣布与 Al Wegdaniya Transport 签署谅解备忘录 (MoU),以探索电动汽车 (EV) 租赁机会。该谅解备忘录加强了双方对实现所有交通方式电气化的共同承诺。

- 2022 年 7 月:ONE MOTO 和 RIT 之间的协议旨在根据阿联酋的 2050 年净零战略,扩大电动摩托车在最后一英里交付和物流领域的使用。

- 2022 年 7 月:福特宣布了一系列采购电池容量和原材料的举措,以帮助实现到 2023 年底实现 600,000 辆电动汽车和 2026 年底超过 200 万辆电动汽车的目标。

阿联酋混合动力和电动汽车市场报告 - 目录

1. 执行摘要和主要发现

2. 报告优惠

3. 介绍

- 3.1 研究假设和市场定义

- 3.2 研究范围

- 3.3 研究方法论

4. 主要行业趋势

- 4.1 人口

- 4.2 国内生产总值

- 4.3 心肺复苏

- 4.4 通货膨胀率

- 4.5 汽车贷款利率

- 4.6 电池价格(每千瓦时)

- 4.7 电气化影响

- 4.8 全新 XEV 车型发布

- 4.9 充电站部署

- 4.10 监管框架

- 4.11 价值链与分销渠道分析

5. 市场细分

- 5.1 车辆类型

- 5.1.1 商务车辆

- 5.1.1.1 巴士

- 5.1.1.2 重型商用卡车

- 5.1.1.3 轻型商用货车

- 5.1.1.4 中型商用卡车

- 5.2 汽油种类

- 5.2.1 纯电动汽车

- 5.2.2 燃料电池汽车

- 5.2.3 一起

- 5.2.4 插电式混合动力汽车

6. 竞争格局

- 6.1 关键战略举措

- 6.2 市场份额分析

- 6.3 公司概况

- 6.4 公司简介

- 6.4.1 Audi AG

- 6.4.2 BMW AG

- 6.4.3 Ford Motor Company

- 6.4.4 General Motors Company

- 6.4.5 Hyundai Motor Company

- 6.4.6 Mitsubishi Fuso Truck and Bus Corporation

- 6.4.7 One Moto Technologies Ltd

- 6.4.8 Toyota Motor Corporation

- 6.4.9 Volkswagen AG

7. 汽车行业首席执行官的关键战略问题

8. 附录

- 8.1 全球概览

- 8.1.1 概述

- 8.1.2 波特五力框架

- 8.1.3 全球价值链分析

- 8.1.4 市场动态 (DRO)

- 8.2 来源与参考

- 8.3 图表列表

- 8.4 主要见解

- 8.5 数据包

- 8.6 专业术语

阿联酋混合动力和电动汽车行业细分

商用车按车辆类型划分为细分市场。 BEV、FCEV、HEV、PHEV按燃料类型划分为细分市场。| 商务车辆 | 巴士 |

| 重型商用卡车 | |

| 轻型商用货车 | |

| 中型商用卡车 |

| 纯电动汽车 |

| 燃料电池汽车 |

| 一起 |

| 插电式混合动力汽车 |

| 车辆类型 | 商务车辆 | 巴士 |

| 重型商用卡车 | ||

| 轻型商用货车 | ||

| 中型商用卡车 | ||

| 汽油种类 | 纯电动汽车 | |

| 燃料电池汽车 | ||

| 一起 | ||

| 插电式混合动力汽车 |

市场定义

- 体型 - 它包括公共汽车,轻型商用车,中型和重型车辆,中型和重型巴士,卡车,M&HDT。

- 发动机类型 - 混合动力汽车和电动汽车是使用电池运行并使用一个或多个电动机进行推进的车辆。.

- 燃料类型 - 混合动力和电动汽车包括HEV、PHEV、BEV、FCEV。

- 子车身类型 - 在此类别下,包括公共汽车、重型商用卡车、轻型商用皮卡、轻型商用货车和中型商用卡车。

- 车辆类型 - 它包括乘用车、商用车和两轮车。

研究方法

Mordor Intelligence在我们所有的报告中都遵循四步法。

- 第 1 步:确定关键变量: 为了建立稳健的预测方法,步骤1中确定的变量和因素将根据可用的历史市场数据进行测试。通过迭代过程,设置市场预测所需的变量,并在这些变量的基础上构建模型。

- 第 2 步:建立市场模型: 历史和预测年份的市场规模估计以收入和数量为单位提供。对于销售额转换为数量,每个国家/地区的平均销售价格 (ASP) 在整个预测期内保持不变,通货膨胀不是定价的一部分。

- 步骤 3:验证并最终确定: 在这一重要步骤中,所有市场数据、变量和分析师电话都通过来自所研究市场的主要研究专家的广泛网络进行验证。受访者是跨级别和职能选择的,以生成所研究市场的整体图景。

- 第四步:研究成果: 联合报告、自定义咨询任务、数据库和订阅平台