韩国伤口护理管理设备市场规模和份额

Mordor Intelligence韩国伤口护理管理设备市场分析

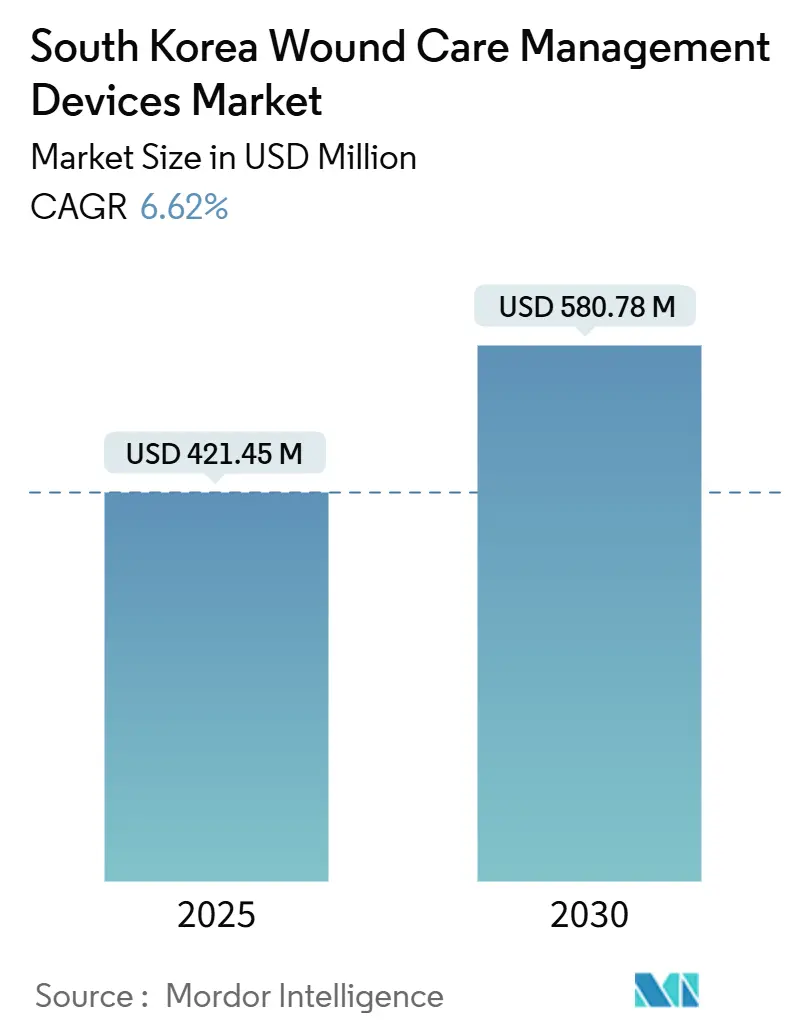

韩国伤口护理管理设备市场在2025年价值4.2145亿美元,预计到2030年将达到5.8078亿美元,复合年增长率为6.62%。超老龄化人口结构、瘦型糖尿病发病率上升和政府研发资金支持汇聚,使得对先进敷料、负压伤口治疗(NPWT)系统和智能监测工具的需求保持强劲。科学技术信息通信部创纪录的24.8万亿韩元2025年预算和韩国ARPA-H项目[1]保健福祉部,挑战解决国家问题的创新研发项目韩国ARPA-H项目正式启动,

mohw.go.kr正在加速国内设备创新。医院仍是主要采购方,但远程医疗支持的家庭护理正在快速扩张,受到2025年生效的数字医疗产品法的鼓励。银浸渍敷料和其他高端消耗品的持续报销缺口抑制了市场潜力,但韩国伤口护理管理设备市场的整体前景到2030年仍然积极[2]金志民,瘦型糖尿病:韩国成年人20年患病率和临床特征趋势,

BMC公共卫生,bmcpublichealth.biomedcentral.com。

报告要点

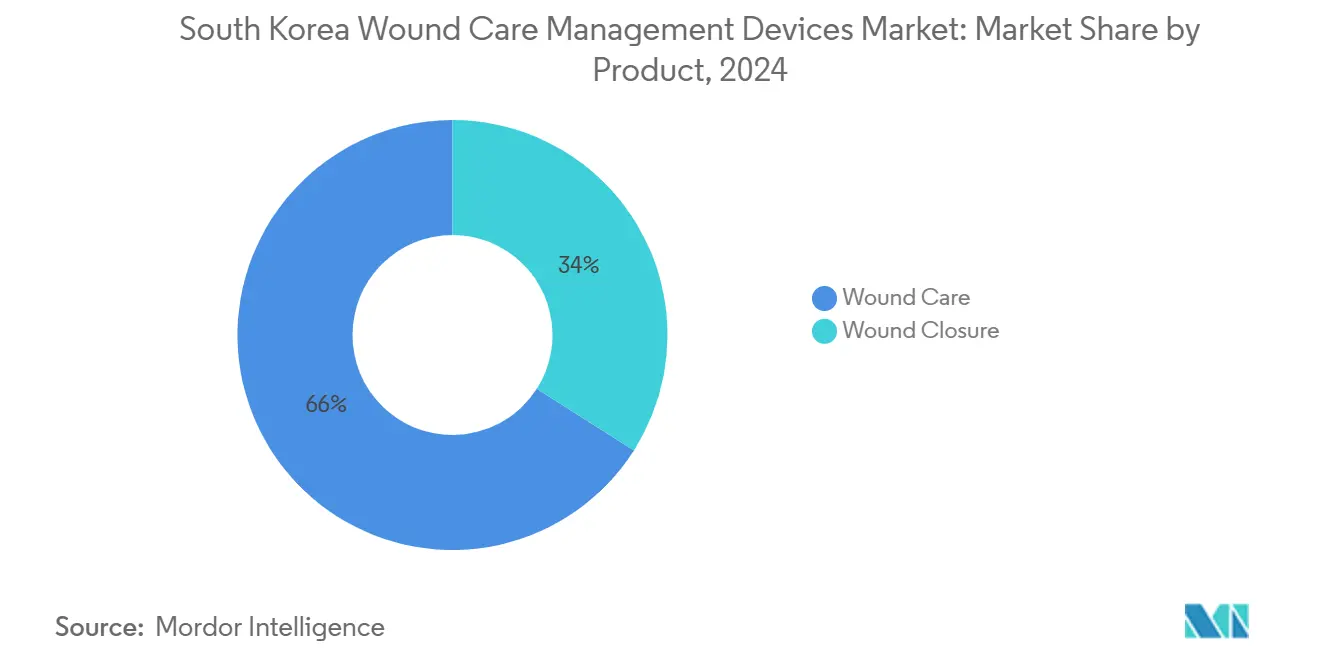

- 按产品类别,伤口护理产品在2024年以65.98%的收入份额领先韩国伤口护理管理设备市场。

- 按产品类别,伤口闭合设备预计到2030年将以7.02%的复合年增长率扩张。

- 按伤口类型,慢性伤口在2024年占韩国伤口护理管理设备市场规模的60.34%份额,而急性伤口将以6.98%的年增长率增长。

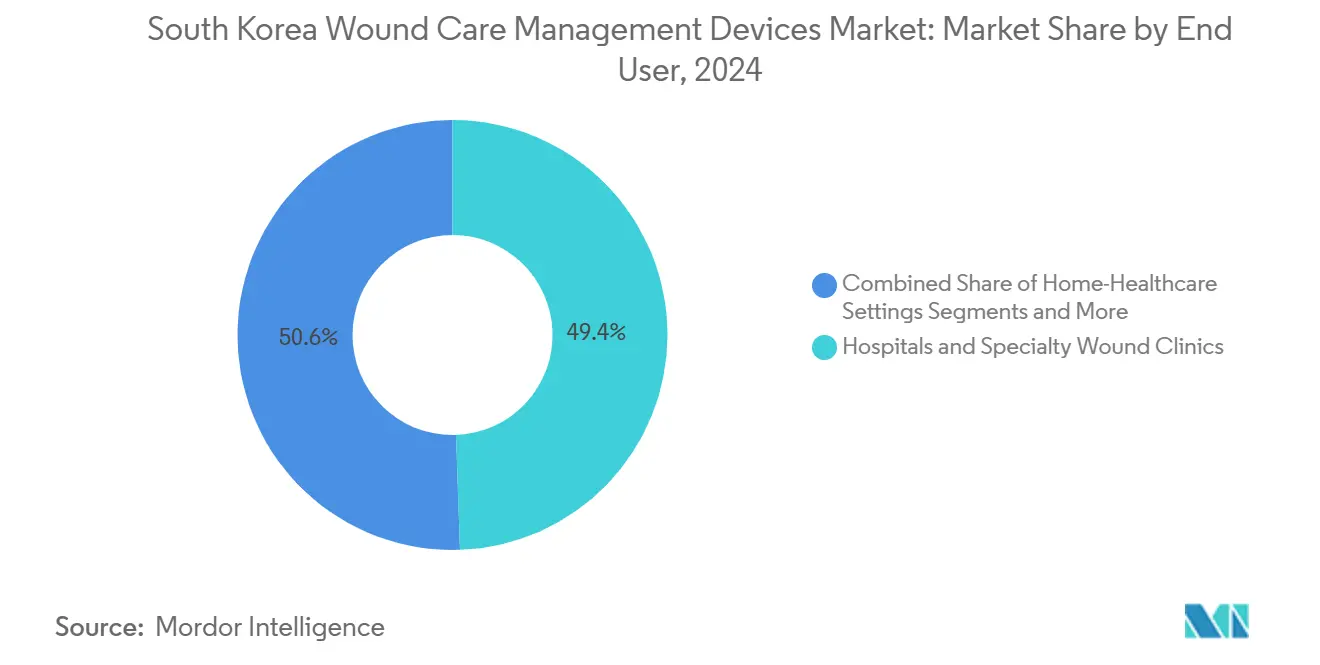

- 按终端用户,医院和专科伤口诊所在2024年持有韩国伤口护理管理设备市场49.44%的份额;家庭医疗环境记录了最高预期7.32%的复合年增长率到2030年。

韩国伤口护理管理设备市场趋势和洞察

驱动因素影响分析

| 驱动因素 | (~)%对复合年增长率预测的影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 糖尿病患病率增加和人口老龄化 | +1.5% | 全国,城市中心 | 长期(≥4年) |

| 慢性伤口和外科手术发病率上升 | +1.2% | 全国,大都市医院 | 中期(2-4年) |

| 政府对国内医疗技术创新的激励措施 | +0.8% | 首尔和大田研发中心 | 中期(2-4年) |

| 采用包括NPWT和生物活性敷料在内的先进伤口护理技术 | +1.1% | 全国三级医院 | 短期(≤2年) |

| 远程医疗支持的家庭伤口护理 | +0.7% | 农村社区 | 中期(2-4年) |

| AI和IoMT智能敷料的集成 | +0.6% | 技术先进中心 | 长期(≥4年) |

| 来源: Mordor Intelligence | |||

糖尿病患病率增加和人口老龄化

糖尿病在2020年每10万韩国人中产生了25,439个残疾调整生命年。瘦型糖尿病(定义为BMI < 23 kg/m²)从2001年的6.6%攀升到2021年的8.8%,增长33.3%,由于胰岛素储备低而使伤口愈合复杂化。高血压影响28.0%的成年人,经常与糖尿病共存,共同减缓组织修复。仅高丽大学九老医院在2018-2022年期间就治疗了180,872例伤口病例,突显了韩国伤口护理管理设备市场临床需求的规模。导管相关损伤已占入院伤口的45.3%,说明多种合并症如何放大复杂性[3]郑云善,使用残疾调整生命年测量韩国疾病负担(2008-2020),

JKMS,jkms.org。

慢性伤口和外科手术发病率上升

人口老龄化推动压疮患病率上升,增加老年患者的直接医疗费用和住院时间。同时,医疗旅游在2023年带来了60.6万名外国患者,增加了外科病例数量和术后伤口量。保险规定仍将银敷料限制在重大烧伤,尽管在慢性溃疡中疗效已得到证实。三级中心的专科敷料团队通过标准化护理将并发症率保持在0.08%的低水平。因此,预防性方案被视为韩国伤口护理管理设备市场的重要成本控制杠杆。

政府对国内医疗技术创新的激励措施

550亿韩元的ARPA-H项目优先支持多模式伤口护理技术和分散化交付。与此同时,《医疗器械产业培育法》已经批准了85种基于AI的设备,表明监管机构对新工具的开放态度。国民健康保险"预备给付"途径允许证据不足的创新在收集结果数据的同时获得临时支付。这些政策缩短了上市时间,为国内中小企业创造了肥沃的土壤,扩大了韩国伤口护理管理设备市场内的竞争领域。

采用包括NPWT和生物活性敷料在内的先进伤口护理技术

NPWT加速压疮愈合;一项韩国随机研究显示网格辅助NPWT比标准治疗更快地缩小伤口。韩国外科医生已将低成本壁式负压NPWT适应预算敏感的设施。真空下的银涂层敷料显著减少细菌计数,降低感染风险。大学实验室发表了掺钴纳米玻璃复合材料,通过刺激血管生成在愈合糖尿病溃疡方面与临床药物相匹配。这些突破强化了韩国伤口护理管理设备市场对创新的重视。

约束因素影响分析

| 约束因素 | (~)%对复合年增长率预测的影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 高手术费用和报销缺口 | -1.8% | 农村社区 | 短期(≤2年) |

| 严格的MFDS监管路径 | -0.9% | 全国 | 中期(2-4年) |

| 认证伤口护理护士短缺 | -0.6% | 农村和郊区 | 中期(2-4年) |

| 原材料供应链脆弱性 | -0.4% | 全国 | 短期(≤2年) |

| 来源: Mordor Intelligence | |||

高手术费用和报销缺口

国民健康保险仍主要对严重烧伤报销银敷料,不包括慢性溃疡,限制了原本可以降低感染率的技术的获取。固定费率支付模式迫使长期护理中心仅在气管切开术吸引导管上就承担每月支出的7.3%。虽然10万亿韩元的改革方案旨在提高被低估的医疗服务费,但实施仍然不确定。这些成本障碍延迟了韩国伤口护理管理设备市场最佳敷料的采用。

严格的MFDS监管路径

III类和IV类设备需要MFDS直接批准,延长时间线并增加合规成本。数字医疗产品法为AI伤口分析仪增加了额外的验证步骤,对小型开发商构成挑战。持续的GMP审计和强制性不良事件报告进一步拉伸有限资源。总的来说,这些障碍可能减缓新产品流入韩国伤口护理管理设备市场。

细分分析

按产品:伤口护理主导地位推动创新

2024年韩国伤口护理管理设备市场规模中伤口护理产品为2.78亿美元,占总收入的65.98%。传统纱布在常规病例中仍销售良好,但销售势头明显偏向先进的脂质胶体和生物活性敷料,这些产品可大幅缩短压疮愈合时间。NPWT兼容性和抗菌涂层是发展最快的增值功能,因为三级中心要求感染控制。国内公司与大学实验室合作开发草本提取物浸润水凝胶,将东方疗法与西方临床实践相结合。竞争护城河集中在知识产权、医院合同和教育推广上,这些培训护士进行协议驱动的敷料更换。

伤口闭合设备今天贡献较小份额,但具有7.02%的复合年增长率,是韩国伤口护理管理设备市场所有类别中最高的。韩国工程师正在将抗生素和抗炎药物嵌入可吸收缝线中以对抗耐药菌。DGIST开发的电子缝线提供实时炎症数据,这项技术可能重新定义术后护理工作流程。组织粘合剂受益于纳米颗粒增强配方,提供比氰基丙烯酸酯强7.15倍的粘合力。外科钉合器需求与入院择期手术患者同步上升,突出了为什么产品管线越来越多地针对为韩国手术室优化的人体工程学一次性钉合器。

备注: 购买报告后可获得所有单个细分的细分份额

按伤口类型:慢性伤口在人口变化中领先

2024年慢性病变占韩国伤口护理管理设备市场份额的60.34%。糖尿病足溃疡发病率与瘦型糖尿病增长并行攀升,这种表型呈现较低胰岛素和肌肉质量减少,减缓愈合率。压疮预防项目现在包括营养咨询和早期活动,但设施数据仍显示卧床老人的顽固复发。静脉性腿部溃疡治疗结合压迫和先进水凝胶,利用西方证据和韩国传统草本抗炎见解。上门护士使用智能手机应用程序记录每周进展,为临床仪表板提供数据,及早警示医生感染迹象,这种方法在韩国伤口护理管理设备市场迅速扩展。

急性伤口到2030年以6.98%的复合年增长率更快扩张。由于国内外患者骨科和美容手术数量增加,外科和创伤伤口占主导地位。韩国烧伤科正在试验掺钴纳米玻璃移植物,这些移植物可缓解炎症并刺激血管生成,在没有冷链限制的情况下与生长因子药物性能相匹配。急诊中心整合真皮模板和细胞治疗以加速事故后软组织修复,缩短ICU住院时间。对于受医疗游客欢迎的皮肤科手术,诊所越来越多地分发激光后水凝胶贴片,配以智能手机术后护理说明,反映了韩国伤口护理管理设备市场以消费者为中心的主张。

按终端用户:医院保持领导地位,家庭护理激增

2024年医院和专科诊所控制了韩国伤口护理管理设备市场规模的49.44%。首尔国立大学医院等三级中心依靠NPWT系统处理大型软组织缺陷,内部敷料团队保持高协议依从性。设备AI现在以84.6%的准确率对压疮分期进行分类,帮助分诊决策。报销上限推动管理人员标准化供应配方并协商批量折扣。尽管劳动力紧张,机构需求仍推动先进消耗品的销量,特别是当医院采用支持UDI的库存跟踪以减少浪费时。

家庭医疗是最快上升者,复合年增长率为7.32%。2026年综合社区护理授权资助家庭医疗中心和远程护理平台,允许照片上传进行远程评估。长期护理保险下的试点远程咨询项目提供了比现场访问更高的家庭满意度指标。政府招聘创造了28,154个专门从事家庭护理的护理岗位,缓解了农村地区认证伤口专家的稀缺性。这些项目嵌入数字优先工作流程,加速韩国伤口护理管理设备市场的技术采用。

备注: 购买报告后可获得所有单个细分的细分份额

按采购模式:机构采购引领数字化转型

2024年机构买家占所有采购的65.23%,利用集团采购组织计划奖励数量承诺。医院越来越多地要求捆绑敷料、NPWT装置和培训的平台解决方案。UDI授权,加上电子跟踪门户,推动对集成RFID芯片的智能包装的需求,提高了在韩国伤口护理管理设备市场竞争所需的技术门槛。

零售和非处方销售以7.44%的复合年增长率增长最快。韩国数字健康市场从2021年的13亿美元膨胀到2022年的48亿美元,为伤口胶带、喷雾和传感器嵌入敷料创造了全渠道路线。数字医疗产品法使在线销售的消费级AI伤口分析仪合法化,扩大了可接触的家庭。包装现在偏向带有视频二维码指导应用的单患者套件,提高依从性和结果,同时适合韩国精通技术的老龄化人口特征。

地理分析

首尔都市圈集中了韩国近一半的人口,拥有大部分三级医院,锚定了韩国伤口护理管理设备市场。高床位密度与城市老龄化人口特征相结合,使配备NPWT和AI分诊系统的先进中心处理的慢性伤口病例负荷膨胀。政府改革为2028年健康增强一揽子计划的10万亿韩元中的一部分指定首都地区设施,加强基础设施主导地位。

区域差异促使其他地方的有针对性计划。综合社区护理支持法要求每个省在2026年前建设家庭医疗中心,刺激对小城市便携式NPWT泵和易用敷料的需求。长期护理保险下的远程咨询试点在专家密度低的江原道和全罗道显示出特别的影响;伤口照片上传系统与现场评估显示出强烈的一致性。省政府现在投资5G支持的远程监控平台,在山区扩大准入。

供应链中心汇聚在首尔-仁川经济走廊,处理大部分设备进口和国内制造分销。数字医疗产品法的执行在全国范围内统一适用,但大都市技术集群适应最快,为本地初创公司在推出智能敷料方面提供了先机。糖尿病热点与城市生活方式一致;自2001年以来瘦型糖尿病33.3%的激增在首尔密集区最为明显。总的来说,地理位置塑造了韩国伤口护理管理设备市场的采购优先级和产品组合决策。

竞争格局

全球跨国公司--强生、史密夫和侄子公司、美敦力--通过广泛的产品线、医院回扣和丰富的MFDS经验保持据点。大熊制药和Genewel等国内挑战者利用更快的迭代周期和更低的劳动成本发布针对韩国用户偏好定制的利基水凝胶和薄膜敷料。竞争越来越集中在数据驱动解决方案上;DGIST的电子缝线显示学术-产业合作如何能够超越传统闭合产品。

数字融合提高了门槛:初创公司将云分析与传感器装备绷带相结合,为过度紧张的家庭护理护士提供按使用付费平台。数字医疗产品法设定了明确的数字健康规则,有利于早期投资网络安全和真实世界证据生成的公司。海外技术供应商越来越多地与本地分销商合作进行MFDS导航和文化调整,创建捆绑西方设备与韩国远程护理应用程序的合资企业。

护士短缺限制服务覆盖的农村推广仍存在空白机会。提供一站式远程咨询信息亭或AI分诊应用程序的公司获得先发优势。医院GPO奖励提供从基本纱布到先进NPWT的综合产品组合的供应商,促使韩国伤口护理管理设备市场中型参与者寻求规模以匹配采购期望的持续整合。

韩国伤口护理管理设备行业领导者

-

史密夫和侄子公司

-

康乐保

-

美敦力

-

康沃泰克

-

史密夫和侄子公司

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年1月:MedicosBiotech凭借其Cure Silk慢性伤口平台赢得CES 2025数字健康创新奖。

- 2024年8月:DGIST和成均馆大学发布了捕获实时炎症标志物的电子缝线。

- 2024年3月:KAIST推出了跟踪糖尿病伤口愈合轨迹的无线热图贴片。

韩国伤口护理管理设备市场报告范围

根据本报告的范围,伤口管理主要用于治疗伤口。伤口和损伤是影响全球数十亿人的常见疾病。这些产品对环境抑制剂和异物具有高度抗性,由护士在医生的命令和监督下使用,原因多样。韩国伤口护理管理市场按产品(伤口护理和伤口闭合)和伤口类型(慢性伤口和急性伤口)进行细分。报告为上述细分提供价值(百万美元)。

| 伤口护理 | 敷料 | 传统纱布和胶带敷料 |

| 先进敷料 | ||

| 伤口护理设备 | 负压伤口治疗(NPWT) | |

| 氧气和高压氧系统 | ||

| 电刺激设备 | ||

| 其他伤口护理设备 | ||

| 外用制剂 | ||

| 其他伤口护理产品 | ||

| 伤口闭合 | 缝线 | |

| 外科钉合器 | ||

| 组织粘合剂、条带、密封剂和胶水 | ||

| 慢性伤口 | 糖尿病足溃疡 |

| 压疮 | |

| 静脉性腿部溃疡 | |

| 其他慢性伤口 | |

| 急性伤口 | 外科/创伤伤口 |

| 烧伤 | |

| 其他急性伤口 |

| 医院和专科伤口诊所 |

| 长期护理设施 |

| 家庭医疗环境 |

| 机构采购 |

| 零售/非处方渠道 |

| 按产品 | 伤口护理 | 敷料 | 传统纱布和胶带敷料 |

| 先进敷料 | |||

| 伤口护理设备 | 负压伤口治疗(NPWT) | ||

| 氧气和高压氧系统 | |||

| 电刺激设备 | |||

| 其他伤口护理设备 | |||

| 外用制剂 | |||

| 其他伤口护理产品 | |||

| 伤口闭合 | 缝线 | ||

| 外科钉合器 | |||

| 组织粘合剂、条带、密封剂和胶水 | |||

| 按伤口类型 | 慢性伤口 | 糖尿病足溃疡 | |

| 压疮 | |||

| 静脉性腿部溃疡 | |||

| 其他慢性伤口 | |||

| 急性伤口 | 外科/创伤伤口 | ||

| 烧伤 | |||

| 其他急性伤口 | |||

| 按终端用户 | 医院和专科伤口诊所 | ||

| 长期护理设施 | |||

| 家庭医疗环境 | |||

| 按采购模式 | 机构采购 | ||

| 零售/非处方渠道 | |||

报告中回答的关键问题

韩国伤口护理管理设备市场的当前规模是多少?

市场在2025年为4.2145亿美元,预计到2030年达到5.8078亿美元。

哪个产品细分占最大份额?

伤口护理产品在2024年以65.98%的收入份额领先韩国伤口护理管理设备市场。

哪个终端用户细分增长最快?

家庭医疗环境显示出最高动力,预计到2030年复合年增长率为7.32%。

政府政策如何影响市场扩张?

24.8万亿韩元的2025年研发预算和数字医疗产品法为AI驱动的伤口设备创造了资金和快速审批路径。

采用先进伤口产品的最大障碍是什么?

高手术费用、高端敷料的有限报销和严格的MFDS批准要求减缓了采用。

哪些技术趋势正在重塑竞争动态?

负压伤口治疗、AI支持的智能敷料和具有实时炎症监测的电子缝线正在重新定义标准并推动创新。

页面最后更新于: