加拿大护发市场规模与份额

Mordor Intelligence加拿大护发市场分析

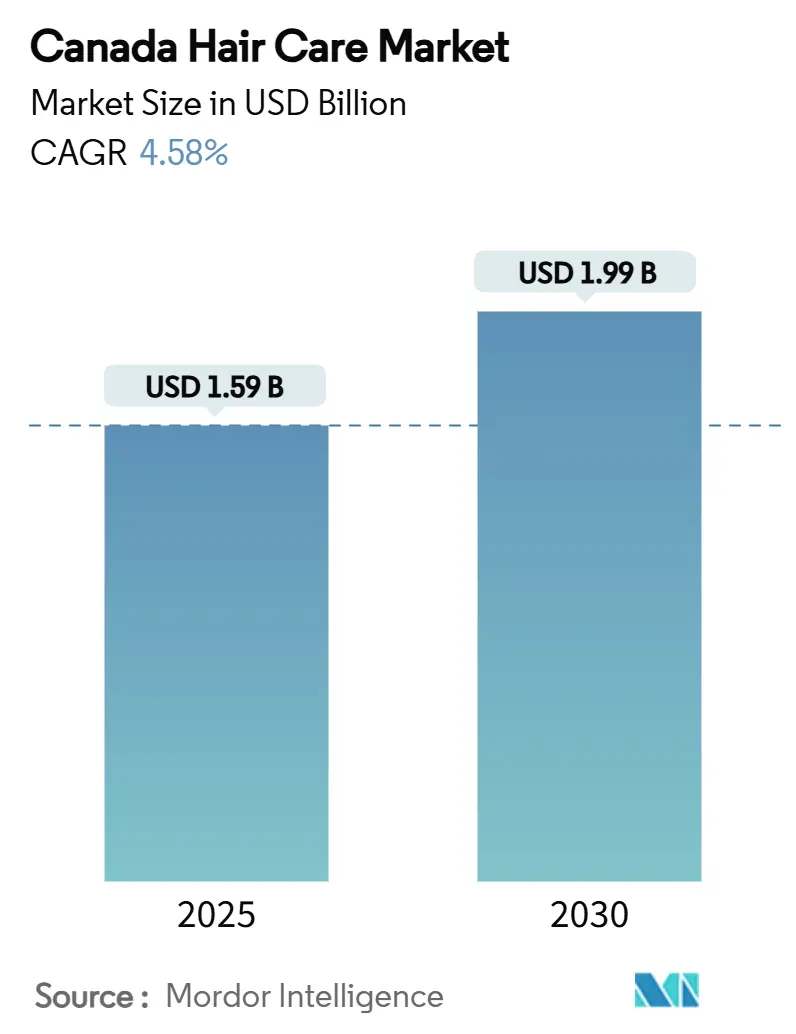

预计加拿大护发市场规模在2025年为15.9亿美元,预计到2030年将达到19.9亿美元,在预测期内稳定增长4.58%的复合年增长率。这一增长主要归因于消费者对个人美容和卫生意识的提高,以及对创新、可持续和天然护发产品需求的增长。市场包括多样化的产品,如洗发水、护发素、护发油、精华液、发膜和造型产品,满足不同人群和发质消费者的各种需求。此外,社交媒体平台日益增长的影响力在塑造消费者偏好方面发挥了关键作用,DIY护发程序和使用有机成分等趋势备受关注。同时,电子商务渠道的扩张提高了护发产品的可及性,使消费者能够探索更广泛的选择并做出明智的购买决策。市场主要参与者专注于产品创新,推出针对脱发、头皮屑和头皮健康等特定问题的先进配方。

重点报告要点

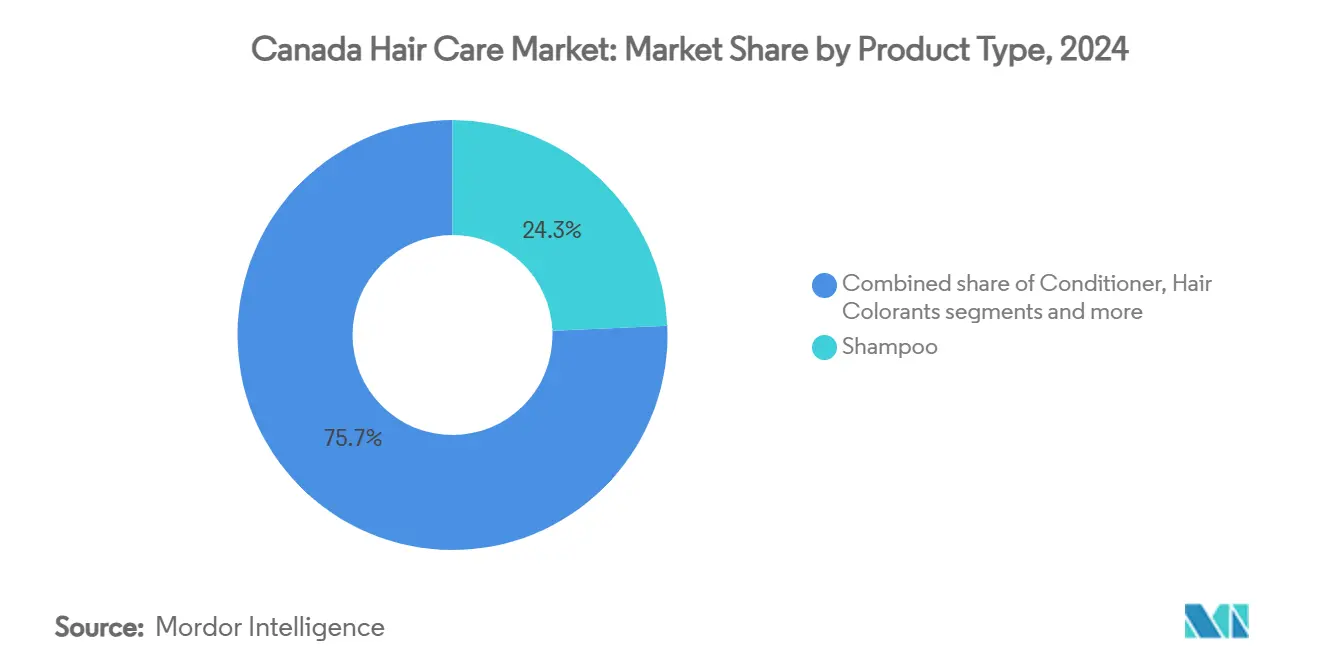

- 按产品类型,洗发水在2024年占加拿大护发市场收入份额的24.32%,而护发造型产品预计将以5.27%的复合年增长率增长至2030年。

- 按品类,大众产品在2024年占加拿大护发市场规模的75.35%;高端产品预计将以5.73%的复合年增长率增长至2030年。

- 按成分类型,传统/合成配方在2024年占加拿大护发市场规模的65.65%,而天然有机产品以6.34%的复合年增长率增长。

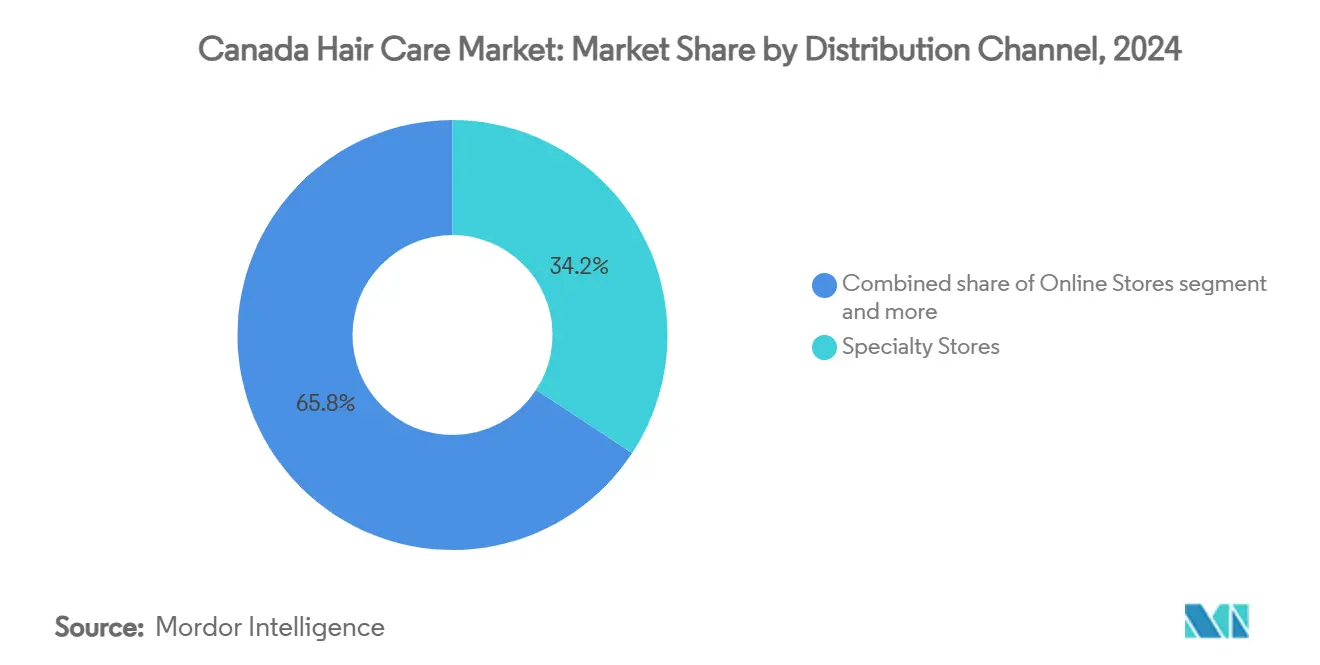

- 按销售渠道,专业店在2024年以34.24%的收入份额领先,但在线零售店在2025年至2030年间的复合年增长率有望达到7.24%。

加拿大护发市场趋势与洞察

驱动因素影响分析

| 驱动因素 | (~) 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 多元文化人口推动质感发质和保护性造型产品 | +0.8% | 全国性,集中在多伦多、温哥华、蒙特利尔 | 中期(2-4年) |

| 人口老龄化增加对护发健康产品的需求 | +0.6% | 全国性,大西洋省份最高 | 长期(≥4年) |

| 对天然有机护发产品需求增长 | +0.7% | 全国性,城市中心采用 | 短期(≤2年) |

| 消费者个人美容意识增长 | +0.5% | 城市中心,大多伦多地区,Lower Mainland | 中期(2-4年) |

| 对清洁标签成分产品需求激增 | +0.4% | 全国性,高端市场细分 | 短期(≤2年) |

| 产品配方技术创新 | +0.3% | 全国性,主要城市早期采用 | 长期(≥4年) |

| 来源: Mordor Intelligence | |||

多元文化人口推动质感发质和保护性造型产品

加拿大的多元文化人口显著推动了对质感发质和保护性造型产品的需求。多元化的人口导致对满足各种发质和保护性造型需求的专业护发产品需求增加。对此类产品认知和可获得性的不断提高进一步推动了这一需求,使其成为市场的关键驱动因素。此外,媒体和广告中对多样化发质代表性的增加鼓励消费者拥抱自然发质,进一步促进了对这些产品的需求。政府促进多元文化主义和包容性的倡议也在支持该细分市场的增长方面发挥了作用。例如,《加拿大多元文化法》强调了文化多样性的重要性,间接影响了消费者偏好和市场趋势。因此,制造商专注于创新和产品开发以满足这一多元化消费者群体的独特需求,为市场的整体增长做出贡献。

人口老龄化增加对护发健康产品的需求

加拿大人口老龄化正在推动对护发健康产品需求的显著增长。加拿大统计局报告显示,截至2023年,约有760万加拿大人年龄在65岁及以上,占总人口的近五分之一(18.9%)[1]来源:加拿大统计局,《老年人情况良好》,statcan.gc.ca。这一人群越来越多地寻求解决与年龄相关的头发问题的方案,包括稀疏、变白和脱发,这推动了对专业护发产品的需求。公司正积极推出各种产品,如洗发水、护发素、精华液和护理产品,专门设计用于解决这些问题。此外,年长消费者优先选择高端和天然护发解决方案,表现出愿意投资于增强头发健康和满足美容需求的产品。随着人口老龄化继续扩大并强调个人护理,这一趋势预计将在预测期内显著影响加拿大护发市场。

对天然有机护发产品需求增长

对天然有机护发产品需求的增长是加拿大护发市场的重要驱动因素。消费者越来越多地寻求不含有害化学物质(如对羟基苯甲酸酯和硫酸盐)的产品,并选择包含天然成分(如植物提取物、精油和有机化合物)的配方。这种转变是由对天然有机产品潜在健康和环境益处认识的提高所推动的。此外,这一趋势与消费者对可持续和环保产品更广泛偏好保持一致,进一步促进了该细分市场的需求。制造商通过扩展产品组合以包括经认证的有机和天然护发解决方案来响应,满足加拿大消费者不断变化的偏好。此类产品在各种销售渠道(包括在线平台、专业店和超市)中可获得性的增加进一步推动了市场增长。

消费者个人美容意识增长

加拿大消费者越来越重视个人美容,这推动了护发市场的增长。对维护头发健康意识的提高,加上社交媒体和美容趋势的影响,导致对护发产品需求激增。根据加拿大统计局数据,2023年个人护理(包括护发)平均支出达到1,860加元,比2021年增长30.1%[2]来源:加拿大统计局,《家庭支出调查,2023》,statcan.gc.ca。这一增长主要由护发产品支出增加推动。此外,创新和定制化护发解决方案可获得性的增长进一步鼓励消费者投资美容产品。这一趋势在年轻人群中尤为突出,他们更倾向于尝试新产品和造型以提升外观。可支配收入的增加和愿意在高端和有机护发产品上消费也为市场扩张做出了贡献。

限制因素影响分析

| 限制因素 | (~) 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 对化学成分健康担忧 | -0.3% | 全国性,城市地区加剧 | 短期(≤2年) |

| 仿冒产品泛滥 | -0.2% | 全国性,集中在在线渠道 | 中期(2-4年) |

| 某些护发产品的潜在副作用或过敏 | -0.2% | 全国性,监管重点领域 | 短期(≤2年) |

| 护发造型产品和沙龙服务的高成本 | -0.4% | 全国性,经济敏感性差异 | 中期(2-4年) |

| 来源: Mordor Intelligence | |||

对化学成分健康担忧

对护发产品中化学成分潜在健康风险认识的提高正成为市场的主要限制因素。消费者对合成化学物质长期影响越来越谨慎,如硫酸盐、对羟基苯甲酸酯和硅酮,这些物质常见于洗发水、护发素和造型产品中。长期使用时,这些成分往往与头皮刺激、头发损伤甚至更严重的健康问题相关。例如,硫酸盐虽然在产生泡沫方面有效,但可能剥夺头皮的天然油脂,导致干燥和刺激。同样,广泛用作防腐剂的对羟基苯甲酸酯与潜在的激素干扰有关,引起注重健康的消费者重大担忧。这种日益增长的认识导致了消费者偏好的转变,许多人选择天然、有机和无化学物质的替代品。标有"无对羟基苯甲酸酯"、"无硫酸盐"或"天然"的产品备受关注,因为消费者在做出购买决策前越来越仔细地审查成分列表。

仿冒产品泛滥

仿冒产品的泛滥对加拿大护发市场构成重大限制。仿冒商品通常以较低价格销售,削弱了正品的销售,影响了知名品牌的收入。这些假冒产品不仅损害品牌声誉,还引发消费者安全担忧,因为它们可能含有有害或未经监管的成分。仿冒护发产品通过在线平台和未经授权的零售渠道的可获得性进一步加剧了这一问题。这一挑战迫使制造商和利益相关者投资于防伪措施,如先进包装技术和认证系统,以保护其产品并维护消费者信任。然而,这些努力增加了运营成本,为市场动态增加了另一层复杂性。仿冒产品的广泛存在也在消费者中造成信任缺失,因为他们可能发现越来越难以区分真品和假货。这种缺乏信心可能导致品牌忠诚度降低和购买行为转变,消费者选择替代或低成本选项。

细分市场分析

按产品类型:专业解决方案重塑品类动态

在2024年,洗发水占据加拿大护发市场24.32%的主导份额,突显了其在维护头发健康和卫生方面的关键作用。该产品的广泛采用归因于其在日常美容程序中的基本性质和针对特定发质和问题(如头皮屑、干燥和脱发)的持续创新。此外,对天然有机洗发水需求的增长进一步推动了其市场份额,因为消费者越来越重视具有清洁和可持续成分的产品。该细分市场的强劲表现反映了其适应不断变化消费者偏好的能力和在护发程序中不可或缺的地位。

然而,从2025年到2030年,护发造型产品预计将超越其他细分市场,实现强劲的5.27%复合年增长率。这一增长受到加拿大消费者中发型造型日益流行的推动,他们对自己的造型变得更加实验性。社交媒体平台在塑造造型趋势方面发挥重要作用,影响者和品牌推动对质感喷雾、发胶和热保护剂等创新产品的需求。此外,专业级造型产品在家庭使用方面可获得性的增加扩大了消费者群体,为该细分市场的快速增长做出贡献。因此,护发造型产品正成为加拿大护发市场的关键增长驱动因素。

备注: 购买报告后可获得所有单独细分市场的份额

按品类:高端细分市场超越市场增长

在2024年,大众产品主导加拿大护发市场,占据75.35%的大幅份额。这种主导地位可归因于其可负担性、广泛可获得性和对广大消费者群体的吸引力。大众产品满足多样化护发需求,以竞争性价格提供各种洗发水、护发素和造型产品。该细分市场受益于强大的分销网络,包括超市、大型超市和在线平台,确保全国消费者的便利可及性。此外,频繁的促销活动和折扣进一步促进了加拿大对大众护发产品的需求。

然而,从2025年到2030年,高端细分市场将经历强劲增长,预计复合年增长率为5.73%。这一增长受到消费者对高质量、专业护发解决方案偏好增加以及对个人美容关注增长的推动。高端产品通常具有先进配方、天然成分和针对性益处,吸引愿意投资优质护发的消费者。电子商务平台和直接面向消费者渠道的兴起也促进了高端品牌的可及性,为其市场份额扩张做出贡献。此外,社交媒体的影响和美容影响者的代言在推动加拿大对高端护发产品的认知和需求方面发挥重要作用。

按销售渠道:专业店主导,在线零售店加速

在2024年,专业店凭借其量身定制的产品供应和个性化客户服务,占据加拿大护发市场34.24%的主导份额。这些商店通过提供精选的高质量产品组合满足细分消费者需求,通常包括高端和专业级选择。它们提供专家建议和培养客户忠诚度的能力进一步加强了其在市场中的地位。此外,专业店提供的店内体验,如产品演示和咨询,增强了客户参与度和满意度。消费者对独家和专业产品偏好的增长继续推动该细分市场的突出地位。

同时,在线零售店正经历最快扩张,在2025年到2030年间实现7.24%的复合年增长率。在线购物的便利性,加上广泛的产品可获得性和竞争性价格,推动了这一增长。此外,电子商务平台的进步和针对性营销策略使在线零售商能够在加拿大护发市场中获得不断增长的份额。移动购物和数字支付方式采用的增加进一步加速了该细分市场的增长。此外,在线平台中人工智能和个性化推荐的整合正在增强消费者的购物体验。

备注: 购买报告后可获得所有单独细分市场的份额

按成分类型:天然配方获得市场份额

在2024年,传统/合成成分主导加拿大护发市场,占据65.65%的显著份额。这些配方因其成本效益、可获得性和在解决各种护发需求(如清洁、调理和造型)方面的成熟功效而广受青睐。合成成分在大众市场产品中的广泛使用以及其提供一致结果的能力为其在市场中的强势地位做出了贡献。此外,合成成分建立的供应链和制造工艺进一步支撑了其市场主导地位。然而,对合成化学物质对头发和头皮健康长期影响日益增长的担忧可能对该细分市场的未来构成挑战。

相反,天然有机配方在加拿大护发市场中正获得关注,受到消费者对可持续和无化学产品认识和需求增加的推动。从2025年到2030年,该细分市场预计将以强劲的6.34%复合年增长率增长,超越传统细分市场。消费者越来越多地寻求具有植物基、环保成分的产品,与其健康和环保价值观保持一致。天然成分加工技术的进步和针对多样化护发需求的创新配方的推出进一步支持了这种转变,同时保持对可持续性的关注。此外,政府促进使用天然成分和环保做法的法规预计将进一步推动该细分市场的增长。

地理分析

加拿大多样化的地理环境塑造了其护发市场,影响消费者偏好和产品需求。多伦多、蒙特利尔和温哥华等以多元文化人口著称的城市中心,在采用创新护发解决方案方面领先。这些城市展现了对针对各种发质和特定问题产品需求的增长。它们充满活力的零售基础设施不仅引入新产品,还确保品牌满足加拿大多元化人口细分的不断变化需求。因此,这些城市中心在引导加拿大整体市场动态方面至关重要。根据ITC贸易地图数据,加拿大护发制品进口值从2021年的588,325千美元增加到2024年的749,712千美元[3]来源:ITC贸易地图,《护发制品进口值(海关编码:3305)》,trademap.org,反映了对此类产品需求的增长。

加拿大多元文化人口显著影响其护发市场。种族多样性丰富的城市中心推动品牌制作满足独特护发需求的专业产品。例如,卷发或质感发质的消费者通常寻求保湿和卷发定型,而直发或细发消费者倾向于丰盈或强韧解决方案。这种细致的需求推动品牌创新并扩展其产品组合,倡导包容性和有效性。此外,多元文化影响超出了产品配方;品牌越来越重视在其营销策略中的代表性和多样性,以更好地与受众建立联系。

此外,加拿大广阔的地理环境和不同的气候条件进一步塑造了护发市场的消费者偏好。以高湿度为特征的沿海地区推动对防毛躁和抗湿产品的需求,而较干燥的草原地区偏好保湿和滋润配方。季节变化也发挥作用,消费者调整护发程序以应对天气相关挑战,如冬季干燥或夏季油腻增加。这些地理和气候因素迫使品牌在开发和分销产品时考虑地区差异,确保满足全国消费者的特定需求。与当地偏好的这种一致性强调了地理在塑造加拿大护发市场中的重要性。

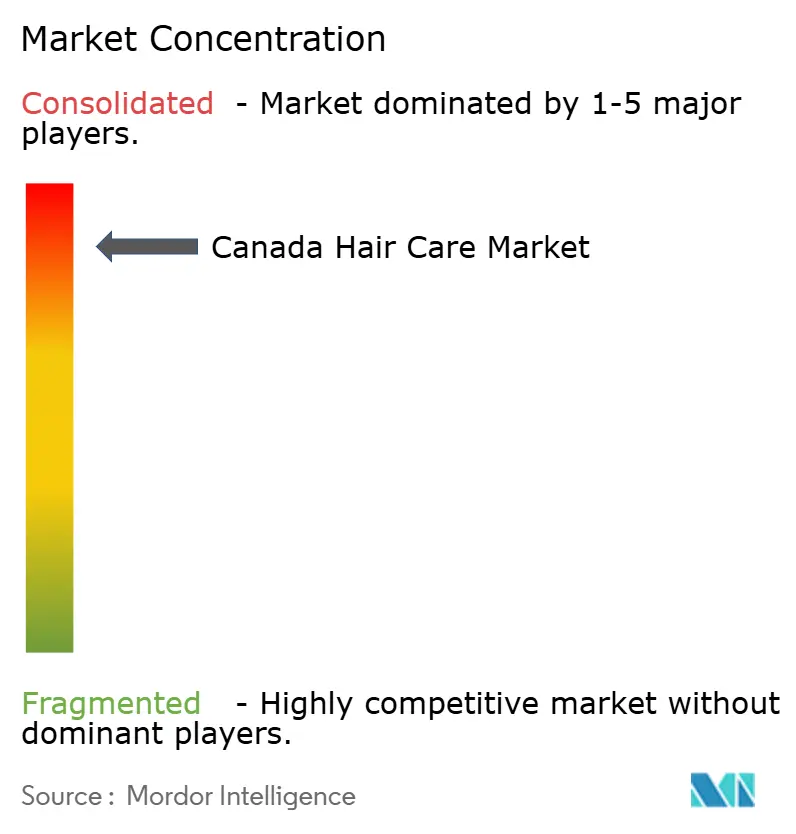

竞争格局

加拿大护发市场的特点是高度集中的竞争格局。这表明跨国公司如欧莱雅、宝洁公司和联合利华的主导存在,它们共同控制了市场的重要份额。这些老牌参与者受益于广泛的分销网络、强大的品牌资产和规模经济,使它们能够维持其领导地位。然而,市场正在经历转变,新兴数字原生品牌正在挑战传统等级制度。这些新进入者正在利用直接面向消费者策略和社交媒体平台来建立品牌认知并更有效地与消费者互动,在此过程中颠覆现状。

为了维持竞争优势,老牌参与者越来越关注垂直整合和产品组合优化。例如,欧莱雅战略性地剥离了Carol's Daughter,专注于其核心品牌,确保更精简和专注的产品组合。这些行动突显了主要参与者为适应不断变化的消费者偏好和市场动态而持续努力,同时加强其在行业中的主导地位。

尽管跨国公司占据主导地位,数字原生品牌的兴起表明市场内创新和敏捷性的增长趋势。这些品牌正在利用消费者对个性化和可持续护发解决方案日益增长的需求。通过利用数据驱动洞察并直接与目标受众互动,它们正在竞争格局中开拓出利基市场。这种不断变化的动态强调了适应性和创新对于加拿大护发市场中老牌参与者和新进入者的重要性,因为他们在这个快速变化的行业中应对挑战和机遇。

加拿大护发行业领导者

欧莱雅集团

联合利华

汉高集团

宝洁公司

花王株式会社

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年6月:Po Athletic,一个加拿大天然护肤品牌,推出了"Endless Summer",这是一款专为运动员和活跃人群设计的天然洗发水和护发素。该产品与奥运会和世界冠军Summer McIntosh合作开发,在加拿大使用天然成分制造。

- 2025年2月:多芬在加拿大推出其强效修复系列,融入生物蛋白技术。该产品线整合氨基酸、甘油和神经酰胺来修复和强化受损头发。

- 2024年1月:Vegamour,一个护发健康品牌,通过在加拿大114家丝芙兰门店和丝芙兰加拿大电子商务平台推出其产品来扩大分销。这次扩张增强了该品牌在北美的存在并改善了加拿大消费者的产品可及性。

加拿大护发市场报告范围

护发产品旨在清洁、调理和护理头发,保持头发健康、清洁和易于打理。

加拿大护发市场按产品类型、品类、成分类型和销售渠道进行细分。根据产品类型,市场细分为洗发水、护发素、染发剂、护发造型产品和其他产品类型。根据品类,市场分为大众和高端产品。根据成分类型,市场分为天然有机和传统/合成。根据销售渠道,市场细分为超市/大型超市、专业店、在线零售店和其他销售渠道。市场规模以美元价值形式对上述所有细分市场进行估算。

| 洗发水 |

| 护发素 |

| 染发剂 |

| 护发造型产品 |

| 其他产品类型 |

| 高端产品 |

| 大众产品 |

| 天然有机 |

| 传统/合成 |

| 专业店 |

| 超市/大型超市 |

| 在线零售店 |

| 其他渠道 |

| 按产品类型 | 洗发水 |

| 护发素 | |

| 染发剂 | |

| 护发造型产品 | |

| 其他产品类型 | |

| 按品类 | 高端产品 |

| 大众产品 | |

| 按成分类型 | 天然有机 |

| 传统/合成 | |

| 按销售渠道 | 专业店 |

| 超市/大型超市 | |

| 在线零售店 | |

| 其他渠道 |

报告中回答的关键问题

到2030年加拿大护发市场的预计价值是多少?

预计加拿大护发市场到2030年将达到19.9亿美元,复合年增长率为4.58%。

哪个产品品类扩张最快?

护发造型产品以2025年至2030年间预计5.27%的复合年增长率领先增长。

高端细分市场与大众产品相比规模如何?

大众产品在2024年占75.35%份额,而高端产品以5.73%复合年增长率扩张更快。

哪个销售渠道增长最快?

在线零售店显示出最高的增长轨迹,复合年增长率为7.24%,受虚拟咨询和社交媒体影响推动。

页面最后更新于: