亚太地区牙科设备市场分析

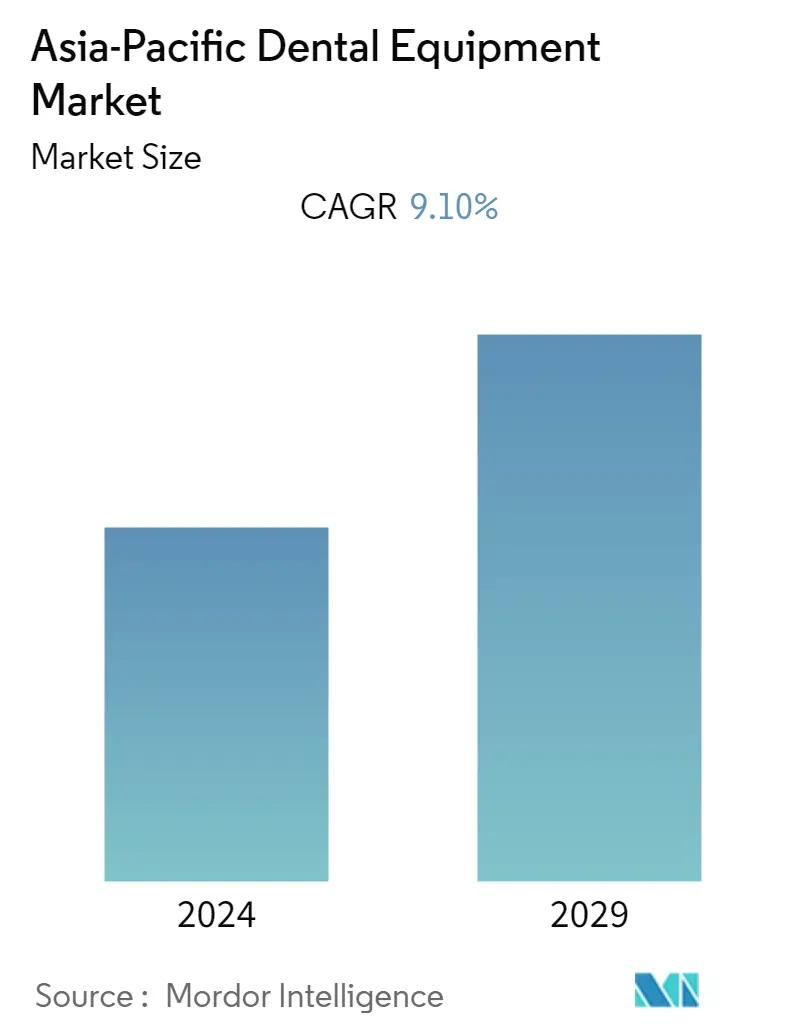

预计亚太地区牙科设备市场在预测期内的复合年增长率为 9.1%。

由于亚太地区选择性牙科手术的取消,COVID-19 对牙科设备市场产生了深远的影响。前往医院和诊所看牙科的人数大幅下降,抑制了对牙科设备的需求。例如,根据 2022 年 4 月发表的研究,疫情爆发期间,中国的牙科护理服务有所减少。研究还报告称,随着预防策略的实施,牙科患者的数量在大流行后时期逐渐增加,直至恢复到正常范围。然而,随着 COVID-19 病例的发现,市场报告出现增长。由于该地区主要参与者不断增加产品推出和扩张,预计该市场将在未来 4-5 年内恢复全面增长。

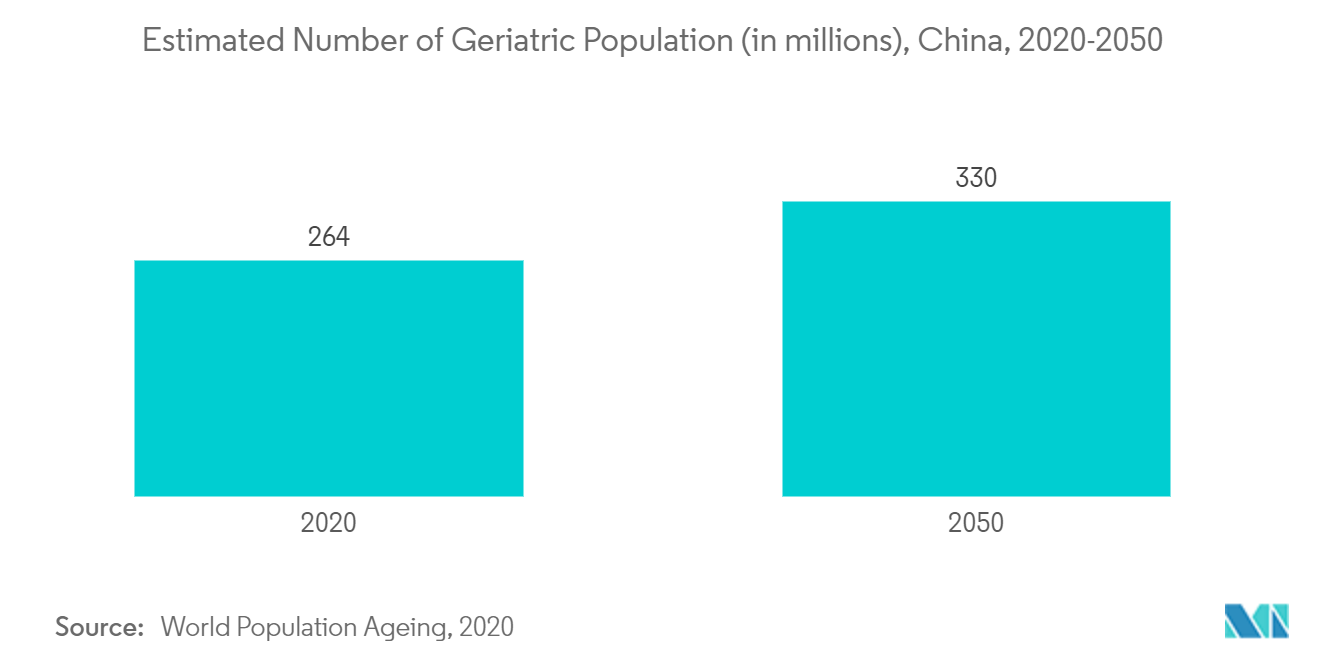

此外,发展中国家人口老龄化的增加、美容牙科需求的增加以及医疗和牙科旅游业的增长正在积极影响所研究市场的增长。

亚太地区牙科设备市场深受不健康饮食、口腔卫生不良等因素导致的牙齿疾病和龋齿高发的影响。例如,根据 BMJ Open Journal 2021 年 11 月发表的一篇文章,这项研究是在中国东北地区的 3731 名青少年人群中进行的。研究报告称,12-15岁青少年龋齿患病率为53.65%。据估计,龋齿的高患病率将提高挖掘机或低速牙车针的实用性,最终预计将推动该地区的市场增长。

由于老年人口不断增加,种植牙和口腔手术数量的增加将推动该地区牙科设备市场的发展。例如,根据2021 年印度老年人报告,2021 年印度约有 1.379 亿 60 岁以上人口。预计到 2031 年,这一数字将增至 1.938 亿。牙科疾病的高发病率和该国老年人口的高负担预计将推动市场增长。

此外,市场参与者还参与市场扩张、产品发布、收购、合作、合并和伙伴关系等战略举措,以建立强大的影响力并扩大其地理范围。例如,2021年8月,Vatech在印度推出了一个用于销售和分销牙科用品的电子商务平台。此举是 Vatech 更广泛战略的一部分,该战略旨在使其在市场份额第一的国家实现业务利益多元化。此外,由于人们对牙科旅游的日益关注以及对美观和完美牙齿的日益偏好,美容牙科成为越来越受欢迎的新兴市场之一。预计此类趋势将在不久的将来推动市场的增长。

此外,牙科设备投资和协议数量的增加也促进了市场的增长。例如,2021 年 8 月,Medit 和 Straumann 在由八路风险投资公司 (Eight Roads Ventures)、Think Investments 和 Mankekar Family Office 领投的 B 轮融资中筹集了 2000 万美元。此外,2021 年 1 月,tooths 筹集了 500 万美元的 A 轮融资。因此,主要参与者的合作伙伴关系和融资的增加预计将推动亚太地区所研究市场的增长。

因此,由于牙齿疾病患病率上升和主要参与者的战略举措等因素,预计所研究的市场在分析期间将出现增长。然而,缺乏适当的牙科护理报销和手术费用的增加可能会阻碍市场的增长。

亚太地区牙科设备市场趋势

预计修复设备将在预测期内占据重要的市场份额

在市场治疗领域,预计修复设备在预测期内将占据重要的市场份额。由于口腔修复有大量用于牙齿矫正的工具,因此口腔修复设备的应用非常广泛。

此外,牙科设备投资和协议数量的增加也促进了市场的增长。例如,2021 年 8 月,日本政府通过经济社会发展计划 (ESDP) 向萨摩亚政府投资约 910 万美元(1 亿日元),以改善其医疗保健系统。预计这些投资将为口腔修复领域扩展到该地区更多市场创造机会。

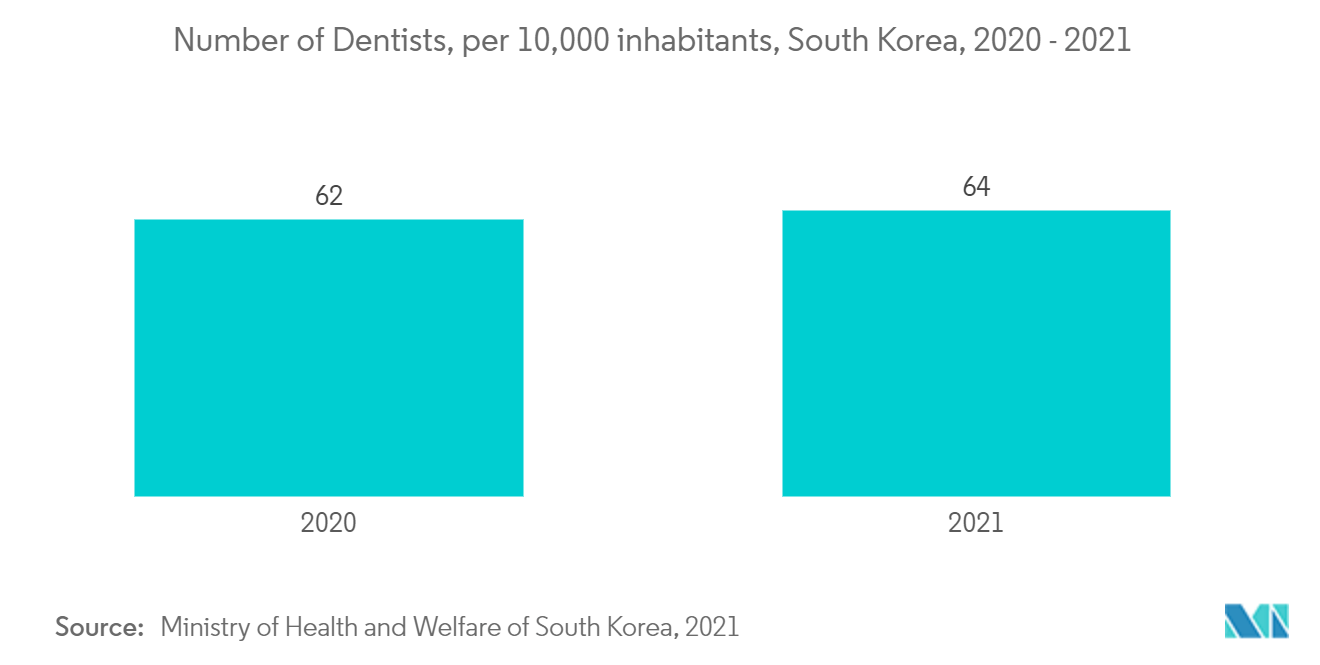

由于社会经济因素不断增长,许多人都能负担得起这些手术。此外,亚太地区的牙医数量也在增长,以满足日益增长的牙科手术需求。根据韩国卫生福利部2022年以来的最新数据,韩国每万名居民拥有64名牙医。在过去的几年里,牙医与居民的比例一直在缓慢但稳定地增加。过去几年增长了约 33%。由于这些因素,预计该细分市场未来还将进一步增长。

因此,由于上述因素,例如口腔修复领域主要参与者不断增加的产品推出和投资,预计在预测期内将出现显着增长。

预计中国将在预测期内占据重要的市场份额

由于牙科疾病患病率不断上升等因素,中国占据了很大的市场份额;广泛接受牙科设备的技术进步,如激光、口腔内窥镜、数字放射线摄影和 CAD/CAM 系统;持续有利的人口趋势;提高消费者对口腔卫生对整体健康重要性的认识。

2021年10月发表在国际牙科杂志上的研究报告指出,龋齿和牙周病在中国江苏频繁发生,口腔疾病仍然是中国居民的主要问题。因此,由于该国牙齿疾病的患病率很高,预计研究期间对牙科设备的需求将会增加。

主要参与者采取的关键战略,如合并、收购、合作、投资和技术创新等,将带来市场的利润增长。例如,2021 年 3 月,士卓曼集团与上海莘庄工业园区 (SHXIP) 签署投资协议,在中国建立第一个园区,其中包括制造、教育和创新中心。到2029年,中国园区的投资将高达1.882亿美元(12亿元人民币),将为中国提供集团种植和正畸产品组合中的产品,从而提高最终用户对牙科设备的可及性,并为市场增长做出贡献。

此外,2021年5月,人工智能牙科护理支持公司DeepCare与专门从事牙科护理行业的投资公司CareCapital结成战略联盟。这项投资将帮助 DeepCare 开发用于种植体和牙科其他领域的模块。因此,在该国采用牙科设备技术将推动市场。

因此,由于产品推出的增加和牙科疾病的高患病率,预计市场将出现增长。

亚太地区牙科设备行业概况

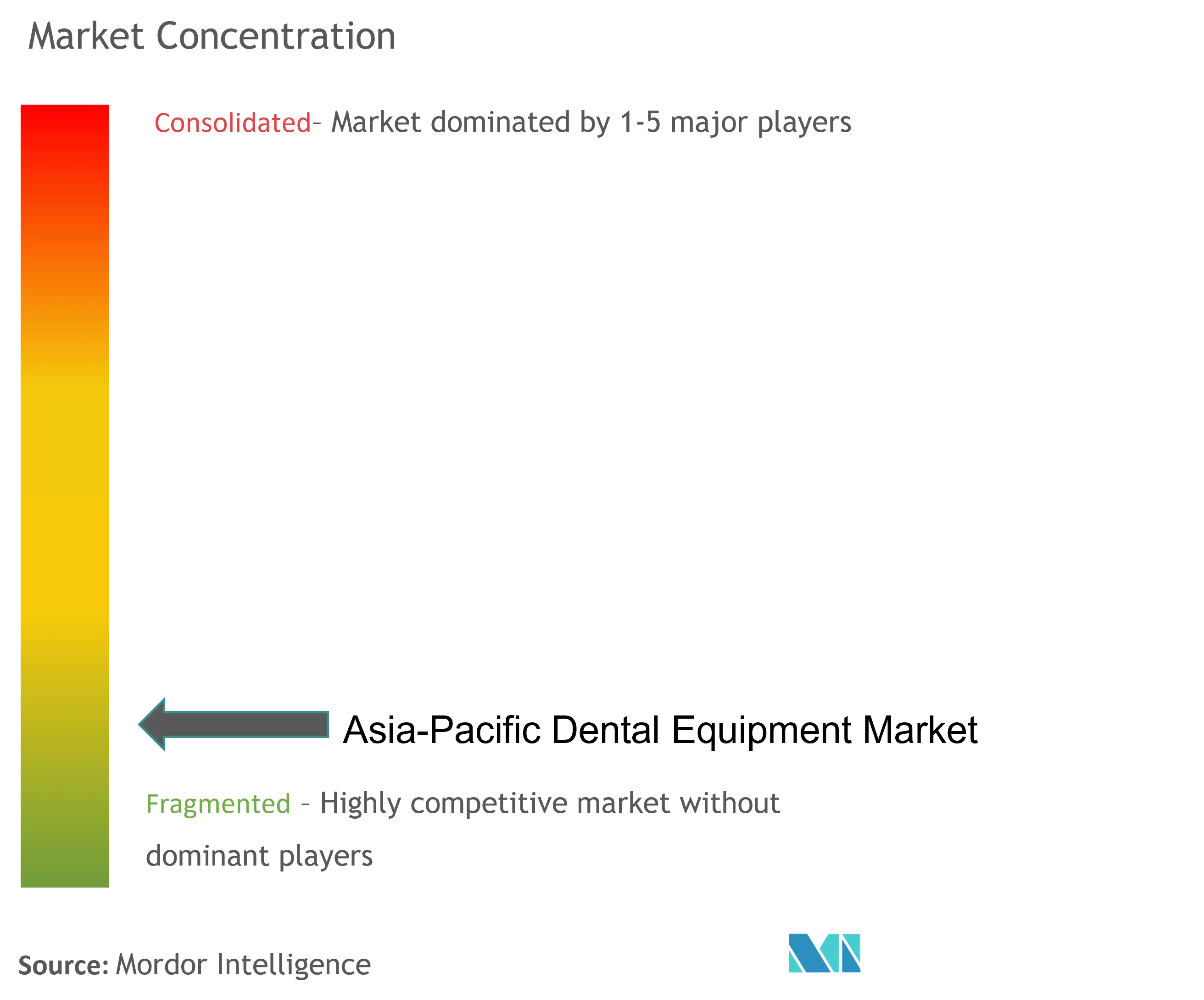

亚太地区牙科设备市场竞争适中。亚太牙科设备市场的主要参与者包括3M、Carestream Health、丹纳赫公司(Gendex Dental Systems)、登士柏西诺德、GC Corporation、Straumann Holding AG、普兰梅卡、Straumann Holding AG、Takara Belmont Corporation、Yoshida Dental Mfg. Co.,有限公司等。一些公司将产品创新和新产品推出作为其主要业务战略,以确保其在该市场的主导地位。

亚太牙科设备市场领导者

Carestream Health

Dentsply Sirona

GC Corporation

Straumann Holding AG

3M

- *免责声明:主要玩家排序不分先后

亚太牙科设备市场新闻

- 2022年3月:CGbio与Kerunxi Medical签署了价值800万美元(100亿韩元)的五年期合同,出口骨移植材料Bongros Dental。

- 2022年1月:Neoss集团通过收购传奇生命科技成立Neoss中国。 Neoss 使牙科专业人士能够为患者提供可靠且具有成本效益的治疗,并获得可预测的长期结果。

亚太地区牙科设备行业细分

根据报告的范围,牙科设备是牙科专业人员用来提供牙科治疗的工具。它们包括检查、操作、治疗、修复和去除牙齿及周围口腔结构的工具。亚太牙科设备市场按产品(通用和诊断设备(牙科激光(软组织激光和硬组织激光))、放射设备(口腔外放射设备和口内放射设备)、牙科椅和设备以及其他通用和诊断设备)、牙科耗材(牙科生物材料、牙科种植体、牙冠和牙桥以及其他牙科耗材)和其他牙科设备)、治疗(正畸、牙髓、牙周和修复)、最终用户(医院、诊所)和其他最终用户)和地理位置(中国、日本、印度、澳大利亚、韩国和亚太其他地区)。该报告提供了上述细分市场的价值(以百万美元为单位)。

| 通用和诊断设备 | 牙科激光 | 软组织激光器 |

| 硬组织激光器 | ||

| 放射设备 | 额外的口腔放射设备 | |

| 口腔内放射设备 | ||

| 牙科椅和设备 | ||

| 其他通用和诊断设备 | ||

| 牙科耗材 | 牙科生物材料 | |

| 种植牙 | ||

| 牙冠和牙桥 | ||

| 其他牙科耗材 | ||

| 其他牙科设备 | ||

| 正畸 |

| 牙髓病 |

| 牙周病 |

| 口腔修复 |

| 医院 |

| 诊所 |

| 其他最终用户 |

| 中国 |

| 日本 |

| 印度 |

| 澳大利亚 |

| 韩国 |

| 亚太其他地区 |

| 按产品分类 | 通用和诊断设备 | 牙科激光 | 软组织激光器 |

| 硬组织激光器 | |||

| 放射设备 | 额外的口腔放射设备 | ||

| 口腔内放射设备 | |||

| 牙科椅和设备 | |||

| 其他通用和诊断设备 | |||

| 牙科耗材 | 牙科生物材料 | ||

| 种植牙 | |||

| 牙冠和牙桥 | |||

| 其他牙科耗材 | |||

| 其他牙科设备 | |||

| 按治疗 | 正畸 | ||

| 牙髓病 | |||

| 牙周病 | |||

| 口腔修复 | |||

| 按最终用户 | 医院 | ||

| 诊所 | |||

| 其他最终用户 | |||

| 地理 | 中国 | ||

| 日本 | |||

| 印度 | |||

| 澳大利亚 | |||

| 韩国 | |||

| 亚太其他地区 | |||

亚太地区牙科设备市场研究常见问题解答

目前亚太地区牙科设备市场规模有多大?

亚太地区牙科设备市场预计在预测期内(2024-2029)复合年增长率为 9.10%

谁是亚太牙科设备市场的主要参与者?

Carestream Health、Dentsply Sirona、GC Corporation、Straumann Holding AG、3M 是亚太牙科设备市场的主要运营公司。

这个亚太牙科设备市场涵盖哪些年份?

该报告涵盖了亚太地区牙科设备市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了亚太地区牙科设备市场历年市场规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

页面最后更新于:

亚太地区牙科用品行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太地区牙科用品市场份额、规模和收入增长率统计数据。亚太地区牙科用品分析包括 2029 年市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。