Phân tích thị trường dịch vụ HVAC của Hoa Kỳ

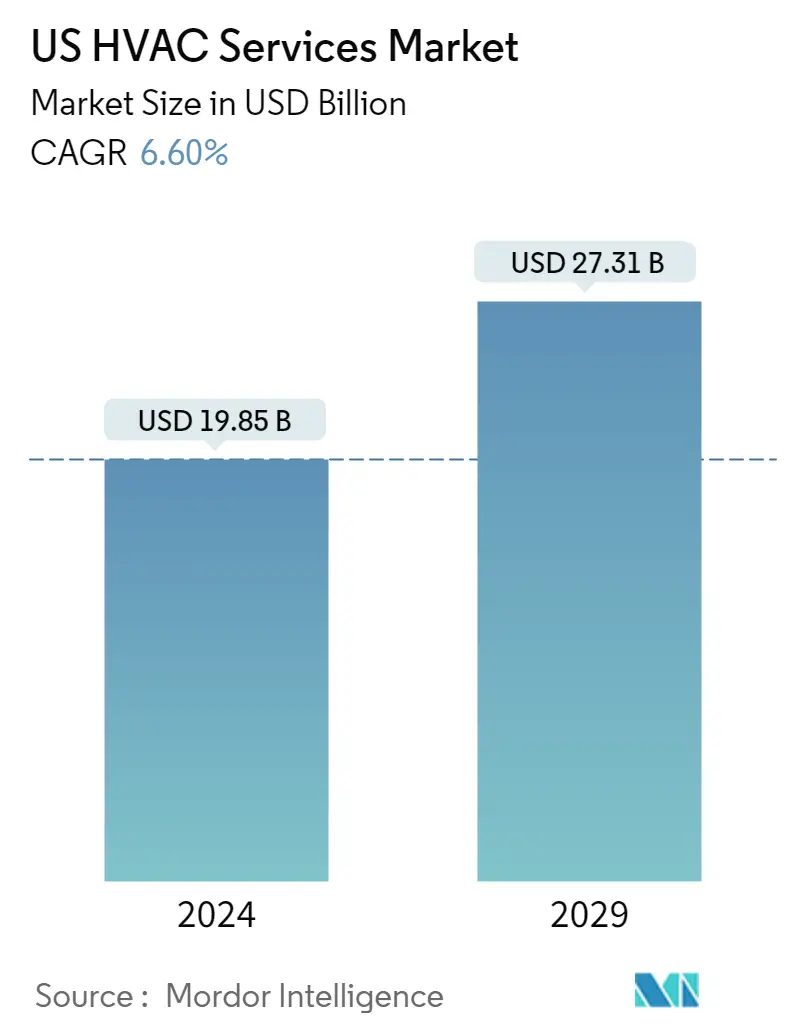

Quy mô Thị trường Dịch vụ HVAC của Hoa Kỳ ước tính đạt 19,85 tỷ USD vào năm 2024 và dự kiến sẽ đạt 27,31 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,60% trong giai đoạn dự báo (2024-2029).

Hoa Kỳ xếp hạng cao khi nói đến hệ thống HVAC. Chẳng hạn, theo IEA, tại Hoa Kỳ, hơn 90% hộ gia đình có thiết bị điều hòa không khí so với 8% trong số 2,8 tỷ người sống ở những nơi nóng nhất trên thế giới. Việc sử dụng máy điều hòa không khí ngày càng tăng trong các gia đình và văn phòng trên khắp Hoa Kỳ sẽ là một trong những nguyên nhân hàng đầu nhấn mạnh nhu cầu về các dịch vụ HVAC trong khu vực.

- Hơn nữa, Khảo sát tiêu thụ năng lượng dân cư (RECS) của Cơ quan Thông tin Năng lượng Hoa Kỳ (EIA) ước tính rằng 76 triệu ngôi nhà chủ yếu ở Hoa Kỳ (64% tổng số) sử dụng thiết bị điều hòa không khí trung tâm. Khoảng 13 triệu hộ gia đình (11%) sử dụng máy bơm nhiệt để sưởi ấm hoặc làm mát. Đến năm 2023, tất cả các hệ thống bơm nhiệt nguồn không khí và điều hòa không khí dân dụng mới được bán ở Hoa Kỳ sẽ yêu cầu đáp ứng các tiêu chuẩn hiệu quả năng lượng mới nhất, thúc đẩy sự phát triển của các dịch vụ HVAC.

- Ngành công nghiệp HVAC đang hướng tới các công nghệ thông minh ở Hoa Kỳ, vì khu vực này đang chứng kiến mức độ tích hợp IoT cao. Các chính sách và quy định của nhà nước cũng chi phối nhu cầu về dịch vụ HVAC trong nước. Ví dụ, theo Aeroseal, LLC, các lò nung ở miền bắc Hoa Kỳ phải có mức hiệu suất 90%, nhưng ở các bang miền nam, chỉ yêu cầu mức hiệu suất 80%. Điều này chỉ ra rằng ngành dịch vụ HVAC có xu hướng được thúc đẩy bởi các quy định của địa phương và khu vực.

- Hơn nữa, các hệ thống HVAC đang được áp dụng rộng rãi trên khắp Hoa Kỳ do có nhiều ưu điểm, nổi bật nhất là các kỹ thuật tiết kiệm điện. Các yếu tố chính thúc đẩy thị trường bao gồm chi phí xây dựng tăng trong các lĩnh vực thương mại và công nghiệp.

- Các công ty ở Hoa Kỳ cũng tham gia vào các khoản đầu tư chiến lược, do đó làm tăng nhu cầu về các yêu cầu dịch vụ HVAC mới trong khu vực. Ví dụ vào tháng 2 năm 2022, Redwood Services, một công ty dịch vụ gia đình tập trung đầu tư vào các công ty dịch vụ điện, hệ thống ống nước và HVAC dân dụng hàng đầu tại thị trường Hoa Kỳ, đã công bố đầu tư vào hệ thống ống nước, hệ thống sưởi và điều hòa không khí Arlinghaus. Những sáng kiến như vậy đang thúc đẩy hơn nữa sự tăng trưởng của thị trường.

- Nhiều chương trình khác nhau đang được thực hiện trong nước để lắp đặt thiết bị HVAC. Ví dụ vào tháng 10 năm 2022, Lennox Industries đã hợp tác với 180 đại lý HVAC trên khắp 37 tiểu bang của Hoa Kỳ và các tỉnh của Canada để trao tặng miễn phí thiết bị sưởi ấm/làm mát mới và lắp đặt cho những người anh hùng của cộng đồng.

Xu hướng thị trường dịch vụ HVAC của Hoa Kỳ

Phân khúc công nghiệp và thương mại tăng trưởng đáng kể

- Tiêu thụ năng lượng tại các cơ sở sản xuất và tòa nhà thương mại chiếm gần một nửa tổng năng lượng tiêu thụ ở Hoa Kỳ, tiêu tốn khoảng 200 tỷ USD mỗi năm. Các dịch vụ HVAC đang chứng kiến sự tăng trưởng do nhu cầu lắp đặt và duy trì hiệu quả sử dụng năng lượng của hệ thống hiện tại ngày càng tăng.

- Các thiết bị HVAC thương mại đòi hỏi một lượng không gian đáng kể và thường được đặt trên nóc các tòa nhà, chẳng hạn như trung tâm mua sắm, khách sạn, nhà hàng lớn, nhà hát và văn phòng thương mại. Nhận thức về tác động của môi trường trong nhà đến cách mọi người suy nghĩ, cảm nhận và hành động đã kích hoạt xu hướng xây dựng sức khỏe, từ đó tác động đến sự phát triển của dịch vụ HVAC trong văn phòng, khách sạn và các không gian thương mại khác.

- Ngoài ra, hệ thống HVAC (sưởi ấm, thông gió và điều hòa không khí) thông minh làm tăng sự thâm nhập ở Hoa Kỳ do chính phủ ngày càng tăng quy định về phát thải năng lượng từ các tòa nhà thương mại trên toàn quốc. Chẳng hạn, Cơ quan Quản lý Dịch vụ Tổng hợp Hoa Kỳ đã cài đặt công nghệ tòa nhà thông minh tại 50 tòa nhà tiêu thụ nhiều năng lượng nhất của chính phủ liên bang.

- Dịch vụ cho hệ thống HVAC được lắp đặt trong các tòa nhà thương mại đang được phát triển để cung cấp nhân viên vận hành toàn thời gian tại chỗ và dịch vụ tư vấn năng lượng. Điều này sẽ giảm chi phí vận hành và cải thiện hiệu suất HVAC tổng thể trong các tòa nhà.

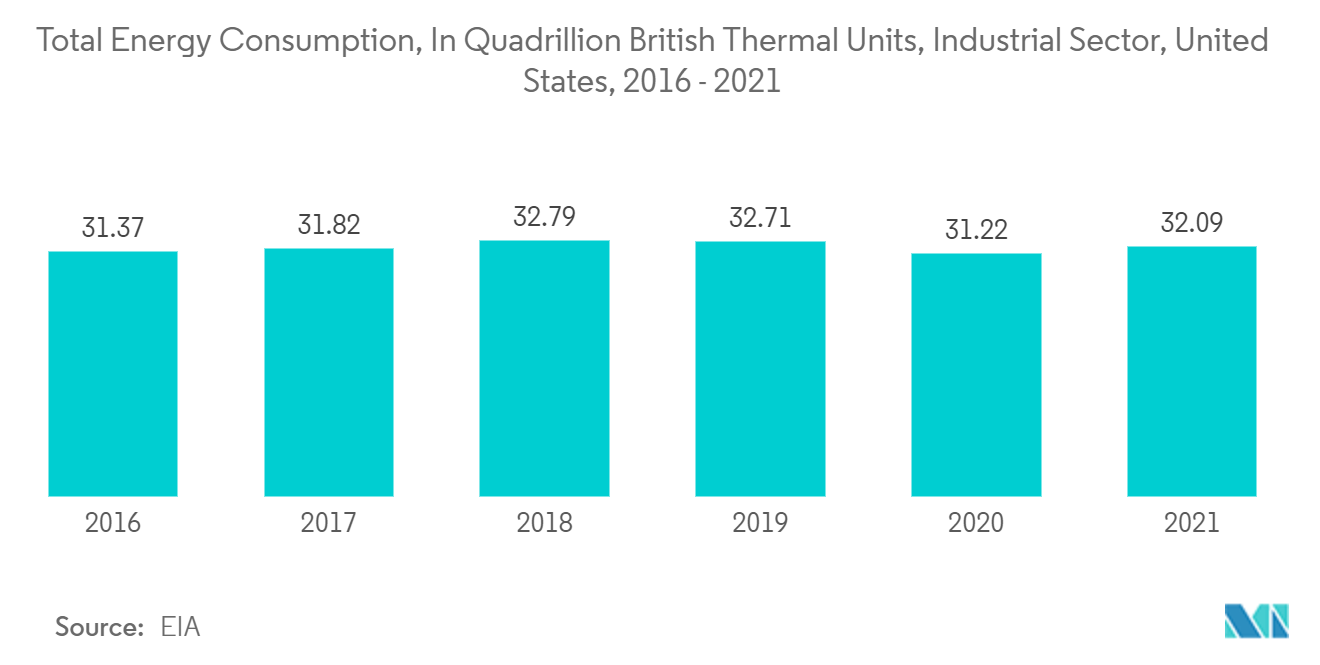

- Tổng mức tiêu thụ năng lượng công nghiệp chỉ riêng ở Hoa Kỳ đã ở mức 32,09 triệu Btu vào năm 2021, đòi hỏi nước này phải thực hiện các biện pháp cân nhắc để giảm tác động đến môi trường.

Phân khúc lắp đặt mới dự kiến sẽ đóng góp vào sự tăng trưởng

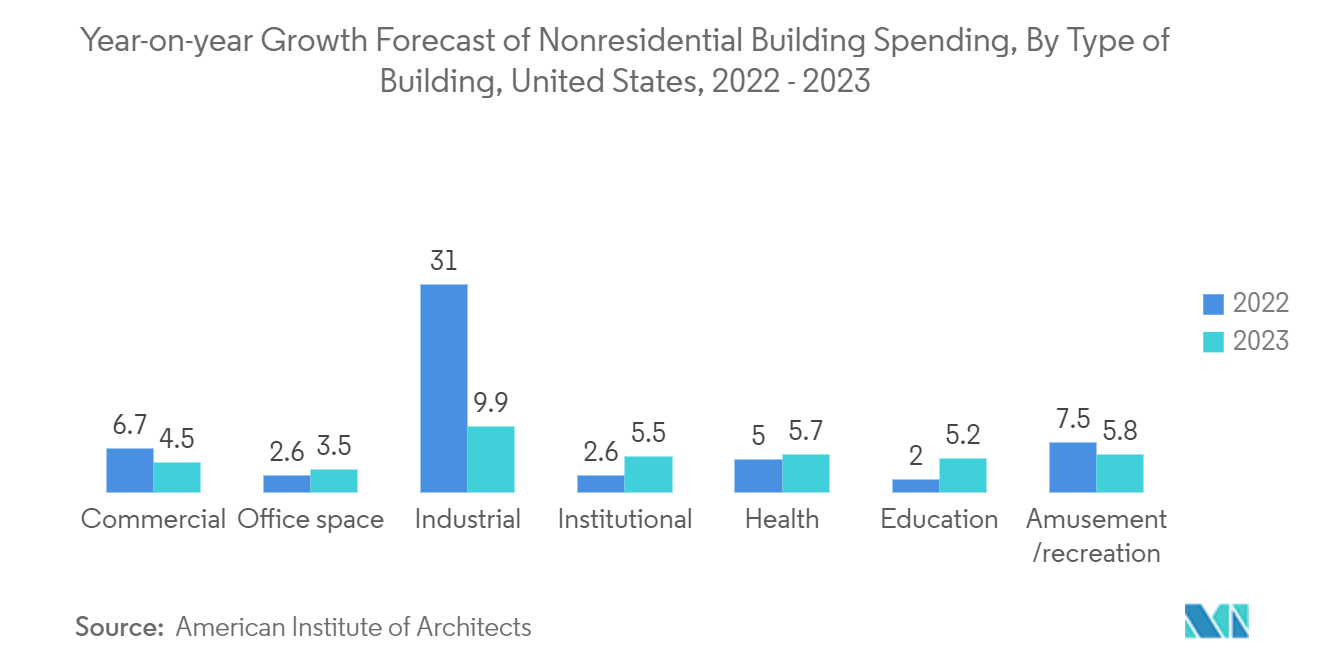

- Nhu cầu về các dịch vụ HVAC ngày càng tăng do sự gia tăng các hoạt động xây dựng trong các lĩnh vực dân dụng, thương mại và công nghiệp. Theo dữ liệu từ Hiệp hội Tổng thầu Hoa Kỳ, chi tiêu xây dựng hàng năm đạt mức 1,74 nghìn tỷ USD vào tháng 4 năm 2022, cao hơn 12,3% so với tháng 4 năm 2021.

- Theo Cục điều tra dân số Hoa Kỳ, vào tháng 8 năm 2022, chi tiêu xây dựng trong khu vực vẫn ở mức cao. Ước tính tỷ lệ điều chỉnh hàng năm là 1.781,3 tỷ USD, tăng 8,5% so với 1.641,6 tỷ USD vào tháng 8 năm 2021.

- Việc triển khai HVAC trong quá trình xây dựng phải tuân thủ một số quy định và tiêu chuẩn. Ví dụ, chất kết dính, chất bịt kín, ma tít, sơn lót, sơn và chất phủ được sử dụng trong lớp vỏ chống thấm của tòa nhà phải tuân thủ các yêu cầu về lượng khí thải thấp. Hơn nữa, việc bảo trì đúng cách các bộ phận của hệ thống giúp HVAC hoạt động ở hiệu suất cao nhất - thực hiện chương trình bảo trì để đảm bảo rằng tất cả các bộ phận, bao gồm động cơ, máy bơm, quạt, máy nén, ống dẫn và bộ lọc, đều nguyên vẹn và hoạt động hiệu quả.

- Các hệ thống HVAC tiết kiệm năng lượng mới đang thay thế các hệ thống HVAC truyền thống cần được lắp đặt. Cần có các công nghệ mới trong hệ thống HVAC để tăng hiệu quả sử dụng năng lượng, giảm chi phí năng lượng và giảm lượng khí thải carbon.

- Theo Construct Connect, khối lượng xây dựng trong tháng 3 năm 2022, không bao gồm công trình nhà ở, là 34,4 tỷ USD, tăng 31,8% so với con số 26,1 tỷ USD của tháng 2. Các dự án xây dựng mới trong các ngành công nghiệp dân dụng, công nghiệp và thương mại dự kiến sẽ tạo cơ hội cho thị trường trong giai đoạn dự báo.

Tổng quan về ngành Dịch vụ HVAC của Hoa Kỳ

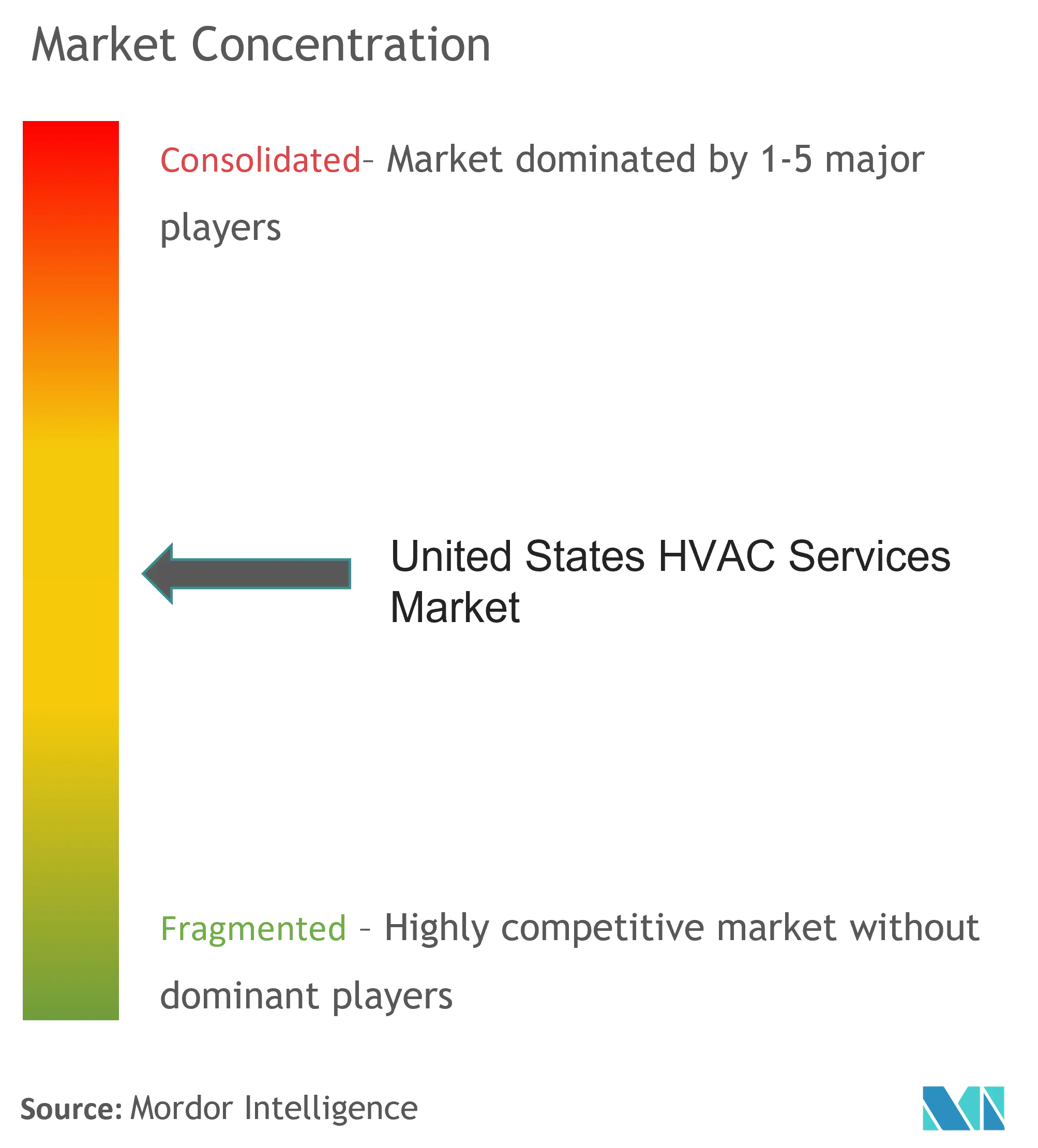

Thị trường dịch vụ HVAC của Hoa Kỳ được củng cố ở mức vừa phải do có sự hiện diện của một số nhà cung cấp dịch vụ tại Hoa Kỳ. Các nhà cung cấp thị trường xem quan hệ đối tác chiến lược và mua lại là một con đường sinh lợi để mở rộng toàn cầu và hiện diện trên thị trường. Các công ty ở Hoa Kỳ đang thực hiện những bước quan trọng và đầu tư đáng kể vào việc mở rộng sang nhiều nơi trên thế giới.

- Tháng 7 năm 2022 Southern HVAC Corporation công bố mua lại Công ty Điều hòa Không khí và Sưởi ấm của Allen. Allen's là cái tên đáng tin cậy trong các giải pháp tiện nghi trong nhà dành cho chủ nhà ở các thị trường Elizabethtown, Hodgenville, Bardstown, Leitchfield và phía nam Louisville. Việc Southern HVAC mua lại Allen's thể hiện khoản đầu tư đầu tiên của họ vào Kentucky.

- Tháng 5 năm 2022 Halmos Capital Partners và Trivest Partners công bố quan hệ đối tác và đầu tư vào Thermal Concepts, nhà cung cấp dịch vụ bảo trì, sửa chữa và lắp đặt cho các hệ thống HVAC thương mại trên khắp Nam Florida. Sự hợp tác này sẽ thúc đẩy sự phát triển của công ty trên khắp Florida và Đông Nam Bộ.

Dẫn đầu thị trường dịch vụ HVAC của Hoa Kỳ

EMCOR Group Inc.

Southland Industrial Energy

J&J Air Conditioning Services

ACCO Engineered Systems

United Mechanical

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dịch vụ HVAC của Hoa Kỳ

- Tháng 5 năm 2022 NearU Services công bố hợp tác với Bullman Heat and Air, nhà cung cấp dịch vụ HVAC ở Bắc Carolina. Sự hợp tác với Bullman và mối quan hệ hợp tác tháng 5 của NearU với Nhà thầu cơ khí Mountain Air sẽ nâng cao khả năng dịch vụ của NearU tại khu vực Asheville đang phát triển nhanh chóng.

- Tháng 1 năm 2022 Marcone, nhà phân phối thiết bị gia dụng, HVAC và phụ tùng sửa chữa hệ thống ống nước trên khắp Bắc Mỹ, tuyên bố mua lại Munch, nhà phân phối thiết bị, phụ tùng và vật tư HVAC. Việc mua lại đã đưa Marcone trở thành một trong những công ty dẫn đầu trong lĩnh vực HVAC.

Phân khúc ngành Dịch vụ HVAC của Hoa Kỳ

Thiết bị HVAC là công nghệ tiện nghi cho môi trường trong nhà và xe cộ, mang lại tiện nghi về nhiệt và chất lượng không khí trong nhà thích hợp. Nó là một phần quan trọng hiện diện trong các cấu trúc dân cư khác nhau, bao gồm nhà ở cho một gia đình, tòa nhà chung cư, khách sạn và các cơ sở sinh hoạt cao cấp; Các tòa nhà công nghiệp và văn phòng từ trung bình đến lớn, như tòa nhà chọc trời và bệnh viện, phương tiện giao thông như ô tô, tàu hỏa, máy bay, tàu thủy và tàu ngầm, và trong môi trường biển, nơi điều kiện xây dựng an toàn và lành mạnh được quy định, liên quan đến nhiệt độ và độ ẩm, sử dụng không khí trong lành từ ngoài trời.

Nghiên cứu về ngành dịch vụ HVAC của Hoa Kỳ phân tích kịch bản thị trường hiện tại và doanh thu mà các công ty nhà thầu dịch vụ quan trọng và OEM tích lũy được thông qua các hoạt động lắp đặt, bảo trì và sửa chữa hệ thống được thực hiện trong ngành HVAC.

Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (tỷ USD) cho tất cả các phân khúc trên.

| Khu dân cư |

| công nghiệp và thương mại |

| Cài đặt mới |

| trang bị thêm |

| Bởi người dùng cuối | Khu dân cư |

| công nghiệp và thương mại | |

| Theo loại | Cài đặt mới |

| trang bị thêm |

Câu hỏi thường gặp về nghiên cứu thị trường dịch vụ HVAC của Hoa Kỳ

Thị trường dịch vụ HVAC của Hoa Kỳ lớn đến mức nào?

Quy mô Thị trường Dịch vụ HVAC của Hoa Kỳ dự kiến sẽ đạt 19,85 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,60% để đạt 27,31 tỷ USD vào năm 2029.

Quy mô Thị trường Dịch vụ HVAC hiện tại của Hoa Kỳ là bao nhiêu?

Vào năm 2024, quy mô Thị trường Dịch vụ HVAC của Hoa Kỳ dự kiến sẽ đạt 19,85 tỷ USD.

Ai là người đóng vai trò chủ chốt trong Thị trường Dịch vụ HVAC của Hoa Kỳ?

EMCOR Group Inc., Southland Industrial Energy, J&J Air Conditioning Services, ACCO Engineered Systems, United Mechanical là những công ty lớn hoạt động tại Thị trường Dịch vụ HVAC của Hoa Kỳ.

Thị trường Dịch vụ HVAC của Hoa Kỳ này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Dịch vụ HVAC của Hoa Kỳ ước tính là 18,62 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Dịch vụ HVAC của Hoa Kỳ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dịch vụ HVAC của Hoa Kỳ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành HVAC tại Hoa Kỳ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của HVAC năm 2024 tại Hoa Kỳ do Mordor Intelligence™ Industry Reports tạo ra. Phân tích HVAC tại Hoa Kỳ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.