Phân tích thị trường ô tô Châu Phi

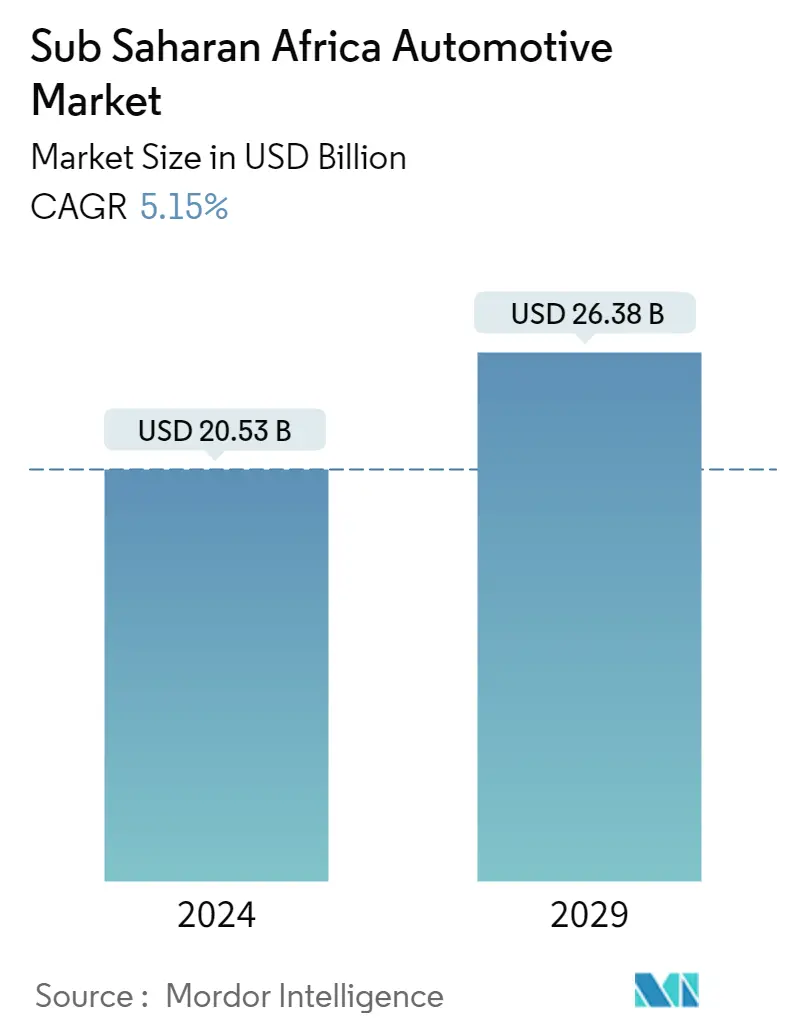

Quy mô Thị trường ô tô Châu Phi cận Sahara ước tính đạt 20,53 tỷ USD vào năm 2024 và dự kiến sẽ đạt 26,38 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,15% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã tác động đáng kể đến thị trường và nhu cầu vẫn tụt hậu so với mức trước COVID. Cho đến năm 2018, nhu cầu về xe mới ở khu vực Châu Phi vẫn tăng cao. Tuy nhiên, các chính phủ trong khu vực đang thực hiện các sáng kiến nhằm thúc đẩy ngành công nghiệp ô tô bằng cách thực hiện lệnh cấm nhập khẩu xe đã qua sử dụng. Theo dữ liệu từ Hội đồng Thiết kế và Phát triển Ô tô Quốc gia (NADDC), Nigeria chi khoảng 2,88 nghìn tỷ NGN (8 tỷ USD) để nhập khẩu khoảng 300.000 đến 400.000 ô tô mỗi năm.

Trong trung hạn, một số chính phủ ở châu Phi cận Sahara đã bắt đầu công bố các mục tiêu điện khí hóa phương tiện và khuyến khích áp dụng xe điện, chẳng hạn như miễn thuế của Rwanda đối với việc bán xe điện. Hơn nữa, một hệ sinh thái khởi nghiệp dành cho xe điện đang phát triển, tập trung vào xe hai bánh chạy điện, đang nổi lên trong khu vực. Theo các chuyên gia ô tô, tính đến cuối năm 2021 đã có hơn 20 công ty khởi nghiệp trong hệ sinh thái, với tổng vốn tài trợ hơn 25 triệu USD trong năm đó.

Ngoài ra, để ngăn cản việc nhập khẩu ô tô và khuyến khích sản xuất ô tô trong nước, Nigeria đã áp dụng mức thuế nhập khẩu 70% và đánh vào ô tô nhập khẩu. Điều này dẫn đến số lượng xe được lắp ráp và sản xuất trong nước tăng lên và hầu hết các công ty địa phương đều nhận thấy sự phát triển về quy trình và năng lực sản xuất của họ. Ví dụ,.

- Innoson Vehicles Manufacturing Limited (IVM) đã mở một nhà máy sản xuất xe buýt tự động mới tại Nnewi, Bang Anambra, vào năm 2019. Nhà máy tự động này đã giảm giá thành xe buýt Hummer 15-17 chỗ mới từ 16 triệu NGN xuống còn 9 triệu NGN.

Xu hướng thị trường ô tô châu Phi

Tăng nhiên liệu thay thế khác để thúc đẩy nhu cầu trên thị trường

Giao thông vận tải hiện chiếm 10% tổng lượng phát thải khí nhà kính (GHG) của Châu Phi và con số này dự kiến sẽ tăng lên khi bãi đỗ xe của Châu Phi cận Sahara mở rộng. Lượng phương tiện giao thông dự kiến sẽ tăng từ 25 triệu phương tiện hiện nay lên khoảng 58 triệu phương tiện vào năm 2040 tại sáu quốc gia chiếm khoảng 70% doanh số bán phương tiện hàng năm của khu vực châu Phi cận Sahara và 45% dân số khu vực (Nam Phi, Ethiopia, Rwanda, Uganda, Kenya và Nigeria), được thúc đẩy bởi quá trình đô thị hóa và thu nhập tăng cao. Khi bãi đỗ xe mở rộng, thách thức của Châu Phi cận Sahara sẽ là thúc đẩy khả năng di chuyển bền vững hơn đồng thời tránh trở thành bãi rác cho các phương tiện ICE đã qua sử dụng không mong muốn trên thế giới.

Trong khi động lực đang được xây dựng, Châu Phi cận Sahara phải đối mặt với một số thách thức đặc biệt trong quá trình chuyển đổi di chuyển bằng điện, bao gồm nguồn cung cấp điện không đáng tin cậy trong một số trường hợp, khả năng chi trả cho phương tiện thấp và sự phụ thuộc vào phương tiện đã qua sử dụng. Nhiều quốc gia đã đạt được tiến bộ đáng kể trong việc cải thiện khả năng tiếp cận nguồn điện (tất cả sáu quốc gia được đề cập đều có tỷ lệ tiếp cận nguồn điện đô thị trên 70%, một số quốc gia vượt quá 90%); tuy nhiên, độ tin cậy về điện vẫn là một mối lo ngại. Hơn nữa, Chỉ số gián đoạn trung bình của hệ thống năm 2020 (SAIDI) đối với châu Phi cận Sahara được báo cáo là 39,30, so với 0,87 đối với các nước thu nhập cao của OECD.

Cơ sở hạ tầng của Châu Phi cũng đang được cải thiện, điều này sẽ hỗ trợ thị trường ô tô trong khu vực. Một số quốc gia dự kiến sẽ thúc đẩy tăng trưởng cho đến năm 2023, trong đó các quốc gia như Ghana đóng vai trò quan trọng.

- Ghana mong muốn trở thành một quốc gia phát triển vào năm 2030. Nếu nước này đạt được một nửa mục tiêu, thị trường ô tô Ghana dự kiến sẽ mở rộng với tốc độ nhanh chóng vì tăng trưởng kinh tế tỷ lệ thuận với tốc độ tăng trưởng của thị trường ô tô.

- Eleksa CityBug mới ra mắt gần đây là chiếc xe điện có giá cả phải chăng nhất để chạy trên các con đường ở Nam Phi. Eleksa mới có giá R230 000 tại thời điểm bán hàng. Ở trong nước, CityBug vẫn đang chứng tỏ khả năng đi đường của mình.

Nam Phi dự kiến sẽ là ngành công nghiệp ô tô lớn nhất châu lục

Lãi suất phương tiện giao thông biến động hàng năm ở các quốc gia châu Phi cận Sahara và nó phụ thuộc nhiều vào tốc độ tăng trưởng kinh tế của từng quốc gia. Ngành công nghiệp ô tô Nam Phi vẫn đang thích ứng với các lực lượng thị trường. Số lượng xe nhập khẩu ngày càng tăng và hậu quả của cuộc khủng hoảng kinh tế toàn cầu, đặc biệt là sự bất ổn liên quan đến thị trường châu Âu và tác động đến xuất khẩu địa phương, đang ảnh hưởng đến hoạt động sản xuất.

Những lực lượng này cũng đã yêu cầu thị trường hậu mãi ô tô phải đáp ứng. Cả hai khu vực đều bị ảnh hưởng nhiều hơn bởi giá điện và nguyên liệu thô tăng, cũng như tỷ lệ lao động tăng, năng suất thấp và thiếu linh hoạt. Các công ty ô tô phải liên tục phát triển và duy trì mối quan hệ với khách hàng, đạt được sự xuất sắc về kỹ thuật và duy trì đội ngũ lao động lành nghề cũng như quản lý những rủi ro đáng kể để tồn tại và phát triển.

Doanh số bán ô tô ở Nam Phi vào năm 2022. Toyota đã bán được 7.086 chiếc (18,4% thị phần) doanh số bán xe du lịch trong tháng 6, VW đã bán được 5.652 chiếc (14,7% thị phần) và Suzuki đã bán được 4.622 chiếc (12,0% thị phần). Xe tải và xe buýt Daimler đã bán được 387 chiếc (14,9%), Toyota 353 chiếc (13,6%) và Isuzu 322 chiếc (12,4%) doanh số bán xe thương mại trong tháng 6.

Tổng quan về ngành ô tô Châu Phi

Ngành công nghiệp ô tô trong khu vực được thống trị bởi các nhà sản xuất hàng đầu như Volkswagen, Toyota, Nissan, Hyundai và Suzuki. Một số phát triển gần đây bao gồm:.

- Vào tháng 7 năm 2022, biến thể nâng cấp về mặt thẩm mỹ của Creta ở Nam Phi được chia sẻ với phiên bản mới được bán ở Indonesia. Điều này bao gồm chủ đề thiết kế 'Parametric Jewel' của Tucson thế hệ mới cho lưới tản nhiệt và đèn pha LED chia đôi. Nội thất hầu như không thay đổi, bổ sung thêm màn hình cảm ứng 8 inch. Nó đi kèm tới sáu túi khí, hệ thống kiểm soát ổn định điện tử (ESC) và ABS với EBD.

- Vào tháng 8 năm 2022, Maruti Suzuki cũng đã ra mắt mẫu SUV cỡ nhỏ Grand Vitara mới tại thị trường nước ngoài. Mẫu SUV Grand Vitara mới đây đã được nhà sản xuất ô tô lớn nhất Ấn Độ trưng bày tại Nam Phi trước ngày ra mắt chính thức. Grand Vitara, sẽ thay thế cây thánh giá hình chữ S.

- Trong Biên bản ghi nhớ được ký tại Nigeria, Volkswagen đã cam kết mở rộng từng bước hoạt động sản xuất/sản xuất và biến Nigeria thành một trung tâm ô tô ở bờ biển phía Tây châu Phi trong thời gian dài.

Lãnh đạo thị trường ô tô châu Phi

Nissan Motor Co., Ltd.

Toyota South Africa Motors (Pty) Ltd

Volkswagen South Africa

Hyundai Automotive South Africa

Suzuki Auto South Africa

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường ô tô Châu Phi

- Vào tháng 5 năm 2022, Toyota Starlet 2022 đã đến Nam Phi với giá khởi điểm là 226.200 SAR. Chiếc hatchback cao cấp, được biết đến với cái tên Toyota Glanza ở Mỹ, được sản xuất tại Ấn Độ và xuất khẩu dưới thương hiệu Starlet. Gần đây nó đã được khởi động lại ở Ấn Độ với những thay đổi đáng kể.

Phân khúc ngành công nghiệp ô tô Châu Phi

Triển vọng thị trường ô tô cận Sahara xem xét nhu cầu ngày càng tăng của khu vực đối với ô tô chở khách, xe thương mại và xe hai bánh, đầu tư OEM để thiết lập sự hiện diện ở các quốc gia, sự phát triển trong thị trường xe điện và thị phần của cả OEM và OES. Các quy định về nhập khẩu xe mới và xe đã qua sử dụng, thuế do chính phủ đánh đối với xe mới và xe đã qua sử dụng, các sáng kiến của chính phủ nhằm thúc đẩy ngành công nghiệp ô tô và tương lai của ngành Ô tô khu vực Châu Phi cận Sahara.

Thị trường Ô tô Châu Phi cận Sahara được phân chia theo Kiểu dáng thân xe, Loại nhiên liệu, Loại phương tiện và Địa lý.

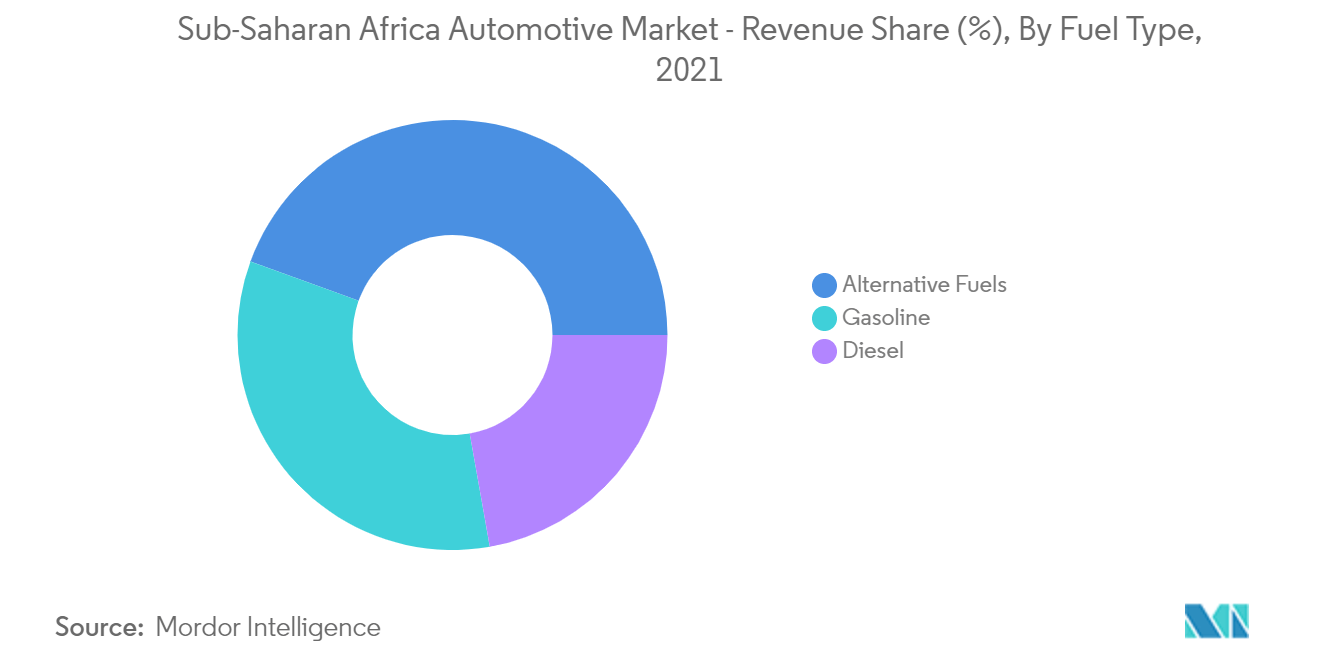

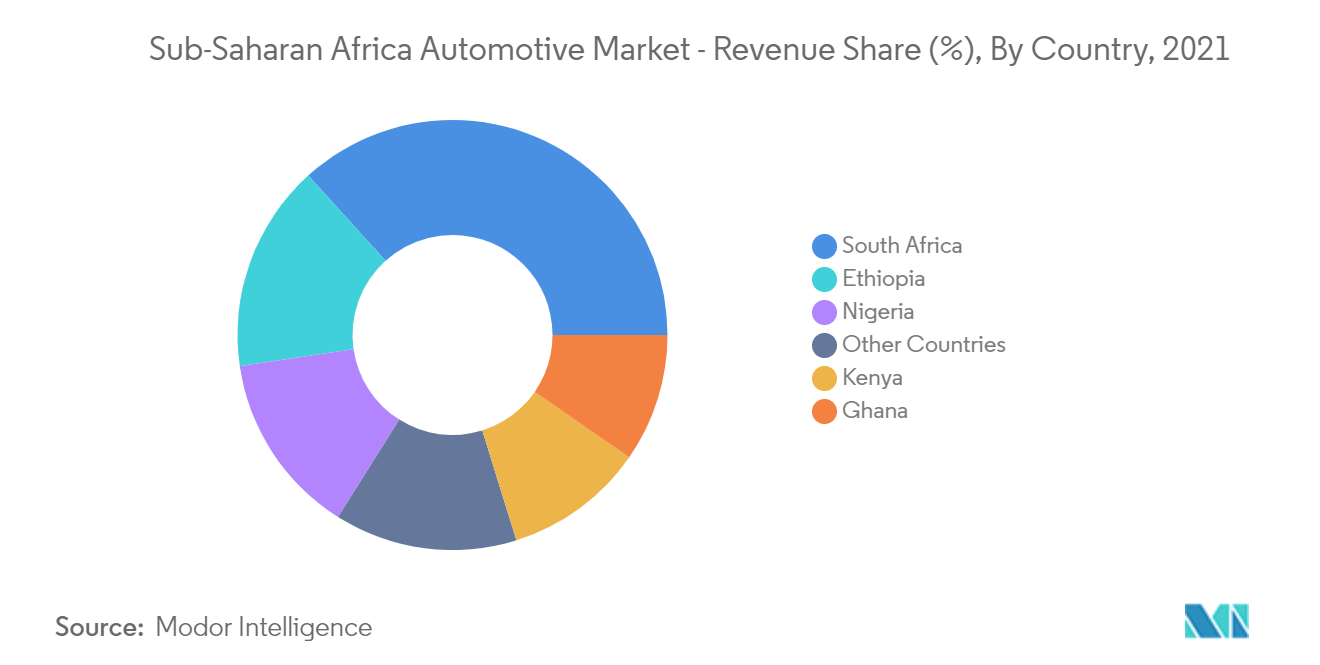

Theo Loại Kiểu dáng Thân xe, thị trường được phân thành các loại xe Hatchback, Sedan, Xe thể thao đa dụng và các loại xe khác. THEO Loại nhiên liệu, thị trường được phân thành Xăng, Dầu diesel và Nhiên liệu thay thế khác. Theo loại phương tiện, thị trường được phân chia thành Ô tô chở khách, Xe thương mại và Xe hai bánh. Theo Địa lý, thị trường được phân chia thành Nam Phi, Kenya, Nigeria, Ethiopia, Ghana và các quốc gia khác. Đối với mỗi phân khúc, quy mô thị trường và dự báo được thực hiện trên cơ sở giá trị (triệu USD).

| xe hatchback |

| Từ |

| Xe thể thao đa dụng |

| Khác (Xe tải nhỏ, MPV, v.v.) |

| Xe khách |

| Xe thương mại |

| Xăng |

| Dầu diesel |

| Nhiên liệu thay thế khác |

| Nam Phi |

| Nigeria |

| Kenya |

| Ethiopia |

| Ghana |

| Các quốc gia khác (Tanzania, Angola, Zambia, v.v.) |

| Kiểu dáng cơ thể | xe hatchback |

| Từ | |

| Xe thể thao đa dụng | |

| Khác (Xe tải nhỏ, MPV, v.v.) | |

| Theo loại xe | Xe khách |

| Xe thương mại | |

| Theo loại nhiên liệu | Xăng |

| Dầu diesel | |

| Nhiên liệu thay thế khác | |

| Quốc gia | Nam Phi |

| Nigeria | |

| Kenya | |

| Ethiopia | |

| Ghana | |

| Các quốc gia khác (Tanzania, Angola, Zambia, v.v.) |

Câu hỏi thường gặp về nghiên cứu thị trường ô tô Châu Phi

Thị trường ô tô châu Phi cận Sahara lớn đến mức nào?

Quy mô Thị trường Ô tô Châu Phi cận Sahara dự kiến sẽ đạt 20,53 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,15% để đạt 26,38 tỷ USD vào năm 2029.

Quy mô thị trường ô tô châu Phi cận Sahara hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Ô tô Châu Phi cận Sahara dự kiến sẽ đạt 20,53 tỷ USD.

Ai là người chơi chính trong Thị trường ô tô Châu Phi cận Sahara?

Nissan Motor Co., Ltd., Toyota South Africa Motors (Pty) Ltd, Volkswagen South Africa, Hyundai Automotive South Africa, Suzuki Auto South Africa là những công ty lớn hoạt động tại Thị trường ô tô Châu Phi cận Sahara.

Thị trường ô tô Châu Phi cận Sahara này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Ô tô Châu Phi cận Sahara ước tính là 19,52 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Thị trường ô tô Châu Phi cận Sahara trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường ô tô Châu Phi cận Sahara trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành công nghiệp ô tô châu Phi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Ô tô Châu Phi năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Ô tô Châu Phi bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.