Phân tích thị trường quốc phòng Ả Rập Saudi

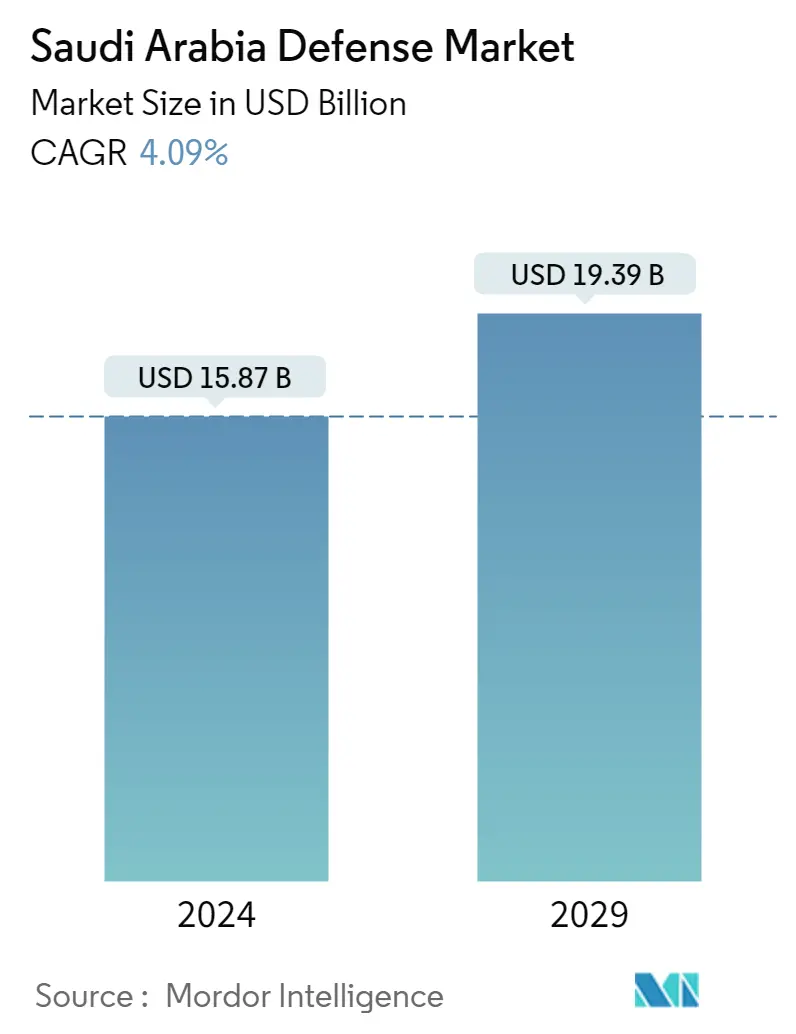

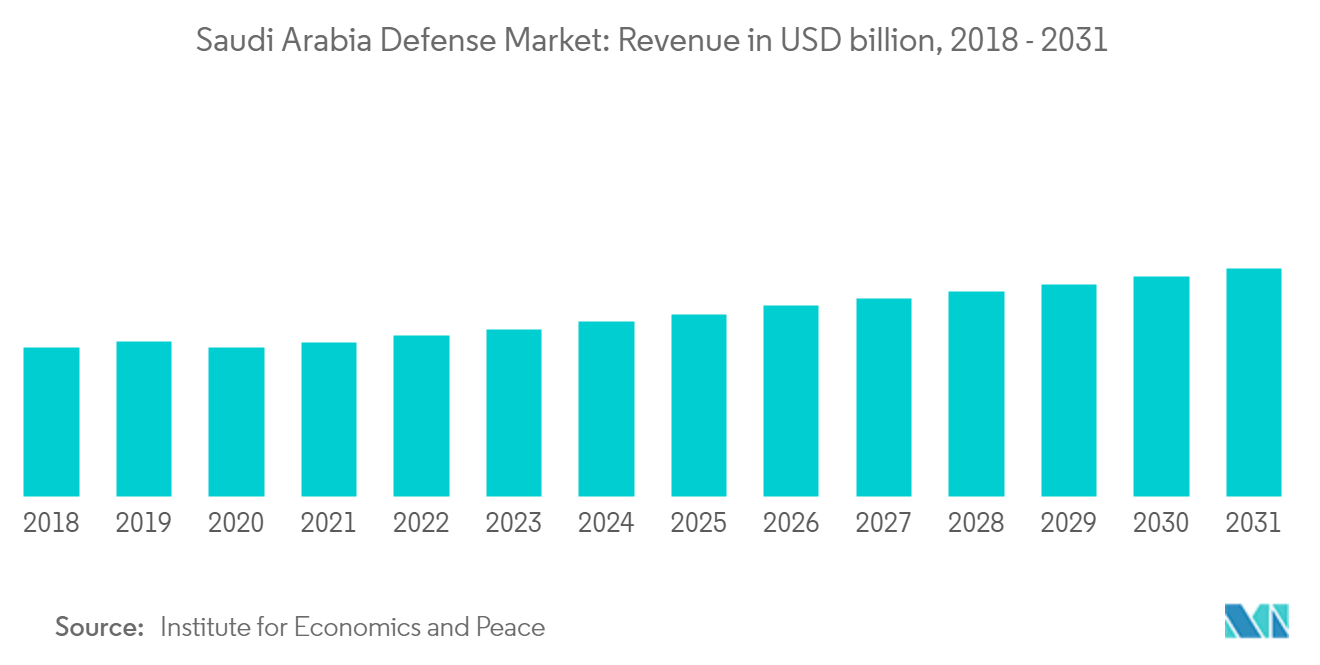

Quy mô Thị trường Quốc phòng Ả Rập Saudi ước tính đạt 15,87 tỷ USD vào năm 2024 và dự kiến sẽ đạt 19,39 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,09% trong giai đoạn dự báo (2024-2029).

Nền kinh tế nước này chứng kiến sự suy giảm khoảng 4% trong năm 2020 do ảnh hưởng của Covid-19. Tuy nhiên, do sản lượng dầu của đất nước tăng cũng như nền kinh tế từ các hoạt động phi dầu mỏ tăng lên, tốc độ tăng trưởng của nước này đã quay trở lại mức trước đại dịch COVID vào năm 2021. Do đó, hoạt động mua sắm và đầu tư vào RD trong lĩnh vực quốc phòng dự kiến sẽ được cải thiện trong thời gian tới. năm.

Đất nước này là một trong những quốc gia chi tiêu quân sự hàng đầu trên toàn cầu và là nhà nhập khẩu vũ khí chính từ Hoa Kỳ. Chi tiêu quốc phòng cao của đất nước (do nền kinh tế mạnh mẽ và GDP cao) đã khiến thị trường trở nên sinh lợi cho một số công ty trong và ngoài nước. Một số thỏa thuận liên doanh đã được ký kết kể từ khi thành lập Tập đoàn Công nghiệp Quân sự Ả Rập Saudi (SAMI).

Trong thập kỷ qua, căng thẳng chính trị ở Trung Đông đã khiến nước này đầu tư nhiều hơn vào lĩnh vực quốc phòng. Chính phủ Ả Rập Saudi có kế hoạch hiện đại hóa quân đội vào năm 2030 và đang mua sắm các máy bay chiến đấu, tàu chiến mặt nước và xe bọc thép mới. Nó cũng đã tăng cường tập trung vào C4ISR và các giải pháp an ninh mạng trong những năm gần đây.

Tuy nhiên, trong ba năm qua, chính phủ đã giảm chi tiêu quốc phòng để tập trung nhiều hơn vào lĩnh vực giáo dục. Vào tháng 12 năm 2021, nước này công bố kế hoạch giảm chi tiêu quân sự khoảng 10% vào năm 2022 (khoảng 46 tỷ USD) so với năm trước. Ngoài ra, lệnh cấm đối với Ả Rập Saudi của một số nước châu Âu sẽ ảnh hưởng đến việc mua sắm thiết bị quốc phòng, điều này sẽ cản trở sự tăng trưởng của thị trường trong giai đoạn dự báo.

Xu hướng thị trường quốc phòng Ả Rập Saudi

Ả Rập Saudi tăng cường khả năng phòng thủ trong bối cảnh căng thẳng ở Trung Đông

Trong vài thập kỷ qua, Trung Đông đã trở thành điểm nóng xung đột toàn cầu, với các cuộc nội chiến hoành hành ở Syria, Iraq, Yemen và Libya. Hơn nữa, quá trình quốc tế hóa các cuộc nội chiến đã dẫn đến sự hình thành liên minh giữa các quốc gia, điều này càng làm xáo trộn bầu không khí địa chính trị trong khu vực. Ngoài ra, xung đột ủy nhiệm Iran-Saudi Arabia, một cuộc tranh giành ảnh hưởng đang diễn ra ở Trung Đông và các khu vực xung quanh giữa Iran và Saudi Arabia, đã khiến các nước đưa ra các mức độ hỗ trợ khác nhau cho các bên đối lập trong các cuộc xung đột gần đó. Với việc một số quốc gia tham gia vào các cuộc xung đột vũ trang trong khu vực, ngày càng có nhiều quốc gia thúc đẩy việc sở hữu các tài sản quân sự có vai trò và khả năng tương đương với đối thủ. Hơn nữa, việc các siêu cường toàn cầu có năng lực quân sự tiên tiến như Mỹ và Nga tham gia vào kịch bản này đã thúc đẩy hơn nữa những yêu cầu này.

Có một số xung đột hàng hải đang diễn ra trong khu vực. Ví dụ, tranh chấp lãnh thổ tồn tại giữa các quốc gia trong và xung quanh Vịnh Ba Tư. Chúng bao gồm Iran, Iraq, Kuwait, Ả Rập Saudi, Bahrain, Qatar, Các Tiểu vương quốc Ả Rập Thống nhất (UAE) và Oman. Tình trạng căng thẳng quân sự ngày càng gia tăng giữa Cộng hòa Hồi giáo Iran và các đồng minh của nước này với Hoa Kỳ và các đồng minh ở khu vực Vịnh Ba Tư. Những xung đột như vậy đang buộc các nước liên quan phải tăng cường khả năng chiến đấu của mình. Đối với Ả Rập Saudi, ngoài Iran và tham vọng hạt nhân của nước này, mối đe dọa lớn nhất là cuộc đụng độ biên giới với phiến quân Houthi ở miền bắc Yemen khi họ chiến đấu với lực lượng chính phủ Yemen. Sự chiêu đãi từ phiến quân đã làm nổi bật những lỗ hổng nhỏ trong khả năng phòng không của Ả Rập Saudi. Lực lượng phòng không của Saudi đã phủ nhận một số cuộc tấn công này bằng cách đánh chặn nhiều quả đạn đang bay tới. Không quân Saudi sử dụng Patriot PAC-3 làm hệ thống phòng thủ tên lửa đạn đạo chính. Nó cũng được trang bị nhiều loại tên lửa đất đối không tầm ngắn và tầm trung như Hawk cải tiến, Shahine và Mistral. Tuy nhiên, cuộc xung đột ở Yemen đã chứng tỏ là một cuộc chiến tiêu hao tốn kém đối với người Saudi, những người buộc phải phân bổ nguồn kinh phí rất cần thiết để củng cố khả năng phòng không và các hoạt động quân sự ở Yemen. Những yếu tố như vậy đang thúc đẩy các khoản đầu tư của Ả Rập Saudi vào việc mua sắm thiết bị quân sự mới trong những năm tới.

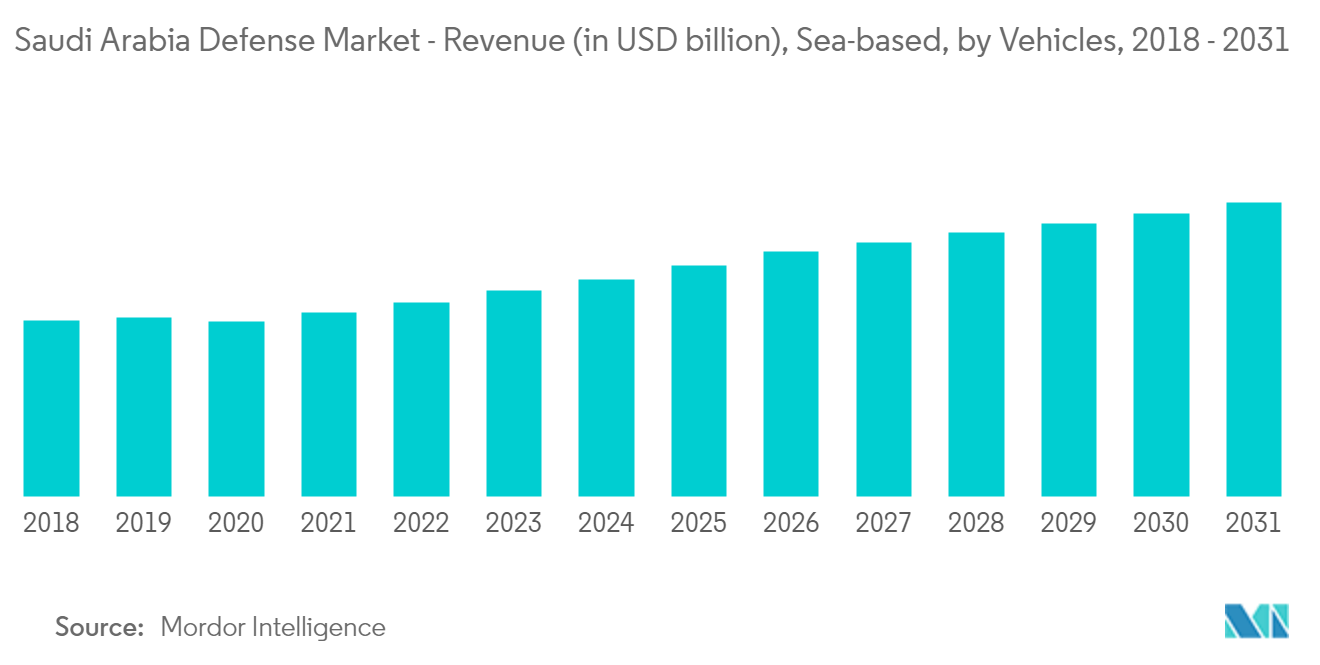

Các phương tiện chạy trên biển trong phân khúc phương tiện dự kiến sẽ đạt mức tăng trưởng đáng kể trong giai đoạn dự báo

Môi trường an ninh khu vực ngày càng nhấn mạnh tầm quan trọng của sức mạnh hải quân. Hải quân có vai trò tuyến đầu trong việc bảo đảm các tuyến thông tin liên lạc trên biển nhằm bảo đảm tự do hàng hải trên biển, bảo vệ vùng đặc quyền kinh tế và tài sản ngoài khơi. Hải quân cũng đóng một vai trò quan trọng trong việc cung cấp khả năng cảnh báo và tham gia chống lại các cuộc tấn công bằng đường không và tên lửa. Ả Rập Saudi đang xem xét khả năng phát huy sức mạnh hải quân hơn bao giờ hết. Cạnh tranh quốc tế ngày càng gia tăng ở Biển Đỏ ở sườn phía tây, sự sụp đổ của Yemen và sự bất ổn của vùng Sừng châu Phi là những xu hướng quan trọng đang xác định lại bối cảnh đe dọa hàng hải của Riyadh ngoài Vịnh Ả Rập. Chính phủ Ả Rập Saudi đã khởi xướng Chương trình mở rộng hải quân Saudi II, một chương trình hiện đại hóa hải quân kéo dài hơn 10 năm. Chính phủ có kế hoạch chi khoảng 20 tỷ USD cho các tàu mới (có thể thay thế Hạm đội Hải quân phía Đông đã lỗi thời) và khoảng 6 tỷ USD cho chương trình tàu khu trục nhỏ do Lockheed Martin chế tạo. SNEP II tập trung sự chú ý vào Hạm đội phía Đông của Hải quân Hoàng gia Ả Rập Saudi, lực lượng gần đây nhất đã trải qua chương trình hiện đại hóa quy mô lớn vào những năm 1980 và 1990. Nó phần lớn được thúc đẩy bởi nhu cầu chống lại sức mạnh hải quân của Iran, vốn tập trung vào khả năng phong tỏa các điểm huyết mạch hàng hải quan trọng, như eo biển Hormuz. Theo sáng kiến này, nước này đã đặt mua Tàu chiến đấu bề mặt đa nhiệm (MMSC). Vào tháng 12 năm 2019, Lockheed Martin đã được trao hợp đồng bán quân sự nước ngoài trị giá 1,96 tỷ USD để thiết kế và xây dựng 4 MMSC cho nước này. Việc chuyển giao các tàu hải quân dự kiến sẽ bắt đầu vào năm 2023. Tương tự, nước này hiện đang hạ thủy các tàu hộ tống Avante do Navantia sản xuất. Việc mua sắm mạnh mẽ như vậy vào phân khúc hải quân được dự đoán sẽ đẩy nhanh tốc độ tăng trưởng của thị trường trong giai đoạn dự báo.

Tổng quan về ngành công nghiệp quốc phòng Ả Rập Saudi

Thị trường trong nước bị chi phối bởi các doanh nghiệp nước ngoài, chủ yếu là các doanh nghiệp đến từ Hoa Kỳ. Các công ty đáng chú ý trong số đó bao gồm Tập đoàn Lockheed Martin, Công ty Boeing và Công ty Công nghệ Raytheon. Ví dụ vào tháng 12 năm 2021, trong khuôn khổ Chương trình hiện đại hóa AWACS Giai đoạn 2 của Không quân Hoàng gia Ả Rập Xê Út (RSAF), quốc gia này đã được trao một hợp đồng trị giá 397,9 triệu USD cho Boeing để hiện đại hóa đội bay Hệ thống Kiểm soát và Cảnh báo Trên không Boeing E-3 Sentry ( máy bay AWACS). Theo hợp đồng, công ty sẽ hiện đại hóa 5 máy bay vào năm 2026. Tuy nhiên, chính phủ đang cố gắng phát triển năng lực sản xuất quốc phòng trong nước. Chính phủ Ả Rập Xê Út đang tập trung thực hiện các chính sách để đảm bảo rằng các nhà sản xuất quốc phòng do nhà nước nắm giữ chiếm hơn 50% thị phần doanh thu quốc phòng của nước này vào năm 2030. Về vấn đề này, vào tháng 2 năm 2021, Công nghiệp Quân sự Ả Rập Xê Út (SAMI) đã ký một thỏa thuận để thành lập liên doanh với công ty Lockheed Martin của Mỹ. Thỏa thuận này dự kiến sẽ tăng cường khả năng phòng thủ và sản xuất của Vương quốc cũng như nội địa hóa các ngành công nghiệp quân sự. Liên doanh này dự kiến sẽ phát triển năng lực về công nghệ sản xuất và phần mềm, tích hợp hệ thống cũng như sản xuất, bảo trì và sửa chữa máy bay cánh quay và cánh cố định cũng như hệ thống phòng thủ tên lửa. SAMI sẽ sở hữu 51% liên doanh, trong khi Lockheed Martin sẽ nắm giữ phần còn lại. Những sáng kiến như vậy có thể làm giảm thị phần của các công ty nước ngoài trong nước trong giai đoạn dự báo.

Các nhà lãnh đạo thị trường quốc phòng Ả Rập Saudi

Lockheed Martin Corporation

The Boeing Company

BAE System PLC

Saudi Arabian Military Industries

Raytheon Technologies Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường quốc phòng Ả Rập Saudi

- Vào tháng 12 năm 2021, Tập đoàn Công nghiệp Quân sự Ả Rập Saudi (SAMI) đã thành lập hai liên doanh mới với các công ty Pháp.

- Liên doanh đầu tiên được ký kết với Airbus (sở hữu 49%) để cung cấp dịch vụ bảo trì, sửa chữa và đại tu (MRO) và cung cấp dịch vụ cho máy bay quân sự. Công ty sẽ bắt đầu hoạt động vào năm 2022 và bước đầu hỗ trợ máy bay vận tải Airbus C295W và Vận tải chở dầu đa năng Airbus A330 (MRTT).

- Liên doanh thứ hai, SAMI Figeac Aero Manufacturing, sẽ được thành lập với Figeac Aero và Công ty Đầu tư Công nghiệp Ả Rập Saudi. Công ty sẽ sản xuất các bộ phận bằng titan và nhôm cho máy bay và trực thăng quân sự, thương mại. Nó sẽ bắt đầu được sản xuất vào năm 2024.

- Vào tháng 2 năm 2021, Tập đoàn Công nghiệp Quân sự Ả Rập Xê Út (SAMI) đã ký một thỏa thuận với NIMR, một nhà sản xuất xe quân sự của UAE, để sản xuất trong nước xe JAIS 4x4 MRAP (Được bảo vệ chống phục kích bằng mìn) ở Ả Rập Xê Út. Các xe bọc thép này dự kiến sẽ được sản xuất tại Các Tiểu vương quốc Ả Rập Thống nhất bởi NIMR. Sau này, thông qua việc chuyển giao sản xuất và công nghệ, SAMI có thể phát triển năng lực chuỗi cung ứng của mình để cho phép hai công ty cùng sản xuất tất cả các xe JAIS ở Ả Rập Saudi.

Phân khúc công nghiệp quốc phòng của Ả Rập Saudi

Thị trường quốc phòng Ả Rập Saudi bao gồm tất cả các khía cạnh của việc mua sắm phương tiện quân sự, vũ khí và các thiết bị khác, đồng thời cung cấp những hiểu biết sâu sắc về phân bổ và chi tiêu ngân sách.

Thị trường đã được phân chia theo Loại thành Huấn luyện cá nhân, Mô phỏng, Thiết bị bảo vệ, Hệ thống thông tin liên lạc, Vũ khí và Đạn dược, và Phương tiện. Quy mô và dự báo thị trường đã được cung cấp theo giá trị (tỷ USD).

| Thiết bị đào tạo, mô phỏng và bảo vệ nhân sự | |

| Hệ thống giao tiếp | |

| Vũ khí và đạn dược | Hệ thống pháo binh và súng cối |

| Vũ khí bộ binh | |

| Hệ thống phòng thủ tên lửa và tên lửa | |

| Đạn dược | |

| Xe cộ | Xe trên đất liền |

| Phương tiện đi biển | |

| Xe trên không |

| Kiểu | Thiết bị đào tạo, mô phỏng và bảo vệ nhân sự | |

| Hệ thống giao tiếp | ||

| Vũ khí và đạn dược | Hệ thống pháo binh và súng cối | |

| Vũ khí bộ binh | ||

| Hệ thống phòng thủ tên lửa và tên lửa | ||

| Đạn dược | ||

| Xe cộ | Xe trên đất liền | |

| Phương tiện đi biển | ||

| Xe trên không | ||

Câu hỏi thường gặp về nghiên cứu thị trường quốc phòng của Ả Rập Saudi

Thị trường quốc phòng Ả Rập Saudi lớn đến mức nào?

Quy mô Thị trường Quốc phòng Ả Rập Saudi dự kiến sẽ đạt 15,87 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,09% để đạt 19,39 tỷ USD vào năm 2029.

Quy mô thị trường quốc phòng Ả Rập Saudi hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Quốc phòng Ả Rập Saudi dự kiến sẽ đạt 15,87 tỷ USD.

Ai là người chơi chính trong Thị trường Quốc phòng Ả Rập Saudi?

Lockheed Martin Corporation, The Boeing Company, BAE System PLC, Saudi Arabian Military Industries, Raytheon Technologies Corporation là những công ty lớn hoạt động tại Thị trường Quốc phòng Ả Rập Saudi.

Thị trường Quốc phòng Ả Rập Saudi này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Quốc phòng Ả Rập Saudi ước tính là 15,25 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Quốc phòng Ả Rập Saudi trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Quốc phòng Ả Rập Saudi trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo Công nghiệp Quốc phòng Ả Rập Saudi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Quốc phòng Ả Rập Saudi năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích của Quốc phòng Ả Rập Saudi bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.