Phân tích thị trường bất động sản nhà ở Ai Cập

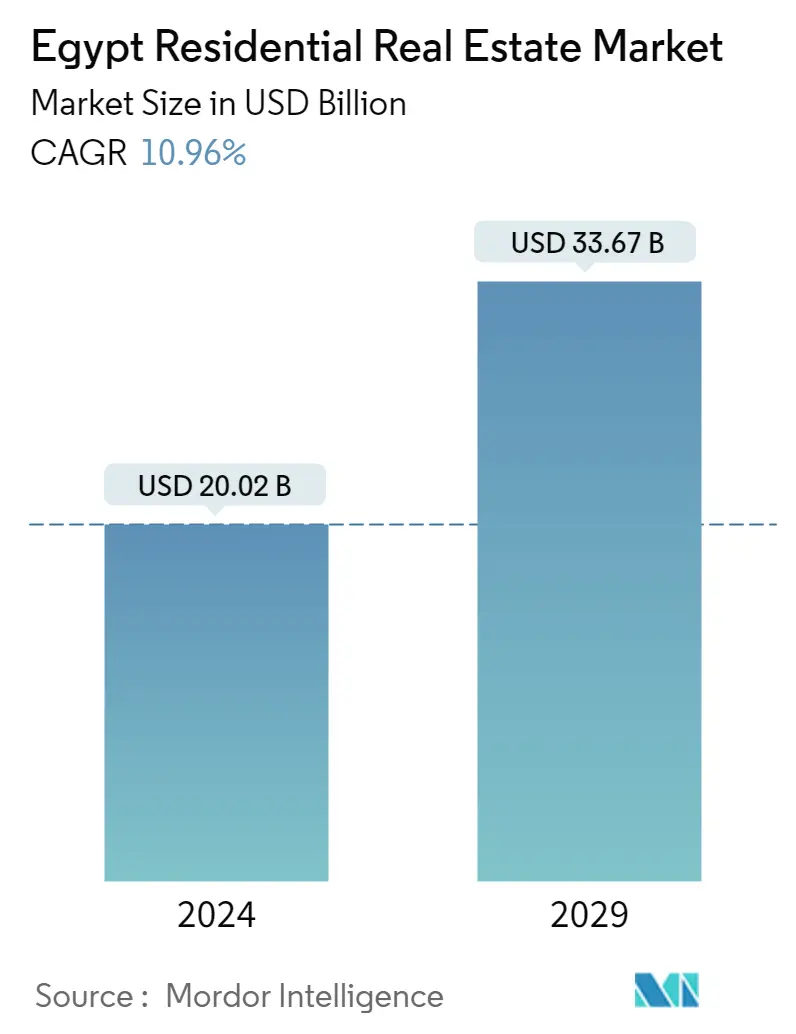

Quy mô Thị trường Bất động sản Nhà ở Ai Cập ước tính đạt 20,02 tỷ USD vào năm 2024 và dự kiến sẽ đạt 33,67 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 10,96% trong giai đoạn dự báo (2024-2029).

Nhu cầu về nhà ở tại các thành phố trọng điểm của Ai Cập, đặc biệt là Cairo, ngày càng tăng. Các sáng kiến của chính phủ và các dự án sắp tới cũng là động lực chính của thị trường.

Bất chấp bối cảnh kinh tế khó khăn do đại dịch toàn cầu gây ra, tất cả các lĩnh vực bất động sản chính của Ai Cập đều có thể phát triển hoặc duy trì ổn định vào năm 2021. Thị trường bất động sản nhà ở ở Cairo đã chứng kiến sự tăng trưởng mạnh nhất trong năm qua, với giá thuê ở một số khu vực tăng lên tới 8% theo năm.

Vào năm 2021, khoảng 19.000 đơn vị dân cư đã được hoàn thành ở Cairo, nâng tổng nguồn cung dân cư của chính quyền lên khoảng 227.000. Đây là mức tăng 40% so với năm trước, khi chỉ có 2.500 căn hộ được giao. Hầu hết nguồn cung nhà ở hoàn thành vào năm 2021 sẽ là các dự án phức hợp quy mô lớn, trong đó một số chủ đầu tư lựa chọn các dự án quy mô nhỏ hơn để quản lý dòng tiền. Một chỉ thị của chính phủ đã được ban hành vào năm 2021 cấm các nhà phát triển chào bán bất kỳ căn hộ nào cho đến khi hoàn thành ít nhất 30% dự án.

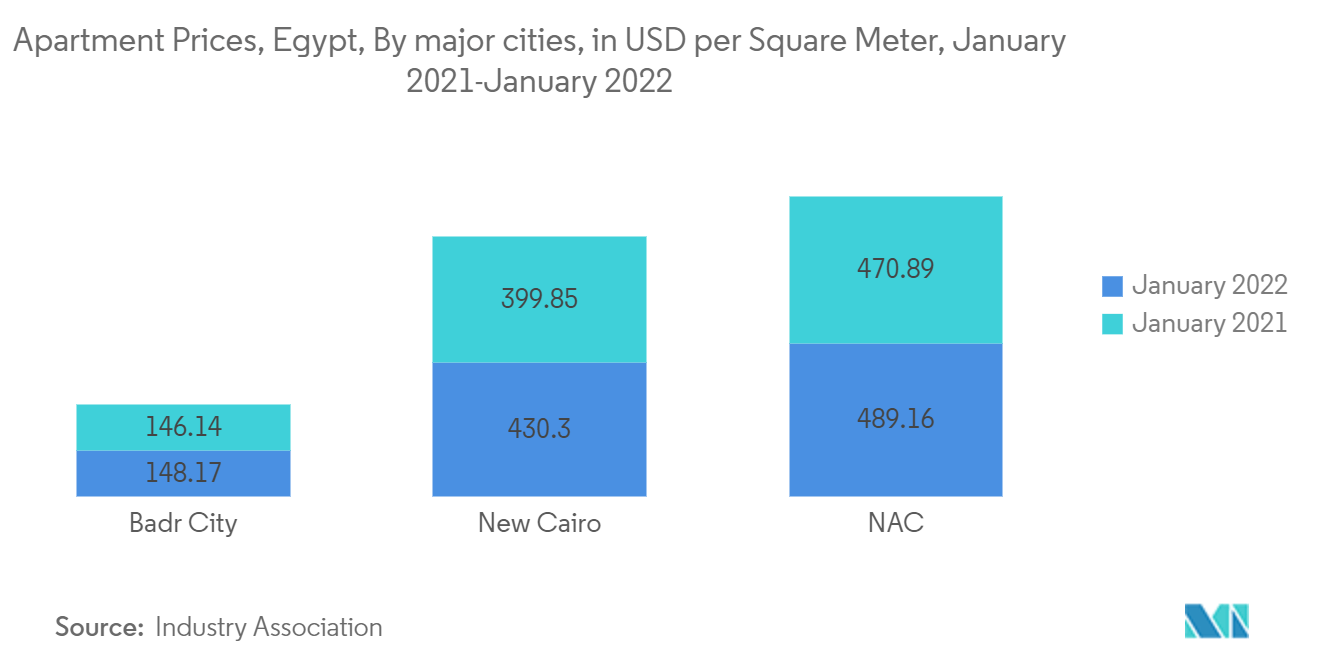

Hành động của Vốn hành chính phát triển đô thị có thể đã tăng tỷ lệ hoàn thành dự án bằng cách khuyến khích các nhà phát triển rút ngắn thời gian bàn giao. Nhìn về phía trước, ước tính có khoảng 29.000 căn hộ sẽ được hoàn thành vào năm 2022, với phần lớn trong số đó nằm ở phía đông Cairo. Với dân số Greater Cairo dự kiến sẽ tăng gấp đôi trong hai thập kỷ tới, các nhà phát triển sẽ có nhu cầu cao về bất động sản nhà ở. Thủ đô hành chính mới (NAC) là một khu vực đã tăng đáng kể nguồn cung bất động sản dân cư trong năm qua.

Một số dự án phát triển mang tính bước ngoặt, bao gồm New Garden City và Capital Residence, đã hoàn thành hoặc sắp hoàn thành, mở rộng thêm lựa chọn cho những cư dân muốn chuyển đến thành phố mới. Thủ đô hành chính mới, nơi có các bộ chủ chốt, tòa nhà chính phủ và đại sứ quán nước ngoài của Ai Cập, sẽ trở thành trung tâm hành chính và tài chính chính của đất nước trong những năm tới. Với hơn 50.000 công nhân dự kiến sẽ sớm chuyển đến NAC, thành phố sẽ chứng kiến làn sóng cư dân mới tràn vào và các nhà phát triển sẽ được hưởng lợi từ nhu cầu nhà ở tập trung.

Xu hướng thị trường bất động sản nhà ở Ai Cập

Tăng cường đầu tư tư nhân vào lĩnh vực bất động sản thúc đẩy thị trường

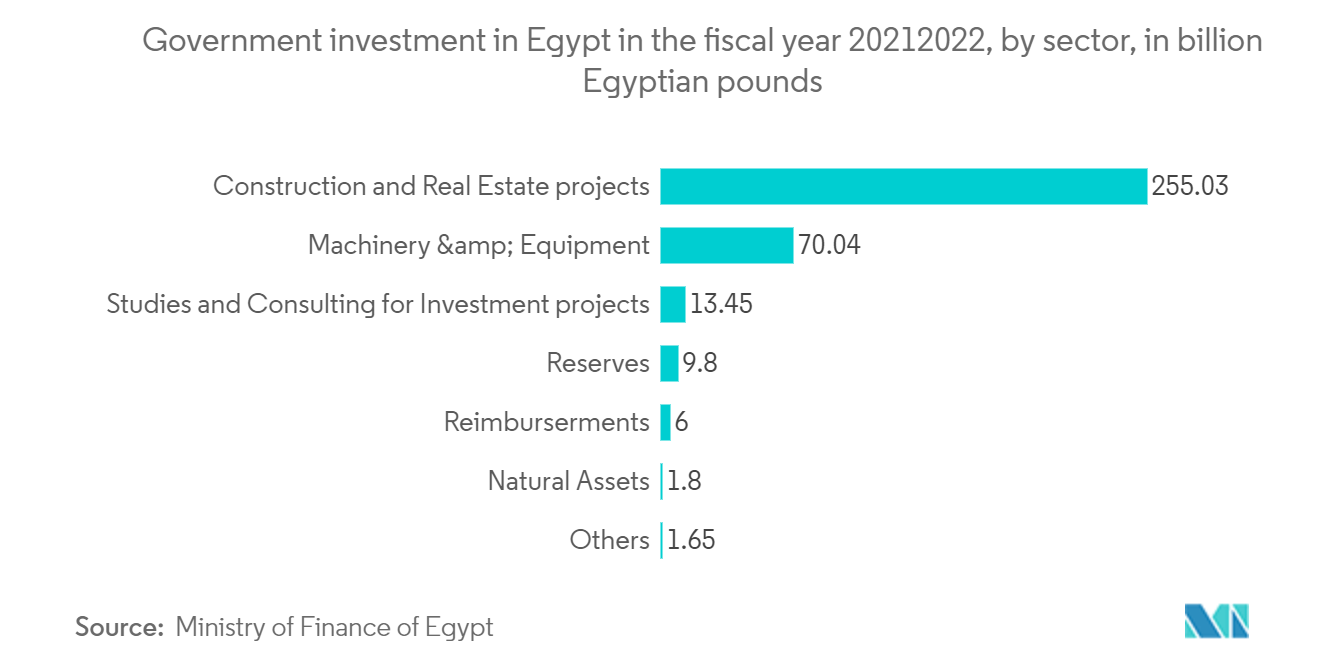

Lĩnh vực bất động sản của Ai Cập là một trong những lĩnh vực đầu tư nóng nhất đất nước. Theo Bộ Kế hoạch và Hợp tác Quốc tế, tốc độ tăng trưởng bất động sản đã vượt 15% vào năm 2021. Ngành này đã được hưởng lợi từ sự không chắc chắn và bất ổn của các thách thức kinh tế khu vực và toàn cầu. Tuy nhiên, những xu hướng rộng lớn này cần cung cấp một bức tranh hoàn chỉnh về nhu cầu. Chúng chỉ cung cấp một phần bức tranh vì chúng chỉ đại diện cho thị trường chính thức, phục vụ một bộ phận nhỏ trong xã hội.

Mặt khác, có bằng chứng về xu hướng chuyển đổi tài sản ở phân khúc thị trường này. Điều này cho thấy các số liệu tiêu chuẩn để đánh giá nhu cầu dựa trên thu nhập và tiết kiệm có thể cần phải được sửa đổi ở các khu vực thị trường cụ thể. Cuối cùng, bất chấp xu hướng đầu cơ ở phân khúc cao cấp của thị trường ngày càng tăng, Ai Cập vẫn có lượng người dùng cuối trong nước khá lớn, đảm bảo nhu cầu mạnh mẽ mang lại lợi ích lâu dài cho các nhà phát triển. Những xu hướng này cho thấy cơ hội mua nhà ngày càng tăng ở Ai Cập.

Trong khi nhu cầu dường như vẫn còn, đơn giá đang bắt đầu làm trầm trọng thêm vấn đề về khả năng chi trả. Nhà ở sẽ tiếp tục có nhu cầu cao khi dân số đất nước tăng thêm 2,5 triệu người mỗi năm và có một triệu cuộc hôn nhân diễn ra. Sự phát triển của một số siêu dự án, bao gồm cả việc mở rộng các đặc khu kinh tế, sẽ kích thích tăng trưởng kinh tế. Các biện pháp khác nhằm khuyến khích tăng trưởng kinh tế bao gồm Kênh đào Suez, Thành phố Alamein mới và Thủ đô hành chính mới. Ví dụ, việc cấp phép sử dụng đất hiện nay cho các đối tác công-tư, kết hợp với nhu cầu cơ bản vững chắc của địa phương, sẽ thúc đẩy thị trường nhà đất.

Tăng trưởng trong thị trường nhà ở cao cấp

Bất động sản ở Ai Cập rất được người dân địa phương và người nước ngoài ưa chuộng, đặc biệt là ở các khu nghỉ dưỡng Biển Đỏ. Ví dụ, nhu cầu từ người Nga đã tăng 49% trong quý 1 năm 2022 so với cùng kỳ năm ngoái. Mọi người đang ngày càng tìm mua bất động sản ở Ai Cập thay vì chỉ đơn giản là thuê một ngôi nhà nghỉ dưỡng. Giá tăng cũng góp phần khiến đồng bảng Ai Cập giảm giá so với đồng đô la Mỹ. Nhìn chung, hoạt động bán hàng đang diễn ra tích cực. Khu nghỉ dưỡng Makadi đang có những động lực đáng kể.

Giá đang tăng ở thị trường sơ cấp và thứ cấp ở Hurghada. Thị trường sơ cấp tăng điểm một phần do giá VLXD tăng cao. Những mặt hàng có tính thanh khoản cao nhất trên bất kỳ thị trường nào là căn hộ studio và căn hộ một phòng ngủ, nhưng căn hộ hai phòng ngủ cũng có nhu cầu cao. Người mua chủ yếu đến từ các quốc gia lân cận, bao gồm Châu Âu, Vương quốc Anh, Nga, Ukraine và Trung Đông. Nhiều người Ai Cập từ khắp nơi trên đất nước cũng quan tâm đến việc mua một ngôi nhà mùa hè trên Biển Đỏ.

Thị trường bất động sản Ai Cập thu hút người mua nhưng giá vẫn tương đối thấp so với các nước khác. Thêm vào đó, có mùa quanh năm, chi phí sinh hoạt thấp và Biển Đỏ. Nhà nước hiện đang đầu tư mạnh vào cơ sở hạ tầng của tất cả các vùng của Ai Cập, xây dựng toàn bộ thành phố thay vì chỉ các khu phức hợp. Một thành phố nhỏ mới với đầm phá, tất cả cơ sở hạ tầng, trung tâm triển lãm quốc tế và thậm chí cả một vở opera đã được công bố cho vùng Sahl Hasheesh. El Gouna cũng chứng kiến việc xây dựng khu nghỉ dưỡng sang trọng Soma Bay và nhiều dự án mới.

Tổng quan về ngành bất động sản nhà ở Ai Cập

Thị trường bất động sản nhà ở Ai Cập rất phân mảnh và có tính cạnh tranh cao, với sự hiện diện của các công ty địa phương, khu vực và quốc tế. Orascom Development Egypt, Connect Homes, Emaar Misr, Avenues Real Estate, Coldwell Banker Egypt và những công ty khác là một số công ty lớn trên thị trường. Các doanh nghiệp lớn có nguồn lực tài chính mang lại lợi thế cho mình, trong khi các doanh nghiệp nhỏ có thể cạnh tranh hiệu quả bằng cách xây dựng kiến thức chuyên môn tại thị trường địa phương. Các khoản đầu tư lớn vào cơ sở hạ tầng dân cư bền vững thu hút người chơi vào thị trường Ai Cập.

Các nhà lãnh đạo thị trường bất động sản dân cư ở Ai Cập

Orascom Development Egypt

Ora Developers

Emaar Misr

Avenues Real Estate

Coldwell Banker Egypt

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bất động sản dân cư Ai Cập

- Tháng 11 năm 2022 Wadi Degla Developments, một nhà phát triển Ai Cập, ra mắt dự án khu dân cư mới Club Town ở New Degla, Maadi, Nam Cairo, với giá 1,5 tỷ EGP (61 triệu USD). Dự án ba giai đoạn trải rộng trên diện tích 70 mẫu Anh và bao gồm 550 đơn vị dân cư và một khu thương mại. Theo tuyên bố, Breeze, một phần của Giai đoạn I của Club Town, dự kiến sẽ được giao từ năm 2024 đến năm 2026. Từ năm 2022 đến năm 2023, chủ đầu tư dự định hoàn thành hơn 1.500 căn.

- Tháng 10 năm 2022 SODIC, công ty mẹ của Orascom Development Egypt, chào mua Bất động sản Orascom với giá 125 triệu USD. Vào năm 2021, Aldar Properties của Abu Dhabi và công ty cổ phần nhà nước ADQ đã mua cổ phần kiểm soát trong SODIC. Việc mua Bất động sản Orascom dự kiến sẽ mở rộng hơn nữa hoạt động kinh doanh bất động sản ở Ai Cập của họ. Lời đề nghị được đưa ra khi Ai Cập đang tìm kiếm hàng tỷ USD đầu tư vào vùng Vịnh khi nước này đang vật lộn với những hậu quả tài chính của cuộc xung đột Ukraine, chẳng hạn như giá hàng hóa tăng cao.

Phân khúc ngành bất động sản nhà ở của Ai Cập

Bất động sản nhà ở là khu vực được phát triển để người dân sinh sống. Theo quy định của pháp lệnh quy hoạch địa phương, bất động sản nhà ở không thể được sử dụng cho mục đích thương mại hoặc công nghiệp.

Phân tích cơ bản toàn diện về thị trường Bất động sản Nhà ở Ai Cập, bao gồm các xu hướng thị trường hiện tại, các hạn chế, cập nhật công nghệ và thông tin chi tiết về các phân khúc khác nhau cũng như bối cảnh cạnh tranh của ngành. Tác động của COVID-19 cũng đã được tổng hợp và xem xét trong quá trình nghiên cứu.

Thị trường được phân chia theo loại (căn hộ và chung cư, biệt thự và nhà đất).

Báo cáo đưa ra quy mô thị trường và dự báo về giá trị thị trường bất động sản nhà ở Ai Cập (USD) cho tất cả các phân khúc trên.

| Căn hộ và chung cư |

| Biệt thự và Nhà đất |

| Theo loại | Căn hộ và chung cư |

| Biệt thự và Nhà đất |

Câu hỏi thường gặp về Nghiên cứu Thị trường Bất động sản Nhà ở Ai Cập

Thị trường bất động sản dân cư Ai Cập lớn đến mức nào?

Quy mô Thị trường Bất động sản Dân cư Ai Cập dự kiến sẽ đạt 20,02 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 10,96% để đạt 33,67 tỷ USD vào năm 2029.

Quy mô thị trường bất động sản dân cư Ai Cập hiện nay là gì?

Vào năm 2024, quy mô Thị trường Bất động sản Dân cư Ai Cập dự kiến sẽ đạt 20,02 tỷ USD.

Ai là người chơi chính trong thị trường bất động sản nhà ở Ai Cập?

Orascom Development Egypt, Ora Developers, Emaar Misr, Avenues Real Estate, Coldwell Banker Egypt là những công ty lớn hoạt động trên Thị trường Bất động sản Nhà ở Ai Cập.

Thị trường Bất động sản Dân cư Ai Cập này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Bất động sản Nhà ở Ai Cập ước tính là 18,04 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Bất động sản Dân cư Ai Cập trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Bất động sản Dân cư Ai Cập trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Bất động sản Nhà ở Ai Cập

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của thị trường Bất động sản nhà ở Ai Cập năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Bất động sản dân cư ở Ai Cập bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.