Phân tích thị trường CMO dược phẩm

Quy mô Thị trường CMO Dược phẩm ước tính đạt 171,18 tỷ USD vào năm 2024 và dự kiến sẽ đạt 230,38 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,12% trong giai đoạn dự báo (2024-2029).

Do nhu cầu ngày càng tăng về thuốc generic và sinh phẩm, tính chất thâm dụng vốn của hoạt động kinh doanh và các yêu cầu sản xuất phức tạp, nhiều công ty dược phẩm đã xác định được khả năng sinh lời khi ký hợp đồng với CMO (gia công sản xuất theo hợp đồng) cho cả lĩnh vực lâm sàng và lâm sàng. giai đoạn sản xuất thương mại.

- Yếu tố quan trọng nhất thúc đẩy sự phát triển của CMO trong ngành dược phẩm là nhu cầu ngày càng tăng đối với các quy trình và công nghệ sản xuất tiên tiến, đã được chứng minh là có hiệu quả đáng kể trong việc đáp ứng các yêu cầu quy định.

- CMO đang hợp nhất như một phương tiện để nâng cao lợi nhuận trong thị trường cạnh tranh. Các CMO lớn có thể mở rộng sự hiện diện về mặt địa lý và thâm nhập vào nhiều thị trường thông qua việc hợp nhất. Ví dụ, vào tháng 1 năm 2020, Celltrion của Hàn Quốc, một nhà sản xuất thuốc sinh học tương tự, đã công bố kế hoạch đầu tư 514 triệu USD trong vòng 5 năm cho nhà máy mới ở Vũ Hán, cơ sở sinh học quy mô nhất của Trung Quốc với công suất 120.000 lít. Cơ sở mới này được thiết kế để phát triển và sản xuất các sản phẩm sinh học cho thị trường địa phương và thực hiện hợp đồng cho làn sóng mới nổi của các công ty công nghệ sinh học Trung Quốc.

- Ngoài ra, các công ty dược phẩm đang hướng các ưu tiên của họ vào các lĩnh vực năng lực cốt lõi. Do đó, họ không muốn phân bổ các nguồn lực, kiến thức chuyên môn và công nghệ sẵn có để bào chế ra liều thuốc cuối cùng. Sự cạnh tranh ngày càng gia tăng và tỷ suất lợi nhuận ngày càng thu hẹp buộc các công ty dược phẩm phải xem lại quy trình sản xuất và hoạt động RD thay vì sản xuất thuốc theo công thức để duy trì tính cạnh tranh trên thị trường.

- Với sự tăng trưởng liên tục trong lĩnh vực dược phẩm, đặc biệt là sau đại dịch Covid-19, các công ty đổi mới dược phẩm cần dự trữ các loại thuốc mới cho hệ thống của mình. Tuy nhiên, họ không có đủ nguồn lực để khám phá, phát triển và sản xuất sản phẩm. Vì vậy, yêu cầu đối với CMO là khá lớn.

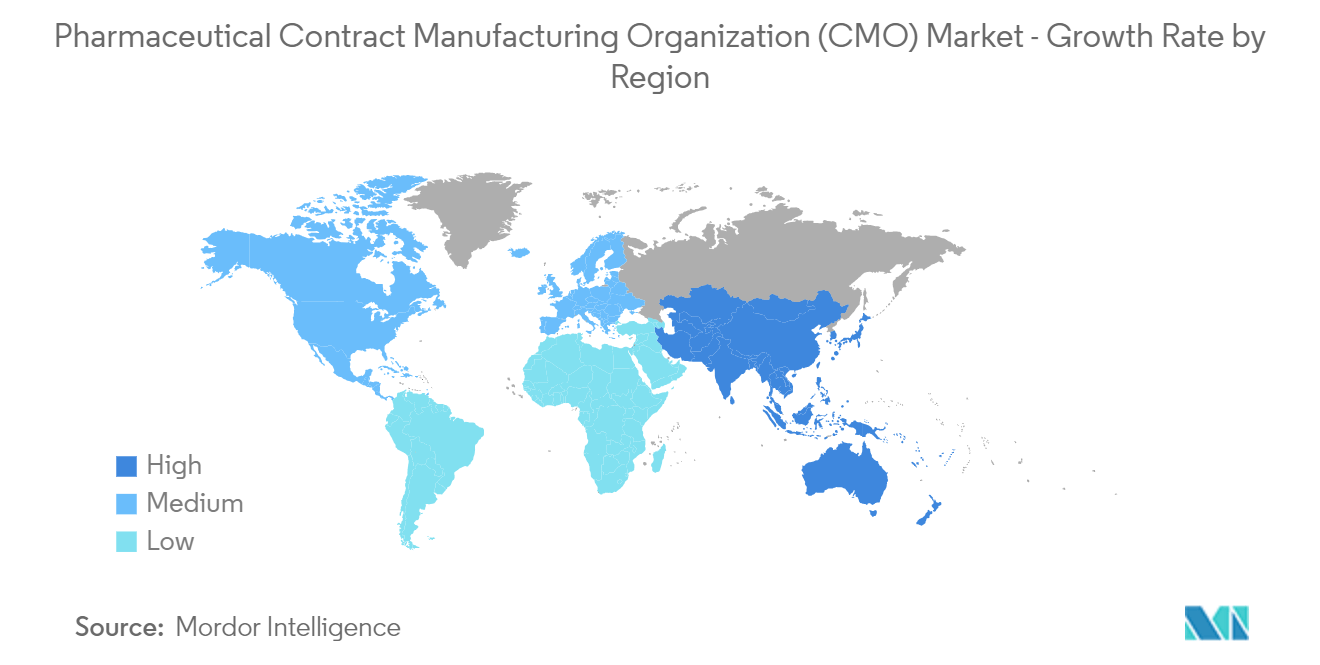

- Hơn nữa, các quốc gia như Trung Quốc, Ấn Độ và Nhật Bản nắm giữ thị phần đáng kể trong thị trường CMO dược phẩm do chi phí lao động thấp, chi phí vốn và chi phí chung thấp (so với Hoa Kỳ và Châu Âu), ưu đãi thuế và định giá thấp. sự kết hợp tiền tệ mang lại lợi thế chi phí đáng kể cho các công ty dược phẩm gia công cho các quốc gia này.

- Yếu tố quan trọng nhất thúc đẩy sự phát triển của CMO trong ngành dược phẩm ở khu vực Châu Á Thái Bình Dương là nhu cầu ngày càng tăng về các quy trình và công nghệ sản xuất mạnh mẽ, đã được chứng minh là có hiệu quả cao trong việc đáp ứng các yêu cầu pháp lý.

- Sự bùng phát của COVID-19 đã tác động tích cực đến thị trường khi các công ty dược phẩm đột nhiên phải đối mặt với thách thức sản xuất hàng triệu liều vắc xin có thể cần thiết. Nhiều công ty như Pfizer và AstraZeneca đã chuyển các sản phẩm sinh học không chứa COVID-19 ra khỏi mạng lưới sản xuất độc quyền của họ để nhường chỗ cho các loại vắc xin mới. Do các mốc thời gian bị nén và những thách thức về mở rộng quy mô sản xuất đối với vắc xin và thuốc ngừa COVID-19, các CMO đã ký các thỏa thuận dịch vụ sản xuất theo hợp đồng với tốc độ chưa từng có khi đại dịch bắt đầu.

Xu hướng thị trường CMO dược phẩm

Đầu tư ngày càng tăng vào RD dự kiến sẽ thúc đẩy thị trường

- Hoa Kỳ là một trong những thị trường dược phẩm lớn nhất, chiếm khoảng một nửa chi tiêu RD trong thị trường dược phẩm và công nghệ sinh học. CMO đóng một vai trò quan trọng trong thị trường này, đầu tư vào cơ sở vật chất và công nghệ mới để phục vụ các đơn vị gia công khác nhau. Ngoài ra, các công ty không chỉ thu được lợi ích từ dấu ấn châu Á của mình thông qua các khoản đầu tư nội bộ mà còn tìm kiếm các mối quan hệ đối tác dựa trên nghiên cứu để có được chuyên môn tìm nguồn cung ứng cao cấp, phát triển hoạt động khám phá thuốc và đầu tư vào châu Á.

- Huapont, nhà sản xuất thuốc da liễu và thuốc chống lao chuyên nghiệp của Trung Quốc, là một trong những nhà sản xuất dược phẩm phát triển nhanh nhất ở Trung Quốc, chủ yếu phụ thuộc vào RD và mở rộng thị trường. CMO có thể tận dụng kiến thức chuyên môn của mình nhờ khả năng RD và sản xuất phức tạp để đáp ứng nhu cầu của các công ty dược phẩm và công nghệ sinh học chung lớn.

- Sự thay đổi dần dần trong nguyên tắc làm việc của các công ty trên thị trường đã dẫn đến sự chuyển đổi mô hình từ kiểm soát chi phí sang tái nhấn mạnh vào các dịch vụ giá trị gia tăng. Họ cũng cho phép họ tích hợp vào chuỗi giá trị của các công ty. Tính chất phân tán cao của thị trường sản xuất theo hợp đồng dược phẩm của Hoa Kỳ, với hơn 150 CMO, dẫn đến cạnh tranh (về giá cả) và tác động đến doanh thu của CMO.

- Dự kiến đầu tư vào RD và mở rộng công suất trong phân khúc công thức thuốc dạng lỏng vô trùng và dạng tiêm. Các công ty công nghệ sinh học nhỏ được tiếp cận với kiến thức và nguồn lực chuyên ngành, giúp họ đẩy nhanh các hoạt động RD của mình. Độ phức tạp công nghệ cao hơn trong phát triển thuốc và tính đặc hiệu cao hơn trong các mục tiêu đã giúp giảm chi phí RD trung bình, khi các công ty xác định thuốc có đặc điểm phân tử thay vì sử dụng phương pháp thử và sai để tìm ra hợp chất hoạt động theo cách mong muốn.

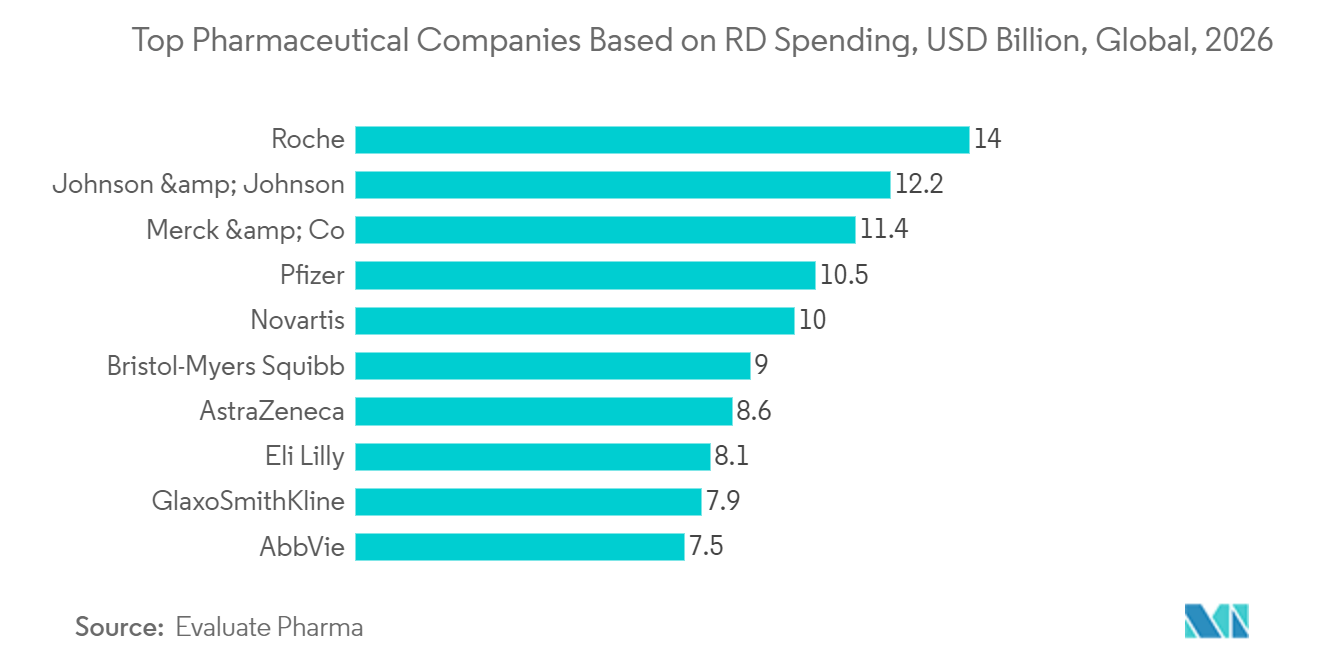

- Ngoài ra, các nhà cung cấp trên thị trường đang mở rộng dịch vụ nghiên cứu của họ để đáp ứng yêu cầu năng động của các công ty dược phẩm, dẫn đến sự thúc đẩy trên thị trường nhất định. Theo Đánh giá Pharma, vào năm 2026, Roche có trụ sở tại Thụy Sĩ dự kiến sẽ chi 14 tỷ USD cho hoạt động nghiên cứu và phát triển dược phẩm (RD). Các công ty khác có chi tiêu RD dự kiến cao là Merck, Pfizer và Johnson Johnson.

Bắc Mỹ nắm giữ thị phần đáng kể

- Các tổ chức sản xuất theo hợp đồng (CMO) của Hoa Kỳ đã phát triển từ việc cung cấp ban đầu các dịch vụ sản xuất thiết yếu thành một loạt các dịch vụ nhằm đáp ứng nhu cầu của thị trường và người gia công. Sự tăng trưởng ổn định trong ngành dược phẩm của Hoa Kỳ và việc các công ty dược phẩm lớn gia tăng gia công phần mềm, tập trung vào năng lực cốt lõi của họ nhằm cải thiện tỷ suất lợi nhuận đã thúc đẩy thị trường của đất nước.

- Các quy định trong nước chặt chẽ hơn đảm bảo chất lượng sản xuất và sản phẩm cuối cùng vượt trội mà CMO tuân thủ. Ví dụ, việc sản xuất một liệu pháp tự thân hoặc dị sinh rất phức tạp và cơ sở sản xuất phải đạt được chứng nhận GMP.

- Đất nước này đã nổi lên như một trong những thị trường thuốc lớn nhất, chiếm gần một nửa chi tiêu RD trong thị trường dược phẩm và công nghệ sinh học. Do đó, CMO đóng một vai trò quan trọng trong thị trường này và đã đầu tư vào cơ sở vật chất và công nghệ mới để phục vụ cho nhiều nhà gia công khác nhau. Đất nước này đang gặp phải tình trạng thiếu hụt năng lực sản xuất cho các lĩnh vực cụ thể, như liệu pháp tế bào, peptide và gen. Các CMO đã tăng cơ sở sản xuất của họ trong hai năm qua.

- Ngành dược phẩm của Canada là một trong những ngành có tính đổi mới nhất về sản phẩm. Dược phẩm, một lĩnh vực quan trọng của nền kinh tế Canada, được chính phủ Canada hỗ trợ, cung cấp môi trường kinh doanh thân thiện cho các công ty dược phẩm và có thể tận dụng tài sản cho các chiến lược kinh doanh ngắn hạn và dài hạn.

- Trước những vách đá bằng sáng chế, các công ty dược phẩm trong nước đang tổ chức lại và tìm kiếm các mô hình kinh doanh mới được xây dựng trên quan hệ đối tác của bên thứ ba và mạng lưới bên ngoài. Mô hình kinh doanh này chủ yếu dựa vào việc thuê ngoài hầu hết các hoạt động, bao gồm cả sản xuất, mang lại cơ hội tăng trưởng tốt cho các CMO trong khu vực này.

Tổng quan về ngành CMO dược phẩm

Mặc dù thị trường được nghiên cứu rất phân mảnh nhưng các nhà cung cấp lớn vẫn chiếm phần lớn thị phần. Sự hiện diện của nhiều người tham gia trên thị trường được nghiên cứu tác động đến việc định giá dịch vụ, khiến nó trở thành yếu tố cạnh tranh trực tiếp, đặc biệt đối với các nhà cung cấp quy mô nhỏ. Các nhà cung cấp trên thị trường được nghiên cứu dự kiến sẽ tập trung vào việc cung cấp các dịch vụ một cửa, mang lại cho họ lợi thế cạnh tranh. Những thực tiễn này có thể thực hiện được đối với các CMO có khả năng tiếp cận nguồn vốn lớn. Yếu tố này làm tăng tính cạnh tranh và tạo ra rào cản gia nhập cho người chơi mới. Một số công ty lớn trên thị trường là Patheon Inc. (Thermo Fisher Scientific Inc.), Lonza Group, Catalant Inc., Pfizer CentreOne (Pfizer Inc.), Boehringer Ingelheim Group, v.v.

Vào tháng 6 năm 2023, OneBioSuite, một giải pháp phát triển, sản xuất và cung cấp tích hợp của Catalent, đã được phát triển để bao gồm nhiều phương thức sinh học khác nhau, bao gồm mRNA, liệu pháp tế bào và gen, kháng thể và protein tái tổ hợp cũng như protein tái tổ hợp. Việc ra mắt dịch vụ mở rộng sẽ diễn ra cùng với sự tham gia của Catalent trong Hội nghị quốc tế BIO (gian hàng 785) tại Boston từ ngày 5 đến ngày 8 tháng 6 năm 2023.

Vào tháng 12 năm 2022, thuốc Talicia của RedHillBiopharma dùng để điều trị nhiễm H. pylori, sẽ tiếp tục được sản xuất thương mại trước Recipharm cho đến năm 2026. RedHilland Recipharm đã hợp tác chặt chẽ từ năm 2015 để phát triển và sản xuất Talicia (viên nang giải phóng chậm, omeprazole magiê, amoxicillin và rifabutin, 10 mg/250 mg/12,5 mg).

Dẫn đầu thị trường CMO dược phẩm

Catalent Inc.

Recipharm AB

Jubilant Biosys Ltd.(Jubilant Pharmova Ltd)

Patheon Inc. (Thermo Fisher Scientific Inc.)

Boehringer Ingelheim Group

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

_Market.webp)

Tin tức thị trường CMO dược phẩm

- Tháng 1 năm 2023 Catalent thông báo rằng họ đã ký thỏa thuận phát triển và cấp phép với EthicannPharmaceuticals Inc., một công ty dược phẩm đặc biệt của Canada/Mỹ chuyên tạo ra các liệu pháp điều trị bằng thuốc cannabinoid có giá trị cao bằng cách sử dụng công nghệ viên phân hủy Zydisorally (ODT) để cải thiện quy trình sản xuất thuốc lâm sàng của Ethicann. Theo thỏa thuận, Catalent sẽ sử dụng Công nghệ Zydis của mình để tạo ra các sản phẩm dược phẩm có chứa cannabidiol (CBD) và tetrahydrocannabinol (THC) để Ethicann's sử dụng trong các thử nghiệm lâm sàng đối với các tình trạng khác nhau.

- Tháng 10 năm 2022 Recipharm đầu tư vào một dây chuyền chiết rót tốc độ cao mới dành cho ống tiêm và hộp mực đóng sẵn tại địa điểm của công ty ở Wasserburg, Đức, để giải quyết nhu cầu ngày càng tăng của khách hàng về các định dạng tệp có tốc độ tăng trưởng cao, phát triển hợp đồng quốc tế và tổ chức sản xuất (CDMO) ). Khoản đầu tư này dự kiến sẽ tăng cường hơn nữa hoạt động sản xuất toàn bộ hoạt động sản xuất dược phẩm dạng tiêm cần chiết rót vô trùng của Recipharm như một phần của chương trình đầu tư và mở rộng gần đây trên toàn bộ lĩnh vực kinh doanh quan trọng hơn.

Phân khúc ngành CMO dược phẩm

Sản xuất theo hợp đồng là gia công phần mềm, trong đó nhà sản xuất ký kết thỏa thuận chính thức với một công ty sản xuất khác về các bộ phận, sản phẩm hoặc linh kiện của mình. Nhà sản xuất trước đây sử dụng những thứ này trong quy trình sản xuất để sản xuất sản phẩm của mình. Tổ chức sản xuất theo hợp đồng (CMO) là một tổ chức phục vụ ngành dược phẩm và cung cấp cho khách hàng các dịch vụ toàn diện, từ phát triển thuốc đến sản xuất. Gia công phần mềm cho CMO cho phép khách hàng dược phẩm mở rộng nguồn lực kỹ thuật của họ mà không cần tăng chi phí. Khách hàng có thể quản lý các nguồn lực và chi phí nội bộ của mình bằng cách tập trung vào năng lực cốt lõi và các dự án có giá trị cao, đồng thời giảm hoặc không bổ sung thêm cơ sở hạ tầng hoặc nhân viên kỹ thuật.

Thị trường Tổ chức Sản xuất Hợp đồng Dược phẩm (CMO) được phân chia theo Loại Dịch vụ (Sản xuất Thành phần Dược phẩm Hoạt tính (API) (Phân tử Nhỏ, Phân tử Lớn, API Hiệu lực Cao (HPAPI)), Phát triển và Sản xuất Công thức Liều lượng Thành phẩm (FDF) (Công thức Liều rắn (Máy tính bảng), Công thức liều lỏng, Công thức liều tiêm), Bao bì thứ cấp), theo Địa lý (Bắc Mỹ (Phân đoạn theo loại dịch vụ, Phân đoạn theo quốc gia (Hoa Kỳ, Canada)), Châu Âu (Phân đoạn theo loại dịch vụ (Phân đoạn theo quốc gia ( Vương quốc Anh, Đức, Pháp, Ý, Phần còn lại của Châu Âu)), Châu Á-Thái Bình Dương (Phân khúc theo loại dịch vụ, Phân khúc theo quốc gia (Trung Quốc, Ấn Độ, Nhật Bản, Úc, Phần còn lại của Châu Á-Thái Bình Dương)), Châu Mỹ Latinh (Phân khúc theo dịch vụ Loại, Phân khúc theo quốc gia (Brazil, Mexico, Argentina, Phần còn lại của Mỹ Latinh)), Trung Đông và Châu Phi (Phân khúc theo loại dịch vụ, Phân khúc theo quốc gia (Các tiểu vương quốc Ả Rập thống nhất, Ả Rập Saudi, Nam Phi, Phần còn lại của Trung Đông và Châu Phi) )). Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị tính bằng tỷ USD cho tất cả các phân khúc.

| Sản xuất hoạt chất dược phẩm (API) | Phân tử nhỏ | |

| Phân tử lớn | ||

| API hiệu lực cao (HPAPI) | ||

| Phát triển và Sản xuất Công thức Liều lượng Thành phẩm (FDF) | Công thức liều rắn | Máy tính bảng |

| Các loại khác (Viên nang, bột, v.v.) | ||

| Công thức liều lượng chất lỏng | ||

| Công thức thuốc tiêm | ||

| Bao bì thứ cấp | ||

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| Châu Âu | Vương quốc Anh |

| nước Đức | |

| Pháp | |

| Nước Ý | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Châu Úc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Mỹ La-tinh | Brazil |

| México | |

| Argentina | |

| Phần còn lại của Mỹ Latinh | |

| Trung Đông và Châu Phi | các Tiểu Vương Quốc Ả Rập Thống Nhất |

| Ả Rập Saudi | |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Theo loại dịch vụ | Sản xuất hoạt chất dược phẩm (API) | Phân tử nhỏ | |

| Phân tử lớn | |||

| API hiệu lực cao (HPAPI) | |||

| Phát triển và Sản xuất Công thức Liều lượng Thành phẩm (FDF) | Công thức liều rắn | Máy tính bảng | |

| Các loại khác (Viên nang, bột, v.v.) | |||

| Công thức liều lượng chất lỏng | |||

| Công thức thuốc tiêm | |||

| Bao bì thứ cấp | |||

| Theo Địa lý^ | Bắc Mỹ | Hoa Kỳ | |

| Canada | |||

| Châu Âu | Vương quốc Anh | ||

| nước Đức | |||

| Pháp | |||

| Nước Ý | |||

| Phần còn lại của châu Âu | |||

| Châu á Thái Bình Dương | Trung Quốc | ||

| Ấn Độ | |||

| Nhật Bản | |||

| Châu Úc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Mỹ La-tinh | Brazil | ||

| México | |||

| Argentina | |||

| Phần còn lại của Mỹ Latinh | |||

| Trung Đông và Châu Phi | các Tiểu Vương Quốc Ả Rập Thống Nhất | ||

| Ả Rập Saudi | |||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

Câu hỏi thường gặp về nghiên cứu thị trường CMO dược phẩm

Thị trường CMO Dược phẩm lớn đến mức nào?

Quy mô Thị trường CMO Dược phẩm dự kiến sẽ đạt 171,18 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,12% để đạt 230,38 tỷ USD vào năm 2029.

Quy mô thị trường dược phẩm CMO hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường CMO Dược phẩm dự kiến sẽ đạt 171,18 tỷ USD.

Ai là người chơi chính trong Thị trường CMO Dược phẩm?

Catalent Inc., Recipharm AB, Jubilant Biosys Ltd.(Jubilant Pharmova Ltd), Patheon Inc. (Thermo Fisher Scientific Inc.), Boehringer Ingelheim Group là những công ty lớn hoạt động trong Thị trường CMO Dược phẩm.

Khu vực nào phát triển nhanh nhất trong Thị trường CMO Dược phẩm?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường CMO Dược phẩm?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường CMO Dược phẩm.

Thị trường CMO Dược phẩm này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường CMO Dược phẩm ước tính đạt 161,31 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường CMO Dược phẩm trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường CMO Dược phẩm trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành CMO dược phẩm

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của CMO Dược phẩm năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích CMO dược phẩm bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.

_Market_Major_Players_Logo.webp)