Phân tích thị trường MRO động cơ máy bay MEA

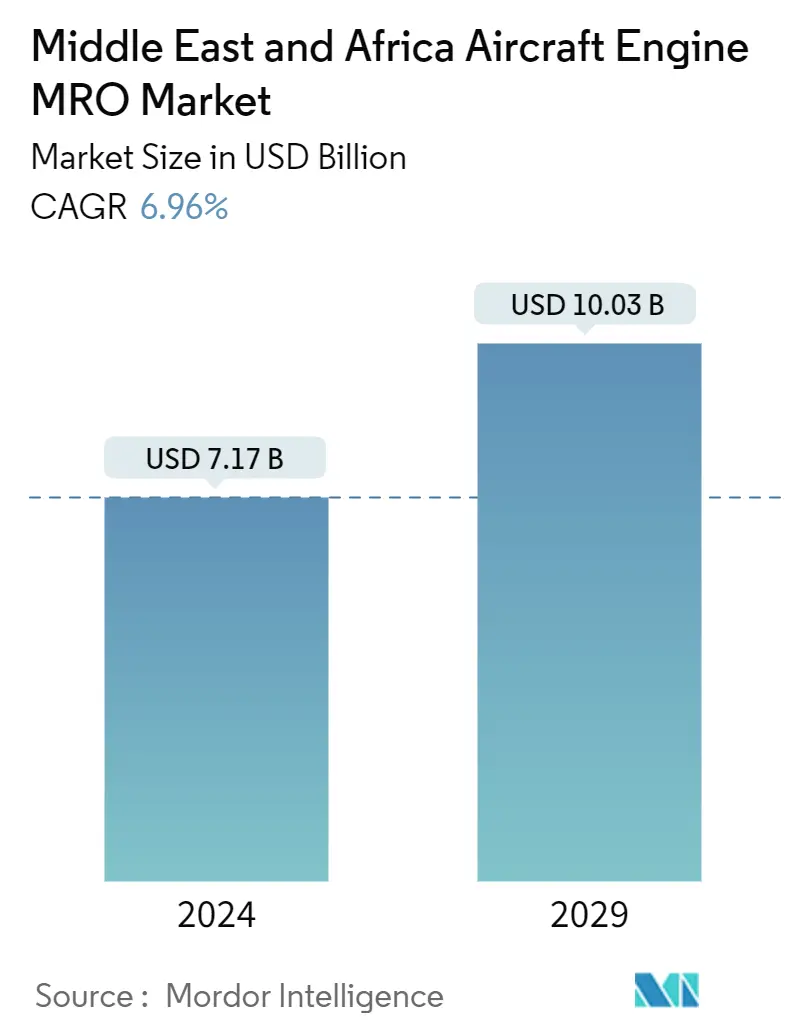

Quy mô Thị trường MRO động cơ máy bay ở Trung Đông và Châu Phi ước tính đạt 7,17 tỷ USD vào năm 2024 và dự kiến sẽ đạt 10,03 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,96% trong giai đoạn dự báo (2024-2029).

Trong những năm qua, nhiều nhà cung cấp dịch vụ MRO toàn cầu và khu vực, như Lufthansa Technik AG (Tập đoàn Lufthansa), AMAC Aerospace và Joramco, đã mở rộng mạng lưới dịch vụ MRO của họ thông qua quan hệ đối tác và liên doanh. Yếu tố này đã thúc đẩy sự tăng trưởng của MRO máy bay và thị trường MRO động cơ liên quan ở Trung Đông và Châu Phi.

Các cường quốc kinh tế lớn trong khu vực, như Ả Rập Saudi, Israel, Thổ Nhĩ Kỳ, Iran và Ai Cập, đang chi số tiền đáng kể cho việc mua sắm máy bay mới. Một số quốc gia, đặc biệt là ở khu vực châu Phi, cũng đang tập trung vào việc mua sắm máy bay tân trang và nâng cấp đội máy bay quân sự hiện có. Yếu tố này đang thúc đẩy đáng kể sự tăng trưởng của thị trường MRO động cơ máy bay trong khu vực.

Các quốc gia như Ả Rập Saudi, Các Tiểu vương quốc Ả Rập Thống nhất và Qatar đang tích cực tham gia vào các chương trình như Chương trình giảm thiểu và bù đắp carbon cho hàng không quốc tế (CORSIA). Các quốc gia khác dự kiến sẽ tham gia các chương trình hạn chế phát thải hàng không, điều này có thể thúc đẩy sự tăng trưởng của thị trường MRO động cơ máy bay trong khu vực.

Xu hướng thị trường MRO động cơ máy bay MEA

Phân khúc hàng không thương mại có tốc độ tăng trưởng cao nhất trong giai đoạn dự báo

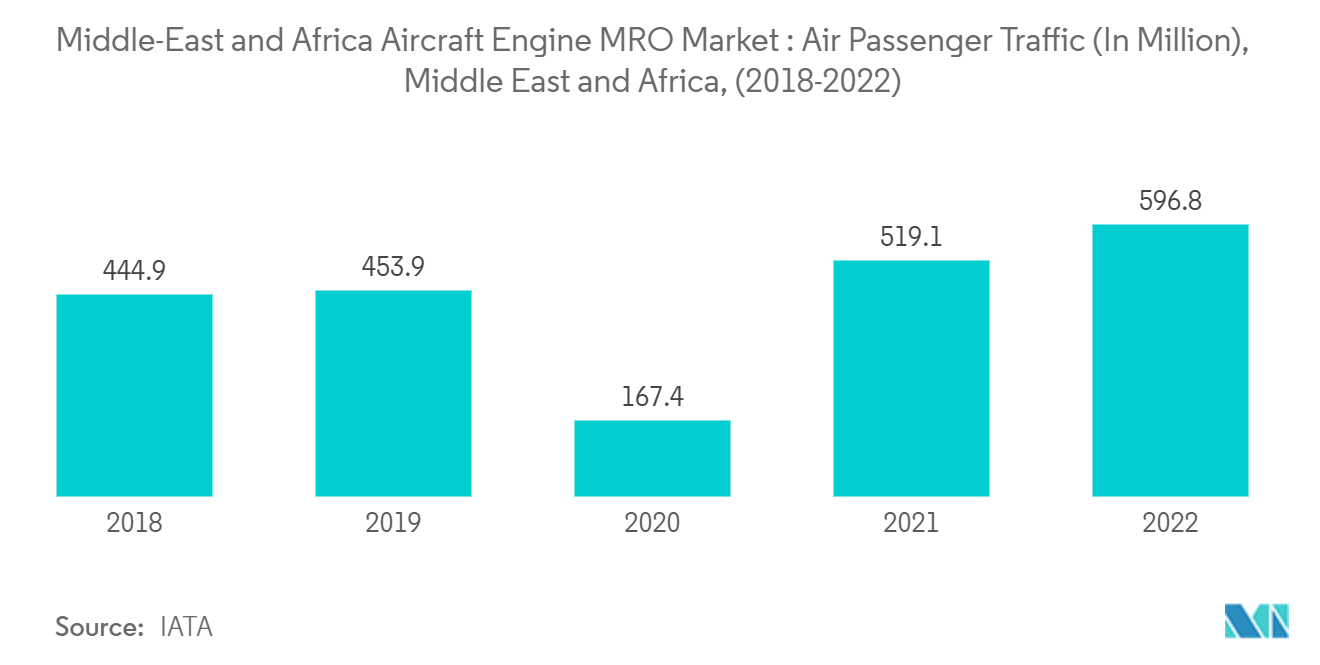

Thị trường MRO động cơ máy bay trong khu vực dự kiến sẽ có nhu cầu cao do sự phát triển của lĩnh vực hàng không thương mại. Hàng không thương mại trong khu vực được thúc đẩy bởi sự gia tăng lưu lượng hành khách hàng không, tăng cường mua sắm máy bay mới của các hãng hàng không và cải thiện điều kiện kinh tế ở một số quốc gia trên khắp Trung Đông và Châu Phi. Chẳng hạn, vào năm 2022, lưu lượng hành khách hàng không của khu vực là 596,9 triệu, tăng trưởng 15% so với năm 2021 và tăng trưởng lần lượt là 15% so với năm 2020. Ngoài ra, sự hiện diện của các trung tâm hàng không lớn trên toàn cầu như Dubai đã hỗ trợ việc sử dụng máy bay thân rộng ở các nước Trung Đông. Do đó, nhu cầu về động cơ máy bay MRO cho máy bay thân rộng ngày càng lớn. Ngoài ra, trong khu vực, nhu cầu về MRO động cơ máy bay được thúc đẩy bởi nhiều hãng hàng không khác nhau đang đặt hàng số lượng lớn máy bay và động cơ máy bay, và yếu tố này dự kiến sẽ tạo ra nhu cầu về phân khúc động cơ MRO trong giai đoạn dự báo. Chẳng hạn, tính đến tháng 3 năm 2023, Qatar Airways có khoảng 250 máy bay theo đơn đặt hàng trị giá 72 tỷ USD.

Ngoài ra, các hãng hàng không ở Châu Phi đang chờ phản hồi của chính phủ về hỗ trợ tài chính để giúp họ phục hồi sau đại dịch. Một phần đáng kể đội máy bay của các hãng hàng không này vẫn còn được cất giữ. Những chiếc máy bay này dự kiến sẽ tạo ra nhu cầu đáng kể về động cơ MRO trước khi bay trở lại. Trong giai đoạn dự báo, Châu Phi cũng dự kiến sẽ tiếp tục phụ thuộc vào nguồn di cư để tăng trưởng đội tàu, đặc biệt là từ Trung Đông và Châu Âu. Các hãng hàng không trong khu vực cũng dự kiến sẽ lựa chọn động cơ xanh thay vì mua động cơ mới để giảm chi phí. Tuy nhiên, yếu tố này được dự đoán sẽ làm tăng nhu cầu về MRO cho các động cơ này trong những năm tới. Ví dụ, vào tháng 7 năm 2022, Qatar Airways đã trao hợp đồng cho CFM International để lắp đặt động cơ LEAP-1B để cung cấp năng lượng cho đội bay mới gồm 25 máy bay của hãng 737-10. Những động cơ này giúp tiết kiệm nhiên liệu tốt hơn 15-20% và giảm lượng khí thải CO2. Những yếu tố như vậy dự kiến sẽ thúc đẩy nhu cầu về dịch vụ MRO động cơ máy bay thương mại trong khu vực trong giai đoạn dự báo.

Các Tiểu vương quốc Ả Rập Thống nhất có tốc độ tăng trưởng cao nhất trong giai đoạn dự báo

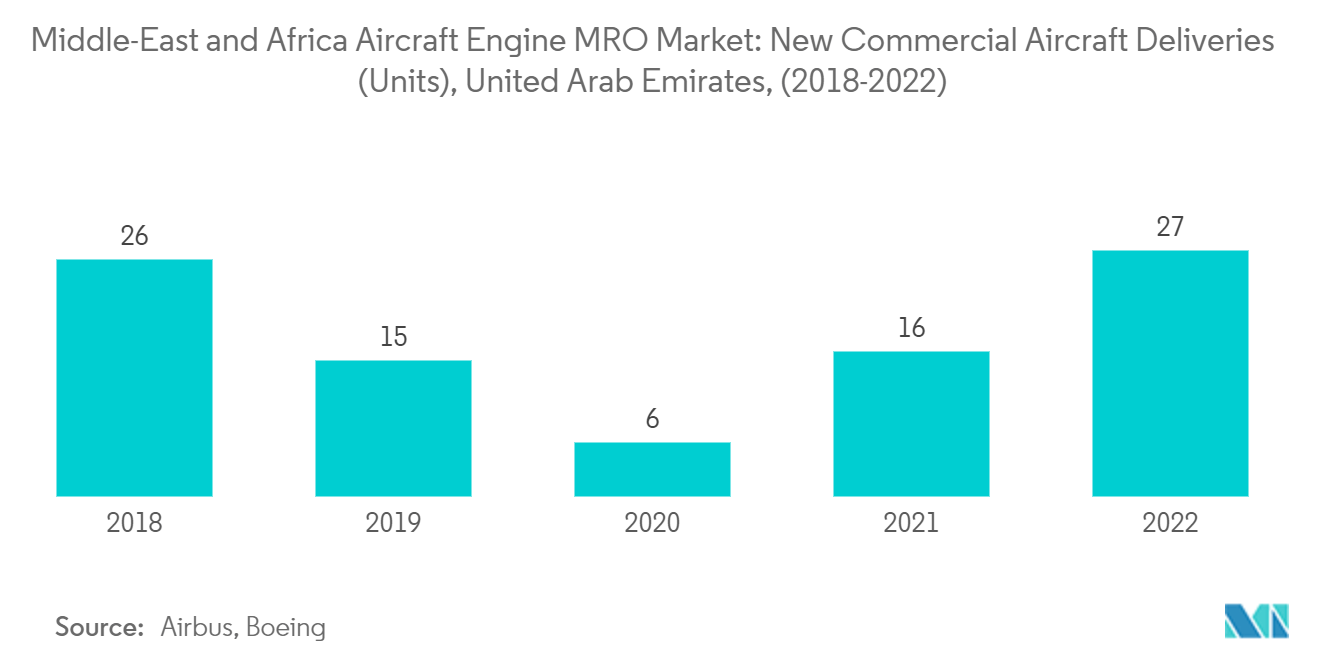

Các Tiểu vương quốc Ả Rập Thống nhất là quê hương của các hãng hàng không lớn, chẳng hạn như Etihad Airways và Emirates, đang nhanh chóng mở rộng và nâng cấp đội máy bay chở khách và hàng hóa của họ như một phần của quá trình hiện đại hóa đội bay. Do đó, nhu cầu về động cơ máy bay trên thị trường MRO được thúc đẩy bởi máy bay đang được giao cho các hãng hàng không trong khu vực. Ngoài ra, các hãng hàng không này đang tập trung vào việc tăng cường sự hiện diện của họ trong lĩnh vực LCC thông qua quan hệ đối tác với các hãng hàng không khác. Do đó, nhu cầu về máy bay thân hẹp và động cơ của nó cũng tăng lên trong khu vực. Ví dụ vào tháng 11 năm 2023, Air Arabia Abu Dhabi đã đặt hàng 240 động cơ CFM Leap-1A để cung cấp năng lượng cho 120 máy bay dòng Airbus A320neo của mình, bao gồm cả A321XLR. Mặc dù nhiều hãng hàng không trong nước sở hữu khả năng MRO đáng kể, nhưng họ vẫn phụ thuộc vào các OEM động cơ và nhà cung cấp bên thứ ba để bảo trì động cơ, điều này đã giúp các nhà cung cấp MRO động cơ tăng cường thị trường trong nước trong những năm gần đây. Ví dụ vào tháng 11 năm 2023, Sanad đã khai trương Trung tâm Bảo trì, Sửa chữa và Đại tu Động cơ LEAP (MRO) mới tại Abu Dhabi. Cơ sở mới của OEM có thể cung cấp MRO cho động cơ LEAP-1A và 1B.

Hơn nữa, nước này đặt mục tiêu tăng cường khả năng phòng thủ bằng cách mua máy bay mới và phát triển khả năng MRO vốn có. Nước này đã mở rộng đội máy bay quân sự của mình bằng cách mua một số máy bay chiến đấu và máy bay vận tải/chở dầu mới. Ví dụ vào tháng 11 năm 2021, GAL, một phần của Tập đoàn EDGE, đã công bố ký thỏa thuận cung cấp dịch vụ MRO cho động cơ Rolls Royce Trent 700 cung cấp năng lượng cho đội bay Vận tải chở dầu đa vai trò Airbus A330 (MRTT) của UAE. UAE đang tăng chi tiêu để phát triển hệ sinh thái kinh doanh và du lịch, điều này đang thúc đẩy nhu cầu về máy bay hàng không chung và động cơ máy bay hàng không chung MRO trong nước.

Tổng quan về ngành MRO động cơ máy bay MEA

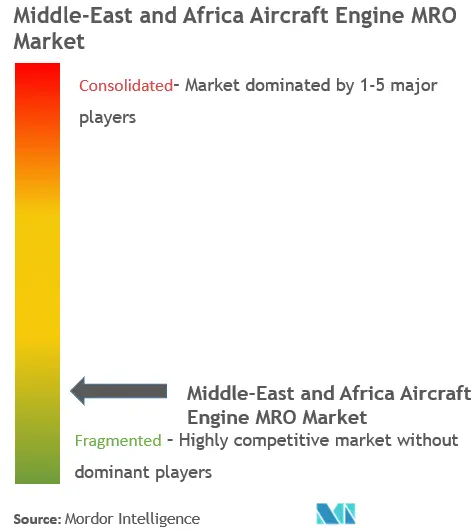

Thị trường MRO động cơ máy bay ở Trung Đông và Châu Phi bị phân mảnh. Một số công ty nổi bật trên thị trường là Safran, General Electric Company, Lufthansa Technik AG (Tập đoàn Lufthansa), CFM International (Công ty General Electric và Động cơ máy bay Safran) và Joramco (Doanh nghiệp hàng không vũ trụ Dubai). Các OEM kiểm soát một phần lớn thị trường MRO động cơ máy bay ở Trung Đông và Châu Phi, nửa còn lại được phân chia gần như giữa các cửa hàng đại tu hãng hàng không và độc lập. Đặc biệt, đối với các thế hệ động cơ mới, người vận hành thường xuyên thuê ngoài bảo trì động cơ và sử dụng các chương trình hỗ trợ MRO đầy đủ. Do đó, hầu hết các dự án mở rộng trong khu vực đều là sự hợp tác của các hãng hàng không hoặc nhà cung cấp bên thứ ba với các OEM động cơ. Ngoài ra, một số nhà cung cấp dịch vụ MRO toàn cầu đang thâm nhập vào thị trường Trung Đông và Châu Phi thông qua các hợp đồng, liên doanh hoặc hợp tác, dự kiến sẽ biến thị trường thành một thị trường cạnh tranh hơn trong những năm tới.

MEA dẫn đầu thị trường MRO động cơ máy bay

General Electric Company

Lufthansa Technik AG (Lufthansa Group)

Safran

Joramco

CFM International

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường MRO động cơ máy bay MEA

Tháng 11 năm 2023 Flydubai ký hợp đồng với CFM để cung cấp hỗ trợ cho 222 động cơ phản lực cánh quạt Leap-1B cho đội bay Boeing 737 của mình. Thỏa thuận này bao gồm động cơ cho 80 máy bay đã được đưa vào sử dụng và nhiều máy bay khác đã đặt hàng.

Tháng 11 năm 2023 Emirates trao hợp đồng cho GE Aerospace cung cấp 202 động cơ GE9X và phụ tùng để cung cấp năng lượng cho đội máy bay Boeing B777X sắp ra mắt của họ. Lệnh này cũng bao gồm một thỏa thuận dịch vụ dài hạn.

Phân khúc ngành MRO động cơ máy bay MEA

Bảo trì, sửa chữa và đại tu động cơ (MRO) liên quan đến việc sửa chữa, bảo dưỡng hoặc kiểm tra động cơ để đảm bảo an toàn và khả năng bay của máy bay theo tiêu chuẩn quốc tế.

Thị trường MRO động cơ máy bay ở Trung Đông và Châu Phi được phân chia theo ứng dụng (Hàng không thương mại, Hàng không quân sự và Hàng không chung) và Địa lý (Ả Rập Saudi, Các Tiểu vương quốc Ả Rập Thống nhất, Thổ Nhĩ Kỳ, Ai Cập, Qatar và Phần còn lại của Trung Đông và Châu Phi). Báo cáo đưa ra quy mô thị trường tính theo giá trị bằng USD cho tất cả các phân khúc nêu trên.

| Hàng không thương mại |

| Hàng không quân sự |

| Hàng không tổng hợp |

| Ả Rập Saudi |

| các Tiểu Vương Quốc Ả Rập Thống Nhất |

| Thổ Nhĩ Kỳ |

| Ai Cập |

| Qatar |

| Phần còn lại của Trung Đông và Châu Phi |

| Ứng dụng | Hàng không thương mại |

| Hàng không quân sự | |

| Hàng không tổng hợp | |

| Địa lý | Ả Rập Saudi |

| các Tiểu Vương Quốc Ả Rập Thống Nhất | |

| Thổ Nhĩ Kỳ | |

| Ai Cập | |

| Qatar | |

| Phần còn lại của Trung Đông và Châu Phi |

Câu hỏi thường gặp về nghiên cứu thị trường MRO động cơ máy bay Trung Đông và châu Phi

Thị trường MRO động cơ máy bay ở Trung Đông và Châu Phi lớn như thế nào?

Quy mô Thị trường MRO động cơ máy bay ở Trung Đông và Châu Phi dự kiến sẽ đạt 7,17 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,96% để đạt 10,03 tỷ USD vào năm 2029.

Quy mô thị trường MRO động cơ máy bay ở Trung Đông và châu Phi hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường MRO Động cơ Máy bay Trung Đông và Châu Phi dự kiến sẽ đạt 7,17 tỷ USD.

Ai là người chơi chính trong Thị trường MRO động cơ máy bay ở Trung Đông và Châu Phi?

General Electric Company, Lufthansa Technik AG (Lufthansa Group), Safran, Joramco, CFM International là những công ty lớn hoạt động tại Thị trường MRO Động cơ Máy bay Trung Đông và Châu Phi.

Thị trường MRO động cơ máy bay ở Trung Đông và Châu Phi này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường MRO Động cơ Máy bay Trung Đông và Châu Phi ước tính đạt 6,67 tỷ USD. Báo cáo đề cập đến quy mô lịch sử của Thị trường MRO Động cơ Máy bay Trung Đông và Châu Phi trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường MRO Động cơ Máy bay Trung Đông và Châu Phi trong các năm 2024, 2025, 2026 , 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành MRO động cơ máy bay ở Trung Đông và Châu Phi

Thống kê về thị phần MRO động cơ máy bay MEA năm 2024, quy mô và tốc độ tăng trưởng doanh thu, do Mordor Intelligence™ Industry Report tạo ra. Phân tích MRO của Động cơ Máy bay MEA bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.