Phân tích thị trường tự động hóa hậu cần

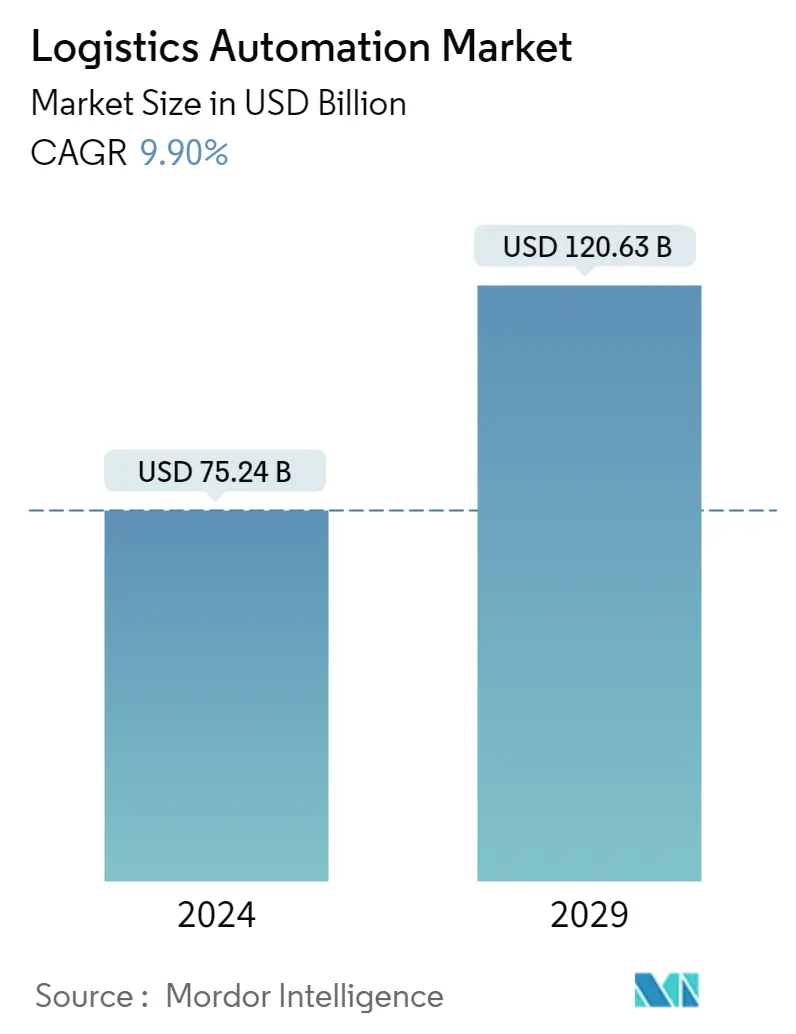

Quy mô Thị trường Tự động hóa Hậu cần ước tính đạt 75,24 tỷ USD vào năm 2024 và dự kiến sẽ đạt 120,63 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 9,90% trong giai đoạn dự báo (2024-2029).

Việc sử dụng máy móc, hệ thống điều khiển và phần mềm để nâng cao hiệu quả hoạt động được gọi là tự động hóa trong logistics. Nó thường áp dụng cho các quy trình cần được thực hiện trong nhà kho hoặc trung tâm phân phối, đòi hỏi sự can thiệp tối thiểu của con người. Một số lợi ích của hậu cần tự động hóa bao gồm cải thiện dịch vụ khách hàng, khả năng mở rộng và tốc độ, kiểm soát tổ chức và giảm sai sót.

- Sự tăng trưởng trong ngành thương mại điện tử, cùng với nhu cầu lưu kho hiệu quả cũng như quản lý hàng tồn kho trên toàn thế giới, đang thúc đẩy thị trường. Chẳng hạn, doanh số thương mại điện tử bán lẻ ở Hoa Kỳ trong quý 2 năm 2022 là 257,3 tỷ USD, tăng 2,7% so với quý 1 năm 2022, theo Cục Điều tra Dân số của Bộ Thương mại. Ngoài ra, theo IBEF, thị trường thương mại điện tử Ấn Độ dự kiến sẽ tăng từ 38,5 tỷ USD năm 2017 lên 200 tỷ USD vào năm 2026.

- Tự động hóa kho bãi mang lại sự tiện lợi vượt trội trong việc cắt giảm chi phí cho doanh nghiệp và giúp giảm thiểu sai sót trong quá trình giao sản phẩm. Theo Dalsey, Hillblom và Lynn, một công ty 3PL nổi tiếng và là người dùng cuối quan trọng của các giải pháp tự động hóa kho, khoảng 80% kho vẫn hoạt động thủ công mà không hỗ trợ tự động hóa bất chấp những lợi thế.

- Ngoài ra, sự xuất hiện của Internet vạn vật công nghiệp (IIoT) cùng với sự ra đời của mạng lưới các hệ thống được kết nối đã cho phép các ngành thực hiện các nhiệm vụ khác nhau, như phân lô nguyên liệu, lấy hàng, đặt hàng, đóng gói, bảo mật kho và kiểm tra, đồng thời đã giúp nâng cao hiệu quả hoạt động nhờ lợi nhuận lớn.

- Tuy nhiên, với chi phí trả trước cao, thời gian dài để đạt được ROI đã hạn chế việc áp dụng rộng rãi các giải pháp tự động hóa hậu cần. Các nền kinh tế đang phát triển như Ấn Độ và Trung Quốc là đại diện cho các hình thức sử dụng nhiều lao động. Các khoản đầu tư riêng lẻ cho một hệ thống tự động hóa duy nhất cùng với việc đào tạo thêm nhân viên đã hạn chế việc áp dụng hệ thống tương tự.

- COVID-19 đã khiến các nhà khai thác kho hàng cân nhắc việc đẩy nhanh tiến độ áp dụng tự động hóa và robot. Những người triển khai giải pháp cũng cho thấy nơi làm việc an toàn hơn thông qua việc giảm tương tác giữa các công nhân và nâng cao năng suất nhằm đáp ứng nhu cầu ngày càng tăng về thương mại điện tử.

Xu hướng thị trường tự động hóa hậu cần

Robot di động (AGV và AMR) dự kiến sẽ chứng kiến sự tăng trưởng đáng kể

- Việc sử dụng chính của robot hậu cần là ở dạng phương tiện dẫn đường tự động (AGV) trong kho và kho lưu trữ để vận chuyển hàng hóa. Những robot này hoạt động theo lộ trình được xác định trước bằng cách di chuyển sản phẩm để vận chuyển và lưu trữ. AGV đóng một vai trò quan trọng trong việc giảm chi phí hậu cần cũng như hợp lý hóa chuỗi cung ứng.

- AGV cũng được sử dụng để bổ sung và chọn hàng để xử lý hàng nhập và hàng xuất. Ví dụ AGV vận chuyển hàng tồn kho từ địa điểm nhận hàng đến địa điểm lưu trữ hoặc địa điểm lưu trữ dài hạn đến địa điểm lấy hàng tiếp để bổ sung hàng tồn kho. Việc di chuyển hàng tồn kho từ nơi lưu trữ dài hạn đến các địa điểm chọn hàng tiếp theo đảm bảo người lấy hàng có thể tiếp cận đủ hàng tồn kho, giúp quá trình lấy hàng hiệu quả hơn.

- Các nhà cung cấp trên thị trường được nghiên cứu không ngừng đổi mới và tung ra các AGV và AMR mới cho phân khúc hoạt động kho bãi, bao gồm cả hậu cần. Ví dụ vào tháng 4 năm 2021, JBT đã công bố AGV tủ đông kho hàng của mình, có thể hoạt động ở nhiều nhiệt độ khác nhau, từ -10 oF đến 110 oF, cung cấp sức nâng cho hoạt động là 2.500 pound. Xe dẫn hướng tự động (AGV) có cột thủy lực ba giai đoạn được tích hợp khả năng dịch chuyển bên và nghiêng. Ngoài ra, nó còn cung cấp nhiều chiều cao nâng khác nhau, từ 357 inch (hoặc ít hơn) đến đỉnh phuộc đến 422 inch.

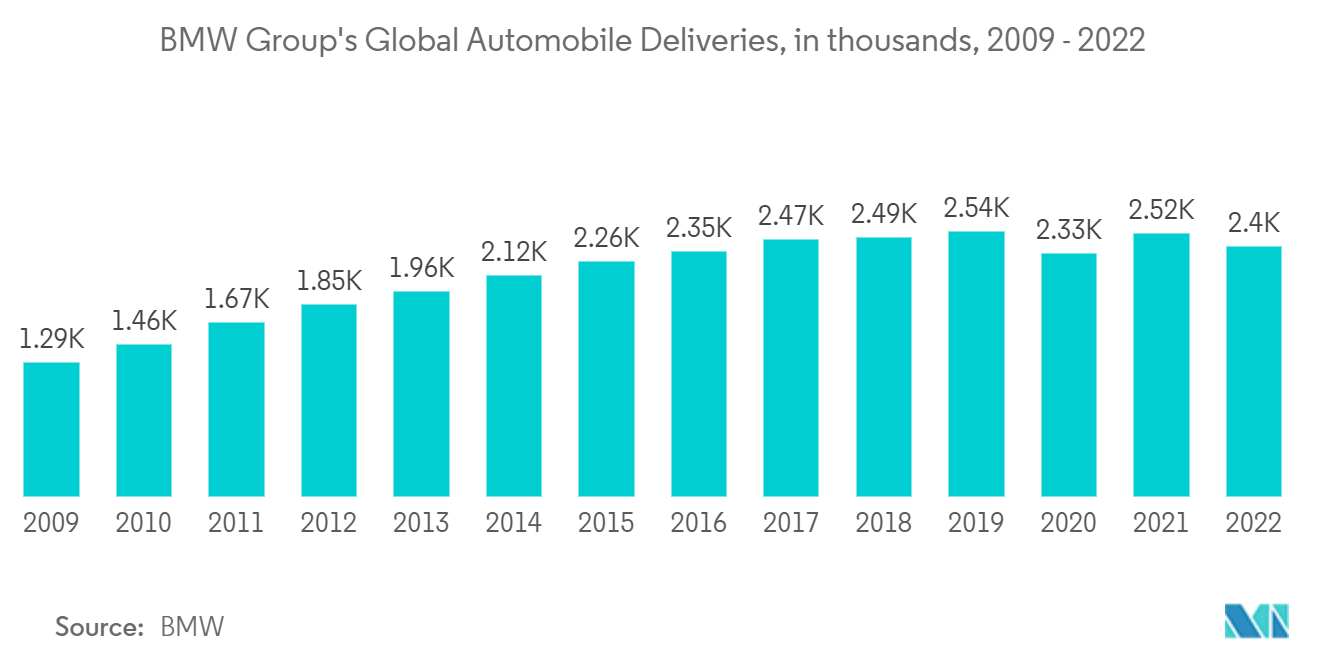

- Hơn nữa, các nhà sản xuất ô tô đang tăng đơn vị sản xuất và vận chuyển, cho thấy việc sử dụng AGV và AMR. Ví dụ, theo BMW, vào năm 2022, Bayerische Motoren Werke AG (BMW) đã xuất xưởng hơn 2,5 triệu ô tô trên toàn thế giới, bao gồm các nhãn hiệu xe BMW, MINI và Rolls-Royce, tới khách hàng, một năm mà tất cả các ngành đều phải đối mặt với những khó khăn từ nguồn cung. nút thắt cổ chai, lệnh phong tỏa vì đại dịch của Trung Quốc và những vấn đề khác.

- Vào tháng 3 năm 2022, nhà cung cấp robot di động tự động (AMR) Locus Robotics đã mở rộng dòng sản phẩm AMR kho hàng của mình với Locus Vector và Locus Max. Locus Vector là một AMR nhỏ gọn với khả năng di chuyển đa hướng và khả năng tải trọng mạnh mẽ. Locus Max AMR có khả năng chịu tải nặng và tính linh hoạt được cải thiện cho các ứng dụng xử lý vật liệu. LocusBots có thể được thêm vào quy trình công việc hiện có cũng như mới, cho phép các hoạt động mở rộng quy mô và thích ứng với nhu cầu thị trường đang thay đổi.

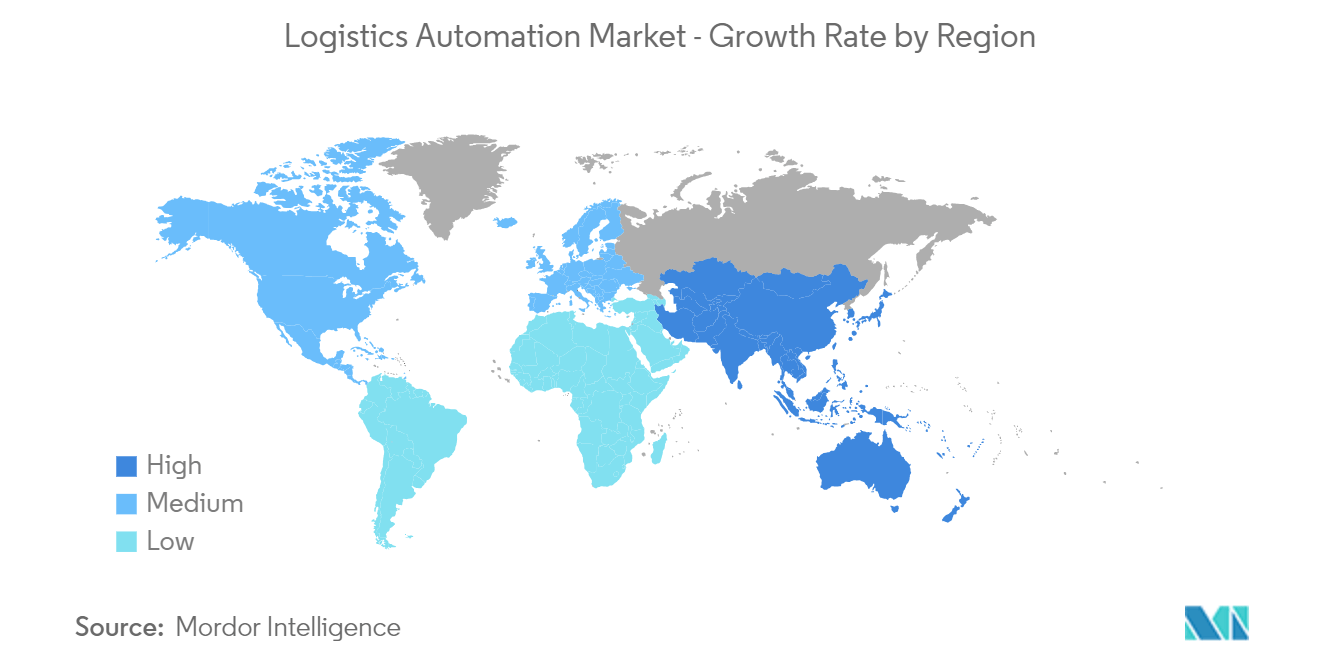

Châu Á-Thái Bình Dương dự kiến sẽ đăng ký thị trường lớn nhất

- Thị trường tự động hóa kho hàng châu Á-Thái Bình Dương đang nhanh chóng mở rộng do số lượng ngành công nghiệp ngày càng tăng trong khu vực và sự tích hợp của chúng với tự động hóa để tăng ROI. Với việc áp dụng robot ngày càng tăng, mở rộng thương mại điện tử và xây dựng nhà kho mới, thị trường tự động hóa kho hàng châu Á-Thái Bình Dương dự kiến sẽ thống trị.

- Trung Quốc, một trong những nền kinh tế lớn nhất thế giới, là một trong những nhà cung cấp robot kho hàng quan trọng ở khu vực châu Á - Thái Bình Dương, đặc biệt là trong lĩnh vực ô tô, sản xuất và thương mại điện tử. Thị trường đang phát triển nhờ vào điều này. Theo niên giám thống kê gần đây nhất, World Robotics của IFR, Trung Quốc đã đạt được mật độ robot là 322 chiếc trên 10.000 công nhân trong ngành sản xuất và quốc gia này được xếp hạng thứ 5 toàn cầu vào năm 2021.

- Tại Nhật Bản, Chiến lược Robot mới nhằm mục đích đưa đất nước này trở thành trung tâm hàng đầu về đổi mới robot. Chính phủ Nhật Bản đã đóng góp hơn 930,5 triệu USD vào năm 2022 (theo IFR). Kế hoạch hành động về sản xuất và dịch vụ bao gồm các sáng kiến như lái xe tự động, di chuyển trên không tiên tiến và tạo ra các công nghệ tích hợp được dự đoán sẽ tạo thành nền tảng cho thế hệ robot và trí tuệ nhân tạo tiếp theo. Ngoài ra, theo IFR, ngân sách 440 triệu USD đã được trao cho các dự án liên quan đến robot trong Chương trình nghiên cứu và phát triển Moonshot trong 5 năm từ 2020 đến 2025.

- Lĩnh vực thương mại điện tử mạnh mẽ ở Ấn Độ cũng đang thúc đẩy đáng kể sự tăng trưởng của thị trường. Theo IBEF, thị trường thương mại điện tử của Ấn Độ dự kiến sẽ đạt 111 tỷ USD vào năm 2024 và 200 tỷ USD vào năm 2026. Sau Trung Quốc và Hoa Kỳ, Ấn Độ có lượng người mua sắm trực tuyến lớn thứ ba với 140 triệu vào năm 2020. Việc sử dụng điện thoại thông minh và internet là yếu tố chính cho sự tăng trưởng của ngành. Chương trình Digital India đã tăng đáng kể số lượng kết nối internet vào năm 2021, đạt 830 triệu. Một số chính sách của chính phủ đã giúp đẩy nhanh tốc độ tăng trưởng này. Chính phủ Ấn Độ cho phép 100% FDI (đầu tư trực tiếp nước ngoài) vào thương mại điện tử B2B. Hơn nữa, 100% FDI được phép theo lộ trình tự động trong mô hình thị trường thương mại điện tử.

- Chẳng hạn, gã khổng lồ thương mại điện tử Amazon, đã đầu tư 5 tỷ USD vào thị trường Ấn Độ, đang đầu tư vào kho tự động trên khắp Ấn Độ. Amazon là một trong số ít công ty đầu tiên ở Ấn Độ đã thử nghiệm và áp dụng robot trong kho của họ. Robot Kiva của nó tham gia vào quá trình lấy hàng và đóng gói tại các nhà kho lớn. Hơn nữa, vào tháng 6 năm 2022, Amazon đã công bố robot di động tự động đầu tiên nhằm giảm khối lượng công việc của nhân viên kho. Robot tự động có tên Porteus di chuyển qua các cơ sở của Amazon bằng cách sử dụng công nghệ an toàn, nhận thức và điều hướng tiên tiến do Amazon phát triển. Hơn nữa, với sự đầu tư ngày càng tăng vào lĩnh vực FMCG ở Ấn Độ, nhu cầu về thị trường tự động hóa kho hàng ngày càng tăng.

Tổng quan về ngành tự động hóa hậu cần

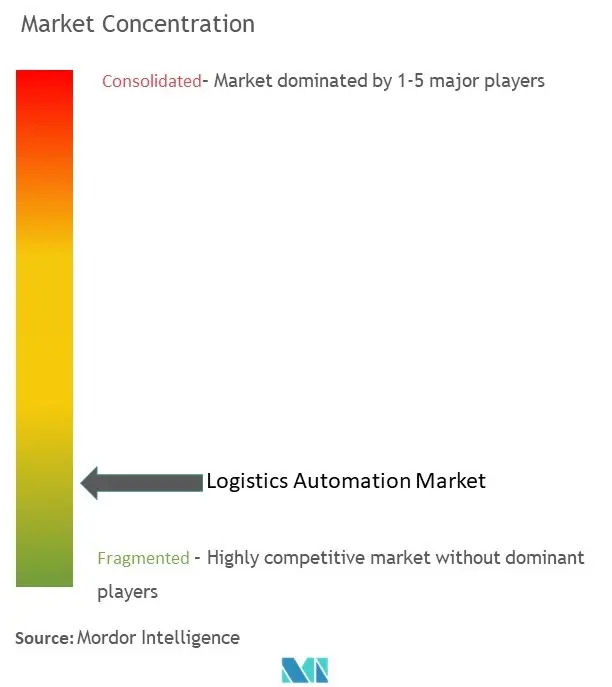

Thị trường tự động hóa hậu cần bị phân mảnh. Thị trường bao gồm những công ty lâu đời như Honeywell, Swisslog, Daifuku và Schaefer. Những công ty này đã đầu tư đáng kể vào sản phẩm và nhà máy sản xuất. Mặc dù những người tham gia thị trường mới yêu cầu đầu tư vừa phải nhưng họ chỉ có thể tự duy trì thông qua các chiến lược cạnh tranh mạnh mẽ.

Vào tháng 3 năm 2023, Dematic đã cung cấp các công nghệ tự động hóa mới nhất cho cơ sở hậu cần mới của KION. Tập đoàn KION có thể sẽ sử dụng cơ sở này để vận chuyển các linh kiện thay thế đi khắp châu Âu. Mục đích là để làm cho việc giao hàng của khách hàng hiệu quả hơn. Dematic có kế hoạch triển khai Dematic Multishuttle rất năng động với 110.000 địa điểm lưu trữ và 150 con thoi để lưu trữ và truy xuất tự động.

Vào tháng 3 năm 2023, hệ thống lưu trữ và truy xuất hàng hóa đến người bằng rô-bốt CarryPickmobile của Swisslog đã được ra mắt. Nền tảng robot CarryPickmobile mới được cập nhật mang lại tốc độ làm việc nhanh hơn nhiều. Các rô-bốt di động này cũng sử dụng bàn xoay nâng mang tính cách mạng cho phép chúng xoay giá đỡ hoặc giữ giá cố định khi nó quay, cho phép lưu trữ và lựa chọn quy trình nhanh hơn và dễ thích ứng hơn cho các giải pháp từ hàng hóa đến con người.

Dẫn đầu thị trường tự động hóa hậu cần

Dematic Group (Kion Group AG)

Daifuku Co. Limited

Swisslog Holding AG (KUKA AG)

Honeywell International Inc.

Jungheinrich AG

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường tự động hóa hậu cần

- Tháng 4 năm 2023 Tập đoàn TGW Logistics công bố cung cấp bảng điều khiển trực quan hóa cải tiến cho khách hàng mới và hiện tại để tối ưu hóa hiệu suất của hệ thống nội bộ. Với sự trợ giúp của bảng điều khiển này, dữ liệu từ nhiều nguồn phần mềm khác nhau có thể được kết hợp, phân tích và xử lý bằng đồ họa, từ giám sát hàng hóa đến khu vực kho cho đến máy phân loại và máy quét.

- Tháng 3 năm 2023 KNAPP AG đã phát triển robot cải tiến để tự động hóa và số hóa tại hội chợ thương mại LogiMAT 2023. Các giải pháp robot của hãng được kỳ vọng sẽ giúp giảm chi phí trong quy trình hậu cần đồng thời tăng năng lực vận chuyển. Công ty gọi phương pháp tiếp cận mới, phù hợp với tương lai này là phương pháp thực hiện không cần chạm.

Phân khúc ngành tự động hóa hậu cần

Tự động hóa hậu cần là việc sử dụng công nghệ như máy móc và phần mềm hậu cần để nâng cao hiệu quả của các quy trình hậu cần từ mua sắm đến sản xuất, quản lý hàng tồn kho, phân phối, dịch vụ khách hàng và phục hồi.

Thị trường tự động hóa hậu cần được phân chia theo các thành phần (phần cứng (robot di động (AGV, AMR), hệ thống lưu trữ và truy xuất tự động (AS/RS), hệ thống phân loại tự động, hệ thống xếp dỡ và xếp pallet, hệ thống băng tải, nhận dạng và thu thập dữ liệu tự động ( AIDC), chọn đơn hàng), phần mềm, dịch vụ, ngành người dùng cuối (thực phẩm và đồ uống, bưu chính và bưu kiện, cửa hàng tạp hóa, hàng hóa nói chung, may mặc, sản xuất) và địa lý (Bắc Mỹ, Châu Âu, Châu Á Thái Bình Dương, Châu Mỹ Latinh, Trung Đông và Châu Phi).

Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị bằng USD cho tất cả các phân khúc.

| Theo thành phần | Phần cứng | Robot di động (AGV, AMR) |

| Hệ thống lưu trữ và truy xuất tự động (AS/RS) | ||

| Hệ thống phân loại tự động | ||

| Hệ thống xếp dỡ/xếp pallet | ||

| Hệ thống băng tải | ||

| Nhận dạng và thu thập dữ liệu tự động (AIDC) | ||

| Chọn đơn hàng | ||

| Phần mềm | ||

| Dịch vụ | ||

| Theo ngành của người dùng cuối | Đồ ăn và đồ uống | |

| Bưu phẩm và bưu kiện | ||

| Cửa hàng tạp hóa | ||

| Hàng hóa nói chung | ||

| Trang phục | ||

| Chế tạo | ||

| Các ngành người dùng cuối khác | ||

| Theo địa lý | Bắc Mỹ | |

| Châu Âu | ||

| Châu á Thái Bình Dương | ||

| Mỹ La-tinh | ||

| Trung Đông và Châu Phi |

| Thị trường tự động hóa kho | Theo thành phần | Phần cứng | Robot di động (AGV, AMR) |

| Hệ thống lưu trữ và truy xuất tự động (AS/RS) | |||

| Hệ thống phân loại tự động | |||

| Hệ thống xếp dỡ/xếp pallet | |||

| Hệ thống băng tải | |||

| Nhận dạng và thu thập dữ liệu tự động (AIDC) | |||

| Chọn đơn hàng | |||

| Phần mềm | |||

| Dịch vụ | |||

| Theo ngành của người dùng cuối | Đồ ăn và đồ uống | ||

| Bưu phẩm và bưu kiện | |||

| Cửa hàng tạp hóa | |||

| Hàng hóa nói chung | |||

| Trang phục | |||

| Chế tạo | |||

| Các ngành người dùng cuối khác | |||

| Theo địa lý | Bắc Mỹ | ||

| Châu Âu | |||

| Châu á Thái Bình Dương | |||

| Mỹ La-tinh | |||

| Trung Đông và Châu Phi | |||

Câu hỏi thường gặp về nghiên cứu thị trường tự động hóa hậu cần

Thị trường tự động hóa hậu cần lớn đến mức nào?

Quy mô Thị trường Tự động hóa Hậu cần dự kiến sẽ đạt 75,24 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 9,90% để đạt 120,63 tỷ USD vào năm 2029.

Quy mô Thị trường Tự động hóa Hậu cần hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Tự động hóa Hậu cần dự kiến sẽ đạt 75,24 tỷ USD.

Ai là người chơi chính trong Thị trường tự động hóa hậu cần?

Dematic Group (Kion Group AG), Daifuku Co. Limited, Swisslog Holding AG (KUKA AG), Honeywell International Inc., Jungheinrich AG là những công ty lớn hoạt động trong Thị trường Tự động hóa Logistics.

Khu vực nào phát triển nhanh nhất trong Thị trường Tự động hóa Hậu cần?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường tự động hóa hậu cần?

Năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Tự động hóa Hậu cần.

Thị trường Tự động hóa Hậu cần này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Tự động hóa Hậu cần ước tính đạt 68,46 tỷ USD. Báo cáo đề cập đến quy mô lịch sử Thị trường Tự động hóa Hậu cần trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Tự động hóa Hậu cần trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành tự động hóa hậu cần

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Tự động hóa Hậu cần năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Tự động hóa Hậu cần bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.