Phân tích thị trường thiết bị nha khoa Ấn Độ

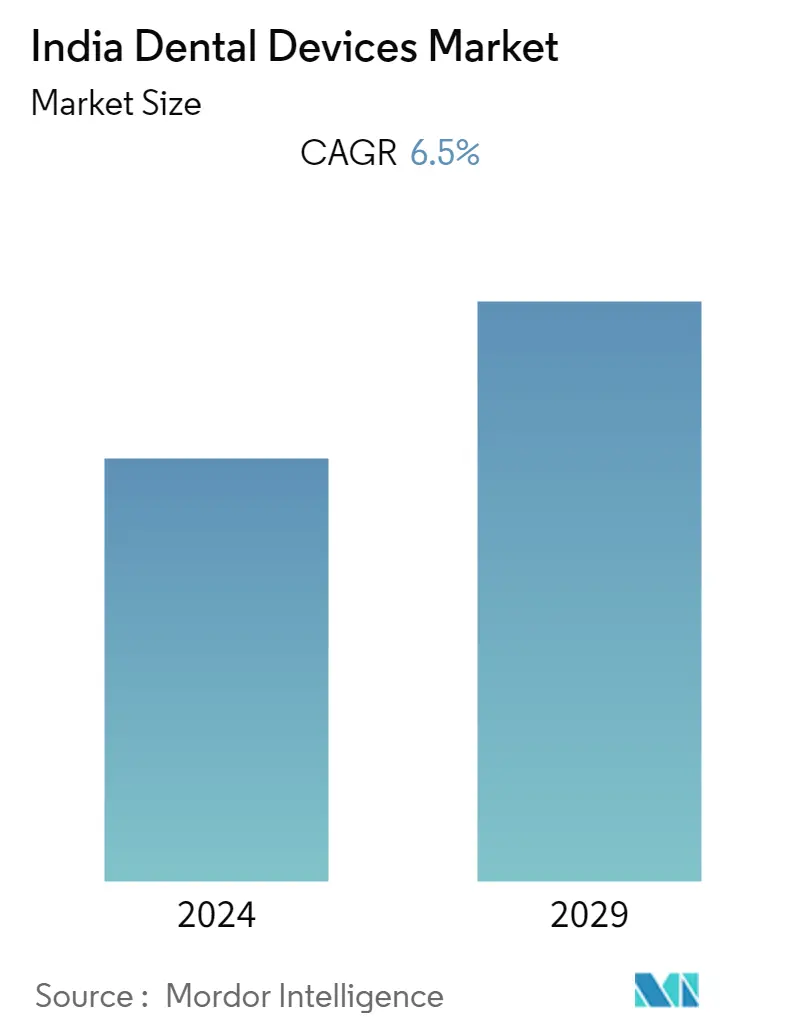

Thị trường Thiết bị Nha khoa Ấn Độ dự kiến sẽ đạt tốc độ CAGR là 6,5% trong giai đoạn dự báo (2022-2027).

Đại dịch COVID-19 đã và đang làm thay đổi sự tăng trưởng của nhiều thị trường và tác động tức thời của đại dịch là rất đa dạng. Trong khi một số ngành chứng kiến nhu cầu giảm, nhiều ngành khác vẫn không bị ảnh hưởng và đang có dấu hiệu tăng trưởng đầy hy vọng. Ban đầu, sự bùng phát của COVID-19 cho thấy tác động mạnh mẽ đến thị trường thiết bị nha khoa Ấn Độ vì số lượt bệnh nhân đến phòng khám nha khoa và bệnh viện đã giảm đáng kể do các biện pháp giãn cách xã hội và khóa cửa được các chính phủ trên toàn cầu thực hiện.

Số lượng cấy ghép nha khoa và các thủ thuật răng miệng được thực hiện ngày càng tăng do sự gia tăng các chứng rối loạn răng miệng, đặc biệt là ở người trẻ và người già. Sâu răng, khối u ác tính ở miệng và rối loạn nha chu đều là những mối lo ngại lớn về sức khỏe răng miệng ở Hoa Kỳ. Theo blog tháng 10 năm 2020 của Dự án Borgen về Các vấn đề về sức khỏe răng miệng ở Ấn Độ, các vấn đề về sức khỏe răng miệng rất quan trọng ở Ấn Độ vì quốc gia này có tỷ lệ ung thư miệng cao nhất thế giới. Vệ sinh răng miệng kém, sử dụng thuốc lá và chế độ ăn nhiều đường đều là những yếu tố góp phần gây ra chứng rối loạn răng miệng ở Ấn Độ. Hơn nữa, ở Ấn Độ, sự thiếu hiểu biết về tầm quan trọng của sức khỏe răng miệng góp phần gây ra các vấn đề về răng miệng. Cũng theo nguồn tin này, 85% đến 90% người lớn và 60 đến 80% trẻ em bị sâu răng ở Ấn Độ. Ngoài ra, khoảng 30% trẻ em có hàm và răng lệch lạc.

Tuy nhiên, chi phí điều trị cao và thiếu nhận thức về sức khỏe răng miệng ở nhiều quốc gia đang phát triển, như Ấn Độ, đã hạn chế việc mở rộng thị trường.

Xu hướng thị trường thiết bị nha khoa Ấn Độ

Phân khúc thiết bị X quang dự kiến sẽ đạt mức tăng trưởng cao trong giai đoạn dự báo

Đại dịch COVID-19 đã tác động đáng kể đến ngành nha khoa của Ấn Độ. Theo một bài báo xuất bản vào tháng 5 năm 2021 về tác động của lệnh phong tỏa vì COVID-19 đối với số lượng bệnh nhân ngoại trú liên quan đến ung thư miệng tại các cơ sở nha khoa Ấn Độ, số lượng bệnh nhân mắc các chứng rối loạn ác tính tiềm ẩn ở miệng (OPMD) và ung thư miệng (OC) đã giảm đáng kể sau khi phong tỏa.

X quang nha khoa bao gồm chụp X quang thường được gọi là chụp X-quang. Các nha sĩ sử dụng phim X quang vì nhiều lý do, bao gồm tìm kiếm các cấu trúc răng ẩn, khối u ác tính hoặc lành tính, mất xương và sâu răng.

Sâu răng, nhiễm trùng và những thay đổi khác về mật độ xương và dây chằng nha chu có vẻ sẫm màu hơn vì tia X dễ dàng xuyên qua các cấu trúc ít đậm đặc hơn này. Phục hình răng (trám răng, mão răng) có thể sáng hơn hoặc tối hơn, tùy thuộc vào mật độ của vật liệu.

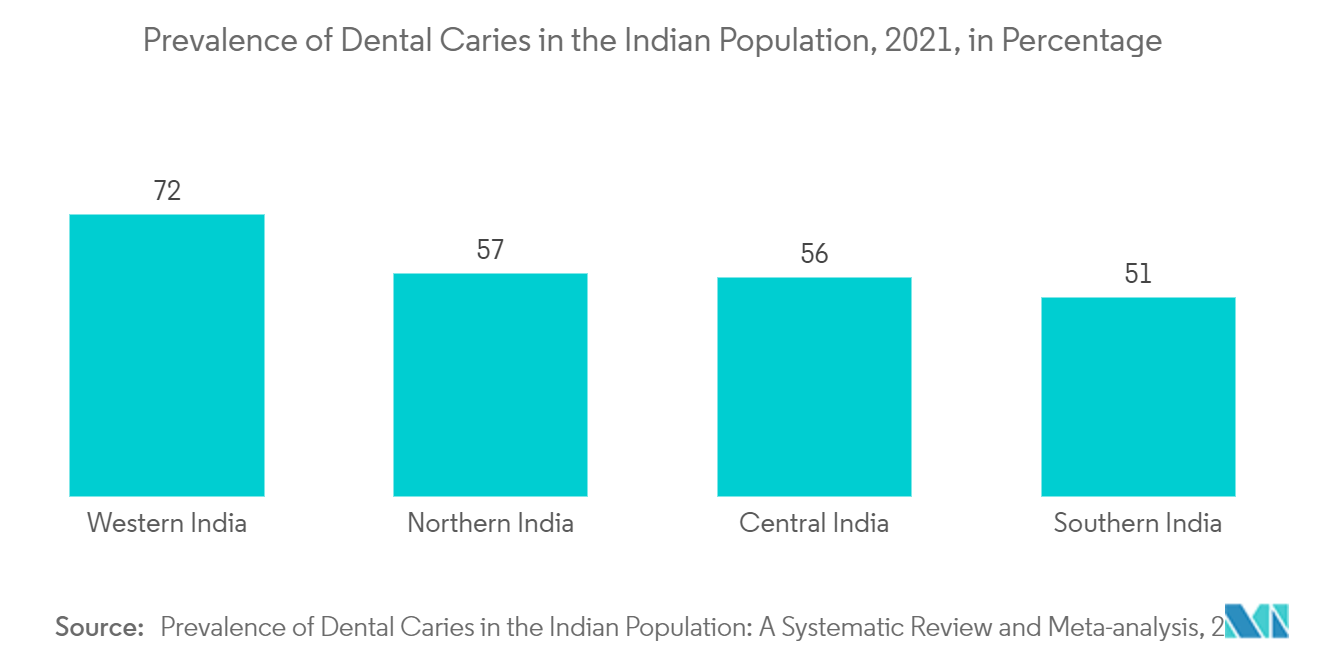

Tỷ lệ sâu răng ngày càng tăng ở Ấn Độ. Theo nghiên cứu được công bố vào tháng 6 năm 2021 về Tỷ lệ mắc bệnh sâu răng ở dân số Ấn Độ Đánh giá có hệ thống và phân tích tổng hợp, tỷ lệ mắc bệnh sâu răng nói chung là 54,16%, trong khi tỷ lệ mắc bệnh theo độ tuổi cụ thể là 62% ở bệnh nhân trên 18 tuổi. và 52% ở độ tuổi 3-18. Các xu hướng gần đây ở Ấn Độ cho thấy sự gia tăng các vấn đề sức khỏe ở vùng miệng, trong đó nổi bật nhất là sâu răng, đã cho thấy sự gia tăng đồng đều trong nửa cuối thế kỷ trước không chỉ về tỷ lệ lưu hành mà còn về tỷ lệ Mức độ nghiêm trọng của bệnh.

Do đó, tỷ lệ sâu răng ngày càng tăng trên khắp Ấn Độ giúp tăng nhu cầu chụp X quang nha khoa, điều này được kỳ vọng sẽ giúp thị trường tăng trưởng.

Tổng quan về ngành thiết bị nha khoa Ấn Độ

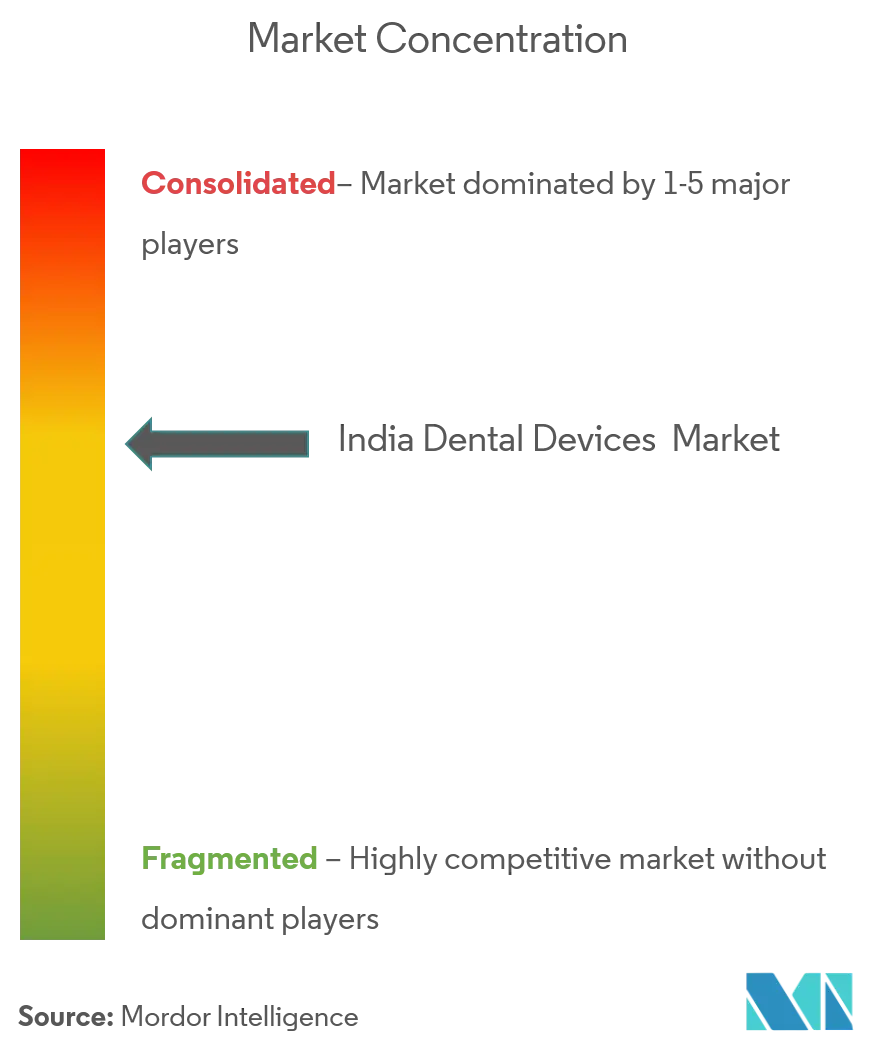

Thị trường thiết bị nha khoa có tính cạnh tranh vừa phải do có những công ty đã có tên tuổi trên thị trường. 3M, Carestream Health Inc., Danaher Corporation và Dentsply Sirona là một số công ty chủ chốt trên thị trường. Thị trường cũng có sự hiện diện của một số công ty nhỏ hơn nắm giữ thị phần đáng kể.

Dẫn đầu thị trường thiết bị nha khoa Ấn Độ

3M

Dentsply Sirona

GE Healthcare

Philips Healthcare

Siemens Healthineers

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị nha khoa Ấn Độ

- Vào tháng 11 năm 2021, nhà sản xuất vật liệu nha khoa Prevest DenPro Limited có trụ sở tại Jammu đã ra mắt ba vật liệu sinh học cải tiến trong lĩnh vực chăm sóc sức khỏe răng miệng.

- Vào tháng 8 năm 2021, Vatech, nhà sản xuất thiết bị hình ảnh nha khoa toàn cầu, báo cáo rằng họ đã ra mắt một nền tảng thương mại điện tử để bán và phân phối vật tư nha khoa ở Ấn Độ. Động thái này là một phần trong chiến lược rộng lớn hơn của Vatech nhằm đa dạng hóa lợi ích kinh doanh tại các quốc gia có thị phần lớn nhất.

Phân khúc ngành công nghiệp thiết bị nha khoa của Ấn Độ

Theo phạm vi của báo cáo, dụng cụ nha khoa là công cụ mà các chuyên gia nha khoa sử dụng để điều trị nha khoa. Chúng bao gồm các công cụ để kiểm tra, thao tác, điều trị, phục hồi và loại bỏ răng cũng như các cấu trúc miệng xung quanh. Dụng cụ tiêu chuẩn được sử dụng để kiểm tra, phục hồi, nhổ răng và thao tác với các mô. Các thiết bị và vật tư tiêu hao được bảo hiểm chỉ được sử dụng hạn chế ở các bệnh viện và phòng khám. Thị trường Thiết bị Nha khoa Ấn Độ được phân chia theo Sản phẩm (Thiết bị Chẩn đoán và Thông thường (Laser Nha khoa (Laser mô mềm và Tất cả Laser mô), Thiết bị X quang, Ghế và Thiết bị Nha khoa cũng như Thiết bị Chẩn đoán và Tổng quát Khác), Vật tư tiêu hao Nha khoa (Vật liệu sinh học nha khoa, Cấy ghép nha khoa, mão răng và cầu răng cũng như các vật tư tiêu hao nha khoa khác) và các thiết bị nha khoa khác), Điều trị (Chỉnh nha, Nội nha, Nha chu và Phục hình răng), Người dùng cuối (Bệnh viện, Phòng khám và Người dùng cuối khác). Báo cáo cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia trên khắp các khu vực chính trên toàn cầu . Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Thiết bị chẩn đoán và tổng quát | Laser nha khoa | Laser mô mềm |

| Tất cả Laser mô | ||

| Thiết bị X quang | ||

| Ghế và thiết bị nha khoa | ||

| Thiết bị chẩn đoán và tổng quát khác | ||

| Vật tư nha khoa | Vật liệu sinh học nha khoa | |

| Cấy ghép nha khoa | ||

| Vương miện và cầu | ||

| Vật tư nha khoa khác | ||

| Thiết bị nha khoa khác |

| chỉnh nha |

| nội nha |

| nha chu |

| phục hình răng |

| Bệnh viện |

| Phòng khám |

| Người dùng cuối khác |

| Theo sản phẩm | Thiết bị chẩn đoán và tổng quát | Laser nha khoa | Laser mô mềm |

| Tất cả Laser mô | |||

| Thiết bị X quang | |||

| Ghế và thiết bị nha khoa | |||

| Thiết bị chẩn đoán và tổng quát khác | |||

| Vật tư nha khoa | Vật liệu sinh học nha khoa | ||

| Cấy ghép nha khoa | |||

| Vương miện và cầu | |||

| Vật tư nha khoa khác | |||

| Thiết bị nha khoa khác | |||

| Bằng cách điều trị | chỉnh nha | ||

| nội nha | |||

| nha chu | |||

| phục hình răng | |||

| Bởi người dùng cuối | Bệnh viện | ||

| Phòng khám | |||

| Người dùng cuối khác | |||

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị nha khoa Ấn Độ

Quy mô Thị trường Thiết bị Nha khoa Ấn Độ hiện tại là bao nhiêu?

Thị trường Thiết bị Nha khoa Ấn Độ dự kiến sẽ đạt tốc độ CAGR là 6,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Thiết bị Nha khoa Ấn Độ?

3M, Dentsply Sirona, GE Healthcare, Philips Healthcare, Siemens Healthineers là những công ty lớn hoạt động tại Thị trường Thiết bị Nha khoa Ấn Độ.

Thị trường Thiết bị Nha khoa Ấn Độ này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Thiết bị Nha khoa Ấn Độ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Nha khoa Ấn Độ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành thiết bị nha khoa Ấn Độ

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị Nha khoa Ấn Độ năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Thiết bị Nha khoa Ấn Độ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.