Phân tích thị trường theo dõi đường huyết ở Châu Âu

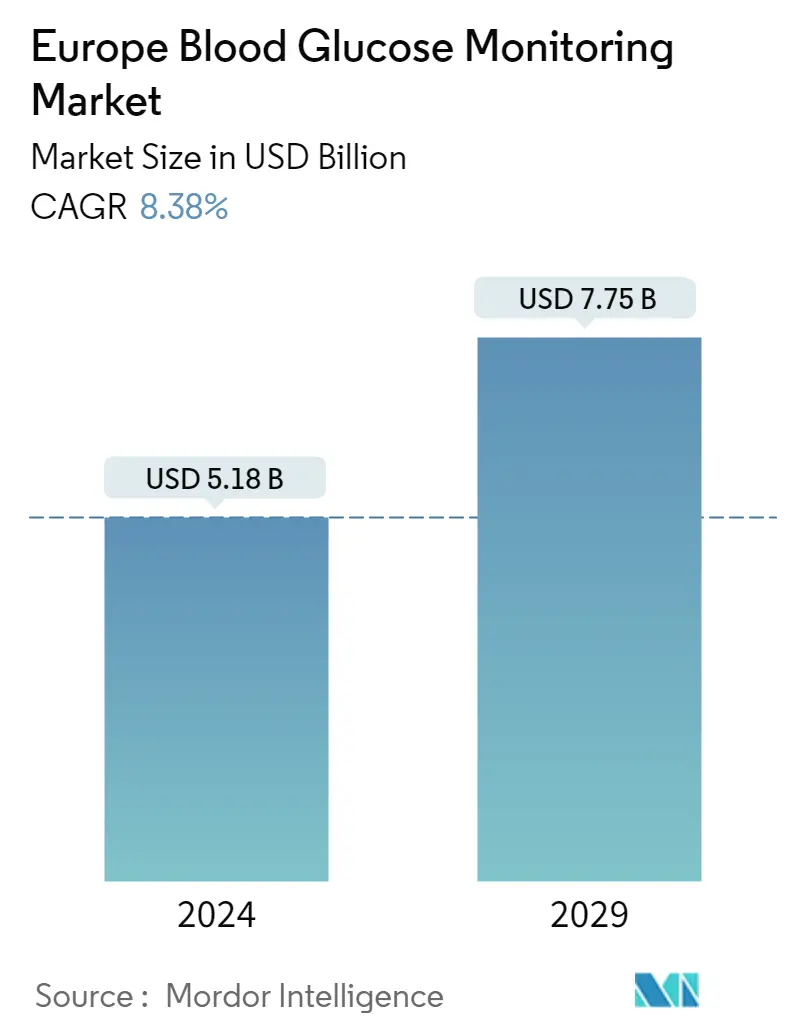

Quy mô Thị trường Theo dõi Đường huyết Châu Âu ước tính đạt 5,18 tỷ USD vào năm 2024 và dự kiến sẽ đạt 7,75 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 8,38% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã tác động đáng kể đến thị trường theo dõi đường huyết. Bệnh nhân tiểu đường loại 1 bị ảnh hưởng nhiều hơn trong Covid-19. Những người mắc bệnh tiểu đường có hệ thống miễn dịch yếu, vì vậy, với Covid-19, hệ thống miễn dịch sẽ yếu đi rất nhanh. Người mắc bệnh tiểu đường sẽ có nhiều nguy cơ mắc các biến chứng nghiêm trọng hơn người bình thường. Theo danh mục bệnh tiểu đường, chi phí ước tính cho mỗi lần nhập viện trong đợt COVID-19 đầu tiên ở châu Âu dao động từ 25.018 EUR đối với bệnh nhân tiểu đường loại 2 được kiểm soát đường huyết tốt đến 57.244 EUR đối với bệnh nhân tiểu đường loại 1 có khả năng kiểm soát đường huyết kém, phản ánh nguy cơ phải chăm sóc đặc biệt, hỗ trợ máy thở cao hơn và thời gian nằm viện lâu hơn. Chi phí ước tính cho bệnh nhân không mắc bệnh tiểu đường là 16.993 EUR. Tổng chi tiêu trực tiếp dự kiến cho dịch vụ chăm sóc thứ cấp do COVID-19 ở châu Âu là 13,9 tỷ euro. Chi phí điều trị bệnh đái tháo đường chiếm 23,5% tổng chi phí.

Các nước châu Âu đang phải chịu gánh nặng chi tiêu cao cho bệnh tiểu đường. Theo IDF, tổng chi tiêu cho bệnh tiểu đường ở châu Âu trong dân số từ 20-79 tuổi là 156 tỷ USD và dự kiến sẽ tăng lên 174 tỷ USD vào năm 2040. Theo thống kê khác từ IDF, mỗi năm có 21.600 trẻ em mắc bệnh này. được thêm vào nhóm dân số mắc bệnh tiểu đường loại 1. Những số liệu này chỉ ra rằng khoảng 9% tổng chi tiêu chăm sóc sức khỏe được chi cho bệnh tiểu đường ở châu Âu. Đối với những bệnh nhân dựa vào máy bơm insulin hoặc liệu pháp tiêm nhiều lần hàng ngày (MDI), CGM là một công cụ hiệu quả giúp cải thiện cân bằng đường huyết mà không làm tăng thêm nguy cơ hạ đường huyết nghiêm trọng.

Do đó, nhờ các yếu tố nói trên, thị trường được nghiên cứu được dự đoán sẽ chứng kiến sự tăng trưởng trong giai đoạn phân tích.

Xu hướng thị trường theo dõi đường huyết ở Châu Âu

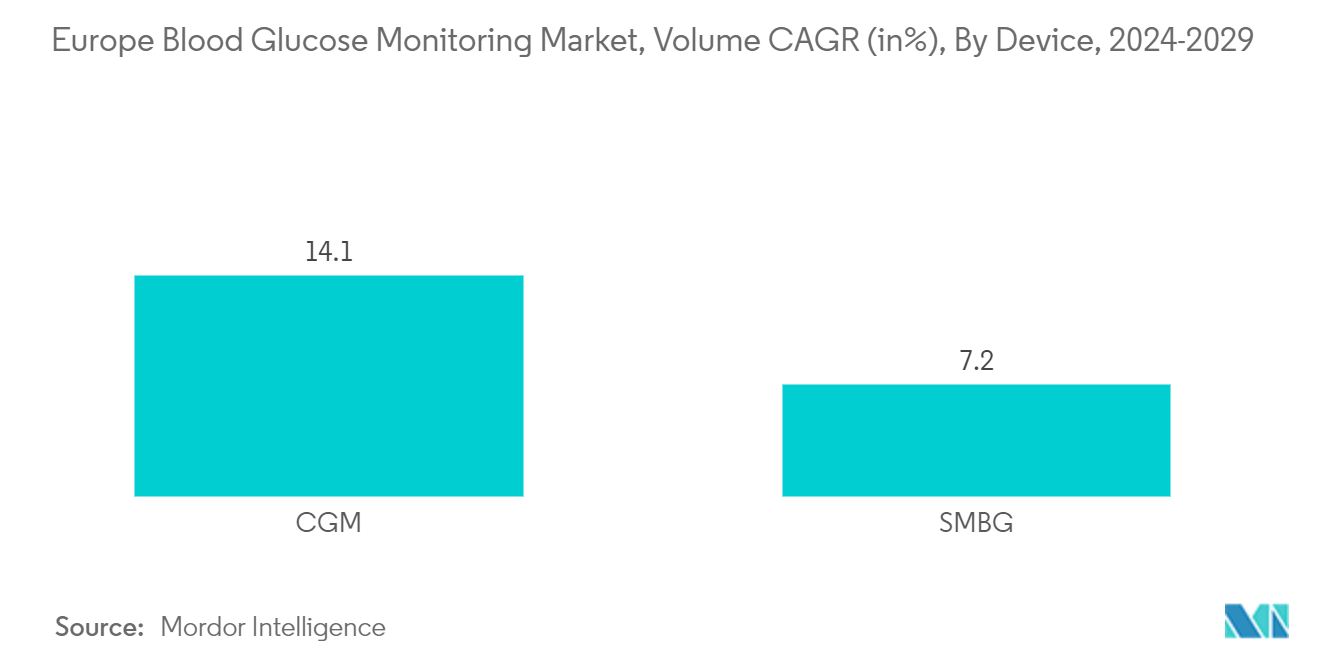

Theo dõi đường huyết liên tục chiếm thị phần cao nhất ở thị trường theo dõi đường huyết ở châu Âu.

CGM được sử dụng để cung cấp một bức tranh mô tả sâu hơn về mô hình và xu hướng đường huyết so với những gì có thể đạt được bằng cách kiểm tra mức đường huyết thường xuyên truyền thống theo những khoảng thời gian nhất định. Các thiết bị CGM hiện tại có thể hiển thị hồi cứu xu hướng lượng đường trong máu bằng cách tải xuống dữ liệu hoặc đưa ra hình ảnh thời gian thực về mức đường huyết thông qua màn hình máy thu. Hầu hết các CGM thời gian thực có thể cảnh báo cho bệnh nhân, cha mẹ hoặc người chăm sóc trong các lần thăm khám đường huyết thực tế hoặc đang chờ xử lý để tạo điều kiện quản lý lượng đường trong máu kịp thời. Yếu tố này, cùng với thực tế là các thiết bị CGM đang trở nên rẻ hơn cùng với sự ra đời của các công nghệ mới, như tích hợp điện thoại di động, thị trường CGM dự kiến sẽ chứng kiến sự tăng trưởng ổn định trong giai đoạn dự báo.

Các thiết bị CGM hiện tại hiển thị bản trình bày chi tiết về các mẫu và xu hướng đường huyết so với việc kiểm tra mức đường huyết định kỳ theo các khoảng thời gian đã định. Những công nghệ này khắc phục được nhiều hạn chế của việc tự theo dõi đường huyết (SMBG) bằng ngón tay, cho phép vượt xa chỉ số HbA1c để kiểm tra kiểm soát đường huyết trong bệnh tiểu đường. Hơn nữa, các thiết bị theo dõi lượng đường huyết liên tục hiện nay có thể hiển thị lại xu hướng lượng đường trong máu bằng cách tải xuống dữ liệu hoặc đưa ra hình ảnh thời gian thực về lượng đường huyết thông qua màn hình máy thu.

Các cảm biến theo dõi đường huyết liên tục (CGM) đã mở ra các kịch bản mới để đánh giá ngoại tuyến hiệu quả của kế hoạch điều trị cho từng bệnh nhân và kích thích phát triển các ứng dụng trực tuyến đổi mới, chẳng hạn như hệ thống cảnh báo hạ đường huyết/tăng đường huyết và thuật toán điều khiển vòng kín tuyến tụy nhân tạo.

Vào tháng 6 năm 2022, Cequr, công ty hàng đầu về công nghệ thiết bị trị bệnh tiểu đường, đã phát hành thiết bị phân phối insulin mới nhất và cải tiến nhất, Bút Insulin 2.0TM. Chiếc bút đủ nhỏ để người dùng luôn có thể đeo trên người và còn được tích hợp máy đo đường huyết để người dùng có thể theo dõi lượng đường trong máu suốt cả ngày.

Sự gia tăng nhận thức quốc gia về bệnh tiểu đường được dự đoán sẽ thúc đẩy việc áp dụng cả SMBG và CGM nhờ vào việc điều trị tiên lượng và chẩn đoán bệnh tiểu đường.

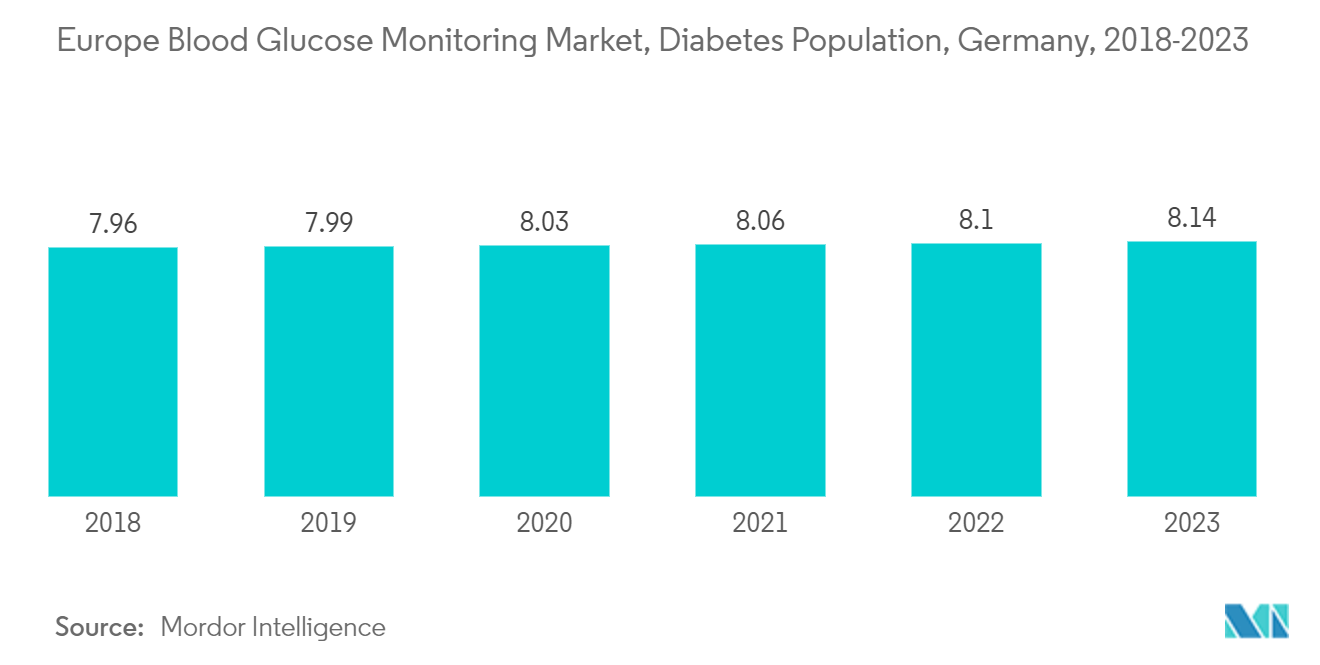

Đức dự kiến sẽ thống trị thị trường theo dõi đường huyết ở châu Âu.

Năm 2022, Đức chiếm 31,87% thị trường châu Âu. Theo Trung tâm Tiểu đường Đức (DDZ), ít nhất 7,2% dân số ở Đức hiện đang mắc bệnh tiểu đường và con số này sẽ tăng đáng kể trong hai thập kỷ tới. Tỷ lệ mắc bệnh tiểu đường loại 1 2 đã biết ở người trưởng thành ở Đức là rất cao, cùng với đó là nhiều bệnh nhân chưa được chẩn đoán mắc bệnh. Do dân số già và lối sống không lành mạnh, tỷ lệ mắc bệnh tiểu đường loại 2 dự kiến sẽ tăng đều đặn trong vài năm tới. Trong thời gian diễn ra dịch bệnh COVID-19, Bộ Y tế thông báo rằng Đức đã mua 200.000 liều cocktail kháng thể thử nghiệm với giá 400 triệu EUR để quản lý tại các bệnh viện đại học và chỉ sử dụng cho những bệnh nhân tiểu đường có nguy cơ cao ở giai đoạn đầu của bệnh. Ít nhất 7,2% dân số ở Đức hiện mắc bệnh tiểu đường, phần lớn trong số đó là bệnh tiểu đường loại 2, tùy theo ước tính. Số người mắc bệnh tiểu đường sẽ tăng lên đáng kể trong hai thập kỷ tới. Theo các nhà nghiên cứu từ Viện Robert Koch (RKI) ở Berlin và Trung tâm Tiểu đường Đức (DDZ) ở Düsseldorf, có tới 12 triệu người ở Đức có thể mắc bệnh tiểu đường loại 2 trong 20 năm tới. Từ năm 2015 đến năm 2040, con số này sẽ tăng lên tới 77%.

Hiệp hội Tiểu đường Đức là một trong những hiệp hội khoa học y tế lớn nhất ở Đức. Tổ chức này hỗ trợ nghiên cứu và đào tạo nhân viên y tế và phát triển các hướng dẫn y tế để chẩn đoán bệnh tiểu đường.

Do đó, nhờ các yếu tố trên, sự tăng trưởng của thị trường được nghiên cứu được dự đoán ở Khu vực Châu Âu.

Tổng quan về ngành theo dõi đường huyết ở Châu Âu

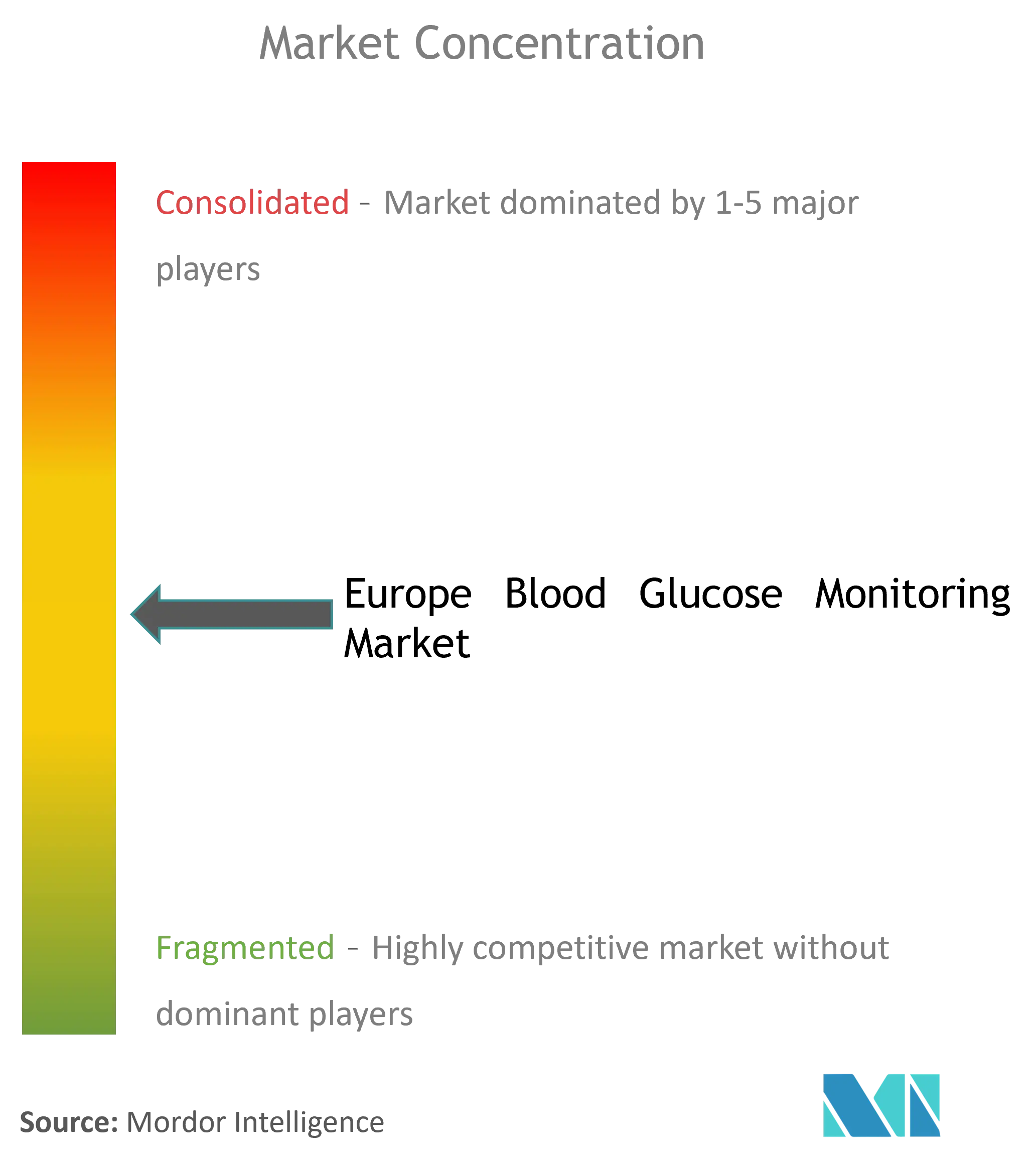

Thị trường theo dõi đường huyết rất phân mảnh, có rất ít nhà sản xuất lớn có mặt trên thị trường. Thị trường thiết bị CGM bị thống trị bởi các công ty lớn như Dexcom, Medtronics, Abbott và Senseonics. Thị trường thiết bị BGM bao gồm nhiều công ty chung chung hơn như Roche, LifeScan, Arkray, Ascensia, v.v. Những đổi mới công nghệ trong thời gian gần đây đã giúp các công ty tăng cường sự hiện diện trên thị trường.

Dẫn đầu thị trường theo dõi đường huyết ở Châu Âu

Dexcom

Abbott

Johnson & Johnson

Medtronic

F. Hoffmann-La Roche AG

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường theo dõi đường huyết ở Châu Âu

- Tháng 3 năm 2022: DexCom thông báo đã nhận được Dấu CE cho hệ thống G7 CGM của mình ở Châu Âu, dành cho những người mắc bệnh tiểu đường từ hai tuổi trở lên, bao gồm cả phụ nữ mang thai. Với sự chấp thuận này, CGM thời gian thực rất phổ biến và bán chạy nhất trên thế giới giờ đây mạnh mẽ hơn và dễ sử dụng hơn với một ứng dụng di động nhỏ, tất cả trong một có thể đeo được và được thiết kế lại hoàn toàn.

- Tháng 2 năm 2021: Roche công bố ra mắt hệ thống Accu-Chek Instant mới, một hệ thống theo dõi đường huyết (BGM) 'được kết nối' mới, hỗ trợ và cho phép phương pháp tiếp cận Quản lý bệnh tiểu đường cá nhân hóa tích hợp (iPDM) của Roche. Accu-Chek Instant có tính năng kết nối hỗ trợ Bluetooth với ứng dụng mySugr, cho phép truyền kết quả đường huyết không dây sang ứng dụng mySugr.

Phân khúc ngành theo dõi đường huyết ở Châu Âu

Một trong những cách tốt nhất để hiểu bệnh tiểu đường và ảnh hưởng của các bữa ăn, thuốc và hoạt động khác nhau đến bệnh tiểu đường là kiểm tra lượng đường trong máu của bạn. Theo dõi lượng đường trong máu có thể hỗ trợ bác sĩ đưa ra chiến lược quản lý căn bệnh này. Thị trường thuốc Insulin người ở Châu Âu được phân chia thành Thuốc (Insulin cơ bản hoặc tác dụng kéo dài, Insulin tác dụng nhanh hoặc nhanh, Insulin người truyền thống, Insulin kết hợp và Insulin sinh học tương tự) và Địa lý. Báo cáo đưa ra giá trị (tính bằng triệu USD) và khối lượng (tính bằng đơn vị triệu) cho các phân khúc trên. Chúng tôi sẽ cung cấp bảng phân tích theo từng phân khúc (Giá trị và Khối lượng) cho tất cả các quốc gia được đề cập trong Mục lục.

| Thiết bị đo đường huyết |

| Que thử |

| Lancet |

| Cảm biến |

| Độ bền |

| Pháp |

| nước Đức |

| Nước Ý |

| Tây ban nha |

| Vương quốc Anh |

| Nga |

| Phần còn lại của châu Âu |

| Thiết bị đo đường huyết tự theo dõi | Thiết bị đo đường huyết |

| Que thử | |

| Lancet | |

| Theo dõi glucose liên tục | Cảm biến |

| Độ bền | |

| Địa lý | Pháp |

| nước Đức | |

| Nước Ý | |

| Tây ban nha | |

| Vương quốc Anh | |

| Nga | |

| Phần còn lại của châu Âu |

Câu hỏi thường gặp về nghiên cứu thị trường theo dõi đường huyết ở Châu Âu

Thị trường theo dõi đường huyết châu Âu lớn đến mức nào?

Quy mô Thị trường Theo dõi Đường huyết Châu Âu dự kiến sẽ đạt 5,18 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 8,38% để đạt 7,75 tỷ USD vào năm 2029.

Quy mô thị trường theo dõi đường huyết châu Âu hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Theo dõi Đường huyết Châu Âu dự kiến sẽ đạt 5,18 tỷ USD.

Ai là người chơi chính trong thị trường theo dõi đường huyết châu Âu?

Dexcom, Abbott, Johnson & Johnson, Medtronic, F. Hoffmann-La Roche AG là những công ty lớn hoạt động tại Thị trường Theo dõi Đường huyết Châu Âu.

Thị trường theo dõi đường huyết Châu Âu này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Theo dõi Đường huyết Châu Âu ước tính là 4,78 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường của Thị trường theo dõi đường huyết châu Âu trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường theo dõi đường huyết châu Âu trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành máy đo đường huyết của EU

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Máy đo đường huyết EU năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Glucometer của EU bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.