Phân tích thị trường giám sát bài viết điện tử (EAS)

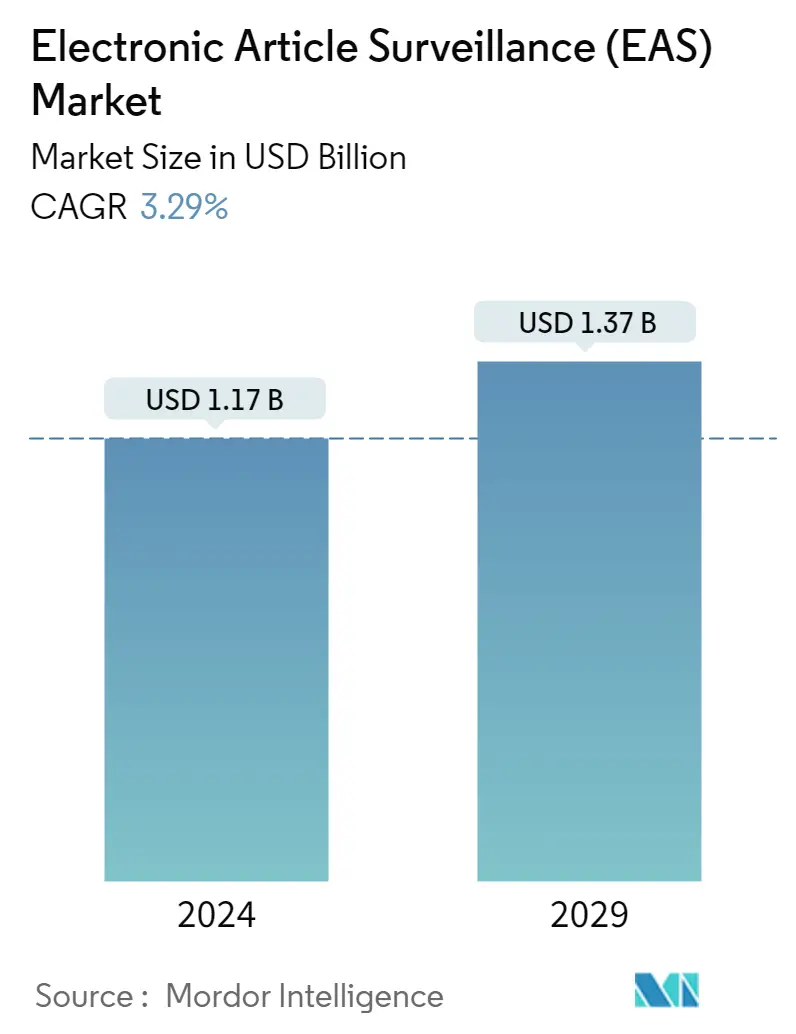

Quy mô Thị trường Giám sát Bài viết Điện tử ước tính đạt 1,17 tỷ USD vào năm 2024 và dự kiến sẽ đạt 1,37 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 3,29% trong giai đoạn dự báo (2024-2029).

- Tần suất trộm cắp trong cửa hàng và tội phạm bán lẻ có tổ chức ngày càng tăng đã khiến các nhà bán lẻ đầu tư vào các giải pháp bảo mật mạnh mẽ như hệ thống EAS để bảo vệ tài sản của họ và giảm thiểu tổn thất. Sự tiến bộ của công nghệ và đổi mới đã tác động đến hệ thống EAS trong những năm gần đây.

- Mối đe dọa của tội phạm bán lẻ có tổ chức tiếp tục gia tăng trên toàn thế giới. Tội phạm bán lẻ có tổ chức, từ các vụ trộm hàng hóa trắng trợn của các băng đảng hung hãn cho đến các nhóm lừa đảo người mua hàng trực tuyến tinh vi, đang ngày càng trở thành mối lo ngại đối với các nhà bán lẻ. Do đó, việc bảo vệ khỏi trộm cắp, thất thoát hàng tồn kho và trộm cắp đang trở thành vấn đề chính đối với các cửa hàng bán lẻ, tạo ra nhu cầu về các sản phẩm EAS và do đó thúc đẩy sự tăng trưởng đáng kể của thị trường được nghiên cứu.

- Trộm cắp trong cửa hàng là nguyên nhân chính khiến ngành bán lẻ thu hẹp lại. Số lượng người trộm cắp ngày càng tăng trên toàn thế giới đã làm tăng nhu cầu về hệ thống giám sát hàng hóa điện tử, đặc biệt là trong ngành bán lẻ. Sử dụng EAS giúp giảm nhu cầu giám sát toàn diện trong mọi lĩnh vực, tiết kiệm khoản đầu tư đáng kể và mang lại sự bảo mật cho sản phẩm.

- Hơn nữa, xu hướng hoạt động kỹ thuật số ngày càng tăng và tiềm năng tăng trưởng ngày càng tăng ở các thị trường mới nổi là một số cơ hội quan trọng cho các nhà cung cấp EAS. Các cửa hàng may mặc, thời trang dự kiến sẽ chiếm thị phần lớn về công nghệ EAS.

- Tuy nhiên, các khía cạnh như nhu cầu đầu tư thêm để triển khai các giải pháp EAS và sự gián đoạn trong ngành bán lẻ ảnh hưởng đến nhu cầu được dự đoán là những yếu tố quan trọng cản trở sự tăng trưởng của thị trường được nghiên cứu trong suốt giai đoạn dự báo.

- Trong đợt bùng phát COVID-19, tốc độ tăng trưởng của thị trường chậm lại đáng kể do các cửa hàng trên toàn thế giới tạm thời đóng cửa, bao gồm các cửa hàng quần áo, thời trang và các cửa hàng bách hóa khác. Trong kịch bản hậu COVID-19, lĩnh vực bán lẻ đang có sự tăng trưởng đáng kể, điều này được kỳ vọng sẽ làm tăng nhu cầu về EAS.

Xu hướng thị trường giám sát bài viết điện tử (EAS)

Quần áo và phụ kiện thời trang nắm giữ thị phần đáng kể

- Giám sát vật phẩm điện tử (EAS) giúp các nhà bán lẻ quần áo phát hiện và ngăn chặn hành vi trộm cắp, bảo vệ mọi thứ từ quần jean và túi xách hàng hiệu cho đến áo khoác da và giày. Thẻ hoặc nhãn cảm biến được gắn vào các mặt hàng và được nhân viên gỡ bỏ hoặc vô hiệu hóa khi các mặt hàng được mua hoặc kiểm tra đúng cách.

- Việc tích hợp EAS vào quần áo và phụ kiện thời trang được thúc đẩy bởi các lợi ích liên quan như dễ sử dụng, giảm bớt công sức, mở rộng hoạt động bán hàng và xây dựng thương hiệu, giao hàng tại cửa hàng nhanh hơn và trải nghiệm khách hàng tốt hơn.

- Khả năng hiển thị hàng hóa bằng các giải pháp dựa trên nhận dạng tần số vô tuyến (RFID) cung cấp thông tin chi tiết về vị trí và số lượng giày dép và quần áo từ nguồn đến cửa hàng để giảm chi phí tồn kho, giảm tồn kho, đồng thời tăng doanh thu và lợi nhuận.

- Quần áo thường được bảo mật bằng cách sử dụng thẻ bảo mật cứng có nhiều hình dạng khác nhau với cơ chế hoạt động và sức mạnh khác nhau. Mỗi yếu tố này đều cải thiện tính bảo mật của các mặt hàng.

- Để cân nhắc về an toàn, nên sử dụng nhãn hình tròn hoặc hình vỏ sò vì chúng ít có khả năng bị bong tróc hơn. Đồng thời, người ta cũng chú ý đến kích thước đầu đinh để đảm bảo an toàn. Đầu đinh càng lớn thì càng khó kéo quần áo mà không làm hỏng món đồ và khiến nó không thể sử dụng được do bị trộm cắp trong cửa hàng. Ngoài ra, nhãn mực còn được sử dụng trên quần áo và có thể được áp dụng để nâng cao nhãn EAS. Nhãn nhuộm mực sẽ tiết mực vĩnh viễn lên quần áo nếu nhãn bị giả mạo, đảm bảo chiến lược từ chối lợi nhuận.

- Giải pháp dựa trên RFID (Nhận dạng qua tần số vô tuyến) hiển thị chính xác có bao nhiêu giày và quần áo đang trên đường từ nhà máy đến cửa hàng. Điều này có nghĩa là chi phí tồn kho thấp hơn, ít hàng tồn kho hơn, doanh thu và lợi nhuận cao hơn.

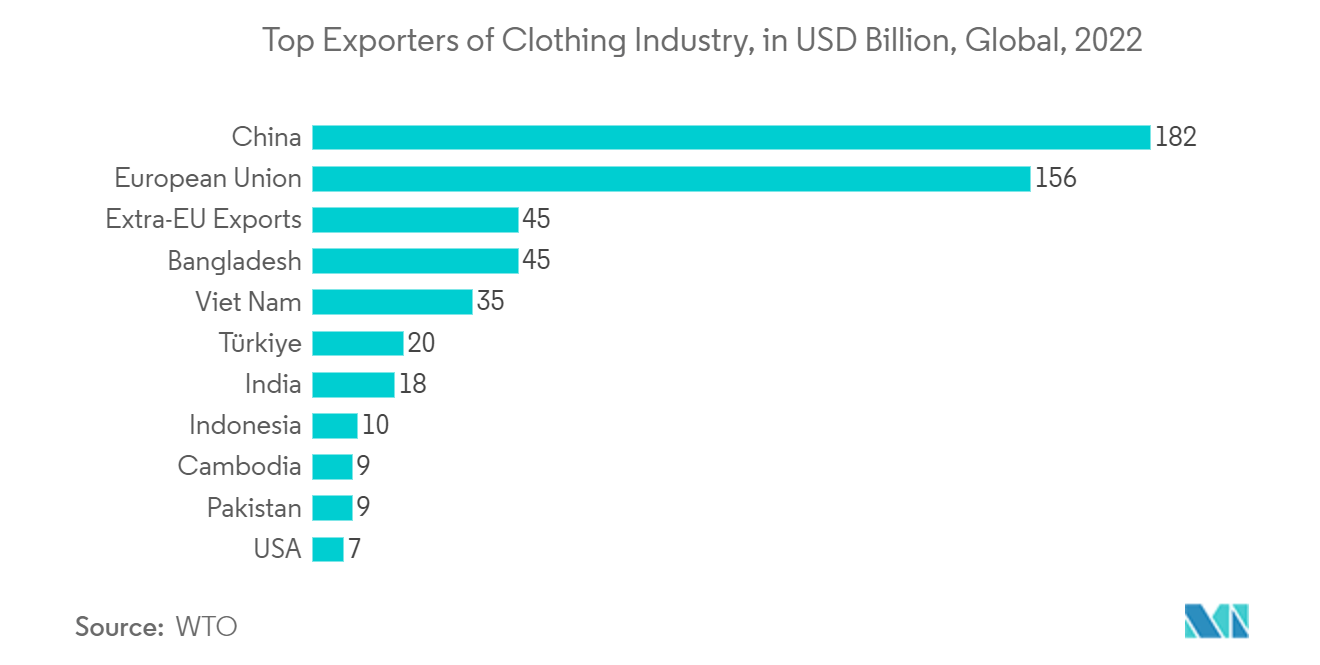

- Theo khu vực, Châu Á Thái Bình Dương được dự đoán sẽ tăng trưởng do nhu cầu về quần áo và phụ kiện thời trang ngày càng tăng cũng như xuất khẩu hàng thời trang ngày càng tăng. Theo Tạp chí Thống kê Thương mại Thế giới 2023, Trung Quốc là nước xuất khẩu hàng đầu ngành may mặc vào năm 2022, với tổng giá trị xuất khẩu là 182 tỷ USD. Giá trị xuất khẩu của Bangladesh và Việt Nam lần lượt đạt 45 tỷ USD và 35 tỷ USD. Việc xuất khẩu quần áo ngày càng tăng dự kiến sẽ thúc đẩy doanh số bán lẻ quần áo, từ đó dự kiến sẽ thúc đẩy tăng trưởng của phân khúc này.

Châu Á Thái Bình Dương đạt mức tăng trưởng lớn

- Trong ngành bán lẻ của Ấn Độ, mua sắm hàng xa xỉ đang dần thu hút được sự chú ý. Hoạt động mua sắm ngày càng tăng đã dẫn đến doanh số bán hàng của những người chơi hàng xa xỉ trực tuyến tăng lên vì người tiêu dùng vẫn đang thử các phương pháp mới để có được những thứ xa xỉ và quý hiếm.

- Theo Tổ chức Tài sản Thương hiệu Ấn Độ (IBEF), thị trường thương mại điện tử của Ấn Độ dự kiến sẽ đạt giá trị 200 tỷ USD vào năm 2026. Nhu cầu về thương hiệu quốc tế và sản phẩm nước ngoài của người tiêu dùng kết nối kỹ thuật số ở Ấn Độ ngày càng tăng, dẫn đến nhu cầu mua sắm cao. đơn đặt hàng khối lượng cho các kho tự động tiên tiến để đáp ứng khối lượng hàng hóa nói chung ngày càng tăng. Sự gia tăng mua hàng như vậy dự kiến sẽ thúc đẩy thị trường được nghiên cứu.

- Tại Trung Quốc, trong số các phân khúc người dùng cuối, siêu thị và cửa hàng bán lẻ hàng hóa đại chúng chiếm thị phần đáng kể. Khi số lượng cửa hàng bán quần áo và phụ kiện thời trang, siêu thị và các cửa hàng bán lẻ lớn tăng lên thì nhu cầu về hệ thống EAS cũng tăng theo. Số lượng siêu thị và cửa hàng bán hàng hóa đại chúng được dự đoán sẽ tăng do nền kinh tế mở rộng mạnh mẽ, cải thiện mức sống, thu nhập khả dụng tăng, tăng tiêu dùng và thay đổi lối sống.

- Tại Nhật Bản, sự tăng trưởng của thị trường được thúc đẩy bởi nhận thức ngày càng tăng của các nhà bán lẻ và chủ cửa hàng về lợi ích của việc sử dụng ăng-ten EAS, chẳng hạn như bảo vệ khỏi thất thoát hàng tồn kho. Đây là lý do tại sao một số công ty lớn đang phát triển các hệ thống bảo mật phức tạp mang lại độ ổn định cao, phạm vi phát hiện mở rộng, giảm cảnh báo sai và khả năng chống nhiễu mạnh mẽ. Thị trường đã có triển vọng tích cực dựa trên điều này, cùng với nhu cầu ngày càng tăng về ăng-ten EAS trong lĩnh vực chăm sóc sức khỏe.

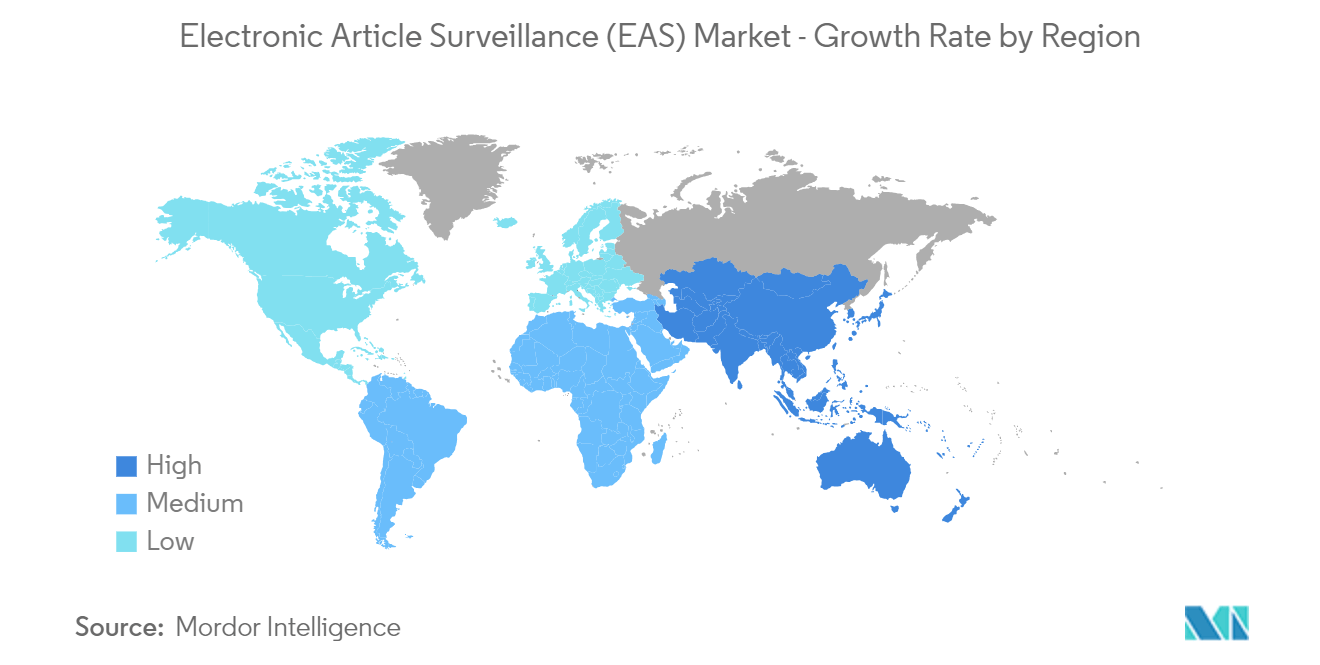

- Ở châu Á-Thái Bình Dương, các quốc gia như Bangladesh, Hàn Quốc, Singapore, Úc và Malaysia có cơ hội lớn trong thị trường giám sát bài viết điện tử (EAS). Thị trường EAS được dự đoán sẽ tăng trưởng với tốc độ đáng kể ở châu Á-Thái Bình Dương. Nhu cầu về hệ thống EAS dự kiến sẽ tăng lên khi số lượng nền tảng bán lẻ trong lĩnh vực may mặc, siêu thị và hàng hóa đại chúng tăng lên.

- Sự phát triển của các cửa hàng siêu thị đang thúc đẩy nhu cầu về hệ thống EAS tiên tiến để đáp ứng các trường hợp trộm cắp cửa hàng ngày càng gia tăng. Vào tháng 7 năm 2023, nhà điều hành chuỗi siêu thị Coles Supermarkets có trụ sở tại Úc, thuộc sở hữu của Coles Group Ltd, đã tuyên bố mở rộng hoạt động kinh doanh tại Malaysia thông qua quan hệ đối tác với Jaya Grocer Holdings Sdn Bhd, giới thiệu bộ sưu tập đa dạng gồm 200 sản phẩm. Những phát triển như vậy dự kiến sẽ thúc đẩy nhu cầu về các giải pháp và sản phẩm EAS trong khu vực.

Tổng quan về ngành Giám sát bài viết điện tử (EAS)

Thị trường hệ thống EAS có tính cạnh tranh vừa phải, với nhiều công ty toàn cầu và khu vực như Sensormatic Solutions (Johnson Controls International PLC), Nedap NV, Avery Dennison Corporation, Ketec Inc. và Checkpoint Systems Inc. (CCL Industries Inc.). Đầu tư và đổi mới vào RD ngày càng tăng, cùng với các chiến lược như quan hệ đối tác và hợp tác, dự kiến sẽ thúc đẩy tăng trưởng thị trường trong tương lai gần và mang lại cơ hội tăng trưởng tiềm năng cho những người mới tham gia thị trường trong tương lai.

Ví dụ vào tháng 4 năm 2023, Checkpoint Systems, nhà cung cấp giải pháp công nghệ RF và RFID hàng đầu, đã mua lại Alert Systems có trụ sở tại Đan Mạch, một chuyên gia hàng đầu về Internet of Things (IoT) tập trung vào phát hiện nam châm và kim loại trong lĩnh vực bán lẻ.

Vào tháng 5 năm 2023, ControlTEK, giải pháp đóng gói chống giả mạo, kiểm kê RFID, theo dõi tài sản và bảo vệ tài sản bán lẻ hàng đầu, đã cấp bằng sáng chế mới cho hệ thống EAS sử dụng công nghệ Time of Flight (TOF), giúp hiểu được chuyển động của khách hàng và giảm cảnh báo sai cho RFID dưới dạng EAS. Bằng sáng chế mới cho phép ControlTEK giảm cảnh báo sai của hệ thống và cải thiện độ chính xác khi phát hiện mối đe dọa. InFlight RFID, RFID thế hệ tiếp theo với tên gọi EAS, tận dụng công nghệ này và đang được triển khai tại các cửa hàng bán lẻ trên toàn thế giới. Phát hiện chính xác các mối đe dọa là thành phần chính của hệ thống EAS an toàn và ControlTEK liên tục kết hợp công nghệ này vào hệ thống EAS của mình.

Các nhà lãnh đạo thị trường giám sát bài viết điện tử (EAS)

Sensormatic Solutions (Johnson Controls International PLC)

Nedap NV

Avery Dennison Corporation

Ketec Inc.

Checkpoint Systems Inc. (CCL Industries Inc.)

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

_Market__competive_logo123.webp)

Tin tức thị trường giám sát bài viết điện tử (EAS)

- Tháng 6 năm 2023 Controltek giới thiệu trung tâm tài nguyên RFID trực tuyến cải tiến, đánh dấu bước tiến đáng kể trong việc theo dõi tài sản, quản lý hàng tồn kho và RFID để giám sát thiết bị điện tử (EAS). Nền tảng ảo này đóng vai trò như một trung tâm trực tuyến toàn diện, cung cấp cho các doanh nghiệp dữ liệu, nhận thức và giáo dục có giá trị trong lĩnh vực công nghệ RFID.

- Tháng 4 năm 2023 Checkpoint Systems, công ty hàng đầu thế giới về giải pháp công nghệ RFID và RF, đã mua lại Alert Systems, một công ty có trụ sở tại Đan Mạch chuyên về chuyên môn về Internet of Things (IoT), đặc biệt tập trung vào phát hiện kim loại và nam châm trong lĩnh vực bán lẻ. Việc mua lại chiến lược này nhằm mục đích nâng cao cam kết của Checkpoint Systems đối với các giải pháp ngăn ngừa tổn thất và củng cố các sản phẩm của mình.

Phân khúc ngành Giám sát bài viết điện tử (EAS)

Giám sát vật phẩm điện tử, EAS, là một hệ thống được các doanh nghiệp bán lẻ sử dụng để ngăn chặn hành vi trộm cắp khi gắn thẻ có thể phát hiện bằng điện tử vào quần áo hoặc hàng hóa.

Thị trường giám sát bài viết điện tử được phân chia theo thành phần (thẻ, ăng-ten, bộ hủy kích hoạt/bộ tách và các thành phần khác), công nghệ (âm thanh, điện từ, RF và RFID, lò vi sóng và các công nghệ khác), người dùng cuối (quần áo phụ kiện thời trang, mỹ phẩm/ hiệu thuốc, siêu thị cửa hàng bán hàng hóa đại chúng cũng như những người dùng cuối khác) và khu vực địa lý (Bắc Mỹ (Hoa Kỳ và Canada), Châu Âu (Đức, Vương quốc Anh, Pháp và phần còn lại của Châu Âu), Châu Á Thái Bình Dương (Ấn Độ, Trung Quốc, Nhật Bản và phần còn lại của Châu Á Thái Bình Dương), Châu Mỹ Latinh (Brazil, Mexico và phần còn lại của Châu Mỹ Latinh), Trung Đông và Châu Phi).

Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (USD) cho tất cả các phân khúc trên.

| Thẻ |

| Ăng ten |

| Trình hủy kích hoạt/Bộ tách rời |

| Các thành phần khác (Nhãn và Hộp an toàn) |

| âm thanh từ |

| Điện từ |

| RF và RFID |

| Lò vi sóng và những thứ khác |

| Quần áo và phụ kiện thời trang |

| Mỹ phẩm/Dược phẩm |

| Siêu thị và cửa hàng bán đại chúng |

| Người dùng cuối khác |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Ấn Độ |

| Trung Quốc | |

| Nhật Bản | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Mỹ La-tinh | Brazil |

| México | |

| Phần còn lại của Mỹ Latinh | |

| Trung Đông và Châu Phi |

| Theo thành phần | Thẻ | |

| Ăng ten | ||

| Trình hủy kích hoạt/Bộ tách rời | ||

| Các thành phần khác (Nhãn và Hộp an toàn) | ||

| Theo công nghệ | âm thanh từ | |

| Điện từ | ||

| RF và RFID | ||

| Lò vi sóng và những thứ khác | ||

| Bởi người dùng cuối | Quần áo và phụ kiện thời trang | |

| Mỹ phẩm/Dược phẩm | ||

| Siêu thị và cửa hàng bán đại chúng | ||

| Người dùng cuối khác | ||

| Theo địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Ấn Độ | |

| Trung Quốc | ||

| Nhật Bản | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Mỹ La-tinh | Brazil | |

| México | ||

| Phần còn lại của Mỹ Latinh | ||

| Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường giám sát bài viết điện tử (EAS)

Thị trường giám sát bài viết điện tử lớn đến mức nào?

Quy mô Thị trường Giám sát Bài viết Điện tử dự kiến sẽ đạt 1,17 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,29% để đạt 1,37 tỷ USD vào năm 2029.

Quy mô thị trường giám sát bài viết điện tử hiện tại là gì?

Vào năm 2024, quy mô Thị trường Giám sát Bài viết Điện tử dự kiến sẽ đạt 1,17 tỷ USD.

Ai là người chơi chính trong Thị trường giám sát bài viết điện tử?

Sensormatic Solutions (Johnson Controls International PLC), Nedap NV, Avery Dennison Corporation, Ketec Inc., Checkpoint Systems Inc. (CCL Industries Inc.) là những công ty lớn hoạt động trong Thị trường Giám sát Bài viết Điện tử (EAS).

Khu vực nào phát triển nhanh nhất trong Thị trường Giám sát Bài viết Điện tử?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường giám sát bài viết điện tử?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Giám sát Bài báo Điện tử.

Thị trường giám sát bài viết điện tử này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Giám sát Bài viết Điện tử ước tính là 1,13 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Giám sát Bài viết Điện tử trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Giám sát Bài viết Điện tử trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Giám sát bài viết điện tử (EAS)

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Giám sát Bài báo Điện tử (EAS) năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Giám sát bài viết điện tử (EAS) bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.