Quy mô thị trường vận tải và hậu cần Châu Á Thái Bình Dương

| Giai Đoạn Nghiên Cứu | 2017 - 2029 | |

| Kích Thước Thị Trường (2024) | 2868.36 Nghìn tỷ đô la Mỹ | |

| Kích Thước Thị Trường (2029) | 3887.58 Nghìn tỷ đô la Mỹ | |

| Thị phần lớn nhất theo chức năng logistics | Vận tải hàng hóa | |

| CAGR (2024 - 2029) | 5.13 % | |

| Thị phần lớn nhất theo quốc gia | Trung Quốc | |

| Tập Trung Thị Trường | Thấp | |

Các bên chính | ||

| ||

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường vận tải và hậu cần Châu Á Thái Bình Dương

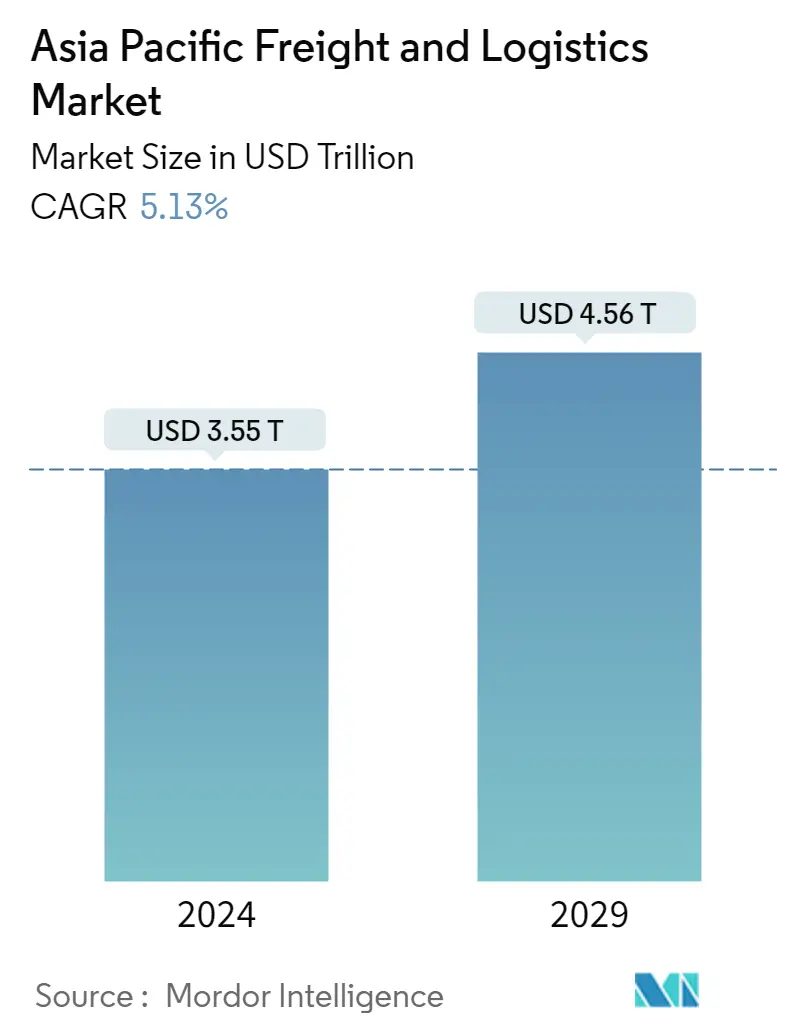

Quy mô Thị trường Vận tải và Hậu cần Châu Á Thái Bình Dương ước tính đạt 3,55 nghìn tỷ USD vào năm 2024 và dự kiến sẽ đạt 4,56 nghìn tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,13% trong giai đoạn dự báo (2024-2029).

Ngân hàng phát triển châu Á hỗ trợ phát triển cơ sở hạ tầng trong nước, thúc đẩy nhu cầu vận tải hàng hóa

- Đại dịch COVID-19 đã tác động đáng kể đến ngành xây dựng Châu Á - Thái Bình Dương trong năm 2020. Bất chấp tác động tiêu cực, ngành xây dựng đã hoạt động trở lại vào Quý 4 năm 2020. Năm 2021, ngành xây dựng hạ tầng giao thông bắt đầu phục hồi sau tác động của đại dịch. Hoạt động kinh tế ở Trung Quốc đã hoạt động trở lại sau nhiều tuần phong tỏa và công trình cơ sở hạ tầng được nối lại như một dấu hiệu sớm của sự phục hồi. Năm 2021, doanh thu của các công ty lớn như Tổng công ty Kỹ thuật Xây dựng Nhà nước Trung Quốc và Tổng công ty Xây dựng Đường sắt Trung Quốc lần lượt là 253,7 tỷ USD và 142,5 tỷ USD.

- Ngân hàng Phát triển Châu Á (ADB) đang hỗ trợ các DMC Thái Bình Dương trong các hoạt động quy hoạch, xây dựng và bảo trì cơ sở hạ tầng kết nối. Các dự án giao thông vận tải đóng góp hơn 59% giá trị tổng thể của danh mục đầu tư khu vực Thái Bình Dương của ADB. Hỗ trợ của ADB dành cho lĩnh vực giao thông vận tải đang giúp thu hẹp khoảng cách ở khu vực Thái Bình Dương, mang lại tăng trưởng lâu dài, ổn định và có lợi hơn. Đầu tư vào giao thông của ADB tại Thái Bình Dương dự kiến đạt hơn 1,6 tỷ USD, trong đó có 115 triệu USD đồng tài trợ cho 22 dự án trong giai đoạn 2022–2024.

- Tổng cộng có 36 giao dịch chào bán cổ phần (đang chờ xử lý và đã hoàn thành) đã được công bố trong lĩnh vực vận tải, cơ sở hạ tầng và hậu cần ở Châu Á-Thái Bình Dương trong 12 tháng qua (LTM) tính đến tháng 6 năm 2022, mang lại tổng giá trị giao dịch hơn 13.046,6 USD triệu. Trong giai đoạn LTM, tháng 6 năm 2021 hóa ra là tháng có quy mô giao dịch lớn nhất, với tổng giá trị giao dịch là 4.609,7 triệu USD, dẫn đến giá trị giao dịch trung bình là 1.152,4 triệu USD trong tháng đó. Mặt khác, tháng 8 năm 2021 ghi nhận khối lượng giao dịch cao nhất, với tổng số 9 giao dịch và giá trị giao dịch trung bình là 255,4 triệu USD.

Xây dựng ngành vận tải hàng hóa và logistics bền vững và linh hoạt

- Thị trường vận tải hàng hóa và hậu cần ở châu Á - Thái Bình Dương chủ yếu được thúc đẩy bởi Trung Quốc, Ấn Độ và Nhật Bản, cùng với Úc. Vận tải đường bộ là một phương thức vận tải hàng hóa quan trọng. Dịch vụ hậu cần đường bộ ở Ấn Độ dự đoán mức tăng trưởng YoY là 7,46% vào năm 2023. Vận tải hàng không trong khu vực chứng kiến mức giảm 10,7% YoY vào tháng 9 năm 2022, bị ảnh hưởng bởi xung đột Ukraine-Nga, tình trạng thiếu lao động và mức độ hoạt động thương mại và sản xuất thấp hơn do những hạn chế liên quan đến Omicron ở Trung Quốc. Tuy nhiên, công suất sẵn có trong khu vực đã tăng 2,8% so với cùng kỳ năm ngoái vào năm 2022. Với mục tiêu giảm lượng khí thải carbon trong vận tải hàng hóa, khu vực này đang hướng tới chuyển đổi phương thức sang đường sắt. Khối lượng vận chuyển hàng hóa đường sắt Trung Quốc-Châu Âu tăng 8% so với cùng kỳ năm ngoái vào tháng 9 năm 2022.

- Với quy mô khoảng 3,9 nghìn tỷ USD, thị trường logistics ở khu vực Châu Á - Thái Bình Dương là thị trường lớn nhất toàn cầu. Được thúc đẩy bởi nhu cầu ngày càng tăng từ lĩnh vực sản xuất và dự kiến lĩnh vực thương mại điện tử sẽ tiếp tục chiếm dụng không gian, Ấn Độ có thể sẽ dẫn đầu việc xây dựng kho bãi ở khu vực châu Á - Thái Bình Dương vào năm 2023 bằng cách bổ sung thêm tới 30 triệu feet vuông diện tích kho bãi. không gian, chiếm hơn một phần ba tổng không gian hậu cần rộng 86 triệu feet vuông trong khu vực. Người ta dự đoán rằng Úc sẽ dẫn đầu về mức tăng trưởng giá thuê ở mức dự kiến là 12% trong năm 2023. Doanh số bán hàng kỹ thuật số lên tới gần 2,992 nghìn tỷ USD vào năm 2021 trong khu vực, thúc đẩy nhu cầu về kho bãi.

- Do thiếu nguồn cung mới, cơ sở vật chất hiện có lỗi thời và nhu cầu tiêu dùng thay đổi nhanh chóng do bán lẻ trực tuyến ngày càng tăng, đầu tư vào kho lạnh ở châu Á-Thái Bình Dương có thể đạt 5 tỷ USD mỗi năm vào năm 2032 do nhu cầu về kho lạnh tăng mạnh. chuỗi kho bãi trong khu vực.

Xu hướng thị trường vận tải và hậu cần Châu Á Thái Bình Dương

- Dân số đa dạng 4,7 tỷ người ở Châu Á Thái Bình Dương vào năm 2023 sẽ phải đối mặt với sự suy giảm do dân số già đi

- Ấn Độ và Trung Quốc nằm trong số những quốc gia hàng đầu thúc đẩy nông nghiệp, đánh bắt và lâm nghiệp làm động lực kinh tế ở APAC

- Dầu khí và thương mại bán buôn, bán lẻ là những ngành tăng trưởng nhanh nhất góp phần tăng trưởng kinh tế ở các nước APAC

- Ấn Độ, Úc và Nhật Bản chứng kiến mức tăng giá tiêu dùng và sản xuất hàng năm cao kỷ lục và nhanh nhất vào năm 2022, phần lớn do chi phí năng lượng và tiện ích cao

- Trung Quốc là thị trường thương mại điện tử hàng đầu, chiếm hơn 50% tổng doanh số bán lẻ thương mại điện tử trên toàn thế giới

- Ngành sản xuất trong khu vực đóng góp khoảng 14% vào GDP và tăng 5% so với cùng kỳ năm 2022

- Các nền kinh tế Châu Á Thái Bình Dương đang phấn đấu hướng tới tăng trưởng xuất khẩu mạnh mẽ vào năm 2030, nhờ các sáng kiến của chính phủ nhằm thúc đẩy thương mại

- Các nền kinh tế Châu Á Thái Bình Dương đang ghi nhận mức tăng trưởng lớn về nhập khẩu LNG, do sản xuất trong nước khan hiếm

- Giá nhiên liệu tăng, cùng với tình trạng thiếu chất bán dẫn toàn cầu, làm tăng chi phí vận hành chung

- Xe tải điện đang thúc đẩy thị trường vận tải đường bộ ở khu vực APAC khi nhiều quốc gia đang áp dụng tiêu chuẩn phát thải ròng bằng 0

- Khu vực Châu Á Thái Bình Dương đang đầu tư vào cơ sở hạ tầng giao thông để tăng cường kết nối và cơ hội kinh doanh

- Các công ty nổi bật trong khu vực chủ yếu tập trung vào việc ra mắt sản phẩm mới để mở rộng thị phần

- Các chính sách và sáng kiến hỗ trợ thương mại cùng với hoạt động đầu tư thúc đẩy tăng trưởng trong khu vực

- Trung Quốc trở thành chủ sở hữu đội tàu biển lớn nhất thế giới vào năm 2023, trong khi ngành đóng tàu của Nhật Bản giảm 16,4% trong bối cảnh chi phí tăng cao vào năm 2022

- Nhật Bản, Hàn Quốc, Malaysia, Singapore và Trung Quốc là những đối tác hàng hải song phương chính thúc đẩy kết nối trong khu vực APAC

- Các cảng ở châu Á-Thái Bình Dương đang phải đối mặt với tình trạng tắc nghẽn cảng do đình công và gián đoạn chuỗi cung ứng

- Sự biến động về giá đã được chứng kiến ở nhiều phương thức vận tải khác nhau do sự ra đời của các tàu container mới và Chiến tranh Nga-Ukraine.

- Khối lượng hàng hóa vận chuyển dự kiến sẽ tăng trong giai đoạn dự báo, nhờ các sáng kiến ngày càng tăng nhằm hỗ trợ nhu cầu ngày càng tăng trong khu vực

- Các nước châu Á tăng cường đầu tư phát triển kinh tế và cơ sở hạ tầng

Tổng quan về ngành vận tải và hậu cần Châu Á Thái Bình Dương

Thị trường Vận tải và Hậu cần Châu Á Thái Bình Dương bị phân mảnh, với 5 công ty hàng đầu chiếm 4,16%. Các công ty lớn trong thị trường này là China Ocean Shipping (Group) Company (COSCO), Deutsche Post DHL Group, Expeditors International, SF Express và Sinotrans Limited (được sắp xếp theo thứ tự bảng chữ cái).

Dẫn đầu thị trường vận tải và hậu cần Châu Á Thái Bình Dương

China Ocean Shipping (Group) Company (COSCO)

Deutsche Post DHL Group

Expeditors International

SF Express

Sinotrans Limited

Other important companies include Alps Logistics, C.H Robinson, DB Schenker, DP World, DSV A/S (De Sammensluttede Vognmænd af Air and Sea), FedEx, Kerry Logistics, Kuehne + Nagel, SG Holdings Group, United Parcel Service, Yusen Logistics.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường vận tải và hậu cần châu Á Thái Bình Dương

- Tháng 5 năm 2023 JT Express đã ký Thỏa thuận chuyển nhượng cổ phần với Công ty TNHH Fengwang Holdings Thâm Quyến (Fengwang Holdings), một công ty con của SF Express. Công ty con của JT Express là JT Express (Thâm Quyến) Supply Chain Co., Ltd. đã mua lại 100% quyền cổ phần của công ty con thuộc sở hữu hoàn toàn của Fengwang Holding, Công ty TNHH Công nghệ Thông tin Thâm Quyến Fengwang.

- Tháng 4 năm 2023 Etihad Cargo, chi nhánh vận chuyển hàng hóa và hậu cần của Etihad Airways đã ký Biên bản ghi nhớ (MoU) với SF Airlines của Trung Quốc (một phần của SF Express). Theo Biên bản ghi nhớ, cả hai hãng hàng không sẽ có quyền tiếp cận các chuyến bay đang vận hành thông qua đội bay tương ứng của họ đến trung tâm của hãng hàng không kia, điều này sẽ cho phép hãng hàng không quốc gia của UAE mở rộng phạm vi hoạt động sang Trung Quốc thông qua mạng lưới nội địa của SF Airline. Sự hợp tác giữa Etihad Cargo và SF Airlines sẽ cung cấp cho khách hàng của Etihad Cargo khả năng kết nối tới 25 điểm đến nội địa ở Trung Quốc thông qua mạng lưới vận tải đường bộ của SF Airlines, nâng cao hơn nữa khả năng của Etihad Cargo trong khu vực.

- Tháng 3 năm 2023 UPS đã ký kết hợp tác với Google Cloud, nơi Google sẽ giúp UPS bằng cách đặt chip nhận dạng tần số vô tuyến trên các gói hàng để theo dõi chúng một cách hiệu quả.

Báo cáo Thị trường Vận tải và Logistics Châu Á Thái Bình Dương - Mục lục

1. TÓM TẮT & KẾT QUẢ CHÍNH

2. BÁO CÁO ƯU ĐÃI

3. GIỚI THIỆU

- 3.1 Giả định nghiên cứu & Định nghĩa thị trường

- 3.2 Phạm vi nghiên cứu

- 3.3 Phương pháp nghiên cứu

4. XU HƯỚNG NGÀNH CHÍNH

- 4.1 Nhân khẩu học

- 4.2 Phân bổ GDP theo hoạt động kinh tế

- 4.3 Tăng trưởng GDP theo hoạt động kinh tế

- 4.4 lạm phát

- 4.5 Hiệu quả kinh tế và hồ sơ

- 4.5.1 Xu hướng trong ngành thương mại điện tử

- 4.5.2 Xu hướng trong ngành sản xuất

- 4.6 GDP ngành vận tải và kho bãi

- 4.7 Xu hướng xuất khẩu

- 4.8 Xu hướng nhập khẩu

- 4.9 Giá nhiên liệu

- 4.10 Chi phí hoạt động vận tải đường bộ

- 4.11 Quy mô đội xe tải theo loại

- 4.12 Hiệu suất hậu cần

- 4.13 Các nhà cung cấp xe tải lớn

- 4.14 Chia sẻ phương thức

- 4.15 Khả năng chuyên chở của Hạm đội Hàng hải

- 4.16 Kết nối vận chuyển tàu

- 4.17 Cuộc gọi cổng và hiệu suất

- 4.18 Xu hướng giá cước vận tải

- 4.19 Xu hướng trọng tải hàng hóa

- 4.20 Cơ sở hạ tầng

- 4.21 Khung pháp lý (Đường bộ và Đường sắt)

- 4.21.1 Châu Úc

- 4.21.2 Trung Quốc

- 4.21.3 Ấn Độ

- 4.21.4 Indonesia

- 4.21.5 Nhật Bản

- 4.21.6 Malaysia

- 4.21.7 nước Thái Lan

- 4.21.8 Việt Nam

- 4.22 Khung pháp lý (Biển và Hàng không)

- 4.22.1 Châu Úc

- 4.22.2 Trung Quốc

- 4.22.3 Ấn Độ

- 4.22.4 Indonesia

- 4.22.5 Nhật Bản

- 4.22.6 Malaysia

- 4.22.7 nước Thái Lan

- 4.22.8 Việt Nam

- 4.23 Phân tích chuỗi giá trị và kênh phân phối

5. PHÂN PHỐI THỊ TRƯỜNG (bao gồm 1. Giá trị thị trường tính bằng USD cho tất cả các phân khúc 2. Khối lượng thị trường cho các phân khúc được chọn như vận tải hàng hóa, CEP (chuyển phát nhanh, chuyển phát nhanh và bưu kiện) và kho bãi & lưu trữ 3. Dự báo đến năm 2029 và phân tích triển vọng tăng trưởng)

- 5.1 Ngành người dùng cuối

- 5.1.1 Nông nghiệp, Thủy sản và Lâm nghiệp

- 5.1.2 Sự thi công

- 5.1.3 Chế tạo

- 5.1.4 Dầu khí, khai thác mỏ và khai thác đá

- 5.1.5 Thương mại bán buôn và bán lẻ

- 5.1.6 Người khác

- 5.2 Chức năng hậu cần

- 5.2.1 Chuyển phát nhanh, chuyển phát nhanh và bưu kiện

- 5.2.1.1 Theo loại điểm đến

- 5.2.1.1.1 Nội địa

- 5.2.1.1.2 Quốc tế

- 5.2.2 Giao nhận vận tải

- 5.2.2.1 Theo phương thức vận tải

- 5.2.2.1.1 Không khí

- 5.2.2.1.2 Đường biển và đường thủy nội địa

- 5.2.2.1.3 Người khác

- 5.2.3 Vận tải hàng hóa

- 5.2.3.1 Theo phương thức vận tải

- 5.2.3.1.1 Không khí

- 5.2.3.1.2 Đường ống

- 5.2.3.1.3 Đường sắt

- 5.2.3.1.4 Đường

- 5.2.3.1.5 Đường biển và đường thủy nội địa

- 5.2.4 Nhà kho và nhà chứa đồ

- 5.2.4.1 Bằng cách kiểm soát nhiệt độ

- 5.2.4.1.1 Không kiểm soát nhiệt độ

- 5.2.4.1.2 Kiểm soát nhiệt độ

- 5.2.5 Các dịch vụ khác

- 5.3 Quốc gia

- 5.3.1 Châu Úc

- 5.3.2 Trung Quốc

- 5.3.3 Ấn Độ

- 5.3.4 Indonesia

- 5.3.5 Nhật Bản

- 5.3.6 Malaysia

- 5.3.7 nước Thái Lan

- 5.3.8 Việt Nam

- 5.3.9 Phần còn lại của Châu Á Thái Bình Dương

6. CẢNH BÁO CẠNH TRANH

- 6.1 Những bước đi chiến lược quan trọng

- 6.2 Phân tích thị phần

- 6.3 Cảnh quan công ty

- 6.4 Hồ sơ công ty (bao gồm Tổng quan cấp độ toàn cầu, Tổng quan cấp độ thị trường, Phân khúc kinh doanh cốt lõi, Tài chính, Số lượng nhân viên, Thông tin chính, Xếp hạng thị trường, Thị phần, Sản phẩm và dịch vụ cũng như Phân tích những phát triển gần đây).

- 6.4.1 Alps Logistics

- 6.4.2 C.H Robinson

- 6.4.3 China Ocean Shipping (Group) Company (COSCO)

- 6.4.4 DB Schenker

- 6.4.5 Deutsche Post DHL Group

- 6.4.6 DP World

- 6.4.7 DSV A/S (De Sammensluttede Vognmænd af Air and Sea)

- 6.4.8 Expeditors International

- 6.4.9 FedEx

- 6.4.10 Kerry Logistics

- 6.4.11 Kuehne + Nagel

- 6.4.12 SF Express

- 6.4.13 SG Holdings Group

- 6.4.14 Sinotrans Limited

- 6.4.15 United Parcel Service

- 6.4.16 Yusen Logistics

7. CÁC CÂU HỎI CHIẾN LƯỢC CHÍNH CHO CEO VẬN CHUYỂN VÀ LOGISTICS

8. RUỘT THỪA

- 8.1 Tổng quan toàn cầu

- 8.1.1 Tổng quan

- 8.1.2 Khung năm lực lượng của Porter

- 8.1.3 Phân tích chuỗi giá trị toàn cầu

- 8.1.4 Động lực thị trường (Trình điều khiển thị trường, Hạn chế & Cơ hội)

- 8.1.5 Tiến bộ công nghệ

- 8.2 Nguồn & Tài liệu tham khảo

- 8.3 Danh sách bảng & hình

- 8.4 Thông tin chi tiết chính

- 8.5 Gói dữ liệu

- 8.6 Bảng chú giải thuật ngữ

- 8.7 Tỷ giá hối đoái

Phân khúc ngành vận tải hàng hóa và hậu cần Châu Á Thái Bình Dương

Nông nghiệp, Đánh cá và Lâm nghiệp, Xây dựng, Sản xuất, Dầu khí, Khai thác mỏ và Khai thác đá, Thương mại Bán buôn và Bán lẻ, Các lĩnh vực khác được phân loại theo từng phân khúc theo ngành Người dùng cuối. Chuyển phát nhanh, Chuyển phát nhanh và Bưu kiện, Giao nhận hàng hóa, Vận tải hàng hóa, Kho bãi và Lưu trữ được phân chia thành các phân khúc theo Chức năng Hậu cần. Úc, Trung Quốc, Ấn Độ, Indonesia, Nhật Bản, Malaysia, Thái Lan, Việt Nam được chia thành các phân khúc theo Quốc gia.

- Đại dịch COVID-19 đã tác động đáng kể đến ngành xây dựng Châu Á - Thái Bình Dương trong năm 2020. Bất chấp tác động tiêu cực, ngành xây dựng đã hoạt động trở lại vào Quý 4 năm 2020. Năm 2021, ngành xây dựng hạ tầng giao thông bắt đầu phục hồi sau tác động của đại dịch. Hoạt động kinh tế ở Trung Quốc đã hoạt động trở lại sau nhiều tuần phong tỏa và công trình cơ sở hạ tầng được nối lại như một dấu hiệu sớm của sự phục hồi. Năm 2021, doanh thu của các công ty lớn như Tổng công ty Kỹ thuật Xây dựng Nhà nước Trung Quốc và Tổng công ty Xây dựng Đường sắt Trung Quốc lần lượt là 253,7 tỷ USD và 142,5 tỷ USD.

- Ngân hàng Phát triển Châu Á (ADB) đang hỗ trợ các DMC Thái Bình Dương trong các hoạt động quy hoạch, xây dựng và bảo trì cơ sở hạ tầng kết nối. Các dự án giao thông vận tải đóng góp hơn 59% giá trị tổng thể của danh mục đầu tư khu vực Thái Bình Dương của ADB. Hỗ trợ của ADB dành cho lĩnh vực giao thông vận tải đang giúp thu hẹp khoảng cách ở khu vực Thái Bình Dương, mang lại tăng trưởng lâu dài, ổn định và có lợi hơn. Đầu tư vào giao thông của ADB tại Thái Bình Dương dự kiến đạt hơn 1,6 tỷ USD, trong đó có 115 triệu USD đồng tài trợ cho 22 dự án trong giai đoạn 2022–2024.

- Tổng cộng có 36 giao dịch chào bán cổ phần (đang chờ xử lý và đã hoàn thành) đã được công bố trong lĩnh vực vận tải, cơ sở hạ tầng và hậu cần ở Châu Á-Thái Bình Dương trong 12 tháng qua (LTM) tính đến tháng 6 năm 2022, mang lại tổng giá trị giao dịch hơn 13.046,6 USD triệu. Trong giai đoạn LTM, tháng 6 năm 2021 hóa ra là tháng có quy mô giao dịch lớn nhất, với tổng giá trị giao dịch là 4.609,7 triệu USD, dẫn đến giá trị giao dịch trung bình là 1.152,4 triệu USD trong tháng đó. Mặt khác, tháng 8 năm 2021 ghi nhận khối lượng giao dịch cao nhất, với tổng số 9 giao dịch và giá trị giao dịch trung bình là 255,4 triệu USD.

| Nông nghiệp, Thủy sản và Lâm nghiệp |

| Sự thi công |

| Chế tạo |

| Dầu khí, khai thác mỏ và khai thác đá |

| Thương mại bán buôn và bán lẻ |

| Người khác |

| Chuyển phát nhanh, chuyển phát nhanh và bưu kiện | Theo loại điểm đến | Nội địa |

| Quốc tế | ||

| Giao nhận vận tải | Theo phương thức vận tải | Không khí |

| Đường biển và đường thủy nội địa | ||

| Người khác | ||

| Vận tải hàng hóa | Theo phương thức vận tải | Không khí |

| Đường ống | ||

| Đường sắt | ||

| Đường | ||

| Đường biển và đường thủy nội địa | ||

| Nhà kho và nhà chứa đồ | Bằng cách kiểm soát nhiệt độ | Không kiểm soát nhiệt độ |

| Kiểm soát nhiệt độ | ||

| Các dịch vụ khác | ||

| Châu Úc |

| Trung Quốc |

| Ấn Độ |

| Indonesia |

| Nhật Bản |

| Malaysia |

| nước Thái Lan |

| Việt Nam |

| Phần còn lại của Châu Á Thái Bình Dương |

| Ngành người dùng cuối | Nông nghiệp, Thủy sản và Lâm nghiệp | ||

| Sự thi công | |||

| Chế tạo | |||

| Dầu khí, khai thác mỏ và khai thác đá | |||

| Thương mại bán buôn và bán lẻ | |||

| Người khác | |||

| Chức năng hậu cần | Chuyển phát nhanh, chuyển phát nhanh và bưu kiện | Theo loại điểm đến | Nội địa |

| Quốc tế | |||

| Giao nhận vận tải | Theo phương thức vận tải | Không khí | |

| Đường biển và đường thủy nội địa | |||

| Người khác | |||

| Vận tải hàng hóa | Theo phương thức vận tải | Không khí | |

| Đường ống | |||

| Đường sắt | |||

| Đường | |||

| Đường biển và đường thủy nội địa | |||

| Nhà kho và nhà chứa đồ | Bằng cách kiểm soát nhiệt độ | Không kiểm soát nhiệt độ | |

| Kiểm soát nhiệt độ | |||

| Các dịch vụ khác | |||

| Quốc gia | Châu Úc | ||

| Trung Quốc | |||

| Ấn Độ | |||

| Indonesia | |||

| Nhật Bản | |||

| Malaysia | |||

| nước Thái Lan | |||

| Việt Nam | |||

| Phần còn lại của Châu Á Thái Bình Dương | |||

Định nghĩa thị trường

- Agriculture, Fishing, and Forestry (AFF) - Phân khúc ngành người dùng cuối này nắm bắt chi phí hậu cần bên ngoài (thuê ngoài) mà các doanh nghiệp trong ngành AFF phải gánh chịu. Người dùng cuối được xem xét là các cơ sở chủ yếu tham gia trồng trọt, chăn nuôi, khai thác gỗ, thu hoạch cá và các động vật khác từ môi trường sống tự nhiên của chúng và cung cấp các hoạt động hỗ trợ liên quan. Ở đây, Nhà cung cấp dịch vụ hậu cần (LSP) đóng một vai trò quan trọng trong các hoạt động thu mua, lưu trữ, xử lý, vận chuyển và phân phối để đảm bảo dòng đầu vào (hạt giống, thuốc trừ sâu, phân bón, thiết bị và nước) được tối ưu và liên tục từ nhà sản xuất hoặc nhà cung cấp tới người tiêu dùng. nhà sản xuất và dòng sản phẩm đầu ra (sản phẩm, nông sản) thông suốt đến nhà phân phối/người tiêu dùng. Điều này bao gồm cả hậu cần được kiểm soát nhiệt độ và không kiểm soát nhiệt độ, khi được yêu cầu tùy theo thời hạn sử dụng của hàng hóa được vận chuyển hoặc lưu trữ.

- Construction - Phân khúc ngành người dùng cuối này nắm bắt chi phí hậu cần bên ngoài (thuê ngoài) mà các công ty trong ngành xây dựng phải gánh chịu. Người dùng cuối được xem xét là các cơ sở chủ yếu tham gia xây dựng, sửa chữa và cải tạo các tòa nhà dân cư thương mại, cơ sở hạ tầng, công trình kỹ thuật, phân chia và phát triển đất đai. Nhà cung cấp dịch vụ hậu cần (LSP) đóng một vai trò quan trọng trong việc tăng lợi nhuận của các dự án xây dựng bằng cách duy trì lượng tồn kho nguyên liệu và thiết bị, vật tư quan trọng về thời gian và bằng cách cung cấp các dịch vụ giá trị gia tăng khác để quản lý dự án hiệu quả.

- Courier, Express, and Parcel - Các dịch vụ Chuyển phát nhanh, Chuyển phát nhanh và Bưu kiện, thường được gọi là Thị trường CEP, đề cập đến các nhà cung cấp dịch vụ hậu cần và bưu chính chuyên vận chuyển hàng hóa nhỏ (bưu kiện/gói hàng). Nó nắm bắt quy mô thị trường tổng thể (USD) và khối lượng thị trường (số lượng bưu kiện) của (1) các lô hàng/bưu kiện/bưu kiện có trọng lượng dưới 70kg/154lbs, (2) các gói hàng của Khách hàng Doanh nghiệp, tức là. Doanh nghiệp với Doanh nghiệp (B2B) Doanh nghiệp với Người tiêu dùng (B2C) cũng như các gói hàng dành cho khách hàng cá nhân (C2C), (3) dịch vụ chuyển phát bưu kiện không chuyển phát nhanh (Tiêu chuẩn và Trả chậm) cũng như các dịch vụ chuyển phát bưu kiện chuyển phát nhanh (Ngày -Definite-Express và Time-Definite-Express), (4) bưu kiện trong nước và quốc tế.

- Demographics - Để phân tích tổng nhu cầu thị trường có thể giải quyết được, các dự báo và tăng trưởng dân số đã được nghiên cứu và trình bày theo xu hướng của ngành này. Nó thể hiện sự phân bổ dân số theo các hạng mục như giới tính (nam/nữ), khu vực phát triển (thành thị/nông thôn), các thành phố lớn cùng với các thông số quan trọng khác như mật độ dân số và chi tiêu tiêu dùng cuối cùng (tăng trưởng và tỷ trọng % GDP). Dữ liệu này đã được sử dụng để đánh giá sự biến động về nhu cầu và chi tiêu tiêu dùng cũng như các điểm nóng (thành phố) chính về nhu cầu tiềm năng.

- Export Trends and Import Trends - Hiệu suất logistics tổng thể của một nền kinh tế có mối tương quan tích cực và đáng kể (về mặt thống kê) với hiệu quả thương mại (xuất khẩu và nhập khẩu). Do đó, trong xu hướng ngành này, tổng giá trị thương mại, các mặt hàng/nhóm hàng hóa chính và các đối tác thương mại chính đối với khu vực địa lý nghiên cứu (quốc gia hoặc khu vực theo phạm vi báo cáo) đã được phân tích cùng với tác động của cơ sở hạ tầng thương mại/hậu cần chính đầu tư và môi trường pháp lý.

- Freight Forwarding - Giao nhận vận tải ở đây đề cập đến ngành sắp xếp vận chuyển hàng hóa (FTA) bao gồm các cơ sở chủ yếu tham gia vào việc sắp xếp và theo dõi việc vận chuyển hàng hóa giữa người gửi hàng và người vận chuyển. Các nhà cung cấp dịch vụ hậu cần (LSP) được coi là các nhà giao nhận vận tải, NVOCC, nhà môi giới tùy chỉnh và đại lý vận tải biển. Các phân khúc khác trong Giao nhận vận tải thu được doanh thu kiếm được thông qua các dịch vụ giá trị gia tăng của FTA như hoạt động môi giới/thông quan hải quan, chuẩn bị chứng từ liên quan đến vận chuyển hàng hóa, gom hàng-rút hàng, bảo hiểm tuân thủ hàng hóa, sắp xếp kho bãi và lưu trữ, liên lạc với người gửi hàng và giao nhận vận tải thông qua các phương thức vận tải khác. đường bộ và đường sắt.

- Freight Pricing Trends - Định giá cước vận chuyển theo phương thức vận tải (USD/tonkm), trong giai đoạn xem xét, đã được thể hiện trong xu hướng ngành này. Dữ liệu đã được sử dụng để đánh giá môi trường lạm phát, tác động đến thương mại, doanh thu vận tải hàng hóa (tonkm), nhu cầu thị trường vận tải hàng hóa và logistics theo phương thức phân khúc vận tải và do đó đánh giá quy mô thị trường vận tải hàng hóa và logistics tổng thể.

- Freight Tonnage Trends - Trọng tải hàng hóa (trọng lượng hàng hóa tính bằng tấn) được vận chuyển theo phương thức vận tải, trong thời gian xem xét, đã được thể hiện trong xu hướng ngành này. Dữ liệu đã được sử dụng như một trong những thông số ngoài khoảng cách trung bình trên mỗi chuyến hàng (km), khối lượng vận chuyển hàng hóa (tonkm) và giá cước vận tải (USD/tonkm) để đánh giá quy mô thị trường vận tải hàng hóa.

- Freight Transport - Vận tải hàng hóa là việc thuê một nhà cung cấp dịch vụ logistics (hậu cần thuê ngoài) để vận chuyển hàng hóa (nguyên liệu thô/cuối cùng/trung gian/thành phẩm bao gồm cả chất rắn và chất lỏng) từ điểm xuất phát đến điểm đến trong nước (nội địa) hoặc xuyên quốc gia. -biên giới (quốc tế).

- Freight and Logistics - Chi tiêu bên ngoài để (hoặc thuê ngoài) tạo điều kiện thuận lợi cho vận tải hàng hóa (vận tải hàng hóa), sắp xếp vận chuyển hàng hóa thông qua một đại lý (giao nhận hàng hóa), kho bãi và bảo quản (có kiểm soát nhiệt độ hoặc không kiểm soát nhiệt độ), CEP (chuyển phát nhanh trong nước hoặc quốc tế, chuyển phát nhanh và bưu kiện) và các dịch vụ hậu cần giá trị gia tăng khác liên quan đến vận chuyển hàng hóa (nguyên liệu thô hoặc thành phẩm bao gồm cả chất rắn và chất lỏng) từ điểm xuất phát đến điểm đến trong nước (nội địa) hoặc xuyên biên giới (quốc tế), thông qua một hoặc nhiều phương thức vận tải hơn tức là. đường bộ, đường sắt, đường biển, đường hàng không và đường ống tạo thành thị trường vận tải hàng hóa và logistics.

- Fuel Price - Giá nhiên liệu tăng đột biến có thể gây ra sự chậm trễ và gián đoạn cho các nhà cung cấp dịch vụ hậu cần (LSP), trong khi việc giảm giá tương tự có thể dẫn đến lợi nhuận ngắn hạn cao hơn và gia tăng sự cạnh tranh trên thị trường để mang đến cho người tiêu dùng những ưu đãi tốt nhất. Do đó, sự biến động của giá nhiên liệu đã được nghiên cứu trong thời gian xem xét và trình bày cùng với nguyên nhân cũng như tác động của thị trường.

- GDP Distribution by Economic Activity - Tổng sản phẩm quốc nội danh nghĩa và sự phân bổ giống nhau, giữa các ngành kinh tế chính trong khu vực địa lý được nghiên cứu (quốc gia hoặc khu vực theo phạm vi của báo cáo) đã được nghiên cứu và trình bày trong xu hướng ngành này. Vì GDP có liên quan tích cực đến lợi nhuận và tăng trưởng của ngành logistics nên dữ liệu này đã được sử dụng cùng với các bảng đầu vào-đầu ra/bảng cung-sử dụng để phân tích các ngành có tiềm năng đóng góp chính cho nhu cầu logistics.

- GDP Growth by Economic Activity - Tăng trưởng Tổng sản phẩm quốc nội danh nghĩa trên các lĩnh vực kinh tế chính, theo khu vực địa lý được nghiên cứu (quốc gia hoặc khu vực theo phạm vi báo cáo) đã được thể hiện trong xu hướng ngành này. Dữ liệu này đã được sử dụng để đánh giá sự tăng trưởng nhu cầu hậu cần từ tất cả người dùng cuối trên thị trường (các ngành kinh tế được xem xét ở đây).

- Inflation - Những biến thể trong cả Lạm phát giá bán buôn (thay đổi hàng năm trong chỉ số giá sản xuất) và Lạm phát giá tiêu dùng đã được thể hiện trong xu hướng ngành này. Dữ liệu này đã được sử dụng để đánh giá môi trường lạm phát vì nó đóng vai trò quan trọng trong việc vận hành trơn tru của chuỗi cung ứng, tác động trực tiếp đến các thành phần chi phí vận hành hậu cần, ví dụ định giá lốp xe, lương và phúc lợi cho tài xế, giá năng lượng/nhiên liệu, chi phí bảo trì, phí cầu đường, tiền thuê kho bãi, môi giới hải quan, giá chuyển tiếp, giá chuyển phát nhanh, v.v. do đó ảnh hưởng đến thị trường vận tải hàng hóa và hậu cần nói chung.

- Infrastructure - Do cơ sở hạ tầng đóng một vai trò quan trọng trong hiệu quả hoạt động logistics của nền kinh tế, các biến số như chiều dài đường, phân bổ chiều dài đường theo loại bề mặt (có trải nhựa so với không trải nhựa), phân bổ chiều dài đường theo phân loại đường (đường cao tốc v/s đường cao tốc v/s khác). đường bộ), chiều dài đường sắt, khối lượng container được xử lý bởi các cảng lớn và trọng tải được xử lý bởi các sân bay lớn đã được phân tích và trình bày trong xu hướng ngành này.

- Key Industry Trends - Phần báo cáo có tên Xu hướng ngành chính bao gồm tất cả các biến/thông số chính được nghiên cứu để phân tích tốt hơn các ước tính và dự báo quy mô thị trường. Tất cả các xu hướng đã được trình bày dưới dạng điểm dữ liệu (chuỗi thời gian hoặc điểm dữ liệu có sẵn mới nhất) cùng với phân tích thông số dưới dạng bình luận ngắn gọn liên quan đến thị trường, cho khu vực địa lý được nghiên cứu (quốc gia hoặc khu vực theo phạm vi báo cáo). ).

- Key Strategic Moves - Hành động mà công ty thực hiện để tạo sự khác biệt với đối thủ cạnh tranh hoặc được sử dụng làm chiến lược chung được gọi là bước đi chiến lược quan trọng (KSM). Điều này bao gồm (1) Thỏa thuận (2) Mở rộng (3) Tái cơ cấu tài chính (4) Sáp nhập và Mua lại (5) Quan hệ đối tác và (6) Đổi mới sản phẩm. Những người chơi chính (Nhà cung cấp dịch vụ hậu cần, LSP) trên thị trường đã được đưa vào danh sách rút gọn, KSM của họ đã được nghiên cứu và trình bày trong phần này.

- Liner Shipping Bilateral Connectivity Index - Nó cho thấy mức độ hội nhập của một cặp quốc gia vào mạng lưới vận tải biển toàn cầu và đóng vai trò quan trọng trong việc xác định thương mại song phương, từ đó có khả năng đóng góp vào sự thịnh vượng của một quốc gia và khu vực xung quanh. Do đó, các nền kinh tế lớn kết nối với quốc gia/khu vực theo phạm vi của báo cáo đã được phân tích và trình bày trong xu hướng ngành Kết nối vận tải biển.

- Liner Shipping Connectivity - Xu hướng ngành này phân tích trạng thái kết nối với mạng lưới vận tải toàn cầu dựa trên hiện trạng của ngành vận tải hàng hải. Nó bao gồm việc phân tích khả năng kết nối vận chuyển bằng tàu, kết nối vận chuyển song phương và chỉ số kết nối vận chuyển của các hãng tàu cảng theo khu vực địa lý (quốc gia/khu vực theo phạm vi của báo cáo) trong giai đoạn xem xét.

- Liner Shipping Connectivity Index - Nó cho thấy các quốc gia được kết nối tốt như thế nào với mạng lưới vận tải toàn cầu dựa trên tình trạng ngành vận tải hàng hải của họ. Nó dựa trên năm thành phần của ngành vận tải hàng hải (1) Số lượng hãng tàu phục vụ một quốc gia, (2) Kích thước của tàu lớn nhất được sử dụng trên các dịch vụ này (tính bằng TEU), (3) Số lượng dịch vụ kết nối một quốc gia đến các quốc gia khác, (4) Tổng số tàu được triển khai tại một quốc gia, (5) Tổng sức tải của các tàu đó (tính bằng TEU).

- Logistics Performance - Hiệu suất Logistics và Chi phí Logistics là xương sống của thương mại và ảnh hưởng đến chi phí thương mại, khiến các quốc gia cạnh tranh trên toàn cầu. Hiệu quả hoạt động hậu cần bị ảnh hưởng bởi các chiến lược quản lý chuỗi cung ứng được áp dụng trên toàn thị trường, dịch vụ của chính phủ, đầu tư và chính sách, chi phí nhiên liệu/năng lượng, môi trường lạm phát, v.v. Do đó, trong xu hướng ngành này, hiệu quả hoạt động hậu cần của khu vực địa lý được nghiên cứu (quốc gia/khu vực theo phạm vi báo cáo) đã được phân tích và trình bày trong suốt thời gian xem xét.

- Major Truck Suppliers - Thị phần của các thương hiệu xe tải bị ảnh hưởng bởi các yếu tố như sở thích địa lý, danh mục loại xe tải, giá xe tải, sản xuất trong nước, thâm nhập dịch vụ sửa chữa bảo trì xe tải, hỗ trợ khách hàng, đổi mới công nghệ (như xe điện, số hóa, xe tải tự hành), tiết kiệm nhiên liệu, các lựa chọn tài chính, chi phí bảo trì hàng năm, sự sẵn có của các sản phẩm thay thế, bắt đầu tiếp thị, v.v. Do đó, việc phân bổ (% thị phần trong năm cơ sở của nghiên cứu) doanh số bán xe tải của các thương hiệu xe tải hàng đầu và bình luận về kịch bản thị trường hiện tại và dự đoán thị trường trong giai đoạn dự báo đã được trình bày trong xu hướng ngành công nghiệp này.

- Manufacturing - Phân khúc ngành người dùng cuối này nắm bắt chi phí hậu cần bên ngoài (thuê ngoài) mà các doanh nghiệp trong ngành Sản xuất phải gánh chịu. Những người tham gia trong ngành Sản xuất được xem xét là các cơ sở chủ yếu tham gia vào quá trình biến đổi hóa học, cơ học hoặc vật lý của vật liệu hoặc chất thành sản phẩm mới. (LSP) đóng một vai trò quan trọng trong việc duy trì dòng nguyên liệu thô thông suốt trong chuỗi cung ứng, cho phép giao hàng thành phẩm kịp thời cho nhà phân phối hoặc khách hàng cuối, đồng thời lưu trữ và cung cấp nguyên liệu thô cho khách hàng để sản xuất đúng lúc.

- Maritime Fleet Load Carrying Capacity - Khả năng chuyên chở của đội tàu biển mô tả trạng thái phát triển của cơ sở hạ tầng và thương mại hàng hải của một nền kinh tế. Nó bị ảnh hưởng bởi các yếu tố như khối lượng sản xuất, thương mại quốc tế, các ngành công nghiệp sử dụng cuối lớn, kết nối hàng hải, các quy định về môi trường, đầu tư vào phát triển cơ sở hạ tầng cảng, năng lực xử lý hàng container tại cảng, v.v. Xu hướng ngành này thể hiện khả năng chuyên chở của đội tàu biển theo loại hình. tàu viz. tàu container, tàu chở dầu, tàu chở hàng rời, hàng tổng hợp, cùng với các loại tàu khác cùng với các yếu tố ảnh hưởng đến địa lý được nghiên cứu (quốc gia/khu vực theo phạm vi của báo cáo), trong giai đoạn xem xét.

- Modal Share - Tỷ trọng phương thức vận tải bị ảnh hưởng bởi các yếu tố như năng suất phương thức, quy định của chính phủ, container, khoảng cách vận chuyển, yêu cầu kiểm soát nhiệt độ, loại hàng hóa, thương mại quốc tế, địa hình, tốc độ giao hàng, trọng lượng lô hàng, lô hàng số lượng lớn, v.v. Ngoài ra, tỷ trọng phương thức vận tải theo trọng tải (tấn) và tỷ trọng phương thức theo doanh thu vận chuyển hàng hóa (tấn-km) khác nhau theo khoảng cách trung bình của chuyến hàng, trọng lượng của các nhóm hàng hóa chính được vận chuyển trong nền kinh tế và số chuyến đi. Xu hướng ngành này thể hiện sự phân bổ hàng hóa được vận chuyển theo phương thức vận tải (tấn cũng như tấn-km), trong năm cơ sở nghiên cứu.

- Oil and Gas, Mining and Quarrying - Phân khúc ngành công nghiệp người dùng cuối này nắm bắt chi phí hậu cần bên ngoài (thuê ngoài) mà các công ty trong ngành khai thác phải gánh chịu. Người dùng cuối được xem xét là các cơ sở khai thác chất rắn khoáng sản tự nhiên, chẳng hạn như than và quặng; khoáng sản lỏng, chẳng hạn như dầu thô; và khí, chẳng hạn như khí đốt tự nhiên. Nhà cung cấp dịch vụ hậu cần (LSP) bao gồm toàn bộ các giai đoạn từ thượng nguồn đến hạ nguồn và đóng vai trò quan trọng trong việc vận chuyển máy móc, thiết bị khoan, khoáng sản khai thác, dầu thô và khí tự nhiên cũng như các sản phẩm tinh chế/chế biến từ nơi này đến nơi khác.

- Other End Users - Phân khúc người dùng cuối khác nắm bắt chi phí hậu cần bên ngoài (thuê ngoài) do các dịch vụ tài chính (BFSI), bất động sản, dịch vụ giáo dục, chăm sóc sức khỏe và dịch vụ chuyên nghiệp (hành chính, quản lý chất thải, pháp lý, kiến trúc, kỹ thuật, thiết kế, tư vấn, RD khoa học) ). Nhà cung cấp dịch vụ hậu cần (LSP) đóng một vai trò quan trọng trong việc di chuyển đáng tin cậy các nguồn cung cấp và tài liệu đến/từ các ngành này như vận chuyển bất kỳ thiết bị hoặc tài nguyên nào được yêu cầu, vận chuyển các tài liệu và hồ sơ bí mật, di chuyển hàng hóa và vật tư y tế (vật tư và dụng cụ phẫu thuật, bao gồm găng tay, khẩu trang, ống tiêm, thiết bị) và một số loại khác.

- Other Services - Mảng Dịch vụ khác thu được doanh thu thông qua (1) Dịch vụ giá trị gia tăng (VAS) cho vận tải hàng hóa bằng đường bộ, đường sắt, đường hàng không và đường biển đường thủy nội địa, (2) VAS cho vận tải hàng hóa đường biển (vận hành các cơ sở đầu cuối như bến cảng và bến tàu, vận hành âu tàu, hoạt động dẫn đường, hoa tiêu và neo đậu, chuyển tải, hoạt động cứu hộ, hoạt động hải đăng và các hoạt động hỗ trợ khác), (3) VAS cho vận tải hàng hóa đường bộ (vận hành các công trình đầu cuối như nhà ga, nhà ga để xử lý hàng hóa bằng đường bộ). hàng hóa, vận hành cơ sở hạ tầng đường sắt, chuyển mạch và chuyển hướng, hỗ trợ lai dắt và bên đường, hóa lỏng khí cho mục đích vận chuyển, cùng các hoạt động hỗ trợ khác), (4) VAS cho vận tải hàng hóa hàng không (vận hành các cơ sở đầu cuối như nhà ga hàng không, sân bay và các hoạt động kiểm soát không lưu, hoạt động dịch vụ mặt đất trên sân bay, bảo trì đường băng, kiểm tra/chuyên chở/bảo dưỡng/thử nghiệm tàu bay, dịch vụ tiếp nhiên liệu cho máy bay và các hoạt động hỗ trợ khác), (5) VAS cho dịch vụ kho bãi và bảo quản (vận hành silo chứa ngũ cốc, kho hàng tổng hợp, kho lạnh, bể chứa, v.v., bảo quản hàng hóa trong khu ngoại thương, cấp đông nhanh, đóng thùng hàng hóa để vận chuyển, đóng gói và chuẩn bị hàng hóa để vận chuyển, dán nhãn và/hoặc in dấu bao bì, lắp ráp và đóng gói bộ sản phẩm và (6) VAS cho dịch vụ chuyển phát nhanh, chuyển phát nhanh và bưu kiện (nhận hàng, phân loại).

- Port Calls and Performance - Hiệu quả hoạt động của cảng là chìa khóa cho sự vận chuyển hàng hóa, thương mại, kết nối toàn cầu, chiến lược tăng trưởng thành công, sức hấp dẫn đầu tư cho hệ thống sản xuất và phân phối của nền kinh tế, từ đó ảnh hưởng đến GDP, việc làm, thu nhập bình quân đầu người và tăng trưởng công nghiệp. Do đó, các thông số hoạt động của cảng như thời gian trung bình mà tàu lưu lại trong cảng; tuổi trung bình, kích thước, sức chở hàng hóa, sức chở container, số tàu vào cảng, số lượt ghé cảng và sản lượng container qua cảng đã được phân tích và trình bày trong xu hướng ngành này.

- Port Liner Shipping Connectivity Index - Nó phản ánh vị trí của một cảng trong mạng lưới vận tải biển toàn cầu, trong đó giá trị chỉ số cao hơn có liên quan đến khả năng kết nối tốt hơn. Các cảng hiệu quả và được kết nối tốt (1) góp phần giảm thiểu chi phí vận tải, liên kết chuỗi cung ứng và hỗ trợ thương mại quốc tế, (2) mở đường cho tính kinh tế nhờ quy mô và phát triển chuyên môn bằng cách cho phép các nhà sản xuất khai thác tốt hơn các khả năng trong nước cũng như nước ngoài. thị trường. Do đó, các cảng chính có tầm quan trọng chiến lược trong quốc gia/khu vực theo phạm vi của báo cáo đã được phân tích và trình bày trong xu hướng ngành Kết nối vận tải biển.

- Port Throughput - Nó phản ánh số lượng hàng hóa hoặc số lượng tàu mà một cảng xử lý hàng năm. Nó có thể liên quan đến (1) trọng tải hàng hóa, (2) TEU container và (3) lượt ghé tàu. Sản lượng qua cảng tính theo tổng số container được xử lý (TEU), đã được thể hiện trong xu hướng ngành Hiệu suất và ghé cảng.

- Producer Price Inflation - Nó cho thấy lạm phát theo quan điểm của các nhà sản xuất tức là. giá bán trung bình nhận được cho sản phẩm của họ trong một khoảng thời gian. Sự thay đổi hàng năm (YoY) của chỉ số giá sản xuất được báo cáo là lạm phát giá bán buôn trong xu hướng ngành Lạm phát. Vì WPI nắm bắt các biến động giá năng động theo cách toàn diện nhất nên nó được các chính phủ, ngân hàng, ngành công nghiệp, giới kinh doanh sử dụng rộng rãi và được coi là quan trọng trong việc xây dựng các chính sách thương mại, tài chính và kinh tế khác. Dữ liệu đã được sử dụng để hỗ trợ lạm phát giá tiêu dùng để hiểu rõ hơn về môi trường lạm phát.

- Rest of Asia Pacific - Phần còn lại của Châu Á Thái Bình Dương chiếm lĩnh thị trường logistics thuê ngoài cho (1) Afghanistan, (2) Bangladesh, (3) Bhutan (4) Campuchia (5) Quần đảo Cook (6) Liên bang Micronesia (7) Fiji (8) Kiribati (9 ) Mông Cổ (10) Nepal (11) New Caledonia (12) New Zealand (13) Niue (14) Bắc Triều Tiên (15) Pakistan (16) Palau (17) Papua New Guinea (18) Philippines (19) Singapore (20) Quần đảo Solomon (21) Hàn Quốc (22) Sri Lanka (23) Đài Loan (24) Tajikistan (25) Timor-Leste (26) Tonga (27) Turkmenistan (28) Tuvalu (29) Uzbekistan và (30) Vanuatu

- Segmental Revenue - Doanh thu theo bộ phận đã được tam giác hóa hoặc tính toán và trình bày cho tất cả các công ty lớn trên thị trường. Nó đề cập đến doanh thu cụ thể trên thị trường vận tải hàng hóa và hậu cần mà công ty kiếm được trong năm nghiên cứu cơ sở, tại khu vực địa lý được nghiên cứu (quốc gia hoặc khu vực như theo phạm vi báo cáo). Nó được tính toán thông qua nghiên cứu và phân tích các thông số chính như tài chính, danh mục dịch vụ, sức mạnh nhân viên, quy mô đội tàu, đầu tư, số lượng quốc gia có mặt, các nền kinh tế lớn được quan tâm, v.v. đã được báo cáo bởi công ty trong các báo cáo thường niên, trang web. Đối với các công ty có ít thông tin tài chính, các cơ sở dữ liệu trả phí như DB Hoovers, Dow Jones Factiva đã được sử dụng và xác minh thông qua tương tác giữa ngành/chuyên gia.

- Transport and Storage Sector GDP - Giá trị và tốc độ tăng trưởng của GDP ngành Vận tải và Kho bãi có mối quan hệ trực tiếp với quy mô thị trường vận tải hàng hóa và hậu cần. Do đó, biến này đã được nghiên cứu và trình bày trong giai đoạn xem xét, dưới dạng giá trị (USD) và tỷ lệ % trong tổng GDP, trong xu hướng của ngành này. Dữ liệu được hỗ trợ bởi những bình luận ngắn gọn và phù hợp xung quanh các khoản đầu tư, sự phát triển và kịch bản thị trường hiện tại.

- Trends in E-Commerce Industry - Kết nối internet ngày càng tăng và sự bùng nổ trong việc thâm nhập điện thoại thông minh, cùng với thu nhập khả dụng ngày càng tăng, đã dẫn đến sự tăng trưởng phi thường trên thị trường thương mại điện tử trên toàn cầu. Người mua hàng trực tuyến yêu cầu giao đơn đặt hàng nhanh chóng và hiệu quả, dẫn đến nhu cầu về dịch vụ hậu cần tăng lên đặc biệt là các dịch vụ thực hiện thương mại điện tử.Do đó, Tổng giá trị hàng hóa (GMV), mức tăng trưởng trước đây và dự kiến, sự phân chia của các nhóm hàng hóa chính trong ngành thương mại điện tử tại khu vực địa lý nghiên cứu (quốc gia hoặc khu vực theo phạm vi của báo cáo) đã được phân tích và trình bày trong xu hướng ngành này.

- Trends in Manufacturing Industry - Ngành công nghiệp sản xuất liên quan đến việc chuyển đổi nguyên liệu thô thành thành phẩm, trong khi ngành hậu cần đảm bảo luồng nguyên liệu thô đến nhà máy một cách hiệu quả và vận chuyển sản phẩm đã sản xuất đến nhà phân phối và người tiêu dùng. Cung-Cầu của cả hai ngành đều có tính liên kết chéo cao và rất quan trọng đối với một chuỗi cung ứng liền mạch. Do đó, Tổng giá trị gia tăng (GVA), việc chia GVA thành các lĩnh vực sản xuất chính và sự tăng trưởng của ngành sản xuất trong giai đoạn xem xét đã được phân tích và trình bày theo xu hướng ngành này.

- Trucking Fleet Size By Type - Thị phần của các loại xe tải bị ảnh hưởng bởi các yếu tố như sở thích địa lý, ngành sử dụng chính, giá xe tải, sản xuất trong nước, thâm nhập dịch vụ sửa chữa bảo trì xe tải, hỗ trợ khách hàng, đột phá công nghệ (như xe điện, số hóa, xe tải tự hành), v.v. , sự phân bổ (% thị phần cho năm nghiên cứu cơ sở) khối lượng xe tải theo loại xe tải, những kẻ phá vỡ thị trường, đầu tư sản xuất xe tải, thông số kỹ thuật của xe tải, quy định nhập khẩu và sử dụng xe tải cũng như dự đoán thị trường trong giai đoạn dự báo đã được trình bày trong ngành này xu hướng.

- Trucking Operational Costs - Lý do chính để đo lường/đánh giá hiệu quả hoạt động hậu cần của bất kỳ công ty vận tải đường bộ nào là nhằm giảm chi phí vận hành và tăng lợi nhuận. Mặt khác, việc đo lường chi phí hoạt động giúp xác định xem có nên thực hiện các thay đổi trong hoạt động để kiểm soát chi phí và xác định các lĩnh vực cần cải thiện hiệu suất hay không và ở đâu. Do đó, trong xu hướng của ngành này, chi phí hoạt động vận tải đường bộ và các biến số liên quan. tiền lương và phúc lợi của người lái xe, giá nhiên liệu, chi phí sửa chữa và bảo trì, chi phí lốp xe, v.v. đã được nghiên cứu trong năm nghiên cứu cơ sở và được trình bày theo khu vực địa lý được nghiên cứu (quốc gia hoặc khu vực theo phạm vi báo cáo).

- Warehousing and Storage - Phân khúc kho bãi và lưu trữ thu được doanh thu kiếm được thông qua hoạt động kinh doanh hàng hóa thông thường, kho lạnh và các loại kho bãi cơ sở lưu trữ khác. Các cơ sở này chịu trách nhiệm lưu giữ, bảo quản hàng hóa thay cho phí. Các dịch vụ giá trị gia tăng (VAS) mà họ có thể cung cấp được coi là một phần của phân khúc các dịch vụ khác. Ở đây VAS đề cập đến một loạt các dịch vụ, liên quan đến việc phân phối hàng hóa của khách hàng và có thể bao gồm ghi nhãn, chia hàng rời, kiểm soát và quản lý hàng tồn kho, lắp ráp nhẹ, nhập và thực hiện đơn hàng, đóng gói, lấy hàng và đóng gói, ghi giá bán vé và vận chuyển sắp xếp.

- Wholesale and Retail Trade - Phân khúc ngành người dùng cuối này nắm bắt chi phí hậu cần bên ngoài (thuê ngoài) mà các nhà bán buôn và bán lẻ phải gánh chịu. Người dùng cuối được xem xét là các cơ sở chủ yếu tham gia bán buôn hoặc bán lẻ hàng hóa, thường không có sự chuyển đổi và cung cấp các dịch vụ liên quan đến việc bán hàng hóa. Nhà cung cấp dịch vụ hậu cần (LSP) đóng một vai trò quan trọng trong sự di chuyển đáng tin cậy của nguồn cung cấp và thành phẩm từ nhà sản xuất đến nhà phân phối và cuối cùng đến khách hàng cuối cùng, bao gồm các hoạt động như tìm nguồn cung ứng nguyên liệu, vận chuyển, thực hiện đơn hàng, lưu kho và lưu trữ, dự báo nhu cầu, quản lý hàng tồn kho vv.

Phương Pháp Nghiên Cứu

Mordor Intelligence tuân theo phương pháp bốn bước trong tất cả các báo cáo của chúng tôi.

- Bước 1 Xác định các biến chính: Để xây dựng một phương pháp dự báo mạnh mẽ, các biến số và yếu tố được xác định ở Bước 1 được kiểm tra dựa trên các số liệu lịch sử có sẵn của thị trường. Thông qua một quá trình lặp đi lặp lại, các biến số cần thiết cho dự báo thị trường được thiết lập và mô hình được xây dựng trên cơ sở các biến số này.

- Bước 2 Xây dựng mô hình thị trường: Ước tính quy mô thị trường cho những năm dự báo là ở dạng danh nghĩa. Lạm phát không phải là một phần của việc định giá và giá bán trung bình (ASP) được giữ không đổi trong suốt thời gian dự báo ở mỗi quốc gia.

- Bước 3 Xác thực và hoàn thiện: Trong bước quan trọng này, tất cả các số liệu thị trường, biến số và nhận định của nhà phân tích đều được xác thực thông qua mạng lưới rộng khắp các chuyên gia nghiên cứu chính từ thị trường được nghiên cứu. Những người trả lời được lựa chọn theo các cấp độ và chức năng để tạo ra một bức tranh tổng thể về thị trường được nghiên cứu.

- Bước 4 Kết quả nghiên cứu: Báo cáo tổng hợp, nhiệm vụ tư vấn tùy chỉnh, cơ sở dữ liệu và nền tảng đăng ký