Phân tích thị trường xe thương mại ASEAN

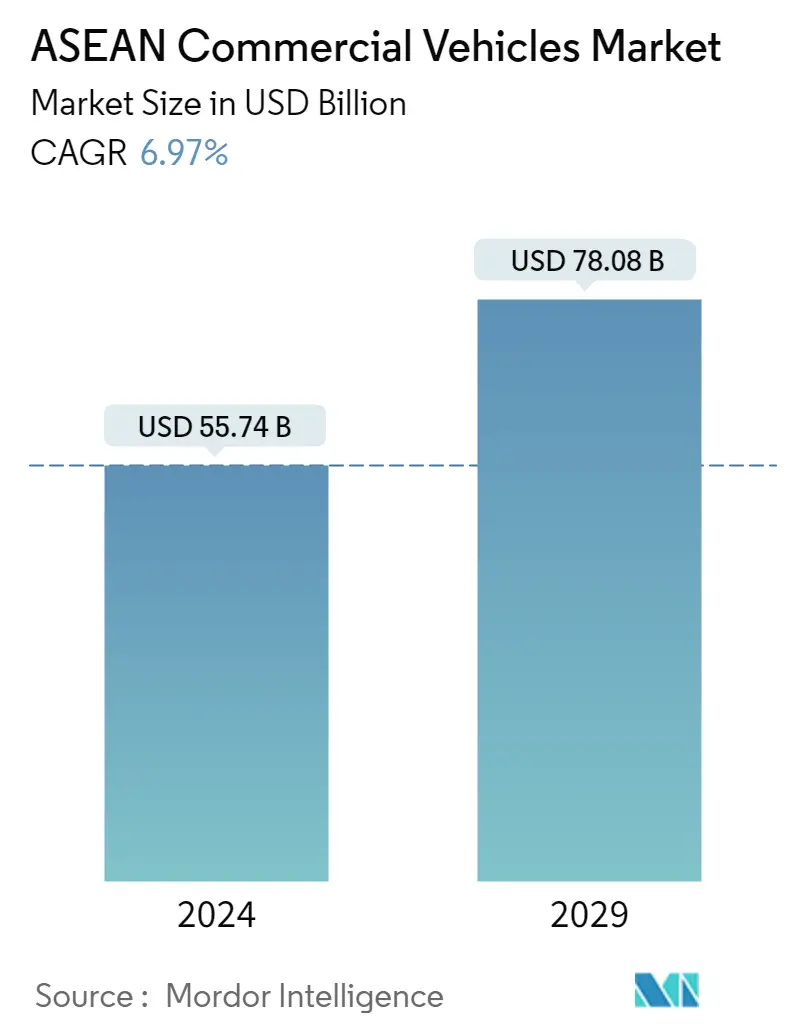

Quy mô Thị trường Xe Thương mại ASEAN ước tính đạt 55,74 tỷ USD vào năm 2024 và dự kiến sẽ đạt 78,08 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,97% trong giai đoạn dự báo (2024-2029).

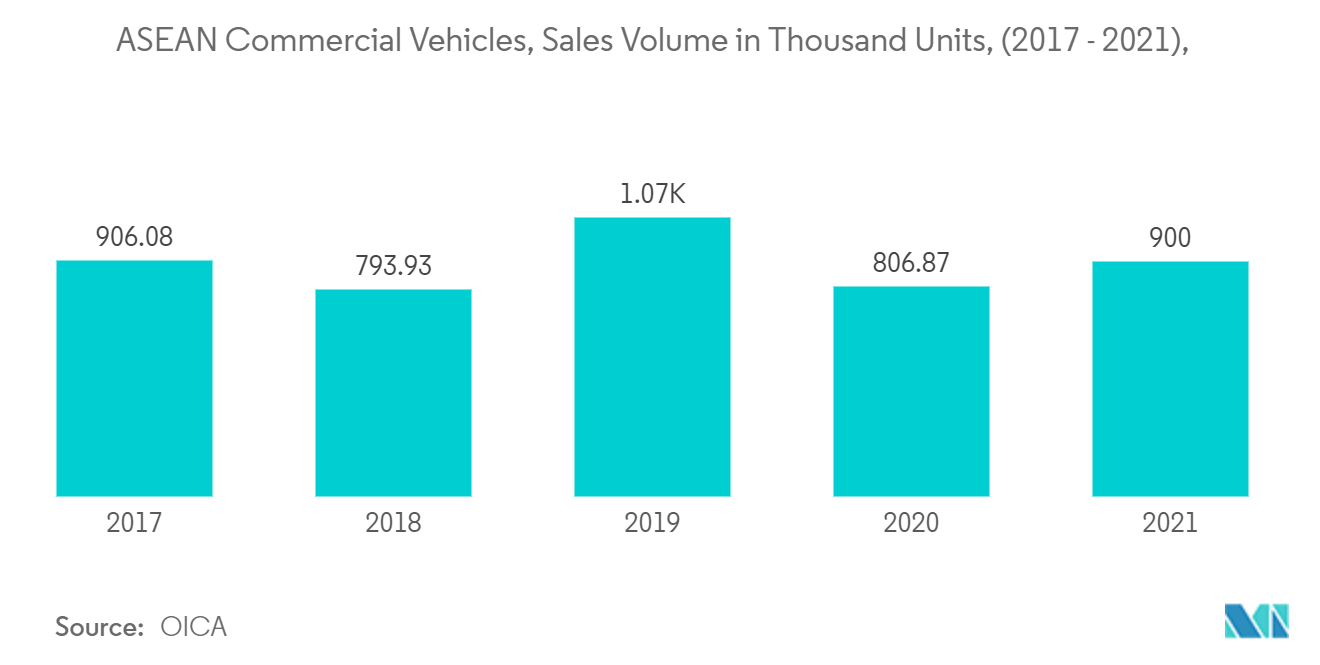

Đại dịch COVID-19 đã tác động đến thị trường và kết quả là doanh số bán xe thương mại ở khu vực ASEAN đã giảm vào năm 2020. Sở thích di chuyển cá nhân và cá nhân cũng như các quy định giãn cách xã hội đã khiến phân khúc giao thông công cộng của ngành thương mại giảm sút. thị trường xe cộ. Tuy nhiên, quá trình đô thị hóa nhanh chóng và nhu cầu di chuyển hàng loạt vật chất đã cải thiện các điều kiện thị trường trong giai đoạn hậu đại dịch. Ví dụ,.

- Vào tháng 11 năm 2022, theo dữ liệu ngành tổng hợp cho Just Auto, doanh số bán xe mới tại sáu thị trường tổng hợp lớn nhất khu vực ASEAN đã tăng 53% lên 846.562 chiếc trong quý 3 năm 2022, tăng từ 553.564 chiếc cùng kỳ năm ngoái..

Về lâu dài, các quy định nghiêm ngặt về khí thải phương tiện, những tiến bộ về an toàn phương tiện, sự ra đời của hệ thống hỗ trợ người lái trên các phương tiện mới và dịch vụ hậu cần đang phát triển nhanh chóng trong lĩnh vực bán lẻ và thương mại điện tử trên khắp ASEAN chủ yếu được kỳ vọng sẽ thúc đẩy nhu cầu về hàng hóa mới và cao cấp. xe thương mại. Nhu cầu LCV dự kiến sẽ tăng lên khi ngành hậu cần và thương mại điện tử mở rộng nhanh chóng. Hơn nữa, quá trình đô thị hóa nhanh chóng đã tạo ra các nền tảng bán lẻ và thương mại điện tử mới đòi hỏi dịch vụ hậu cần hiệu quả. Những phát triển như vậy đang làm tăng nhu cầu về xe thương mại hạng nhẹ. Ví dụ,.

- Vào tháng 10 năm 2022, theo Liên đoàn Công nghiệp Thái Lan (FTI), doanh số bán xe trong tháng 9 của Thái Lan tăng 15,6% so với cùng kỳ năm ngoái (YoY) lên 74.150 chiếc so với cùng kỳ năm 2021. Doanh số bán xe thương mại tăng 31,4% lên 51.076 chiếc. Doanh số bán xe bán tải (bao gồm PPV) tăng 37,2% lên 41.396 chiếc, được tính vào doanh số bán xe thương mại.

Xu hướng thị trường xe thương mại ASEAN

Phân khúc xe thương mại hạng nhẹ thống trị thị trường

Xe thương mại hạng nhẹ chủ yếu được sử dụng để vận chuyển hàng hóa trên quãng đường ngắn. Nhu cầu hàng hóa thông qua thương mại điện tử ngày càng tăng đang thúc đẩy việc sử dụng LCV trong hậu cần, mở đường cho sự phát triển của thị trường khu vực. Nhiều công ty thương mại điện tử và hậu cần đang mở rộng trong khu vực, góp phần vào sự tăng trưởng của thị trường. Do đó, những công ty chủ chốt trong khu vực đang đưa ra các sản phẩm sửa đổi với giá thấp hơn để cải thiện doanh số bán hàng. Ví dụ,.

- Vào tháng 11 năm 2022, Renault đã đơn giản hóa dòng xe thương mại hạng nhẹ của mình với một loạt trang bị sửa đổi và một số đợt giảm giá. Tất cả các xe trong phạm vi sẽ có cấu trúc mô hình giống như Kangoo mới nhất, bắt đầu từ năm 2023, với các thông số kỹ thuật Advance và Extra Sport.

- Vào tháng 4 năm 2021, doanh số LCV tại khu vực ASEAN, bao gồm Indonesia, Thái Lan, Malaysia, Philippines, Singapore, Việt Nam và Brunei, đã tăng 388% so với cùng kỳ năm trước. Tuy nhiên, sự gia tăng to lớn đã bị che đậy bởi mức đáy thấp vào tháng 4 năm 2020, khi thị trường chỉ bán được 50.387 chiếc vì mọi quốc gia trong khu vực đều bị phong tỏa, điều này làm chậm hoạt động kinh tế và làm gián đoạn nhu cầu LV.

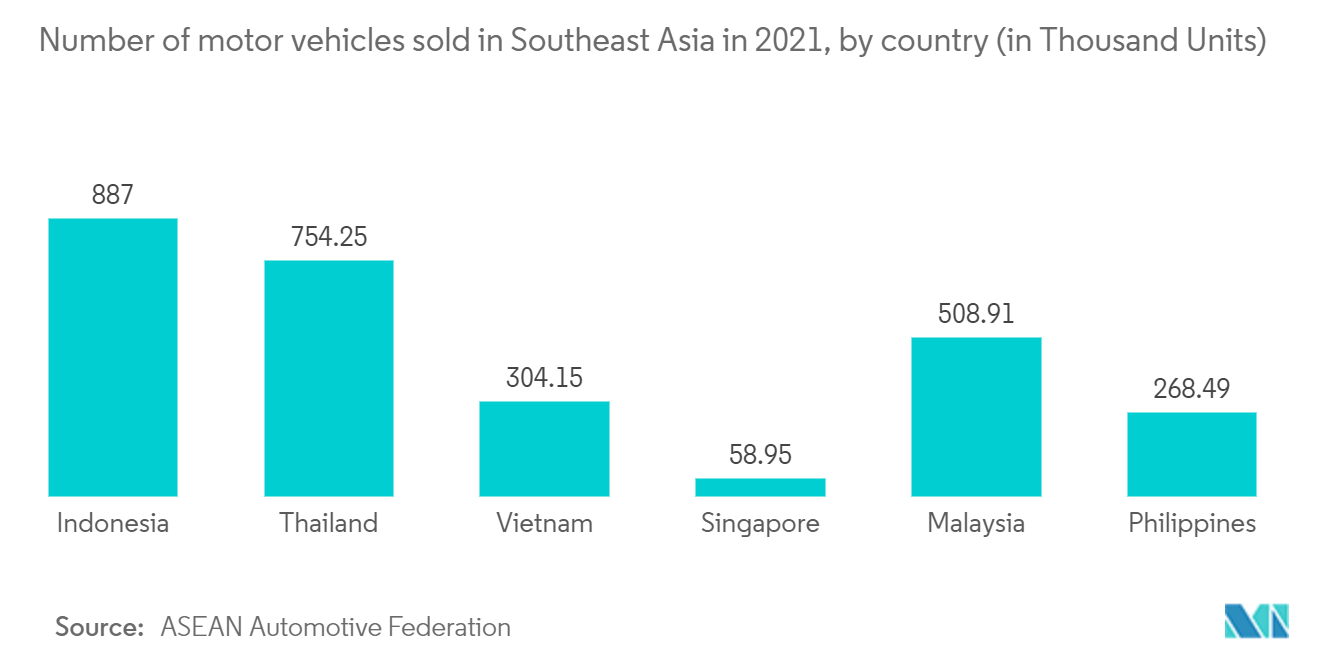

Thái Lan và Singapore dự kiến sẽ đạt tốc độ CAGR cao hơn

Hiện nay, Thái Lan là nước dẫn đầu thị trường và là nhà sản xuất lớn nhất trong khu vực. Đất nước này phải đối mặt với sự cạnh tranh từ Indonesia, quốc gia có mục tiêu trở thành trung tâm sản xuất hàng đầu. Thái Lan cung cấp giải pháp sản xuất chi phí thấp cho các nhà sản xuất ô tô. Hầu hết các công ty hoạt động trong khu vực đều đang tập trung vào việc mở rộng đội tàu của mình. Ví dụ,.

- Vào tháng 10 năm 2022, Energy Tuyệt đối (EA) đã trình làng xe tải mini chạy điện MINE MT30 được sản xuất trong nước. Mẫu xe được giới thiệu với khái niệm Tôn trọng môi trường đã được đăng ký là xe bán tải chạy điện 100% đầu tiên của Thái Lan.

Singapore là một nền kinh tế tự do phát triển cao, với nền kinh doanh cởi mở, không tham nhũng và khuôn khổ pháp lý minh bạch. Để hỗ trợ doanh số bán xe, vào tháng 3 năm 2020, một kế hoạch mới đã được đưa ra trong nước nhằm thúc đẩy việc áp dụng các phương tiện thương mại sạch hơn và mới hơn, có hiệu lực vào tháng 4 năm 2021.

Đề án phát thải phương tiện thương mại (CVES) có kế hoạch phân loại nhiều loại phương tiện thương mại thành ba loại. Nó cũng bao gồm khoản phụ phí 10.000 USD cho những phương tiện gây ô nhiễm nhiều nhất và ưu đãi 30.000 USD cho những phương tiện sạch nhất. Xe chở hàng nhẹ, xe chở hàng kiêm hành khách và xe buýt nhỏ có tổng trọng lượng tối đa không quá 3500 kg sẽ được nhóm thành ba nhóm theo chất gây ô nhiễm nặng nhất.

Để đẩy nhanh việc áp dụng xe điện trong nước, các công ty đang nỗ lực phát triển mạng lưới trạm sạc. Ví dụ,.

- Vào tháng 8 năm 2022, FOTON nhận được đơn đặt hàng 210 chiếc iBlue EV Vans để sử dụng trong dịch vụ hậu cần đô thị ở Singapore. Khách hàng ưa thích Xe tải FOTON iBlue EV vì chúng có nhiều lợi ích về thân thiện với môi trường, tiết kiệm năng lượng, vận hành và bảo trì. FOTON Motor đã giao 60 chiếc đầu tiên vào ngày 1 tháng 8, 150 chiếc còn lại sẽ được giao trong quý 4 năm nay. Vào tháng 4 năm 2021, SP Group (SP) và công ty cho thuê xe thương mại lớn nhất Singapore, Goldbell Group, đã công bố thỏa thuận để SP cung cấp giải pháp sạc xe điện cho các khách hàng đội xe thương mại của Goldbell. Thỏa thuận này bao gồm việc cung cấp mạng sạc xe điện trên toàn quốc của SP cho khách hàng của Goldbell và lắp đặt cơ sở hạ tầng sạc xe điện tại cơ sở của khách hàng, nếu khả thi, để hỗ trợ điện khí hóa.

Tổng quan về ngành xe thương mại ASEAN

Một số công ty chủ chốt trong thị trường xe thương mại ASEAN là Tập đoàn ô tô Toyota, ISUZU, Tập đoàn ô tô Mitsubishi và Hino Motors. Thị trường được nghiên cứu được thúc đẩy mạnh mẽ bởi các yếu tố như liên doanh, hợp tác và nhu cầu ngày càng tăng từ khu vực công nghiệp cũng như các sáng kiến phát triển của chính phủ trên khắp các nước ASEAN. Cơ sở mở rộng sản phẩm, các hiệp định thương mại tự do giữa các quốc gia và lĩnh vực hậu cần, thương mại điện tử và xây dựng đang phát triển là những yếu tố giúp tăng thị phần tương ứng của các công ty chủ chốt trong khu vực.

- Vào tháng 9 năm 2022, Nex Point PLC (NEX) đã công bố hợp tác với Energy Tuyệt đối (EA) PCL để thành lập nhà máy sản xuất và lắp ráp xe điện thương mại đầu tiên của Thái Lan, Công ty TNHH Tuyệt đối Hội (AAB), với công suất sản xuất hàng năm lên tới 9.000 ô tô. Công ty đã nhận được đơn đặt hàng sản xuất 3.195 xe buýt điện, trong đó 200 chiếc đã được giao thành công.

- Vào tháng 6 năm 2022, Mitsubishi Motors, Isuzu, FUSO, Nissan và Toyota đã hợp tác để phổ biến phương tiện chạy điện ở Indonesia bằng cách trình diễn hệ sinh thái điện khí hóa hợp tác ở Bali. Mỗi thương hiệu sẽ được đại diện bởi những chiếc xe điện hàng đầu của mình. Dòng sản phẩm của dự án bao gồm cả xe điện khí hóa chở khách và thương mại.

Dẫn đầu thị trường xe thương mại ASEAN

Isuzu Motor Ltd

Mitsubishi Motor Corporation

Hyundai Motor Corporation

Hino Motor Ltd.

IVECO (CNH Industrial NV)

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường xe thương mại ASEAN

- Tháng 10 năm 2022- Energy Tuyệt đối PCL tiết lộ rằng việc phát triển xe khách chạy điện 100% MINE SPA1 thuộc MINE Mobility vẫn là một trong những kế hoạch kinh doanh chính của EA. Trọng tâm hiện tại của EA sẽ là xe thương mại trước tiên, trong khi dự án xe điện MINE SPA1 sẽ được tiếp tục. EA cũng tiết lộ kế hoạch ra mắt mẫu xe bán tải chạy điện 1 tấn mang thương hiệu MINE vào quý 4/2022.

- Tháng 9 năm 2022- PT Indika Energy Tbk., thông qua công ty con PT Mitra Motor Group (MMG), đã củng cố cam kết phát thải ròng bằng 0 đối với lĩnh vực xe điện bằng cách thành lập Foxteq Singapore Pte. Ltd, công ty liên doanh với chi nhánh của Tập đoàn Công nghệ Hon Hai (Foxconn). PT Foxconn Indika Motor (FIM), liên doanh sẽ sản xuất xe điện thương mại và pin điện.

- Tháng 6 năm 2022- MAN Truck Bus (M) Sdn Bhd (MAN Malaysia), nhà sản xuất xe tải đầu tiên của đất nước cung cấp động cơ Euro V làm tiêu chuẩn cho toàn bộ danh mục sản phẩm của mình, đã giao lô xe MAN Truck Generation mới đầu tiên cho sáu công ty vận tải.

Phân khúc ngành công nghiệp xe thương mại ASEAN

Xe thương mại là phương tiện được cấp phép sử dụng để vận chuyển hàng hóa hoặc vật liệu thay vì hành khách. Xe thương mại hạng nhẹ đến trung bình được sử dụng để vận chuyển hàng hóa tương đối nhẹ.

Thị trường xe thương mại ASEAN được phân chia theo Loại phương tiện (Xe thương mại hạng nhẹ và Xe thương mại hạng trung và hạng nặng) và Quốc gia (Indonesia, Thái Lan, Việt Nam, Singapore, Malaysia, Philippines và phần còn lại của ASEAN). Báo cáo đưa ra quy mô thị trường và dự báo về giá trị cho tất cả các phân khúc trên (tính bằng tỷ USD).

| Xe thương mại hạng nhẹ |

| Xe thương mại hạng trung và hạng nặng |

| Indonesia |

| nước Thái Lan |

| Việt Nam |

| Singapore |

| Malaysia |

| Philippin |

| Phần còn lại của ASEAN |

| Theo loại xe | Xe thương mại hạng nhẹ |

| Xe thương mại hạng trung và hạng nặng | |

| Theo quốc gia | Indonesia |

| nước Thái Lan | |

| Việt Nam | |

| Singapore | |

| Malaysia | |

| Philippin | |

| Phần còn lại của ASEAN |

Câu hỏi thường gặp về nghiên cứu thị trường xe thương mại ASEAN

Thị trường xe thương mại ASEAN lớn đến mức nào?

Quy mô thị trường xe thương mại ASEAN dự kiến sẽ đạt 55,74 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,97% để đạt 78,08 tỷ USD vào năm 2029.

Quy mô thị trường xe thương mại ASEAN hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Xe Thương mại ASEAN dự kiến sẽ đạt 55,74 tỷ USD.

Ai là người chơi chính trong thị trường xe thương mại ASEAN?

Isuzu Motor Ltd, Mitsubishi Motor Corporation, Hyundai Motor Corporation, Hino Motor Ltd., IVECO (CNH Industrial NV) là những công ty lớn hoạt động tại Thị trường Xe Thương mại ASEAN.

Thị trường xe thương mại ASEAN này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Xe Thương mại ASEAN ước tính đạt 52,11 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường xe thương mại ASEAN trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường xe thương mại ASEAN trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo Công nghiệp Ô tô ASEAN

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thị trường ô tô ASEAN năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Ô tô ASEAN bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.