Phân tích thị trường hóa chất nông nghiệp Châu Phi

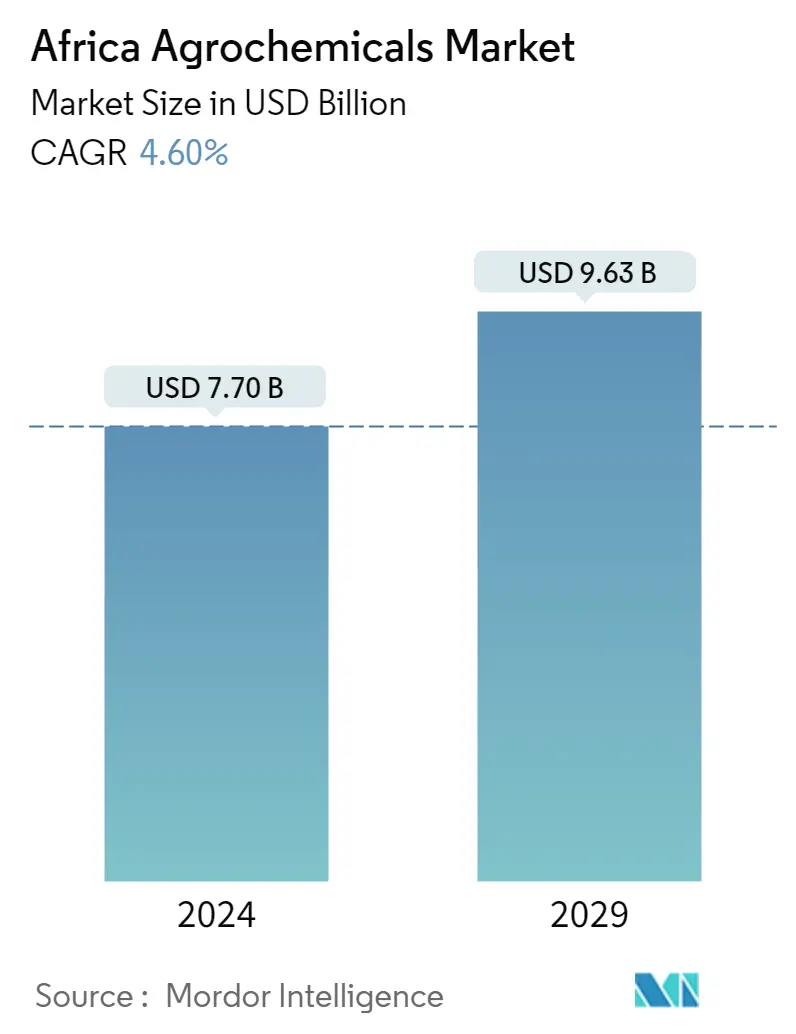

Quy mô Thị trường Hóa chất Nông nghiệp Châu Phi ước tính đạt 7,70 tỷ USD vào năm 2024 và dự kiến sẽ đạt 9,63 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,60% trong giai đoạn dự báo (2024-2029).

- Xu hướng sử dụng thuốc trừ sâu gia tăng trong khu vực đã được quan sát thấy trong điều kiện hạn hán để kiểm soát các loài gây hại như rệp, so với các mùa có lượng mưa bình thường. Nông dân có xu hướng sử dụng lượng thuốc trừ sâu cao hơn để chống lại biến đổi khí hậu để tiếp tục và duy trì sản xuất.

- Nông dân trong khu vực cần tiếp cận các đầu vào nông nghiệp như phân bón, thuốc trừ sâu, thuốc diệt nấm, v.v. để sản xuất cây trồng. Tuy nhiên, chính phủ đang thúc đẩy lĩnh vực nông nghiệp thông qua nhiều sáng kiến khác nhau. Ví dụ, một yếu tố nổi bật trong Kế hoạch phát triển quốc gia của chính phủ Angola giai đoạn 2018-2022 bao gồm phát triển nông nghiệp để đa dạng hóa nền kinh tế và xây dựng năng lực sản xuất lương thực trong nước nhằm giảm sự phụ thuộc của đất nước vào thực phẩm nhập khẩu. Việc tập trung vào sản xuất trong nước về cơ bản cũng sẽ tạo ra nhu cầu về hóa chất nông nghiệp. Hơn nữa, vài hecta đất nông nghiệp bị ảnh hưởng nặng nề bởi giun ở các quốc gia như Zimbabwe và Namibia.

- Ví dụ, vào năm 2020, Bộ Nông nghiệp Namibia đã đưa ra thông báo công khai tới nông dân về đợt bùng phát giun quân mùa thu tấn công vùng Zambezi. Do nhu cầu ngày càng tăng về chất lượng và an toàn thực phẩm, thuốc trừ sâu sinh học cũng ngày càng được ưa chuộng hơn so với thuốc tổng hợp. Do đó, mối lo ngại ngày càng tăng về sản xuất lương thực, cùng với sự xuất hiện của các loại sâu bệnh mới do điều kiện khí hậu thất thường, dự kiến sẽ thúc đẩy việc sử dụng hóa chất nông nghiệp. Điều đó có khả năng phản ánh xu hướng tích cực cho thị trường trong giai đoạn dự báo.

Xu hướng thị trường hóa chất nông nghiệp ở Châu Phi

Nhu cầu lương thực ngày càng tăng do tăng trưởng dân số cao

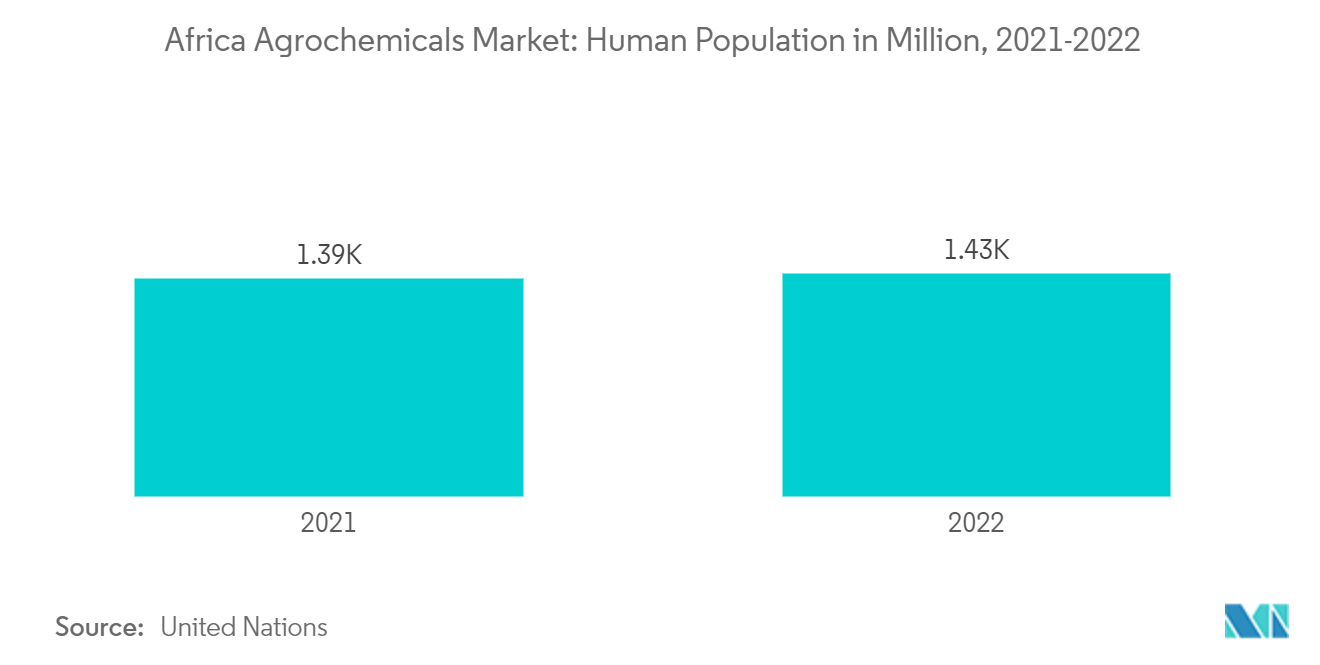

Nông dân sản xuất nhỏ ở châu Phi sản xuất 80% lương thực của lục địa. Với áp lực ngày càng tăng buộc họ phải sản xuất nhiều hơn, nông dân ngày càng sử dụng nhiều thuốc trừ sâu và các hóa chất nông nghiệp khác để nuôi sống dân số ngày càng tăng trên lục địa. Tốc độ tiêu thụ thực phẩm ở Châu Phi đang tăng nhanh hơn gần 10 lần so với tốc độ sản xuất tại địa phương. Nhu cầu lương thực đang tăng ở hầu hết các nước châu Phi, bất chấp sự suy giảm do giá hàng hóa giảm. Dân số và thu nhập đô thị ở châu Phi đang tăng lên, thúc đẩy nhu cầu ở các thành phố.

Nhu cầu thực phẩm của Châu Phi dự kiến sẽ tăng hơn gấp đôi vào năm 2050, do tăng trưởng dân số, thu nhập tăng, đô thị hóa nhanh chóng và những thay đổi trong chế độ ăn uống trong khu vực theo hướng tiêu dùng nhiều hơn các thực phẩm tươi sống và chế biến có giá trị cao hơn. Ngược lại, điều đó đang tạo ra những cơ hội mới cho nông dân châu Phi và thúc đẩy sự phát triển của thuốc trừ sâu trong nông nghiệp. Nhiều sáng kiến đang được đưa ra nhằm giải quyết vấn đề an ninh lương thực trong khu vực, bao gồm Liên minh mới về An ninh lương thực và Dinh dưỡng ở Châu Phi của G8 và Liên minh Cách mạng Xanh ở Châu Phi (AGRA).

Nhu cầu ngày càng tăng về an ninh lương thực trong bối cảnh dân số ngày càng mở rộng và nhu cầu lớn hơn từ tầng lớp trung lưu ngày càng tăng đối với nhiều loại thực phẩm đang đòi hỏi nhu cầu tăng năng suất cây trồng, do đó, thúc đẩy nhu cầu về hóa chất nông nghiệp của nông dân châu Phi. Nhiều chính phủ châu Phi đã đặt nông nghiệp lên hàng đầu trong chương trình nghị sự phát triển của họ. Ngân sách quốc gia dành cho lĩnh vực này ngày càng tăng và các công ty tư nhân đã bắt đầu đầu tư vào chuỗi giá trị nông nghiệp của Châu Phi. Đà tăng này có thể thúc đẩy thị trường đầu vào nông nghiệp. Thị trường hóa chất nông nghiệp có khả năng hưởng lợi từ xu hướng này.

Phân bón chiếm lĩnh thị trường

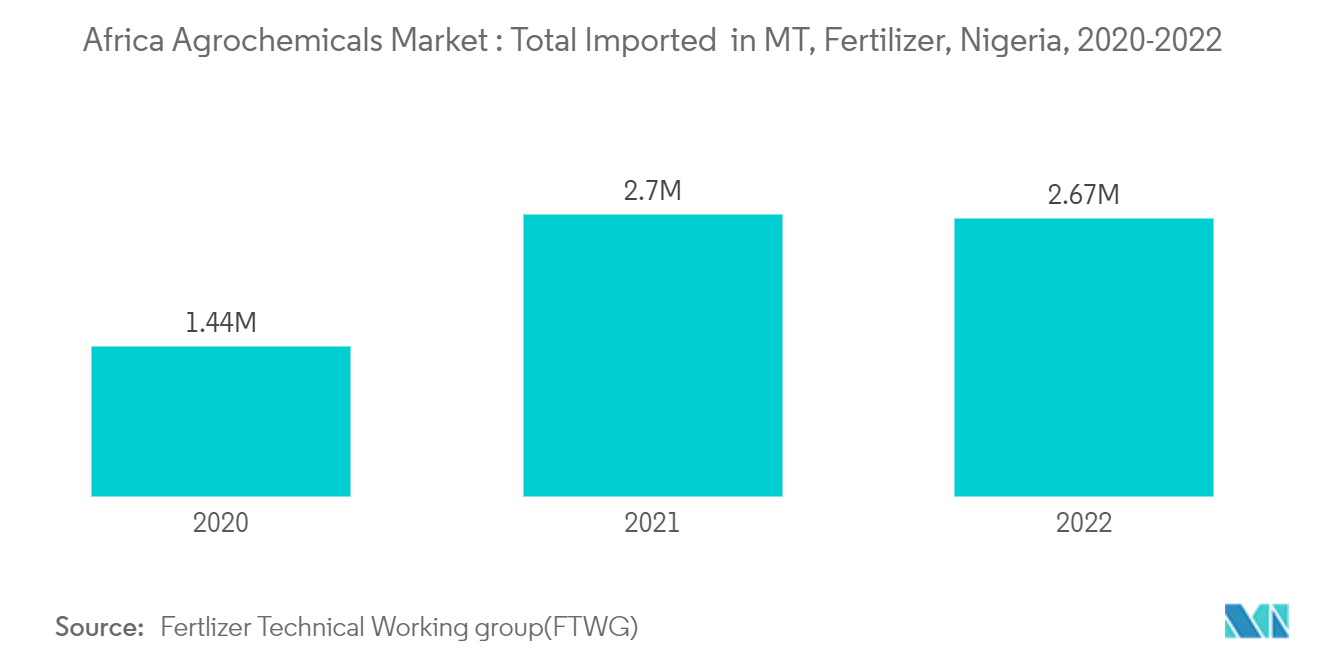

Dân số châu Phi tăng 1,3% vào năm 2022. Dân số tăng này đòi hỏi phải tăng sản lượng lương thực, tăng sản lượng nông nghiệp. Tỷ lệ đất nông nghiệp trên tổng diện tích đất cả nước không đổi trong năm 2017 và 2018. Đất nông nghiệp giảm 0,11% trong năm 2019. Để tăng năng suất từ quỹ đất hạn chế, việc sử dụng hiệu quả đầu vào là bắt buộc, thúc đẩy thị trường phân bón trong nước quốc gia vì phân bón là đầu vào thiết yếu trong sản xuất cây trồng. Theo FAO, sử dụng phân NPK trong nông nghiệp tăng 3,02% trong năm 2018-2019. Đạm là loại phân bón được sử dụng nhiều nhất năm 2019, chiếm 417 nghìn tấn. Phân đạm là loại phân bón được tiêu thụ nhiều nhất ở Châu Phi. Theo Hiệp hội Phân bón Quốc tế, tổng lượng NPK tiêu thụ năm 2019 chiếm 6.605 nghìn tấn. Tuy nhiên, mức sử dụng vẫn thấp hơn nhiều so với mức trung bình toàn cầu và thấp hơn đáng kể so với mục tiêu do chính quyền khu vực và các tổ chức liên chính phủ đặt ra, bất chấp sự tăng trưởng gần đây về cả doanh số và sản xuất.

Theo báo cáo của Tổ chức Phân bón Châu Phi, tổng cộng 14 nhà máy sản xuất phân bón đã được lập bản đồ vào năm 2020. Có 151 nhà máy phân bón ở Châu Phi vào năm 2020, bao gồm 87 nhà máy chế biến, 15 nhà máy hữu cơ và 35 cơ sở mới ngoài các nhà máy sản xuất. Malawi chỉ có hai nhà máy chế biến phân bón và Zambia có bốn nhà máy, trong khi Mozambique sở hữu năm nhà máy chế biến, trong đó một nhà máy được thành lập vào năm 2020. Tuy nhiên, không có nhà máy phân bón nào ở Congo. Mặc dù mức tiêu thụ và doanh số bán hàng đã giảm trong giai đoạn lịch sử nhưng với sản lượng cây trồng tăng lên, thị trường phân bón đã phát triển và được dự đoán sẽ còn tăng trưởng hơn nữa, với xu hướng ngày càng ưa chuộng phân bón hữu cơ để phát triển bền vững.

Tổng quan về ngành hóa chất nông nghiệp Châu Phi

Thị trường hóa chất nông nghiệp Châu Phi là một thị trường khá hợp nhất và các công ty lớn chiếm thị phần đáng kể vào năm 2022. Về thị phần, Sasol Limited, Yara International, Bayer, Syngenta và BASF SE là một số công ty chủ chốt thống trị thị trường. Các công ty như Bayer và Corteva gần đây đã sáp nhập với nhau và họ đã phát minh ra các sản phẩm mới cho phân khúc thuốc bảo vệ thực vật. Bayer đã hợp tác với các công ty như Kimetic và M2i Group. Sự hợp tác này sẽ mang lại nhiều bước phát triển trong lĩnh vực bảo vệ cây trồng. Ngoài ra, các công ty hoạt động trong lĩnh vực bảo vệ thực vật, cùng với trung tâm RD của họ, đang liên tục làm việc chăm chỉ để mang đến một số sản phẩm cải tiến sẽ đóng góp cho lĩnh vực hóa chất nông nghiệp.

Các nhà lãnh đạo thị trường hóa chất nông nghiệp châu Phi

BASF SE

Bayer

Yara International

Syngenta

Sasol

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hóa chất nông nghiệp Châu Phi

- Tháng 1 năm 2023 Bayer công bố hợp tác với công ty M2i Group của Pháp để cung cấp các sản phẩm Bảo vệ cây trồng sinh học dựa trên Pheromone. Bayer sẽ tích hợp công nghệ ứng dụng báo chí cải tiến của M2i vào sản phẩm để tạo thành một giải pháp hỗ trợ kỹ thuật số.

- Tháng 2 năm 2022 Bayer và Kimitec công bố quan hệ đối tác để phát triển và thương mại hóa các Sản phẩm bảo vệ thực vật. Kimitec và Bayer đang hợp tác phát triển các sản phẩm sinh học nhằm cung cấp giải pháp bảo vệ cây trồng tốt hơn.

- Tháng 2 năm 2022 Bayer tung ra các sản phẩm mới trong phân khúc thuốc bảo vệ thực vật có tên Flipper và Serenade, cung cấp các lựa chọn kiểm soát tuyệt vời trong tất cả hoạt động sản xuất hữu cơ và bổ sung cho các sản phẩm bảo vệ thực vật thông thường của Bayer.

- Tháng 3 năm 2022 Corteva Agrisciences tung ra giải pháp bảo vệ cây trồng mới nhất, thuốc diệt cỏ Aubaine 518 SC, cho nông dân trồng lúa mì Nam Phi để kiểm soát cỏ dại trồng lúa mì, đặc biệt là ở những vùng có lượng mưa mùa đông lan rộng.

Phân khúc ngành công nghiệp hóa chất nông nghiệp ở Châu Phi

Hóa chất nông nghiệp là thuốc trừ sâu, thuốc diệt cỏ hoặc phân bón được sử dụng để quản lý hệ sinh thái trong lĩnh vực nông nghiệp.

Thị trường hóa chất nông nghiệp Châu Phi được phân chia theo loại sản phẩm (Thị trường phân bón, Thị trường thuốc trừ sâu, Thị trường chất bổ trợ và Thị trường điều hòa sinh trưởng thực vật), Ứng dụng (Ngũ cốc và ngũ cốc, Đậu và hạt có dầu, Trái cây và rau quả, Cây trồng thương mại và các ứng dụng khác) và Địa lý (Congo, Malawi, Mozambique, Zambia và phần còn lại của Châu Phi). Báo cáo đưa ra quy mô thị trường và dự báo về mặt giá trị (tính bằng nghìn USD) cho tất cả các phân khúc trên.

| Thị trường phân bón |

| Chợ thuốc trừ sâu |

| Chợ chất bổ trợ |

| Thị trường chất điều hòa sinh trưởng thực vật |

| Ngũ cốc và ngũ cốc |

| Đậu và hạt có dầu |

| Hoa quả và rau |

| Cây trồng thương mại |

| Ứng dụng khác |

| Congo |

| Malawi |

| Mozambique |

| Zambia |

| Phần còn lại của châu Phi |

| Loại sản phẩm | Thị trường phân bón |

| Chợ thuốc trừ sâu | |

| Chợ chất bổ trợ | |

| Thị trường chất điều hòa sinh trưởng thực vật | |

| Ứng dụng | Ngũ cốc và ngũ cốc |

| Đậu và hạt có dầu | |

| Hoa quả và rau | |

| Cây trồng thương mại | |

| Ứng dụng khác | |

| Địa lý | Congo |

| Malawi | |

| Mozambique | |

| Zambia | |

| Phần còn lại của châu Phi |

Câu hỏi thường gặp về nghiên cứu thị trường hóa chất nông nghiệp ở Châu Phi

Thị trường hóa chất nông nghiệp Châu Phi lớn đến mức nào?

Quy mô Thị trường Hóa chất Nông nghiệp Châu Phi dự kiến sẽ đạt 7,70 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,60% để đạt 9,63 tỷ USD vào năm 2029.

Quy mô thị trường hóa chất nông nghiệp châu Phi hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Hóa chất Nông nghiệp Châu Phi dự kiến sẽ đạt 7,70 tỷ USD.

Ai là người chơi chính trong thị trường hóa chất nông nghiệp Châu Phi?

BASF SE, Bayer, Yara International, Syngenta, Sasol là những công ty lớn hoạt động tại Thị trường Hóa chất Nông nghiệp Châu Phi.

Thị trường Hóa chất Nông nghiệp Châu Phi này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Hóa chất Nông nghiệp Châu Phi ước tính đạt 7,36 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Hóa chất Nông nghiệp Châu Phi trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Hóa chất Nông nghiệp Châu Phi trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành hóa chất nông nghiệp Châu Phi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Hóa chất nông nghiệp Châu Phi năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích của Hóa chất nông nghiệp Châu Phi bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.