Анализ рынка рентгеновских пленок

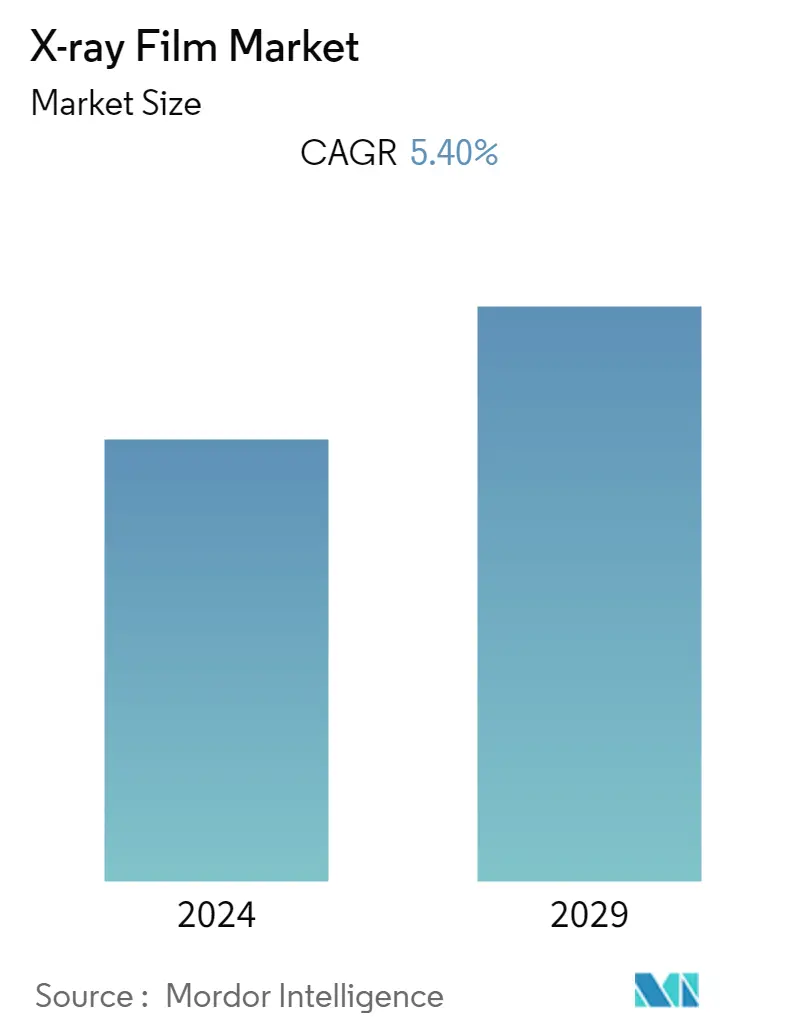

Ожидается, что среднегодовой темп роста рынка рентгеновских пленок составит 5,4% в течение прогнозируемого периода 2021-2026 годов. Продолжающееся внедрение традиционного рентгеновского оборудования в развивающихся странах будет стимулировать рынок в прогнозируемый период.

- Растущая распространенность хронических заболеваний в сочетании с ростом числа процедур диагностической визуализации и значительными расходами на здравоохранение во всем мире сыграли важную роль в развитии рынка медицинского рентгеновского оборудования.

- Рентгеновские методы оказались полезны при лечении неврологических проблем, рака, сердечных заболеваний и проблем, связанных с костями. Это способствовало внедрению рентгеновского оборудования и, как следствие, использованию рентгеновских пленок.

- Сильная потребительская база в Индии и Китае, а также старение населения и растущий спрос на медицинскую помощь сыграли важную роль в развитии изучаемого рынка. Однако ожидается, что в течение прогнозируемого периода создание новых больниц и медицинских учреждений будет способствовать внедрению цифрового рентгеновского оборудования из-за ряда преимуществ, которые оно предлагает.

- Рентгенография в медицинской сфере переживает значительный переход от пленки к технологии цифрового плоскопанельного детектора (FDP), которая оказалась более доступной и эффективной. Благодаря инновациям последние тенденции показывают, что цифровая рентгенография по сравнению с традиционными системами более эффективна с точки зрения качества изображения, что еще больше устраняет необходимость в рентгеновских пленках, химикатах и установке темной комнаты и, таким образом, улучшает рабочий процесс в целом.

Тенденции рынка рентгеновских пленок

В сегменте диагностических центров ожидается значительный рост

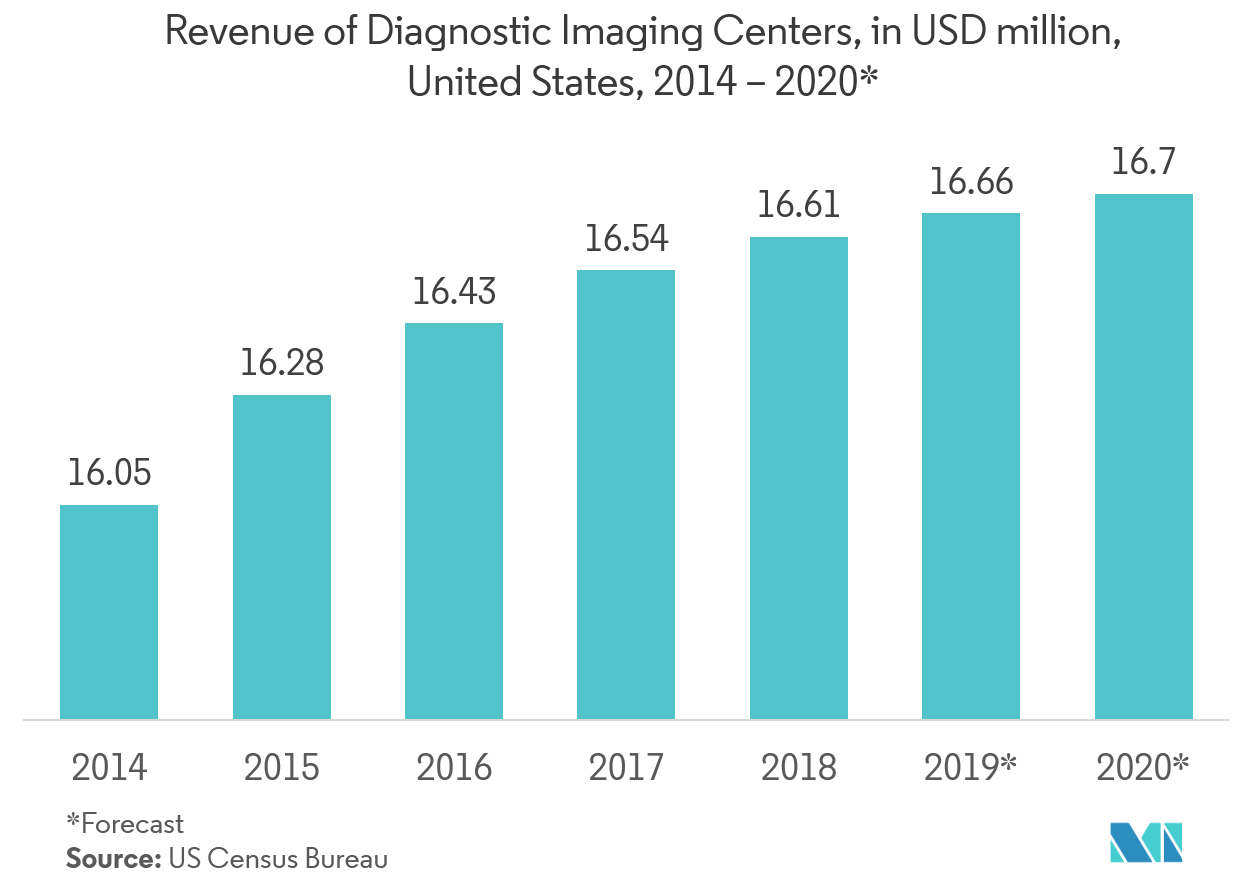

- Спрос на диагностическую индустрию быстро растет в развивающихся странах. Тем не менее, еще предстоит решить множество серьезных проблем, таких как точность, качество и стоимость тестов, что стимулирует спрос на рынок исследований в этом сегменте.

- В развивающихся странах основные инвестиции и важные технологические разработки производятся в частном секторе, тогда как в развитых странах, таких как Европа, это практически исключительно государственный сектор. Диагностическая визуализация в государственном секторе направлена на обеспечение максимально возможного охвата.

- Например, в 2018 году компания Dalian Wanda Group Co Ltd объявила об инвестировании 10 миллиардов долларов США в парк здоровья в Китае. Ожидается, что эти инвестиции будут осуществлены после того, как правительство смягчит нормы для прямых иностранных инвестиций в частный сектор здравоохранения Китая.

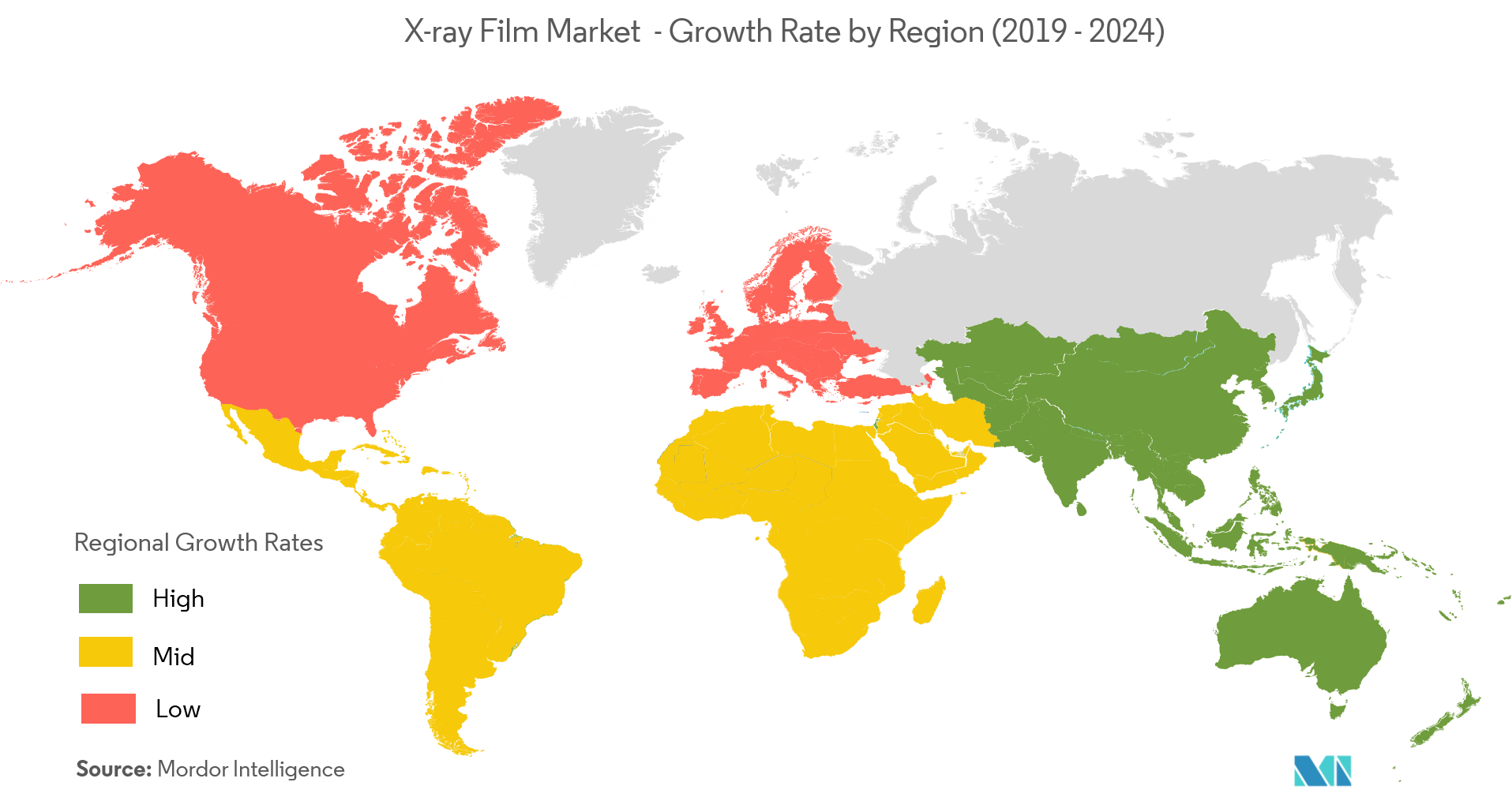

В Азиатско-Тихоокеанском регионе ожидаются значительные темпы роста

- Азиатско-Тихоокеанский регион по-прежнему в значительной степени полагается на традиционные рентгеновские решения. В связи с ростом населения региона и числа пациентов, страдающих заболеваниями, диагностику или лечение которых необходимо проводить с помощью компьютерной томографии, использование рентгеновских лучей растет. Растущий пул пациентов привел к высокому спросу на медицинскую визуализацию.

- В Азиатско-Тихоокеанском регионе больницы играют решающую роль в медицинской диагностике. В Китае последнее зарегистрированное количество больниц растет примерно с 23 170 больниц до 29 140 больниц, сообщило Национальное бюро статистики Китая об увеличении количества больниц в стране.

- Кроме того, переход к цифровой рентгенографии в регионе происходит медленно по сравнению с другими регионами. Это связано с использованием рентгеновской радиографии для диагностики недугов и заболеваний внутренних частей тела. Таким образом, из-за более медленного внедрения цифровой радиографии ожидается, что на исследуемом рынке в Азиатско-Тихоокеанском регионе будет наблюдаться самый быстрый среднегодовой темп роста за прогнозируемый период.

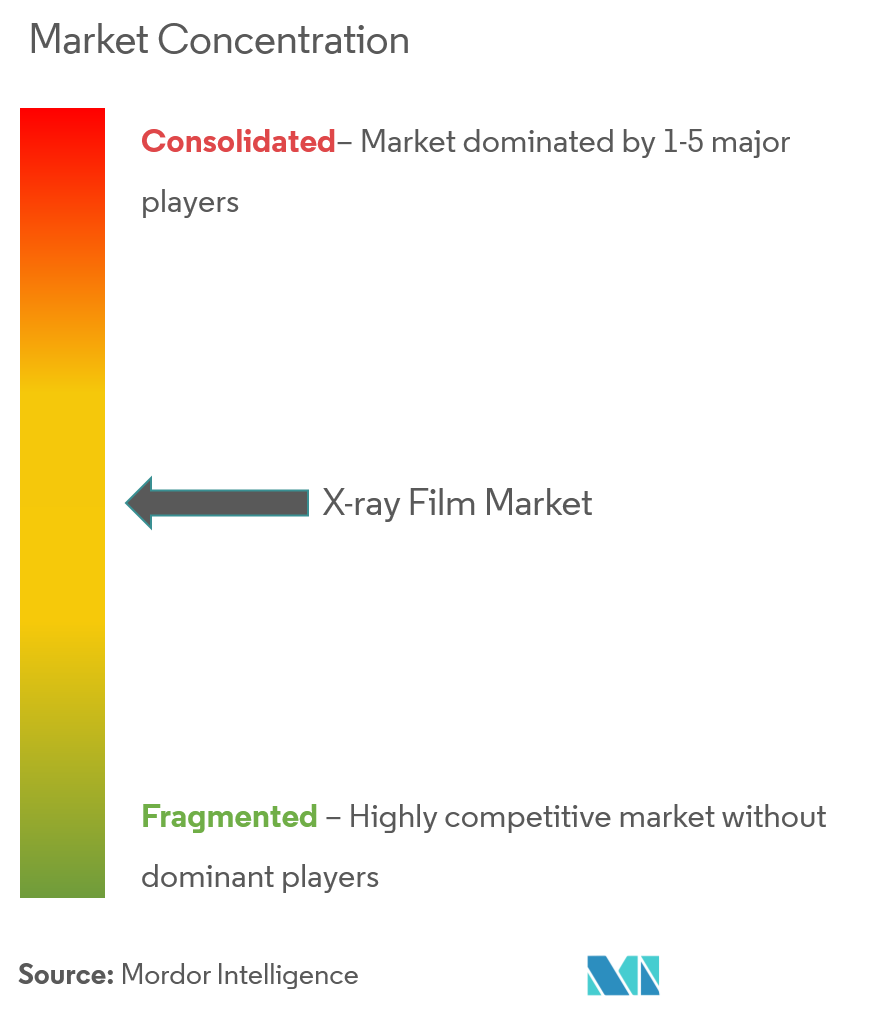

Обзор индустрии рентгеновских пленок

Основными игроками являются Carestream, Sony, Fujifilm, FomaBohemia, Konica Minolta, Flow Dental и другие. На рынке существует умеренно острая конкуренция, поскольку на данный момент инновации происходят более медленными темпами.

- Январь 2018 г. — Компания Carestream Health представила свое портфолио рабочих процессов медицинской визуализации на 71-й ежегодной конференции Индийской ассоциации радиологии и визуализации, Мумбаи, Индия. Компания продемонстрировала такие продукты, как Managed Print Solutions (MPS), которые автоматизируют заказ, покупку и хранение рентгеновских пленок.

Лидеры рынка рентгеновских пленок

Carestream Health Inc.

Sony Corporation

Fujifilm Corporation

Foma Bohemia Ltd.

Konica Minolta Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация индустрии рентгеновских пленок

Медицинский процессор рентгеновской пленки является наиболее важной частью обработки рентгеновских изображений. Эти процессоры используются для расшифровки информации, переносимой ослабленными рентгеновскими лучами, когда они проходят через ткани. Они фиксируют невидимое изображение и преобразуют его в видимую форму. Основная часть рентгеновской пленки представляет собой радиационно-чувствительный, фотографически активный материал, выполненный в виде эмульсии, нанесенной на подложку, называемую основой.

| Медицинский | Диагностические центры |

| Больницы | |

| Научно-исследовательские и образовательные учреждения | |

| Промышленный | |

| Другие конечные пользователи |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Латинская Америка |

| Ближний Восток и Африка |

| Конечным пользователем | Медицинский | Диагностические центры |

| Больницы | ||

| Научно-исследовательские и образовательные учреждения | ||

| Промышленный | ||

| Другие конечные пользователи | ||

| География | Северная Америка | |

| Европа | ||

| Азиатско-Тихоокеанский регион | ||

| Латинская Америка | ||

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка рентгеновских пленок

Каков текущий размер рынка рентгеновских пленок?

Прогнозируется, что среднегодовой темп роста рынка рентгеновских пленок составит 5,40% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке рентгеновских пленок?

Carestream Health Inc., Sony Corporation, Fujifilm Corporation, Foma Bohemia Ltd., Konica Minolta Inc. – основные компании, работающие на рынке рентгеновских пленок.

Какой регион на рынке рентгеновских пленок является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке рентгеновских пленок?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка рентгеновских пленок.

Какие годы охватывает рынок рентгеновских пленок?

В отчете рассматривается исторический размер рынка рентгеновской пленки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка рентгеновской пленки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет индустрии рентгеновских пленок

Статистические данные о доле, размере и темпах роста доходов на рынке рентгеновских пленок в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ рентгеновской пленки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.