Анализ рынка энергетических напитков в США

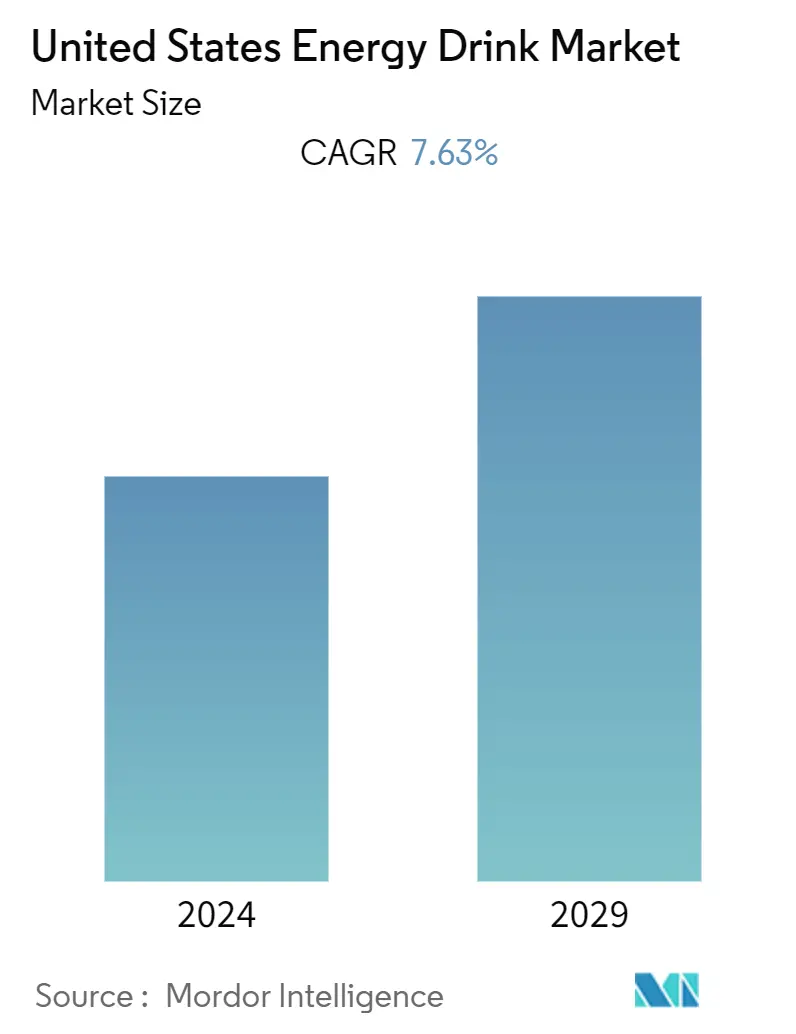

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка энергетических напитков США составит 7,63%.

Энергетические напитки быстро завоевали популярность среди потребителей в стране, особенно среди миллениалов и поколения Z. Основная причина этого – агрессивные маркетинговые кампании, проводимые игроками рынка. Эти кампании в основном нацелены на молодых потребителей, рекламирующих энергетические напитки как продукты, повышающие работоспособность и выносливость, которые разжигают разум и освежают тело. Рынок энергетических напитков в основном ориентирован на потребителей, которые ищут варианты здорового увлажнения путем добавления в воду жидких усилителей жидкости. Кроме того, конкретные заявления о чистой этикетке, такие как отсутствие глютена, сахара и органика, влияют на потребителей, в первую очередь подростков и молодых людей (основные целевые потребители), которые занимаются спортом.

Игроки на рынке сосредотачивают внимание на таких функциях, как питание, энергия, мышечная релаксация, пополнение электролитов, антиоксиданты, кровообращение, бдительность, мужественность и потенция, чтобы привлечь более обширную потребительскую базу. Растущее количество доступных энергетических напитков также способствует росту рынка новых вкусов и комбинаций ингредиентов. Производители энергетических напитков сосредоточены на расширении своей линейки продукции, вводя новые вкусы, такие как шоколад и фрукты, чтобы привлечь потребителей разных возрастных групп и стимулировать частое употребление.

Тенденции рынка энергетических напитков в США

Увеличение расходов на рекламу и рекламную деятельность

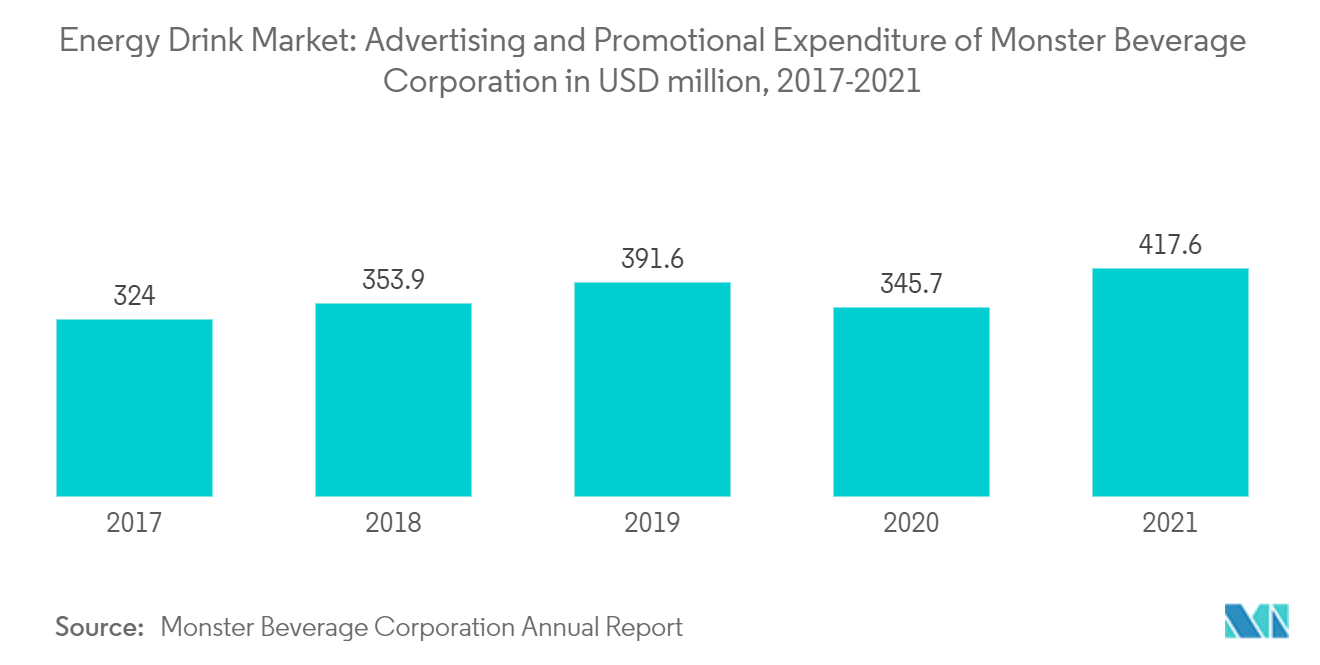

Растущие расходы на рекламу и продвижение со стороны ведущих игроков значительно усиливают рост рынка. Помимо затрат на рекламу, решающими факторами, влияющими на рост рынка, являются поддержка и спонсорство. С растущей важностью социальных сетей в принятии потребительских решений игроки на рынке развивались и использовали свою рекламу, маркетинг и поддержку через различные каналы распространения, включая супермаркеты/гипермаркеты, специализированные магазины и розничные интернет-магазины, используя телевидение, радио, социальные сети и печатные СМИ для привлечения внимания потребителей. Кроме того, эти компании сотрудничают со спортивными клубами и турнирами, чтобы усилить свое присутствие на платформах социальных сетей, таких как Twitter, Facebook и Instagram и других. Они привлекают внимание потребителей, продвигают свой портфель предложений и повышают узнаваемость бренда. Например, в рамках своей рекламной стратегии Red Bull владеет футбольными командами в США и использует торговую марку Red Bull в их названиях. Связывая имидж напитка с этой деятельностью, компания стремится продвигать свой общественный имидж и повышать авторитет бренда. Рынок также является свидетелем продвижения и запуска нескольких энергетических напитков знаменитостями, которые используют свою популярность и большую базу подписчиков для увеличения продаж продукции. Например, в январе 2021 года мегазвезда Голливуда Дуэйн Джонсон и его деловые партнеры объявили о запуске ZOA Energy, назначив дату на март того же года. ZOA позиционировался как первый чистый и полезный энергетический напиток, содержащий укрепляющие иммунитет суперпродукты, в том числе куркуму, камю-каму и ацеролу.

Сегмент напитков доминирует на рынке энергетических напитков

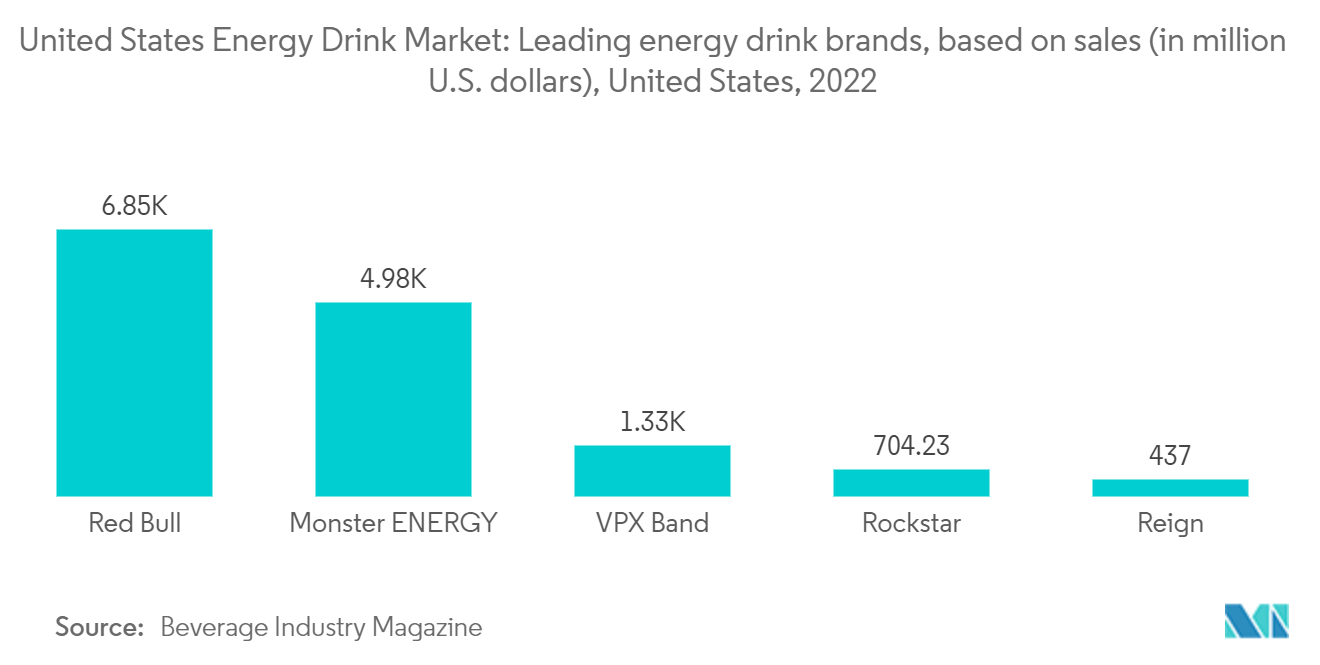

Высокому потреблению энергетических напитков в стране способствует рост потребительского спроса на продукты, которые могут помочь им поддерживать уровень энергии в течение дня. В то время как профессиональные спортсмены и спортсмены-любители обычно употребляли эти напитки, маркетинговые кампании сделали их массовыми, стимулируя потребление в первую очередь среди работающих специалистов и студентов колледжей. Увеличение доступности энергетических напитков в каналах розничной торговли также стимулирует этот сегмент рынка. Потребители могут приобретать энергетические напитки как отдельный продукт или в сочетании с соками или спиртными напитками в виде коктейлей и коктейлей соответственно. Энергетические напитки являются неотъемлемой частью общественных собраний, вечеринок и праздников. Такие производители, как Red Bull, Monster Beverages и другие, предлагают свои энергетические напитки с разными вкусами и в двух основных типах упаковки, включая ПЭТ-бутылки и банки. Он предоставляет потребителям широкий выбор как по упаковке, так и по вкусу. В соответствии с приобретением более высокой доли рынка гиганты безалкогольных напитков расширяют свою клиентскую базу путем слияния с гигантами и запуска продуктов на рынок. Например, в марте 2022 года Red Bull представила новейший продукт своей серии Red Bull Edition, выпустив Red Bull Summer Edition Strawberry Apricot. Это ограниченное по времени предложение стало доступно по всей стране 1 мая 2022 года.

Обзор индустрии энергетических напитков в США

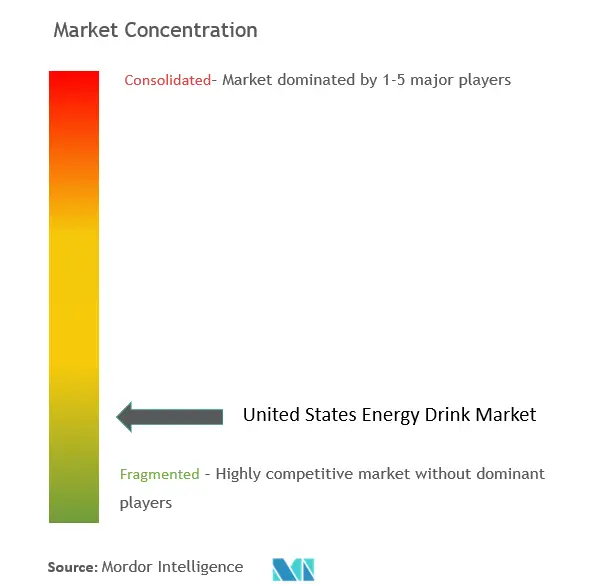

Рынок энергетических напитков США является конкурентным. Red Bull GmbH, Monster Beverage Corporation и PepsiCo имеют самые высокие доли рынка. Рынок сильно консолидирован с другими игроками, такими как Campbell Soup Co., Arizona Beverages и National Beverage Corp., которые являются лидерами отрасли. Ожидается, что рынок энергетических напитков в США в течение прогнозируемого периода продемонстрирует значительный рост благодаря развитию нескольких маркетинговых стратегий. Он опирается на инновации в продуктах, политику дифференциации продуктов в отношении добавляемых ингредиентов, а также на упаковку и брендинг продуктов через социальные сети для привлечения целевых потребителей. Например, в декабре 2021 года было объявлено, что OCA, органический энергетический напиток с тапиокой, будет запущен по всей стране. Новый продукт был выпущен с уникальным вкусом опунции и лайма и доступен в удобной упаковке в более чем 2000 магазинах Kroger по всей стране, а также онлайн на сайтах Kroger.com и vitacost.com.

Лидеры рынка энергетических напитков США

Red Bull GmbH

Monster Beverage Corporation

Campbell Soup Company

PepsiCo

National Beverage Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка энергетических напитков США

- Сентябрь 2022 г. Gatorade вошла в категорию энергетических напитков со своим первым напитком с кофеином — Fast Twitch. Бутылка емкостью 12 унций будет содержать 200 мг кофеина, электролитов и витаминов группы B. Напиток был разработан совместно с экспертами НФЛ и спортивными характеристиками.

- Февраль 2022 г. Rockstar Energy Drink, бренд, приобретенный PepsiCo, выпустил новый энергетический напиток, наполненный витамином B и конопляным маслом. Этот напиток без сахара и калорий доступен в трех вкусах малиново-огуречный, черничный и маракуйя.

- Январь 2022 г. Starbucks выпустила энергетические напитки в партнерстве с PepsiCo. Следующий продукт доступен в различных продуктовых магазинах, национальных розничных сетях и магазинах повседневного спроса по всей территории США с марта 2022 года.

Сегментация индустрии энергетических напитков в США

Энергетические напитки обычно содержат различное количество кофеина, витаминов, сахара, таурина, травяных добавок и других запатентованных ингредиентов. Рынок сегментирован по продуктам, упаковке и каналам сбыта. По типу продукта рынок сегментирован на напитки, шоты и миксеры. По типу упаковки рынок сегментирован на бутылки, банки и другие типы упаковки. По каналам сбыта рынок далее сегментируется на супермаркеты/гипермаркеты, специализированные магазины, магазины повседневного спроса и другие каналы сбыта. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Напитки |

| Выстрелы |

| Миксеры |

| Бутылка (ПЭТ/стекло) |

| Банки |

| Другие типы упаковки |

| Супермаркеты/гипермаркеты |

| Специализированные магазины |

| Магазины |

| Розничные интернет-магазины |

| Другие каналы сбыта |

| Тип продукта | Напитки |

| Выстрелы | |

| Миксеры | |

| Тип упаковки | Бутылка (ПЭТ/стекло) |

| Банки | |

| Другие типы упаковки | |

| Канал распределения | Супермаркеты/гипермаркеты |

| Специализированные магазины | |

| Магазины | |

| Розничные интернет-магазины | |

| Другие каналы сбыта |

Часто задаваемые вопросы по исследованию рынка энергетических напитков в США

Каков текущий размер рынка энергетических напитков в США?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка энергетических напитков США составит 7,63%.

Кто являются ключевыми игроками на рынке энергетических напитков в США?

Red Bull GmbH, Monster Beverage Corporation, Campbell Soup Company, PepsiCo, National Beverage Corporation — крупнейшие компании, работающие на рынке энергетических напитков США.

В какие годы охватывает рынок энергетических напитков США?

В отчете рассматривается исторический размер рынка энергетических напитков в США за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка энергетических напитков в США на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Каковы самые большие конкурентные проблемы, с которыми сталкиваются американские компании, производящие энергетические напитки?

Самыми большими конкурентными проблемами, с которыми сталкиваются американские компании, производящие энергетические напитки, являются а) Предпочтение натуральным ингредиентам и прозрачность маркировки вынуждают компании переформулировать и адаптироваться. б) Опасения по поводу рисков для здоровья, связанных с энергетическими напитками, могут привести к судебным разбирательствам, влияющим на имидж и репутацию бренда.

Последнее обновление страницы:

Отчет об индустрии энергетических напитков США

Рынок энергетических напитков в США ожидает значительный рост, обусловленный ростом потребления среди работающих людей, стремящихся к более здоровому образу жизни, и ростом спроса на продукцию с чистой этикеткой. Потребители все чаще ищут варианты ежедневных напитков, которые не только увлажняют организм, но и повышают работоспособность, а также оказывают профилактическую пользу для здоровья, что способствует расширению рынка. Несмотря на высокую концентрацию рынка, где пять крупнейших компаний занимают значительную долю, комплексный анализ выявляет ключевые сегменты, тенденции, движущие силы, ограничения и конкурентную среду, которые имеют решающее значение для понимания траектории роста рынка. Этот анализ, который включает долю рынка, размер и темпы роста доходов, а также исторический обзор, доступен в виде бесплатного отчета в формате PDF для скачивания и предлагает ценную информацию о будущей динамике рынка. Этот объединенный взгляд дает целостную оценку рынка энергетических напитков США, подчеркивая факторы, которые, как ожидается, будут способствовать его росту в ближайшие годы. Статистические данные о доле, размере и темпах роста доходов на рынке энергетических напитков в США, предоставленные Mordor Intelligence™ Industry Reports. Анализ энергетических напитков в США включает прогноз рынка и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.