Анализ рынка нефти и газа ОАЭ

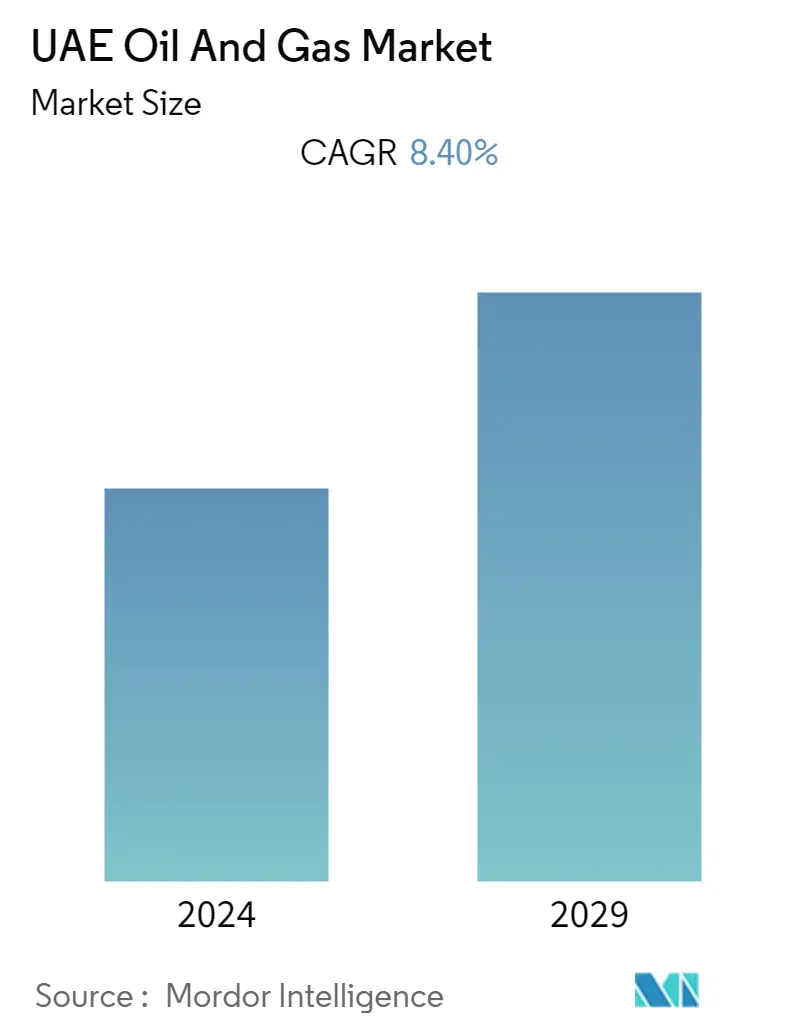

Ожидается, что объем рынка нефти и газа ОАЭ вырастет с 3300 тысяч баррелей в день к концу этого года до 4939,24 тысяч баррелей через пять лет, при среднегодовом темпе роста 8,40% в течение прогнозируемого периода.

- Ожидается, что в среднесрочной перспективе такие факторы, как увеличение инвестиций в добывающий сектор в сочетании с поддерживающей государственной политикой, будут способствовать росту рынка в течение прогнозируемого периода.

- С другой стороны, ожидается, что планы по диверсификации структуры производства электроэнергии за счет внедрения возобновляемых источников энергии будут препятствовать росту рынка в течение прогнозируемого периода.

- Тем не менее, растущий спрос на СПГ в стране приводит к интеграции умных технологий в существующую инфраструктуру СПГ, создавая широкие возможности для игроков рынка в прогнозируемый период.

Тенденции рынка нефти и газа ОАЭ

Сектор разведки и добычи будет доминировать на рынке

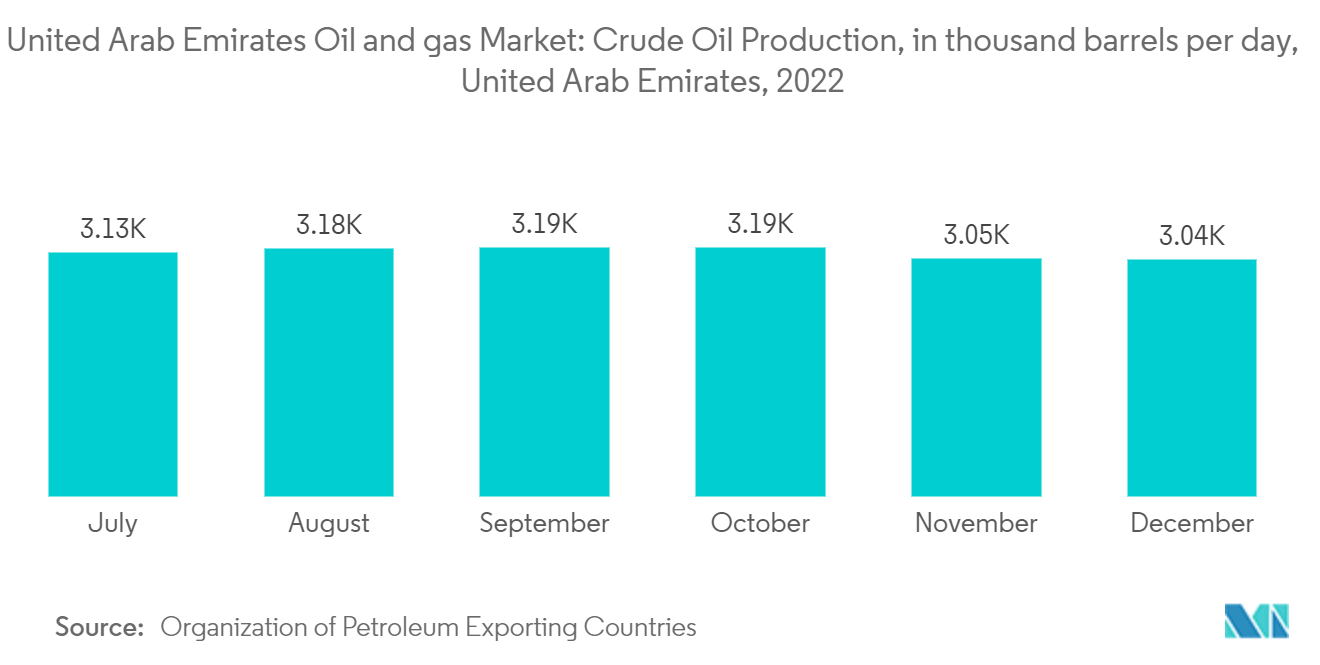

- Сегмент разведки и добычи, вероятно, будет доминировать на рынке в течение прогнозируемого периода из-за увеличения инвестиций в этот сектор по всей стране. По данным Организации стран-экспортеров нефти, в декабре 2022 года добыча нефти в Объединенных Арабских Эмиратах составила около 3043 тысяч баррелей в сутки.

- Запасы природного газа в стране увеличились на один триллион стандартных кубических футов (TSCF), а запасы углеводородов увеличились на 2 миллиарда резервуарных баррелей (STB) преимущественно сырой нефти сорта Мурбан. Около 96% всех запасов находится в Абу-Даби, за ним следуют Дубай, Шарджа и Рас-эль-Хайма. Большая часть площадей на суше и на море относительно хорошо изучена, а недавнее бурение привело к нескольким важным открытиям.

- В мае 2022 года Национальная нефтяная компания Абу-Даби (ADNOC) объявила об открытии 650 миллионов баррелей морских запасов сырой нефти в Абу-Даби.

- Кроме того, в стремлении противостоять добыче на стареющих месторождениях страна планирует увеличить инвестиции в проекты расширения месторождений и применение методов увеличения нефтеотдачи (EOR).

- Таким образом, исходя из вышеупомянутых факторов, ожидается, что сектор разведки и добычи будет доминировать на рынке нефти и газа страны в течение прогнозируемого периода.

Ожидается, что рост инвестиций в нефть и газ будет стимулировать рынок

- Инвестиции в нефтегазовый сектор значительно увеличиваются по всей стране благодаря увеличению геологоразведочной и производственной деятельности.

- По состоянию на 2022 год Объединенные Арабские Эмираты были одним из крупнейших производителей сырой нефти и четвертым по величине производителем нефтяных жидкостей в Организации стран-экспортеров нефти (ОПЕК). Нефтегазовый сектор имеет решающее значение для экономики Объединенных Арабских Эмиратов, внося значительный вклад в доходы страны.

- Нефтегазовый сектор страны имеет значительную инфраструктуру, которая помогает стране торговать своими углеводородами в другие части мира. Более того, в рамках своей стратегии создания более прибыльного нефтяного сектора на период до 2030 года страна сформулировала планы по значительному увеличению инвестиций в сектора среднего и перерабатывающего сектора в ближайшие годы.

- В рамках своей стратегии расширения нефтепереработки Национальная нефтяная компания Абу-Даби (ADNOC) объявила о своих планах инвестировать около 45 миллиардов долларов США в сектор нефтепереработки.

- Кроме того, несколько недавних проектов, таких как новейший экспортный трубопровод из Хабшана в Фуджейру протяженностью 220 миль, могут помочь Объединенным Арабским Эмиратам напрямую связать богатые месторождения западной пустыни с Оманским заливом. В стране также есть крупнейший в мире бункеровочный порт в Фуджейре.

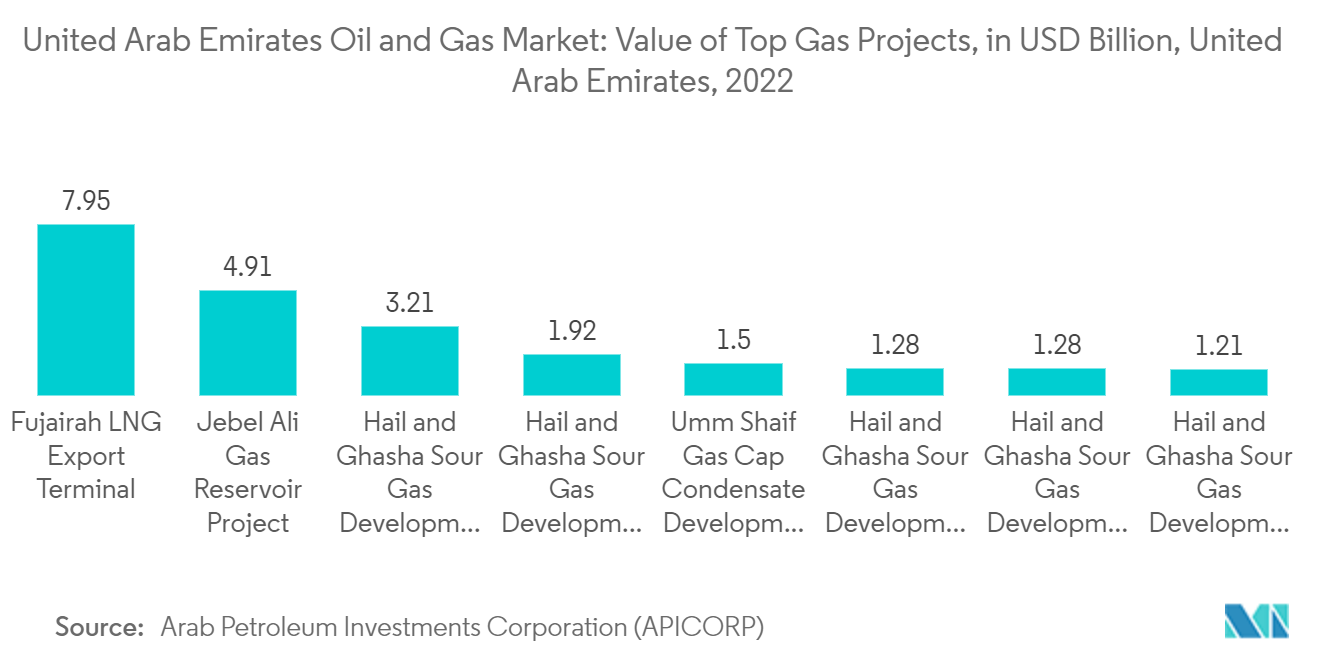

- В стране имеется несколько проектов с высокой стоимостью, таких как ADNOC LNG – экспортный терминал СПГ в Фуджейре, стоимость которого составляет около 7,95 миллиардов долларов США; Еще одним таким газовым проектом является ADNOC/DUSUP — проект газового резервуара Джебель-Али стоимостью 4,91 миллиарда долларов США в 2022 году.

- Кроме того, в ноябре 2022 года ADNOC объявила об инвестициях в размере 150 миллиардов долларов США в течение следующих пяти лет, чтобы обеспечить стратегию ускоренного роста добычи нефти и газа.

- В ноябре 2021 года Национальная нефтяная компания Абу-Даби (ADNOC) объявила об инвестиционных планах на сумму почти до 6 миллиардов долларов США (22 миллиарда дирхамов ОАЭ), чтобы обеспечить рост бурения, поскольку она увеличивает свои мощности по добыче сырой нефти до 5 миллионов баррелей в день (млн баррелей в сутки). к 2030 году и обеспечит газовую самообеспеченность Объединенных Арабских Эмиратов (ОАЭ).

- Таким образом, ожидается, что обеспечение экономической жизнеспособности некоторых крупных проектов с помощью внутренних и иностранных инвестиций будет стимулировать рынок нефти и газа Объединенных Арабских Эмиратов в течение прогнозируемого периода.

Обзор нефтегазовой отрасли ОАЭ

Рынок нефти и газа Объединенных Арабских Эмиратов умеренно фрагментирован. Некоторые из основных игроков на рынке (в произвольном порядке) включают Национальную нефтяную компанию Абу-Даби (ADNOC), Exxon Mobil Corporation, BP PLC, Emirates National Oil Company Group и TotalEnergies SE.

Лидеры рынка нефти и газа ОАЭ

TotalEnergies SE

BP PLC

Exxon Mobil Corporation

Abu Dhabi National Oil Company (ADNOC)

Emirates National Oil Company Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нефти и газа ОАЭ

- Июнь 2023 г. ПАО Национальная нефтяная строительная компания (NPCC), 100% принадлежащее ПАО Национальная морская дноуглубительная компания, ОАЭ, объявило о заключении нового контракта с Национальной нефтяной компанией Абу-Даби (ADNOC), ОАЭ. Стоимость контракта составляет 162,3 млн долларов США. Проект связан с проектированием, закупками и строительными работами по установке семи домкратов для ADNOC.

- Февраль 2022 г. Нефтегазовая компания Абу-Даби ADNOC объявила об открытии от 1,5 до 2 триллионов стандартных кубических футов газа в морской зоне на северо-западе. Это открытие произошло на фоне того, что арабские государства Персидского залива продолжают сильно рассчитывать на прибыль от экспорта нефти и газа.

- Январь 2022 г. Национальная нефтяная компания Абу-Даби (ADNOC) заключила контракт EPC на сумму 946 миллионов долларов США на долгосрочную стратегическую разработку своего месторождения Умм Шаиф. Контракт EPC был присужден компанией ADNOC Offshore компании National Petroleum Construction Company после конкурсного тендера.

Сегментация нефтегазовой отрасли ОАЭ

Нефть и природный газ являются основными отраслями энергетического рынка и играют влиятельную роль в мировой экономике как основной мировой источник топлива.

Рынок нефти и газа Объединенных Арабских Эмиратов сегментирован по секторам. По секторам рынок сегментирован по типам на добывающий, средний и перерабатывающий. В отчете представлены размер рынка и прогнозы по объему (тысяч баррелей в день) для вышеуказанных сегментов.

Часто задаваемые вопросы по исследованиям рынка нефти и газа ОАЭ

Каков текущий размер рынка нефти и газа ОАЭ?

Прогнозируется, что среднегодовой темп роста рынка нефти и газа ОАЭ составит 8,40% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке нефти и газа ОАЭ?

TotalEnergies SE, BP PLC, Exxon Mobil Corporation, Abu Dhabi National Oil Company (ADNOC), Emirates National Oil Company Group — основные компании, работающие на рынке нефти и газа ОАЭ.

В какие годы охватывает рынок нефти и газа ОАЭ?

В отчете рассматривается исторический размер рынка нефти и газа ОАЭ за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нефти и газа ОАЭ на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли нефти и газа в ОАЭ

Статистические данные о доле, размере и темпах роста доходов на рынке нефти и газа ОАЭ в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нефти и газа ОАЭ включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.