Размер и доля рынка тиохимикатов

Анализ рынка тиохимикатов от Mordor Intelligence

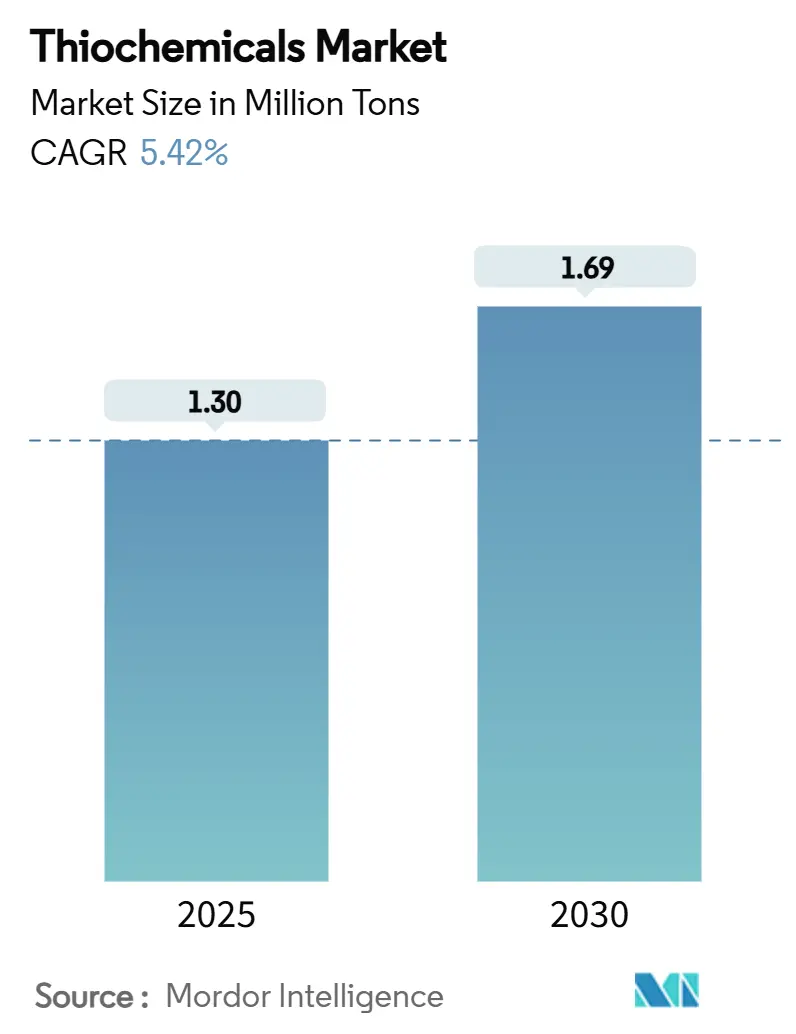

Размер рынка тиохимикатов оценивается в 1,30 млн тонн в 2025 году и, как ожидается, достигнет 1,69 млн тонн к 2030 году при среднегодовом темпе роста 5,42% в течение прогнозируемого периода (2025-2030). Сильное потребление белка, стабильный спрос на катализаторы для нефтепереработки и новые применения растворителей для аккумуляторов являются основными векторами роста, поддерживающими рынок тиохимикатов. Интенсивная модернизация животноводства в Азиатско-Тихоокеанском регионе, модернизация нефтеперерабатывающих заводов, направленная на соблюдение требований по ультранизкосернистому дизельному топливу, и растущее использование высокочистого диметилсульфоксида в электронном производстве совместно укрепляют положительную траекторию рынка. Интегрированные производители применяют собственные технологии и расширяют региональные мощности для обеспечения сырья на основе серы, оптимизации затрат и углубления взаимодействия с клиентами в сферах животноводства, нефтепереработки и электроники. Регулятивное давление в отношении более безопасных сульфидирующих агентов в сочетании с инновациями в биологических методах открывает новые возможности, одновременно повышая расходы на соответствие требованиям. Устойчивость цепочки поставок, особенно в отношении закупок элементарной серы, стала решающим фактором конкурентного преимущества для долгосрочного успеха на рынке тиохимикатов.

Ключевые выводы отчета

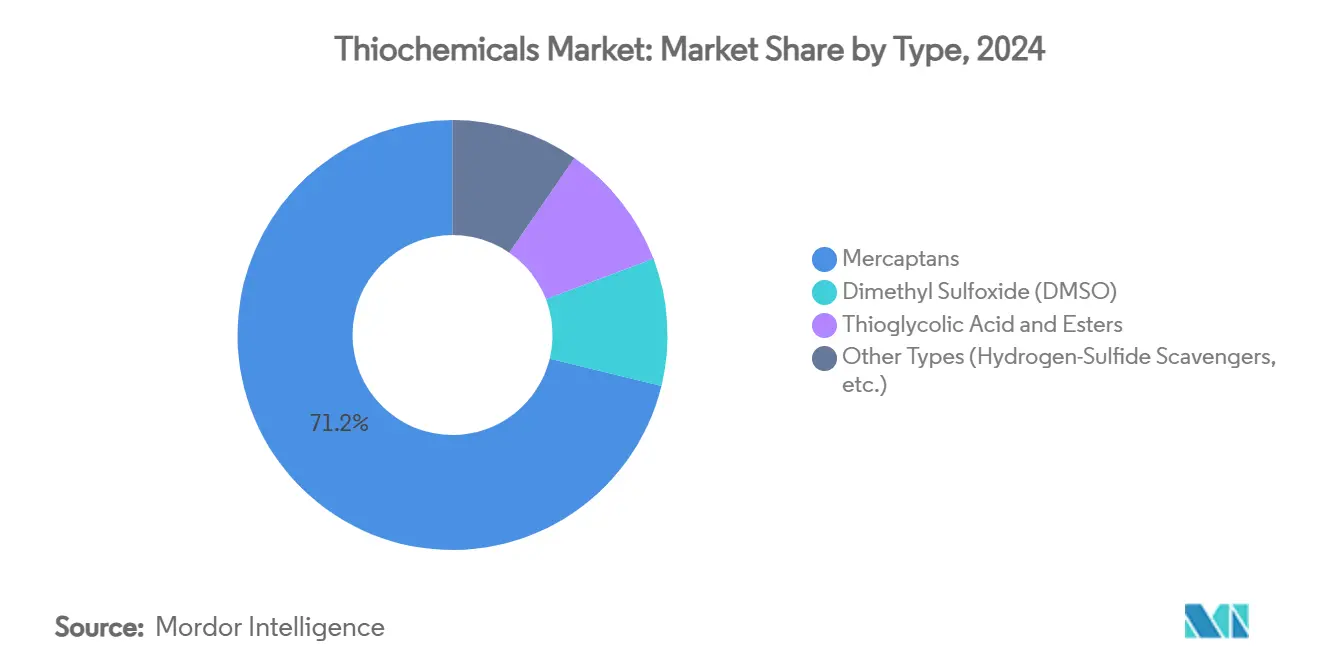

- По типу продукции меркаптаны лидировали с долей рынка тиохимикатов 71,19% в 2024 году и прогнозируется их рост при среднегодовом темпе роста 5,71% до 2030 года.

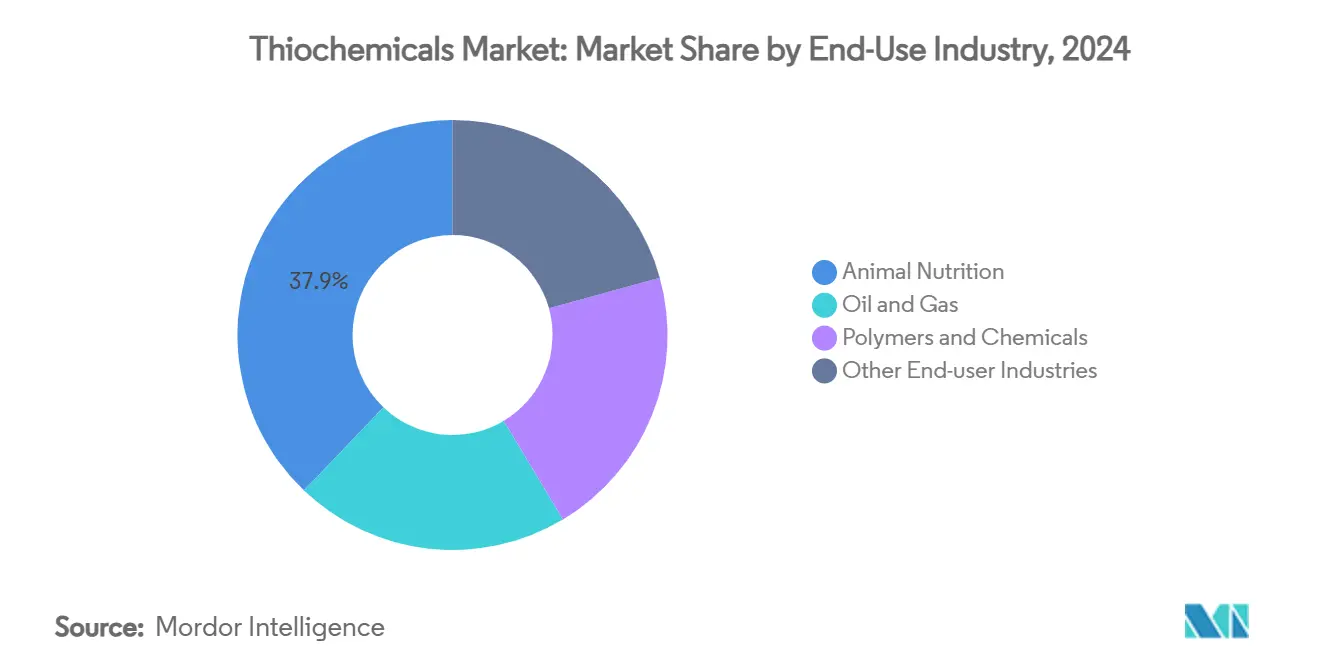

- По отрасли конечного использования животноводство составило 37,88% размера рынка тиохимикатов в 2024 году и готово к росту при среднегодовом темпе роста 6,53% до 2030 года.

- По географии Азиатско-Тихоокеанский регион занимал 38,42% рынка тиохимикатов в 2024 году и прогнозируется регистрация самого быстрого регионального среднегодового темпа роста 6,41% до 2030 года.

Тенденции и аналитика мирового рынка тиохимикатов

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущий спрос на метионин от промышленных производителей кормов для животных | +1.80% | Глобально с лидирующими позициями АТЭС и Северной Америки | Среднесрочный (2-4 года) |

| Расширение использования диметилдисульфида как сульфидирующего агента для катализаторов нефтепереработки | +1.20% | Глобально, сосредоточено в основных регионах нефтепереработки | Долгосрочный (≥ 4 лет) |

| Применение тиохимикатов в современных аккумуляторах | +0.90% | Ядро АТЭС, распространение в Северную Америку и ЕС | Долгосрочный (≥ 4 лет) |

| Растущее использование тиохимикатов в производстве метионина | +0.70% | Глобально, акцент на интегрированных производственных центрах | Среднесрочный (2-4 года) |

| Рост кампаний по обессериванию ультранизкосернистого дизельного топлива | +0.60% | Северная Америка и ЕС, расширение в АТЭС | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущий спрос на метионин от промышленных производителей кормов для животных

Мировые производители птицы и аквакультуры масштабируют рецептуры премиальных кормов, которые зависят от метионина, полученного из тиохимикатов, тем самым стимулируя дополнительные инвестиции в мощности на рынке тиохимикатов. Evonik Industries управляет интегрированными центрами в Антверпене, Мобиле и Сингапуре с совокупным выпуском, превышающим 700 000 т в год, подчеркивая капиталоемкость, связанную с этим всплеском спроса. Рост потребления остается наиболее выраженным в Азиатско-Тихоокеанском регионе, где доходы и потребление белка растут одновременно с консолидацией коммерческих ферм. Научные оценки показывают, что DL-метионин улучшает метаболизм печени и окислительный стресс, в то время как L-метионин ускоряет набор веса у бройлеров, создавая дифференцированные ниши добавок, которые поддерживают премиальное ценообразование. Интегрированные комплексы тиохимикаты-метионин снижают логистические затраты, уменьшают волатильность цен на серу и защищают маржу, побуждая ведущих производителей усиливать стратегии вертикальной интеграции. Следовательно, устойчивое потребление метионина обеспечивает рынку тиохимикатов поддержание прочной базовой основы спроса по мере расширения кормовых отраслей.

Расширение использования диметилдисульфида как сульфидирующего агента для катализаторов нефтепереработки

Нефтеперерабатывающие заводы все чаще предпочитают диметилдисульфид (DMDS) для активации гидроочистительных катализаторов, поскольку он объемно поставляет больше серы с меньшими проблемами безопасности, чем сероводород, соответствуя нормам защиты работников и требованиям непрерывной работы. Технические оценки показывают, что марки Exact-S на основе DMDS быстро повышают каталитическую активность, минимизируя опасное обращение, позволяя нефтеперерабатывающим заводам соблюдать более строгие лимиты содержания серы в топливе. Глобальный переход к ультранизкосернистому дизельному топливу ускоряет эту тенденцию замещения, особенно в Северной Америке, на Ближнем Востоке и в развивающихся азиатских центрах нефтепереработки, проходящих расширение мощностей. Исследования, опубликованные на ScienceDirect, подтверждают, что катализаторы, сульфидированные DMDS, соответствуют или превосходят характеристики, достигаемые при предварительном сульфидировании H₂S в условиях глубокого обессеривания. Совместная переработка возобновляемого дизельного топлива также способствует росту использования DMDS, поскольку смешанное сырье требует универсальных сульфидирующих агентов, способных стабилизировать катализаторы, подверженные воздействию кислородсодержащих соединений. В совокупности эти операционные преимущества обеспечивают устойчивый рост объемов DMDS в рамках более широкого рынка тиохимикатов.

Применение тиохимикатов в современных аккумуляторах

Диметилсульфоксид (DMSO) демонстрирует желательную сольватирующую способность, термическую стабильность и низкую вязкость - качества, которые повышают разрядную емкость и срок службы в литий-кислородных и цинк-воздушных аккумуляторных системах. Добавление 5% DMSO в электролит увеличило использование цинка при подавлении пассивации в проточных аккумуляторных элементах, сигнализируя о явном потенциале для решений хранения энергии на уровне энергосистем. Одновременно производители полупроводников заказывают высокочистые растворители DMSO электронного класса, которые превышают 99,99% чистоты для TFT-LCD и процессов травления, предлагая поставщикам более высокие маржи. Прогнозируется, что рост автопарков электрических транспортных средств и создание стационарных накопителей увеличит спрос на специальные растворители, особенно в Азиатско-Тихоокеанском регионе, где группируются гигафабрики аккумуляторов. Поэтому производители улучшают линии очистки и вводят строгий контроль загрязнений, создавая премиальный продуктовый уровень на рынке тиохимикатов. Новые конструкции твердотельных катодов и катодов, богатых серой, также указывают на более широкие случаи использования тиохимикатов, позиционируя поставщиков на привлекательные долгосрочные возможности.

Растущее использование тиохимикатов в производстве метионина

Промышленный синтез метионина зависит от метилмеркаптана и родственных промежуточных продуктов, побуждая фирмы разрабатывать смежные производственные единицы, которые превращают элементарную серу в конечную продукцию аминокислот[1]Американское химическое общество, "Интегрированные маршруты производства метионина," acs.org . Ученые совершенствуют биологические пути, преобразуя глицерин и другие возобновляемые источники в тиохимическое сырье, способствуя целям декарбонизации при сокращении зависимости от волатильных серных рынков. Инженерные микробные системы недавно достигли титров L-цистеина выше 33,8 г л-¹, создавая перспективы для ферментативных каскадов, которые бесшовно интегрируются с классическими заводами по производству метионина. Эти инновации могут смягчить колебания цен на сырье, одновременно сокращая экологический след крупномасштабного производства аминокислот. Раннее развертывание остается скромным, но подчеркивает динамичную эволюцию, которая поддерживает технологическую живость и все большую устойчивость рынка тиохимикатов.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокие затраты на управление токсичностью и запахом | -0.80% | Глобально с более строгим соблюдением в развитых рынках | Краткосрочный (≤ 2 лет) |

| Волатильность цен на элементарную серу | -0.60% | Глобально, наиболее затронуты чувствительные к затратам применения | Краткосрочный (≤ 2 лет) |

| Риск концентрации производителей, вызывающий шоки поставок | -0.40% | Глобально, цепочки поставок АТЭС наиболее уязвимы | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Высокие затраты на управление токсичностью и запахом

Тиохимикаты обладают сильными запахами и токсичными профилями, которые обязывают производителей инвестировать в системы сдерживания, скрубберы и специализированную инфраструктуру обработки, тем самым повышая операционные расходы. Поправки к Программе управления рисками EPA США 2024 года увеличивают ежегодные расходы на соблюдение требований для заводов синтетических органических химикатов на 256,9 млн долларов США при 3% дисконтной ставке, бремя, которое несут несколько предприятий по производству тиохимикатов[2]Федеральный реестр, "Требования по предотвращению аварийных выбросов," federalregister.gov . Патентованные картриджи-адсорбенты запахов и мембранные биореакторы, нацеленные на 100% удаление DMSO, демонстрируют доступные решения, но эти технологии требуют значительных капитальных вложений и технического надзора. Полупроводниковые фабрики на Тайване и в Южной Корее применяют аэробные мембранные реакторы, адаптированные к потокам сточных вод с DMSO, показывая, что конечные рынки также передают более строгие критерии сброса по цепочке поставок. Повышенный экологический контроль может ускорить переход к малозапаховым составам, но, вероятно, ограничит краткосрочное расширение выпуска на устаревших предприятиях, сдерживая краткосрочный рост рынка тиохимикатов.

Волатильность цен на элементарную серу

Спотовые цены на элементарную серу более чем утроились в течение 2024 года, поднявшись с 69 долларов США за тонну до 216 долларов США за тонну в определенных портах, обусловленные остановками нефтеперерабатывающих заводов на техническое обслуживание и восстановлением спроса на удобрения[3]Геологическая служба США, "Сводка по минеральному сырью серы," usgs.gov . Нарушения железнодорожного сообщения в Западной Канаде сократили экспорт, ужесточив предложение и эскалируя затраты для заводов по производству меркаптанов на побережье Мексиканского залива США, которые зависят от импортной серы. Поскольку закупка серы может составлять до 25% денежных затрат для производителей метилмеркаптана, скачки цен сжимают маржу и усложняют переговоры по контрактам с клиентами из сферы кормов для животных и нефтепереработки. Некоторые интегрированные игроки хеджируют волатильность через долгосрочные соглашения с нефтеперерабатывающими заводами, однако более мелкие, самостоятельные фирмы тиохимикатов сталкиваются с более острым воздействием. Такие колебания вносят неопределенность в капитальное бюджетирование и могут задержать проекты по устранению узких мест, тем самым оказывая мягкое, но устойчивое торможение на рынок тиохимикатов в чувствительных к затратам применениях.

Сегментный анализ

По типу: меркаптаны сохраняют лидерство на рынке

Меркаптаны захватили 71,19% доли рынка тиохимикатов в 2024 году благодаря их центральной роли в синтезе диметилдисульфида и производстве метионина. Сегмент расширился вместе с новыми азиатскими нефтеперерабатывающими заводами и кормовыми мельницами, которые требуют надежных поставок метилмеркаптана и этантиола. DMDS остается эталонным сульфидирующим агентом, поскольку он безопасно поставляет высокое содержание серы на единицу массы, сокращая время простоя во время активации катализатора. Клиенты на ближневосточных мега-нефтеперерабатывающих заводах размещают массовые заказы за годы вперед, обеспечивая предсказуемую пропускную способность для интегрированных производителей меркаптан-DMDS. Достижения в непрерывных реакторах окисления меркаптанов также улучшили выходы, снизив переменные затраты и поддержав прогноз среднегодового темпа роста 5,71% для меркаптанов до 2030 года. Дальнейший потенциал роста может возникнуть из инициатив био-меркаптанов, которые обещают сократить углеродную интенсивность, давая поставщикам маркетинговое преимущество в юрисдикциях с новыми механизмами корректировки углеродных границ.

Диметилсульфоксид занимает значительную долю на рынке тиохимикатов по объему. Сборщики потребительской электроники теперь требуют более высокие диапазоны чистоты, которые ограничивают ионы металлов ниже 100 частей на триллион, побуждая производителей устанавливать колонны двойной перегонки и системы из нержавеющей стали, которые подавляют загрязнение. Надежные поставки DMSO фармацевтического класса для криоконсервации и онкологических составов также растут в Европе, расширяя разнообразие применений. Тиогликолевая кислота и эфиры поддерживают стабильные, хотя и нишевые роли в косметике для ухода за волосами, термостабилизаторах ПВХ и удалении фоторезиста в микроэлектронике. Другие второстепенные химические вещества, такие как полисульфиды и тиазолы, решают задачи вулканизации каучука и улавливания H₂S на нефтяных месторождениях, обеспечивая дополнительные, высокомаржинальные потоки доходов для новаторов, готовых заниматься индивидуальным синтезом.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По отрасли конечного использования: животноводство лидирует в росте

Животноводство доминировало с 37,88% размера рынка тиохимикатов в 2024 году, поскольку интеграторы строят все более крупные комплексы метионина, прилегающие к установкам меркаптанов в Азии и Северной Америке. В диетах на основе кукурузы и соевого шрота недостает адекватного метионина, заставляя составителей кормов дозировать синтетические формы на контролируемых уровнях, которые оптимизируют коэффициенты конверсии корма. Растущее потребление мяса птицы в Индонезии, Мексике и Египте питает стабильный рост объемов, в то время как переход аквакультуры на растительный белок интенсифицирует требования к метионину для соответствия характеристикам рыбной муки. Исследователи продолжают публиковать доказательства, показывающие значительные улучшения в наборе массы тела и антиоксидантном статусе, когда DL-метионин или гидроксианалог метионина добавляется в количестве 0,15-0,20% от веса рациона. Агрегированный спрос на метионин поэтому подкрепляет устойчивую основу для общих объемов рынка тиохимикатов.

В секторе нефти и газа DMDS, полисульфиды и сульфурированные добавки играют ключевую роль. Эти вещества помогают бороться с коррозией, поддерживать сбалансированное содержание серы и стабилизировать катализаторы, особенно при переработке тяжелого риформата. Глобальные добавления мощностей гидроочистки будут поддерживать существенную потребность в сульфидирующих агентах, особенно в растущем стремлении к чистому топливу в Азиатско-Тихоокеанском регионе. Полимерные и химические применения используют тиохимикаты как агенты передачи цепи, ускорители вулканизации и строительные блоки для смол с высоким показателем преломления, используемых в линзах смартфонов. Электроника, очистка полупроводников и агрохимикаты совместно демонстрируют потенциал среднего и высокого однозначного среднегодового темпа роста, продвигаемые спросом на ультрачистые растворители и серосодержащие питательные растворы; эти сегменты, хотя и меньшие по весу, обеспечивают привлекательные маржи, которые поощряют продуктовую специализацию.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Азиатско-Тихоокеанский регион занимал 38,42% доли рынка тиохимикатов в 2024 году и прогнозируется к росту при среднегодовом темпе роста 6,41% до 2030 года, приводимый производственным масштабом и разнообразием нижестоящего спроса. Строительство нефтеперерабатывающих заводов в Китае в сочетании с растущим производством птицы обеспечивает стабильные поставки меркаптанов, в то время как местные сборщики электроники потребляют премиальные марки DMSO для производства ЖК-дисплеев и памяти. Сегмент специальных химикатов Индии выигрывает от глобальных моделей поставок "Китай + 1", ускоряя инвестиции в интегрированные возможности метионина и DMDS. Малайзия и Таиланд привлекают многонациональные компании передовых материалов, которые ценят доступ к свободной торговле и поддерживающие политические рамки, тем самым расширяя региональные узлы спроса на тиохимикаты.

Строгие экологические стандарты в Северной Америке, которые требуют ультранизкосернистых топлив и продвинутого контроля запахов, укрепляют рыночное положение региона. Американский химический совет ожидает 15% роста внутреннего спроса на химикаты к 2033 году, но добавления мощностей отстают, подразумевая большую зависимость от импорта и возможность для дополнительного расширения тиохимикатов. Побережье Мексиканского залива принимает вертикально интегрированные парки тиохимикатов, которые питают региональное производство метионина и DMDS, выигрывая от обильного водорода, полученного из сланцев, и надежной логистики. Добыча серы в Канаде делает местные нефтеперерабатывающие заводы стратегическими поставщиками для производителей меркаптанов, но заторы на железной дороге и ограничения портов иногда нарушают потоки, побуждая к стратегиям складирования запасов.

Европа остается технологически зрелой и экологически прогрессивной, продвигая исследования биологических тиохимикатов при наказании выбросов. Arkema, базирующаяся во Франции, внедряет серные доноры Vultac, обслуживающие специализированные каучуковые рынки, которые обслуживают премиальные шинные бренды. Немецкие химические кластеры направляют финансирование в проекты циркулярной экономики, фокусирующиеся на отходах в серу и углеродно-нейтральном технологическом тепле, инициативы, которые могут изменить региональные структуры поставок. Южная Америка и Ближний Восток и Африка совместно составляют менее 10% мировой торговли сегодня, но модернизация нефтеперерабатывающих заводов в Бразилии и диверсификация нефтехимии в Саудовской Аравии намекают на будущие возможности рынка тиохимикатов по мере созревания локализованных цепочек поставок и ужесточения экологической политики.

Конкурентная среда

Рынок тиохимикатов остается умеренно фрагментированным. Интегрированные крупные игроки используют собственные ноу-хау окисления меркаптанов, захваченные источники серы и многоприменяемые продуктовые портфели для сохранения ценовой власти. Недавнее увеличение мощностей завода Arkema в Бомонте на 100 млн долларов США увеличит мощность DMDS на 30% и сократит время выполнения заказов для североамериканских нефтепереработчиков. Chevron Phillips Chemical подчеркивает обязательства по циркулярной экономике, которые резонируют с клиентами-нефтепереработчиками, стремящимися к сокращению выбросов Scope-3, обеспечивая долгосрочные контракты поставок, признанные наградами Американского химического совета по безопасности 2024 года.

Соперничество проявляется через непрерывную оптимизацию процессов, техническое обслуживание с добавленной стоимостью и программы совместной разработки с клиентами. Патентные заявки раскрывают прорывы, такие как производство меркаптанов с усилением ферментами, возможно обеспечивающее каталитические эффективности выше 100 000 M-¹ s-¹, которые могли бы сократить энергоемкость и обеспечить пошаговые экономии затрат. Меньшие новаторы сосредотачиваются на нишевых составах, таких как DMSO литиевого класса и био-тиолы, полученные из ферментации, нацеливаясь на конечных пользователей, готовых платить премии за устойчивость или чистоту. Слияния и поглощения сосредотачиваются на географических заполнениях и безопасности сырья. В целом, качество продукции, соблюдение регулятивных требований и возможности получения серного сырья продолжают определять конкурентное преимущество.

Лидеры отрасли тиохимикатов

-

Arkema

-

BRUNO BOCK

-

Chevron Phillips Chemical Company LLC.

-

Daicel Corporation

-

Toray Fine Chemicals

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в отрасли

- Август 2024: Американский химический совет признал Chevron Phillips Chemical и других лидеров отрасли за их выдающиеся показатели безопасности и приверженность устойчивости. Это признание подчеркивает акцент на безопасности и устойчивости на рынке тиохимикатов.

- Сентябрь 2023: Arkema объявила о планах расширения своих глобальных производственных мощностей DMDS (диметилдисульфида), тиохимиката, на своем предприятии в Бомонте в Соединенных Штатах. Ожидается, что это расширение укрепит позицию Arkema на рынке тиохимикатов и удовлетворит растущий глобальный спрос на DMDS.

Область охвата глобального отчета о рынке тиохимикатов

Тиохимикаты - это тип химических веществ, в которых молекула кислорода заменена серой, что приводит к образованию тиосоединения. Тионация - это химический процесс, который происходит, когда ионы серы заменяют ионы кислорода. Сера является значимой молекулой, используемой в производстве тиохимикатов, прежде всего метилмеркаптана, который служит прекурсором для аминокислоты, используемой в продуктах кормов для животных. Рынок тиохимикатов сегментирован по типу, отрасли конечного пользователя и географии. По типу рынок сегментирован на меркаптан, диметилсульфоксид, тиогликолевую кислоту, эфир и другие. По отрасли конечного пользователя рынок сегментирован на животноводство, нефть и газ, полимеры и химикаты и другие отрасли конечных пользователей. Отчет также охватывает размеры рынков и прогнозы для рынка тиохимикатов в 12 странах по основным регионам. Для каждого сегмента определение размеров рынка и прогнозы были сделаны на основе объема (тонны).

| Меркаптаны |

| Диметилсульфоксид (DMSO) |

| Тиогликолевая кислота и эфиры |

| Другие типы (поглотители сероводорода и др.) |

| Животноводство |

| Нефть и газ |

| Полимеры и химикаты |

| Другие отрасли конечных пользователей (электроника и очистка полупроводников, агрохимикаты и др.) |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Страны АСЕАН | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Страны Северной Европы | |

| Остальная часть Европы | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| По типу | Меркаптаны | |

| Диметилсульфоксид (DMSO) | ||

| Тиогликолевая кислота и эфиры | ||

| Другие типы (поглотители сероводорода и др.) | ||

| По отрасли конечного использования | Животноводство | |

| Нефть и газ | ||

| Полимеры и химикаты | ||

| Другие отрасли конечных пользователей (электроника и очистка полупроводников, агрохимикаты и др.) | ||

| По географии | Азиатско-Тихоокеанский регион | Китай |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Страны АСЕАН | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Страны Северной Европы | ||

| Остальная часть Европы | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, рассматриваемые в отчете

Каков текущий размер рынка тиохимикатов?

Размер рынка тиохимикатов достиг 1,30 млн тонн в 2025 году и прогнозируется достижение 1,69 млн тонн к 2030 году.

Какой сегмент генерирует наибольший спрос на тиохимикаты?

Животноводство лидирует в спросе, занимая 37,88% рынка в 2024 году благодаря потребностям в метионине в кормах для птицы и аквакультуры.

Почему диметилдисульфид предпочтителен на нефтеперерабатывающих заводах?

DMDS обеспечивает более высокую поставку серы на единицу и лучшую безопасность, чем сероводород, обеспечивая эффективную активацию катализатора для соблюдения требований по ультранизкосернистому дизельному топливу.

Какой регион растет быстрее всего на рынке тиохимикатов?

Азиатско-Тихоокеанский регион демонстрирует самый быстрый рост при среднегодовом темпе роста 6,41%, поддерживаемый расширением животноводства, нефтепереработки и электронной промышленности.

Как экологические регулятивные акты влияют на производителей тиохимикатов?

Более строгие требования по токсичности и запаху требуют дорогостоящих систем сдерживания и стимулируют инновации в направлении более чистого производства, влияя на операционные расходы и инвестиционные приоритеты.

Последнее обновление страницы: