Анализ рынка автострахования Южной Кореи

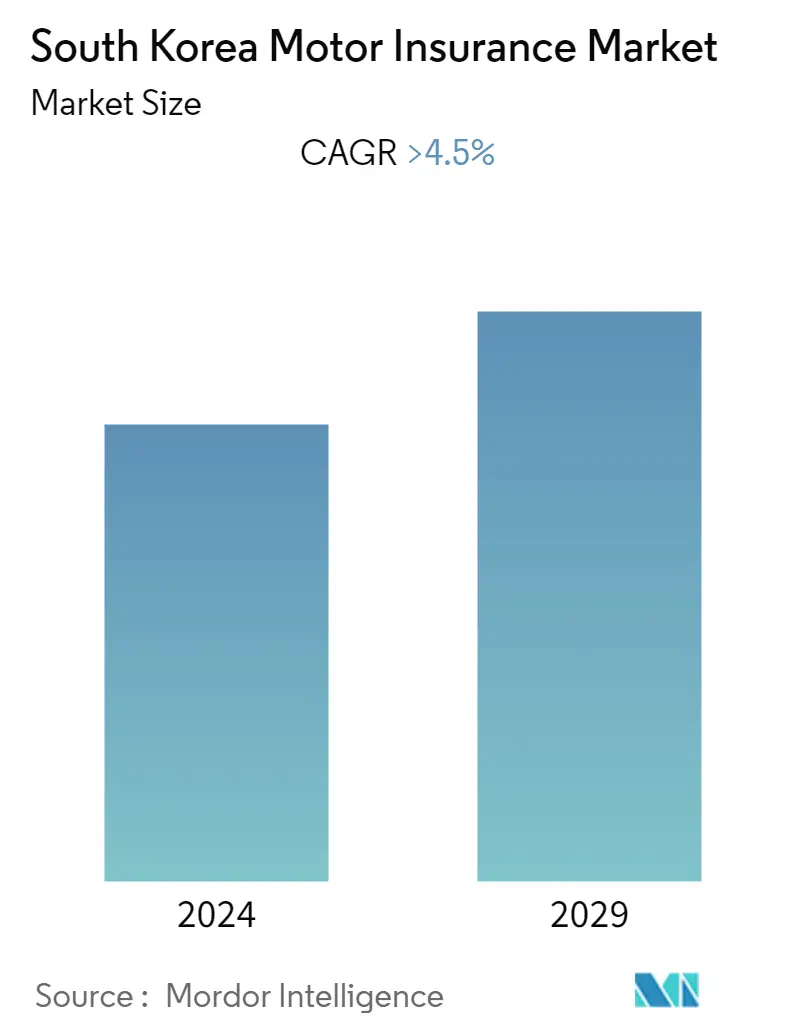

Южнокорейский рынок автострахования оценивается в 17,39 млрд долларов США, и ожидается, что среднегодовой темп роста составит более 4,5% в течение прогнозируемого периода.

COVID-19 оказал существенное влияние практически на все отрасли экономики, причем рынок автострахования оказался одним из наиболее пострадавших. Что касается коэффициентов убыточности, влияние на автострахование, по-видимому, в основном положительное. Страховые компании, предоставляющие автострахование, выиграли от пандемии, поскольку меньшее количество дорожно-транспортных происшествий привело к меньшему количеству страховых претензий. Коэффициент убытков по автострахованию за январь-сентябрь 2021 года в Корее составил 79,4%, что на 5,6% меньше, чем за тот же период 2020 года, когда пандемия началась в Корее всерьез. С 2020 года уровень претензий по автострахованию значительно снизился.

Рынок автострахования Кореи сталкивается с проблемами и возможностями, поскольку сектор мобильности продолжает развиваться. Рост премий в автомобильном сегменте в 2022 году был сдержан и составил 2%, в то время как совокупный коэффициент немного улучшился на 0,5 процентных пункта до 96,9% для этого сегмента. AM Best ожидает, что автомобильный сегмент продолжит испытывать давление на совокупный коэффициент, поскольку частота претензий возвращается к норме после пандемии и вызванного инфляцией роста цен на ремонт автомобилей и минимальной заработной платы. Однако ожидается, что рост онлайн-продаж и новые правила, ограничивающие количество дорожно-транспортных происшествий, помогут страховщикам поддерживать общую прибыльность. Долгосрочное страхование (LTO), крупнейший бизнес-сегмент в сфере страхования жизни, оставался стабильным на уровне около 4% в 2022 году, что обусловлено продолжающимся ростом портфеля периодических премий и уверенным ростом нового бизнеса в сфере товаров для здоровья.

Согласно законам южнокорейской индустрии автострахования, это необходимо для каждого автомобиля с объемом двигателя не менее 50 куб.см. Мопеды и транспортные средства объемом менее 50 куб.см не подлежат страхованию в соответствии с законами об автостраховании Южной Кореи. Таким образом, обязательное автострахование играет важную роль в развитии рынка автострахования Южной Кореи.

Тенденции рынка автострахования Южной Кореи

Рост популярности электромобилей стимулирует рост отрасли автострахования.

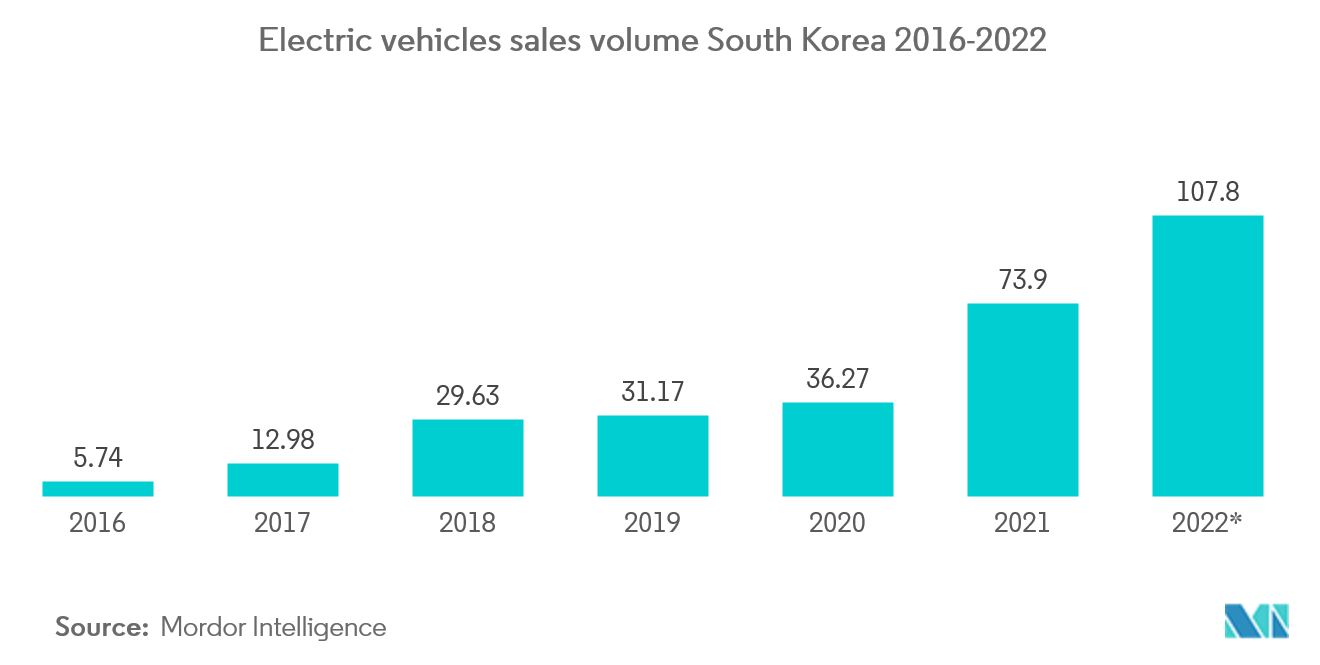

Рынок автострахования сталкивается как с проблемами, так и с возможностями, поскольку сектор мобильности продолжает развиваться. В Корее количество зарегистрированных электромобилей выросло на 68,4 процента до 389 855 на конец 2022 года по сравнению с предыдущим годом. Электромобили по-прежнему составляют 1,5% от общего числа зарегистрированных транспортных средств, но в последние годы их доля быстро растет. Ожидается, что этот рост продолжится по мере увеличения продаж электромобилей благодаря достижениям в области аккумуляторных технологий, повышению осведомленности потребителей об экологически чистом образе жизни, а также усилиям правительства по поощрению углеродной нейтральности и поощрению внедрения электромобилей, таких как услуги по подписке на аккумуляторы, что снизит стоимость EV, а также финансовые стимулы, такие как налоговые льготы и прямые субсидии на покупку, для стимулирования продаж электромобилей.

По оценкам, в 2022 году в Корее было застраховано 157 000 электромобилей (EV), что составляет 0,9% от общего количества автомобилей, застрахованных по полису личного автострахования. В последнее время количество застрахованных электромобилей неуклонно растет, что соответствует увеличению количества электромобилей в стране. Среднегодовой темп роста электромобилей, застрахованных в Корее, составляет 59,3% с 2018 по 2022 год, тогда как общее количество транспортных средств, застрахованных по личному автострахованию, увеличивалось в среднем на 2,7% каждый год за тот же период. Иномарки составили 35,8% электромобилей, застрахованных в 2022 году, что больше, чем 19,6% в 2018 году.

Из-за новой и быстро меняющейся природы технологии электромобилей (EV) страховщикам стало сложно предложить водителям электромобилей адекватное страховое покрытие по доступным ценам. Однако увеличение количества электромобилей также открывает новые возможности для бизнеса. Корейские страховщики создали и опубликовали правила автострахования для водителей электромобилей, которые позволяют им расширять или изменять свое страховое покрытие. Эти пассажиры включают в себя страховку на замену аккумулятора электромобиля, дополнительные расходы на ремонт электромобиля, буксировку на большие расстояния в случае поломки или отказа электромобиля, а также риски, связанные с зарядкой электромобиля (пожар, взрыв, поражение электрическим током).

В будущем, вероятно, появится новый растущий сектор интернет-страхования.

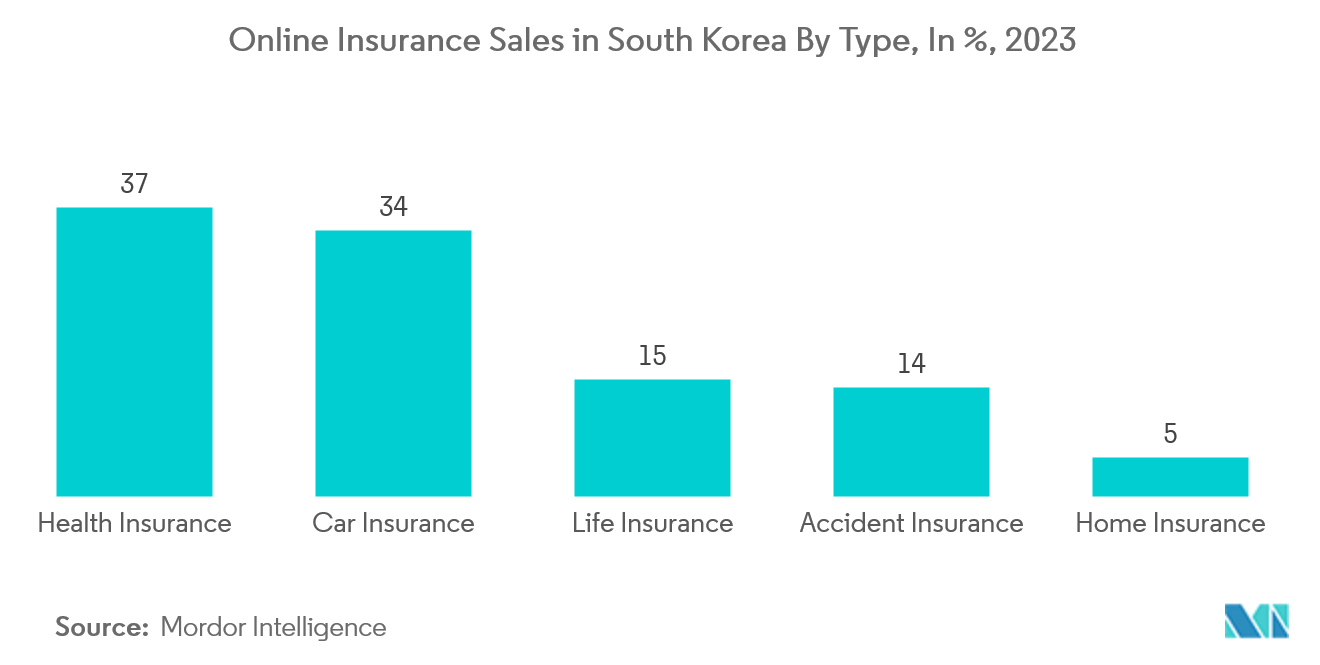

В сегменте онлайн-страхования наблюдается самый быстрый рост рынка автострахования Южной Кореи в течение прогнозируемого периода. Благодаря простоте покупки страхового полиса онлайн, агрегаторы, такие как Policybazaar, предоставляют рекомендации относительно скидок, предложений и планов, что повышает доверие потребителей к покупке онлайн-страхования. Кроме того, растущее проникновение Интернета способствует росту этого сегмента. Инициатива была предпринята Управлением по регулированию и развитию страхования, чтобы разрешить страховщикам проводить KYC на основе видео, поддерживая рост онлайн-страхования.

Покупка личного автострахования онлайн становится все более популярной в Корее за последние 5 лет. Доход от премий от онлайн-канала распространения, также известного как канал кибермаркетинга (CM), увеличился более чем вдвое в период с 2018 по 2022 год, увеличившись с 4,03 до 4,5 миллиардов вон.

Страхование автомобиля является одним из наиболее стандартизированных полисов. По сравнению с другими страховыми продуктами потребителям гораздо проще купить личное автострахование онлайн напрямую, без помощи страхового агента. В частности, из процесса онлайн-заявки на страхование устраняется необходимость вводить набор данных об автомобиле, необходимых для определения цены полиса автострахования. Система предоставляет всю необходимую информацию о транспортном средстве одновременно только при вводе регистрационного номера транспортного средства. Эта служба данных о транспортных средствах была создана Корейским институтом развития страхования (KIDI) в 2019 году. Она облегчила потребителям покупку автострахования в Интернете.

Обзор отрасли автострахования Южной Кореи

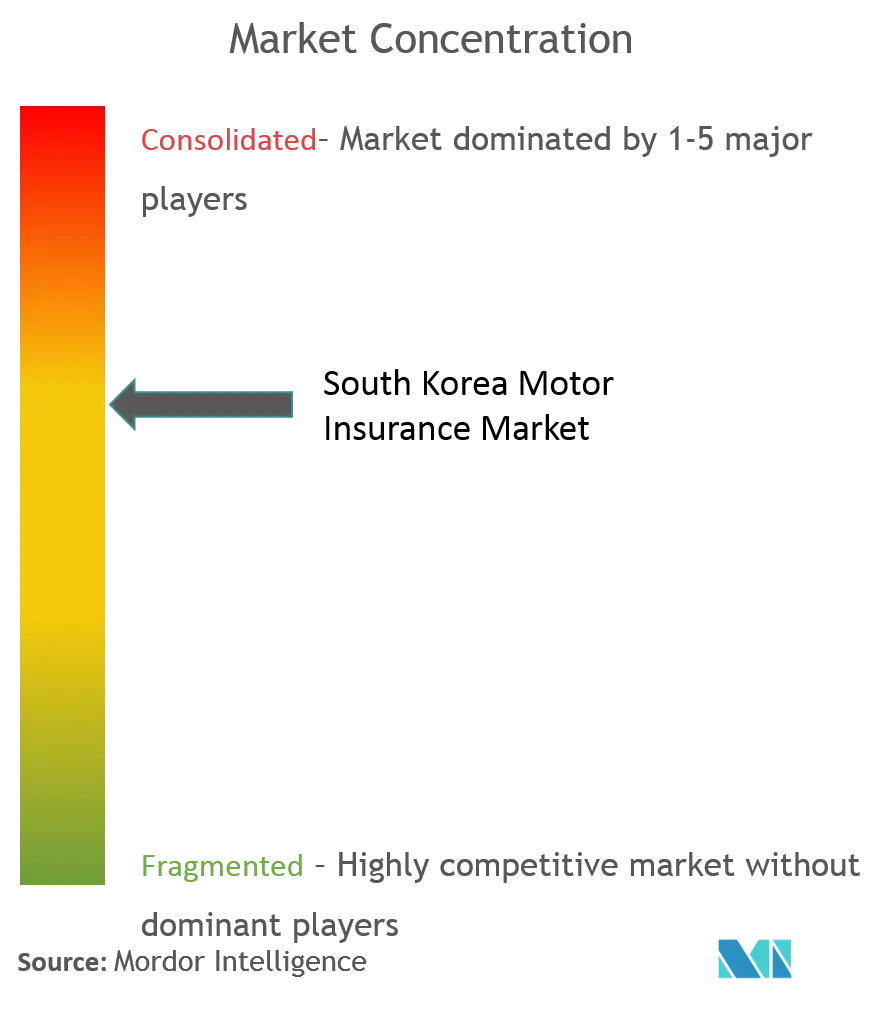

Отчет охватывает основных игроков, работающих на рынке автострахования Южной Кореи. Рынок является консолидированным, поскольку четыре крупнейших компании занимают более 50% рынка. Ожидается, что рынок будет расти в течение прогнозируемого периода из-за увеличения проникновения страхования в сегменте страхования иного, чем страхование жизни, а также многих других факторов, которые будут стимулировать рынок.

Лидеры рынка автострахования Южной Кореи

Samsung Fire & Marine Insurance Co., Ltd.

Hyundai Marine & Fire Insurance Co., Ltd.

KB Insurance Co., Ltd.

Korean Reinsurance Company

Meritz Fire & Marine Insurance Co., Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка автострахования Южной Кореи

- Декабрь 2022 г. 28 октября 2022 г. Korean Re заключила соглашение о совместном страховании с Samsung Life в отношении обязательств страховой компании на сумму 500 млрд вон. Соглашение было заключено после того, как обе стороны в течение примерно года обсуждали и анализировали преимущества и последствия сделки. Недавнее соглашение с Samsung Life стало вторым бизнесом по совместному страхованию Korean Re после сделки с Shinhan Life в январе 2022 года, которая доказала, какое конкурентное преимущество мы имеем на внутреннем рынке перед другими глобальными перестраховщиками.

- Май 2022 г. Южнокорейская компания Carrot General Insurance Corp., которая стала первой лицензированной компанией по цифровому страхованию в стране, объявила о подписании меморандума о взаимопонимании (МоВ) с Управлением транспортной безопасности Кореи (TS). Меморандум о взаимопонимании является одним из примеров кампании государственно-частного партнерства, направленной на проверку технологии Carrot с правительством Кореи. Это входило в концепцию компании по модернизации систем безопасности дорожного движения и управления дорожным движением, а также по оказанию помощи TS во внедрении государственной политики, процедур, технологий и ресурсов, связанных с автомобилями.

Сегментация отрасли автострахования Южной Кореи

Целью данного отчета является предоставление подробного анализа рынка автострахования Южной Кореи. Основное внимание уделяется динамике рынка, возникающим тенденциям в сегментах и региональных рынках, а также анализу различных типов продуктов и приложений. Кроме того, анализируются ключевые игроки и конкурентная среда на рынке автострахования Южной Кореи.

Рынок автострахования Южной Кореи сегментирован по страховым продуктам (частное автомобильное страхование, бизнес-автомобильное страхование, коммерческое автомобильное страхование и страхование мотоциклов), по страховому покрытию (обязательное страхование и добровольное страхование) и по каналам сбыта (агенты, банки, брокеры, и другие). В отчете представлен размер рынка и прогнозы рынка автострахования Южной Кореи в стоимостном выражении (в долларах США) для всех вышеуказанных сегментов.

| Частное автомобильное страхование |

| Автострахование для бизнеса |

| Коммерческое автострахование |

| Страхование мотоциклов |

| Принудительный |

| Добровольный |

| Агенты |

| Брокеры |

| банки |

| Другие каналы сбыта |

| По страховому продукту | Частное автомобильное страхование |

| Автострахование для бизнеса | |

| Коммерческое автострахование | |

| Страхование мотоциклов | |

| По страховому покрытию | Принудительный |

| Добровольный | |

| По каналу распространения | Агенты |

| Брокеры | |

| банки | |

| Другие каналы сбыта |

Часто задаваемые вопросы по исследованию рынка автострахования Южной Кореи

Каков текущий размер рынка автострахования в Южной Корее?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке автострахования Южной Кореи среднегодовой темп роста составит более 4,5%.

Кто являются ключевыми игроками на рынке автострахования Южной Кореи?

Samsung Fire & Marine Insurance Co., Ltd., Hyundai Marine & Fire Insurance Co., Ltd., KB Insurance Co., Ltd., Korean Reinsurance Company, Meritz Fire & Marine Insurance Co., Ltd. — крупнейшие компании, работающие на рынке автострахования Южной Кореи.

Какие годы охватывает рынок автострахования Южной Кореи?

Отчет охватывает исторический размер рынка автострахования Южной Кореи за последние годы:. В отчете также прогнозируется размер рынка автострахования Южной Кореи на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли автострахования Южной Кореи

Статистические данные о доле, размере и темпах роста доходов на рынке автострахования Южной Кореи в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ автострахования Южной Кореи включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.