Размер и доля рынка средств для ухода за волосами Южной Кореи

Анализ рынка средств для ухода за волосами Южной Кореи компанией Mordor Intelligence

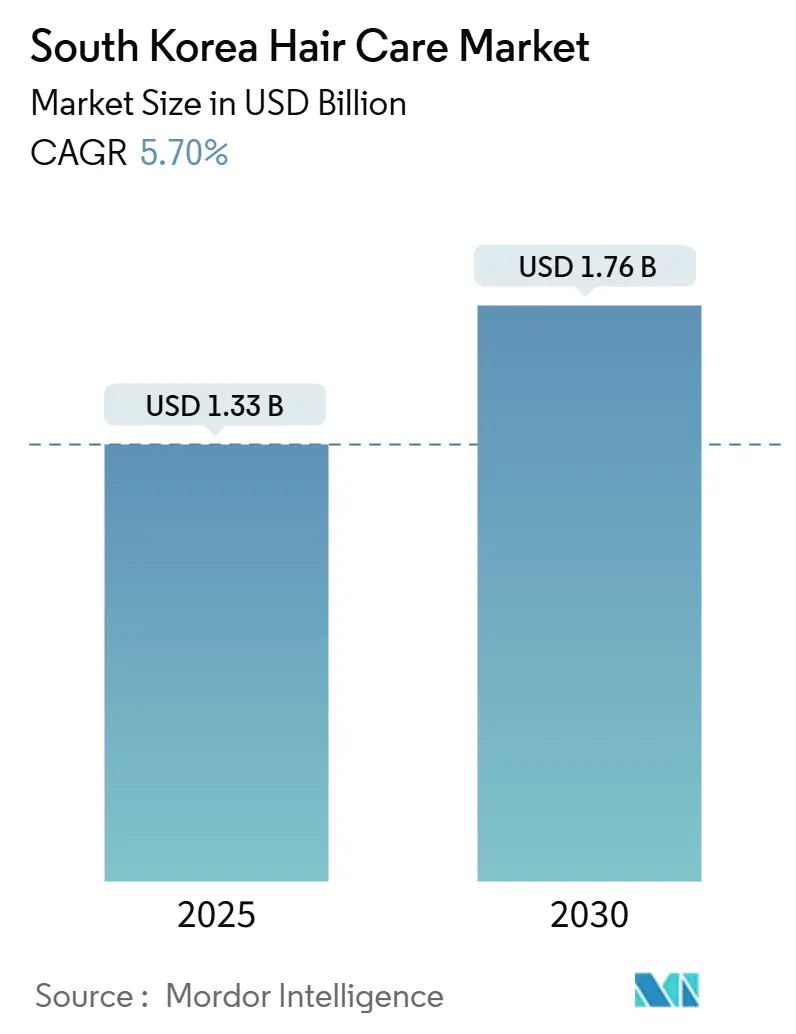

Ожидается, что размер южнокорейского рынка средств для ухода за волосами вырастет с 1,33 млрд долл. США в 2025 году до 1,76 млрд долл. США к 2030 году при среднегодовом темпе роста 5,70%. Движимые растущим спросом, корейские средства для ухода за волосами K-beauty все чаще сочетают традиционные растительные ингредиенты с передовыми биотехнологиями для решения конкретных проблем с волосами. Это расширение рынка подчеркивает статус Южной Кореи как глобального законодателя трендов красоты. Примечательно, что инновации в области ухода за кожей головы и индивидуальные составы находят отклик у потребителей всех возрастов, поскольку эти продукты удовлетворяют потребности различных типов волос. Сочетая проверенные временем корейские ингредиенты, такие как женьшень, известный своими укрепляющими свойствами, зеленый чай с антиоксидантными преимуществами и масло камелии для увлажнения, с современными методами составления рецептур, эти продукты завоевали популярность как дома, так и за рубежом. Кроме того, растущее признание здоровья кожи головы как ключевого фактора общего здоровья волос способствовало усилению исследований и разработок в области целевых процедур, включая сыворотки для кожи головы, скрабы и питательные маски, которые направлены на обеспечение комплексного ухода.

Ключевые выводы отчета

- По типу продукта шампунь занимал 39,54% доли южнокорейского рынка средств для ухода за волосами в 2024 году, в то время как средства для укладки волос развиваются со среднегодовым темпом роста 6,34% до 2030 года.

- По категории массовые продукты занимали 75,34% доли южнокорейского рынка средств для ухода за волосами в 2024 году; премиальные продукты расширяются со среднегодовым темпом роста 6,75% до 2030 года.

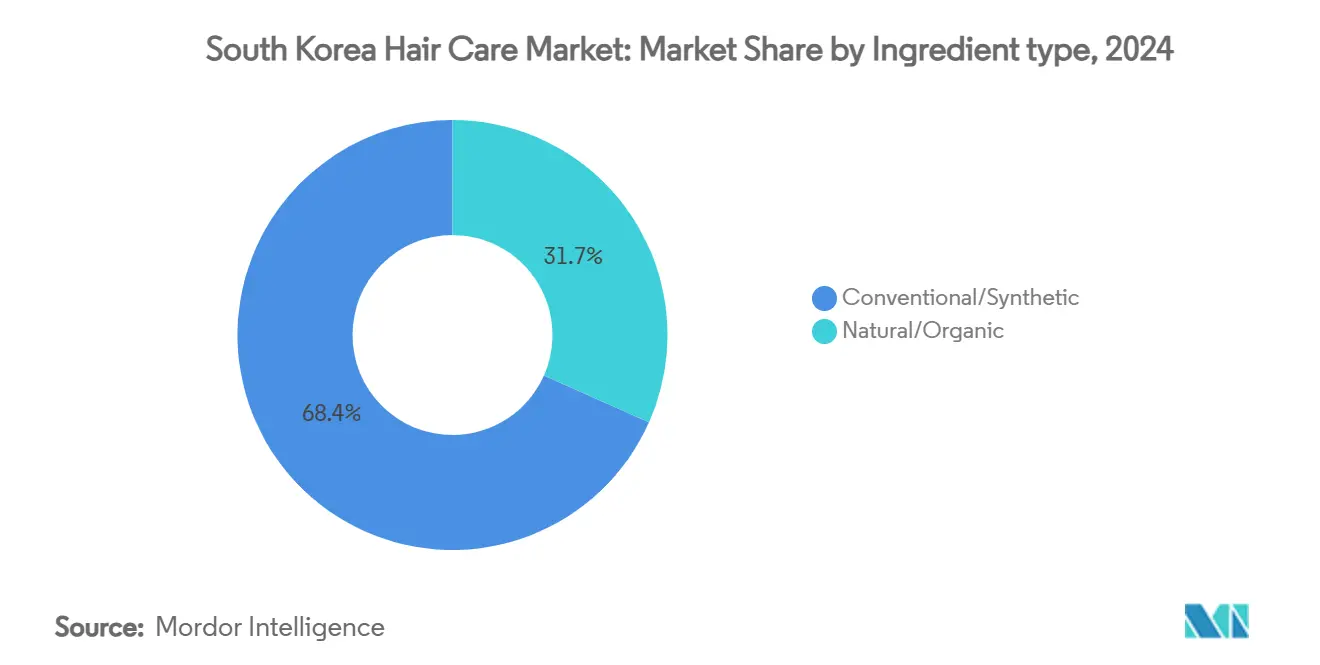

- По типу ингредиентов обычные и синтетические составы составляли 68,35% доли южнокорейского рынка средств для ухода за волосами в 2024 году, тогда как натуральные и органические продукты зафиксировали наиболее быстрый рост - 7,23% среднегодового темпа роста.

- По каналу распределения интернет-магазины захватили 62,34% доли южнокорейского рынка средств для ухода за волосами в 2024 году и прогнозируется их развитие со среднегодовым темпом роста 7,65% в период с 2025 по 2030 год.

Тенденции и аналитика рынка средств для ухода за волосами Южной Кореи

Анализ влияния драйверов

| ДРАЙВЕР | (~) % ВЛИЯНИЕ НА ПРОГНОЗЫ СРЕДНЕГОДОВОГО ТЕМПА РОСТА | ГЕОГРАФИЧЕСКАЯ РЕЛЕВАНТНОСТЬ | ВРЕМЕННЫЕ РАМКИ ВОЗДЕЙСТВИЯ |

|---|---|---|---|

| Влияние социальных медиа и одобрения знаменитостей | +1.2% | Национальное, с распространением на глобальные рынки K-beauty | Краткосрочный период (≤ 2 лет) |

| Сильный спрос на продукты с чистыми ингредиентами | +1.0% | Национальное, с ранним внедрением в столичном районе Сеула | Среднесрочный период (2-4 года) |

| Растущая осведомленность о здоровье кожи головы | +0.8% | Национальное, с более высокой проникновением в городских центрах | Среднесрочный период (2-4 года) |

| Растущий спрос на персонализированные решения по уходу за волосами | +0.7% | Национальное, сосредоточенное в технически подкованной демографии | Долгосрочный период (≥ 4 лет) |

| Рост сегмента мужского груминга | +0.6% | Национальное, с ускоренным ростом в крупных городах | Среднесрочный период (2-4 года) |

| Быстрое расширение каналов электронной коммерции и D2C | +0.9% | Национальное, с увеличивающимся проникновением на сельский рынок | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Влияние социальных медиа и одобрения знаменитостей

Instagram и Facebook стали основными платформами для пользователей от подростков до людей в возрасте 40 лет для открытия средств для ухода за волосами, существенно влияя на их намерения к покупке. Данные 2024 года, опубликованные Министерством науки и информационно-коммуникационных технологий Южной Кореи, показывают, что 41% южных корейцев взаимодействуют с услугами социальных сетей более 20 раз в неделю[1]Министерство науки и ИКТ, "Опрос использования Интернета 2024", www.msit.go.kr. На различных платформах потребители все больше привлекаются к онлайн-контенту, где одобрения знаменитостей и влиятельный маркетинг играют ключевую роль в привлечении их внимания. Эта эволюция знаменует значительный сдвиг от традиционных методов рекламы. Исследования подчеркивают важность уникальности контента и сильных связей с сообществом, особенно среди создателей K-beauty, в формировании эмоциональных ожиданий глобальных потребителей. Тренды из социальных медиа Южной Кореи быстро завоевывают всемирное внимание, подчеркивая глобальный резонанс корейского модного и бьюти-контента. Подъем живой коммерции, переплетенный с социальными медиа, изменяет покупательское поведение, обеспечивая взаимодействие в режиме реального времени между покупателями и продавцами - то, что традиционная электронная коммерция с трудом может достичь. Эта динамика не только обогащает покупательский путь, но и расширяет возможности брендов представлять свои продукты более привлекательным и индивидуализированным способом, усиливая интерес потребителей и стимулируя конверсии.

Сильный спрос на продукты с чистыми ингредиентами

Поведение потребителей повернулось к покупкам, ориентированным на ингредиенты, сдвиг, вызванный платформами, такими как Hwahae, которые продвигают детальный анализ ингредиентов и образование потребителей. Одновременно Министерство продовольствия и медикаментов усилило свой регулятивный контроль, запретив ингредиенты, такие как гидрохинон, отдельные парабены, триклозан и бензофенон, ссылаясь на опасения для здоровья и окружающей среды. Этот регулятивный ландшафт благоприятствует компаниям, которые быстро поворачиваются, переформулируя с более безопасными альтернативами. Это очевидно в растущей популярности ингредиентов, таких как центелла азиатская, ниацинамид и полынь в уходе за волосами. Потребители теперь готовы платить премию за продукты с чистой этикеткой, сигнализируя об изменении образа жизни, где покупки красоты резонируют с более широкими ценностями здоровья и окружающей среды. Устоявшиеся производители вливают инвестиции в поиск натуральных ингредиентов и обеспечение прозрачной маркировки. Этот тренд также вырезает возможности для более мелких брендов, которые могут продемонстрировать превосходные профили безопасности ингредиентов.

Растущая осведомленность о здоровье кожи головы

По мере изменения окружающей среды и увеличения распространенности таких проблем, как перхоть и жирная кожа головы, потребители в стране все больше осознают важность здоровья кожи головы. Эта растущая осведомленность стимулирует спрос на специализированные продукты и программы управления кожей головы, которые удовлетворяют индивидуальные потребности. Компании, которые могут научно подтвердить свои процедуры для конкретных проблем кожи головы, могут значительно выиграть, поскольку потребители активно ищут решения, подкрепленные исследованиями и доказанными результатами. Возглавляя это движение, Kolmar Korea представила диагностические инструменты на основе ИИ, которые идентифицируют 16 вариантов андрогенетической алопеции через биомаркеры кожи головы, предлагая более точный подход к решению проблем кожи головы. Усиленный акцент на здоровье кожи головы подчеркивает важность трихологического опыта и специализированных услуг по уходу за кожей головы, поскольку потребители все больше ценят профессиональное руководство. Для успеха на этом растущем рынке брендам средств для ухода за волосами рекомендуется инвестировать в образовательные инициативы, такие как кампании по повышению осведомленности и информационный контент, а также устанавливать профессиональное сотрудничество с экспертами для построения доверия и авторитета.

Растущий спрос на персонализированные решения по уходу за волосами

Бренды используют данные потребителей, науку об ингредиентах и гибкое производство для создания решений, адаптированных к индивидуальным типам волос, состояниям кожи головы и предпочтениям в укладке. Этот тренд отражает более широкий потребительский толчок к персонализации в различных категориях продуктов. Молодые демографические группы, в частности, теперь рассматривают кастомизацию как стандартное ожидание, а не как дополнительную роскошь. Хотя экономическая модель для персонализированного ухода за волосами требует существенных первоначальных инвестиций в технологии и системы данных, она предоставляет брендам возможность получить конкурентное преимущество. Делая это, они могут обеспечить лояльность клиентов и оправдать премиальные цены. Компании, которые умело принимают персонализацию, не только повышают пожизненную ценность клиента, но также выигрывают от снижения затрат на привлечение, обусловленного повышенным удовлетворением и органическими рефералами из уст в уста.

Анализ влияния ограничений

| ОГРАНИЧЕНИЯ | (~) % ВЛИЯНИЕ НА ПРОГНОЗЫ СРЕДНЕГОДОВОГО ТЕМПА РОСТА | ГЕОГРАФИЧЕСКАЯ РЕЛЕВАНТНОСТЬ | ВРЕМЕННЫЕ РАМКИ ВОЗДЕЙСТВИЯ |

|---|---|---|---|

| Опасения о здоровье относительно химических ингредиентов | -0.5% | Национальное, с повышенной чувствительностью на городских рынках | Среднесрочный период (2-4 года) |

| Распространение поддельных продуктов | -0.3% | Национальное, сосредоточенное на онлайн-торговых площадках | Краткосрочный период (≤ 2 лет) |

| Высокая насыщенность рынка и конкуренция брендов | -0.4% | Национальное, особенно интенсивное в премиальных сегментах | Долгосрочный период (≥ 4 лет) |

| Строгие регулятивные требования к ингредиентам | -0.2% | Национальное, с затратами на соответствие, влияющими на более мелких игроков | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Опасения о здоровье относительно химических ингредиентов

В ответ на растущие опасения относительно безопасности химических ингредиентов Министерство продовольствия и медикаментов предприняло решительные регулятивные действия. Недавно они обеспечили удаление продуктов, содержащих ПАБК, с платформ электронной коммерции, ссылаясь на потенциальные риски повреждения печени и почек[2]Министерство продовольствия и медикаментов, "Продукты для волос, кожи и ногтей, содержащие ПАБК, удалены из южнокорейской электронной коммерции", www.mfds.go.kr. Регулятивная позиция Южной Кореи стала более предосторожной, часто устанавливая стандарты, которые строже многих глобальных аналогов. Примечательно, что страна ввела запреты на вещества, такие как формальдегид, красители каменноугольной смолы и определенные УФ-фильтры. Такие строгие меры создают вызовы для производителей, особенно тех, кто обслуживает как внутренние, так и международные рынки, поскольку они борются с затратами на соответствие и необходимостью переформулирования. В то время как толчок к прозрачности ингредиентов расширил возможности потребителей, он также усилил тревоги относительно химической безопасности. Эта повышенная озабоченность может влиять на решения о покупке даже для ингредиентов, которые получили регулятивное одобрение. В результате компании оказываются в деликатном балансировочном акте: удовлетворяя требования эффективности при решении вопросов восприятия безопасности. Это часто требует существенных инвестиций в исследования и разработки для создания альтернативных формулировок, которые поддерживают производительность продукта без компромисса с опасениями безопасности.

Распространение поддельных продуктов

Министерство продовольствия и медикаментов активно борется с поддельными и несоответствующими продуктами на платформах электронной коммерции, подчеркивая постоянный вызов поддержания целостности продукта на цифровом рынке. В то время как быстрое расширение каналов онлайн-продаж открыло двери для легитимных брендов, оно также проложило путь для поддельных продуктов, ставя под угрозу репутацию бренда и подрывая доверие потребителей. Глобальный охват электронной коммерции усложняет принуждение, требуя сотрудничества между внутренними регуляторами, международной таможней и операторами платформ для эффективного противодействия распространению подделок. В этом ландшафте образование потребителей имеет первостепенное значение; покупатели должны оттачивать свои навыки, чтобы различать подлинные продукты и проверять учетные данные продавца. Премиальные бренды, часто командующие более высокими ценами, несут основную тяжесть этого всплеска подделок, поскольку мошенники активно нацеливаются на продукты с выраженными ценовыми различиями между подлинными и поддельными версиями.

Сегментный анализ

По типу продукта: доминирование шампуня сталкивается с инновациями в укладке

В 2024 году шампунь доминирует на рынке с командующей долей 39,54%, подчеркивая его важную роль в ежедневном уходе за волосами во всех демографических группах. Его широкое использование проистекает из его фундаментальной роли в поддержании гигиены и здоровья волос, делая его основным продуктом в рутинах личной гигиены. Средства для укладки волос, однако, быстро набирают обороты, хвастаясь среднегодовым темпом роста 6,34%, прогнозируемым до 2030 года. Этот рост обусловлен эволюцией потребительских предпочтений в пользу универсальной укладки и одобрением глобальной индустрии моды волос трендов K-beauty. Растущая популярность сегмента укладки отражает более широкую эволюцию образа жизни, где потребители все больше ценят продукты, которые позволяют быстрые переходы стиля для разнообразных случаев. Этот тренд приобретает значимость в сегодняшнем мире, где удаленная работа и усиленное присутствие в социальных медиа усиливают спрос на домашнюю укладку. Кроме того, растущая доступность инновационных продуктов для укладки, таких как термозащитные средства и многофункциональные спреи, дополнительно поддерживает рост этого сегмента.

Кондиционеры и красители для волос поддерживают устойчивый спрос как устоявшиеся сегменты, но категория "другие типы продуктов" кипит инновациями. Этот развивающийся сегмент теперь включает процедуры для кожи головы, маски для волос и специализированные сыворотки, решая проблемы, которые выходят за рамки базового очищения и кондиционирования. Эти продукты решают такие проблемы, как здоровье кожи головы, восстановление повреждений волос и увлажнение, обслуживая растущую базу потребителей, ищущих целевые решения. Более того, слияние ухода за волосами с принципами ухода за кожей привело к процедурам, которые применяют то же научное внимание к волосам и коже головы, что является стандартным в уходе за кожей лица. Этот тренд отражает сдвиг к холистическому уходу за волосами, где потребители приоритизируют продукты, которые сочетают функциональность с продвинутыми формулировками для достижения более здоровых и управляемых волос.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По категории: премиальный сегмент стимулирует рост стоимости

В 2024 году массовые продукты занимают доминирующую долю рынка 75,34%, подчеркивая ориентированные на ценность покупательские привычки южных корейцев, независимо от их уровня доходов. Эти продукты обслуживают широкую аудиторию, предлагая доступность и функциональность, делая их основным продуктом в повседневной жизни потребителей. С другой стороны, премиальные продукты прокладывают путь роста, расширяясь с заметным среднегодовым темпом роста 6,75%. Эта траектория указывает на выраженный сдвиг к премиализации, где потребители приоритизируют качество, эффективность и престиж бренда, часто за счет ценовых соображений. Эта эволюция резонирует с экономическим путешествием нации, где растущие располагаемые доходы все больше направляются на высококлассные продукты личной гигиены, отражая растущую готовность инвестировать в превосходные предложения.

Подъем премиального сегмента подчеркивает проницательную базу потребителей, стремящихся инвестировать в продукты, которые доставляют ощутимые результаты или уникальные впечатления. Этот сдвиг обусловлен повышенной осведомленностью о преимуществах продуктов, увеличенным воздействием глобальных трендов красоты и желанием баловать себя уходом за собой. Бренды, такие как MEDIPEAL, капитализируют на этом тренде, с их "Extra Super 9 Plus Glow Lifting Wrapping Mask", продающейся более 200 000 единиц ежемесячно, и их линией по уходу за порами, хвастающейся годовыми продажами, превышающими 7,83 млн долл. США в 2024 году. Кроме того, премиальный сегмент выигрывает от глобальной репутации K-beauty, поскольку международное признание корейских инноваций красоты усиливает внутренний спрос на премиальные продукты. Это глобальное признание не только усиливает доверие потребителей, но также укрепляет восприятие премиальных продуктов как желательных и стоящих инвестиций.

По типу ингредиентов: ускорение натурального перехода

В 2024 году сегмент обычных/синтетических ингредиентов занимает значительную долю рынка 68,35%. Между тем, сегмент натуральных/органических находится на восходящей траектории, хвастаясь среднегодовым темпом роста 7,23% с 2025 по 2030 год. Этот развивающийся ландшафт подчеркивает сдвиг в потребительских предпочтениях, во многом обусловленный растущей осведомленностью о безопасности ингредиентов и экологических проблемах. Примечательно, что всплеск в натуральном сегменте обусловлен растущим аппетитом к веганским средствам для ухода за волосами, особенно среди молодежи. Потребители все больше приоритизируют продукты, которые соответствуют их ценностям, таким как устойчивость и практики без жестокости, дополнительно подпитывая спрос на натуральные и органические альтернативы.

Отвечая на этот тренд, южнокорейские производители обращаются к растительным заменителям. Они заменяют традиционные синтетические ингредиенты инновациями, такими как силиконы на основе жожоба и кератин растительного происхождения. Эти альтернативы не только удовлетворяют потребительский спрос, но также соответствуют глобальным целям устойчивости, делая их стратегическим выбором для производителей. Свидетельством этого отраслевого сдвига является Dooricosmetics, провозглашенный как первый традиционный восточный травяной бренд ухода за волосами Кореи. Они приняли эту эволюцию, вливая травяные экстракты и патентованные компоненты в свои веганские сертифицированные предложения. Кроме того, Министерство продовольствия и медикаментов (MFDS) установило регулятивные требования, регулирующие натуральную и органическую косметику. Они включают детальные директивы по поиску ингредиентов и маркировке, предлагая структурированный путь для разработки продуктов в этом растущем сегменте, как подчеркнуто Департаментом торговли США в 2022 году.

По каналу распределения: цифровые платформы изменяют розничный ландшафт

В 2024 году интернет-магазины готовы занять доминирующую долю 62,34% распределения южнокорейского рынка средств для ухода за волосами, хвастаясь самым высоким прогнозируемым среднегодовым темпом роста 7,65% до 2030 года. Этот цифровой сдвиг революционизировал способ, которым потребители исследуют и покупают средства для ухода за волосами, с социальными медиа и платформами электронной коммерции, возникающими как ключевые источники для понимания продуктов и выборов покупок. Удобство онлайн-покупок, в сочетании с доступностью детальных обзоров продуктов и персонализированных рекомендаций, дополнительно подпитало этот рост, делая его предпочтительным каналом для широкого спектра потребителей.

Специализированные магазины продолжают играть жизненно важную роль, особенно для премиальных и профессиональных продуктов. Однако они все больше принимают онлайн-каналы и цифровые инструменты для укрепления своего физического присутствия. Эти магазины используют омниканальные стратегии для обеспечения беспрепятственного опыта покупок, сочетая тактильные преимущества покупок в магазине с удобством онлайн-платформ. Нишевые и развивающиеся бренды находят особое преимущество в ландшафте электронной коммерции, позволяя им подключаться к целевым сегментам потребителей более эффективно, чем через традиционные розничные каналы. Этот цифровой край открыл свежие пути для рыночных инноваций, ускорил временные линии разработки продуктов и уточнил тактики взаимодействия с потребителями во всем секторе ухода за волосами. Кроме того, интеграция продвинутой аналитики и инструментов, управляемых ИИ, позволяет брендам лучше понимать потребительские предпочтения и соответствующим образом настраивать свои предложения, дополнительно стимулируя рост на рынке.

Географический анализ

Южнокорейский рынок средств для ухода за волосами выигрывает от плотно населенного городского коридора, где 50% жителей живут в столичном регионе Сеула. Высокое проникновение смартфонов, превышающее 95%, упрощает мобильное взаимодействие, позволяя брендам тестировать инновации в чувствительных к трендам районах Сеула перед масштабированием на национальном уровне, согласно данным Statistics Korea от 2023 года[3]Statistics Korea, "Отчет об использовании мобильного Интернета", kostat.go.kr. Провинциальные города, такие как Пусан, Тэгу и Кванджу, формируют вторичные центры потребления, каждый проявляя нюансированные предпочтения, сформированные местной культурой и климатом. Прибрежная влажность Пусана увеличивает интерес к анти-фризз и УФ-защитным продуктам, в то время как сухие зимы внутреннего Тэгу поддерживают увлажняющие тоники для кожи головы.

Единообразное покрытие широкополосной связи и надежные курьерские сети уменьшают различия в доступе, позволяя сельским покупателям получать доставку на следующий день для нишевых продуктов, когда-то ограниченных флагманскими сеульскими бутиками. Государственные инвестиции в сети пятого поколения дополнительно расширяют охват живой коммерции, способствуя взаимодействию в режиме реального времени между сельскими аудиториями и городскими инфлюенсерами. Туристические потоки вновь открываются, и каналы беспошлинной торговли внутри международного аэропорта Инчхон становятся живыми шоу-румами, где иностранные посетители пробуют инновации ухода за волосами перед их экспортом за границу. Хотя внутреннее потребление закрепляет спрос, экспортно-ориентированные бренды включают отзывы от китайских, японских и юго-восточно-азиатских туристов для тонкой настройки ароматических профилей и языков упаковки.

Гео-экономические стратегии также имеют значение; фирмы располагают распределительные центры рядом с портами для упрощения выполнения заказов как для внутренних, так и для зарубежных рынков. Экологические регулятивные требования слегка различаются по муниципалитетам, влияя на раскрытие ингредиентов или пороги использования пластика. Пилот "Ноль отходов" Сеула побуждает к городскому принятию станций пополнения, подталкивая бренды к тестированию циркулярной упаковки. Уроки, извлеченные в регулятивной песочнице столицы, часто информируют о национальных развертываниях, иллюстрируя петлю обратной связи между местным управлением и поведением рынка на южнокорейском рынке средств для ухода за волосами.

Конкурентный ландшафт

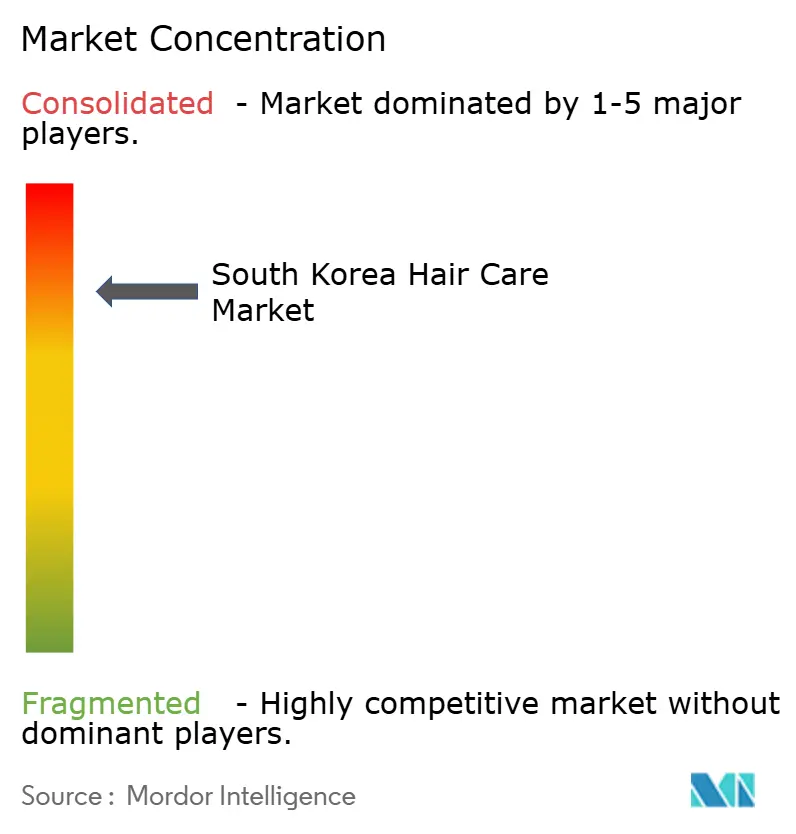

Южнокорейский рынок средств для ухода за волосами показывает высокую концентрацию, с отечественными компаниями Amorepacific Corporation и LG Household and Health Care Ltd из LG Corp. в качестве основных лидеров рынка. Эти компании поддерживают свои позиции через агрессивные промоционные активности, конкурируя против международных брендов. Рынок увидел усиленную конкуренцию от брендов, таких как Nature Republic, который завоевал долю рынка через расширение продуктов и потребительски-дружественную упаковку.

Конкурентный ландшафт дополнительно эволюционирует с фармацевтическими компаниями, входящими на рынок, как продемонстрировано Dexnoxyl от Hyundai Pharm, первым безрецептурным лекарством от выпадения волос Южной Кореи. Технология возникла как ключевой дифференциатор на рынке, с компаниями, фокусирующимися на персонализации на основе ИИ и диагностических возможностях.

Amorepacific продемонстрировала свое технологическое продвижение на CES 2025, представив Wanna-Beauty AI для персонализированных рекомендаций продуктов и решение ИИ для анализа и ухода за кожей, разработанное с Samsung. Этот акцент на персонализации через аналитику данных и технологию ИИ позволяет компаниям разрабатывать продукты, адаптированные к индивидуальным потребительским требованиям, фундаментально изменяя конкурентные подходы на рынке.

Лидеры индустрии средств для ухода за волосами Южной Кореи

-

Amorepacific Corporation

-

LG Corporation

-

Kao Corporation

-

The Procter & Gamble Company

-

Unilever Plc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Апрель 2025: LG Household and Health Co., Ltd, бренд Dr. Groot, запустил новую линейку продуктов для ухода за волосами для решения проблем выпадения волос. Продукты включают шампунь для волос, кондиционеры и другие. Продукты утверждают, что улучшают среду кожи головы и общее здоровье волос.

- Декабрь 2024: Kerasys, бренд Aekyung Co., Ltd., запустил новый шампунь и кондиционер. Продукты утверждают, что предлагают двойной уход от кожи головы до кончиков. Продукты доступны по всей Южной Корее через офлайн и онлайн каналы распределения.

- Декабрь 2024: Polyphenol Factory объявила, что ее продукт для предотвращения выпадения волос, Gravity Shampoo, разработанный профессором Корейского передового института науки и технологий (KAIST), был запущен в магазинах Emart. Шампунь, который прошел обширные клинические испытания, содержит патентованные соединения, которые нацелены на регенерацию волосяных фолликулов. Соглашение о распределении с Emart, одной из крупнейших розничных сетей Южной Кореи, знаменует значительное расширение доступности продукта для потребителей.

- Октябрь 2024: В Южной Корее NOTRAC, Inc. объединилась с Nippon Paper Industries для производства шампуней и мыла для тела. Они используют технологию SPOPS, рекламируемую как революционную альтернативу на основе бумаги для контейнеров косметики и личной гигиены. Новая линейка шампуней дебютирует под брендом ECOJE в сотрудничестве с южнокорейскими производителями косметики UCL Co., Ltd.

Область охвата отчета о рынке средств для ухода за волосами Южной Кореи

Средства для ухода за волосами применяются для обеспечения натуральных решений общих проблем с волосами, таких как зуд кожи головы, выпадение волос, перхоть, вьющиеся волосы, секущиеся кончики и т.д. Они также используются для обеспечения укладки волос, очищения волос и кондиционирования.

Южнокорейский рынок средств для ухода за волосами сегментирован по типам продуктов, категории, типу ингредиентов и каналу распределения. По типам продуктов рынок сегментирован на шампунь, кондиционер, красители для волос, средства для укладки волос и другие типы продуктов. По категории рынок сегментирован на премиальные продукты и массовые продукты. По типу ингредиентов рынок сегментирован на натуральные и органические и обычные/синтетические. По каналу распределения рынок сегментирован на специализированные розничные магазины, супермаркеты/гипермаркеты, магазины удобства, каналы онлайн-розничной торговли и другие каналы распределения. Размер рынка был сделан в стоимостном выражении в долл. США для всех вышеупомянутых сегментов.

| Шампунь |

| Кондиционер |

| Красители для волос |

| Средства для укладки волос |

| Другие типы продуктов |

| Премиальные продукты |

| Массовые продукты |

| Натуральные и органические |

| Обычные/Синтетические |

| Специализированные магазины |

| Супермаркеты/Гипермаркеты |

| Интернет-магазины |

| Другие каналы |

| По типу продукта | Шампунь |

| Кондиционер | |

| Красители для волос | |

| Средства для укладки волос | |

| Другие типы продуктов | |

| По категории | Премиальные продукты |

| Массовые продукты | |

| По типу ингредиентов | Натуральные и органические |

| Обычные/Синтетические | |

| По каналу распределения | Специализированные магазины |

| Супермаркеты/Гипермаркеты | |

| Интернет-магазины | |

| Другие каналы |

Ключевые вопросы, на которые отвечает отчет

Каков текущий размер южнокорейского рынка средств для ухода за волосами?

Южнокорейский рынок средств для ухода за волосами оценивается в 1,33 млрд долл. США в 2025 году и прогнозируется достижение 1,76 млрд долл. США к 2030 году.

Какой продуктовый сегмент занимает наибольшую долю в южнокорейском уходе за волосами?

Шампунь лидирует с 39,54% стоимости рынка 2024 года, отражая его роль как ежедневно используемого основного продукта.

Как быстро растет премиальный сегмент ухода за волосами в Южной Корее?

Премиальные продукты расширяются со сложным годовым темпом роста 6,75% с 2025 по 2030 год, опережая общий рынок.

Какой канал распределения доминирует в продажах средств для ухода за волосами в Южной Корее?

Интернет-магазины захватили 62,34% общей стоимости рынка в 2024 году и прогнозируется их рост со среднегодовым темпом роста 7,65% до 2030 года.

Последнее обновление страницы: