Размер и доля рынка устройств для лечения диабета в Южной Корее

Анализ рынка устройств для лечения диабета в Южной Корее от Mordor Intelligence

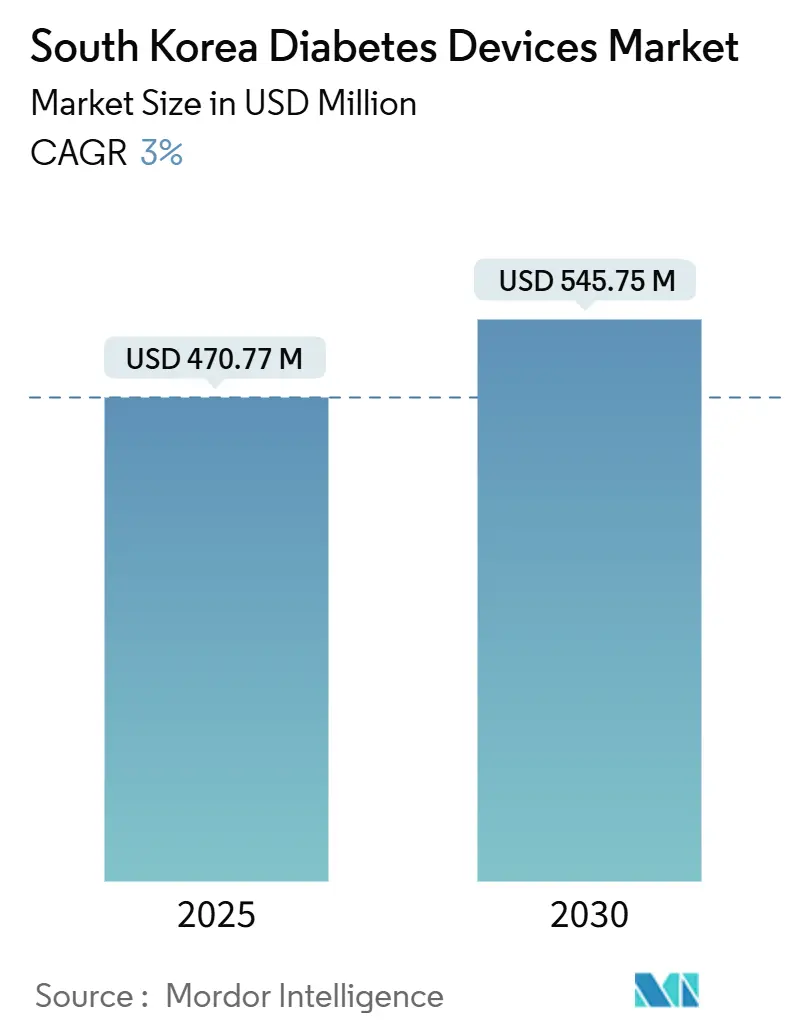

Рынок устройств для лечения диабета в Южной Корее оценивается в 470,77 млн долларов США в 2025 году и прогнозируется достичь 545,77 млн долларов США к 2030 году, отражая 3% CAGR, поскольку рынок выходит из фазы быстрого расширения и входит в стабильный рост, движимый инновациями. Спрос остается устойчивым, поскольку 29,3% взрослых в возрасте 65 лет и старше живут с диабетом, и эта доля продолжает расти по мере старения населения. Конкурентная напряженность усиливается по мере масштабирования отечественных производителей, расширения покрытия Национальной службой медицинского страхования (NHIS) для непрерывного мониторинга глюкозы (CGM) и инсулиновых помп, и расширения доступа к специализированной помощи через телемедицину на базе 5G. Одновременно строгое референтное ценообразование от Службы обзора и оценки медицинского страхования (HIRA) оказывает давление на маржу, заставляя компании локализовать производство и пересматривать портфели продуктов. Лидерство на рынке переходит к компаниям, которые сочетают аппаратное обеспечение с программным обеспечением искусственного интеллекта, способным прогнозировать гликемические отклонения, поскольку возмещение расходов на основе результатов набирает обороты.

Ключевые выводы отчета

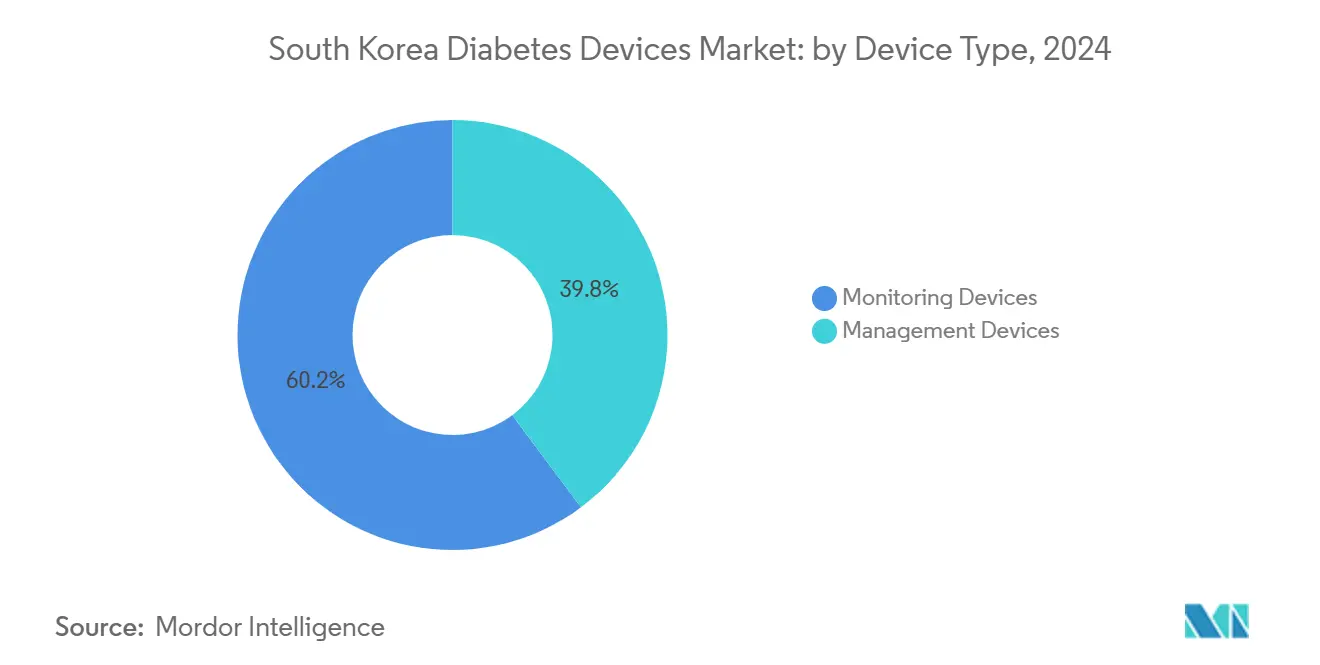

- По типу устройства мониторинговые устройства лидировали с 60,25% доли рынка устройств для лечения диабета в Южной Корее в 2025 году, в то время как управляющие устройства прогнозируются к расширению с CAGR 4,2% до 2030 года.

- По конечному пользователю больницы и специализированные клиники контролировали 55,11% размера рынка устройств для лечения диабета в Южной Корее в 2025 году, тогда как домашний уход развивается с CAGR 4,5%.

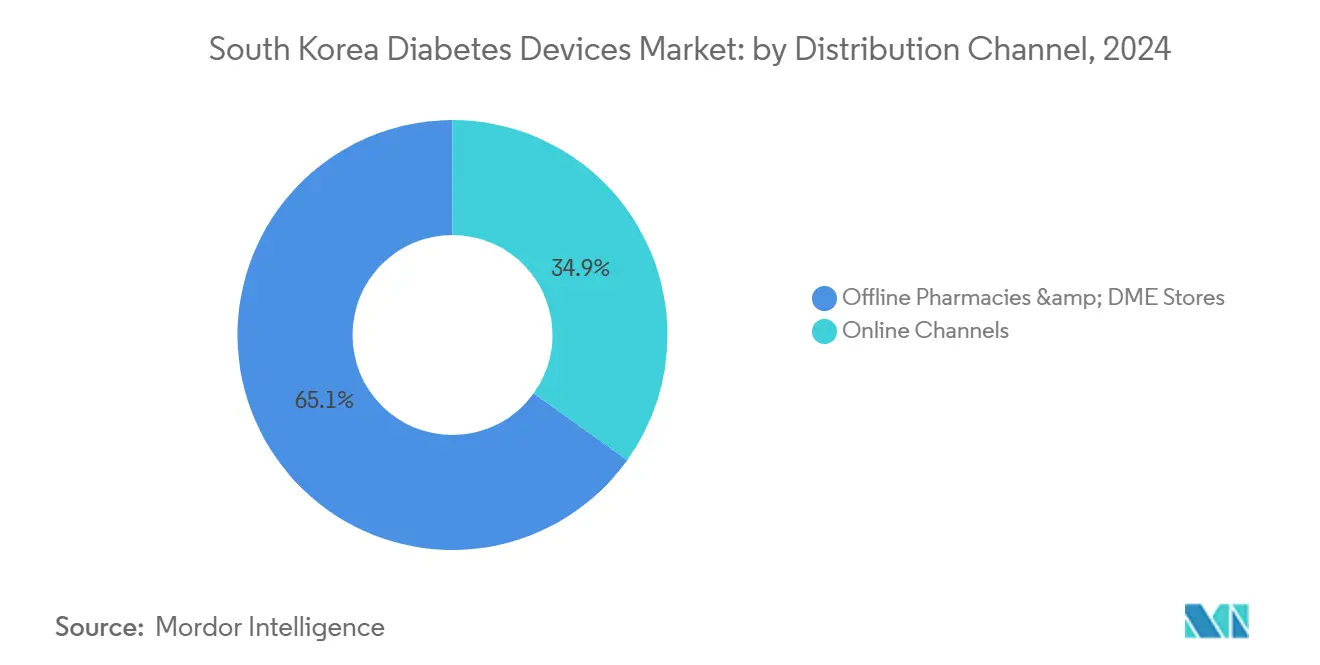

- По каналу распространения офлайн-аптеки и магазины DME составили 65,12% размера рынка устройств для лечения диабета в Южной Корее в 2025 году; онлайн-каналы растут с CAGR 3,9%.

Тенденции и аналитика рынка устройств для лечения диабета в Южной Корее

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рост распространенности диабета и более раннее начало заболевания | +0.6% | Национальный; сильнее в городских центрах | Долгосрочный (≥ 4 лет) |

| Расширение государственного возмещения расходов на передовой мониторинг глюкозы и доставку инсулина | +1.0% | Национальный; самое раннее внедрение в Сеуле, Пусане, Инчхоне | Среднесрочный (2-4 года) |

| Рост экосистемы цифрового здравоохранения и 5G-связь, обеспечивающая удаленное управление диабетом | +0.8% | Национальный; концентрация в метрополии | Среднесрочный (2-4 года) |

| Государственная стратегия K-Bio и налоговые льготы, привлекающие местное производство датчиков, помп и умных ручек | +0.4% | Сондо и другие биотехнологические хабы | Среднесрочный (2-4 года) |

| Увеличение принятия практик домашнего самообслуживания среди стареющего населения | +0.5% | Национальный; большее влияние в регионах со стареющей демографией | Краткосрочный (≤ 2 лет) |

| Инвестиции в производство отечественных медицинских технологий при поддержке K-Bio и экспортных стимулов | +0.4% | Национальный; экспортно-ориентированные кластеры | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Рост распространенности диабета и более раннее начало заболевания в Южной Корее

Распространенность диабета в Южной Корее выросла до 15,5% среди взрослых в возрасте 30 лет и старше, и 2,2% среди взрослых в возрасте 19-39 лет, создавая беспрецедентный пожизненный спрос на мониторинговые и доставочные устройства [1]Se Eun Park et al., "Diabetes Fact Sheets in Korea 2024," Diabetes & Metabolism Journal, e-dmj.org. Более раннее начало означает, что пациенты теперь проводят больше лет, используя технологические вмешательства, паттерн, который удлиняет циклы замены устройств и повышает совокупную выручку на пациента. Примерно 87,1% молодых взрослых с диабетом страдают ожирением, что дополнительно увеличивает потребность в непрерывном метаболическом контроле и побуждает производителей проектировать низкопрофильные, совместимые с образом жизни CGM-датчики. Осведомленность остается ниже среди молодых взрослых (43,3%), чем среди пожилых (78,8%), сигнализируя о неиспользованном потенциале для целевых образовательных и ранних скрининговых программ, которые могут повысить проникновение устройств. Ожидается, что этот демографически обусловленный спрос поддержит рынок устройств для лечения диабета в Южной Корее на стабильной восходящей траектории, даже при усилении контроля цен.

Расширение государственного возмещения расходов на передовой мониторинг глюкозы и доставку инсулина

NHIS начала возмещать расходы на CGM-датчики и передатчики в 2019 году и с тех пор расширила право на получение инсулиновых помп, снизив расходы из собственного кармана и вызвав резкий рост рецептов во всех возрастных группах [2]National Health Insurance Service, "Health Keeper e-Brochure," nhis.or.kr. Возмещение теперь сосредоточено на показателях результатов, таких как время в диапазоне и события гипогликемии, укрепляя бизнес-обоснование для устройств с доказанной клинической эффективностью. Более ранний доступ к передовым инструментам улучшает долгосрочный гликемический контроль, что поддерживает цели плательщиков по сдерживанию дорогостоящих осложнений. Поэтому рынок устройств для лечения диабета в Южной Корее видит поворот от однофункциональных глюкометров к интегрированным экосистемам мониторинга и доставки, которые соответствуют приоритетам плательщиков.

Рост экосистемы цифрового здравоохранения и 5G-связь, обеспечивающая удаленное управление диабетом

Общенациональное развертывание 5G в Южной Корее обеспечивает поток данных в реальном времени с низкой задержкой, который связывает CGM-датчики с облачной аналитикой и порталами телездравоохранения, открывая прогнозные аналитики и автоматизированное титрование инсулина. Сельские пациенты теперь получают специализированную помощь через видеоконсультации высокой четкости, и исследование минимизации затрат показало, что телемедицина сократила общественные затраты на консультацию на 7,92 доллара США, в основном за счет избежания поездок [3]Sei-Jong Baek et al., "Cost-Minimization Analysis of Teleconsultation Versus In-Person Care," mdpi.com. Поставщики устройств встраивают 5G-модули и открытые API для обеспечения беспрепятственной совместимости с больничными информационными системами, помогая клиницистам интегрировать непрерывные данные в электронные медицинские записи. Скачок возможностей направляет рынок устройств для лечения диабета в Южной Корее к постоянно работающим, поддерживаемым алгоритмами моделям ухода.

Увеличение принятия практик домашнего самообслуживания среди стареющего населения

С 29,3% взрослых в возрасте 65 лет и старше с диагнозом, пожилые люди принимают домашний мониторинг, который минимизирует посещения больниц и поддерживает независимую жизнь. Производители выпускают интерфейсы, дружественные к пожилым людям, с крупными шрифтами, тактильными уведомлениями и голосовыми командами для преодоления барьеров зрения и ловкости. Городские пожилые люди часто сочетают CGM с панелями управления смартфонов, в то время как сельские пользователи полагаются на упрощенные считыватели, интегрированные с телемедицинскими хабами. Этот поведенческий сдвиг расширяет рынок устройств для лечения диабета в Южной Корее в нетрадиционные розничные каналы, включая модели прямых подписок потребителям, которые объединяют датчики и коучинг.

Инвестиции в производство отечественных медицинских технологий при поддержке K-Bio и экспортных стимулов

Инициатива K-Bio, налоговые кредиты и ускоренные процедуры рассмотрения стимулируют крупные капитальные расходы местных компаний, таких как i-SENS, которая инвестировала 500 миллиардов корейских вон (50 миллионов долларов США) для масштабирования производства CGM на своем заводе в Сондо. Локализованная сборка снижает тарифные риски, снижает логистические затраты и позволяет более быструю итерацию для корейских специфических клинических потребностей, в то время как экспортные гранты позиционируют отечественные бренды для экспансии в Юго-Восточную Азию. Эти факторы поддерживают созревающую цепочку создания стоимости, которая добавляет мощности и ценовую гибкость к рынку устройств для лечения диабета в Южной Корее.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Строгий контроль цен и референтное ценообразование, ограничивающее маржу устройств | −0.5% | Национальный | Долгосрочный (≥ 4 лет) |

| Высокие расходы из собственного кармана на передовые инсулиновые помпы несмотря на частичное возмещение | −0.3% | Сельские районы и районы с низким доходом | Среднесрочный (2-4 года) |

| Регулятивные задержки для новых носимых и имплантируемых датчиков | −0.2% | Национальный | Краткосрочный (≤ 2 лет) |

| Предпочтение врачей к установленным терапиям, замедляющее внедрение альтернативных технологий доставки | −0.1% | Вне крупных metropolitan areas | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Строгий контроль цен и референтное ценообразование, ограничивающее маржу устройств

HIRA сравнивает устройства для диабета с референтными странами, часто предоставляя возмещение на 30-40% ниже уровней США и ЕС, сжимая доходы от продуктов с высокими затратами на НИОКР [4]Kwon Soonman, "Price Setting and Price Regulation in Health Care: Republic of Korea," World Health Organization, who.int. Производители CGM и помп сталкиваются с дилеммой: технологически продвинутый рынок Южной Кореи идеален для демонстрации инноваций, но реализация маржи отстает. Компании реагируют путем переработки продуктов с меньшим количеством связанных аксессуаров, перенося производство на местные заводы или принимая модели программных подписок, которые переносят доходы на послепродажные услуги. Без структурных изменений низкое ценообразование будет постоянно затенять рынок устройств для лечения диабета в Южной Корее.

Высокие расходы из собственного кармана на передовые инсулиновые помпы несмотря на частичное возмещение

Пациенты все еще платят более 2 миллионов корейских вон (1500 долларов США) авансом за премиальные помпы, плюс текущие расходы на расходные материалы, генерируя многоуровневое принятие, выровненное по уровням доходов. Пациенты с низким доходом с диабетом показывают почти тройную смертность от всех причин по сравнению с пациентами с более высоким доходом, свидетельствуя о неравенстве в доступе к оптимальным технологиям. Если возмещение не будет распространено на расходные материалы, внедрение помп останется сконцентрированным в состоятельных городских сегментах, умеряя общий рост рынка устройств для лечения диабета в Южной Корее.

Регулятивные задержки для новых носимых и имплантируемых датчиков

Строгие требования к клиническим доказательствам Корейского управления по санитарному надзору за качеством пищевых продуктов и медикаментов могут продлить время выхода на рынок, особенно для имплантируемых CGM или оптических датчиков, которые не имеют долгосрочных данных о безопасности. Хотя Закон о цифровых медицинских продуктах (2025) обещает упрощенные пути для устройств со встроенным ИИ, краткосрочная очередь сохраняется, замедляя коммерческий выпуск решений следующего поколения и приглушая ближайшие выгоды на рынке устройств для лечения диабета в Южной Корее.

Предпочтение врачей к установленным терапиям, замедляющее внедрение альтернативных технологий доставки

Эндокринологи и преподаватели диабета склоняются к знакомым режимам, задерживая принятие безыгольных инъекторов или систем AID с замкнутым контуром в пользу проверенных ручек и помп. Обновления консенсусных руководящих принципов занимают годы, поэтому клиническая инерция держит инноваторов в длительных пилотных программах перед широким внедрением, сокращая скорость, с которой передовые модальности проникают на рынок устройств для лечения диабета в Южной Корее.

Сегментный анализ

По типу устройства: мониторинговые устройства лидируют, в то время как инновации управления ускоряются

Мониторинговые устройства составляют 60,25% доходов 2025 года, подчеркивая их центральную роль в поддержке принятия решений в реальном времени как среди населения с диабетом 1-го типа, так и среди получающих инсулин пациентов с диабетом 2-го типа. Непрерывный мониторинг глюкозы является самым быстрорастущим подсегментом, поскольку руководящие принципы Корейской диабетической ассоциации теперь рекомендуют CGM в реальном времени для всех взрослых с диабетом 1-го типа и для отобранных случаев диабета 2-го типа. Размер рынка устройств для лечения диабета в Южной Корее для CGM продвигается превосходными снижениями HbA1c, при этом пользователи в реальном времени снижаются с 8,9% до 7,1% по сравнению с пользователями периодического сканирования, которые упали с 8,6% до 7,5%. Местное производство i-SENS снижает затраты, потенциально расширяя внедрение.

Управляющие устройства, хотя и меньше сегодня, увеличиваются на 4,2% CAGR и включают патч-помпы, традиционные помпы и подключенные ручки, которые передают данные в облачные панели управления. Отечественный специалист по носимым помпам EOFlow и транснациональные компании Medtronic и Tandem итерируют алгоритмы замкнутого контура, которые регулируют базальный поток каждые пять минут, позиционируя рынок устройств для лечения диабета в Южной Корее для грядущей волны автоматизированных систем доставки инсулина (AID). Интеграция данных CGM и помп в унифицированные приложения сужает функциональный разрыв между мониторинговыми и управляющими решениями, размывая границы категорий и поощряя экосистемную конкуренцию.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конечному пользователю: домашний уход набирает силу через цифровую интеграцию

Больницы и специализированные клиники удерживают 55% доходов, поскольку они остаются привратниками для инициации устройств, страховых документов и управления осложнениями. Эндокринологические центры в больнице Сеульского национального университета и медицинском центре Samsung часто проводят специализированные клиники диабетических технологий, где сертифицированные преподаватели обучают новых пользователей CGM и помп. Институциональный спрос, тем не менее, сталкивается с скромным ростом, потому что реформы возмещения поощряют амбулаторное наблюдение и потому что подключенные устройства уменьшают потребность в офисном титровании.

Домашний уход расширяется на 4,5% CAGR по мере созревания платформ удаленного мониторинга. Панели управления в реальном времени передают данные датчиков в облачные порталы, которые позволяют клиницистам корректировать терапию без физических визитов, что имеет решающее значение для пожилых людей с ограничениями мобильности. Подписные пакеты, которые отправляют свежие датчики каждые две недели, отражают модели потребительской электроники, поддерживая приверженность пациентов и повышая доходы от расходных материалов. Растущее принятие голосовых умных динамиков, которые доставляют уведомления о глюкозе, дополнительно интегрирует лечение диабета в повседневную жизнь, углубляя присутствие рынка устройств для лечения диабета в Южной Корее в домах.

По каналу распространения: цифровая трансформация изменяет пути доступа

Офлайн-аптеки и магазины DME захватили 65,12% доли в 2025 году, потому что они сочетают удобство walk-in с персонализированным консультированием. Общественные фармацевты предоставляют тестирование HbA1c в точке оказания помощи, проверки стоимости и демонстрации устройств, тем самым укрепляя доверие пожилых пациентов, опасающихся онлайн-покупок. Автоматизированные системы управления запасами обеспечивают своевременное пополнение запасов CGM-датчиков и расходных материалов для помп, что смягчает перебои в поставках и поддерживает приверженность.

Онлайн-каналы растут на 3,9% CAGR, поскольку потребители после пандемии ценят доставку на дом, пакетные скидки и подписочное пополнение для датчиков и наборов для инфузии. Основные платформы электронной коммерции интегрируют модули проверки рецептов, которые удовлетворяют регулятивным контролям, упрощая заказ. Некоторые больницы партнерствуют с онлайн-аптеками для автоматического заполнения корзин покупок на основе электронных рецептов, уменьшая ошибки и создавая беспрепятственный путь от телеконсультации до выполнения заказа на продукт. Результирующий поток данных дает инсайты перекрестных продаж, помогая рынку устройств для лечения диабета в Южной Корее сдвигаться к прогнозной логистике.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Мегаполисы - Сеул, Пусан и Инчхон - поддерживают 82% городского населения и выступают в качестве ранних адоптеров премиальных устройств благодаря более высоким располагаемым доходам и плотным сетям специалистов. Проникновение CGM самое высокое в сеульских клиниках, где стрелки тренда в реальном времени облегчают жесткий гликемический контроль для профессионалов с нерегулярными графиками. Покрытие NHIS обеспечивает базовый доступ по всей стране, но внедрение передовых технологий все еще варьируется по регионам. Сельские провинции, такие как Северный Кёнсан, сообщают о более низком использовании CGM, в первую очередь потому, что пожилые жители сталкиваются с пробелами в цифровой грамотности и более длительными временами поездок для обучения устройствам.

Государственные инициативы в рамках Цифрового нового курса сужают эти разрывы путем субсидирования развертывания базовых станций 5G и киосков телездравоохранения в общественных центрах. Исследование минимизации затрат подтвердило, что телемедицина сэкономила 7,92 доллара США за визит в недостаточно обслуживаемых районах, подтверждая экономическую логику для продолжения финансирования инфраструктуры. Мобильные медицинские фургоны, оборудованные анализаторами HbA1c в точке оказания помощи и стартовыми наборами CGM, посещают отдаленные деревни, привлекая пациентов, которые позже переходят к последующему наблюдению на основе приложений. По мере созревания этих усилий рынок устройств для лечения диабета в Южной Корее получает дополнительный объем за пределами традиционных мегаполисных оплотов.

Демографические различия также определяют географические стратегии. Сельские округа демонстрируют более быстрое старение населения, делая их основными целями для устройств с упрощенными пользовательскими интерфейсами и функциями уведомления опекунов. Городской маркетинг, напротив, подчеркивает панели аналитики и интеграции фитнес-носимых устройств, которые резонируют с технически подкованными работниками, управляющими диабетом 2-го типа наряду с активным образом жизни. Программа контроля гипертонии и диабета на уровне сообщества интегрирует местные клиники, аптеки и гражданские группы, предлагая новый узел распространения для CGM-датчиков и умных инсулиновых ручек.

Конкурентный ландшафт

Рынок устройств для лечения диабета в Южной Корее характеризуется умеренной концентрацией с транснациональными компаниями Abbott, Dexcom и Medtronic, удерживающими сильные портфели, в то время как отечественные инноваторы, такие как i-SENS и EOFlow, быстро захватывают долю. FreeStyle Libre от Abbott пользуется узнаваемостью бренда, но чувствительные к цене потребители все чаще оценивают локально разработанный CareSens Air, одобренный в 2024 году, который предлагает сопоставимую точность при более низкой стоимости. Dexcom использует партнерство с Kakao Healthcare в июне 2023 года для сочетания датчиков G7 с доминирующей платформой обмена сообщениями Кореи, упрощая обмен данными между пациентами и поставщиками.

Medtronic подписала глобальный пакт с Abbott в августе 2024 года для выравнивания датчиков и помп, обеспечивая перекрестную совместимость и облегчая регулятивные заявки для интегрированных систем. EOFlow дифференцируется через беструбочные патч-помпы, которые сочетаются с его приложением Narsha iOS, предлагая дискретную доставку инсулина, предпочитаемую молодыми взрослыми. Местное производство, поддерживаемое налоговыми льготами K-Bio, позволяет i-SENS и EOFlow агрессивно ценить, но сохранять маржу, усиливая конкуренцию за больничные тендеры.

Стратегический фокус смещается от спецификаций аппаратного обеспечения к глубине экосистемы. Поставщики теперь объединяют облачную аналитику, чат-боты коучинга и панели управления врачей под планами подписки, фиксируя повторяющиеся доходы и повышая затраты на переключение. Возможности остаются в гериатрически ориентированных решениях: продукты, сочетающие дисплеи с крупным текстом, обнаружение падений и уведомления опекунов, недопредставлены. Поскольку Закон о цифровых медицинских продуктах формализует стандарты безопасности ИИ, программная дифференциация получит регулятивную ясность, и компании с установленными талантами в области науки о данных будут иметь преимущество. В целом, соперничество является твердым, но не монополистическим, оставляя место для специализированных участников, нацеленных на нишевые потребности в рамках рынка устройств для лечения диабета в Южной Корее.

Лидеры отрасли устройств для лечения диабета в Южной Корее

-

Abbott Diabetes Care

-

Eli Lilly and Company

-

Dexcom

-

Medtronic

-

Novo Nordisk A/S

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Март 2025: Goldsite Diagnostics Inc. получила одобрение NIFDS для своего набора A1c Go HbA1c, добавив новый вариант класса II для измерения гликированного гемоглобина в клиниках диабета.

- Январь 2025: Korea Ginseng Corp запустила продукты контроля сахара в крови, повышающие GLP-1, сигнализируя о растущем интересе компаний по питанию к дополнительному управлению диабетом

- Май 2022: EOFlow выпустила версию iOS своего приложения Narsha для смартфонов для поддержки своего портфеля носимых инсулиновых помп в Корее.

Область охвата отчета о рынке устройств для лечения диабета в Южной Корее

Устройства для лечения диабета - это аппаратное обеспечение, оборудование и программное обеспечение, используемые пациентами с диабетом для регулирования уровня глюкозы в крови, предотвращения осложнений диабета, снижения бремени диабета и улучшения качества жизни. Рынок устройств для лечения диабета в Южной Корее сегментирован по мониторинговым устройствам и управляющим устройствам. Отчет предоставляет стоимость (в долларах США) и объем (в единицах) для вышеуказанных сегментов.

| Мониторинговые устройства | Устройства самоконтроля глюкозы крови |

| Устройства непрерывного мониторинга глюкозы | |

| Управляющие устройства | Инсулиновые помпы |

| Инсулиновые шприцы | |

| Картриджи для многоразовых ручек | |

| Одноразовые инсулиновые ручки | |

| Струйные инъекторы |

| Больницы и специализированные клиники |

| Домашний уход |

| Офлайн-аптеки и магазины DME |

| Онлайн-каналы |

| По типу устройства | Мониторинговые устройства | Устройства самоконтроля глюкозы крови |

| Устройства непрерывного мониторинга глюкозы | ||

| Управляющие устройства | Инсулиновые помпы | |

| Инсулиновые шприцы | ||

| Картриджи для многоразовых ручек | ||

| Одноразовые инсулиновые ручки | ||

| Струйные инъекторы | ||

| По конечному пользователю | Больницы и специализированные клиники | |

| Домашний уход | ||

| По каналу распространения | Офлайн-аптеки и магазины DME | |

| Онлайн-каналы | ||

Ключевые вопросы, отвеченные в отчете

Каков размер рынка устройств для лечения диабета в Южной Корее?

Ожидается, что размер рынка устройств для лечения диабета в Южной Корее достигнет 470,77 млн долларов США в 2025 году и будет расти с CAGR 3% до 545,75 млн долларов США к 2030 году.

Какая категория устройств лидирует в продажах в Южной Корее?

Мониторинговые устройства, особенно системы CGM, командуют 60,25% доходов 2025 года.

Кто является ключевыми игроками на рынке устройств для лечения диабета в Южной Корее?

Abbott Diabetes Care, Eli Lilly and Company, Dexcom, Medtronic и Novo Nordisk A/S являются основными компаниями, работающими на рынке устройств для лечения диабета в Южной Корее.

Является ли контроль цен основным вызовом?

Да. Референтное ценообразование HIRA может быть на 30-40% ниже уровней США/ЕС, сжимая маржу и потенциально задерживая запуски следующего поколения.

Последнее обновление страницы: