Размер и доля рынка грузоперевозок и логистики Сингапура

Анализ рынка грузоперевозок и логистики Сингапура от Mordor Intelligence

Размер рынка грузоперевозок и логистики Сингапура оценивается в 24,53 млрд долларов США в 2025 году, и прогнозируется его рост до 33,33 млрд долларов США к 2030 году, что отражает CAGR 6,32% в течение периода. Устойчивая пропускная способность терминалов PSA, 50%-ное увеличение планируемой грузовой мощности Чанги и постоянная политическая поддержка внедрения цифровых технологий укрепляют этот импульс. Проекты холодовой цепи, портовые операции с поддержкой 5G и прямые дальнемагистральные грузовые маршруты направляют рынок грузоперевозок и логистики Сингапура к более высокоценным, критически важным по времени потокам. Производители, переносящие часть производства из Китая в АСЕАН, теперь направляют растущую долю высокотехнологичных и фармацевтических грузов через город-государство, привлеченные полностью автоматизированным складским оборудованием и практически мгновенным таможенным оформлением. Конкуренция со стороны малайзийских портов усиливается, однако Сингапур компенсирует ценовые недостатки превосходной надежностью, прозрачностью и мультимодальной скоростью.

Ключевые выводы отчета

- По логистическим функциям грузоперевозки лидировали с 61,33% доли рынка грузоперевозок и логистики Сингапура в 2024 году, в то время как курьерские, экспресс и посылочные услуги (CEP) прогнозируются к росту с CAGR 7,27% в период 2025-2030 годов.

- По режиму экспедирования грузов морское и внутренне водное экспедирование контролировало 50,43% доли выручки в 2024 году; прогнозируется, что авиационное экспедирование расширится с CAGR 6,38% в период 2025-2030 годов.

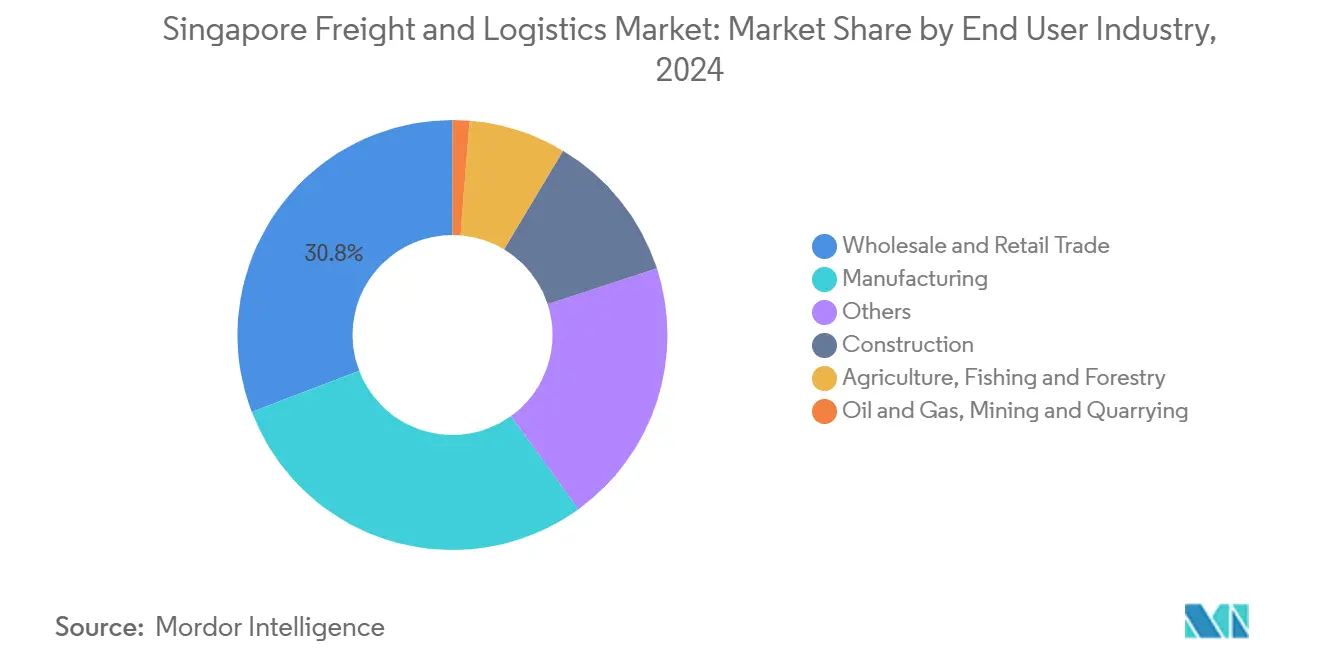

- По отраслям конечных пользователей оптовая и розничная торговля составляла 30,82% размера рынка грузоперевозок и логистики Сингапура в 2024 году; обрабатывающая промышленность показывает наиболее быстрый прогнозируемый CAGR 6,83% в период 2025-2030 годов.

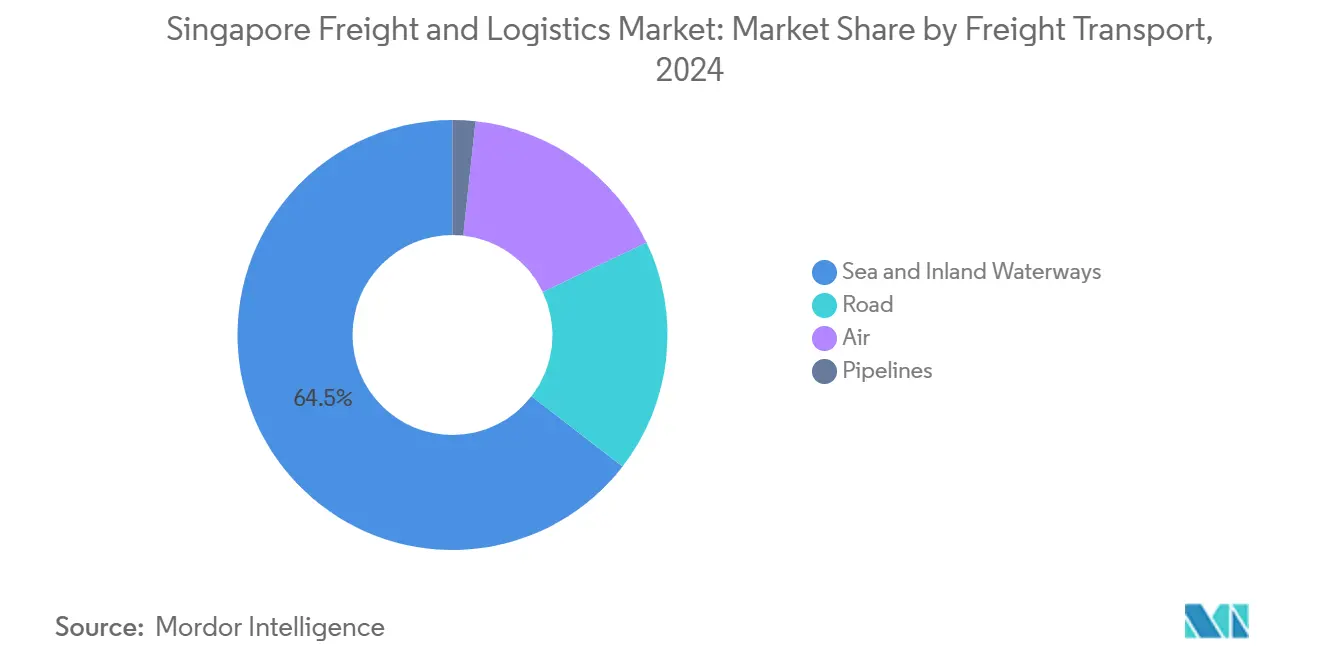

- По режиму грузоперевозок морские и внутренние водные перевозки захватили 64,51% доли в 2024 году, тогда как авиационные грузоперевозки прогнозируются к росту с CAGR 7,13% в период 2025-2030 годов.

- По типу направления CEP внутренние доставки удерживали 65,04% доли в 2024 году, однако международные услуги, вероятно, будут развиваться с CAGR 7,54% в период 2025-2030 годов.

- По складированию и хранению объекты без температурного контроля сохранили 91,66% доли в 2024 году; ожидается, что объекты с температурным контролем будут расти с CAGR 7,13% в период 2025-2030 годов.

Тенденции и инсайты рынка грузоперевозок и логистики Сингапура

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Расширение мегапортовых мощностей Туас, стимулирующее общие объемы морских грузоперевозок в Сингапуре | +1.8% | Сингапур и Юго-Восточная Азия | Долгосрочно (≥ 4 лет) |

| Цифровой план 2.0 логистической отрасли, стимулирующий автоматизацию и инвестиции в холодовую цепь | +1.2% | Сингапур, региональное распространение | Среднесрочно (2-4 года) |

| Всплеск выпуска фармацевтических препаратов и MRO аэрокосмической отрасли, стимулирующий спрос на критически важные по времени услуги с температурным контролем | +0.9% | Ядро Сингапура, глобальные связи | Среднесрочно (2-4 года) |

| Диверсификация цепочки поставок от китаецентричных моделей, укрепляющая Сингапур как альтернативный хаб | +0.8% | Сингапур, с региональным производственным сдвигом из Китая в АСЕАН | Среднесрочно (2-4 года) |

| 99% таможенных разрешений оформляется в течение 10 минут, повышая привлекательность перевалки | +0.7% | Сингапур | Краткосрочно (≤ 2 лет) |

| Расширение терминала T5 в Чанги Ист, увеличивающее авиагрузовую мощность до 4,5 миллионов тонн в аэропорту | +0.6% | Сингапур | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Расширение мощностей мегапорта Туас преобразует региональные контейнерные потоки

Первая фаза была запущена в 2022 году и подняла совокупную пропускную способность более 40 миллионов TEU в 2024 году, в то время как автоматизированные краны и автономные транспортные средства сократили время стоянки у причала на 25%. Строительство стоимостью 20 млрд сингапурских долларов (15,15 млрд долларов США) в конечном итоге повышает мощность до 65 миллионов TEU, обеспечивая опережение рынка грузоперевозок и логистики Сингапура над менее дорогостоящими малайзийскими альтернативами.

Цифровой план 2.0 ускоряет инвестиции в холодовую цепь и автоматизацию

Государственное софинансирование стимулирует IoT-датчики, блокчейн-трейсинг и роботизированную комплектацию. Фармацевтический хаб DHL стоимостью 500 млн евро (551,82 млн долларов США) интегрирует контроль температуры в режиме реального времени на площади 8 200 м², иллюстрируя, как цифровизация захватывает премиальные потоки наук о жизни.

Выпуск фармацевтических препаратов и MRO аэрокосмической отрасли стимулирует спрос на специализированную логистику

Модернизация GE Aerospace и Pratt & Whitney расширяет работы с турбинами и компрессорами, стимулируя срочные поставки высокоценных запчастей. Конвергенция цепочек поставок аэрокосмической и биотехнологической отраслей укрепляет рынок грузоперевозок и логистики Сингапура, поскольку операторы инвестируют в холодовую цепь двойного назначения и безопасную обработку

Повышение эффективности таможни укрепляет конкурентоспособность перевалки

Автоматизированные системы оценки рисков и предварительное оформление позволяют одобрять 99% разрешений в течение 10 минут, сокращая время стоянки судов. Перевозчики сокращают резервы расписания и направляют больше высокоценной электроники через Сингапур. Результирующая предсказуемость является решающим привлекательным фактором для региональных грузоотправителей, ищущих устойчивые шлюзы на рынке грузоперевозок и логистики Сингапура[1]Ministry of Trade & Industry, "Singapore Customs Process Re-engineering," mti.gov.sg .

Анализ воздействия сдерживающих факторов

| Сдерживающий фактор | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Эскалация стоимости промышленных земель и арендной платы за склады, сжимающая маржу операторов | -1.1% | Сингапур и периферия Джохора | Краткосрочно (≤ 2 лет) |

| Нехватка рабочей силы из-за более жестких квот на иностранную рабочую силу и стареющей рабочей силы, сдерживающая рост | -0.8% | Сингапур | Среднесрочно (2-4 года) |

| Несмотря на значительный территориальный охват, страна сталкивается с ограниченной внутренней дорожно-грузовой мощностью | -0.5% | Сингапур | Долгосрочно (≥ 4 лет) |

| Растущая конкуренция со стороны портов Порт-Кланг и Танджунг-Пелепас за перевалочные потоки | -0.3% | Сингапур | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Инфляция стоимости промышленных земель давит на прибыльность операторов

Средняя арендная плата JTC достигла 16-45 сингапурских долларов (12,12-34,08 долларов США) за м² в месяц в 2024 году, сжимая более мелких экспедиторов. Многие переносят избыточное хранение в Джохор, сохраняя Сингапур для высокоскоростных грузов. Крупные операторы используют автоматизацию для повышения производительности пространства и компенсации роста арендной платы, поддерживая присутствие на рынке грузоперевозок и логистики Сингапура[2]JTC Corporation, "Industrial Property Market Statistics 2024," jtc.gov.sg .

Ужесточение политики в отношении иностранных работников ограничивает расширение мощностей

Минимальные зарплаты для Employment Pass выросли до 5 600 сингапурских долларов (4 242,1 долларов США) в 2024 году, а коэффициенты зависимости ужесточились, ограничивая рост рабочей силы. Средний возраст резидентов поднялся до 42,8 лет, сужая трудовой пул. Операторы ускоряют внедрение робототехники, однако капитальные затраты обременяют более мелкие фирмы на рынке грузоперевозок и логистики Сингапура[3]Ministry of Manpower, "Employment-Pass Framework Update," mom.gov.sg.

Сегментный анализ

По отраслям конечных пользователей: обрабатывающая промышленность лидирует в росте, торговля удерживает масштаб

Оптовая и розничная торговля представляла 30,82% оборота 2024 года, что свидетельствует о наследии Сингапура как распределительного антрепо. Обрабатывающая промышленность, возглавляемая фармацевтикой и аэрокосмической отраслью, будет опережать все остальные сегменты с CAGR 6,83% в период 2025-2030 годов, смещая фокус на проверенные холодовые цепи, критически важные по времени услуги и укрепляя рынок грузоперевозок и логистики Сингапура.

Строительная логистика остается оживленной благодаря инфраструктурным проектам АСЕАН, в то время как потоки сельского хозяйства, рыболовства и лесного хозяйства полагаются на строгий режим пищевой безопасности Сингапура. Объемы нефтегазовой отрасли стабильны, получая выгоду от роли города-государства как бункеровочного хаба.

Примечание: Долевые данные всех отдельных сегментов доступны при покупке отчета

По логистическим функциям: доминирование грузоперевозок, восхождение CEP

Грузоперевозки сгенерировали 61,33% выручки 2024 года, закрепив свое место в центре рынка грузоперевозок и логистики Сингапура. Морские и внутренние водные перевозки подняли значительную выручку сегмента, в то время как авиационные грузоперевозки получили CAGR 7,13% в период 2025-2030 годов благодаря движению полупроводников и вакцин. Дорожные грузоперевозки обработали 130,27 миллионов тонн в 2024 году, но остаются ограниченными дефицитом земли. Трубопроводы переместили 97,36 миллионов тонн нефтехимических продуктов, стабильная, но зрелая ниша.

Курьерские, экспресс и посылочные услуги (CEP) набирают скорость, развиваясь с CAGR 7,27% (2025-2030), поскольку трансграничная электронная коммерция требует доставки на следующий день по всей АСЕАН. Выручка от складирования остается устойчивой, но пространство с температурным контролем растет в два раза быстрее, чем обычные склады. Экспедирование грузов процветает за счет скорости таможни; авиационное экспедирование, в частности, выигрывает от прямых грузовых связей Сингапур-США, которые сокращают время поставки на полный день. Вместе эти сдвиги иллюстрируют, как рынок грузоперевозок и логистики Сингапура эволюционирует от чистой перевалки к интегрированной цифровой платформе цепочки поставок.

По курьерским, экспресс и посылочным услугам (CEP): международный всплеск, внутренняя широта

Внутренние CEP все еще формировали 65,04% выручки 2024 года, обслуживая 5,9 миллионов резидентов, которые ожидают доставку в тот же день. Однако международные посылки увеличатся на CAGR 7,54% в период 2025-2030 годов, поскольку электронная коммерция АСЕАН стремительно растет, а Сингапур консолидирует региональное выполнение заказов.

Региональная штаб-квартира FedEx и самый длинный в мире грузовой маршрут Сингапур-Анкоридж иллюстрируют, как трансграничные сети обогащают рынок грузоперевозок и логистики Сингапура[4]Business Times, "FedEx Sets Up AMEA HQ in Singapore," businesstimes.com.sg.

По температурному контролю складирования: ускоряется расширение холодовой цепи

Склады без температурного контроля обеспечили массовое хранение электроники, одежды и машин, захватив 91,66% выручки от складирования в 2024 году. Операторы устанавливают мезонинные этажи, автоматизированные системы хранения и извлечения и управляемое данными размещение для повышения пропускной способности на м². Растущая арендная плата за промышленные объекты в Сингапуре сжимает маржу прибыли, поэтому многие средние логистические фирмы хранят медленно движущиеся товары в близлежащем Джохоре и держат только быстро движущиеся запасы на местных складах.

Мощность с температурным контролем, хотя и меньшая, прогнозируется к росту с CAGR 7,13% в период 2025-2030 годов, подгоняемая производством наук о жизни, биотехнологическими НИОКР и экспортом премиальных продуктов питания. DHL инвестировал 500 млн евро (551,82 млн долларов США) в фармацевтический хаб в Джуронг-Пир, который использует отслеживание температуры в реальном времени и позволяет грузам переходить напрямую с кораблей на самолеты. Государственные гранты в рамках Цифрового плана 2.0 логистической отрасли остаются основным двигателем роста складирования в рамках рынка грузоперевозок и логистики Сингапура.

По режиму грузоперевозок: морское доминирование, авиационный импульс

Морские и внутренние водные грузоперевозки составили 64,51% выручки в 2024 году и 74,57% поднятого груза (тонн), подчеркивая морское превосходство. Тем не менее, авиационные грузоперевозки показывают самый крутой CAGR 7,13% в период 2025-2030 годов, движимые потребительской электроникой, биологическими препаратами и высоконапорными компонентами турбин.

Дорожные грузоперевозки перемещают менее 5% груза в тонно-километрах из-за коротких расстояний перевозки, а трубопроводные потоки поддерживают нишевую опору в передачах нефтепродуктов. Динамика отражает то, как рынок грузоперевозок и логистики Сингапура сочетает массовые морские грузы с высокомаржинальными воздушными консигнментами.

Примечание: Долевые данные всех отдельных сегментов доступны при покупке отчета

По режиму экспедирования грузов: море сохраняет масштаб, авиация показывает скорость

Морское экспедирование контролировало 50,43% доли в 2024 году, используя низкие затраты 0,018 долларов США за тонно-километр и автоматизированные причалы PSA. Однако его рост замедляется, поскольку чувствительные к цене грузоотправители взвешивают более низкие тарифы Порт-Кланга. Наоборот, авиационное экспедирование грузов готово подняться до CAGR 6,38% (2025-2030) даже при 0,574 долларов США за тонно-километр, подчеркивая премию за доставку с определенным временем.

Мультимодальные решения, морские-авиационные транзиты через Сингапур, набирают популярность, предоставляя экспедиторам дифференцированные ценностные предложения в рамках рынка грузоперевозок и логистики Сингапура. Трубопроводное экспедирование и дорожное экспедирование остаются специализированными, но стратегическими, первое поддерживает нефтехимические потоки; последнее обеспечивает точечные доставки по АСЕАН.

Географический анализ

Сингапур функционирует как единый, гипер-связанный логистический узел, где грузы могут перемещаться с перрона Чанги до причалов Туас менее чем за четыре часа, сжимая время простоя, которое в других местах растягивается на дни. Примерно 25% мирового торгового оборота ежегодно проходит через его воды, отражая его стратегическое расположение на маршруте Малакка-Сунда. Глубоководные причалы принимают новейшие мегамакс-суда грузоподъемностью 24 000 TEU, в то время как авиационные связи достигают 400 городов по всему миру, поддерживая ключевую роль рынка грузоперевозок и логистики Сингапура для внутри-азиатской и межконтинентальной торговли.

Региональная конкуренция усиливается. Порт-Кланг обработал 14,06 миллиона TEU в 2024 году и удвоит свою мощность до 27 миллионов TEU к 2028 году, агрессивно предлагая цены за перевалочные потоки. Однако более длительные циклы оформления и ограниченная автоматизация притупляют его вызов по сравнению с 99%-ным оформлением разрешений Сингапура менее чем за 10 минут. Специальная экономическая зона Джохор-Сингапур также создает синергии: распределительные центры в Искандаре могут питать PSA и Чанги в течение ночи, предоставляя операторам двухстрановую логистическую игру в рамках более широкого рынка грузоперевозок и логистики Сингапура.

Цифровая связность дополняет физическую. Зеленый и цифровой коридор с Роттердамом делится данными о выбросах и обновлениями рейсов в реальном времени. Цифровые двойники портов прогнозируют перегрузку дворов за часы, в то время как частные сети 5G поддерживают удаленные операции кранов. Эти возможности встраивают технологический ров, который региональные конкуренты с трудом быстро воспроизводят, несмотря на более дешевую рабочую силу, укрепляя географическое превосходство Сингапура.

Конкурентная среда

Рынок грузоперевозок и логистики Сингапура фрагментирован, с глобальными интеграторами, региональными чемпионами и связанными с государством фирмами, борющимися за долю. DHL, FedEx и UPS используют всемирные сети; PSA International и SATS извлекают выгоду из доступа к активам и политического согласования; YCH Group и Pacific International Lines опираются на опыт внутри Азии. Технология является основным полем битвы: операторы, развертывающие оптимизацию маршрутов с помощью ИИ и предиктивное обслуживание, сообщают о сокращении удельных затрат на 15-20%. Приобретение DSV DB Schenker за 14,3 млрд евро (15,78 млрд долларов США) создало крупнейшего в мире экспедитора, показывая, как масштаб финансирует цифровую глубину.

Нишевая дифференциация обостряется. Специалисты по холодовой цепи заключают долгосрочные контракты с фармацевтическими фирмами, соответствуя стандартам Good Distribution Practice и ISO 13485. Логистика MRO аэрокосмической отрасли зависит от безопасной обработки высоконапорных компонентов; поставщики с таможенными, температурно-стабильными зонами получают премии. Устойчивость растет в оценочных картах торгов, заставляя операторов тестировать биодизельное бункеровку LNG и электрические дворовые тягачи в рамках рынка грузоперевозок и логистики Сингапура.

Барьеры для входа включают дефицит земли, трудовые регулирования и строгое соблюдение таможенных требований. Новички часто начинают как виртуальные экспедиторы, передавая операции с активами на аутсорсинг, строя цифровые платформы. Со временем многие партнерствуют с местными действующими лицами для обеспечения складских площадей рядом с Туас или воздушными станциями в Чанги. Эта совместная модель подчеркивает баланс рынка между конкуренцией и симбиозом.

Лидеры отрасли грузоперевозок и логистики Сингапура

-

PSA International

-

DHL Group

-

Kuehne+Nagel

-

DSV A/S (включая DB Schenker)

-

FedEx

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: CEVA Logistics заложил основу нового стратегического складского объекта, расположенного в промышленном районе Джуронг в западном Сингапуре, площадью примерно 143 000 м². Ожидается, что он будет полностью функциональным к 2027 году.

- Апрель 2025: DHL Supply Chain открыл фармацевтический хаб стоимостью 11,37 млн долларов США с 8 200 м² GDP-соответствующих площадей в Джуронг-Пир.

- Март 2025: Singapore Post инвестировал 30 млн сингапурских долларов (22,2 млн долларов США) для увеличения выпуска посылок в четыре раза до 400 000 в день в своем региональном логистическом хабе электронной коммерции.

- Март 2025: FedEx запустил шестикратный еженедельный рейс Сингапур-Анкоридж 777F, самый длинный беспосадочный грузовой рейс в мире.

Область применения отчета по рынку грузоперевозок и логистики Сингапура

Грузы относятся к товарам, предметам или сырью, перевозимым оптом через воздушный транспорт, наземный транспорт или морской/океанский транспорт. Логистика относится к управлению тем, как ресурсы приобретаются, хранятся и транспортируются в их конечное место назначения.

Комплексный фоновый анализ рынка грузоперевозок и логистики Сингапура, охватывающий текущие рыночные тенденции, ограничения, технологические обновления и подробную информацию о различных сегментах и конкурентной среде отрасли. Воздействие COVID-19 также было включено и рассмотрено во время исследования.

Рынок грузоперевозок и логистики Сингапура сегментирован по функциям (грузоперевозки, экспедирование грузов, складирование и хранение, и услуги с добавленной стоимостью и прочие услуги) и конечному пользователю (обрабатывающая промышленность и автомобилестроение, нефтегазовая отрасль, горнодобывающая промышленность и карьерные работы, сельское хозяйство, рыболовство и лесное хозяйство, строительство, распределительная торговля, здравоохранение и фармацевтика, и прочие конечные пользователи). Отчет предлагает размер рынка и прогнозы для рынка грузоперевозок и логистики Сингапура в стоимостном выражении (USD) для вышеупомянутых сегментов.

| Сельское хозяйство, рыболовство и лесное хозяйство |

| Строительство |

| Обрабатывающая промышленность |

| Нефтегазовая отрасль, горнодобывающая промышленность и карьерные работы |

| Оптовая и розничная торговля |

| Прочие |

| Курьерские, экспресс и посылочные услуги (CEP) | По типу направления | Внутренние |

| Международные | ||

| Экспедирование грузов | По режиму транспорта | Воздушный |

| Морской и внутренние водные пути | ||

| Прочие | ||

| Грузоперевозки | По режиму транспорта | Воздушный |

| Трубопроводы | ||

| Дорожный | ||

| Морской и внутренние водные пути | ||

| Складирование и хранение | По температурному контролю | Без температурного контроля |

| С температурным контролем | ||

| Прочие услуги | ||

| Отрасль конечного пользователя | Сельское хозяйство, рыболовство и лесное хозяйство | ||

| Строительство | |||

| Обрабатывающая промышленность | |||

| Нефтегазовая отрасль, горнодобывающая промышленность и карьерные работы | |||

| Оптовая и розничная торговля | |||

| Прочие | |||

| Логистическая функция | Курьерские, экспресс и посылочные услуги (CEP) | По типу направления | Внутренние |

| Международные | |||

| Экспедирование грузов | По режиму транспорта | Воздушный | |

| Морской и внутренние водные пути | |||

| Прочие | |||

| Грузоперевозки | По режиму транспорта | Воздушный | |

| Трубопроводы | |||

| Дорожный | |||

| Морской и внутренние водные пути | |||

| Складирование и хранение | По температурному контролю | Без температурного контроля | |

| С температурным контролем | |||

| Прочие услуги | |||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка грузоперевозок и логистики Сингапура?

Размер рынка грузоперевозок и логистики Сингапура составлял 24,53 млрд долларов США в 2025 году и прогнозируется к росту до 33,33 млрд долларов США к 2030 году.

Какая логистическая функция приносит наибольшую выручку?

Грузоперевозки лидируют, составляя 61,33% рыночной выручки 2024 года.

Почему складирование холодовой цепи растет быстрее, чем обычное хранение?

Фармацевтическое производство, биотехнологические НИОКР и экспорт премиальных продуктов питания нуждаются в GDP-соответствующем температурном контроле, стимулируя CAGR 7,13% (2025-2030) для площадей с температурным контролем.

Как Сингапур поддерживает преимущество над региональными портами?

Автоматизация в Туас, операции с поддержкой 5G и 99%-ное таможенное оформление в течение 10 минут удерживают Сингапур впереди, несмотря на более высокие операционные затраты.

Какие ограничения могут замедлить рост рынка?

Высокая арендная плата за промышленные объекты, более жесткие квоты на иностранную рабочую силу и ограниченная внутренняя дорожная мощность могут сократить расширение, если не будут компенсированы технологиями.

Какая отрасль конечных пользователей будет расширяться быстрее всего до 2030 года?

Обрабатывающая промышленность, особенно фармацевтика и MRO аэрокосмической отрасли, готова расти с CAGR 6,83% в период 2025-2030 годов, затмевая рост традиционной оптовой торговли.

Последнее обновление страницы: