Размер и доля рынка страхования имущества и от несчастных случаев Канады

Анализ рынка страхования имущества и от несчастных случаев Канады от Mordor Intelligence

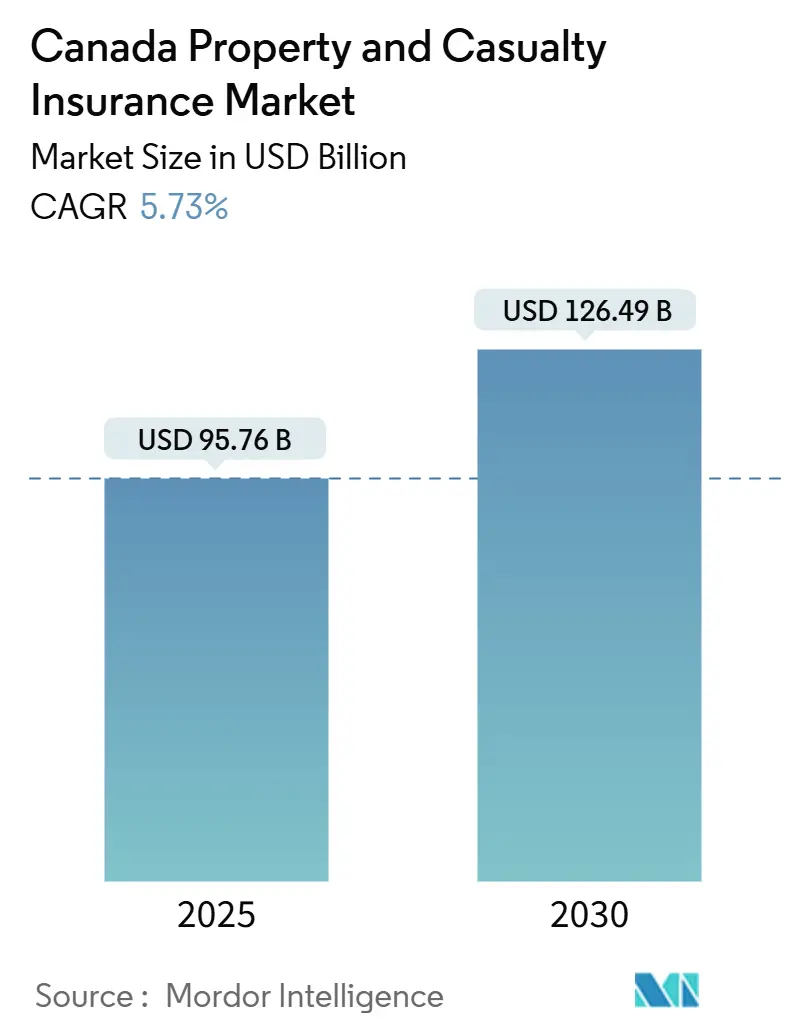

Рынок страхования имущества и от несчастных случаев Канады достиг 95,76 млрд долл. США в 2025 году и, согласно прогнозам, расширится до 126,49 млрд долл. США к 2030 году, что отражает среднегодовой темп роста 5,73%. Растущие застрахованные убытки от экстремальных погодных условий, эскалация расходов на ремонт автомобилей и инновации в цифровом распространении поддерживают этот устойчивый рост. Растущие выплаты, связанные с катастрофами, мотивируют дисциплинированный андеррайтинг, в то время как встроенное страхование, программы на основе использования и автоматизация урегулирования претензий с помощью ИИ открывают новые премиальные пулы. Регуляторные изменения, такие как руководство OSFI 2025 года по перестрахованию и рамки капитала IFRS 17, повышают качество отбора рисков. Консолидация ускоряется, поскольку перевозчики среднего звена масштабируются для конкуренции с многобрендовым лидерством Intact Financial Corporation. Вместе эти элементы укрепляют рынок страхования имущества и от несчастных случаев Канады против макроэкономических неблагоприятных факторов.

Ключевые выводы отчета

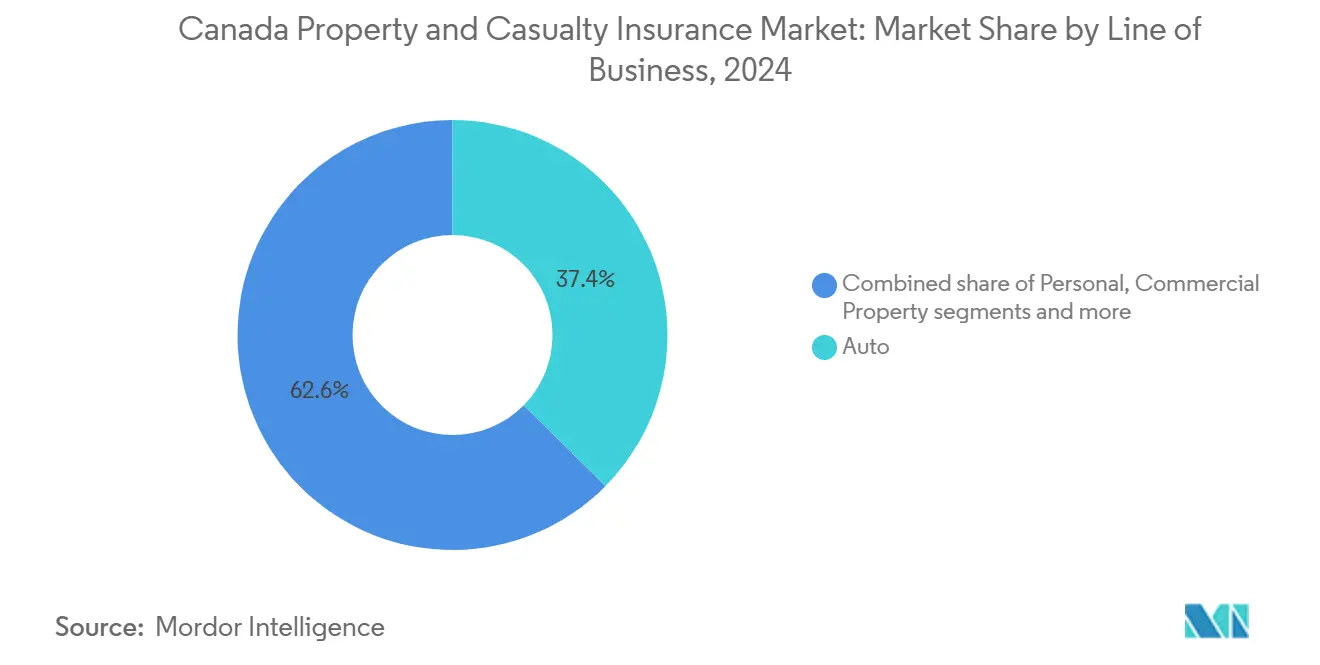

- По направлениям деятельности автострахование лидировало с долей доходов 37,4% в 2024 году; специальные направления, по прогнозам, будут расти со среднегодовым темпом роста 14,35% до 2030 года.

- По каналам распределения брокеры и независимые агенты занимали 55,7% доли рынка страхования имущества и от несчастных случаев Канады в 2024 году, в то время как встроенные партнерства, по прогнозам, будут развиваться со среднегодовым темпом роста 18,36% до 2030 года.

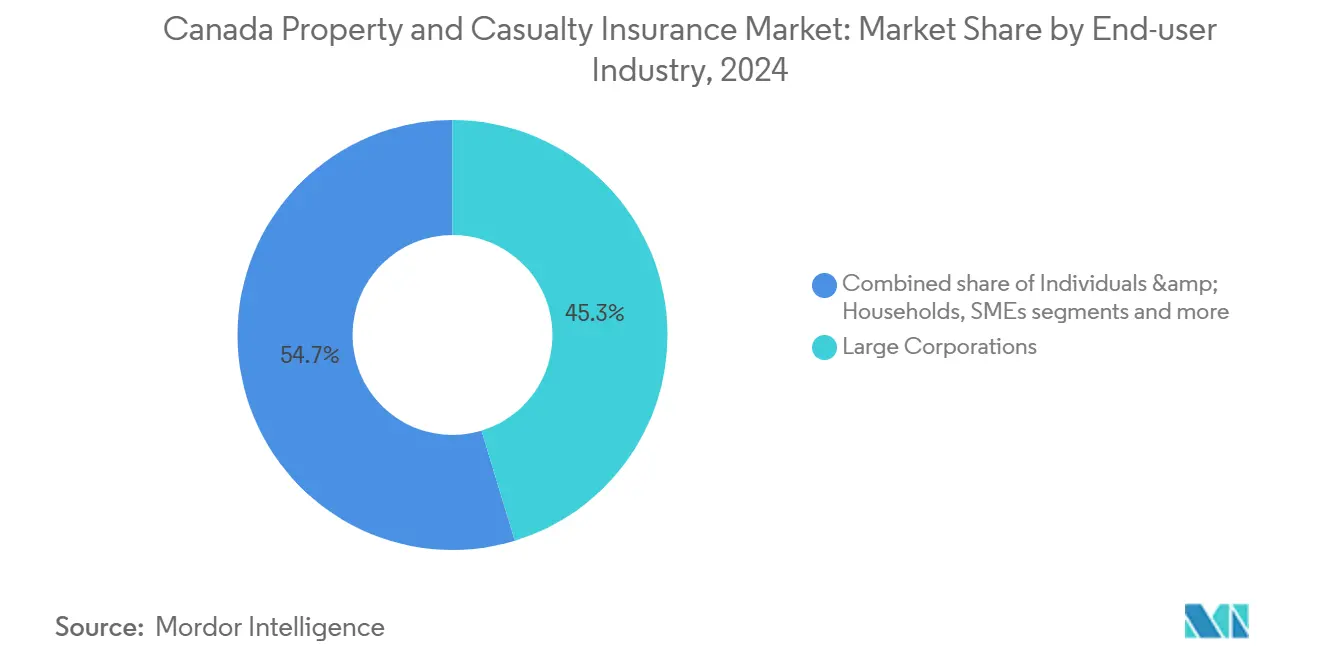

- По отраслям конечных пользователей крупные корпорации составляли 45,3% доли размера рынка страхования имущества и от несчастных случаев Канады в 2024 году; ожидается, что сегмент государственного сектора и некоммерческих организаций будет расти со среднегодовым темпом роста 9,45% к 2030 году.

- По регионам Онтарио захватил 35,6% объема премий в 2024 году, тогда как Альберта показывает самый быстрый провинциальный среднегодовой темп роста на уровне 6,29% в период 2025-2030 годов.

Тенденции и аналитика рынка страхования имущества и от несчастных случаев Канады

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущие катастрофы, связанные с климатом | +2.1% | Альберта, Британская Колумбия | Долгосрочный (≥ 4 лет) |

| Рост расходов на ремонт автомобилей и кражи | +1.8% | Онтарио, Альберта | Среднесрочный (2-4 года) |

| Жесткий рынок коммерческих направлений | +1.2% | Крупные городские центры | Среднесрочный (2-4 года) |

| Экосистемы встроенного страхования | +0.9% | Онтарио, Квебек | Долгосрочный (≥ 4 лет) |

| Данные открытого банкинга для покрытия на основе использования | +0.7% | Национальные мегаполисы | Долгосрочный (≥ 4 лет) |

| Автоматизация урегулирования претензий с помощью ИИ | +0.6% | Национальный | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Увеличение частоты и серьезности климатических катастроф

Канада зафиксировала 6,29 млрд долл. США застрахованных убытков в 2024 году, что в три раза превышает уровень 2023 года и является самым высоким за всю историю[1]Insurance Bureau of Canada, "Severe Weather Insurance Losses in Canada," ibc.ca. Лесные пожары, наводнения и градовые бури увеличили претензии по личному имуществу на 115% с 2019 года, и перестраховщики переоценивают совокупную мощность для регионов, подверженных лесным пожарам. Британская Колумбия и Альберта сталкиваются с наибольшим воздействием, что приводит к росту цен и более жесткому андеррайтингу. Страховое бюро Канады предупреждает, что продолжающаяся серьезность убытков может привести некоторые зоны к дефициту покрытия, повторяя отход страховщиков, наблюдавшийся в Калифорнии. Эти давления усиливают требования к капиталу и поддерживают рост премий на канадском рынке страхования имущества и от несчастных случаев.

Эскалация расходов на ремонт автомобилей и кражи, повышающая премии

Расходы на ремонт транспортных средств выросли на 22,3% в период с декабря 2019 года по декабрь 2024 года, в то время как цены на подержанные автомобили подскочили на 82,2% за тот же период[2]Statistics Canada, "Consumer Price Index: Automobile-Related Components," statcan.gc.ca. Коэффициент комплексных претензий в Онтарио достиг пика в 190% в 2023 году, подпитываемый группами воров и суровой погодой. Средние премии по личному автострахованию выросли на 9,6% в годовом исчислении к середине 2024 года, а коэффициент претензий в третьем квартале 2024 года составил 90,4%, сигнализируя о сокращении андеррайтинговых маржей. Эти динамики поддерживают ценовую дисциплину и поддерживают премиальные поступления, укрепляя перспективы роста канадского рынка страхования имущества и от несчастных случаев.

Жесткий рынок коммерческих направлений на фоне инфляции и претензий по ответственности

Социальная инфляция и ядерные вердикты, превышающие 10 млн долл. США, раздувают резервы по обязательствам, при этом судебные расходы добавляют 7 процентных пунктов к росту претензий по обязательствам в 2024 году[3]Swiss Re, "Social Inflation in North America," swissre.com. Претензии высокой серьезности по коммерческому автострахованию и зонтичному покрытию стимулируют селективный андеррайтинг и более высокие франшизы. Перевозчики сосредотачиваются на балансе портфеля, поскольку инфляция движет оценки имущества вверх. Эти условия сохраняют среду укрепления ставок и привлекают новые мощности к кибер-, морскому и параметрическому покрытию, усиливая сегментную диверсификацию на рынке страхования имущества и от несчастных случаев Канады.

Партнерства встроенного страхования с финтех/электронной коммерцией

Canada Life заключила партнерство с CapIntel, что привело к 75% уровню принятия интерактивных инструментов предложений среди консультантов. Это подчеркивает тенденцию встраивания защитных продуктов в финансовые услуги в критические моменты. Между тем, платформа 'Симбиоз' iA Financial Group интегрирует групповое страхование с пенсионными сбережениями, делая его более привлекательным для средних работодателей. Такие сотрудничества упрощают распространение, снижают расходы на приобретение, а также адаптируют предложения, позволяя канадскому рынку страхования имущества и от несчастных случаев использовать ранее недоступные демографические сегменты.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Провинциальные ограничения ставок / государственные автопрограммы | -1.4% | Альберта, Квебек | Среднесрочный (2-4 года) |

| Рост расходов на перестрахование после природных катастроф | -1.1% | Регионы, подверженные катастрофам | Краткосрочный (≤ 2 лет) |

| Давление социальной инфляции в судебных разбирательствах | -0.8% | Городские центры | Долгосрочный (≥ 4 лет) |

| Капитальная нагрузка IFRS 17 на малых перевозчиков | -0.5% | Национальный | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Провинциальные ограничения ставок/государственные монополии в автолиниях

В 2024 году Альберта вновь ввела 3,7% ограничение на премии по личному автострахованию, ограничивая ценовую гибкость страховщиков. Эта регулятивная мера заставила несколько перевозчиков сократить новый бизнес, что привело к более жесткому предложению страховых продуктов. Кроме того, это увеличило резервные риски для страховщиков, особенно когда ограничения в конечном итоге будут сняты, поскольку они могут столкнуться с трудностями в адаптации к рыночной динамике. Между тем, уникальная система Квебека, которая сочетает государственное покрытие телесных повреждений с частным покрытием материального ущерба, вводит значительные административные сложности. Эти сложности препятствуют способности страховщиков внедрять точные, основанные на рисках ценовые модели, тем самым влияя на операционную эффективность. Такие регулятивные вмешательства подавляют рост выручки на канадском рынке страхования имущества и от несчастных случаев. Ожидается, что эта тенденция сохранится до тех пор, пока отрасли не будет разрешено возобновить актуарно обоснованные подачи ставок, позволяя страховщикам лучше согласовывать ценообразование с основными рисками.

Рост расходов на перестрахование после рекордных убытков от природных катастроф

Руководство OSFI 2025 года требует от перевозчиков согласовывать валовые андеррайтинговые лимиты с аппетитом к риску и держать капитал для максимальных убытков. Перестраховщики, потрепанные 5,62 млрд долл. США претензий по катастрофам 2024 года, сократили мощности, подняв расходы на цессию. Более высокое ретроцессионное ценообразование сужает маржу и мотивирует оптимизацию удержания, сдерживая рост заголовочных премий в краткосрочной перспективе на рынке страхования имущества и от несчастных случаев Канады.

Сегментный анализ

По направлениям деятельности: автострахование доминирует на фоне роста специальных направлений

Автострахование генерировало 37,4% от общих премий в 2024 году, поддерживая размер канадского рынка страхования имущества и от несчастных случаев, в то время как обязательное покрытие и инфляция транспортных средств поддерживают объем. Комплексные убытки от краж и развивающиеся провинциальные реформы должны продлить ценовую твердость до 2027 года. Личное имущество занимает второе место, с претензиями, связанными с лесными пожарами, повышающими франшизы и стимулирующими спрос на модернизацию устойчивости. Коммерческие имущественные линии сталкиваются с инфляцией цепочек поставок, которая повышает оценки стоимости замещения.

Классы ответственности борются с социальной инфляцией, побуждая перевозчиков вводить более высокие собственные удержания. Специальные направления, особенно кибер и морское, будут расширяться со среднегодовым темпом роста 14,35% до 2030 года, поддерживаемые воздействием цифровой экономики и обширной береговой линией Канады. Кибер-премии взлетели с 13,3 млн долл. США в 2015 году до 407 млн долл. США в 2023 году, но 153% комбинированный коэффициент сигнализирует о давлении на маржу, что поощряет более жесткий андеррайтинг. По мере роста принятия специализированных направлений доля рынка страхования имущества и от несчастных случаев Канады, занимаемая основными автолиниями, может постепенно размываться, хотя кросс-продажи компенсируют концентрационные риски.

Примечание: Долевые показатели всех отдельных сегментов доступны при покупке отчета

По каналам распределения: брокеры сохраняют доминирование, в то время как встроенные партнерства ускоряются

Брокеры и независимые агенты написали 55,7% премий 2024 года, закрепляя консультативный слой канадского рынка страхования имущества и от несчастных случаев. Их возможность сравнительных котировок остается критичной для сложных коммерческих счетов. Платформы прямых продаж потребителям используют ИИ-чат и функции мгновенного связывания для захвата более молодой демографии, но более высокие точки контакта с претензиями поддерживают удержание брокеров. Банковские каналы расширяют охват в Квебеке, поддерживаемые кооперативными банковскими сетями.

Отношения встроенного страхования, показывающие среднегодовой темп роста 18,36% до 2030 года, интегрируют защиту при оформлении заказа в электронной коммерции, платежных ведомостях и туристических порталах. Canada Life-CapIntel, iA Financial Group-Symbiosis и Beneva-Groupe Cloutier иллюстрируют эти масштабируемые экосистемы. Ускоренное принятие может поднять встроенные решения до двузначной доли к 2030 году, дополнительно диверсифицируя размер рынка страхования имущества и от несчастных случаев Канады по каналам.

По отраслям конечных пользователей: крупные корпорации лидируют, в то время как государственный сектор ускоряется

Корпоративные покупатели поглотили 45,3% премий в 2024 году, отражая сложные портфели активов, договорные обязательства и регулятивные воздействия. Инфляция движет более высокие застрахованные стоимости, особенно в коммерческом имуществе, энергетике и логистических секторах. Малые и средние предприятия повышают осведомленность о кибер-угрозах, стимулируя принятие упакованных продуктов ответственности. Отдельные домохозяйства принимают телематические автомобильные и параметрические домашние решения, которые вознаграждают поведение по снижению рисков.

Государственные учреждения и некоммерческие организации, по прогнозам, будут расти на 9,45% среднегодового темпа роста, повышают инфраструктурное и профессиональное покрытие ответственности, руководствуясь федеральными фондами климатической устойчивости и расширяющимися мандатами здравоохранения. Партнерства, такие как Sun Life с Tribal Wi-Chi-Way-Win Capital, способствуют инклюзивному охвату. Эти тенденции расширяют распределение доли канадского рынка страхования имущества и от несчастных случаев по категориям покупателей.

Примечание: Долевые показатели всех отдельных сегментов доступны при покупке отчета

Географический анализ

35,6% премиальное доминирование Онтарио отражает плотность населения, разнообразные отрасли и более высокие средние автомобильные премии. Коэффициент автомобильных претензий провинции 2023 года в 190% движет текущими реформами по сдерживанию мошенничества и краж, поддерживая адекватность ставок. Квебек остается вторым по величине рынком; его смешанная государственно-частная автомобильная структура стабилизирует расходы на телесные повреждения, хотя расходы на ремонт имущества выросли на 55% за последнее десятилетие. Убытки от лесных пожаров в Британской Колумбии поощряют инженерию имущественных рисков и поднимают точки привязки перестрахования.

Альберта, растущая со среднегодовым темпом роста 6,29%, испытывает 3,03 млрд долл. США в 2024 году претензий, связанных с погодой, включая 2,22 млрд долл. США калгарийскую градовую бурю. Домашние премии выросли на 9,07% в 2025 году, самые крутые по стране. Ограничения ставок препятствуют прибыльности, побуждая к селективному андеррайтингу и выходам с рынка, но спрос энергетического сектора питает специальные покрытия ответственности и имущества. Манитоба и Саскачеван сталкиваются с изменчивостью прерийного града и наводнений, стимулируя параметрические решения для урожая. Атлантическая консолидация, иллюстрируемая Cal LeGrow-MacLeod Lorway, повышает масштаб и широту услуг брокеров на Ньюфаундленде, в Новой Шотландии и на острове Принца Эдуарда.

Премии северных территорий остаются небольшими, но стратегическими, обеспечивая разведку ресурсов и удаленную авиацию. Моделирование риска катастроф минимально из-за разреженных данных о воздействии, представляя возможность для андеррайтинга с поддержкой технологий. По регионам провинциальное регулирование, профили катастроф и экономические драйверы объединяются, чтобы сформировать нюансированную территориальную мозаику, которая поддерживает канадский рынок страхования имущества и от несчастных случаев.

Конкурентная среда

Топ-пять игроков указывают на умеренную концентрацию, но сохраняют пространство для нишевых претендентов. Intact Financial Corporation лидирует с большинством долей, интегрируя бренды, такие как Belairdirect и BrokerLink. Definity Financial Corporation взлетела на четвертую позицию в 2025 году через свое приобретение Travelers Canada за 2,44 млрд долл. США, обеспечив дополнительные 1,18 млрд долл. США годовых валовых написанных премий и целевых 74 млн долл. США.

Слияние Beneva с Gore Mutual и более раннее объединение La Capitale-SSQ иллюстрируют масштабирование взаимного сектора для цифровых возможностей и капитальной силы.

Технологические инвестиции отличают лидеров: кибербезопасность Intact за 1,67 млн долл. США, ИИ-платформа ценообразования Aviva и телематические программы Desjardins ускоряют точность андеррайтинга. Перевозчики среднего звена эксплуатируют белое пространство в кибер-, морских и параметрических продуктах, в то время как MGA развертывают аналитику данных для обслуживания недообслуживаемых МСП. Стартапы встроенного страхования партнерствуют с финтех для обхода устаревшего распространения, усиливая конкуренцию за личные линии. В целом, инновации, капитальная дисциплина и селективная консолидация продолжают формировать конкурентную интенсивность рынка страхования имущества и от несчастных случаев Канады.

Лидеры отрасли страхования имущества и от несчастных случаев Канады

-

Intact Financial Corporation

-

Desjardins General Insurance Group

-

Aviva Canada

-

TD Insurance

-

The Co-operators Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: Definity Financial Corporation объявила о своем приобретении Travelers Canada за 2,44 млрд долл. США, добавив 1,18 млрд долл. США годовых премий и целевых 74 млн долл. США

- Апрель 2025: Hadron согласилась приобрести The Guarantee Company of U.S., North America, от дочерней компании Intact, расширяя допущенную продуктовую мощность по всей стране.

- Декабрь 2024: Beneva представила свое слияние с Gore Mutual и Unica Insurance, ожидающее регулятивного одобрения, чтобы расширить свое национальное присутствие.

- Ноябрь 2024: Sun Life заключила партнерство с Tribal Wi-Chi-Way-Win Capital для поддержки роста рабочих мест в Виннипеге и канадского плана стоматологической помощи.

Объем отчета о рынке страхования имущества и от несчастных случаев Канады

Страхование имущества и от несчастных случаев (также известное как страхование P&C) - это типы покрытия, которые помогают защитить вас и ваше имущество. Страхование от несчастных случаев означает, что полис включает покрытие ответственности, чтобы помочь защитить вас, если вы признаны юридически ответственными за несчастный случай, который причиняет травмы другому человеку или ущерб имуществу другого человека.

Этот отчет направлен на предоставление детального анализа рынка страхования имущества и от несчастных случаев Канады. Он фокусируется на рыночной динамике, возникающих тенденциях в сегментах и региональных рынках, а также аналитике различных типов продуктов и приложений. Дополнительно он анализирует ключевых игроков и конкурентную среду на рынке страхования имущества и от несчастных случаев Канады.

Рынок сегментирован по типу страхования (имущество, авто и другие типы страхования) и каналу распределения (прямые, агенты, банки и другие каналы распределения).

| Авто |

| Личное имущество |

| Коммерческое имущество |

| Ответственность |

| Специальные направления (морское, авиационное, кибер и т.д.) |

| Брокеры / независимые агенты |

| Прямые продажи потребителям (онлайн и колл-центр) |

| Банковское страхование |

| Встроенные и аффилированные партнерства |

| Другие |

| Физические лица и домохозяйства |

| Малые и средние предприятия (МСП) |

| Крупные корпорации |

| Государственный сектор и некоммерческие организации |

| Онтарио |

| Квебек |

| Альберта |

| Британская Колумбия |

| Манитоба и Саскачеван |

| Атлантическая Канада |

| Северные территории |

| По направлениям деятельности (стоимость) | Авто |

| Личное имущество | |

| Коммерческое имущество | |

| Ответственность | |

| Специальные направления (морское, авиационное, кибер и т.д.) | |

| По каналам распределения (стоимость) | Брокеры / независимые агенты |

| Прямые продажи потребителям (онлайн и колл-центр) | |

| Банковское страхование | |

| Встроенные и аффилированные партнерства | |

| Другие | |

| По отраслям конечных пользователей (стоимость) | Физические лица и домохозяйства |

| Малые и средние предприятия (МСП) | |

| Крупные корпорации | |

| Государственный сектор и некоммерческие организации | |

| По регионам (стоимость) | Онтарио |

| Квебек | |

| Альберта | |

| Британская Колумбия | |

| Манитоба и Саскачеван | |

| Атлантическая Канада | |

| Северные территории |

Ключевые вопросы, освещенные в отчете

Каков текущий размер рынка страхования имущества и от несчастных случаев Канады?

Размер рынка страхования имущества и от несчастных случаев Канады достиг 95,76 млрд долл. США в 2025 году и, по прогнозам, поднимется до 126,49 млрд долл. США к 2030 году.

Какое направление деятельности генерирует больше всего премий?

Автострахование лидирует, составляя 37,4% от общих премий в 2024 году, движимое обязательным покрытием и растущими стоимостями транспортных средств.

Как быстро растут партнерства встроенного страхования в Канаде?

Встроенные и аффилированные партнерства являются самым быстрорастущим каналом, с ожидаемым среднегодовым темпом роста 18,36% до 2030 года, отражая сильную интеграцию финтех и электронной коммерции.

Почему растут премии на личное автострахование в Альберте и Онтарио?

Эскалация расходов на ремонт, кража автомобилей и суровая погода подтолкнули коэффициент комплексных претензий в Онтарио до 190% в 2023 году, что потребовало корректировки премий для прибыльности.

Как реагируют перестраховщики на убытки от лесных пожаров в Канаде?

После 7,6 млрд канадских долларов претензий по катастрофам в 2024 году перестраховщики сократили мощности и подняли цены, побуждая страховщиков оптимизировать удержание и согласовываться с руководством OSFI 2025 года.

Последнее обновление страницы: