Размер и доля рынка программного обеспечения точного земледелия

Анализ рынка программного обеспечения точного земледелия от Mordor Intelligence

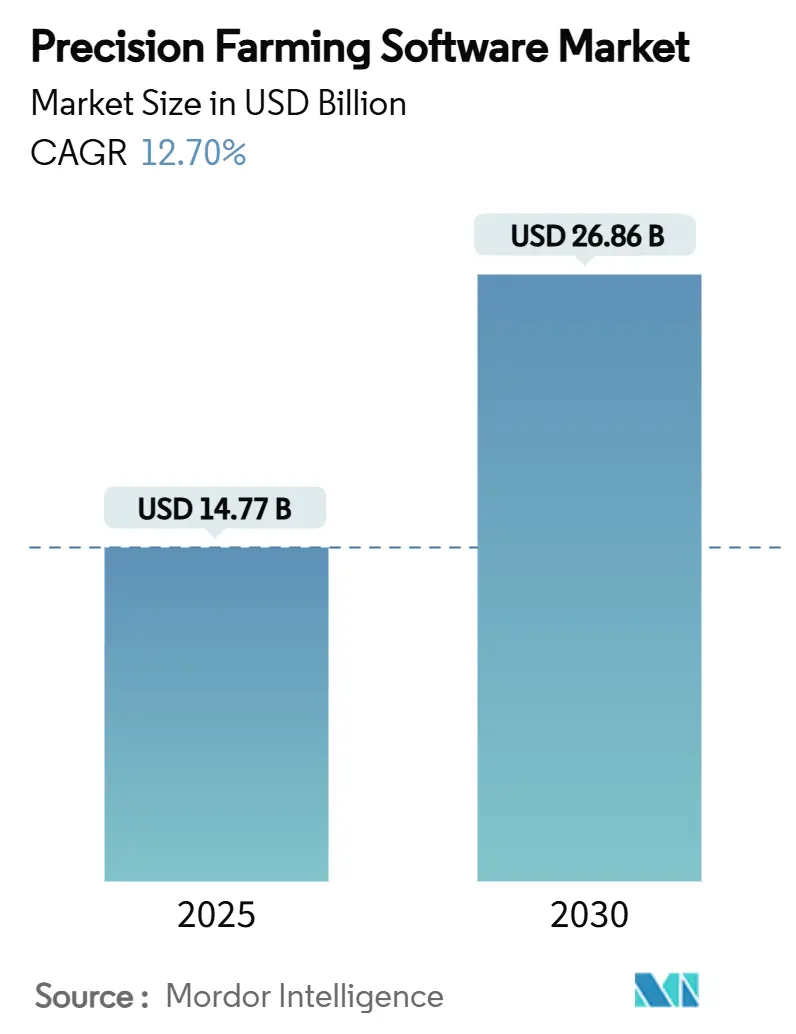

Рынок программного обеспечения точного земледелия оценивается в 14,77 млрд долларов США в 2025 году и, по прогнозам, достигнет 26,86 млрд долларов США к 2030 году, увеличиваясь со среднегодовым темпом роста 12,70%.[1]John Deere, "Company Newsroom Releases 2025," deere.com Спутниковые созвездия IoT, автоматическое управление на основе GNSS и автономное оборудование с искусственным интеллектом расширяют адресуемую базу цифрового земледелия и превращают стимулы углеродных кредитов в ощутимую окупаемость инвестиций. Сотрудничество John Deere с SpaceX для субдюймовой телеметрии в зонах отсутствия сотовой связи, совместное предприятие AGCO PTx Trimble для модернизации смешанных парков техники и программа USDA Climate-Smart Commodities укрепляют технологический цикл, который вознаграждает оптимизацию входных параметров с переменными нормами.[2]Farm Progress Editors, "Deere-SpaceX Partnership Brings Starlink to Farms," farmprogress.com Аппаратное обеспечение по-прежнему доминирует в расходах, однако программное обеспечение и пограничная аналитика ИИ опережают с двузначным ростом, отражая переход отрасли от сбора данных к автоматизации принятия решений в режиме реального времени. Северная Америка сохраняет наибольшую региональную долю, в то время как Азиатско-Тихоокеанский регион демонстрирует самый быстрый среднегодовой темп роста благодаря экосистеме умного сельского хозяйства Индии и политическим мандатам Китая в области точного земледелия.

Ключевые выводы отчета

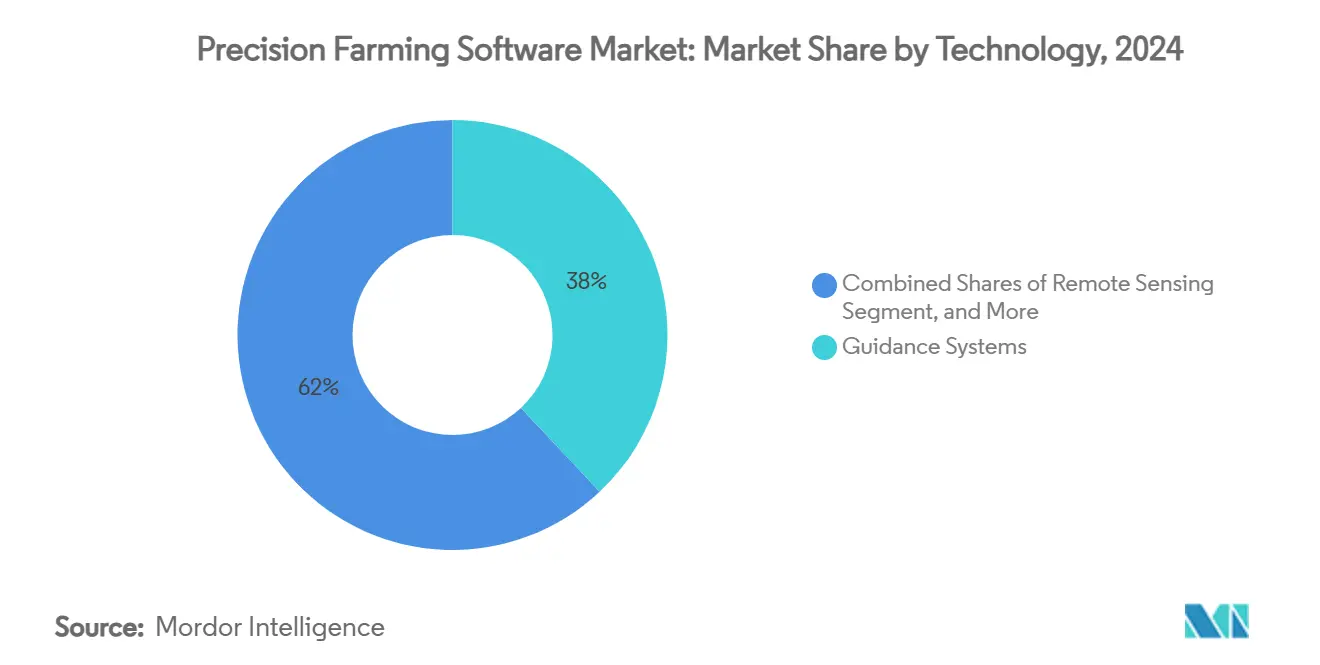

- По технологиям системы наведения лидировали с 38% доли рынка программного обеспечения точного земледелия в 2024 году, в то время как технология переменных норм готова расти со среднегодовым темпом роста 13,90% до 2030 года.

- По компонентам аппаратное обеспечение составляло 52% размера рынка программного обеспечения точного земледелия в 2024 году, в то время как программное обеспечение, как ожидается, будет расти со среднегодовым темпом роста 13,82% до 2030 года.

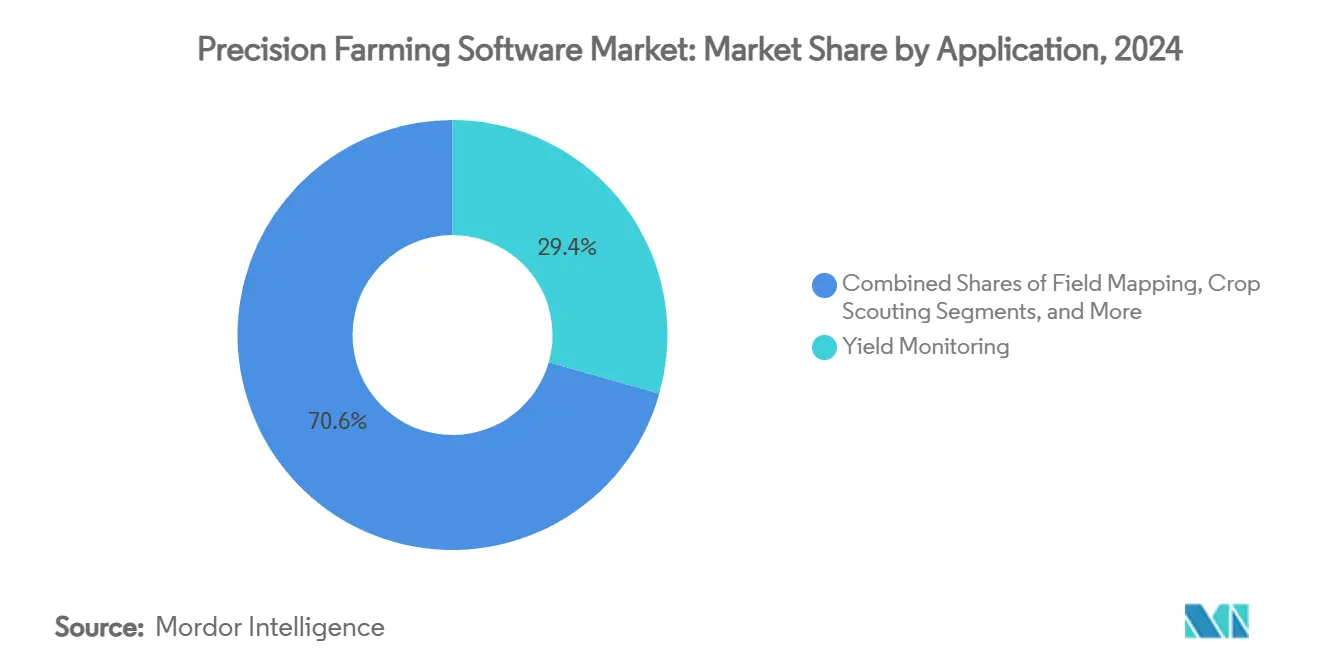

- По применению мониторинг урожайности занимал 29,40% доли рынка программного обеспечения точного земледелия в 2024 году; разведка на основе дронов, по прогнозам, будет расширяться со среднегодовым темпом роста 13,12% до 2030 года.

- По размеру ферм крупные фермы (>1000 га) командовали 55% долей рынка программного обеспечения точного земледелия в 2024 году, однако малые фермы (<100 га) демонстрируют наивысший прогнозируемый среднегодовой темп роста в 13,20% до 2030 года.

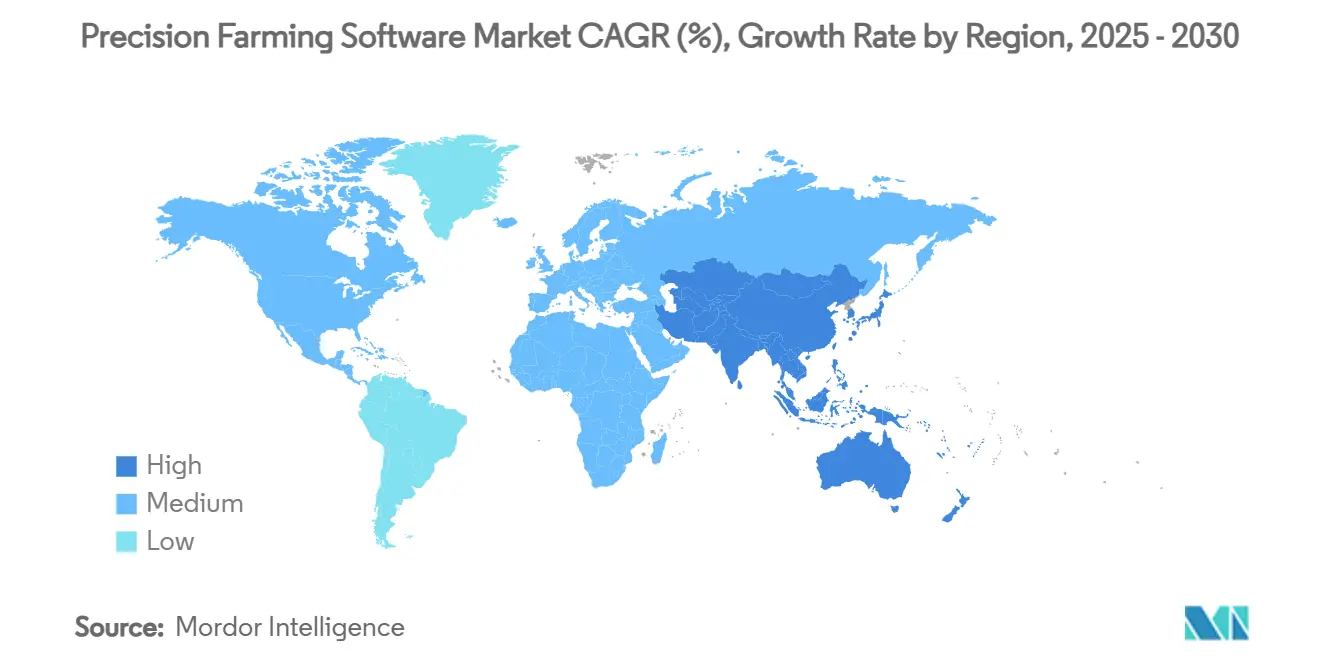

- По географии Северная Америка захватила 41,70% доли рынка программного обеспечения точного земледелия в 2024 году; Азиатско-Тихоокеанский регион, по прогнозам, будет ускоряться со среднегодовым темпом роста 14,22% между 2025-2030 годами.

Глобальные тенденции и инсайты рынка программного обеспечения точного земледелия

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Автоматическое управление на основе GNSS на крупных фермах | +2.1% | Северная Америка и Европа, расширение в Азиатско-Тихоокеанский регион | Средний срок (2-4 года) |

| Снижение стоимости мультиспектральных/тепловых сенсоров дронов | +1.8% | Глобально, раннее принятие на развитых рынках | Краткий срок (≤2 года) |

| Схемы углеродных кредитов, вознаграждающие входы переменных норм | +1.5% | Европа, Северная Америка, развивающиеся страны Азиатско-Тихоокеанского региона | Долгий срок (≥4 года) |

| Спутниковые созвездия IoT для субдюймовой телеметрии | +2.3% | Глобально, приоритет в отдаленных регионах | Средний срок (2-4 года) |

| Страховые скидки, привязанные к оценкам рисков фермы на основе ИИ | +1.2% | Северная Америка и Европа, пилотные программы в Азии | Средний срок (2-4 года) |

| Переход венчурного финансирования на роботику пограничного ИИ | +1.4% | Глобально, сосредоточено на инновационных хабах | Краткий срок (≤2 года) |

| Источник: Mordor Intelligence | |||

Автоматическое управление на основе GNSS на крупных фермах

Принятие автоматического управления GNSS достигло 70% на фермах свыше 1000 га против 52% на средних хозяйствах, чему способствует приемник StarFire 7000 от John Deere, который подключается к большему количеству спутниковых диапазонов для более быстрой конвергенции.[3]USDA Economic Research Service, "Adoption of Precision Agriculture Technologies," ers.usda.gov SpaceX Starlink передает данные наведения там, где сотовые сети не работают, позволяя операторам выполнять автономные проходы в течение дня и ночи. Комплект модернизации OutRun от AGCO демократизирует обновления рулевого управления для смешанных парков, поддерживая тракторы конкурирующих брендов. Нехватка рабочей силы повышает ценностное предложение, заменяя дефицитных операторов роботикой, которая поддерживает идеально прямые ряды, подавляет перекрытие и экономит дизельное топливо. Окупаемость инвестиций усиливается за счет снижения расходов на топливо и более высокой утилизации полевых часов, которая подталкивает технику дальше в узкие окна посадки.

Быстрое снижение стоимости мультиспектральных/тепловых сенсоров дронов

Более 300 000 сельскохозяйственных дронов теперь обрабатывают свыше 500 миллионов гектаров по всему миру, при этом DJI Mavic 3 Multispectral оценен ниже порога, который когда-то был зарезервирован для крупных ферм.[4]DJI Agriculture, "Mavic 3 Multispectral Field Results," ag.dji.com Полевые испытания на монтанской пшенице показывают 90-95% экономии гербицидов, когда дроны точечного распыления сочетаются с системами зрения WEED-IT. Миниатюризация сенсоров снизила вес полезной нагрузки, удвоив продолжительность полета, сохраняя спектральное разрешение для показаний хлорофилла и влажности кроны. Нормативное смягчение в Бразилии и США расширило операционную зону для полетов за пределами визуальной линии видимости, ускоряя принятие на культурах широкого акра. Обнаружение аномалий с использованием ИИ теперь отмечает питательный стресс на неделю раньше, чем невооруженный глаз, позволяя производителям вмешаться до возникновения потерь урожая.

Схемы углеродных кредитов, вознаграждающие сокращения входов переменных норм

Инициатива USDA Climate-Smart Commodities стоимостью 3,1 млрд долларов США направлена на секвестрацию 60 миллионов тCO₂e через полевую верификацию практик точного земледелия, выплачивая производителям, которые документируют экономию удобрений и топлива через журналы сенсоров. Технология переменных норм уже достигает 69% проникновения на основных американских фермах кукурузы и сои, уровень, который должен вырасти, поскольку углеродные премии повышают временные рамки безубыточной окупаемости инвестиций. Стратегия Farm to Fork Европы предписывает 50% сокращение использования химикатов к 2030 году, фактически заставляя принимать режимы распыления на основе рецептов. Китайская платформа торговли углеродом позволяет фермерским профессиональным кооперативам продавать проверенные сокращения выбросов, создавая прямую денежную петлю обратной связи. Законодательная ясность, предоставленная Актом о сельской процветании и продовольственной безопасности 2024 года, дополнительно разблокирует консервационные займы, выделенные для аппаратного и программного обеспечения, которые лежат в основе программ переменных норм.

Спутниковые созвездия IoT для субдюймовой телеметрии

Прогнозируется, что доходы от спутникового IoT подскочат с 1,3 млрд долларов США в 2022 году до 8,7 млрд долларов США в 2032 году, при этом сельское хозяйство отмечено как крупнейший случай использования. JDLink Boost от John Deere передает телематику через Starlink, позволяя службе поддержки отправлять обновления транспортных средств по воздуху, которые сокращают простои. OneWeb предлагает обратную связь с низкой задержкой для парков в обширных канадских прериях, где 77% пахотных земель находятся за пределами покрытия 4G. Непрерывная связь обеспечивает координацию между машинами для роев автономных распылителей, работающих в нескольких дюймах друг от друга. Экономический подъем может превысить 500 млрд долларов США в добавленном глобальном ВВП фермы, как только надежные связи устранят ограничение отключения данных на автономность.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Разрывы в интероперабельности данных в смешанных парках брендов | −1.6% | Глобально, остро в операциях смешанных парков | Средний срок (2-4 года) |

| Угрозы кибербезопасности в сельской местности для сетей OT ферм | −1.2% | Развитые рынки с высокой цифровизацией | Долгий срок (≥4 года) |

| Стагнирующее покрытие RTK-сетей в Африке к югу от Сахары | −0.8% | Африка к югу от Сахары, распространение на отдаленные регионы | Долгий срок (≥4 года) |

| Сопротивление фермеров алгоритмической потере решений | −0.9% | Глобально, сильнее в традиционных сообществах | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Разрывы в интероперабельности данных среди техники смешанных брендов

Примерно 73% производителей эксплуатируют тракторы, сеялки и распылители от нескольких OEM, создавая изолированные данные, которые препятствуют сквозной аналитике. API OGC SensorThings обещает универсальную оболочку для геопространственных и машинных данных, однако проприетарные форматы файлов и различные протоколы шины CAN блокируют беспрепятственные потоки. Предприятие AGCO PTx Trimble обещает брендо-агностическое управление и синхронизацию данных, но модернизации на устаревших платформах дороги и требуют экспертизы дилерского центра. Толчок Европы к открытым стандартам и транспортным слоям MQTT является положительным сигналом, хотя принятие отстает у меньших поставщиков, которые боятся коммодитизации. Без конвергенции фермеры продолжают жонглировать USB-накопителями и облачными порталами, ограничивая прирост производительности, который могла бы обеспечить полная автономность.

Угрозы кибербезопасности в сельской местности, нацеленные на сети OT ферм

Поскольку сеялки, насосы и метеостанции присоединяются к интернету, операционные технологии становятся целью для программ-вымогателей и кражи данных. Директива NIS-2 ЕС добавит накладные расходы на соответствие для поставщиков агротехнологий; аналогичные руководящие принципы движутся через федеральные каналы США. Элементы управления IEC 62443, написанные для производственных предприятий, должны быть отображены на открытых полях, где физическая безопасность низкая, а связь прерывистая. У мелких землевладельцев отсутствуют внутренние специалисты, оставляя пароли по умолчанию и неисправленную прошивку на солнечных шлюзах. Пилотные проекты федеративного обучения показывают обещание, обучая модели обнаружения заболеваний без экспорта необработанных полевых данных, но они требуют вычислений на краю, что завышает стоимость ведомости материалов.

Сегментный анализ

По технологиям: автономные системы стимулируют эволюцию рынка

Системы наведения занимали ведущие 38% доли рынка программного обеспечения точного земледелия в 2024 году, поддерживаемые прочными GNSS-приемниками, которые направляют технику по субдюймовым путям в условиях переменного рельефа. Размер рынка программного обеспечения точного земледелия для технологии переменных норм прогнозируется расти со среднегодовым темпом роста 13,90% до 2030 года на фоне роста цен на удобрения и химикаты, которые стимулируют целевое применение. Дистанционное зондирование на основе дронов использует более дешевые мультиспектральные полезные нагрузки, при этом DJI сообщает о 67,78% сокращении объемов химикатов, когда карты питают рецептурные распылители. Роботы набирают обороты по мере того, как венчурное финансирование поворачивается к платформам пограничного ИИ; Four Growers и Bonsai Robotics коллективно привлекли 24 миллиона долларов США для автоматизации сбора урожая на 500 000 акрах. Спутниковый IoT завершает стек, передавая входы сенсоров с полей за пределами сотового охвата, чтобы модели оставались актуальными для модулей автономности.

Пограничная и облачная аналитика работают в тандеме: пограничное оборудование обрабатывает потоки зрения в реальном времени, в то время как облачные движки обрабатывают сезонные паттерны. Стек автономности второго поколения John Deere объединяет оба слоя для нацеливания на полную автономность кукурузы и сои к концу десятилетия. Фермеры все чаще предпочитают модернизации смешанных парков замене одного бренда, сдвиг, который AGCO использовал со своим комплектом OutRun, который исключает дорогостоящий обмен трактора. Учитывая эту динамику, поставщики технологий, которые сочетают открытые API с аппаратно-агностическими компонентами, лучше всего позиционированы для захвата дополнительной площади.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По компонентам: ускорение программного обеспечения трансформирует доминирование аппаратного обеспечения

Аппаратное обеспечение захватило 52% рынка программного обеспечения точного земледелия в 2024 году, покрывая сенсоры, контроллеры, дроны и автономные платформы. Тем не менее, доходы от программного обеспечения растут со среднегодовым темпом роста 13,82%, поскольку пограничный ИИ доставляет выполнимые предписания в течение секунд, даже когда сеть падает. Сенсоры сократились до размеров почтовой марки, позволяя малым фермам позволить себе плотные сетки почвенной влаги, которые питают карты орошения переменных норм. Дисплеи, такие как G5-Plus от John Deere, добавляют Ethernet для передачи более богатых наборов данных от орудий обратно в кабину. Бортовые компьютеры интегрируют GNSS, машинное зрение и телеметрию на одной плате, резко снижая задержку для циклов автономности.

Размер рынка программного обеспечения точного земледелия для управляемых услуг готов к расширению, поскольку операторы опираются на партнеров третьих сторон для исправления программного обеспечения и мониторинга киберугроз в режиме реального времени. Наборы аналитики данных от CNH и Raven сокращают гербициды на 77% с помощью селективного распыления, направляемого ИИ. Спутниковая обратная связь обеспечивает синхронизацию предписаний во время полевых работ, важная защита от сбоев для 77% пахотных земель без 4G. По мере сжатия аппаратных марж поставщики ищут повторяющийся доход через подписки, которые объединяют обновления, алгоритмы и дашборды отчетности углеродных кредитов.

По применению: точное распыление переопределяет управление культурами

Мониторинг урожайности остается основой, поставляя данные пространственной изменчивости, которые обучают каждое предписание; он составлял 29,40% доли рынка программного обеспечения точного земледелия в 2024 году. Разведка на основе дронов ускоряется со среднегодовым темпом роста 13,12% благодаря моделям ИИ, которые рано обнаруживают питательный стресс, побуждая к микродозированным листовым распылениям вместо сплошных обработок. Применение переменных норм превосходит сплошное распространение с документированной экономией 40,74 доллара США за акр и сокращениями удобрений до 66% с использованием системы ExactShot от John Deere. Мониторинг здоровья почвы и культур сплетает IoT-зонды со спутниковыми данными, позволяя аналитике предупреждать о начале заболевания на несколько дней раньше, чем обычная разведка.

Размер рынка программного обеспечения точного земледелия для автоматизации сбора урожая готов к росту, поскольку комбайн S7 от John Deere автоматизирует настройки потерь зерна и скорость движения, улучшая пропускную способность на 20%. Платформы управления орошением, такие как Verdi, балансируют доставку воды и питательных веществ, возможность, жизненно важная для засушливых регионов, где каждый миллиметр осадков имеет значение. Нижестоящая логистика получает выгоду от автономных зерновых тележек, которые синхронизируют данные о местоположении и уровне заполнения с комбайном, минимизируя время простоя. По мере того как метрики устойчивости становятся строгими, модули соответствия теперь располагаются рядом с агрономическими инструментами, позволяя верификации углерода происходить в течение сезона, а не после сбора урожая.

По размеру ферм: цифровизация малых ферм ускоряется

Крупные фермы свыше 1000 га занимали 55% рынка программного обеспечения точного земледелия в 2024 году, используя большие капитальные пулы и выделенный агрономический персонал. Малые фермы менее 100 га показывают наивысший среднегодовый темп роста 13,20%, поскольку недорогие IoT-комплекты, спутниковая обратная связь и государственные гранты снижают барьеры входа. Размер рынка программного обеспечения точного земледелия для мелких землевладельцев готов к расширению под программой Digital Agriculture Mission Индии стоимостью 450 крор индийских рупий, которая субсидирует сенсоры и облачные дашборды. Средние фермы охватывают 100-1000 га и показывают 52% принятие, катализированное комплектами модернизации, которые избегают полного оборота техники.

Структуры ПРООН теперь объединяют мобильные приложения на местных языках, облачную аналитику и дистанционное зондирование, чтобы мелкие землевладельцы обходили первоначальные серверные расходы. Крупные фермы сталкиваются с растущим контролем выбросов, подталкивая их к количественной оценке каждого входа через цифровых двойников для отчетности ESG. Средние операции находят равновесие, развертывая основные модули наведения и переменных норм, не вдаваясь в полностью автономные парки. Несмотря на различные темпы, конвергенция ясна: оборудование, которое когда-то требовало высокого CapEx, теперь доступно через подписку, закрывая цифровой разрыв между размерами ферм

Географический анализ

Северная Америка сохранила 41,70% региональной доли в 2024 году, чему способствовали зрелые GNSS-сети, установленная дилерская экосистема и регуляторная среда, которая признает цифровые записи для углеродных программ. Рынок стабилизировался в темпах роста относительно развивающихся регионов, отчасти потому, что опросы настроений фермеров 2025 года показывают осторожные капитальные планы на фоне волатильных товарных цен. Тем не менее, активные циклы замены для устаревших дисплеев и расширение в полную машинную автономность должны сохранить минимальный спрос континента.

Азиатско-Тихоокеанский регион демонстрирует самый быстрый среднегодовой темп роста 14,22%, стимулируемый рынком умного сельского хозяйства Индии, прогнозируемым достичь 886,21 миллиона долларов США к 2028 году, и политическими мандатами Китая вокруг цифрового сельского хозяйства. Финансируемые государством спутниковые созвездия, недорогие дроны и инвестиции в сельскую широкополосную связь лежат в основе принятия на участках мелких землевладельцев. Потоки венчурного капитала более 1,2 миллиарда долларов США в 2024 году сосредоточились на автоматизированных садовых распылителях и агрофинтековой кредитной оценке, которая привязывает входные займы к проверенным сенсорами полевым данным. Австралия добавляет дополнительную площадь с автономными широкоакровыми парками, которые облегчают хроническую нехватку рабочей силы.

Европа устойчиво продвигается под экологическим законодательством, требующим 50% сокращения химикатов к 2030 году, позиционируя точное распыление как рычаг соответствия. Полевые испытания в Германии подтверждают 10-20% сокращения пестицидов без жертвы урожайности, укрепляя доверие фермеров. Темп принятия Латинской Америки различается: Бразилия и Аргентина замедлили покупки тракторов на 14% в 2024 году из-за доходов, связанных с засухой, однако ускоряют распыление дронами после нормативного смягчения. Ближний Восток и Африка остаются ранними в кривой; спутниковый IoT является спасательным кругом для производителей Африки к югу от Сахары, где RTK-сети останавливаются на 40% покрытия, но доступность и разрывы навыков сдерживают скорость.

Конкурентная среда

Структура отрасли консолидируется. AGCO заплатила 2 миллиарда долларов США за 85% сельскохозяйственного подразделения Trimble, сформировав PTx Trimble с целью превысить 2 миллиарда долларов США доходов от точного земледелия к 2028 году. John Deere расширяет лидерство через подключение SpaceX, расширенную линейку продуктов 2025 года и свой стек автономности второго поколения, который интегрирует зрение, ИИ и удаленную диагностику. CNH поглощает Raven Industries для встраивания машинного обучения в реальном времени в парки Case и New Holland, в то время как DJI сохраняет глобальную долю дронов, которая превышает каждого западного конкурента вместе взятых.

Стратегические сценарии подчеркивают открытые API, кроссбрендовые модернизации и ценообразование по принципу "как услуга" для завоевания гектаров смешанных парков. Фирмы пограничного ИИ, такие как Four Growers и Bonsai Robotics, нацеливаются на узкие задачи-сбор урожая в теплицах и восприятие рядовых культур-однако их успех заставляет мажоров ускорять внутренние исследования и разработки или партнерство. Венчурное финансирование наклоняется от чистых SaaS управления фермой к модулям автономности, которые работают в автономном режиме, отражая аппетит инвесторов к ощутимым скачкам производительности.

Конкурентная интенсивность не изолирована от технологий; нижестоящие агропромышленные предприятия связывают финансирование входов с установками сенсоров, создавая привязку. В то же время кооперативы в Европе и Азии заключают контракты на общие парки автономных распылителей, добавляя сервисный слой, который обходит владение аппаратным обеспечением. Патенты вокруг машинного зрения и применения переменных норм будут формировать потоки роялти, делая интеллектуальную собственность передовым полем битвы.

Лидеры индустрии программного обеспечения точного земледелия

-

AGCO Corporation

-

John Deere

-

Trimble Inc.

-

Lindsay Corporation

-

Topcon Positioning Systems

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Февраль 2025: AGCO закрывает сделку на 2 миллиарда долларов США за 85% сельскохозяйственного подразделения Trimble, рождая PTx Trimble для ускорения решений модернизации автономности.

- Февраль 2025: John Deere выпускает комбайн S7 2025 года с прогнозной автоматизацией, обновленные тракторы 9RX и распылители Hagie, оборудованные премиальным прицеливанием сорняков See & Spray.

- Январь 2025: John Deere представляет свой стек автономности второго поколения с увеличенным диапазоном восприятия и управлением мобильным приложением.

- Январь 2025: John Deere и DeLaval запускают Центр устойчивости молока для интегрированных данных о питании коров и питательных веществах поля.

Область глобального отчета о рынке программного обеспечения точного земледелия

Программное обеспечение точного земледелия - это программное обеспечение для управления фермой, которое использует информационные технологии и обеспечивает получение почвой и культурами оптимального количества питательных веществ, необходимых для максимизации производства, тем самым увеличивая урожайность культур. Этот подход помогает пользователю получать информацию в режиме реального времени о здоровье растений, требованиях почвы, прогнозах погоды и трудозатратах, понесенных для выполнения конкретной задачи в поле.

Рынок программного обеспечения точного земледелия сегментирован по применению (управление культурами, финансовое управление, управление инвентарем фермы, управление персоналом, отслеживание и прогнозирование погоды, и другие применения), типу (локальное или веб-основанное и облачное) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и Африка). Отчет предлагает размер рынка и прогнозы в денежном выражении (тысячи долларов США) для всех вышеуказанных сегментов.

| Системы наведения | GNSS / GPS |

| ГИС | |

| Дистанционное зондирование | |

| Технология переменных норм | Удобрения переменных норм |

| Посев переменных норм | |

| Пестициды переменных норм | |

| Дроны и БПЛА | |

| Роботика и автономное оборудование | |

| Платформы пограничной и облачной аналитики | |

| Другие технологии |

| Аппаратное обеспечение | Сенсоры и исполнительные механизмы |

| Контроллеры и дисплеи | |

| Бортовые вычисления и подключение | |

| Программное обеспечение | SaaS управления фермой |

| Аналитика данных и ИИ | |

| Услуги | Интеграция и консалтинг |

| Управляемые услуги |

| Мониторинг урожайности |

| Применение переменных норм |

| Картографирование полей |

| Мониторинг здоровья почвы и культур |

| Управление орошением |

| Разведка культур |

| Автоматизация сбора урожая и логистика |

| Другие применения |

| Малые фермы (менее 100 га) |

| Средние фермы (100-1000 га) |

| Крупные фермы (более 1000 га) |

| Северная Америка | США | |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Испания | ||

| Италия | ||

| Нидерланды | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| ОАЭ | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Кения | ||

| Остальная Африка | ||

| По технологиям | Системы наведения | GNSS / GPS | |

| ГИС | |||

| Дистанционное зондирование | |||

| Технология переменных норм | Удобрения переменных норм | ||

| Посев переменных норм | |||

| Пестициды переменных норм | |||

| Дроны и БПЛА | |||

| Роботика и автономное оборудование | |||

| Платформы пограничной и облачной аналитики | |||

| Другие технологии | |||

| По компонентам | Аппаратное обеспечение | Сенсоры и исполнительные механизмы | |

| Контроллеры и дисплеи | |||

| Бортовые вычисления и подключение | |||

| Программное обеспечение | SaaS управления фермой | ||

| Аналитика данных и ИИ | |||

| Услуги | Интеграция и консалтинг | ||

| Управляемые услуги | |||

| По применению | Мониторинг урожайности | ||

| Применение переменных норм | |||

| Картографирование полей | |||

| Мониторинг здоровья почвы и культур | |||

| Управление орошением | |||

| Разведка культур | |||

| Автоматизация сбора урожая и логистика | |||

| Другие применения | |||

| По размеру ферм | Малые фермы (менее 100 га) | ||

| Средние фермы (100-1000 га) | |||

| Крупные фермы (более 1000 га) | |||

| По географии | Северная Америка | США | |

| Канада | |||

| Мексика | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная Южная Америка | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Испания | |||

| Италия | |||

| Нидерланды | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Австралия | |||

| Южная Корея | |||

| Остальной Азиатско-Тихоокеанский регион | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| ОАЭ | |||

| Турция | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Нигерия | |||

| Кения | |||

| Остальная Африка | |||

Ключевые вопросы, на которые отвечает отчет

Какова текущая стоимость рынка программного обеспечения точного земледелия?

Рынок программного обеспечения точного земледелия составляет 14,77 млрд долларов США в 2025 году.

Как быстро ожидается рост рынка программного обеспечения точного земледелия?

Прогнозируется расширение со среднегодовым темпом роста 12,70%, достигнув 26,86 млрд долларов США к 2030 году.

Какой регион растет быстрее всего в принятии программного обеспечения точного земледелия?

Азиатско-Тихоокеанский регион показывает наивысший рост со среднегодовым темпом роста 14,22% в течение 2025-2030.

Какой технологический сегмент ускоряется больше всего?

Технология переменных норм лидирует в росте со среднегодовым темпом роста 13,90%, поскольку фермеры стремятся к оптимизации входов.

Как программы углеродных кредитов влияют на принятие программного обеспечения точного земледелия?

Государственные схемы платят производителям за проверяемые сокращения входов, делая инструменты переменных норм более прибыльными и ускоряя принятие.

Почему спутниковые IoT-связи важны для программного обеспечения точного земледелия?

Они соединяют 77% пахотных земель, лишенных сотового покрытия, обеспечивая непрерывные потоки данных для автономной техники и аналитики.

Последнее обновление страницы: