Анализ рынка оборудования для обеспечения качества электроэнергии

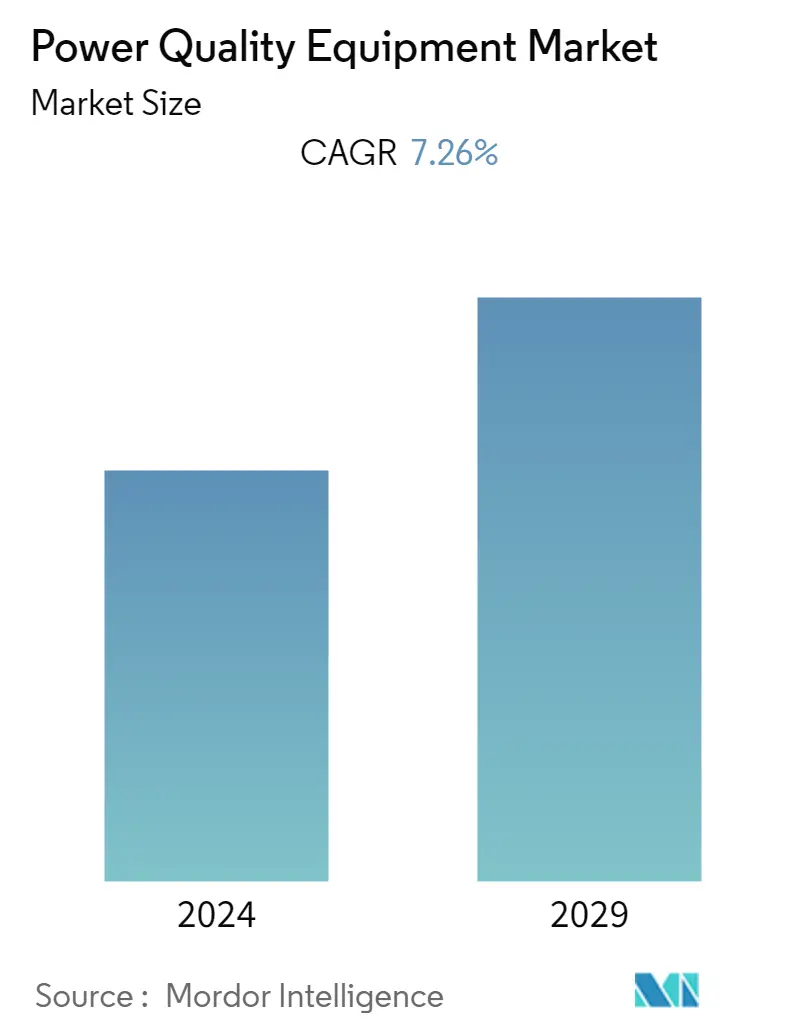

Рынок оборудования для обеспечения качества электроэнергии оценивался в 13,68 млрд долларов США в 2020 году, и ожидается, что к 2027 году он достигнет 22,02 млрд долларов США, при этом среднегодовой темп роста составит 7,26% в течение прогнозируемого периода 2022-2027 годов. Несмотря на пандемию COVID-19, на рынке не произошло существенного снижения спроса на оборудование для обеспечения качества электроэнергии, что, вероятно, было связано с продолжающимся ростом интеграции возобновляемых источников энергии, а также передачи и распределения. Такие факторы, как растущий спрос на качественную электроэнергию в промышленном и производственном секторах и развитие инфраструктуры интеллектуальных сетей, вероятно, будут способствовать росту рынка оборудования для обеспечения качества электроэнергии в течение прогнозируемого периода. Однако ожидается, что высокая стоимость оборудования для обеспечения качества электроэнергии будет сдерживать рынок оборудования для обеспечения качества электроэнергии в течение прогнозируемого периода.

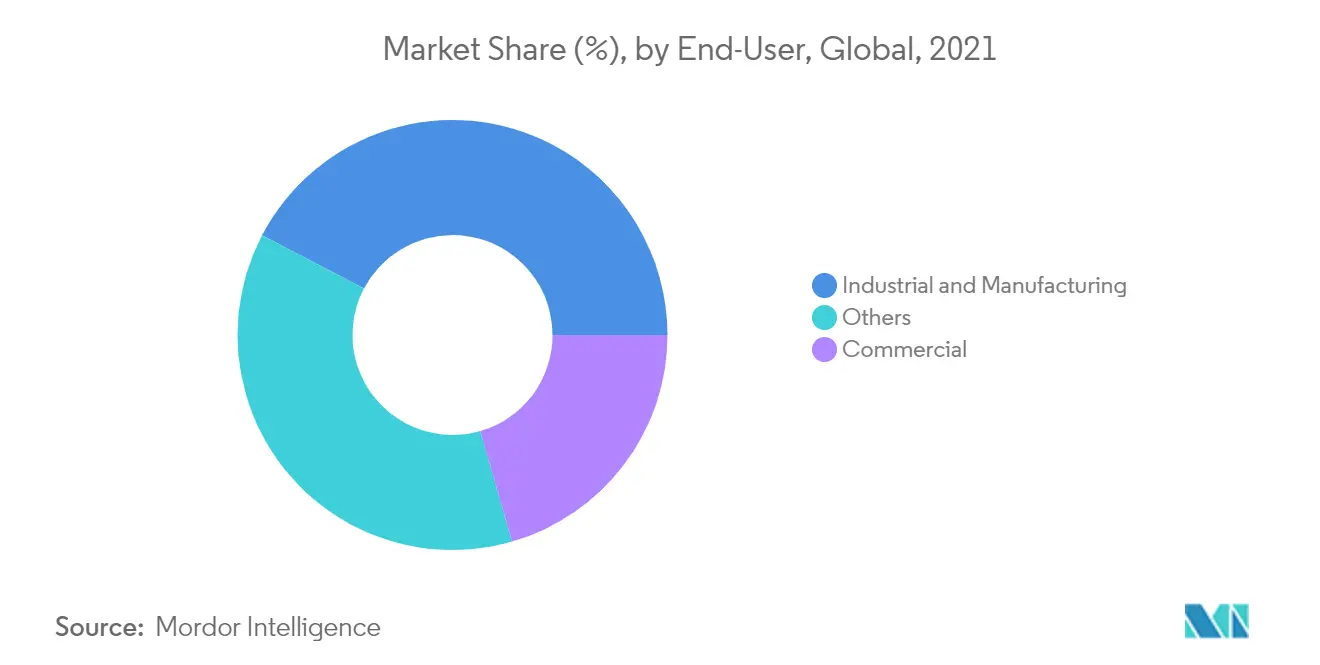

- Ожидается, что в течение прогнозируемого периода промышленный и производственный сегмент будет занимать наибольшую долю рынка оборудования для обеспечения качества электроэнергии по конечным потребителям.

- Интеграция переменных возобновляемых источников энергии в электросети и широкое использование нелинейного оборудования открывают в ближайшем будущем большие возможности для бизнеса для поставщиков оборудования для обеспечения качества электроэнергии, работающих по всему миру.

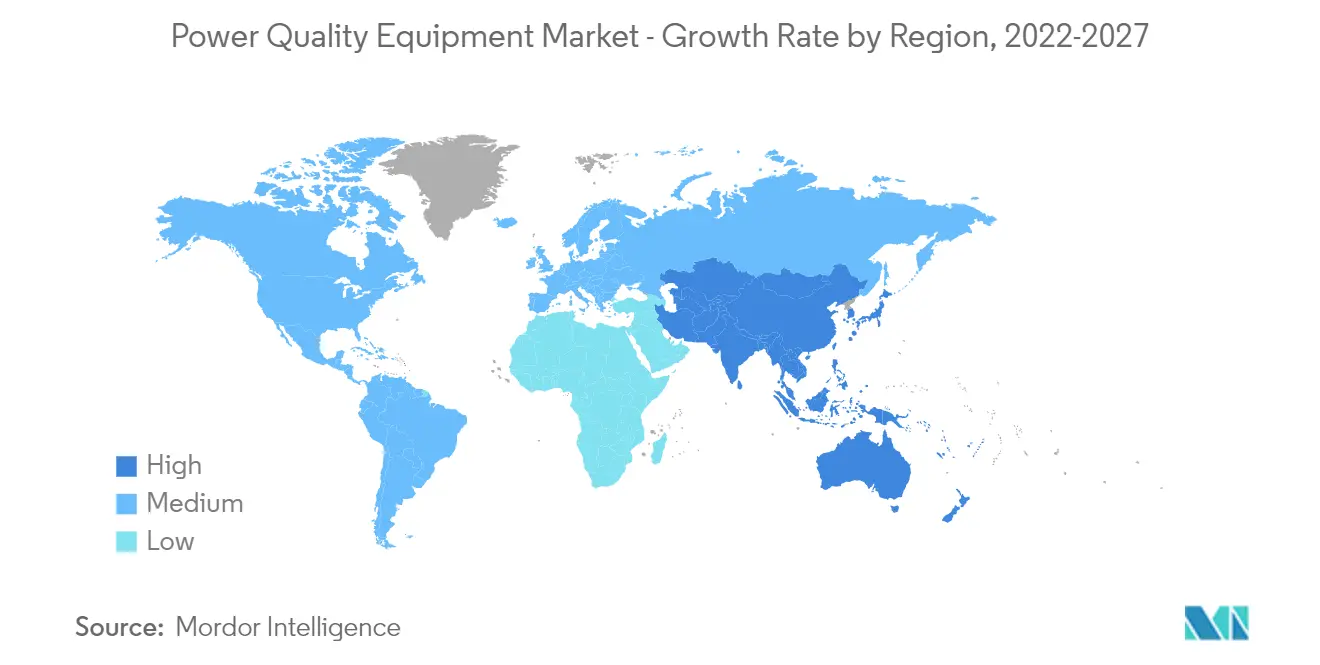

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на общем рынке оборудования для обеспечения качества электроэнергии благодаря быстро растущей промышленности, более широкому использованию возобновляемых источников энергии и частым отключениям электроэнергии в неразвитых странах.

Тенденции рынка оборудования для обеспечения качества электроэнергии

Промышленно-производственный сегмент будет доминировать на рынке

- Промышленный и производственный сегмент занимал основную долю на рынке оборудования для обеспечения качества электроэнергии в 2020 году и, по прогнозам, будет доминировать на рынке в течение прогнозируемого периода. Более того, ожидается, что растущие варианты использования Индустрии 4.0 в различном промышленном оборудовании будут способствовать дальнейшему росту рынка.

- На промышленный сектор, который включает горнодобывающую промышленность, обрабатывающую промышленность, сельское хозяйство и строительство, приходится значительная доля потребления энергии в любом секторе конечного потребления. Ожидается, что растущий спрос на непрерывное и надежное электроснабжение со стороны этих отраслей, особенно со стороны производственных предприятий, приведет к росту потребности в оборудовании для обеспечения качества электроэнергии.

- Различные правительственные органы, в том числе из таких стран, как Китай и Индия, сформулировали несколько мер поддержки для дальнейшего развития своего промышленного и производственного сектора, что, вероятно, еще больше увеличит спрос на оборудование для обеспечения качества электроэнергии. Например, в Индии правительство представило такие инициативы, как Сделай в Индии и Инвестиции, связанные с производством, чтобы способствовать росту обрабатывающей промышленности в стране.

- Ожидается, что растущие инвестиции в промышленный и производственный сектор и рост спроса на бесперебойное электроснабжение машин, используемых в промышленном и производственном секторе, будут стимулировать рынок оборудования для обеспечения качества электроэнергии во всем мире.

- Кроме того, в последние годы в пищевой промышленности и производстве напитков наблюдается значительный рост. Рост урбанизированного населения, растущие проблемы со здоровьем и правительственные схемы во всем мире привели к увеличению спроса на упакованные продукты питания и переработанные молочные продукты. Например, в 2020 году правительство Индии санкционировало более 134 проектов пищевой промышленности в разных штатах. Из них в разных штатах было 8 обратных и прямых связей, 21 агроперерабатывающий кластер, 47 холодовых цепей, 43 предприятия по переработке пищевых продуктов, 3 операции Зеленые и 12 лабораторий по тестированию пищевых продуктов. Более того, это, вероятно, создаст дополнительные мощности по переработке и консервированию сельскохозяйственной продукции в объеме 38,3 млн тонн в год.

- Таким образом, в силу вышеизложенного ожидается, что промышленно-производственный сегмент будет доминировать на рынке оборудования для обеспечения качества электроэнергии в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион является развивающимся регионом, с частыми отключениями электроэнергии и нестабильным электроснабжением во многих странах региона, таких как Малайзия, Камбоджа и Филиппины, среди других. Основными конечными потребителями оборудования для обеспечения качества электроэнергии в регионе являются быстрорастущий промышленный и производственный сектор региона, телекоммуникационный сектор и коммерческий сектор.

- В Азиатско-Тихоокеанском регионе производственный сектор вносит один из основных вкладов в экономику различных стран, при этом Китай вносит крупнейший вклад в мировое производство обрабатывающей промышленности. Япония, Индия, Южная Корея и Индонезия также являются одними из основных стран-доноров из Азиатско-Тихоокеанского региона, тогда как ожидается, что такие страны, как Вьетнам, Малайзия и Сингапур, также увеличат свою долю в течение прогнозируемого периода.

- Многие страны этого региона, такие как Индия и Южная Корея, стимулируют обрабатывающую промышленность различными инициативами. В Индии схемы Make In India и Production Linked Incentive (PLI) дали обрабатывающей промышленности существенный импульс в различных вертикалях, и, по данным India Brand Equity Foundation, к 2025 году производственный сектор Индии имеет потенциал достичь уровня долларов США. 1 триллион.

- Аналогичным образом, в 2021 году Южная Корея объявила о своих планах инвестировать 451 миллиард долларов США исключительно во внутреннее производство полупроводников в течение следующего десятилетия, что будет обеспечено за счет налоговых льгот, пакетов государственной поддержки и корпоративных инвестиционных обязательств.

- Вьетнам в сентябре 2020 года издал резолюцию № 23-NQ/TW о новой национальной промышленной политике, в которой изложен план страны по увеличению доли промышленного сектора в ВВП до более чем 40% к 2030 году, из которых обрабатывающая промышленность и обрабатывающая промышленность будет составлять около 30%, а исключительно обрабатывающая промышленность будет составлять около 20%.

- Ожидается, что благоприятная государственная политика и растущие инвестиции в энергетический сектор региона будут способствовать развитию оборудования для обеспечения качества электроэнергии в регионе в течение прогнозируемого периода. Кроме того, в последние годы в регионе значительно увеличился спрос на электроэнергию, чему способствуют рост населения и урбанизация, что, как ожидается, также создаст значительный спрос на оборудование для обеспечения качества электроэнергии в регионе.

Обзор отрасли оборудования для обеспечения качества электроэнергии

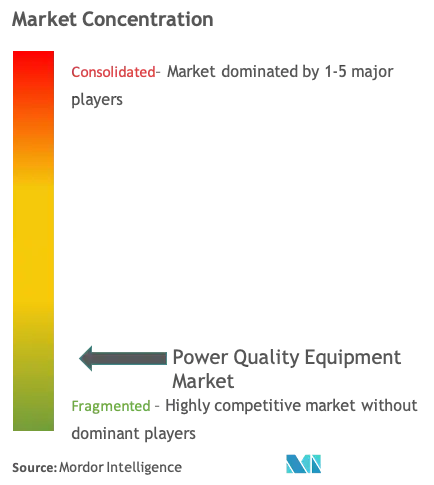

Рынок оборудования для обеспечения качества электроэнергии умеренно фрагментирован. В число ключевых игроков на этом рынке входят Hitachi ABB Power Grids Ltd, Siemens AG, EATON Corporation Plc, Emerson Electric Company и Schneider Electric SE.

Лидеры рынка оборудования для обеспечения качества электроэнергии

Siemens AG

EATON Corporation Plc

Emerson Electric Company

Schneider Electric SE

Hitachi ABB Power Grids Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка оборудования для обеспечения качества электроэнергии

- В мае 2021 года Siemens Energy получила три контракта от ESB на поставку технологии статического компенсатора (SVC Plus) для управления стабильностью сети на трех подстанциях на юго-западе Ирландии.

- В марте 2020 года группа Schaffner выпустила серию пассивных фильтров гармоник Ecosine Max. Эти фильтры гармоник обеспечивают соответствие IEEE-519 и другим международным стандартам качества электроэнергии.

Сегментация отрасли оборудования для обеспечения качества электроэнергии

Отчет о рынке оборудования для обеспечения качества электроэнергии включает в себя:.

| Источник бесперебойного питания (ИБП) |

| Гармонические фильтры |

| Статический компенсатор реактивной мощности |

| Измерители качества электроэнергии |

| Другие типы оборудования |

| Один этап |

| Трехфазный |

| Промышленность и производство |

| Коммерческий |

| Другие конечные пользователи |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Остальной мир |

| Оборудование | Источник бесперебойного питания (ИБП) |

| Гармонические фильтры | |

| Статический компенсатор реактивной мощности | |

| Измерители качества электроэнергии | |

| Другие типы оборудования | |

| Фаза | Один этап |

| Трехфазный | |

| Конечные пользователи | Промышленность и производство |

| Коммерческий | |

| Другие конечные пользователи | |

| География | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Остальной мир |

Часто задаваемые вопросы по исследованию рынка оборудования для обеспечения качества электроэнергии

Каков текущий размер рынка оборудования для обеспечения качества электроэнергии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка оборудования для обеспечения качества электроэнергии составит 7,26%.

Кто являются ключевыми игроками на рынке оборудования для обеспечения качества электроэнергии?

Siemens AG, EATON Corporation Plc, Emerson Electric Company, Schneider Electric SE, Hitachi ABB Power Grids Ltd — основные компании, работающие на рынке оборудования для обеспечения качества электроэнергии.

Какой регион на рынке оборудования для обеспечения качества электроэнергии является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке оборудования для обеспечения качества электроэнергии?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка оборудования для обеспечения качества электроэнергии.

Какие годы охватывает рынок оборудования для обеспечения качества электроэнергии?

В отчете рассматривается исторический размер рынка оборудования для обеспечения качества электроэнергии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка оборудования для обеспечения качества электроэнергии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли оборудования для обеспечения качества электроэнергии

Статистические данные о доле, размере и темпах роста доходов на рынке оборудования для обеспечения качества электроэнергии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ оборудования для обеспечения качества электроэнергии включает прогноз рынка на период до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.