Анализ рынка ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе

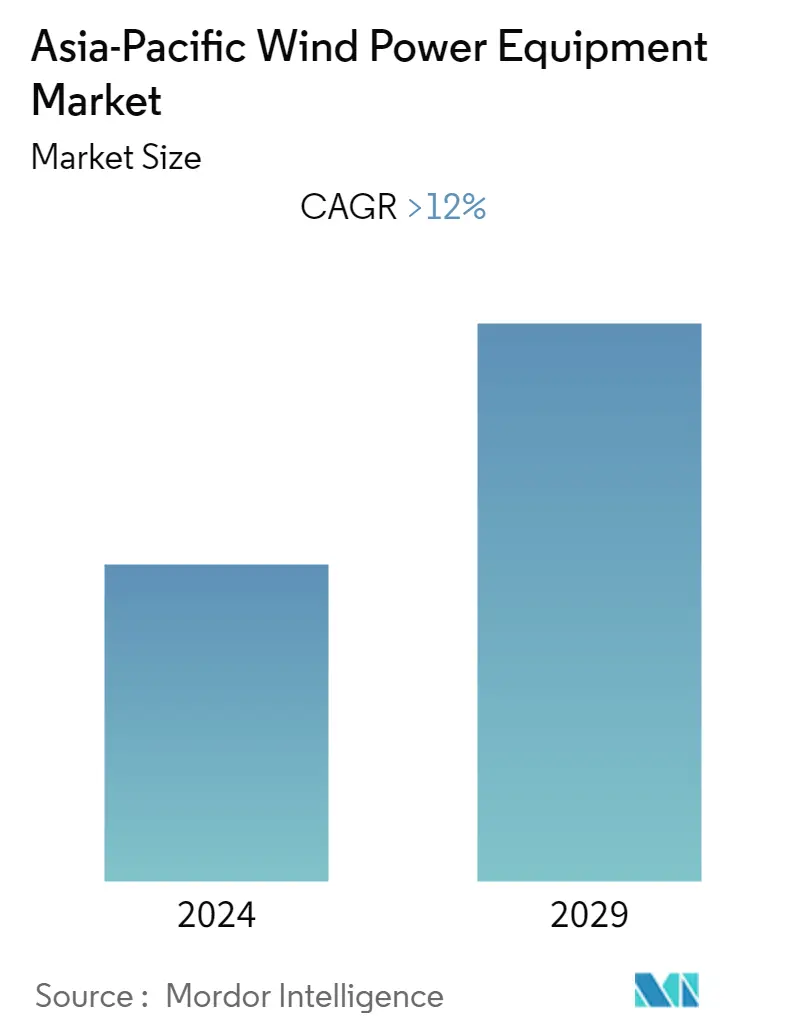

Ожидается, что в течение периода прогноза среднегодовой темп роста рынка ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе составит более 12%.

Пандемия COVID-19 незначительно повлияла на рынок, но с тех пор он восстановился и, как ожидается, будет стабильно расти в течение прогнозируемого периода.

- В долгосрочной перспективе растущие инвестиции в ветряные электростанции и снижение стоимости ветровой энергии, вероятно, будут стимулировать рынок ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе в течение прогнозируемого периода.

- С другой стороны, ожидается, что в течение прогнозируемого периода рынок замедлится, поскольку все больше людей используют возобновляемые источники энергии, такие как солнечная энергия.

- Тем не менее, ожидается, что разработка и коммерциализация плавучих морских ветроэнергетических технологий станет большим шансом для рынка после прогнозируемого периода.

- Ожидается, что Китай станет крупнейшим рынком ветроэнергетического оборудования в регионе, поскольку в эту отрасль вкладывается больше денег, и он имеет наибольшую установленную мощность ветроэнергетических установок в регионе.

Тенденции рынка ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе

Береговой сегмент будет доминировать на рынке

- \п

- Береговая энергия ветра вырабатывается турбинами, которые находятся на суше и получают энергию от ветра. Азиатско-Тихоокеанский регион в основном состоит из береговых ветряных электростанций из-за их более низкой стоимости, редкости земли и высокоскоростных ветров, которые можно встретить в таких регионах, как южная Индия. \п

- Изменяя способ строительства ветряных турбин, на рынок выводятся новые типы береговых турбин, которые делают ветроэнергетику более эффективной. Кроме того, размер и высота ветряных турбин постоянно увеличиваются, что снижает затраты на установку и приведенную стоимость электроэнергии и способствует росту рынка. \п

- Например, в апреле 2022 года Vestas выпустила V172 мощностью 7,2 МВт, которая на тот момент была крупнейшей в мире наземной ветряной турбиной. Он был создан для низких и средних скоростей ветра в широком диапазоне мест. Лопасти турбины цельные и имеют длину 84 метра. В дополнение к турбине была спущена на воду береговая ветряная башня с высотой ступицы 199 метров. \п

- Кроме того, сектор ветроэнергетики стабильно растет во всем регионе, поскольку правительство поставило перед собой высокие цели и облегчило ведение бизнеса. Например, в своем последнем пятилетнем плане (который рассчитан на 2021–2026 годы) Китай хочет увеличить количество установленной ветровой и солнечной энергии до 1200 ГВт. Индия также поставила цель ввести 500 ГВт возобновляемой энергии. к 2030 году. Ожидается, что это даст рынку большой импульс в течение прогнозируемого периода. \п

- Например, в сентябре 2022 года GE Renewable Energy подписала контракт с Continuum Green Energy, индийской компанией, занимающейся возобновляемыми источниками энергии, на поставку ветряных турбин для портфеля проектов компании мощностью 218,7 МВт по всей Индии. Этот контракт предусматривает поставку 81 из 2700–132 Береговые ветряные турбины будут отправлены на проекты в штатах Тамилнад и Мадхья-Прадеш и установлены там. \п

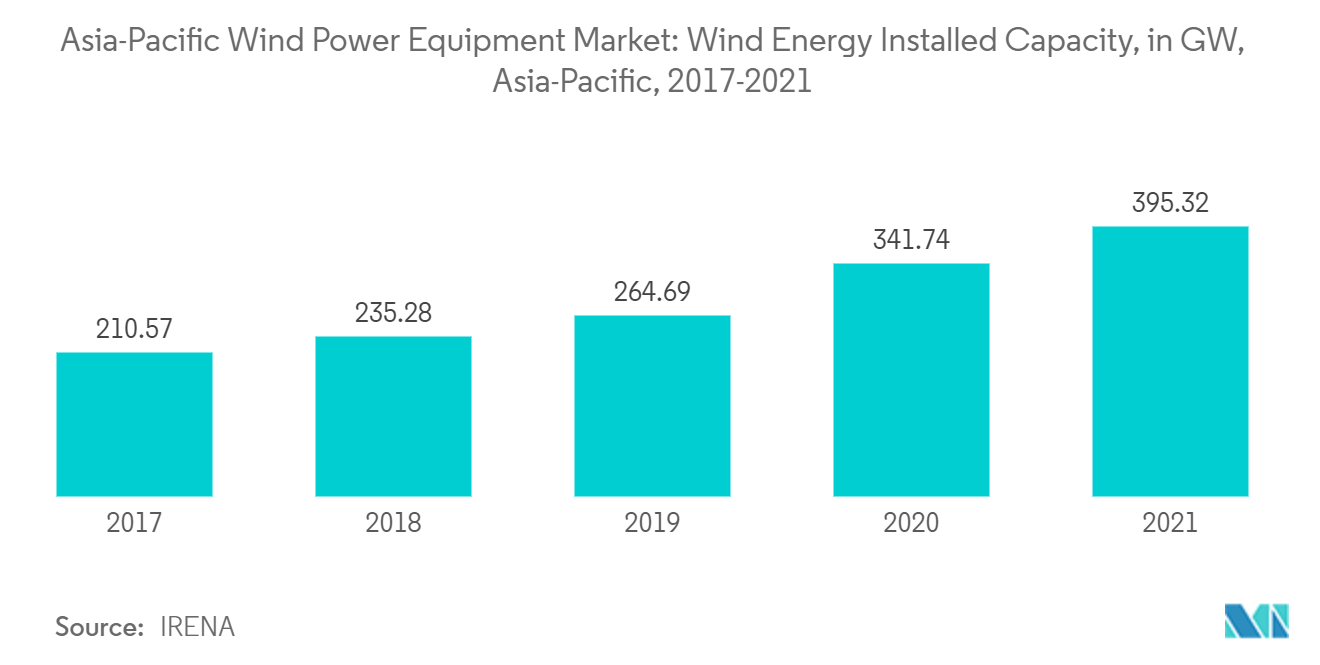

- Азиатско-Тихоокеанский регион является движущей силой роста мировой ветроэнергетики в 2021 году на этот регион придется почти 50% новых наземных и 84% новых морских ветроэнергетических мощностей. Установленная ветровая мощность увеличилась в Азиатско-Тихоокеанском регионе. почти на 16%, с 341,74 ГВт в 2020 году до 395,31 ГВт в 2021 году. Ожидается, что установленная мощность продолжит увеличиваться в прогнозируемый период за счет дальнейших инвестиций в сектор. \п

- Таким образом, ожидается, что рынок наземной ветроэнергетики значительно вырастет в течение следующих нескольких лет, поскольку в эту сферу будет вкладываться больше денег и разрабатываться новые технологии. \п

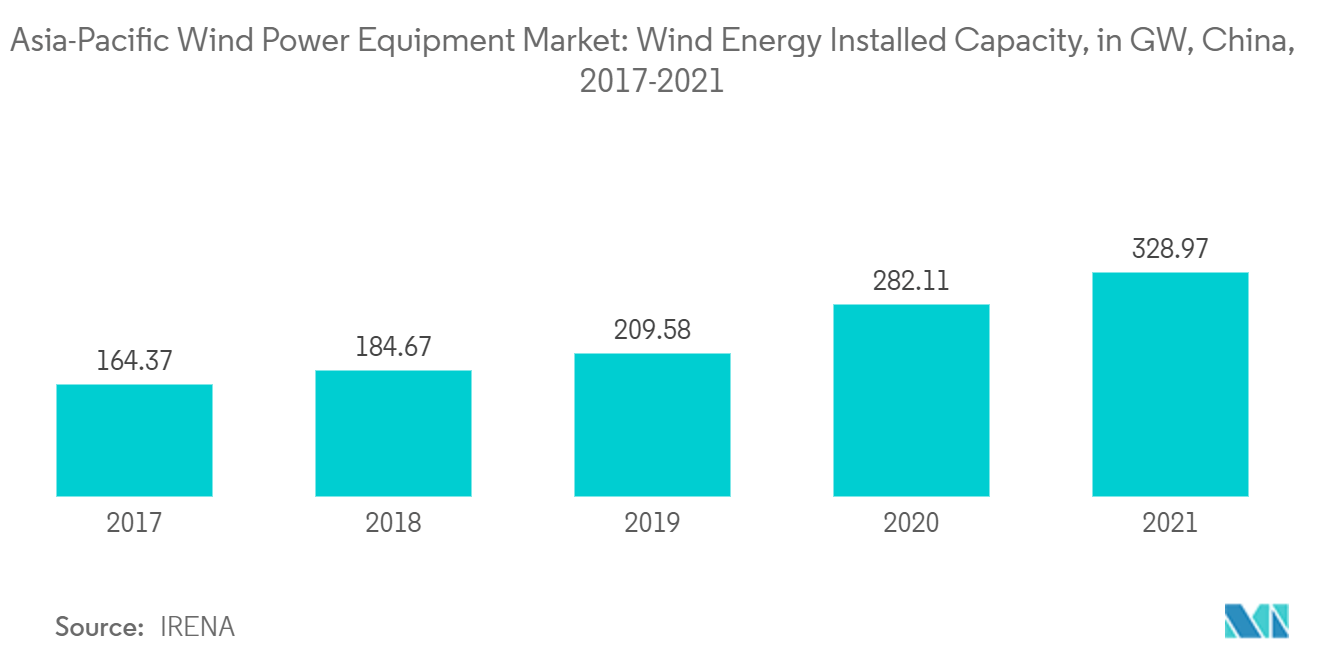

Китай будет доминировать на рынке

- Установленная мощность ветроэнергетики в стране увеличилась на 16,6%, с 282 113 мегаватт в 2020 году до 328 973 мегаватт в 2021 году. В стране реализуются новые ветроэнергетические проекты, что, как ожидается, будет способствовать развитию рынка ветроэнергетического оборудования.

- Морская ветроэнергетика Китая в основном создается китайскими компаниями, так как иностранных компаний там работает не так много. Заказы на установку турбины получили такие крупные корпорации, как General Electric Company и Siemens Gamesa Renewable Energy SA. Однако китайские компании продолжают доминировать на рынке.

- По данным Китайского энергетического портала, общая установленная ветровая мощность Китая выросла в среднем на 15,71% в течение 2014-2021 годов. В рамках 14-го пятилетнего плана (2021–2025 гг.) страна планирует к 2025 году обеспечить 33% национального энергопотребления, при этом доля возобновляемых источников энергии, не связанных с гидроэнергетикой, составит 18%. К 2030 году страна желает производить 3300 ТВтч возобновляемой энергии. Ожидается, что в результате значительных масштабных инвестиций и технологических достижений Китай будет доминировать на рынке ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе.

- Кроме того, по данным GWEC, в 2021 году Китай подключил к энергосистеме почти 47,57 ГВт новых ветроэнергетических мощностей. В эпоху сетевого паритета новые морские ветроэнергетические мощности выросли почти на 540% в годовом исчислении. Несмотря на сокращение прироста мощности наземной ветроэнергетики в 2021 году, GWEC прогнозирует, что в течение прогнозируемого периода объемы прироста наземных ветроэнергетических мощностей в Китае будут продолжать расти.

- В своем 14-м пятилетнем плане, принятом в 2021 году, Китай представил концепцию баз чистой энергии. Это большие территории, предназначенные для одновременного строительства нескольких ветровых и солнечных парков мощностью в ГВт, подключенных к центрам спроса посредством мощных линий электропередачи на большие расстояния.

- Большинство этих баз чистой энергии сосредоточено в малонаселенных западных провинциях. В Китае почти 2,6 миллиона квадратных километров опустыненной земли, что составляет примерно 25% территории страны. Здесь также есть огромные участки земли, превращенные в пустоши из-за добычи угля и другой промышленной деятельности. Китайское правительство стремится создать в этих регионах с низкой плотностью населения массивные базы экологически чистой энергии, чтобы обеспечить энергией густонаселенные восточные прибрежные районы.

- Крупномасштабные цели и внедрение возобновляемых источников энергии, вероятно, станут важным драйвером китайского рынка ветрового оборудования в течение следующих нескольких лет.

Обзор отрасли ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе

Рынок ветроэнергетического оборудования Азиатско-Тихоокеанского региона фрагментирован. Некоторые из ключевых игроков на этом рынке (в произвольном порядке) включают Envision Group, Xinjiang Goldwind Science Technology Co., Ltd., Sany Heavy Industry Co., Ltd., General Electric Company и Siemens Gamesa Renewable Energy SA, среди другие.

Лидеры рынка ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе

Envision Group

Xinjiang Goldwind Science & Technology Co., Ltd.,

Sany Heavy Industry Co., Ltd.

Siemens Gamesa Renewable Energy S.A.

General Electric Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе

- Ноябрь 2022 г. В рамках партнерства с TagEnergy компания Vestas Energy объявила, что предоставит услуги EPC для ветряной электростанции Golden Plains, проекта мощностью 756 МВт, расположенного в Виктории, Австралия, который будет включать ветряные турбины EnVentus мощностью 122 V162-6,2 МВт.

- Апрель 2022 г. Envision Energy объявила о получении заказа на ветряную турбину мощностью 2000 МВт в Индии. Компания поставит для этих проектов 596 ветряных турбин EN156/3.3, все из которых будут произведены на заводе Envision в Индии и поставлены к концу 2023 года.

Сегментация отрасли ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе

Ветроэнергетическое оборудование состоит из ветряной турбины, башни, бетонного фундамента для башни и кабельных соединений от турбины до аппаратной.

Рынок ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе разделен в зависимости от того, где это оборудование используется, что это за оборудование и где оно используется. По месту развертывания рынок сегментирован на оффшорный и оншорный. По типу оборудования рынок сегментирован на роторно-лопастное, башенное, генераторное, редукторное и другие типы оборудования. В отчете также рассматриваются размер рынка и прогнозы рынка ветроэнергетического оборудования в основных странах региона. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млрд долларов США).

| Береговой |

| Оффшор |

| Ротор/Лезвие |

| Башня |

| Генератор |

| Коробка передач |

| Другие типы оборудования |

| Китай |

| Индия |

| Япония |

| Австралия |

| Остальная часть Азиатско-Тихоокеанского региона |

| Расположение | Береговой |

| Оффшор | |

| Тип оборудования | Ротор/Лезвие |

| Башня | |

| Генератор | |

| Коробка передач | |

| Другие типы оборудования | |

| География | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона |

Часто задаваемые вопросы по исследованию рынка ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе

Каков текущий размер рынка ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на Азиатско-Тихоокеанском рынке ветроэнергетического оборудования среднегодовой темп роста составит более 12%.

Кто являются ключевыми игроками на рынке ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе?

Envision Group, Xinjiang Goldwind Science & Technology Co., Ltd.,, Sany Heavy Industry Co., Ltd., Siemens Gamesa Renewable Energy S.A., General Electric Company — крупнейшие компании, работающие на рынке ветроэнергетического оборудования Азиатско-Тихоокеанского региона.

Какие годы охватывает этот рынок ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе?

В отчете рассматривается исторический размер рынка ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе на следующие годы 2024, 2025, 2026, 2027 годы. , 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе

Статистические данные о доле, размере и темпах роста доходов на рынке ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ ветроэнергетического оборудования в Азиатско-Тихоокеанском регионе включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.