Анализ рынка полиарилсульфона

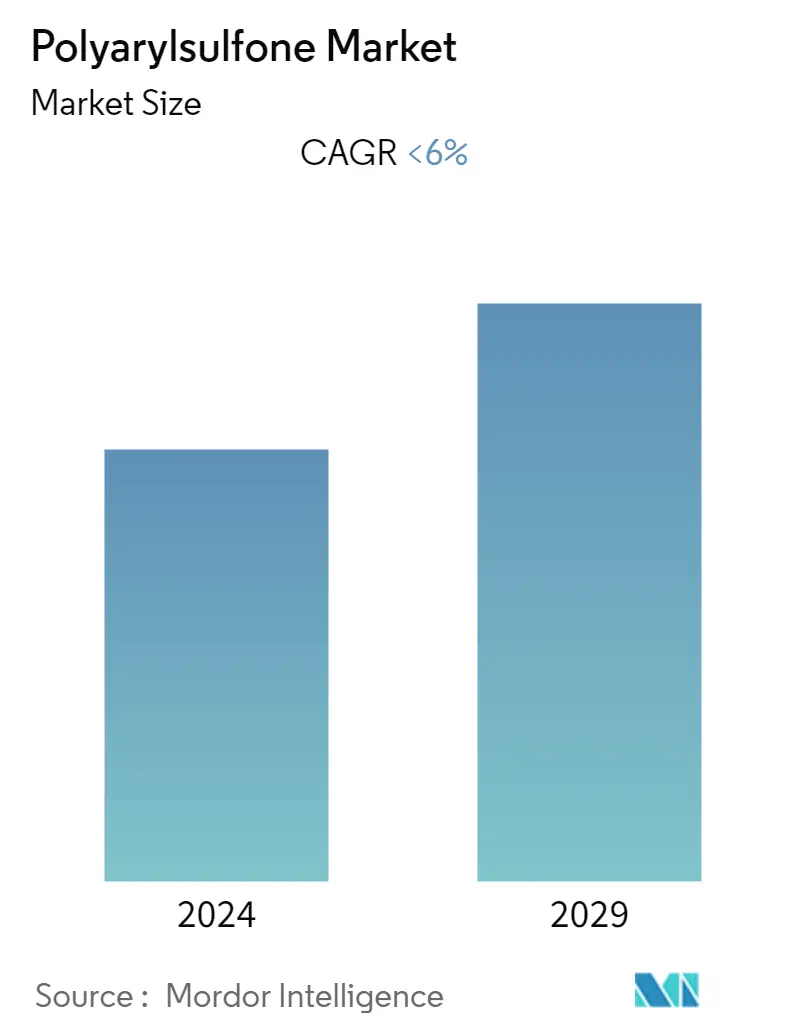

Рынок полиарилсульфона в настоящее время оценивается в 2 251 миллион долларов США и, как ожидается, достигнет 3 027 миллионов долларов США в течение прогнозируемого периода, при этом среднегодовой темп роста составит около 6% в течение прогнозируемого периода.

Из-за вспышки COVID-19 общенациональные карантины по всему миру, сбои в производственной деятельности и цепочках поставок, а также остановки производства негативно повлияли на рынок в 2020 году. Однако в 2021 году условия начали восстанавливаться, восстанавливая траекторию роста рынка.

- Основным фактором, стимулирующим изучаемый рынок, является растущий спрос на полиарилсульфон со стороны автомобильной промышленности.

- С другой стороны, строгие правила об опасном характере сырья и неблагоприятные условия из-за вспышки COVID-19 препятствуют росту рынка.

- Прогнозируется, что растущий спрос на полиарилсульфон в качестве мембраны для водоочистных сооружений откроет различные возможности для роста рынка в течение прогнозируемого периода.

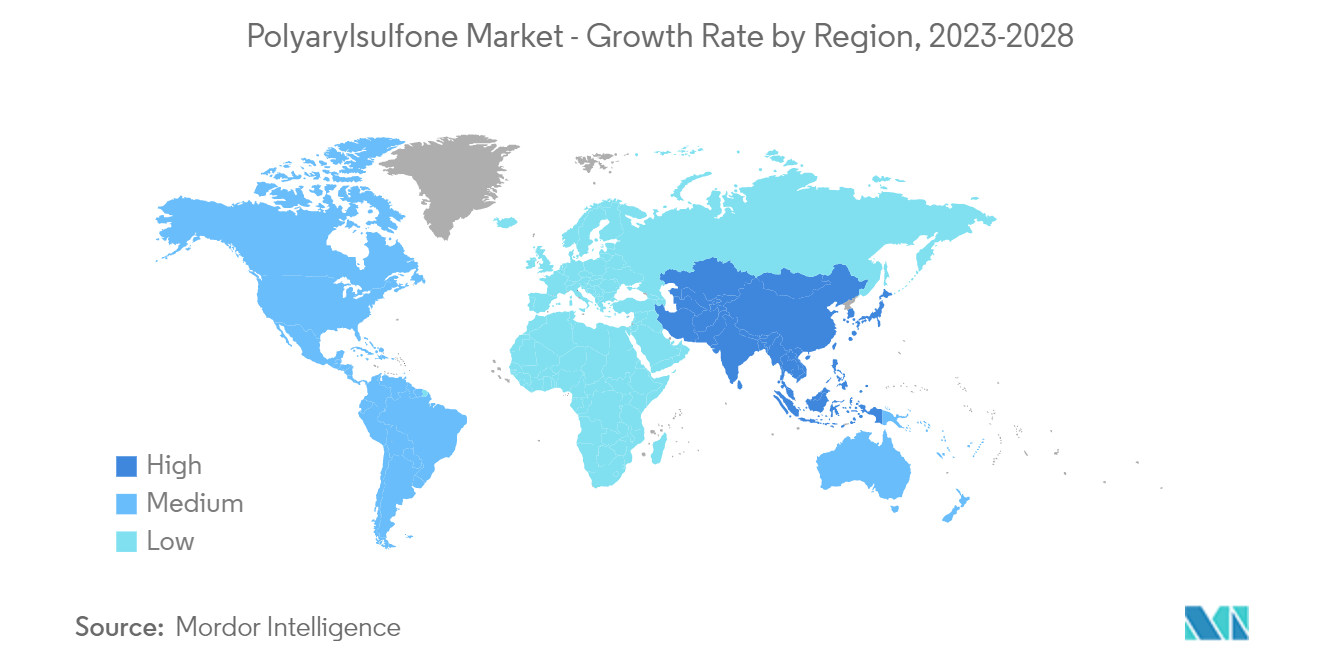

- Азиатско-Тихоокеанский регион представляет собой крупнейший рынок и, как ожидается, станет самым быстрорастущим рынком в течение прогнозируемого периода благодаря увеличению потребления в таких странах, как Китай, Индия, Япония и Южная Корея.

Тенденции рынка полиарилсульфона

Растущий спрос на полиарилсульфон со стороны автомобильной промышленности

- Полиарилсульфон имеет широкий спектр применения в автомобильной промышленности. Полиэфирсульфон (PESU), например, используется в контурах охлаждающей воды и масла в электрооборудовании автомобилей (корпуса и разъемы) и трансмиссиях. Полиарилсульфон может использоваться в диапазоне температур от -100 до +200°С.

- Благодаря огромному росту населения, росту доходов на душу населения и экономическому развитию в таких странах, как Китай, Индия и другие страны АСЕАН, эти факторы будут существенно стимулировать автомобильную промышленность в Азиатско-Тихоокеанском регионе.

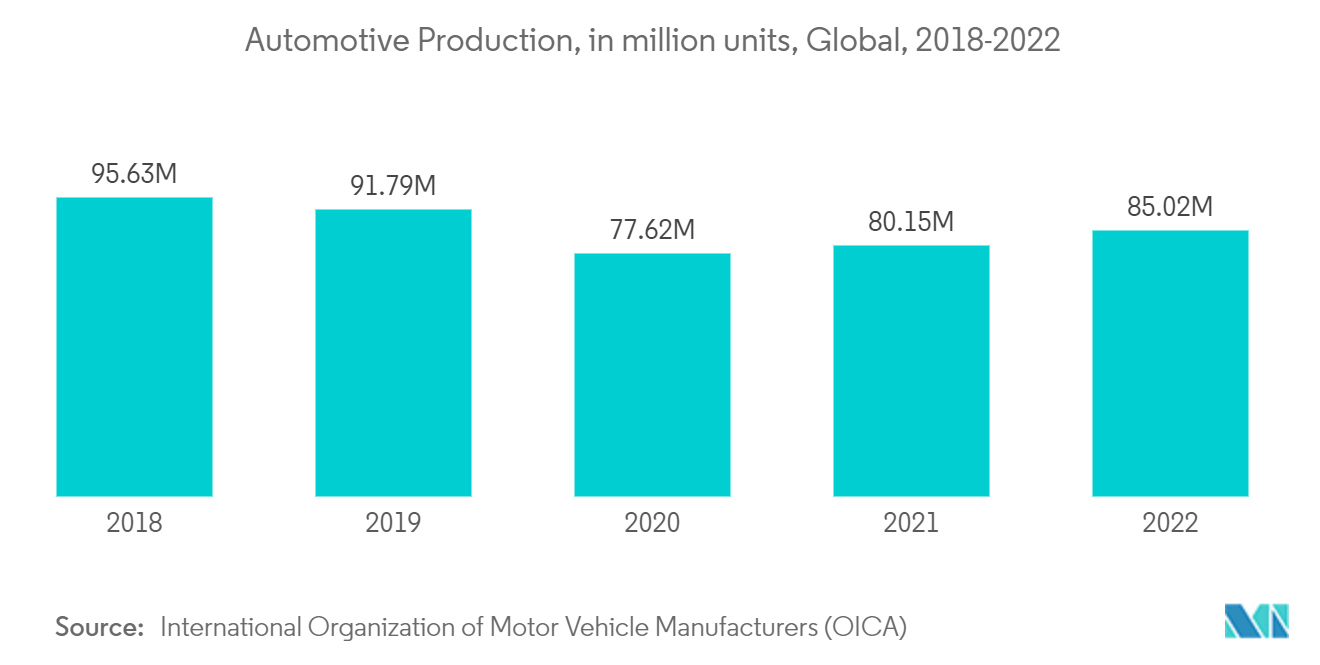

- По данным Международной организации автомобильных конструкторов (OICA), в 2022 году во всем мире было произведено около 85,01 миллиона автомобилей, что свидетельствует о темпах роста 5,99% по сравнению с 80,205 миллионами автомобилей в 2021 году. Это указывает на рост спроса на прокладки из автомобильная промышленность. В 2022 году во всем мире было произведено около 60 миллионов легковых автомобилей, что почти на 7,35% больше, чем в 2021 году.

- Развивающиеся страны, такие как Китай, Индия, Япония и Южная Корея, усердно работают над укреплением производственной базы и развитием эффективных цепочек поставок для повышения прибыльности. По данным Китайской ассоциации автопроизводителей (CAAM), в Китае находится крупнейшая в мире производственная база автомобилей общий объем производства автомобилей в 2022 году составит 27 миллионов единиц, что на 3,4% больше по сравнению с 26 миллионами единиц, произведенными в прошлом году.

- В Северной Америке, по данным OICA, производство автомобилей в 2022 году составило 14 798 146 единиц, что на 9,88% больше, чем в 2021 году, когда было зарегистрировано 13 467 065 единиц. Кроме того, в Северной Америке продажи электромобилей в 2022 году составили 1108 тысяч штук по сравнению с 748 тысячами продаж в 2021 году.

- В Европе Германия является одним из ключевых производителей транспортных средств. Автомобильная промышленность Германии является крупным акционером всего автомобильного производства в европейском регионе. В стране расположены крупные автомобильные бренды, в том числе Volkswagen, Mercedes-Benz, Audi, BMW, Porsche и т. д. Кроме того, по данным Международной организации автомобилестроителей (OICA), в 2022 году в стране было произведено 3 677 820 автомобилей, что увеличилось. на 11% по сравнению с 3 308 692 автомобилями за тот же период 2021 года. Тем самым это свидетельствует о повышении спроса на промышленные газы со стороны автомобильной промышленности.

- Следовательно, благодаря вышеупомянутым факторам, применение полиарилсульфона в автомобильной промышленности, вероятно, будет доминировать в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке полиарилсульфона в течение прогнозируемого периода. Ожидается, что растущий спрос на полиарилсульфон со стороны автомобильной и авиационной промышленности в развивающихся странах, таких как Китай, Япония и Индия, будет стимулировать спрос на полиарилсульфон в этом регионе.

- Крупнейший производитель полиарилсульфона присутствует в Азиатско-Тихоокеанском регионе. В число ведущих компаний по производству полиарилсульфона входят, среди прочего, BASF SE, Solvay, SABIC, Mitsubishi Chemical Advanced Materials и Sumitomo Chemical Company.

- По данным Китайской ассоциации автопроизводителей (CAAM), Китай располагает крупнейшей автомобильной производственной базой в мире общий объем производства автомобилей в 2022 году составит 27 миллионов единиц, что на 3,4% больше по сравнению с 26 миллионами единиц, произведенными в 2022 году. Кроме того, индустрия электромобилей (EV) Китая является крупнейшей в мире на ее долю приходится 64% мирового производства электромобилей. Продажи новых электромобилей в Китае выросли на 82% в 2022 году по сравнению с 2021 годом. На долю страны в 2022 году пришлось 59% мировых продаж электромобилей, что укрепило ее позицию крупнейшего в мире рынка электромобилей.

- По данным Общества индийских автопроизводителей (SIAM), в 2022–2023 финансовом году (с апреля 2022 по март 2023 года) в Индии автомобильная промышленность страны произвела в общей сложности 25 931 867 автомобилей по сравнению с 23 040 066 единиц с апреля 2021 года по март 2022 года. Кроме того, Продажи электромобилей в Индии составляют менее 1% от общего объема продаж автомобилей. Однако через несколько лет он может вырасти более чем до 5%. На дорогах Индии более 500 тысяч электрических двухколесных транспортных средств и несколько тысяч электромобилей. Объемы отрасли колеблются, в основном в зависимости от стимулов, предлагаемых правительством. Многие игроки, такие как Hero Eco, Ather, Electrotherm, Avon, Lohia, Ampere и т. д., продолжают миссию и пытаются добиться позитивных изменений. Подобные факторы, вероятно, повысят спрос на изучаемый рынок.

- Кроме того, ожидается, что в Азиатско-Тихоокеанском регионе аэрокосмический рынок Китая, Юго-Восточной Азии и Южной Азии значительно вырастет, что еще больше поддержит спрос на изучаемый рынок. Согласно коммерческому прогнозу Boeing на 2022–2041 годы в Китае, к 2041 году будет осуществлено около 8 485 новых поставок при рыночной стоимости услуг в 545 миллиардов долларов США.

- Благодаря вышеупомянутым факторам ожидается, что рынок полиарилсульфона в Азиатско-Тихоокеанском регионе значительно вырастет в течение исследуемого периода.

Обзор отрасли полиарилсульфона

Мировой рынок полиарилсульфона частично консолидирован, и на нем доминируют лишь несколько крупных игроков. Некоторые крупные компании BASF SE, Solvay, SABIC, Mitsubishi Chemical Advanced Materials и Sumitomo Chemical Company.

Лидеры рынка полиарилсульфона

BASF SE

Solvay

SABIC

Mitsubishi Chemical Advanced Materials

Sumitomo Chemical Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка полиарилсульфона

- Последние события в отношении основных игроков рынка освещаются в полном исследовании.

Сегментация отрасли полиарилсульфона

Полиарилсульфоны представляют собой семейство высокоэффективных термопластов, которые содержат субъединицу арил-SO2-арил и известны своей прочностью и стабильностью при высоких температурах. Аморфные высокотемпературные полимеры семейства полиарилсульфонов характеризуются исключительной огнестойкостью и высокой прозрачностью. Рынок полиарилсульфона сегментирован по типу, отрасли конечного пользователя и географическому положению. Рынок сегментирован по типам на полисульфон, полиэфирсульфон, полифенилсульфон и полиэтиленимин. Отрасль конечных пользователей сегментирует рынок на автомобильную, аэрокосмическую, электронную, медицинскую, механическую и другие отрасли. В отчете также рассматриваются размер рынка и прогнозы по производству полиарилсульфона в 17 странах основных регионов. Размер рынка и прогнозы каждого сегмента основаны на выручке (в миллионах долларов США).

| Полисульфон (ПСУ) |

| Полиэфирсульфон (ПЭСУ) |

| Полифенилсульфон (ППСУ) |

| Полиэтиленимин (ПЭИ) |

| Автомобильная промышленность |

| Аэрокосмическая промышленность |

| Электроника |

| Медицинский |

| Механический |

| Другие |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Тип | Полисульфон (ПСУ) | |

| Полиэфирсульфон (ПЭСУ) | ||

| Полифенилсульфон (ППСУ) | ||

| Полиэтиленимин (ПЭИ) | ||

| Отрасль конечных пользователей | Автомобильная промышленность | |

| Аэрокосмическая промышленность | ||

| Электроника | ||

| Медицинский | ||

| Механический | ||

| Другие | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка полиарилсульфона

Каков текущий размер рынка полиарилсульфона?

Прогнозируется, что среднегодовой темп роста рынка полиарилсульфона составит менее 6% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Полиарилсульфон?

BASF SE, Solvay, SABIC, Mitsubishi Chemical Advanced Materials, Sumitomo Chemical Company – основные компании, работающие на рынке полиарилсульфона.

Какой регион на рынке Полиарилсульфон является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке Полиарилсульфон?

В 2024 году наибольшая доля рынка полиарилсульфона будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок Полиарилсульфона?

В отчете рассматривается исторический размер рынка Полиарилсульфона за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Полиарилсульфона на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о промышленности полиарилсульфона

Статистика доли, размера и темпов роста доходов на рынке полиарилсульфона в 2024 году, предоставленная Mordor Intelligence™ Industry Reports. Анализ полиарилсульфона включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.