Анализ рынка упаковки Бразилии

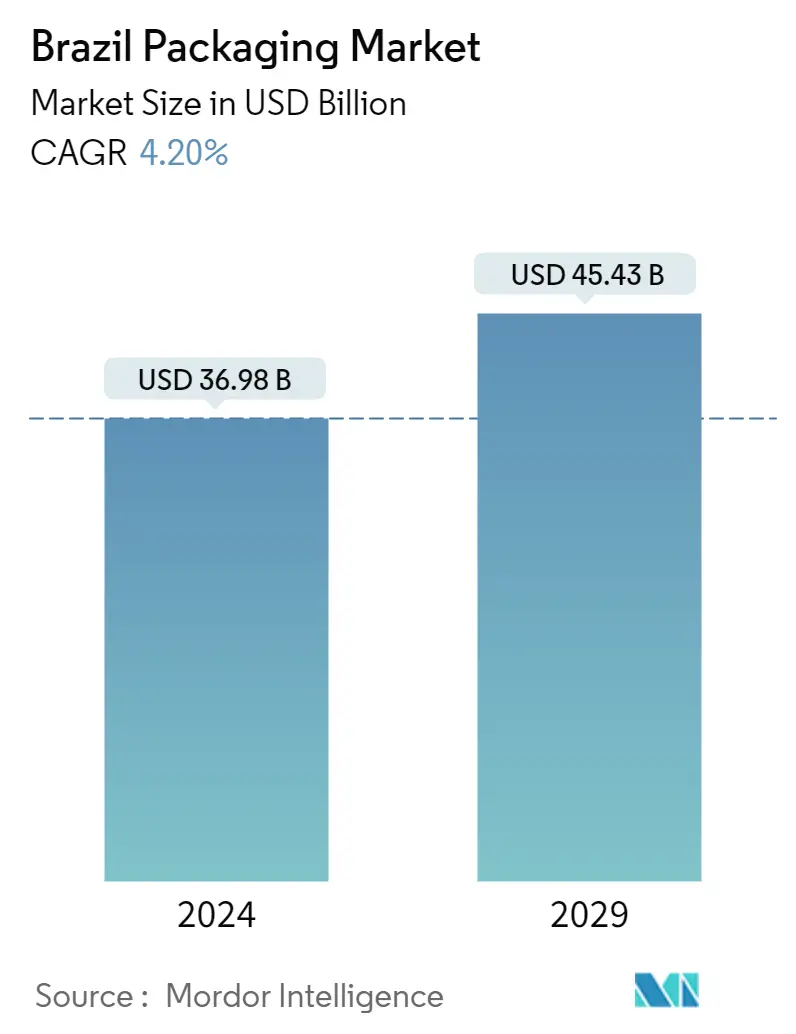

Объем бразильского рынка упаковки оценивается в 36,98 млрд долларов США в 2024 году и, как ожидается, достигнет 45,43 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 4,20% в течение прогнозируемого периода (2024-2029 гг.).

- За последние несколько лет упаковочная индустрия пережила устойчивый рост, обусловленный изменениями в выборе подложек, расширением нового рынка и динамикой собственности. Однако проблемы устойчивого развития и защиты окружающей среды становятся все более важными, а инновации в области упаковки из бумаги, металла, стекла и пластика набирают популярность на рынке. Рост потребления неперерабатываемой пластиковой упаковки привел к увеличению потребности в легко перерабатываемых и экологически чистых материалах, таких как бумага и картон, переработанный ПЭТ (rPET) и биопластики.

- Предпочтение переработанных и упакованных пищевых продуктов также стимулирует рынок упаковки из-за изменения образа жизни и экономического роста. Смещение населения в сторону городских центров является основной причиной увеличения спроса на обработанные пищевые продукты. Спрос на гибкую упаковку растет из-за ее способности увеличивать срок годности и экологичности продукции. Экологичные виды упаковки, такие как многоразовое стекло и пластик, также набирают популярность, и производители переходят на перерабатываемую упаковку, чтобы удовлетворить потребительский спрос.

- Индустрия электронной коммерции в Бразилии продемонстрировала значительный рост из-за пандемии и изменения потребительских предпочтений. Ожидается, что расширяющийся сектор розничной торговли и электронной коммерции, а также легкая доступность сырья создадут будущие возможности роста для участников рынка в Бразилии. Ожидается, что спрос на упакованные продукты питания, напитки и другие продукты увеличится, что будет способствовать дальнейшему расширению рынка в течение прогнозируемого периода.

- В упаковочной отрасли действуют строгие правила, обеспечивающие безопасность и качество упакованной продукции, а также защиту окружающей среды. Структура регулирования упаковки пищевых продуктов в Бразилии в первую очередь отражает ее обязательства перед региональными и международными торговыми партнерами, при этом Национальное агентство по надзору за здоровьем отвечает за разработку и обеспечение соблюдения правил, применимых к большинству типов упакованных пищевых продуктов.

- В целом ожидается, что резкий рост спроса на упакованную продукцию, вызванный растущей покупательной способностью, современной розничной торговлей, урбанизацией и повышением осведомленности потребителей о здоровье и гигиене, создаст значительные возможности для роста упаковочной отрасли после COVID.

Тенденции рынка упаковки Бразилии

Бумага и картон станут самым быстрорастущим сегментом

- Расширение рынка бумажной упаковки в Бразилии обусловлено, прежде всего, ее преимуществами для окружающей среды. Бумажная упаковка легкая, биоразлагаемая и пригодная для вторичной переработки, что делает ее экологически чистым вариантом. Кроме того, он предлагает гибкий и экономичный способ транспортировки, сохранения и защиты различных продуктов, что имеет решающее значение для роста упаковочной промышленности в регионе.

- Бумажно-целлюлозный сектор Бразилии является одним из наиболее успешных сельскохозяйственных экспортных секторов страны и занимает одно из первых мест в списке стран, производящих этот вид продукции. Картонные коробки могут быть изготовлены из различных материалов, таких как картон, дуплекс, белая крафт-бумага, переработанные материалы или композит. Картонная упаковка Combistyle была представлена в мае 2022 года компанией SIG совместно с одним из крупнейших производителей молока в Бразилии компанией Frimesa. Эти картонные упаковки были продемонстрированы на APAS Show 2022, крупнейшей выставке продуктов питания и напитков в Америке, которая проходила в Сан-Паулу, Бразилия.

- Рынок бумажной упаковки сегментирован по типам, включая коробки из гофрокартона, короба из картона или картона, бумажные пакеты и мешки, а также бумажные пакеты. Гофроящики прочнее обычных картонных коробок и обеспечивают надежную амортизацию товаров при транспортировке и погрузочно-разгрузочных работах. Гофрированный картон бывает разных размеров, в зависимости от его толщины и размеров.

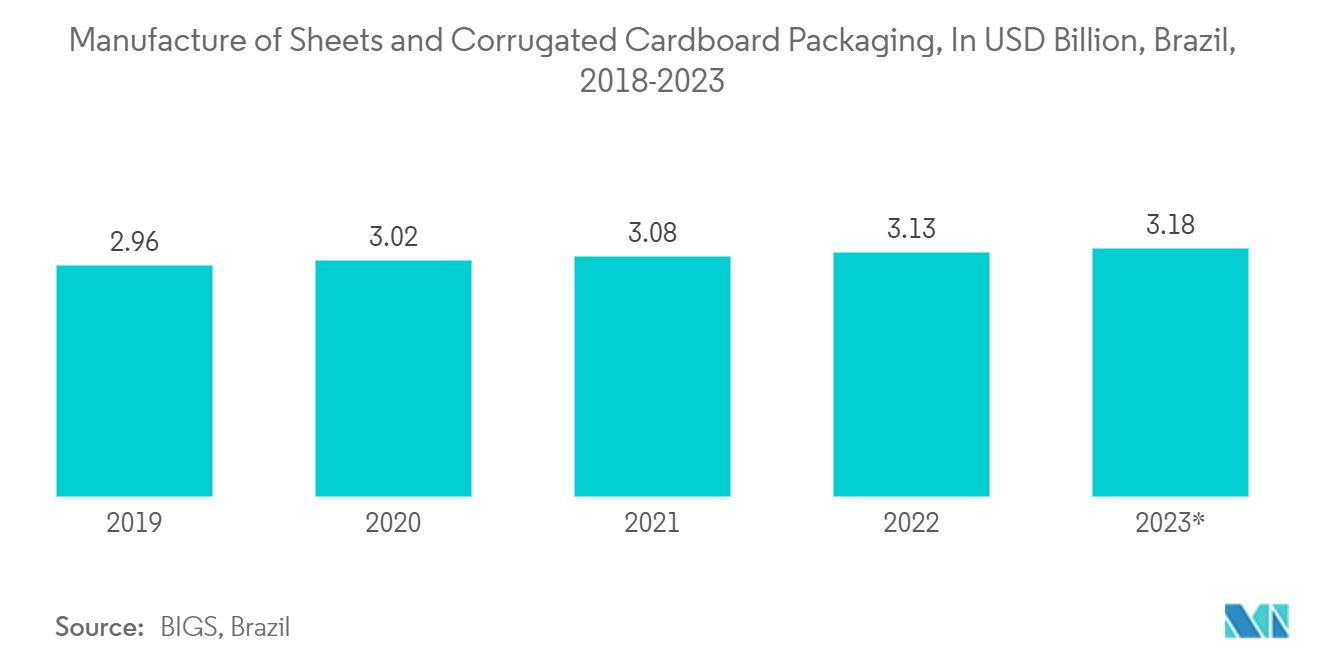

- Бразилия является одним из крупнейших рынков гофрированного картона в Южной Америке. По оценкам Бразильского института географии и статистики, ожидается, что производство листового и гофрокартонного картона в Бразилии вырастет с 2,89 млрд долларов США в 2018 году до 3,18 млрд долларов США в 2023 году.

- Еще одним фактором, способствующим росту рынка бумажной упаковки в Бразилии в течение прогнозируемого периода, является растущая популярность инновационной упаковки. По прогнозам, интеллектуальная бумажная упаковка повысит спрос на эту продукцию в Бразилии на протяжении всего прогнозируемого периода. Ожидается, что эта тенденция еще больше усилит рост рынка, подчеркнув важность устойчивой и экологически чистой упаковки.

Фармацевтика станет самой быстрорастущей отраслью

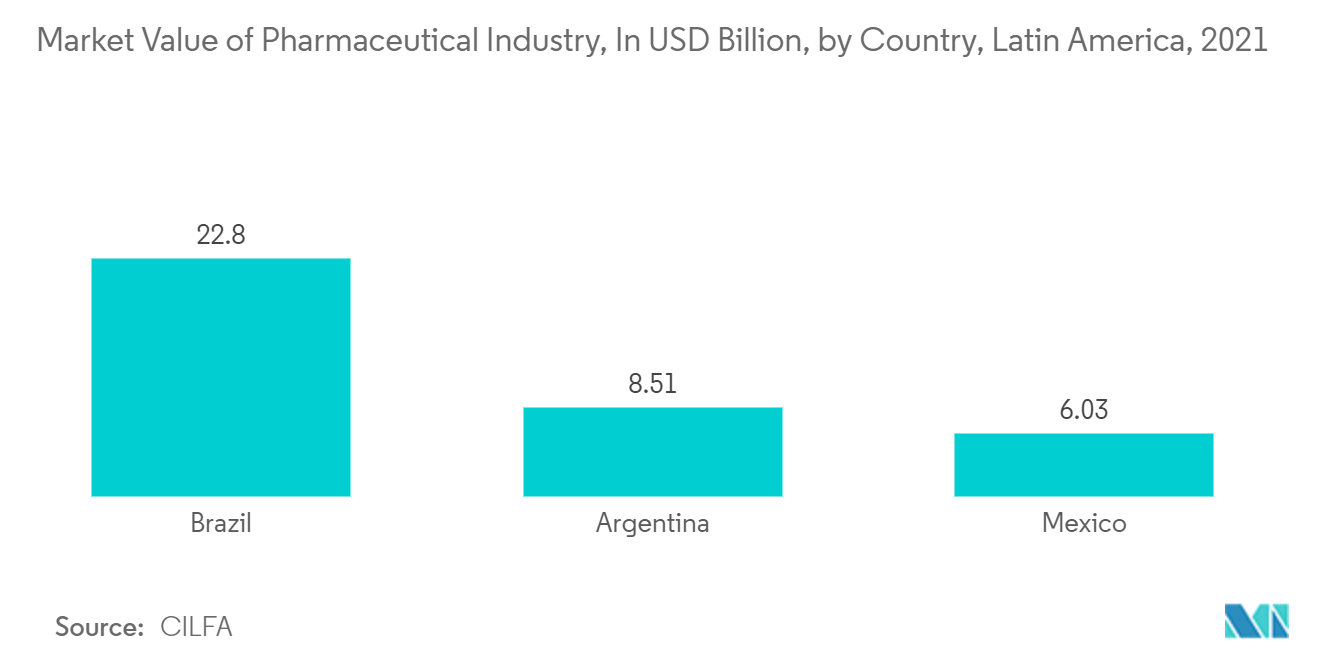

- Бразилия является одним из основных участников рынка Латинской Америки. Страна представляет собой зрелый фармацевтический рынок региона. На рынке страны появились различные инновации в продуктах, особенно в фармацевтической упаковке, благодаря крупным поставщикам по всей стране.

- Более того, Бразилия имеет самый значительный рынок здравоохранения в Латинской Америке расходы на здравоохранение составляют 9,1% ВВП. По данным Управления международной торговли, здесь насчитывается около 6642 больниц, из которых 63% являются частными. В 2021 году в стране действовало около 88 000 служб поддержки здравоохранения, 502 000 врачей и 89 000 аптек.

- Кроме того, по данным Бразильской федерации больниц; Национальная конфедерация здравоохранения (Бразилия); Министерство здравоохранения (Бразилия), число больниц в Бразилии достигло 7191 в 2022 году. Такой рост числа больниц расширит возможности поставщиков фармацевтической упаковки по всей стране для удовлетворения растущей потребности в прописанных фармацевтических препаратах.

- По данным Europharma, одного из крупнейших производителей лекарств в Бразилии, бразильский фармацевтический сектор переживает значительные изменения. Фармацевтическая промышленность Бразилии повзрослела и стала актуальной, уделяя все большее внимание инновациям, о чем свидетельствует тот факт, что 64% лекарств, выпущенных исключительно в Бразилии в 2021 году, были произведены национальными фармацевтическими предприятиями.

- Бразильская индустрия здравоохранения ориентирована на цены товары, произведенные внутри страны, имеют ценовое преимущество при продаже правительству; предприятия должны соблюдать все нормы санитарного оформления, что крайне важно для качества. Иностранным компаниям следует рассмотреть меры по сокращению затрат и подчеркнуть преимущества новых технологий в маркетинговых и рекламных материалах.

- Расширяющееся фармацевтическое производство в регионе, увеличение доступности безрецептурных лекарств и значительные инвестиции местного бизнеса – все это способствует огромному росту бразильского фармацевтического сектора. Эти тенденции приведут к росту спроса на фармацевтическую упаковку по всей стране.

Обзор упаковочной отрасли Бразилии

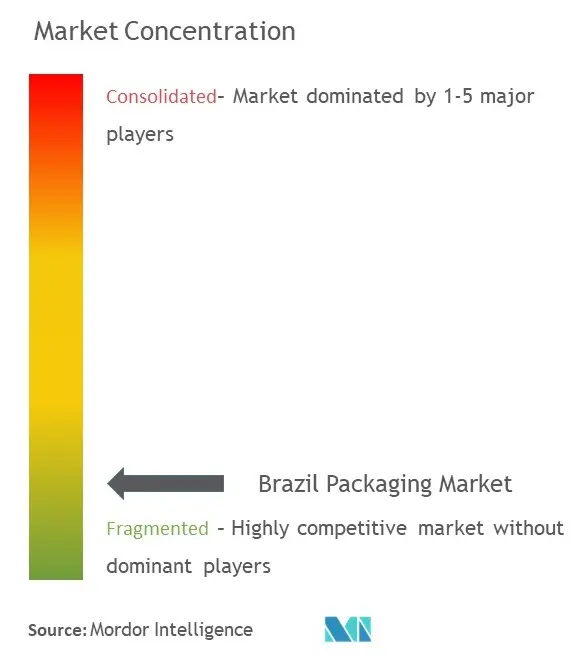

Упаковочная промышленность Бразилии характеризуется фрагментацией, в ней присутствуют такие крупные игроки, как Westrock Company, ORBIS Corporation, Tetra Pak International SA, Sonoco Products Company и другие. Эти компании все больше внимания уделяют разработке инновационных и устойчивых упаковочных решений, чего они достигают за счет инвестиций и расширения.

В ноябре 2022 года Amcor объявила о значительных инвестициях в размере 3 миллионов долларов США в PulPac, шведскую компанию, которая предлагает передовые технологии производства недорогой и высокоэффективной упаковки на основе волокна. Amcor — лишь один из многих ключевых инвесторов в межотраслевой коалиции, целью которой является ускорение глобального внедрения инновационной технологии PulPac.

В сентябре 2022 года Nefab представила WoodFoam, экологически чистую перерабатываемую пену на основе волокон, разработанную в сотрудничестве со StoraEnso, ведущим поставщиком возобновляемых материалов для упаковки. Это новое решение представляет собой значительный шаг вперед в области экологичной упаковки и, вероятно, будет воспринято потребителями, заботящимися об окружающей среде.

Лидеры рынка упаковки Бразилии

NEFAB Embalagens LTDA

Klabin SA

WestRock Company

SSI Schaefer LTDA

Amcor PLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка упаковки Бразилии

- Март 2023 г. Amcor и Nfinite Nanotechnology Inc. объявили о соглашении о совместном исследовательском проекте, направленном на тестирование потенциала технологии нанопокрытий Nfinite для улучшения перерабатываемой и компостируемой упаковки.

- Ноябрь 2022 г. Бразильский институт пластмасс в партнерстве с Think Plastic Brazil и ApexBrasil (Бразильским агентством по содействию торговле и инвестициям) запустил новую онлайн-платформу. Промышленность переработки пластмасс в Бразилии считает инновации, дизайн и экологичность ключевыми отличительными чертами в глобальном масштабе. Ведущие производители активно принимают обоснованные решения относительно выбора ингредиентов и технологий производства, чтобы соответствовать тенденции устойчивого развития. Компания Unilever, например, представила сменные упаковки для жидкого стирального порошка OMO, на 50% состоящие из переработанного пластика, что привело к снижению общего использования пластика на 70%. Эти сменные упаковки также подлежат вторичной переработке. Продукт получил положительный отклик у бразильских потребителей, и его распространение распространилось на другие страны Южной Америки, Европы и Ближнего Востока.

- Май 2022 г. Ardagh Group объявила о местоположении своего первого предприятия по производству стекла в Бразилии. Завод будет располагаться в Жуис-де-Фора, штат Минас-Жерайс, и будет обслуживать ведущих клиентов на растущем бразильском рынке, предоставляя экологически чистую стеклянную упаковку. Завод создаст около 300 высококачественных рабочих мест, а начало производства запланировано на первое полугодие 2024 года. Акцент Ardagh на устойчивом развитии и амбициозные цели ESG сделают эти предприятия одними из самых экологически чистых в Группе.

Сегментация упаковочной промышленности Бразилии

В исследовании упаковочной промышленности Бразилии отслеживаются потребности в основных типах материалов, таких как пластик (гибкий и жесткий), металлы, стекло, бумага и картон, а также соответствующие отраслевые вертикали и доходы, получаемые от продажи упаковочной продукции.

Упаковочная промышленность в Бразилии сегментирована по типу материала (бумага и картон, пластик, металл, стекло) и отраслям конечного пользователя (продукты питания, напитки, фармацевтика, бытовая электроника, средства личной гигиены и товары для дома).

Размеры рынка и прогнозы представлены в стоимостном выражении в долларах США для всех вышеуказанных сегментов.

| Бумага и картон |

| Пластик |

| Металл |

| Стекло |

| Еда |

| Напиток |

| Фармацевтический |

| Бытовая электроника |

| Персональный/Уход на дому |

| Другие отрасли конечных пользователей |

| По типам материалов | Бумага и картон |

| Пластик | |

| Металл | |

| Стекло | |

| По отраслям конечных пользователей | Еда |

| Напиток | |

| Фармацевтический | |

| Бытовая электроника | |

| Персональный/Уход на дому | |

| Другие отрасли конечных пользователей |

Часто задаваемые вопросы по исследованию рынка упаковки в Бразилии

Насколько велик бразильский рынок упаковки?

Ожидается, что объем бразильского рынка упаковки достигнет 36,98 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,20% и достигнет 45,43 млрд долларов США к 2029 году.

Каков текущий размер рынка упаковки в Бразилии?

Ожидается, что в 2024 году объем бразильского рынка упаковки достигнет 36,98 млрд долларов США.

Кто являются ключевыми игроками на рынке упаковки в Бразилии?

NEFAB Embalagens LTDA, Klabin SA, WestRock Company, SSI Schaefer LTDA, Amcor PLC — крупнейшие компании, работающие на рынке упаковки Бразилии.

В какие годы охватывает этот рынок упаковки Бразилии и каков был размер рынка в 2023 году?

В 2023 году объем рынка упаковки Бразилии оценивался в 35,49 млрд долларов США. В отчете рассматривается исторический размер рынка упаковки Бразилии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка упаковки Бразилии за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об упаковочной промышленности Бразилии

Статистические данные о доле, размере и темпах роста доходов на рынке упаковки в Бразилии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки в Бразилии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.