Анализ рынка EPC нефти и газа

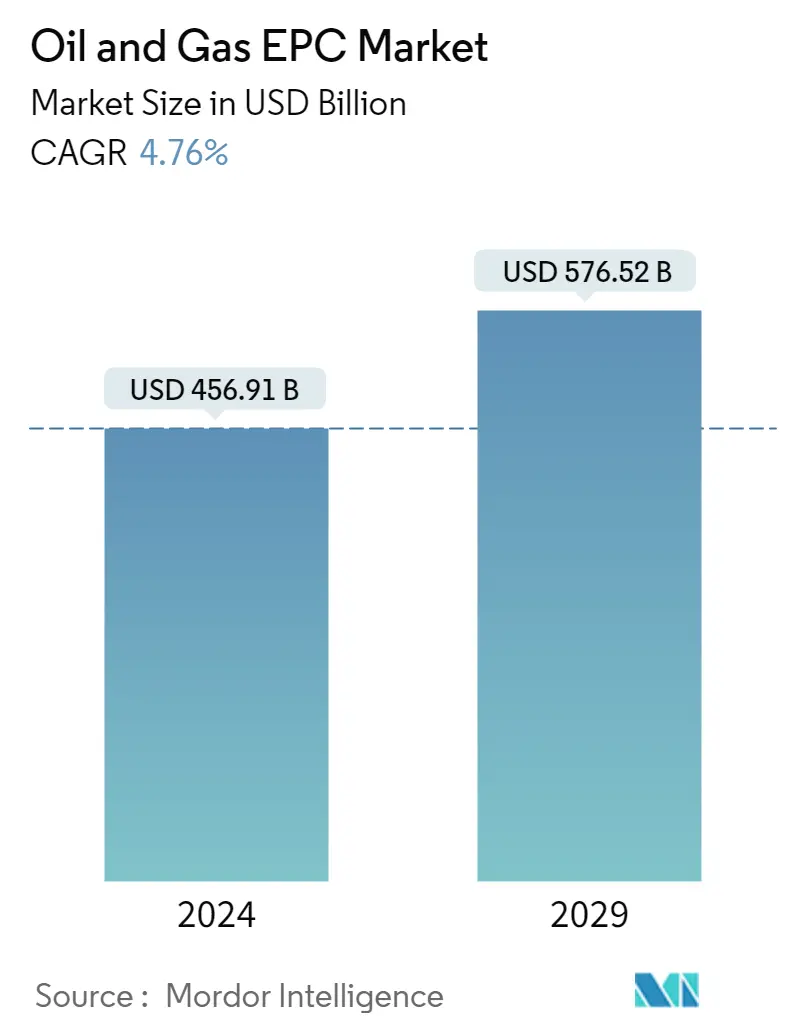

Размер рынка EPC для нефти и газа оценивается в 456,91 миллиарда долларов США в 2024 году и, как ожидается, достигнет 576,52 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 4,76% в течение прогнозируемого периода (2024-2029 годы).

- В среднесрочной перспективе также ожидается растущий спрос на нефть и газ и рост потребления природного газа, что создает необходимость развития инфраструктуры природного газа, а также увеличение деятельности по разведке и добыче нефти и газа на море. стимулировать рост изучаемого рынка.

- С другой стороны, высокая волатильность цен на нефть и газ является одним из основных ограничений для рынка EPC нефти и газа.

- Тем не менее, открытие новых месторождений нефти и газа в различных странах призвано создать широкие возможности для рынка EPC нефти и газа для всех секторов добычи, переработки и переработки нефти и газа в течение прогнозируемого периода.

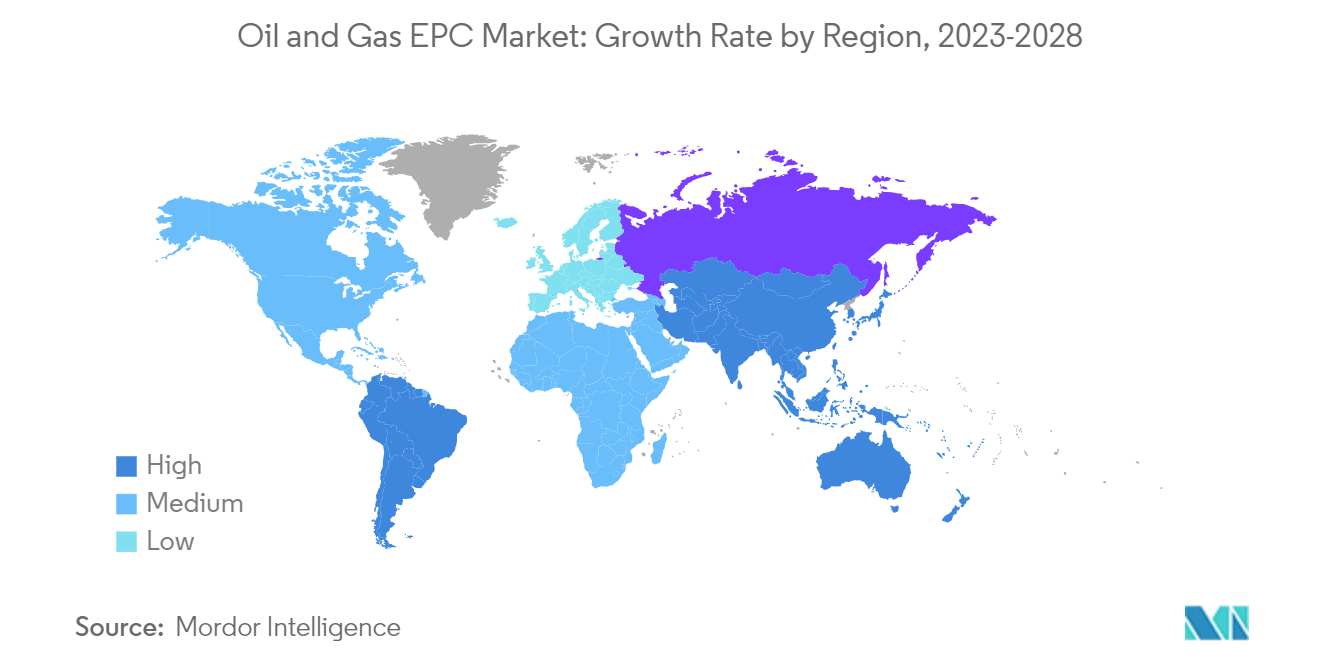

- Азиатско-Тихоокеанский регион доминирует на рынке и, вероятно, также станет свидетелем значительного роста в течение прогнозируемого периода. Этот рост объясняется растущим спросом на природный газ и строящимися объектами СПГ, что приводит к огромному спросу на услуги EPC.

Тенденции рынка EPC нефти и газа

Ожидается, что сегмент разведки и добычи будет доминировать на рынке

- EPC в секторе разведки и добычи нефти и газа включает в себя услуги по разведке и добыче на суше и на море. Традиционно общий объем инвестиций в наземный EPC больше, чем в оффшорный сегмент, главным образом из-за более низких инвестиционных требований, меньшей сложности, более доступных участков и меньшего риска, чем в оффшорном сегменте. Однако инвестиции в шельфовый сегмент выросли за последнее десятилетие из-за старения береговых месторождений.

- EPC-услуги для шельфа, такие как монтаж, включая проектирование, изготовление, монтаж, ввод в эксплуатацию и запуск стационарной платформы, плавучих установок для хранения и разгрузки продукции (FPSO), а также плавучих производственных объектов для мелководья, глубоководья и сверхглубоких вод. воды, набирают обороты.

- Что касается EPC для морских сооружений, решающее значение имеет определение и оценка вариантов разработки морских объектов, будь то стационарные или плавучие конструкции. Услуги EPC для стационарных платформ, используемых на мелководье, включают строительство и установку опор, штативов, интегрированных верхних строений, компрессионных платформ и т. д., чтобы гарантировать устойчивость и устойчивость стационарных платформ к ветру и движению воды. Услуги плавучих платформ, как правило, для глубоководных объектов, включают в себя строительство и развертывание корпусов и палуб полупогружных платформ, модулей и турелей для FPSO, а также швартовных систем и буев.

- Плавучие платформы, как правило, устраняют необходимость прокладки дорогостоящих магистральных трубопроводов от производственного объекта до берегового терминала. Плавучие платформы также экономичны на небольших нефтяных месторождениях, где затраты на установку стационарной нефтяной платформы и трубопровода слишком высоки. После истощения месторождения FPSO можно переместить и использовать в новом месте вместо вывода из эксплуатации стационарной платформы.

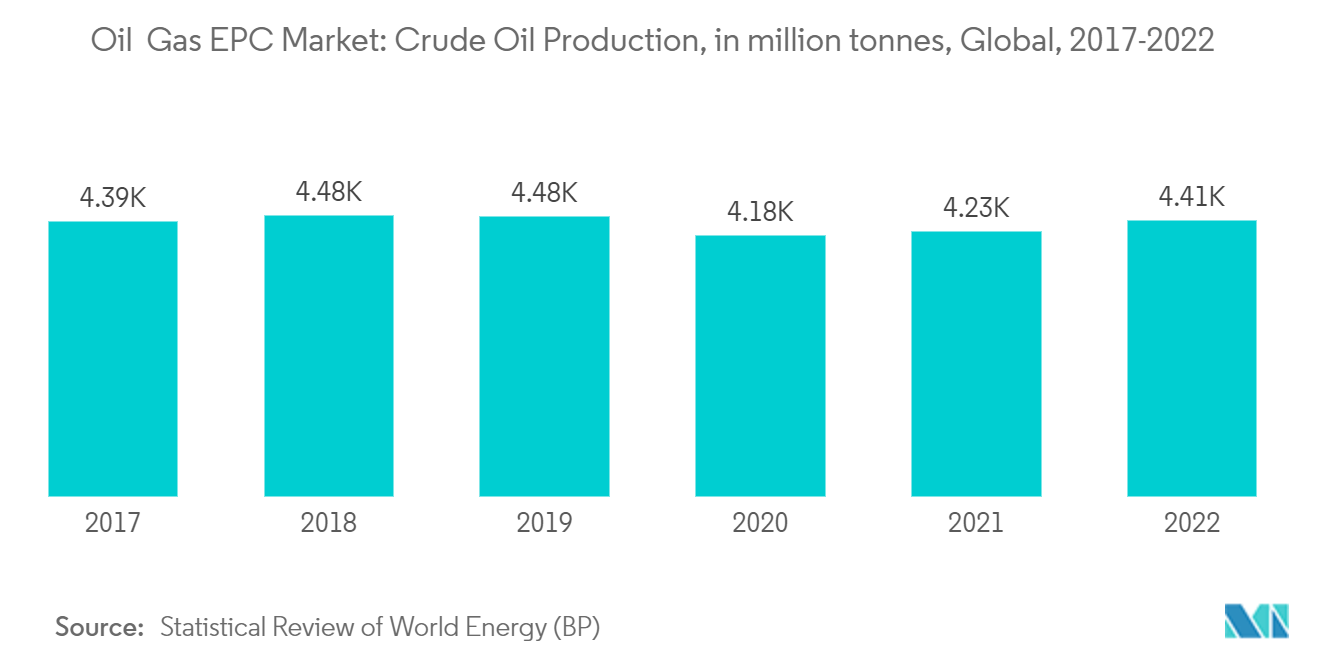

- Согласно Статистическому обзору мировой энергетики BP за 2023 год, в 2022 году мировая добыча сырой нефти составила около 4,4 миллиарда метрических тонн. Пик этого показателя пришелся на 2018 год, когда добыча нефти во всем мире достигла почти 4,5 миллиардов метрических тонн. Добыча сырой нефти выросла примерно на 4,2% по сравнению с предыдущим годом.

- В Африке операторы подписали множество новых контрактов на разведку и добычу. Например, в январе 2022 года итальянская нефтегазовая компания Eni заключила контракт на разведку пяти блоков в Египте. Блоки расположены в восточной части Средиземного моря, Западной пустыне и Суэцком заливе. Семь соглашений о добыче нефти и газа в Восточных и Западных пустынях подписали другие компании страны.

- Подобные разработки, вероятно, будут способствовать быстрому развитию рынка EPC в нефтегазовой отрасли в будущем.

Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке

- Растущий спрос на энергию из-за высокого уровня урбанизации в азиатских странах привел к высоким темпам добычи нефти и газа в регионе. Присутствие таких стран, как Китай, является основным драйвером роста рынка EPC в регионе.

- Китай является крупнейшим производителем сырой нефти и природного газа в Азиатско-Тихоокеанском регионе. В 2020 году на долю страны пришлось около 30% от общего объема добычи природного газа. Страна запланировала еще больше проектов по добыче и переработке природного газа, чтобы достичь равновесия в ситуации спроса и предложения природного газа в стране. В Китае наблюдается рост спроса на природный газ как в промышленном, так и в коммерческом секторах.

- Многие компании имеют планы разведки и добычи на суше и на море. В феврале 2021 года CNOOC Ltd заявила о своих планах по ускорению разведки и разработки природного газа, включая глубоководные запасы Южно-Китайского моря и нетрадиционные ресурсы на суше в Китае. Компания планировала капитальные затраты в размере около 13,93–15,48 млрд долларов США в 2021 году, чтобы газ стал частью 30% ее портфеля к 2025 году и 50% к 2035 году.

- Индия является вторым по величине производителем сырой нефти в Азиатско-Тихоокеанском регионе. По данным Статистического обзора мировой энергетики BP за 2022 год, на ее долю приходилось 9,5% региональной добычи сырой нефти в 2022 году. Хотя страна имеет относительно менее сложную и новую нефтегазовую инфраструктуру, чем Китай, нефтегазовая промышленность Индии включает в себя различные объекты. , включая буровые установки, производственные платформы, нефтеперерабатывающие заводы, трубопроводы и терминалы.

- По состоянию на июнь 2022 года в Индии имеется 77 активных буровых установок. Добыча нефти в стране падает уже почти десятилетие из-за старения месторождений и отсутствия крупных открытий. Как государственные, так и частные игроки работают над инвестиционными планами по увеличению добычи на старых месторождениях.

- Например, в апреле 2022 года Indian Oil Corporation Limited (IOCL) объявила о своих планах инвестировать 102 миллиарда долларов США в мощности по хранению нефти, масел и смазочных материалов (ГСМ), включая создание нового объекта в северо-восточном регионе.

- Благодаря таким событиям в ближайшие годы в регионе, вероятно, произойдет бурный рост рынка EPC нефти и газа.

Обзор отрасли EPC в нефтегазовой отрасли

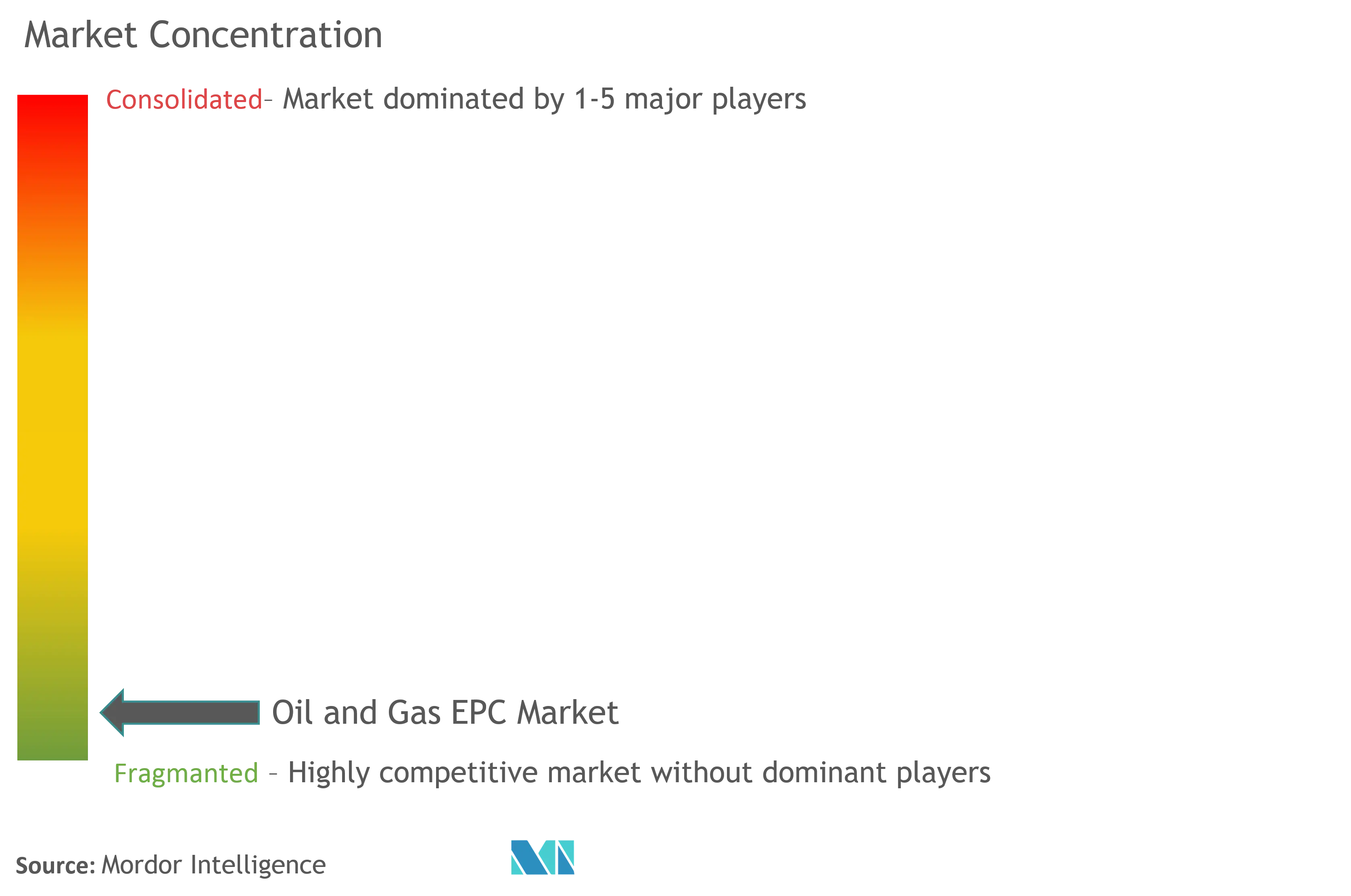

Рынок EPC нефти и газа фрагментирован. Некоторые из основных игроков на рынке (в произвольном порядке) включают Saipem SpA, TechnipFmc PLC, Petrofac Limited, Fluor Corporation и Bechtel Corporation.

Лидеры рынка EPC в нефтегазовой отрасли

Saipem SpA

TechnipFmc PLC

Fluor Corporation

Bechtel Corporation

Petrofac Limited

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка EPC нефти и газа

- В мае 2023 года компания QatarEnergy объявила о заключении контракта на проектирование, закупки и строительство (EPC) для проекта North Field South (NFS), который включает в себя две мегалинии СПГ общей мощностью 16 миллионов тонн в год (MTPA). NFS совместно с проектом North Field East (NFE) увеличит мощности по производству СПГ в Катаре с нынешних 77 млн тонн в год до 126 млн тонн в год. QatarEnergy сохраняет 75%-ную долю в проекте NFS и уже подписала соглашения о партнерстве с TotalEnergies, Shell и ConocoPhillips на оставшиеся 25%.

- В июле 2022 года Saipem SpA получила несколько контрактов на суше и на море на сумму около 1,25 миллиарда долларов США на Ближнем Востоке. Первая группа контрактов предполагает продление контрактов на бурение на суше на Ближнем Востоке примерно на 600 миллионов долларов США. Еще четыре новых контракта в регионе включают EPC и установку нескольких морских опор, палуб, подводных трубопроводов, подводных композитных кабелей, шлангокабелей, волоконно-оптических кабелей и модификаций существующих объектов. Общая стоимость этих контрактов составляет 650 миллионов долларов США.

Сегментация EPC-отрасли нефтегазовой отрасли

Рынок нефтегазового проектирования, закупок и строительства (EPC) включает в себя контрактные проекты, включая проектирование, закупки и строительную деятельность для добывающей, средней и перерабатывающей нефтегазовой промышленности. Некоторые виды деятельности EPC включают проектирование, изготовление, строительство, монтаж, производство оборудования, пуско-наладочные работы и техническое обслуживание на различных этапах эксплуатации, начиная от разведки и добычи нефти и газа и транспортировки добытой продукции до нефтеперерабатывающих и нефтеперерабатывающих предприятий. дистрибьюторская деятельность.

Рынок EPC нефти и газа сегментирован по секторам и географии. По секторам рынок подразделяется на добывающий, средний и перерабатывающий. В отчете также рассматриваются размер рынка и прогнозы рынка EPC нефти и газа в основных регионах. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (доллары США).

| вверх по течению |

| Ниже по течению |

| Мидстрим |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Франция | |

| Великобритания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Сектор | вверх по течению | |

| Ниже по течению | ||

| Мидстрим | ||

| География (Анализ регионального рынка {Прогноз размера рынка и спроса до 2028 г. (только для регионов)}) | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Франция | ||

| Великобритания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованиям рынка EPC в нефтегазовой отрасли

Насколько велик рынок EPC для нефти и газа?

Ожидается, что объем рынка EPC для нефти и газа достигнет 456,91 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,76% и достигнет 576,52 млрд долларов США к 2029 году.

Каков текущий размер рынка EPC нефти и газа?

Ожидается, что в 2024 году объем рынка EPC для нефти и газа достигнет 456,91 миллиарда долларов США.

Кто являются ключевыми игроками на рынке EPC нефти и газа?

Saipem SpA, TechnipFmc PLC, Fluor Corporation, Bechtel Corporation, Petrofac Limited — основные компании, работающие на рынке EPC для нефти и газа.

Какой регион на рынке EPC нефти и газа является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке EPC для нефти и газа?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка EPC для нефти и газа.

Последнее обновление страницы:

Отчет EPC-отрасли нефтегазовой отрасли

Статистические данные о доле, размере и темпах роста доходов на рынке EPC в нефтегазовой отрасли в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ EPC для нефти и газа включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.