Анализ рынка шоколада Северной Америки

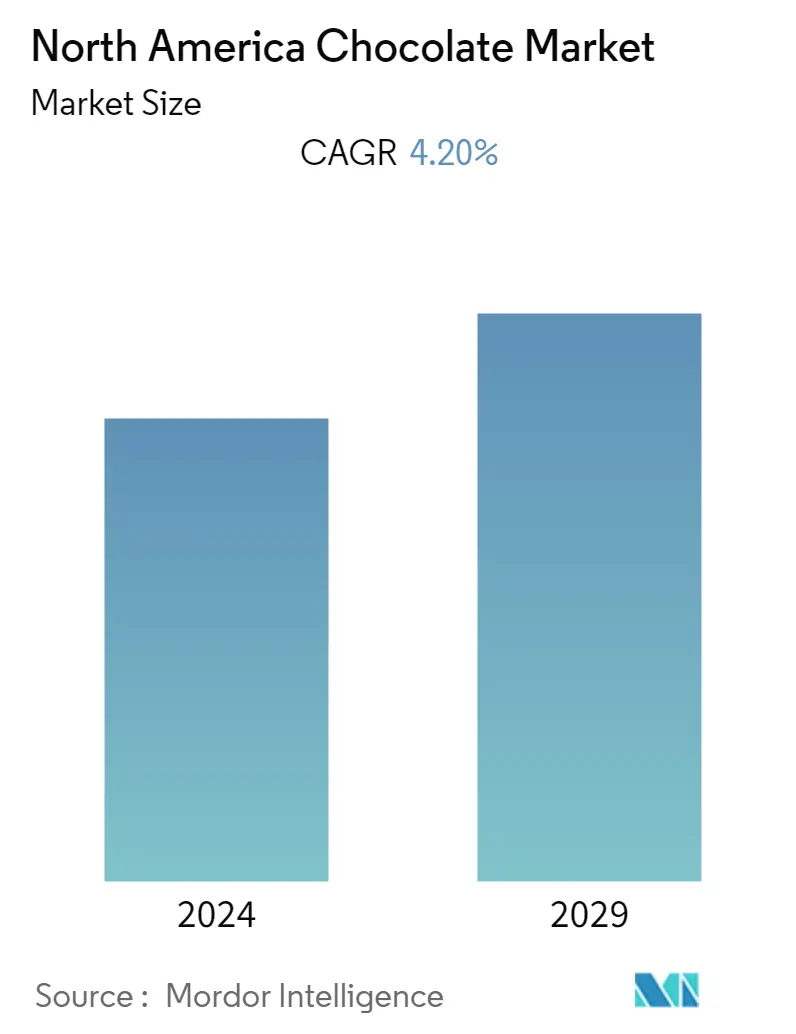

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка шоколада Северной Америки составит 4,2%.

- Сдвиг потребителей в сторону высококачественной шоколадной продукции, такой как шоколад одного происхождения, органический шоколад, шоколад ручной работы, темный шоколад и другие шоколадные изделия, является важным фактором, стимулирующим рынок шоколада в регионе.

- Например, по данным Министерства сельского хозяйства США (USDA), плитка темного шоколада весом 101 г с содержанием сухих веществ какао 70-85% содержит 12,02 мг железа, 230,00 мг магния, 3,34 мг цинка, что действительно защищает от железа. дефицит, анемия. Кроме того, магний в шоколаде помогает предотвратить диабет 2 типа и высокое кровяное давление.

- Спрос на шоколад премиум-класса увеличился в результате увеличения покупательной способности потребителей и усиления маркетинговых и рекламных инициатив. Кроме того, из-за растущей тенденции иногда дарить подарки, продажи коробочного ассортимента растут быстрее. Более того, продукты премиум-класса сочетаются с другими ингредиентами, такими как миндаль, кусочки малины или алкоголь, и их упаковка создает более изысканный вид.

- По данным Центров по контролю и профилактике заболеваний (CDC), в 2020 году 11,3% жителей США страдали диабетом. Из-за растущей осведомленности общественности об опасностях диабета и других нарушений образа жизни, таких как ожирение и сердечно-сосудистые заболевания, потребители переходят на диету с низким содержанием сахара или диету с низким содержанием сахара, поскольку шоколад, например молочный шоколад, содержит 50% сахара и, таким образом, может быть сдерживающим фактором. фактор для рынка.

Тенденции рынка шоколада Северной Америки

Растущий спрос на шоколад премиум-класса

- Премиальный шоколад теперь является областью инноваций. Некоторые заслуживающие внимания тенденции, такие как прозрачность поставок и редкие ингредиенты шоколада, соответствующие потребностям образа жизни, дают шоколаду премиум-класса конкурентное преимущество. В категории шоколада растет число производителей, производящих уникальные шоколадные изделия премиум-класса, а также растет желание потребителей пробовать новые продукты.

- Такие категории, как новый шоколад, шоколад без сахара, подарочные коробки и шоколадные батончики для закусок, считающиеся премиальными, широко продаются в Соединенных Штатах, причем наиболее продаваемой категорией являются товары весом более 35 унций.

- Рост доходов и увеличение склонности к сладкому объясняются предпочтением больших упаковок шоколада. Снисходительность и премиализация являются ключевыми факторами незначительного роста шоколада супер-премиум-класса и шоколада ограниченного выпуска в течение прогнозируемого периода. Кроме того, важную роль играет упаковка, поскольку потребители выбирают тщательно упакованные шоколадные подарки премиум-класса с высокой потребительской ценностью.

- Потребители выбирают шоколад премиум-класса, особенно из супермаркетов, поскольку он предлагает уникальное дополнение к ассортименту с привлекательным расположением на полках, готовой упаковкой, промо-акциями в магазине и стабильным качеством шоколада. Производители представляют свои линейки шоколада моносорта и шоколада премиум-класса в ответ на растущий спрос. Эти стратегии помогают брендам получать больше прибыли и расти с более позитивным имиджем бренда.

- Например, в мае 2021 года компания Hershey объявила о заключении окончательного соглашения о приобретении Lily's, быстрорастущего бренда кондитерских изделий лучше для вас (BFY). Продукция Lily с низким содержанием сахара включает батончики из темного и молочного шоколада, а также другие кондитерские изделия, соответствующие стратегии Hershey.

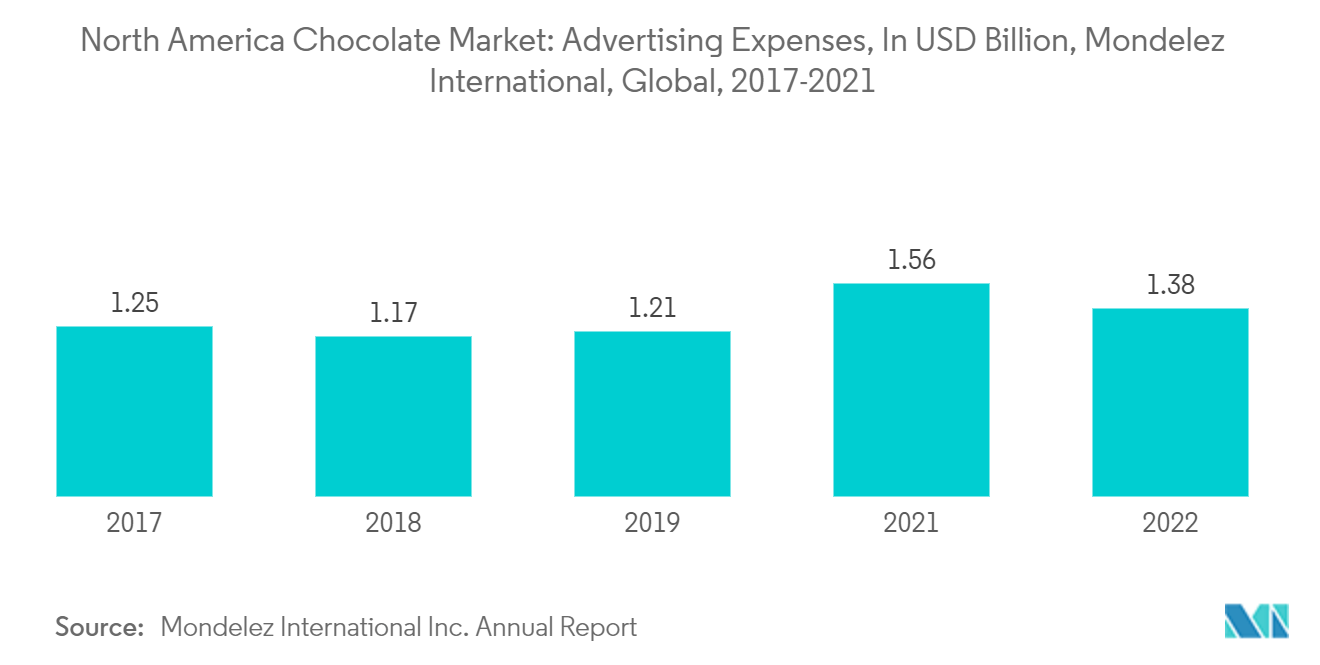

- Кроме того, компании адаптируют и усиливают свою тактику рекламы, кампаний и поддержки по различным каналам сбыта, чтобы привлечь внимание клиентов из-за возросшего значения социальных сетей в процессе принятия решений покупателем.

- Поддержка знаменитостей повышает узнаваемость бренда, узнаваемость и доверие – все это важнейшие факторы в процессе принятия решений. Например, в мае 2021 года бельгийский производитель шоколада Godiva Chocolatier запустил новую глобальную маркетинговую кампанию GODIVA is Chocolate, новым лицом которой стал актер Крис Эванс.

Соединенные Штаты являются крупнейшим рынком шоколада в Северной Америке.

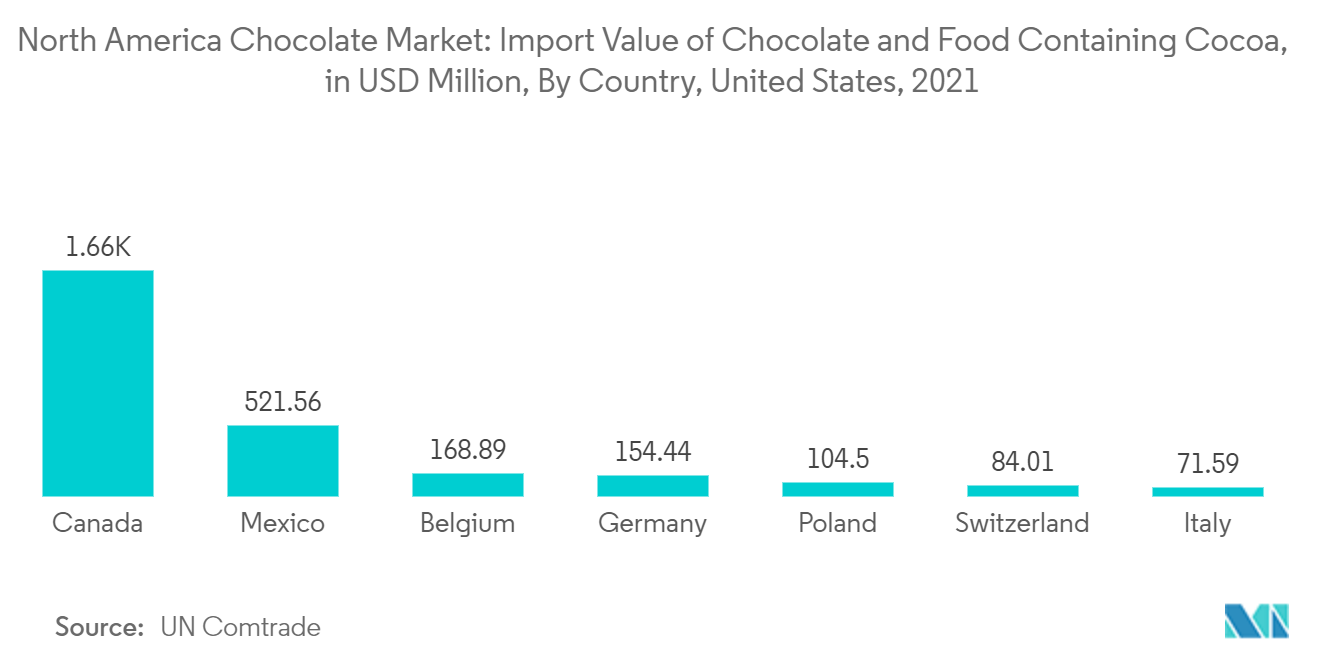

- Рынок Соединенных Штатов занимает наибольшую долю в североамериканском регионе благодаря высокой покупательной способности потребителей, моделям потребления, широкой доступности предложений и легкой доступности продуктов. Спрос на шоколад высок во время таких праздников, как Рождество и Пасха, и несколько ключевых игроков рынка выпускают продукцию ограниченным тиражом, чтобы привлечь более обширную потребительскую базу.

- Например, в сентябре 2021 года Hershey's выпустила книгу Как Гринч украл поцелуи Херши, завернутую в одну из 10 различных фольг, вдохновленных Гринчем. Сумка Kisses стоит 2,99 доллара США за сумку весом 7,4 унции или 3,49 доллара США за сумку весом 9,5 унции. Новый продукт был одним из 13, которые Hershey's начала продавать к праздничному сезону.

- Рынки премиального и темного шоколада также довольно популярны в Соединенных Штатах, поскольку люди в стране предпочитают баловать себя шоколадом небольшого размера, чтобы ограничить потребление кондитерских изделий. За период исследования потребление темного шоколада также значительно возросло благодаря его очевидным преимуществам в регулировании сердечно-сосудистой системы. Кроме того, низкое содержание сахара в темном шоколаде побуждает потребителей искать здоровый вкус.

- В 2017 году исследование, опубликованное в журнале Appetite, также показало, что люди, которые потребляли шоколад, особенно темный шоколад, по крайней мере, один раз в неделю, имели меньшую распространенность диабета и имели меньшую вероятность заболеть этим заболеванием через четыре-пять лет. Кроме того, тенденция к более здоровому образу жизни для улучшения качества жизни увеличивает предпочтение конечных потребителей натуральным и органическим продуктам, включая шоколад.

- Такие факторы, как знания потребителей и повышение осведомленности о продуктах и услугах через цифровые средства массовой информации и другие источники, в сочетании с появлением социальных сетей, знакомят потребителей с преимуществами органических продуктов. Это, в свою очередь, стимулирует спрос на органические продукты. Тенденция к производству органических шоколадных батончиков создает для производителей шоколада выгодные возможности для выхода на потенциальные рынки. Кроме того, это открывает двери для новых игроков, которые могут выйти на рынок с новыми, инновационными, органическими и ароматизированными шоколадными конфетами и улучшить структуру своих доходов, получив преимущества перед другими.

- Например, в сентябре 2021 года Hershey выпустила в США шоколадные батончики Oat Made на растительной основе. Новый батончик Hershey's Oat Made представлен в двух вариантах Extra Creamy Almond and Sea Salt и Classic Dark Chocolate.

Обзор шоколадной промышленности Северной Америки

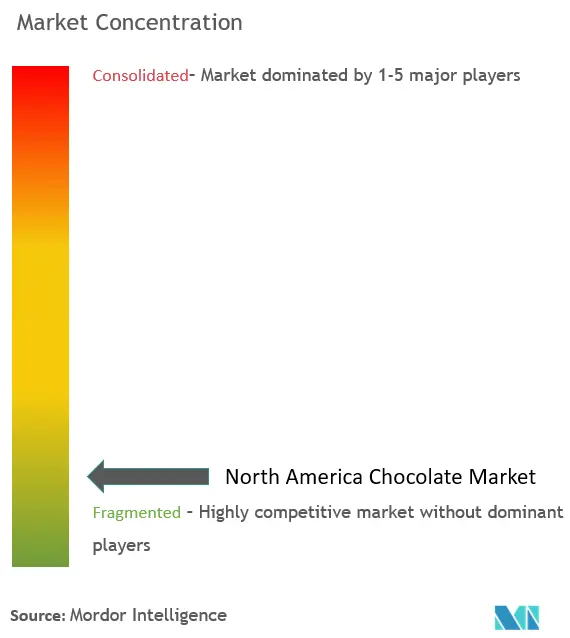

Рынок шоколада Северной Америки является высококонкурентным, и значительную долю на нем составляют различные транснациональные игроки. В число наиболее активных компаний на рынке входят такие ключевые игроки, как The Hershey Company, Mars, Incorporated, Ferrero International, Chocoladenfabriken Lindt Sprungli AG, Mondelēz International, Inc. и другие. Лояльность к бренду среди потребителей дает этим компаниям преимущество. Разработка новых продуктов для расширения портфолио и завоевания неиспользованных рынков способствовала росту рынка шоколада. Кроме того, ведущие игроки, такие как Godiva, Ferrero, Hershey и т. д., осуществляют стратегические запуски, такие как шоколадные выпуски ко Дню святого Валентина или специальные выпуски во время таких фестивалей, как Рождество, что еще больше укрепляет их присутствие на рынке.

Лидеры рынка шоколада Северной Америки

The Hershey Company

Mars, Incorporated

Mondelēz International, Inc.

Ferrero International S.A.

Chocoladefabriken Lindt & Sprüngli AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка шоколада Северной Америки

- Июнь 2022 г. Mars объединилась с Perfect Day, чтобы представить свой первый положительный для Земли шоколад, не содержащий животных. Продукт CO2COA использует флекситарианскую и веганскую потребительскую тенденцию, имитируя вкус и текстуру традиционного шоколада без использования продуктов животного происхождения.

- Январь 2022 г. Godiva, бренд, входящий в холдинг Yildiz, объявила о четырех новых лицензионных партнерствах с Boardwalk Frozen Treats, Jimmy's Gourmet Bakery, Le Vian и Cookies United для расширения портфеля своей продукции на рынке Северной Америки.

- Январь 2022 г. бренд Cadbury, принадлежащий Mondelēz International, запустил упаковочное решение Twist Wrap для своей линейки Duos, позволяющее потребителям перекусывать небольшими порциями, скручивая и запечатывая упаковку после употребления половины плитки шоколада.

- Май 2021 г. Компания Hershey объявила о заключении окончательного соглашения о приобретении Lily's, быстрорастущего бренда кондитерских изделий, ориентированного на лучшее для вас (BFY). Продукция Lily с низким содержанием сахара включает батончики из темного и молочного шоколада, а также другие кондитерские изделия, соответствующие стратегии Hershey.

Сегментация шоколадной промышленности Северной Америки

Шоколад — это пищевой продукт, полученный из какао-бобов, который употребляют в виде конфет, используют для ароматизации или покрытия различных кондитерских изделий и выпечки, а также добавляют в напитки. Это отличный источник мгновенной энергии, поскольку он богат углеводами, а также содержит следовые количества стимулирующих алкалоидов кофеина и теобромина. Рынок шоколада Северной Америки сегментирован по типу, типу продукта, каналу сбыта и географическому положению. По типу рынок разделен на темный шоколад и молочный/белый шоколад. По типам продукции рынок сегментирован на линии мягкого шоколада/селфлинии, линии по производству шоколада, формованный шоколад и другие типы продуктов. По каналам сбыта рынок сегментирован на супермаркеты/гипермаркеты, специализированные магазины розничной торговли, магазины повседневного спроса, интернет-магазины и другие каналы сбыта. По географическому признаку рынок разделен на США, Канаду, Мексику и остальную часть Северной Америки. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Темный шоколад |

| Молочный и белый шоколад |

| Софтлайнс/Селфлайнс |

| Счетные линии |

| Формованный шоколад |

| Другие типы продуктов |

| Гипермаркеты/Супермаркеты |

| Специализированные розничные продавцы |

| Розничные интернет-магазины |

| Магазины |

| Другие каналы сбыта |

| Соединенные Штаты |

| Канада |

| Мексика |

| Остальная часть Северной Америки |

| Тип | Темный шоколад |

| Молочный и белый шоколад | |

| Тип продукта | Софтлайнс/Селфлайнс |

| Счетные линии | |

| Формованный шоколад | |

| Другие типы продуктов | |

| Канал распределения | Гипермаркеты/Супермаркеты |

| Специализированные розничные продавцы | |

| Розничные интернет-магазины | |

| Магазины | |

| Другие каналы сбыта | |

| География | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки |

Часто задаваемые вопросы по исследованию рынка шоколада в Северной Америке

Каков текущий размер рынка шоколада в Северной Америке?

Прогнозируется, что среднегодовой темп роста рынка шоколада Северной Америки составит 4,20% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке шоколада в Северной Америке?

The Hershey Company, Mars, Incorporated, Mondelēz International, Inc., Ferrero International S.A., Chocoladefabriken Lindt & Sprüngli AG — крупнейшие компании, работающие на рынке шоколада Северной Америки.

Какие годы охватывает этот рынок шоколада в Северной Америке?

В отчете рассматривается исторический размер рынка шоколада в Северной Америке за годы 2018, 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка шоколада в Северной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет шоколадной промышленности Северной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке шоколада в Северной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ шоколада в Северной Америке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.